证券行业2023三季报综述:行业基本面触底,把握政策红利下的上行空间万和证券2023-11-13.pdf

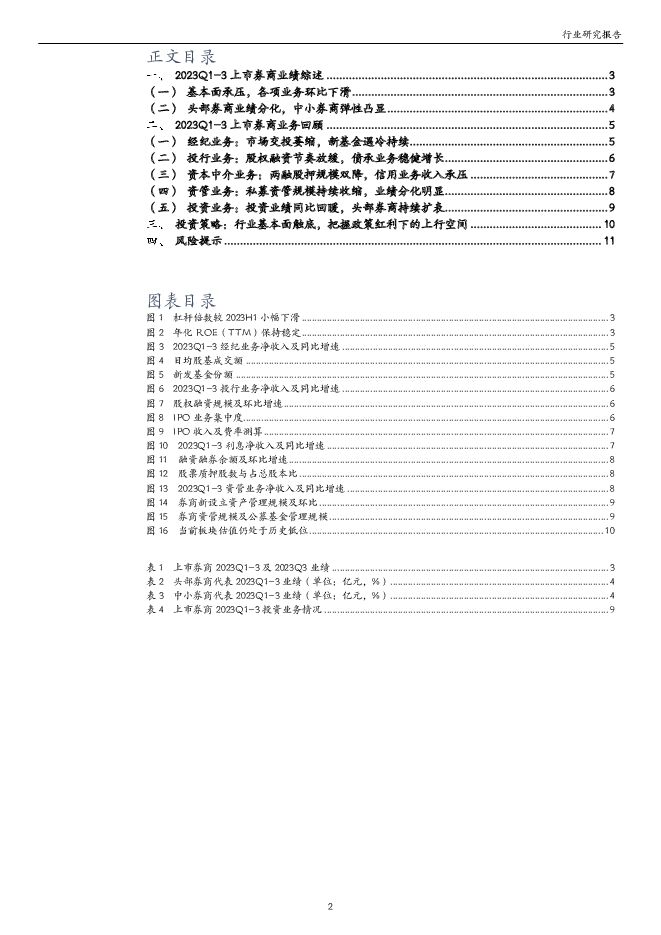

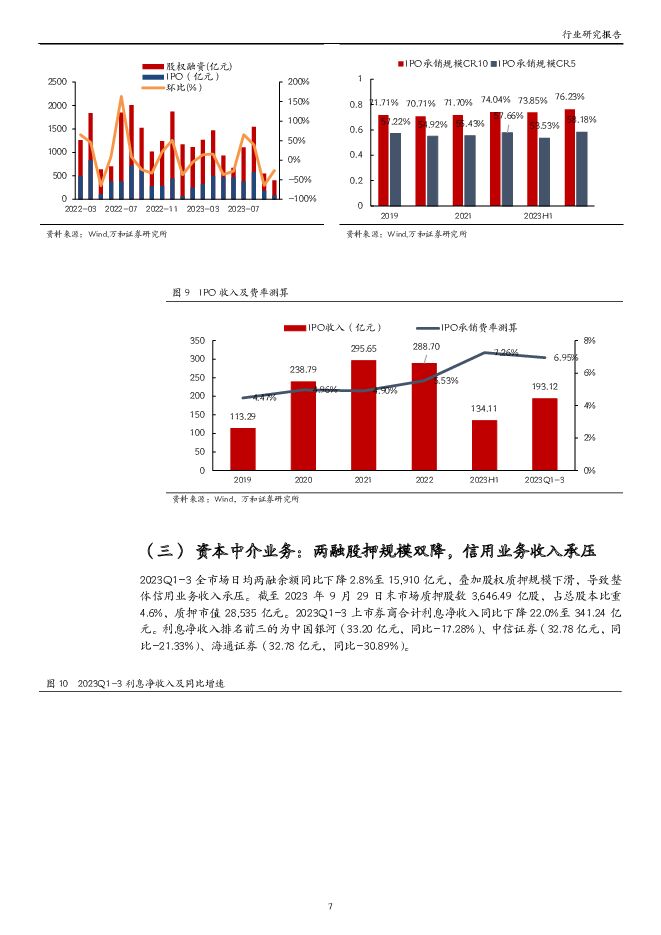

摘要:投资要点2023Q1-3上市券商业绩综述:基本面承压,各项业务环比下滑。2023Q1-343家上市券商合计实现营收同比+1.87%,其中经纪业务同比-12.48%;投行业务同比-18.34%;利息净收入同比-21.92%;资管业务同比+1.36%;投资业务同比+69.82%。实现归母净利润1,099.73亿元,同比+6.46%。2023Q3营收同比+10.75%,环比-16.05%。其中经纪业务同比-17.49%,环比-11.56%;投行业务同比-33.02%,环比-13.28%;利息净收入同比-33.52%,环比-17.17%;资管业务同比-1.73%,环比-1.51%;投资业务同比+46.62%,环比-36.85%。实现归母净利润同比-10.04%,环比-27.99%。2023Q3上市券商总资产较H1下滑2%至11.6万亿元,其中客户资金较H1减少14.17%,金融投资类资产较H1增加2.39%。2023Q3上市券商平均杠杆倍数较2023H1小幅下降至4.11,整体年化ROE(TTM)较H1下滑0.77pct至6.18%。头部券商业绩分化,中小券商弹性凸显。43家上市券商共有32家实现归母净利润正增长,净资产排名前十的龙头券商归母净利润增速不及行业平均,内部分化明显,其中华泰证券、广发证券净利润增速较高达到22.55%/11.00%,其余龙头券商增速放缓,少数为负。基于2022Q1-3低基数与自营业务弹性,部分中小券商实现了显著的短期业绩反转。2023Q1-3上市券商业务回顾:1)经纪业务:股基市场交投萎缩,新发基金遇冷持续。2023Q1-3市场股基成交额同比-3.5%;2023Q1-3全市场新发基金份额同比-33.41%、新发股票+混合型基金份额同比-33.04%。2)投行业务:股权融资节奏放缓,债承业务稳健增长。2023Q1-3股权融资业务同比-22.92%,其中IPO业务同比-33.36%,再融资业务同比-16.51%。IPO承销规模CR10/CR5较2023H1分别上升2.38/4.65pct,IPO承销费率较2023H1下滑0.31pct至6.95%。2023Q1-3债券承销规模同比+19.7%。3)资管业务:私募资管规模持续收缩,业绩分化明显。截至2023年8月31日,券商私募资管总规模为6.35万亿元,较去年同期下降20.80%。部分券商如国泰君安、中泰证券、国联证券等公司因公募基金子公司并表带动资管净收入同比大幅增加。4)资本中介业务:两融股押规模双降,信用业务收入承压。2023Q1-3全市场日均两融余额同比下降2.8%至15,910亿元,截至2023年9月29日末市场股押占总股本比重下降至4.6%。5)投资业务:投资业绩同比回暖,头部券商持续扩表。上市券商合计金融资产规模59,296亿元较年初增长11.7%,其中交易性金融资产较年初增加12.97%至4.41万亿元,头部券商金融资产规模增长显著。投资建议:三季度业绩触底,把握政策红利下的板块上行空间。受到市场震荡下行,交投收缩、IPO发行节奏放缓的影响,2023年前三季度证券行业各项业务承压,仅投资业务在低基数下实现较高增长,行业基本面迎来触底。长期来看,我们认为未来经济的复苏以及活跃资本市场后续改革政策的出台将促进上市券商业绩修复,推动证券行业ROE中枢稳步抬升,打开行业上行空间。截至2023年11月10日,申万证券指数PB估值为1.26倍,位于近5年历史分位数22.44%,具备较高的性价比及安全边际,看好板块后续行情,维持行业强于大市评级。风险提示:经济复苏不及预期,政策落地不及预期,地缘政治风险等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

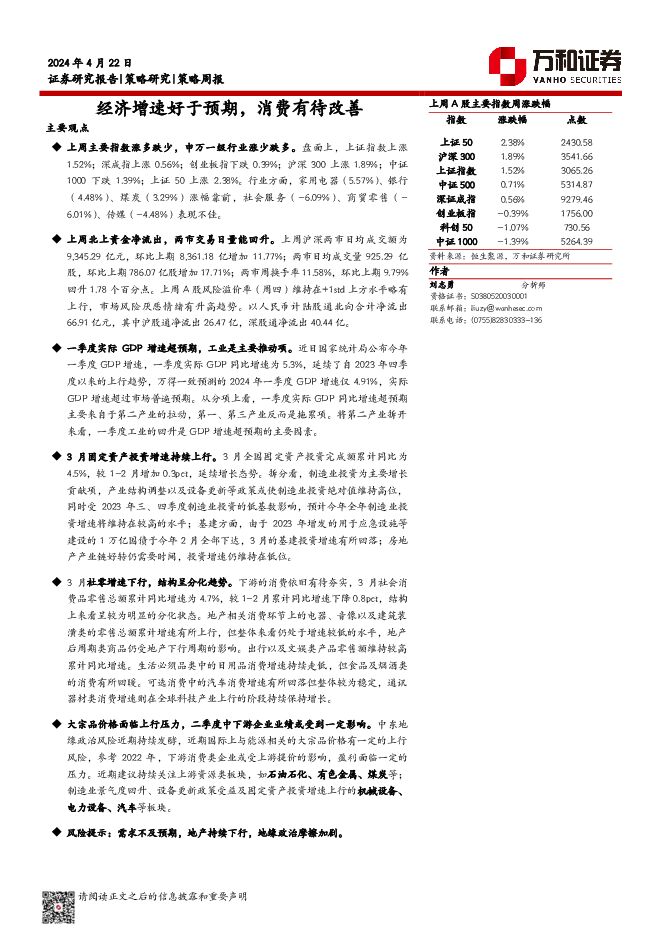

策略周报:经济增速好于预期,消费有待改善 万和证券 2024-04-24(8页) 附下载

主要观点上周主要指数涨多跌少,申万一级行业涨少跌多。盘面上,上证指数上涨1.52%;深成指上涨0.5...

609.02 KB共8页中文简体

3天前210积分

-

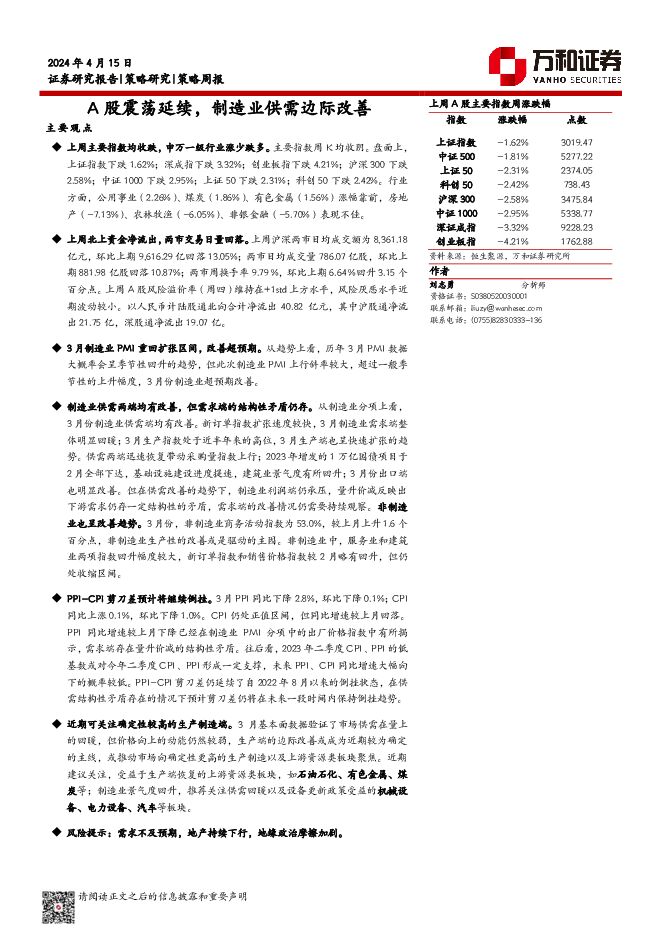

策略周报:A股震荡延续,制造业供需边际改善 万和证券 2024-04-16(8页) 附下载

主要观点上周主要指数均收跌,申万一级行业涨少跌多。主要指数周K均收阴。盘面上,上证指数下跌1.62%...

592.61 KB共8页中文简体

1周前210积分

-

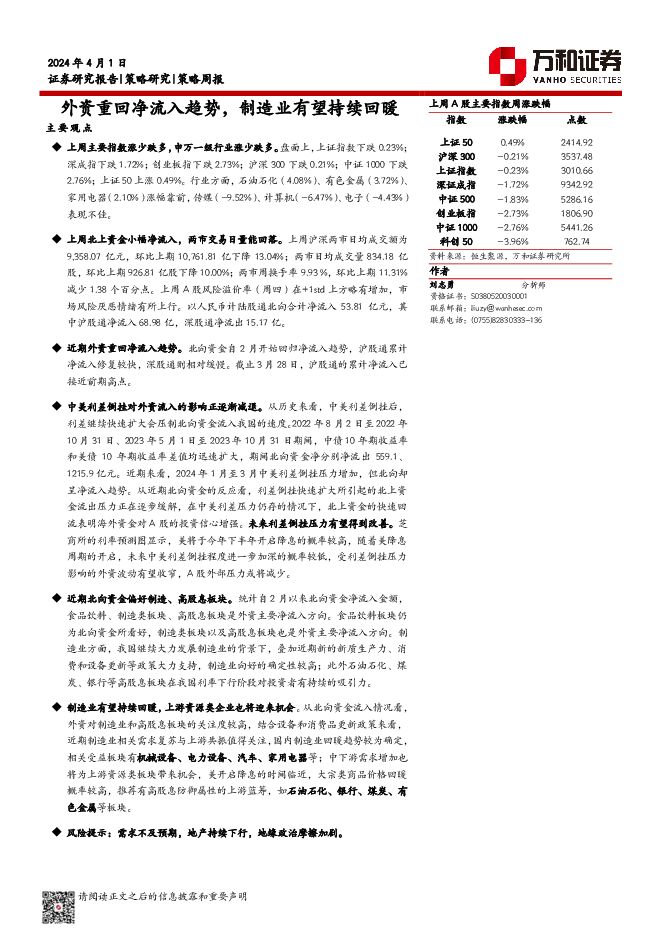

策略周报:外资重回净流入趋势,制造业有望持续回暖 万和证券 2024-04-08(8页) 附下载

主要观点上周主要指数涨少跌多,申万一级行业涨少跌多。盘面上,上证指数下跌0.23%;深成指下跌1.7...

792.83 KB共8页中文简体

2周前410积分

-

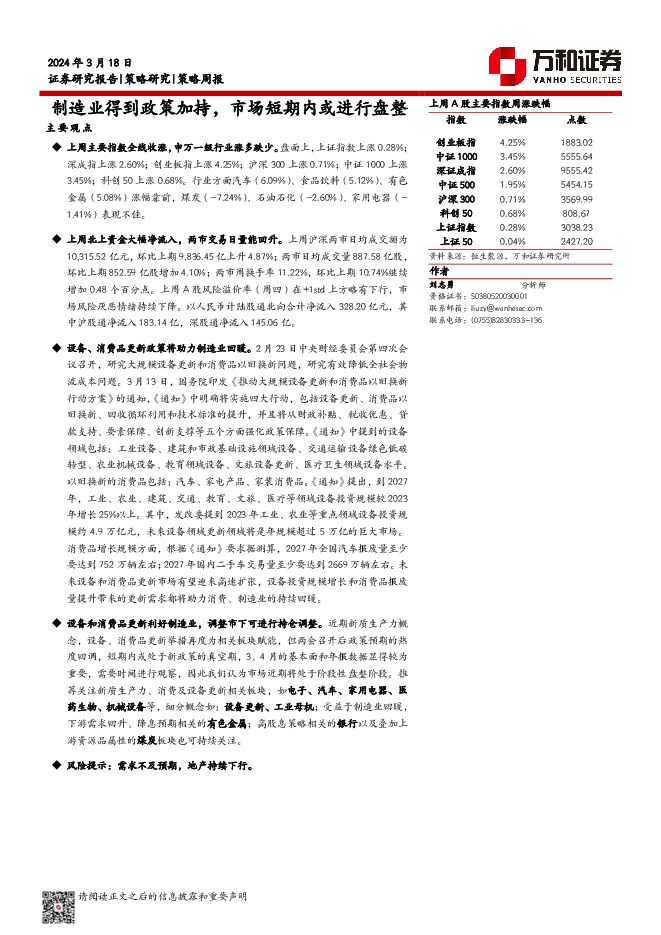

策略周报:制造业得到政策加持,市场短期内或进行盘整 万和证券 2024-03-18(8页) 附下载

主要观点上周主要指数全线收涨,申万一级行业涨多跌少。盘面上,上证指数上涨0.28%;深成指上涨2.6...

544.31 KB共8页中文简体

1个月前15910积分

-

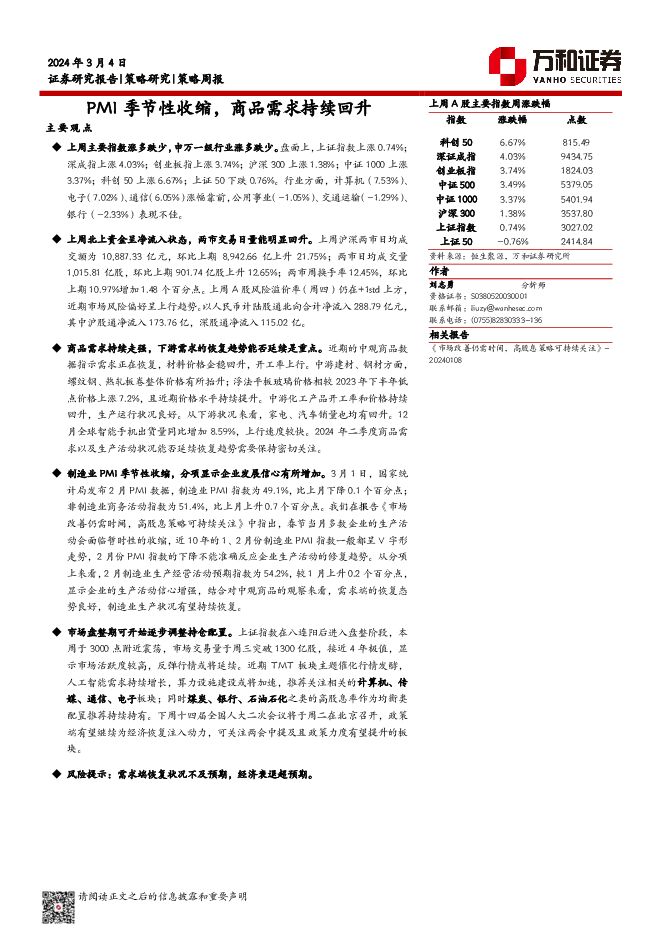

策略周报:PMI季节性收缩,商品需求持续回升 万和证券 2024-03-07(9页) 附下载

主要观点上周主要指数涨多跌少,申万一级行业涨多跌少。盘面上,上证指数上涨0.74%;深成指上涨4.0...

727.19 KB共9页中文简体

1个月前97110积分

-

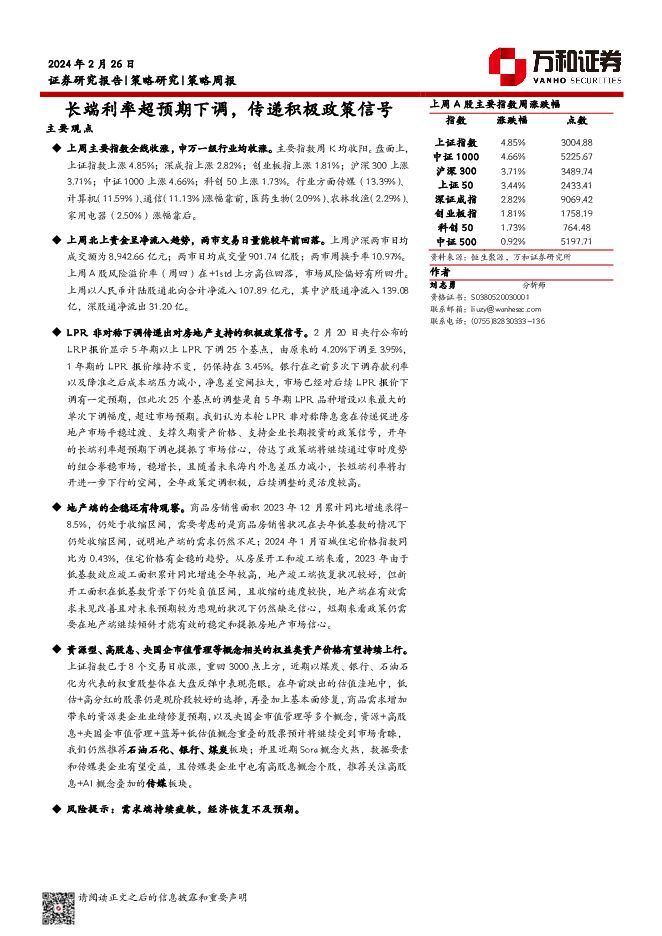

策略周报:长端利率超预期下调,传递积极政策信号 万和证券 2024-02-27(9页) 附下载

主要观点上周主要指数全线收涨,申万一级行业均收涨。主要指数周K均收阳。盘面上,上证指数上涨4.85%...

591.1 KB共9页中文简体

2个月前27110积分

-

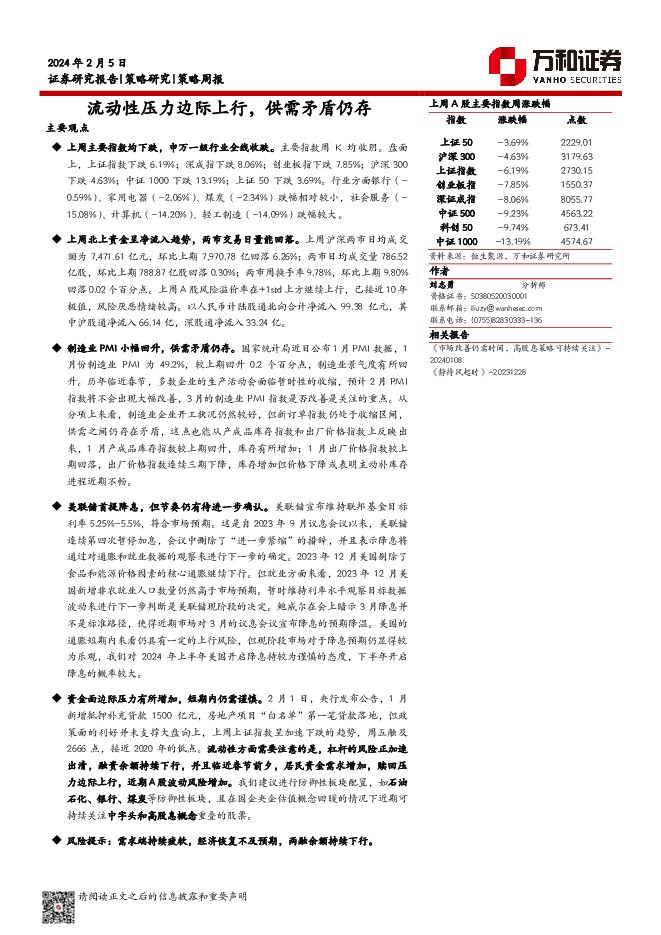

策略周报:流动性压力边际上行,供需矛盾仍存 万和证券 2024-02-08(8页) 附下载

主要观点上周主要指数均下跌,申万一级行业全线收跌。主要指数周K均收阴。盘面上,上证指数下跌6.19%...

639.4 KB共8页中文简体

2个月前76410积分

-

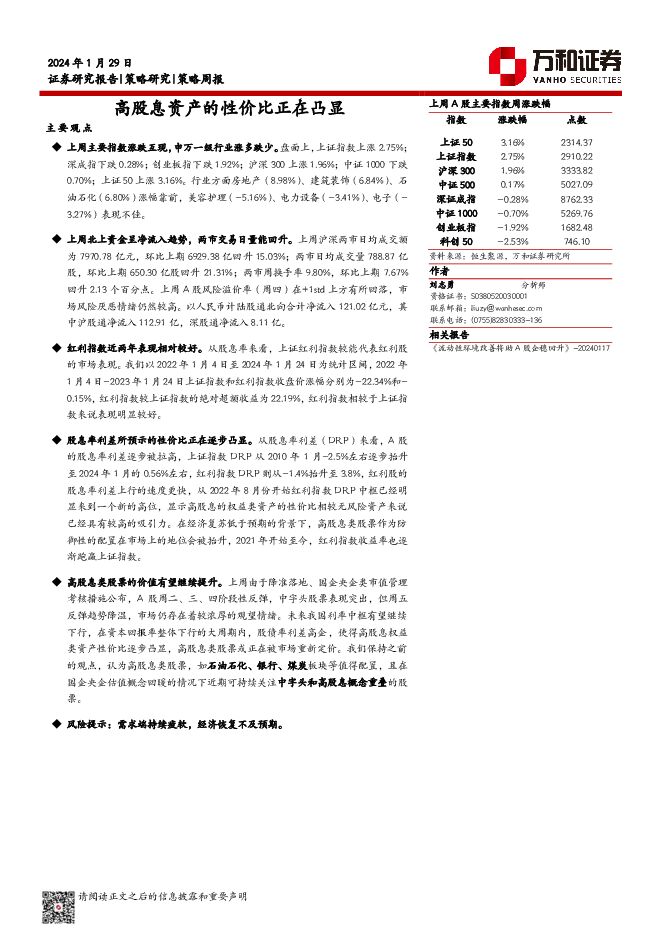

策略周报:高股息资产的性价比正在凸显 万和证券 2024-01-30(9页) 附下载

主要观点上周主要指数涨跌互现,申万一级行业涨多跌少。盘面上,上证指数上涨2.75%;深成指下跌0.2...

744.7 KB共9页中文简体

2个月前50810积分

-

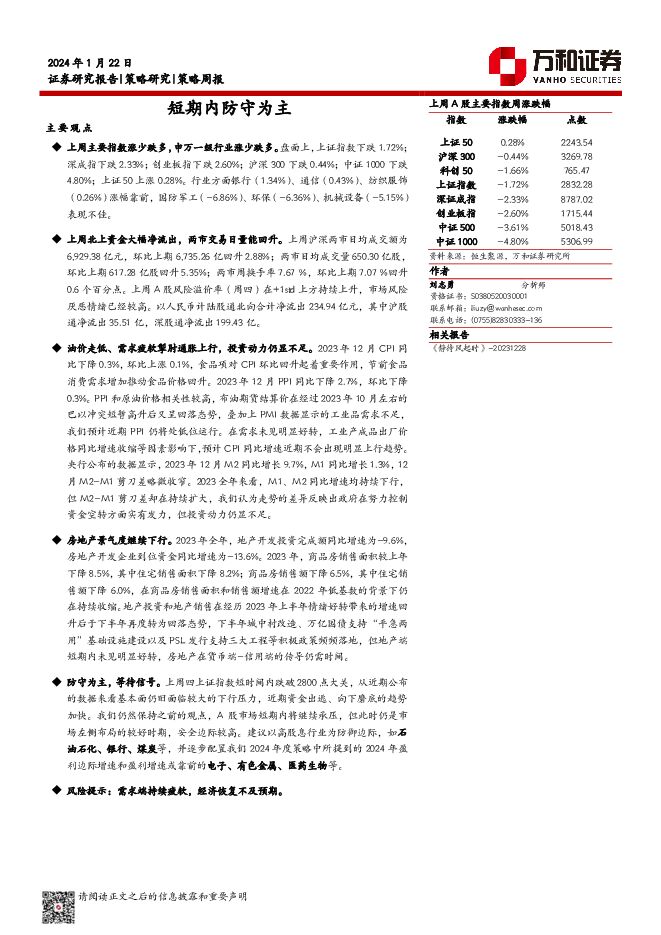

策略周报:短期内防守为主 万和证券 2024-01-26(8页) 附下载

主要观点上周主要指数涨少跌多,申万一级行业涨少跌多。盘面上,上证指数下跌1.72%;深成指下跌2.3...

781.63 KB共8页中文简体

3个月前69210积分

-

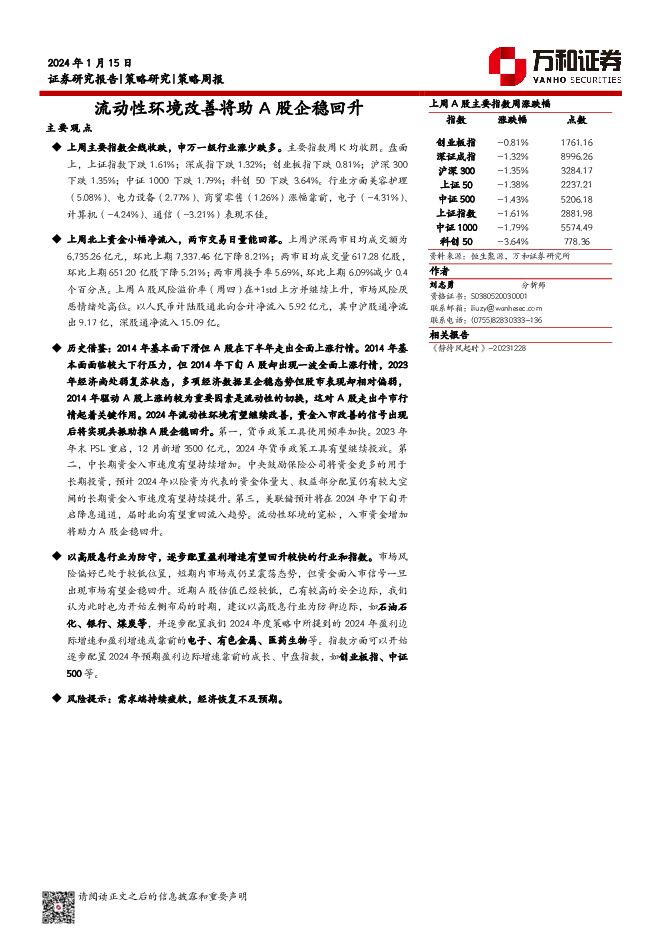

策略周报:流动性环境改善将助A股企稳回升 万和证券 2024-01-17(9页) 附下载

主要观点上周主要指数全线收跌,申万一级行业涨少跌多。主要指数周K均收阴。盘面上,上证指数下跌1.61...

691.05 KB共9页中文简体

3个月前97810积分

-

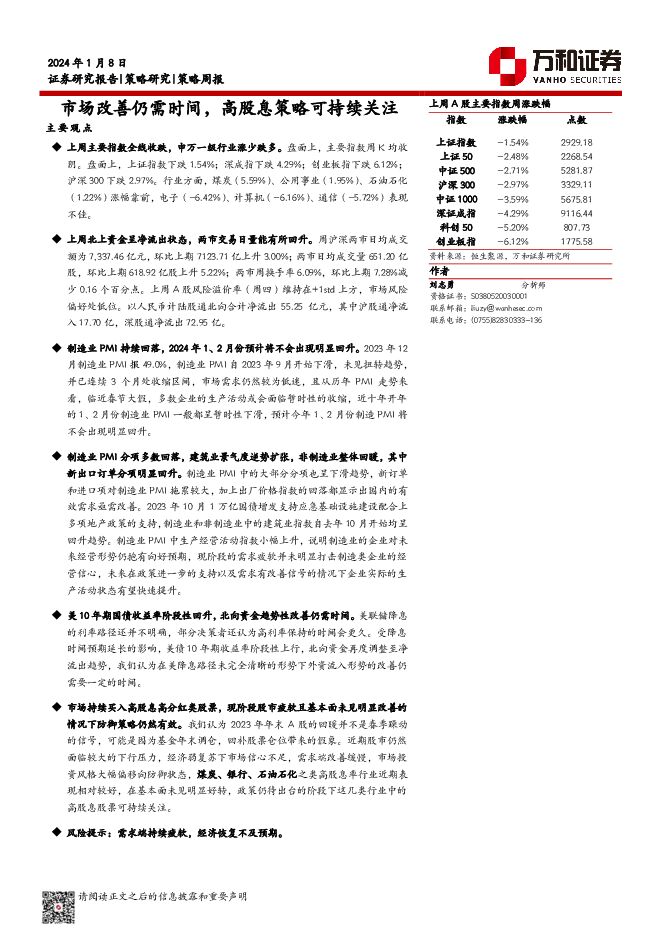

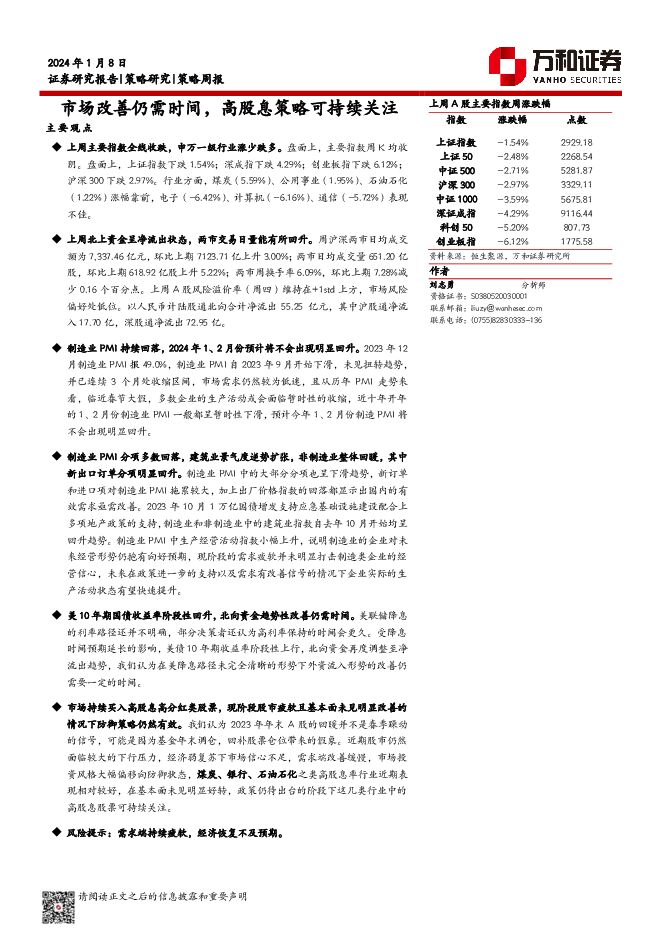

策略周报:市场改善仍需时间,高股息策略可持续关注 万和证券 2024-01-12(9页) 附下载

主要观点上周主要指数全线收跌,申万一级行业涨少跌多。盘面上,主要指数周K均收阴。盘面上,上证指数下跌...

654.41 KB共9页中文简体

3个月前101010积分

-

策略周报:市场改善仍需时间,高股息策略可持续关注 万和证券 2024-01-12(9页) 附下载

主要观点上周主要指数全线收跌,申万一级行业涨少跌多。盘面上,主要指数周K均收阴。盘面上,上证指数下跌...

654.41 KB共9页中文简体

3个月前30910积分

-

2024年度宏观展望:中国债务问题的风险与对策万和证券2023-12-29 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

719.05 KB共10页中文简体

3个月前89915积分

-

机械设备2024年年度策略:看好技术升级打开高端市场与国产替代空间 万和证券 2023-12-27(26页) 附下载

投资要点行业指数小幅下跌,业绩增速放缓。2023年初至12月22日,申万机械设备指数下跌0.08%,...

2.02 MB共26页中文简体

2023-12-2993320积分

-

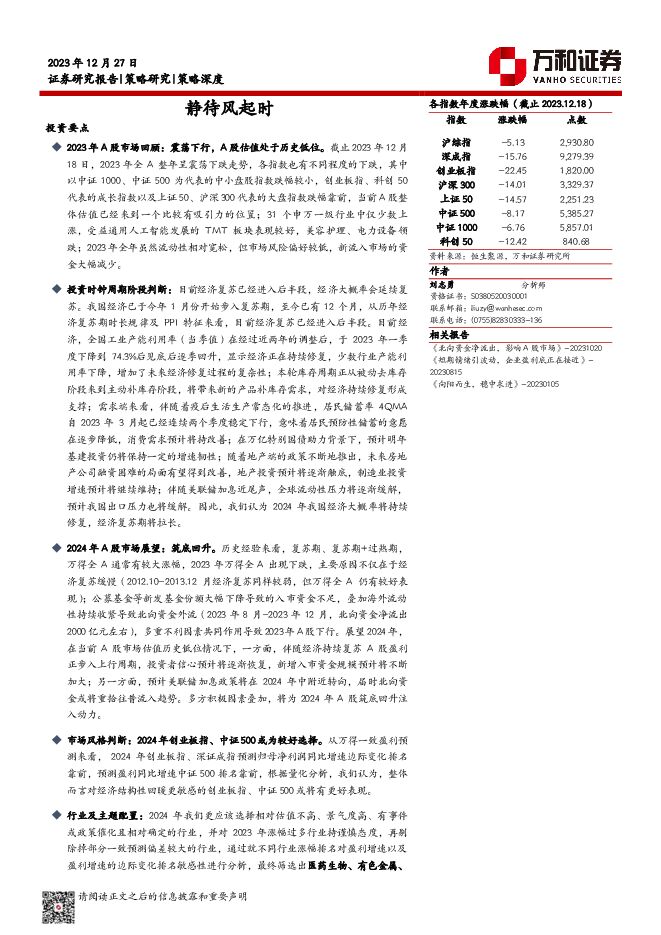

策略深度:静待风起时 万和证券 2023-12-28(30页) 附下载

2023年A股市场回顾:震荡下行,A股估值处于历史低位。截止2023年12月18日,2023年全A整...

1.57 MB共30页中文简体

2023-12-2995210积分

-

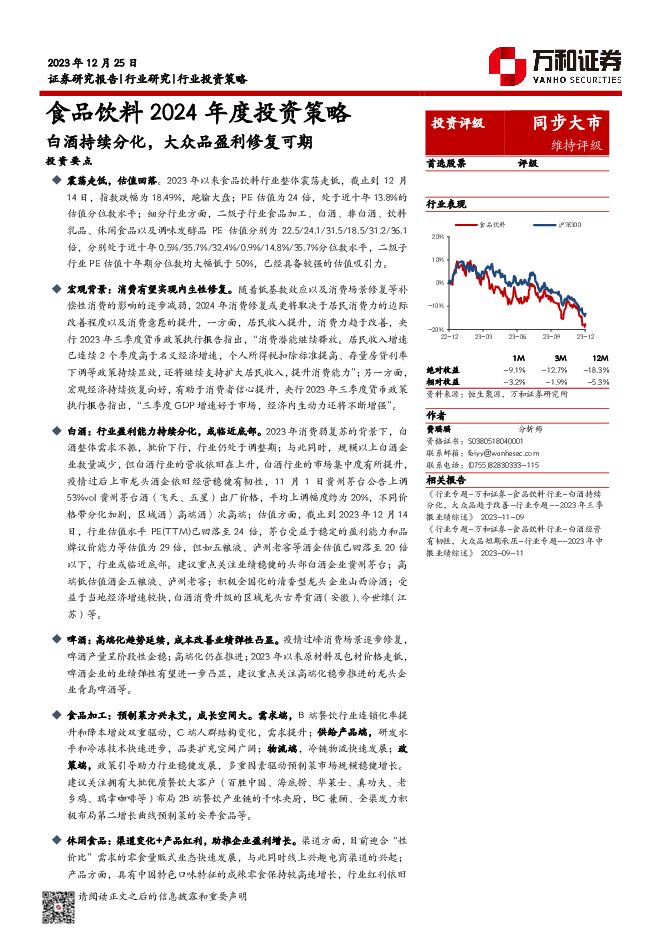

食品饮料2024年度投资策略:白酒持续分化,大众品盈利修复可期 万和证券 2023-12-26(36页) 附下载

投资要点震荡走低,估值回落。2023年以来食品饮料行业整体震荡走低,截止到12月14日,指数跌幅为1...

2.4 MB共36页中文简体

2023-12-2783120积分

-

证券行业2023三季报综述:行业基本面触底,把握政策红利下的上行空间 万和证券 2023-11-13(12页) 附下载

投资要点2023Q1-3上市券商业绩综述:基本面承压,各项业务环比下滑。2023Q1-343家上市券...

503.13 KB共12页中文简体

2023-11-1658820积分

-

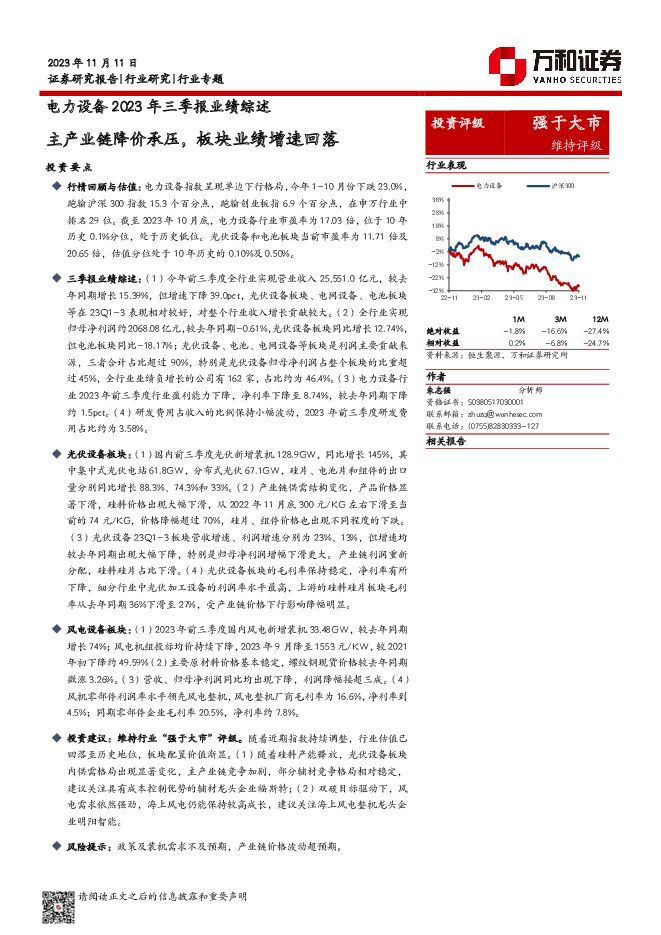

电力设备2023年三季报业绩综述:主产业链降价承压,板块业绩增速回落 万和证券 2023-11-13(18页) 附下载

投资要点行情回顾与估值:电力设备指数呈现单边下行格局,今年1-10月份下跌23.0%,跑输沪深300...

872.16 KB共18页中文简体

2023-11-1650020积分

-

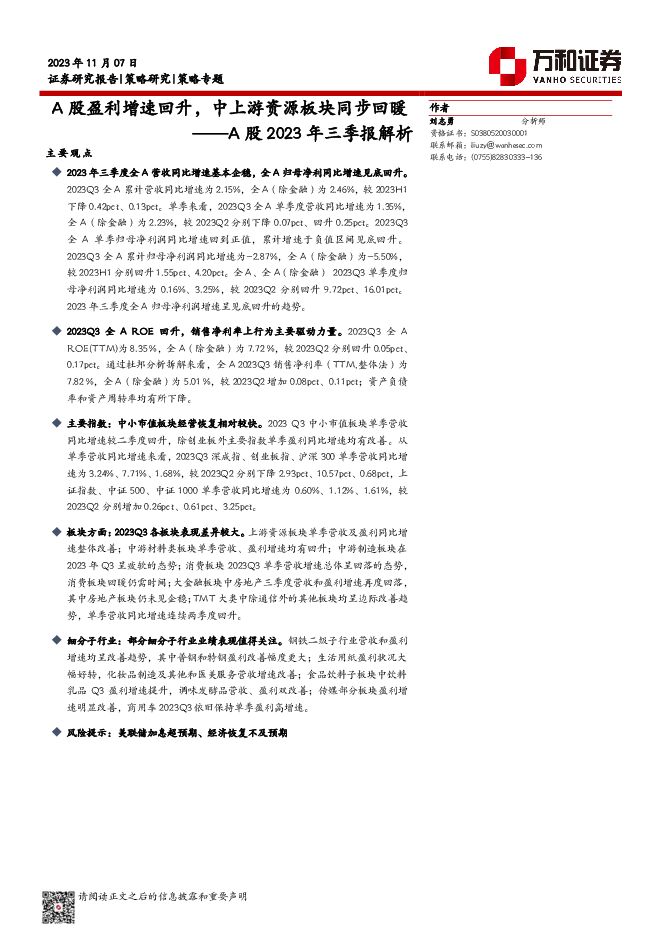

A股2023年三季报解析:A股盈利增速回升,中上游资源板块同步回暖 万和证券 2023-11-10(11页) 附下载

主要观点2023年三季度全A营收同比增速基本企稳,全A归母净利同比增速见底回升。2023Q3全A累计...

1.01 MB共11页中文简体

2023-11-1619210积分

-

食品饮料2023年三季报业绩综述:白酒持续分化,大众品趋于改善 万和证券 2023-11-09(26页) 附下载

投资要点行业整体营收增速环比回落,归母净利润则出现环比改善。食品饮料行业2023前三季度实现营业收入...

1.18 MB共26页中文简体

2023-11-1019820积分