调味品2021年与2022Q1总结:稳字当头,关注补库需求国盛证券2022-05-05.pdf

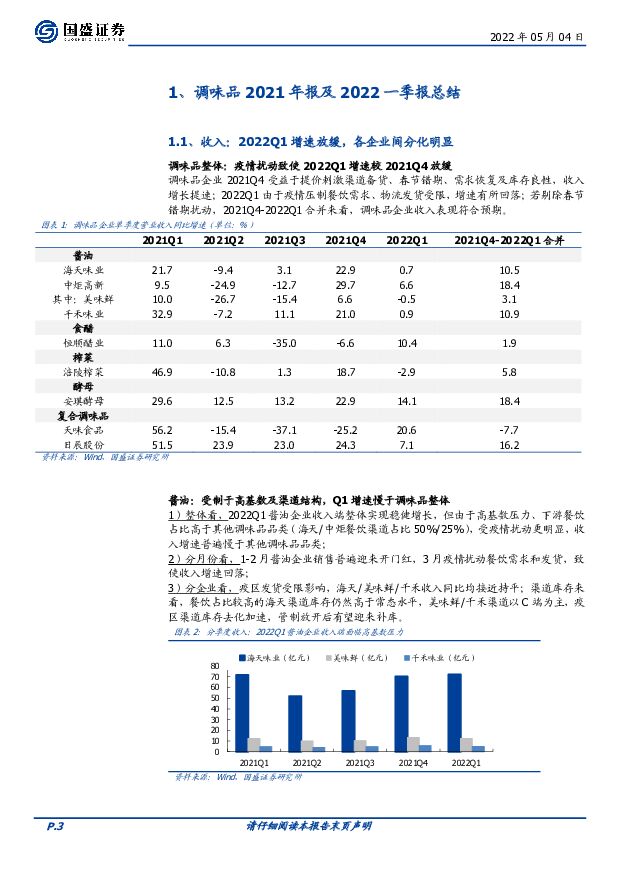

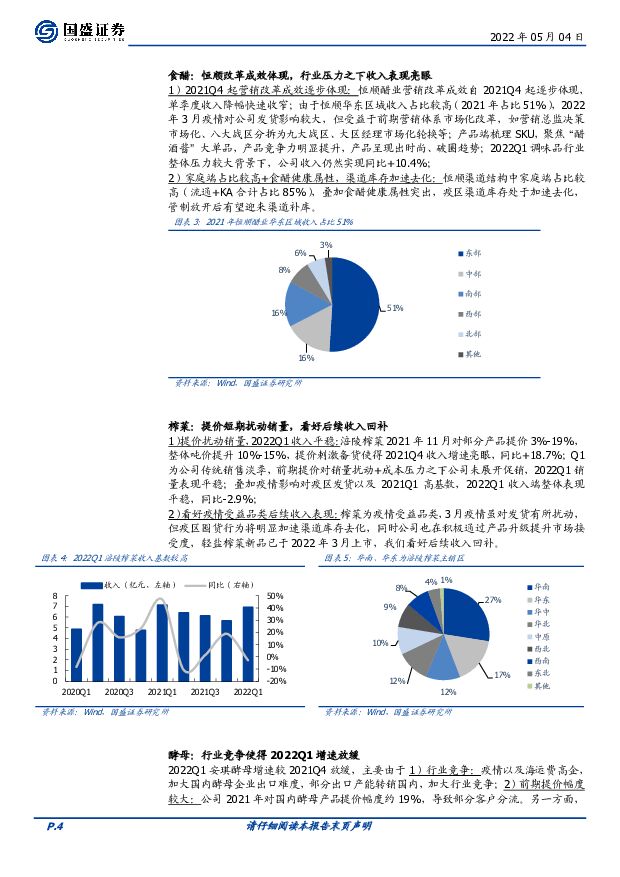

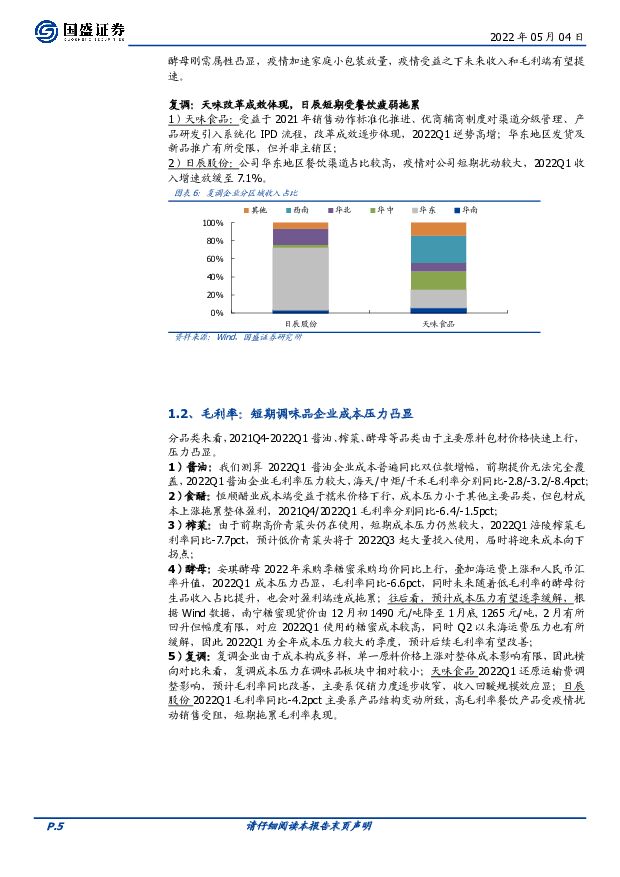

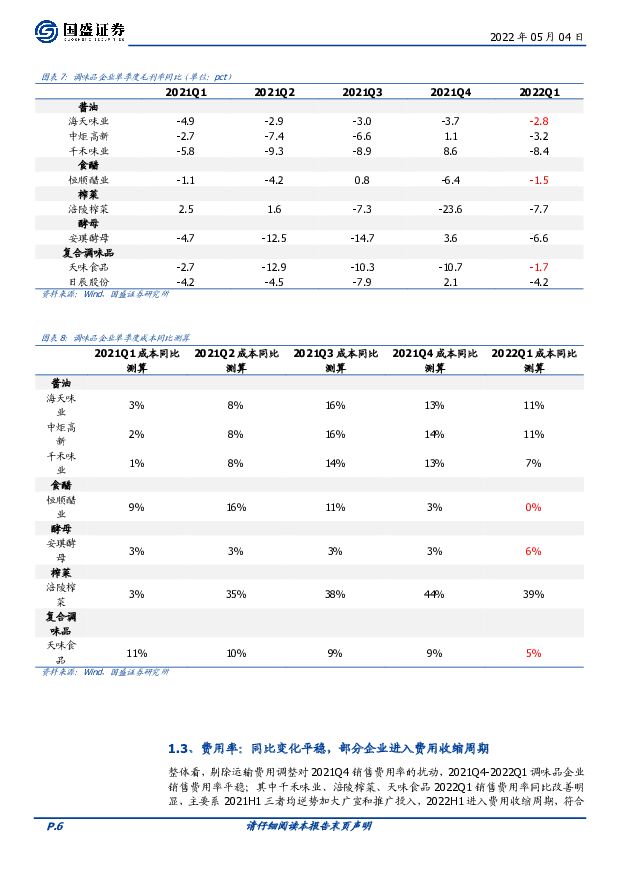

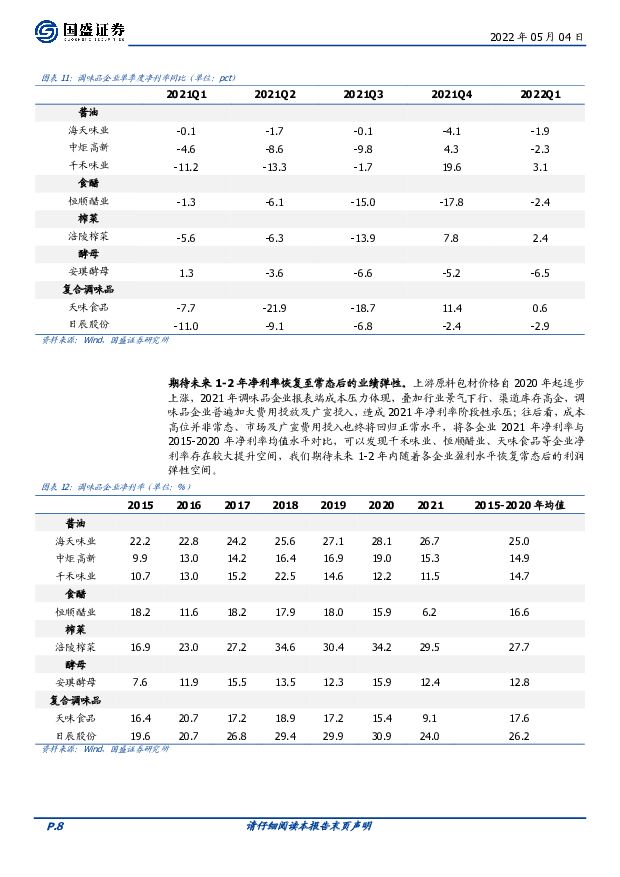

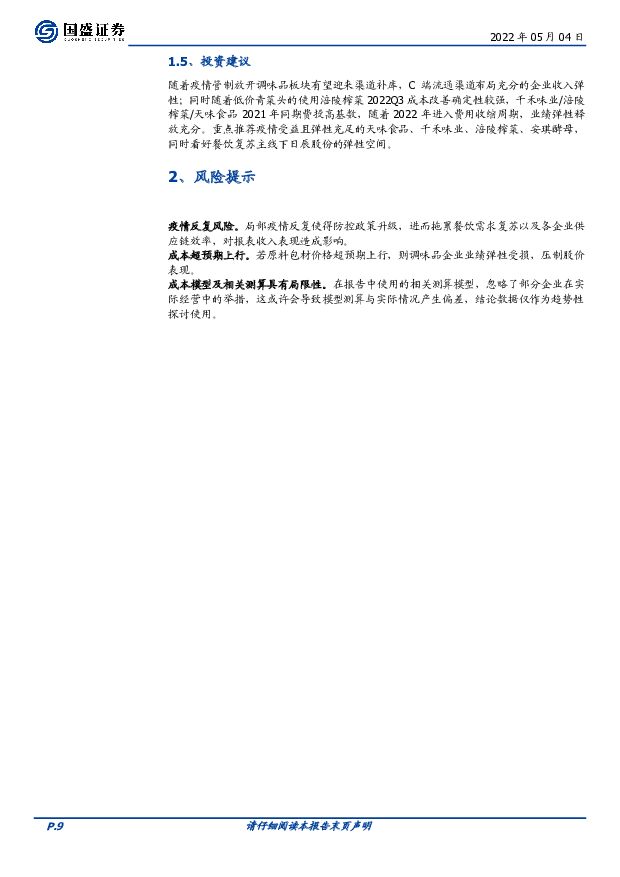

摘要:收入端:2022Q1增速放缓,各企业间分化明显。1)调味品整体:疫情扰动致使2022Q1营收增速较2021Q4略有放缓,2021Q4受益于提价刺激渠道备货、春节错期、需求恢复及库存良性,收入增长提速;2022Q1由于疫情压制餐饮需求、物流发货受限,增速有所回落;若剔除春节错期扰动,2021Q4-2022Q1合并来看,调味品企业收入表现符合预期;2)分品类看:酱油:受制于高基数及渠道结构,Q1增速慢于调味品整体;食醋:恒顺改革成效体现,行业压力之下收入表现亮眼;榨菜:提价短期扰动销量表现,后续收入有望加速回补;酵母:行业竞争使得2022Q1增速放缓,后续有望缓解;复调:天味改革成效体现2022Q1经营表现领跑调味品板块,日辰短期受餐饮疲弱拖累。毛利率:短期调味品企业成本压力凸显。2021Q4-2022Q1酱油、榨菜、酵母等品类由于主要原料包材价格快速上行,毛利率压力凸显;1)酱油:我们测算2022Q1酱油企业成本普遍同比双位数增幅,后续成本压力有望逐季改善;2)食醋:恒顺醋业成本端受益于糯米价格下行,成本压力小于其他主要品类,但包材成本上涨拖累整体盈利;3)榨菜:短期成本承压,预计下半年明显改善;4)酵母:2022年采购季糖蜜采购均价同比上行,叠加海运费上涨和人民币汇率升值,2022Q1成本压力凸显,毛利率同比-6.6pct;5)复调:复调企业由于成本构成多样,成本压力在调味品板块中相对较小。费用率:同比变化平稳,部分企业进入费用收缩周期。剔除运输费用调整对2021Q4销售费用率的扰动,2021Q4-2022Q1调味品企业销售费用率平稳;其中千禾味业、涪陵榨菜、天味食品2022Q1销售费用率同比改善明显,主要系2021H1三者均逆势加大广宣和推广投入,2022H1进入费用收缩周期,符合我们前期判断。净利率:短期盈利承压,期待后续业绩弹性。1)2022Q1成本压力拖累盈利,费用率改善贡献业绩弹性:受成本压力、产品结构变动拖累,2021Q4-2022Q1主要调味品企业净利率有所承压,其中千禾味业/涪陵榨菜/天味食品受益于销售费用率改善,2022Q1净利率分别同比+3.1/+2.4/+0.6pct;2)期待未来1-2年净利率恢复至常态后的业绩弹性:原料包材价格自2020年起上涨,2021年调味品企业成本压力体现,叠加行业景气下行、渠道库存高企,调味品企业普遍加大费用投放,造成2021年净利率阶段性承压;往后看,成本高位并非常态、市场及广宣费用投入也终将回归正常水平,将各企业2021年净利率与2015-2020年净利率均值水平对比,可以发现千禾味业、恒顺醋业、天味食品等企业净利率存在较大提升空间,期待未来1-2年各企业盈利水平恢复常态后的利润弹性空间。投资建议:随着疫情管制放开调味品板块有望迎来渠道补库,C端流通渠道布局充分的企业收入弹性;同时随着低价青菜头的使用涪陵榨菜2022Q3成本改善确定性较强,千禾味业/涪陵榨菜/天味食品2021年同期费投高基数,随着2022年进入费用收缩周期,业绩弹性释放充分。重点推荐疫情受益且弹性充足的天味食品、千禾味业、涪陵榨菜、安琪酵母,同时看好餐饮复苏主线下日辰股份的弹性空间。风险提示:疫情反复风险、成本超预期上行、成本模型及相关测算局限性。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

复合调味品:行业景气,竞争稳定 国联证券 2024-04-24(19页) 附下载

复合调味品增速有望持续领先于调味品行业随着餐饮连锁化率提升及门店降本增效诉求增强,家庭结构变化以及“...

1.26 MB共19页中文简体

1天前020积分

-

食品饮料行业周报:白酒势能不减,调味品逐渐改善 开源证券 2024-04-07(11页) 附下载

核心观点:茅台年报增强白酒信心,调味品行业趋势向好4月1日-4月3日,食品饮料指数涨幅为1.5%,一...

1.39 MB共11页中文简体

2周前31620积分

-

食品饮料行业周报:白酒韧性突显,调味品持续改善 开源证券 2024-02-26(10页) 附下载

核心观点:白酒性价比已现,调味品动销超预期2月19日-2月23日,食品饮料指数涨幅为3.3%,一级子...

1.34 MB共10页中文简体

1个月前49320积分

-

调味品行业全景图:人间美味,始于调味 平安证券 2024-02-08(28页) 附下载

核心摘要上游:通过提价对冲,抵御上游原料波动。对调味品而言,其直接材料约占总成本的80%,因此原材料...

1.77 MB共28页中文简体

2个月前87120积分

-

大众食品12月电商数据跟踪:12月休闲零食同比跌幅扩大,冲饮和调味品线上销售情况有所回暖万联证券2024-01-23 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.52 MB共13页中文简体

3个月前30720积分

-

液态调味品 头豹词条报告系列 头豹研究院 2024-01-17(22页) 附下载

国家质量监督检验检疫总局和国家标准化管理委员会发布的GB/T20903-2007《调味品分类》将调味...

5.72 MB共22页中文简体

3个月前62320积分

-

大众食品11月电商数据跟踪:11月休闲零食和调味品同比跌幅收窄,冲饮同比大幅增长 万联证券 2023-12-21(13页) 附下载

行业核心观点:11 月四大电商平台(淘系、京东、拼多多、抖音)线上销售数据公布,大众食品不同品类线上...

1.2 MB共13页中文简体

2023-12-2293220积分

-

中国食品饮料:基础调味品公司首次覆盖:重塑组织能力,支持份额提升和多品类布局 海通国际 2023-12-07(47页) 附下载

基础调味料份额提升是主要逻辑,多品类布局是企业未来发展方向。 销量一直是调味品行业收入提升的主要动力...

5.93 MB共47页中文简体

2023-12-0891610积分

-

调味发酵品专题研究系列一:我国调味品行业需求改善、动销回暖,行业景气度有望回升 源达信息 2023-11-28(16页) 附下载

2023Q3调味发酵品行业景气度回升,看好来年发展调味发酵品(申万二级)行业2023Q1-Q3实现营...

1.09 MB共16页中文简体

2023-11-2959920积分

-

食品饮料行业周报:调味品企业并购整合的机会 信达证券 2023-11-13(3页) 附下载

本期内容提要调味品企业从单品阶段到多品类阶段,并购整合提供新品类。由于调味品行业品类繁多,比如有酱油...

400.61 KB共3页中文简体

2023-11-1696420积分

-

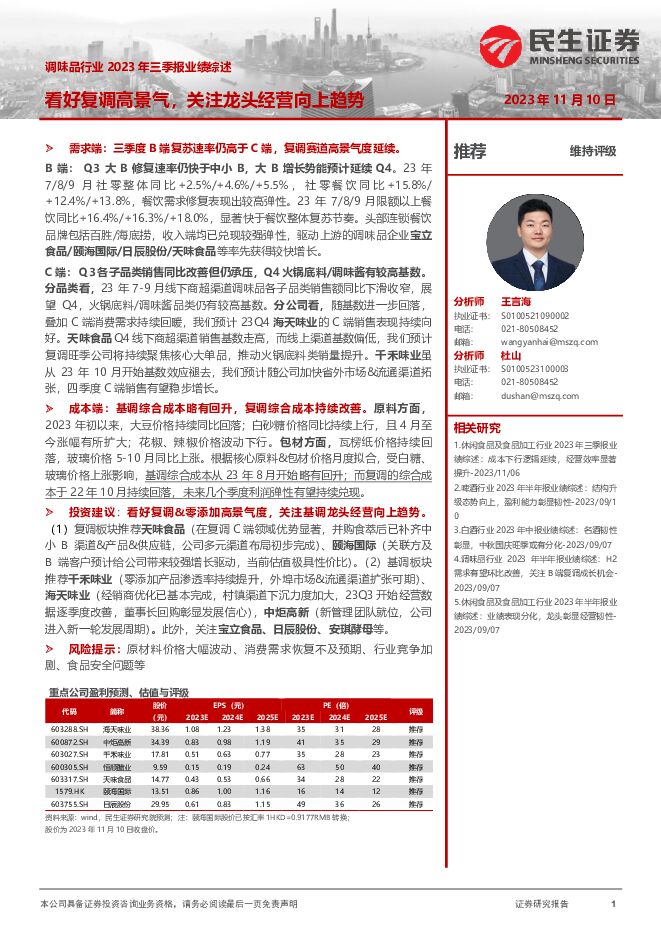

调味品行业2023年三季报业绩综述:看好复调高景气,关注龙头经营向上趋势民生证券2023-11-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.93 MB共25页中文简体

2023-11-1628420积分

-

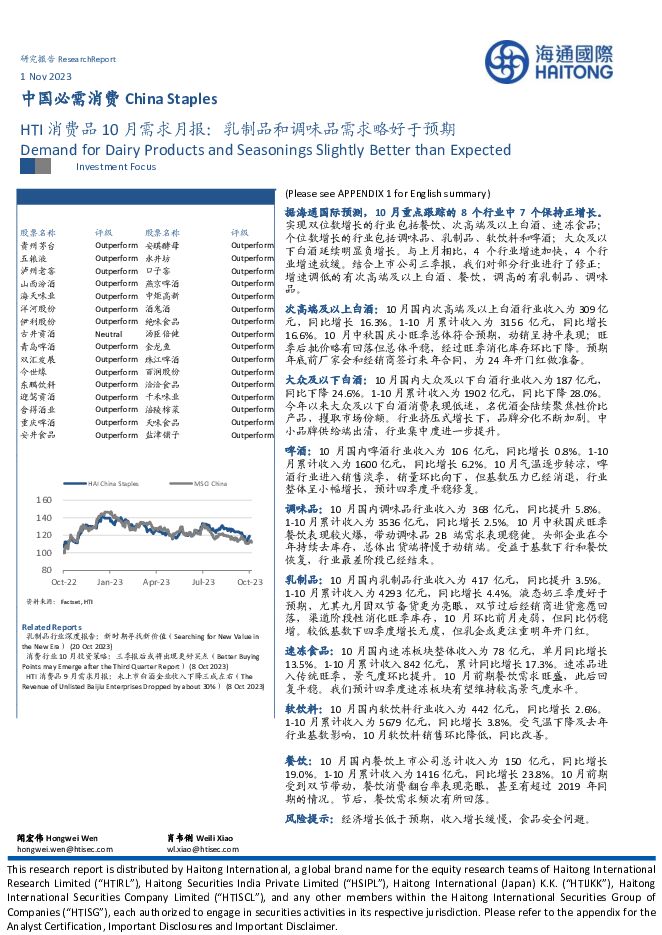

HTI消费品10月需求月报:乳制品和调味品需求略好于预期 海通国际 2023-11-02(14页) 附下载

据海通国际预测,10月重点跟踪的8个行业中7个保持正增长。实现双位数增长的行业包括餐饮、次高端及以上...

1.53 MB共14页中文简体

2023-11-0388710积分

-

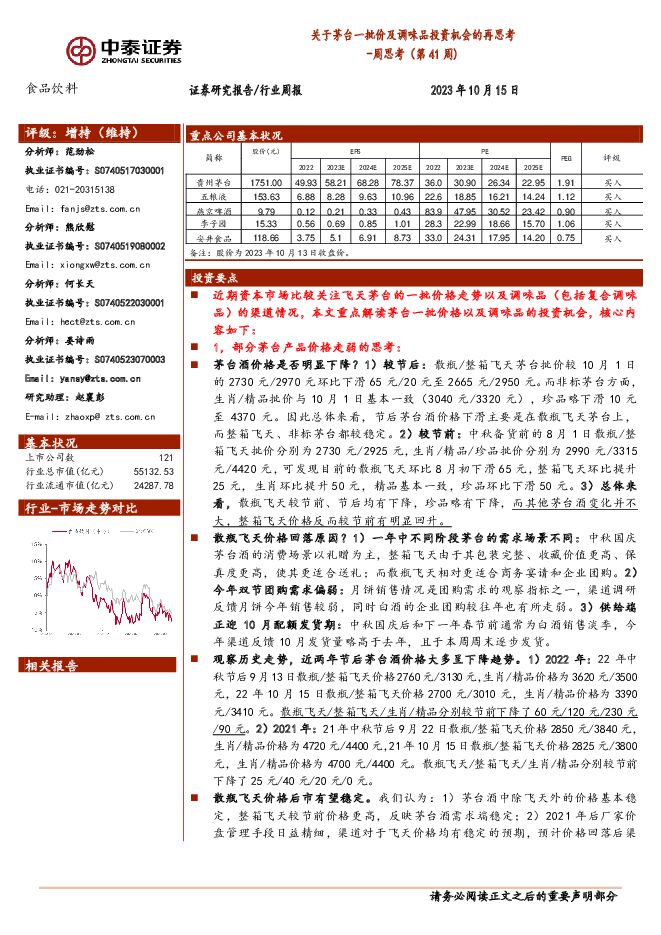

食品饮料周思考(第41周):关于茅台一批价及调味品投资机会的再思考中泰证券2023-10-16 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

984.42 KB共6页中文简体

2023-10-2734620积分

-

火锅调味品头豹词条报告系列头豹研究院2023-10-12 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.83 MB共16页中文简体

2023-10-2736920积分

-

大众食品9月电商数据跟踪:休闲零食同比由负转正显著增长,冲饮同比涨幅扩大,调味品同比跌幅收窄 万联证券 2023-10-19(13页) 附下载

行业核心观点9月四大电商平台(淘系、京东、拼多多、抖音)线上销售数据公布,大众食品不同品类线上销售情...

1.09 MB共13页中文简体

2023-10-2770120积分

-

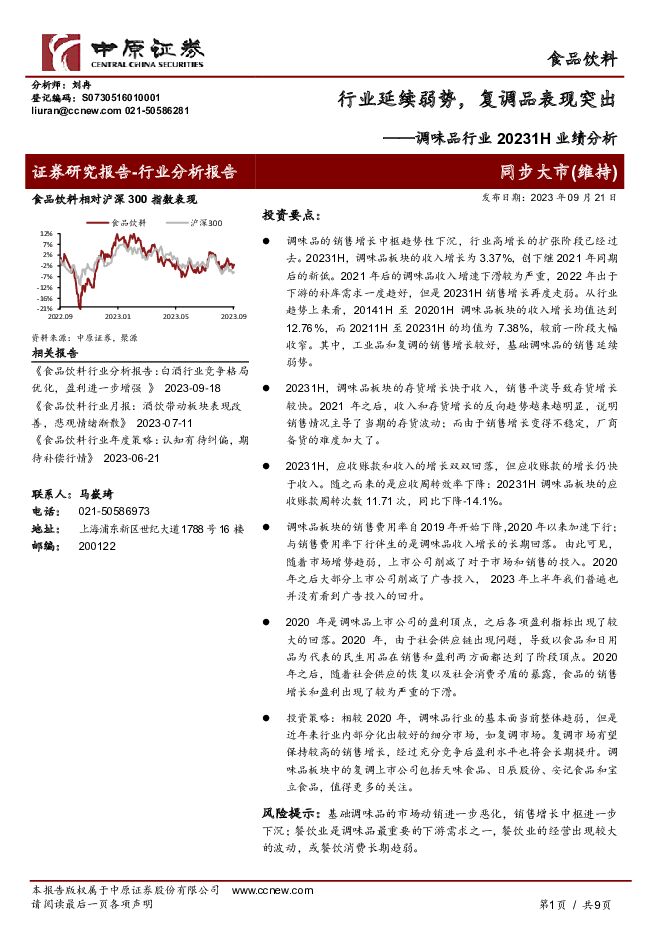

调味品行业20231H业绩分析:行业延续弱势,复调品表现突出 中原证券 2023-09-21(9页) 附下载

投资要点:调味品的销售增长中枢趋势性下沉,行业高增长的扩张阶段已经过去。20231H,调味品板块的收...

714.41 KB共9页中文简体

2023-09-2294320积分

-

大众食品8月电商数据跟踪:8月休闲零食和调味品同比跌幅扩大,冲饮同比增速上升 万联证券 2023-09-21(13页) 附下载

行业核心观点:8 月三大电商平台(淘系、京东、拼多多)线上销售数据公布,大众食品不同品类线上销售情况...

965.96 KB共13页中文简体

2023-09-2295820积分

-

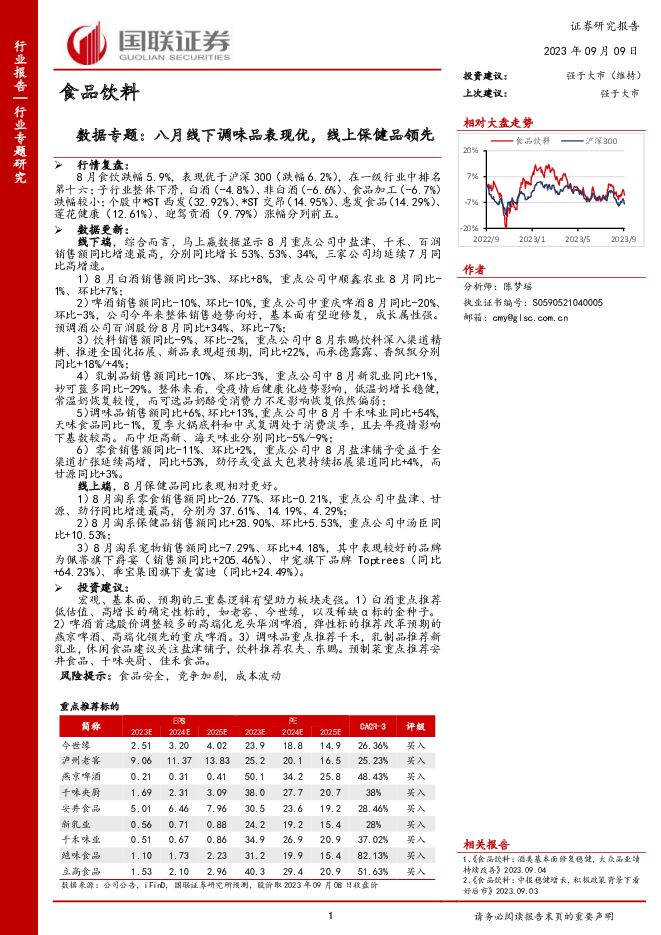

食品饮料数据专题:八月线下调味品表现优,线上保健品领先 国联证券 2023-09-11(18页) 附下载

行情复盘:8月食饮跌幅5.9%,表现优于沪深300(跌幅6.2%),在一级行业中排名第十六;子行业整...

2.41 MB共18页中文简体

2023-09-1234620积分

-

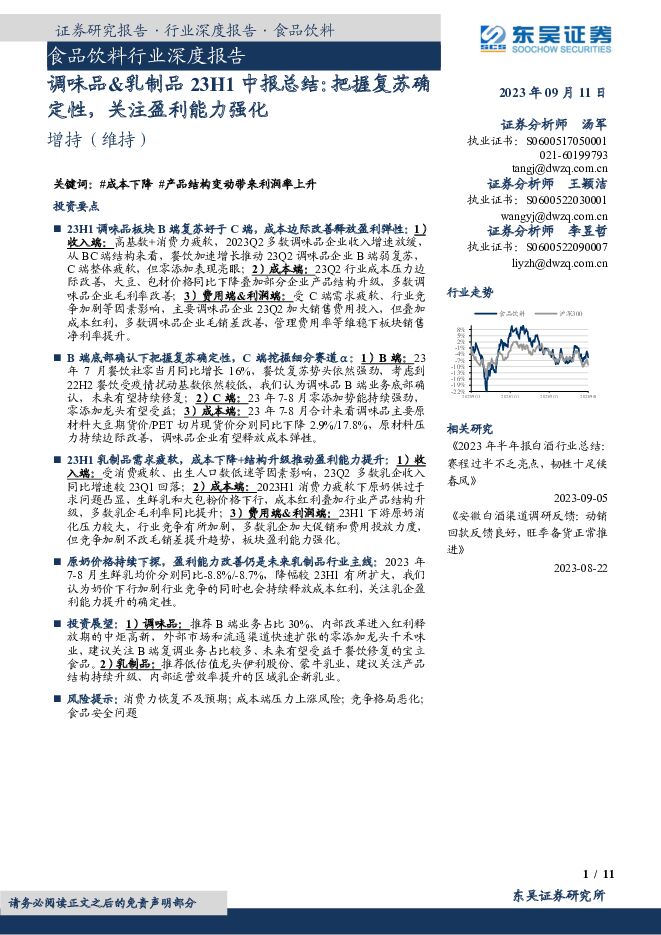

调味品&乳制品23H1中报总结:把握复苏确定性,关注盈利能力强化 东吴证券 2023-09-11(11页) 附下载

投资要点23H1调味品板块B端复苏好于C端,成本边际改善释放盈利弹性:1)收入端:高基数+消费力疲软...

742.84 KB共11页中文简体

2023-09-1263420积分

-

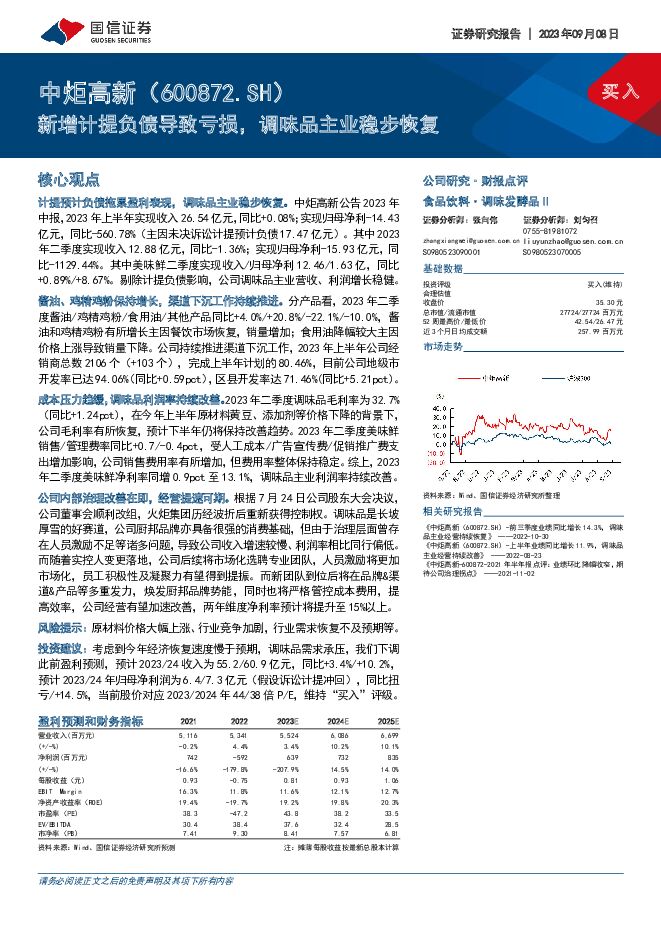

中炬高新 新增计提负债导致亏损,调味品主业稳步恢复 国信证券 2023-09-08(7页) 附下载

中炬高新(600872)核心观点计提预计负债拖累盈利表现,调味品主业稳步恢复。中炬高新公告2023年...

420.69 KB共7页中文简体

2023-09-0985918积分