贝特瑞全球负极材料龙头一体化优势显著硅基+高镍三元打造第二增长曲线长城国瑞证券2024-01-05.pdf

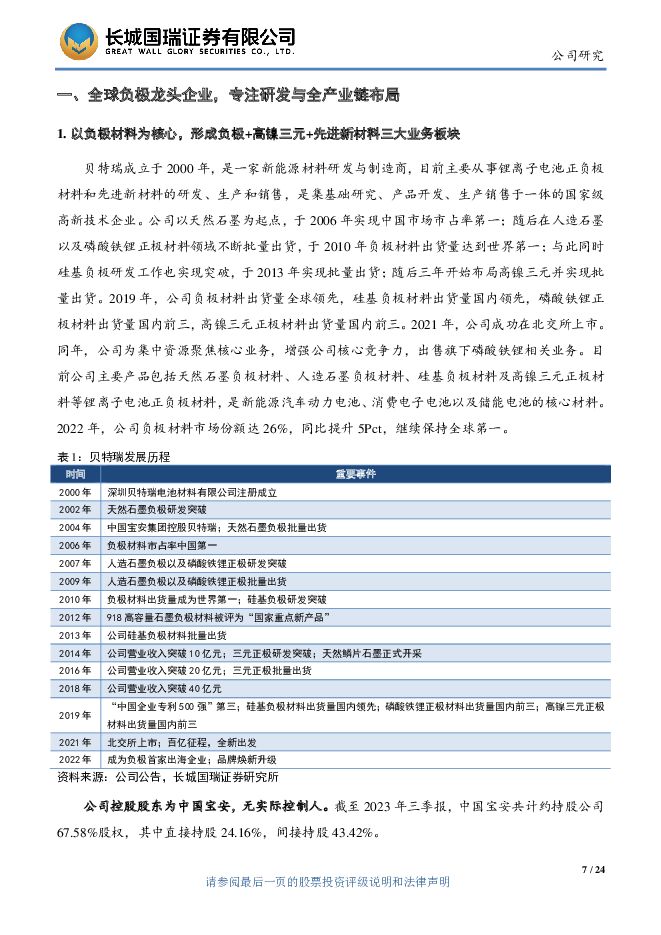

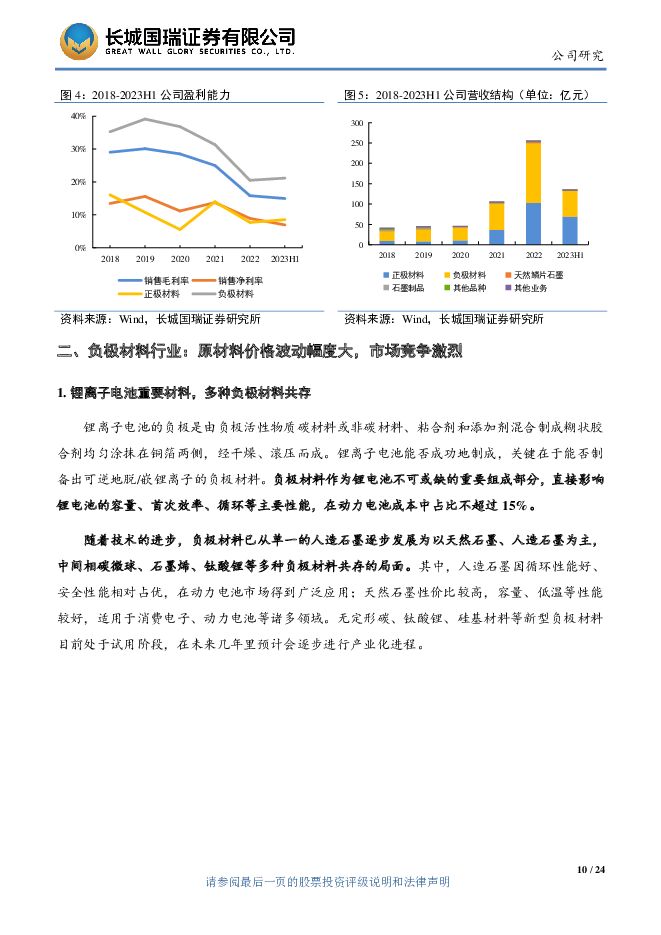

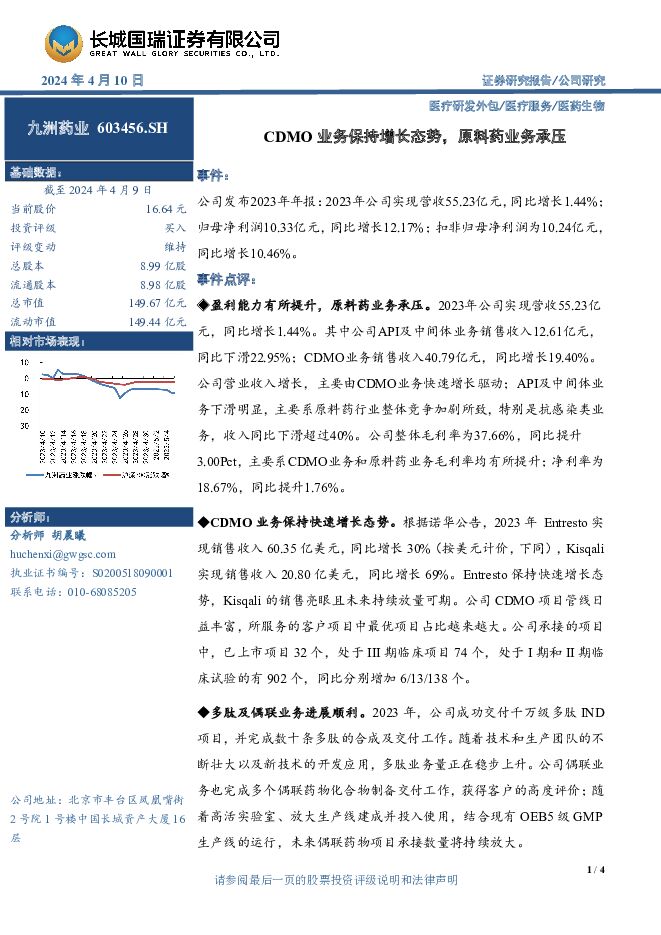

摘要:贝特瑞(835185)主要观点:贝特瑞以负极材料为核心,形成负极+高镍三元+先进新材料三大业务板块。贝特瑞成立于2000年,是一家新能源材料研发与制造商,目前公司主要产品包括天然石墨负极材料、人造石墨负极材料、硅基负极材料及高镍三元正极材料等锂离子电池正负极材料,是新能源汽车动力电池、消费电子电池以及储能电池的核心材料。2022年,公司负极材料市场份额达26%,同比提升5Pct,继续保持全球第一。公司积极进行全产业链布局。在天然石墨负极材料方面,公司已经形成了集矿山开采、天然鳞片石墨加工与球形化、纯化及成品生产于一体的全产业链布局;在人造石墨负极材料、三元正极材料方面,公司注重绿色生产、循环经济,通过参股或控股方式对人造负极材料的石墨化、三元正极材料前驱体生产等关键生产工序或原材料环节进行了布局;此外,公司已经在储能应用、锂离子电池回收等新能源发展前沿领域进行了相应布局。公司业务稳健增长,2023年业绩增速承压。2018-2022年,公司营业收入从40.09亿元增长至256.79亿元,年复合增长率高达59.09%;实现扣非归母净利润从4.14亿元增长至16.21亿元,年复合增长率为40.67%。2023年前三季度,公司实现营业收入203.1亿元,同比增长15.61%;扣非归母净利润为12.97亿元,同比增长2.94%。2023年,受行业去库存的影响,材料企业增长速度明显放缓,行业竞争激烈。公司因上半年高价库存出清以及材料价格下调的影响,影响了其盈利水平,2023年全年公司业绩增速处于承压状态,有望随着2024年下游需求提振以及行业竞争放缓而迎来新一轮的增长。公司盈利能力连续下降后2023年有望提升,负极材料业务利润贡献较多。2019-2022年,公司销售毛利率从30.12%连续下降至15.83%,下降了14.29Pct;公司销售净利率也较2019年下降了6.68Pct。2023年,随着公司高价原料库存的出清以及石墨化价格的大幅下跌,公司盈利能力环比持续向好,前三季度的销售毛利率分别为14.32%、15.65%、19.66%,前三季度平均销售毛利率较2022年增加了0.73Pct,预计公司全年盈利能力有望向上小幅修复。负极材料为公司第一大业务,正极材料业务持续增长。2022年,公司实现负极材料销量超过33万吨,对应收入146.31亿元,同比增长126.52%,占全年总营收56.98%;实现正极材料销量超过3万吨,对应收入103.01亿元,同比增长182.11%,占全年总营收40.11%。2023年上半年,公司负极材料业务略微下降,正极材料业务继续保持高增速。公司实现负极材料销量超过17万吨,对应收入63.27亿元,同比下降0.50%,占总营收47.14%;实现正极材料销量超过1.9万吨,对应收入69.00亿元,同比增长95.30%,占总营收51.40%。2023年第三季度,公司正负极材料出货量均有一定幅度增长,正负极材料营收贡献基本均衡。作为天然石墨行业龙头,公司市占率超50%。天然石墨市场呈现一超多强局面,2021年,贝特瑞作为天然石墨行业龙头占据63%市场份额,翔丰华以17%的市场份额位居行业第二,二者合计占据天然石墨市场80%的市场份额。人造石墨领域,公司后来者居上成为行业第一梯队。公司作为以天然石墨起步的龙头企业,在人造石墨领域作为后进入者积极扩产布局,于2021年跻身行业第三,市场份额为14%,与璞泰来及上海杉杉传统人造石墨领域龙头企业成为行业第一梯队,三者市场份额合计51%。现有+在建产能超70万吨,产能利用率70%以上。截至2023年三季度,公司负极已投产产能为49.5万吨/年,正极投产产能为6.3万吨/年。前三季度公司正负极产能利用率基本在70%以上,预计2024年会有所提升。聚焦高镍三元正极材料,提前布局硅基负极。公司生产的三元正极材料主要是以NCA、NCM811为代表的高镍三元正极材料,在国内率先实现NCA正极材料的技术突破,并向海外的动力电池客户实现批量销售。公司目前已形成了覆盖华南、华东、华北、中西部地区等境内主要新能源产业集群区域的产能布局,同时积极推进海外基地建设。贝特瑞硅基负极材料以硅碳负极材料和硅氧负极材料为主,产品技术行业领先。目前,公司硅基负极产能5000吨/年,公司的硅碳负极材料已经突破至第四代产品,比容量达到1800mAh/g以上;公司所生产的硅氧负极材料已完成多款氧化亚硅产品的技术开发和量产工作,比容量达到1,400mAh/g以上。投资建议:我们预计公司2023-2025年的归母净利润分别为21.54/27.55/33.63亿元,EPS分别为1.95/2.49/3.04元,当前股价对应PE分别为11.82/9.24/7.57倍。考虑到公司作为全球负极龙头企业,全产业链一体化布局优势突出,客户结构稳定,具备优秀的技术迭代能力以及成本优势,在行业竞争激烈的背景下,公司有望在行业中充分发挥竞争优势,稳固市场地位,因此首次覆盖给予其“买入”评级。风险提示:市场竞争加剧的风险;原材料价格波动风险;汇率变动风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

恩捷股份 盈利能力短期承压 行业龙头地位稳固 长城国瑞证券 2024-04-26(5页) 附下载

恩捷股份(002812)事件:公司发布2023年年度报告及2024年一季度报告。2023年公司实现营...

332.91 KB共5页中文简体

1天前018积分

-

鼎胜新材 海外包装箔业绩承压,电池箔盈利维持稳定 长城国瑞证券 2024-04-25(5页) 附下载

鼎胜新材(603876)事件:公司发布2023年年度报告,2023年公司实现营收190.64亿元,同...

413.54 KB共5页中文简体

4天前018积分

-

贝达药业 业绩重回增长轨道 贝美纳快速放量+新产品贡献业绩增量 长城国瑞证券 2024-04-22(5页) 附下载

贝达药业(300558)事件:公司发布2023年年报及2024年一季报:2023年公司实现营收24....

429.41 KB共5页中文简体

7天前318积分

-

贝特瑞 全球负极材料龙头地位稳固 正极材料业务规模持续提升 长城国瑞证券 2024-04-22(5页) 附下载

贝特瑞(835185)事件:公司发布2023年年度报告,2023年公司实现营收251.19亿元,同比...

347.27 KB共5页中文简体

7天前018积分

-

华东医药 业绩稳健增长,创新产品步入收获期 长城国瑞证券 2024-04-19(5页) 附下载

华东医药(000963)事件:公司发布2023年年报:2023年公司实现营收406.24亿元,同比增...

421.86 KB共5页中文简体

1周前218积分

-

电新行业双周报2024年第8期总第30期:三部门组织开展“千乡万村驭风行动”风电行业再迎利好消息 长城国瑞证券 2024-04-16(19页) 附下载

行情回顾:报告期内电力设备行业指数跌幅为1.37%,跑赢沪深300指数0.37Pct。电力设备申万二...

3.89 MB共19页中文简体

1周前220积分

-

欣旺达 消费类电池业务规模持续提升 动储业务规模效应逐步显现 长城国瑞证券 2024-04-15(5页) 附下载

欣旺达(300207)事件:公司发布2023年年度报告,2023年公司实现营收478.62亿元,同比...

355.04 KB共5页中文简体

1周前618积分

-

九洲药业CDMO业务保持增长态势,原料药业务承压长城国瑞证券2024-04-10 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

415.81 KB共4页中文简体

1周前118积分

-

电新行业双周报2024年第7期总第29期:“双海”布局正当时,建议关注风电整机及重要零部件板块 长城国瑞证券 2024-04-02(20页) 附下载

行情回顾:报告期内电力设备行业指数跌幅为2.30%,跑输沪深300指数1.39Pct。电力设备申万二...

3.87 MB共20页中文简体

3周前64020积分

-

电新行业双周报2024年第7期总第29期:“双海”布局正当时建议关注风电整机及重要零部件板块 长城国瑞证券 2024-04-02(20页) 附下载

行情回顾:报告期内电力设备行业指数跌幅为2.30%,跑输沪深300指数1.39Pct。电力设备申万二...

3.87 MB共20页中文简体

3周前35120积分

-

美亚光电 色选机业绩超预期 医疗设备新品值得期待 长城国瑞证券 2024-04-02(5页) 附下载

美亚光电(002690)事件:公司发布2023年年报:2023公司实现营收24.25亿元,同比增长1...

403.56 KB共5页中文简体

3周前49518积分

-

医药生物行业双周报2024年第6期总第104期:创新药首进政府工作报告,关注相关板块投资机会 长城国瑞证券 2024-03-19(21页) 附下载

行业回顾本报告期医药生物行业指数涨幅为2.25%,在申万31个一级行业中位居第14,跑赢沪深300指...

1.32 MB共21页中文简体

1个月前23920积分

-

GLP-1行业:减重GLP-1RA长效制剂在华之旅即将开启,速度为王 长城国瑞证券 2024-03-15(24页) 附下载

主要观点:多效明星靶点GLP-1。胰高血糖素样肽-1(GLP-1)是一种在进食后由肠道里的L细胞分泌...

2.46 MB共24页中文简体

1个月前80520积分

-

贝达药业 首个海外NDA获受理一线治疗非小细胞肺癌AKL阳性患者 长城国瑞证券 2024-03-13(5页) 附下载

贝达药业(300558)事件:3月12日公司发布公告:公司控股子公司Xcovery Holdings...

454.09 KB共5页中文简体

1个月前9918积分

-

电新行业双周报2024年第5期总第27期:储能板块24年预计维持高增长 新能源汽车板块环比有望向好 长城国瑞证券 2024-03-05(19页) 附下载

行情回顾:报告期内电力设备行业指数涨幅为6.82%,跑赢沪深300指数1.68Pct。电力设备中万二...

5.01 MB共19页中文简体

1个月前84720积分

-

医药生物行业双周报2024年第5期总第103期:2023年报披露在即 关注低估值、业绩超预期公司 长城国瑞证券 2024-03-05(25页) 附下载

行业回顾本报告期医药生物行业指数涨幅为3.85%,在申万31个一级行业中位居第23,跑输沪深300指...

1.35 MB共25页中文简体

1个月前75920积分

-

医药生物行业双周报2024年第4期总第102期:国家医保局探索新上市药品首发价格新规 化药创新药定价权或将迎来重要变化 长城国瑞证券 2024-02-20(24页) 附下载

行业回顾本报告期医药生物行业指数跌幅为2.50%,在申万31个一级行业中位居第8,跑输沪深300指数...

1.29 MB共24页中文简体

2个月前71620积分

-

贝达药业 肺癌领域强化差异化优势,新领域渐结果实 长城国瑞证券 2024-01-31(44页) 附下载

贝达药业(300558)主要观点:国内领先的创新药企业,研发强度维持高位。公司已获批上市的药品有5款...

4.45 MB共44页中文简体

2个月前61418积分

-

医药生物行业双周报2024年第3期总第101期:《浦东新区综合改革试点实施方案(2023-2027年)》发布,生物医药新品可参照国际同类药品定价 长城国瑞证券 2024-01-30(22页) 附下载

行业回顾本报告期医药生物行业指数跌幅为5.74%,在申万31个一级行业中位居第27,跑输沪深300指...

1.2 MB共22页中文简体

3个月前27320积分

-

电新行业双周报2024年第3期总第25期:风电新增装机创历史新高,广东省海风加速释放 长城国瑞证券 2024-01-29(16页) 附下载

行情回顾:报告期内电力设备行业指数跌幅为6.28%,跑输沪深300指数7.80Pct。电力设备申万二...

3.21 MB共16页中文简体

3个月前14920积分