思源电气2022三季报点评:业绩低于市场预期,利润率仍有向上修复空间东吴证券2022-10-25.pdf

摘要:思源电气(002028)投资要点2022Q1-3营收同比+14%、归母净利润同比-11%,利润率恢复情况不及市场预期。公司2022Q1-3实现营业收入70.02亿元,同增14.37%;实现归母净利润7.86亿元,同降11.60%。其中2022Q3实现营业收入26.57亿元,同增16.38%,环增1.95%;实现归母净利润3.13亿元,同降2.07%;实现扣非归母净利润3.45亿,同增8.49%,公司收入端基本符合市场预期,利润率恢复不及市场预期。公司费用率控制较好,但2022Q3整体毛利率用环比仍有小幅下滑。1)Q1-3公司毛利率为26.02%,同比下降4.51pct,Q3毛利率26.70%,同比下降2.80pct,毛利率环比修复不明显,我们预计主要系高价大宗原材料、芯片库存未消耗完全所致,以及毛利率相对较低的发电侧业务占比提升等。随高价库存消耗、海运运费下降,我们预计Q4毛利率端有望环比提升。2)公司2022Q1-3期间费用同比增长65.45%至7.88亿元,期间费用率下降1.04个百分点至14.32%。其中销售、研发费用均有所上升,财务费用下降。上海疫情之后公司Q3经营稳健恢复,多产品贡献增量。行业层面,2022年国网计划投资5012亿元,同增约6%,今年电网加大投资额,订单端有望实现不错增长。2022Q2上海疫情后,公司开关类、线圈类等产品需求逐渐旺盛,产能保持充足,后续业绩有望持续增长。2022Q4为电网及发电侧招标高峰期,全年同比+15%的订单目标有望达成,同时明年新能源风光装机高增,海外市场公司深耕多年、马太效应明显,目前公司发电侧+海外市场营收占比接近50%,随两大市场高景气+公司经营α更强,明年订单&收入增速有望快速增长。盈利预测与投资评级:因疫情之后毛利率恢复不及预期,我们下调2022-2024年归母净利润分别为12.0亿元(-1.7亿元)/15.4亿元(-1.5亿元)/20.2亿元(-0.5亿元),同比分别+0%/+28%/+31%,对应现价PE分别25倍、20倍、15倍。风险提示:电网投资不及预期,疫情影响超预期,竞争加剧等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

电动车行业2024年5月策略:政策落地需求有望提速,中游盈利底部明确 东吴证券 2024-05-16(65页) 附下载

政策落地或刺激需求超预期,4-5月行业排产维持高景气,看好需求持续向好。4月汽车“以旧换新”落地,5...

2.65 MB共65页中文简体

4天前25820积分

-

电子行业2023年及24Q1总结展望:业绩全面回暖,关注技术创新+景气复苏+估值优势 东吴证券 2024-05-16(46页) 附下载

投资要点24Q1行业整体业绩回暖:在经历23年市场复苏后,24Q1电子行业整体业绩有所回暖,未来有望...

2.47 MB共46页中文简体

4天前13520积分

-

叉车行业2023年&2024年一季报总结:锂电化+全球化驱动利润高增,继续看好成长确定性强的国产龙头 东吴证券 2024-05-16(26页) 附下载

核心观点:锂电化+全球化逻辑兑现,继续看好成长确定性强的国产龙头我们选取四家公司安徽合力、杭叉集团、...

1.07 MB共26页中文简体

4天前13520积分

-

汽车行业点评报告:4月行业产批符合预期,新能源批发渗透率为40.2% 东吴证券 2024-05-16(5页) 附下载

4月产批表现符合预期。乘联会口径:4月狭义乘用车产量实现198.8万辆(同比+14.9%,环比-9....

482.08 KB共5页中文简体

4天前62020积分

-

房地产行业点评报告:中央调控思路转向,把握地产布局机会 东吴证券 2024-05-16(3页) 附下载

投资要点事件:2024年5月15日,杭州市临安区住房和城乡建设局发布《关于收购商品住房用作公共租赁住...

455.22 KB共3页中文简体

4天前78420积分

-

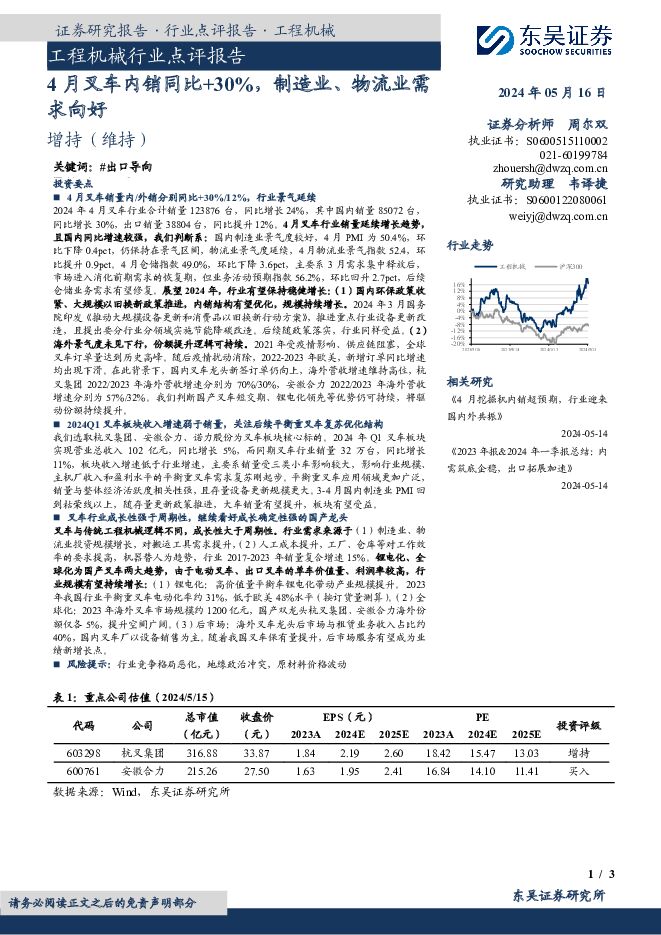

工程机械行业点评报告:4月叉车内销同比+30%,制造业、物流业需求向好 东吴证券 2024-05-16(3页) 附下载

投资要点4月叉车销量内/外销分别同比+30%/12%,行业景气延续2024年4月叉车行业合计销量12...

458.28 KB共3页中文简体

4天前32620积分

-

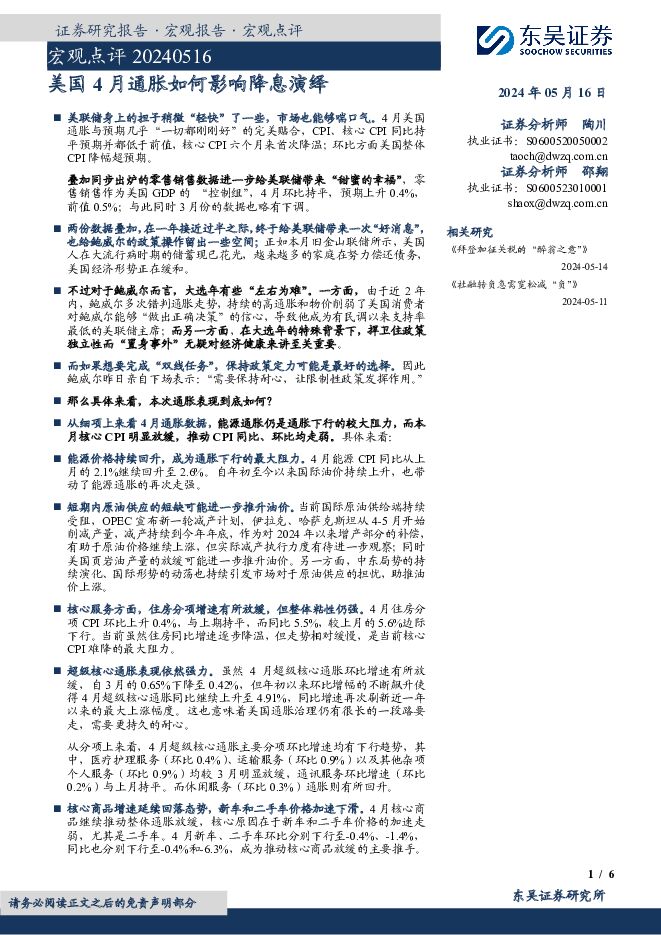

宏观点评:美国4月通胀如何影响降息演绎 东吴证券 2024-05-16(6页) 附下载

美联储身上的担子稍微“轻快”了一些,市场也能够喘口气。4月美国通胀与预期几乎“一切都刚刚好”的完美贴...

633.46 KB共6页中文简体

4天前60615积分

-

保险II行业研究深度报告:从1Q24偿二代二期工程季报看头部财险公司经营质效-承保利润小幅下降,综合投资收益率逆势改善 东吴证券 2024-05-15(53页) 附下载

摘要头部险企陆续披露1Q24偿二代二期工程报告摘要,我们根据建立的【东吴证券-偿二代二期工程指标评价...

1.54 MB共53页中文简体

5天前56420积分

-

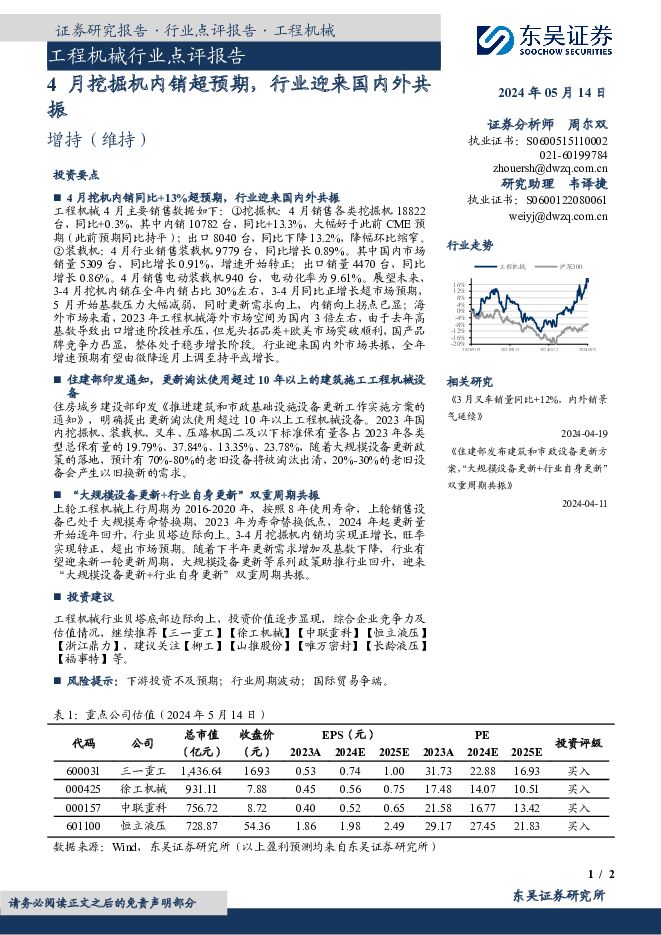

工程机械行业点评报告:4月挖掘机内销超预期,行业迎来国内外共振 东吴证券 2024-05-15(2页) 附下载

投资要点4月挖机内销同比+13%超预期,行业迎来国内外共振工程机械4月主要销售数据如下:①挖掘机:4...

405.45 KB共2页中文简体

5天前49820积分

-

奥比中光 3D视觉感知龙头,新场景落地拉动增长 东吴证券 2024-05-15(48页) 附下载

奥比中光-UW(688322)投资要点全球3D视觉感知龙头,新场景应用落地有望拉动业绩增长。奥比中光...

3.53 MB共48页中文简体

5天前73018积分

-

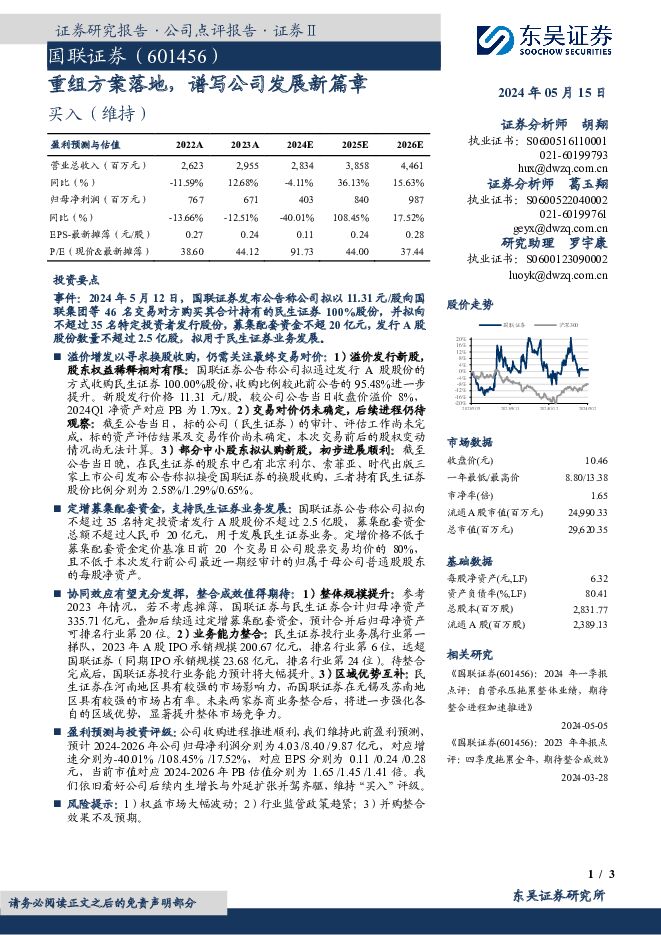

国联证券 重组方案落地,谱写公司发展新篇章 东吴证券 2024-05-15(3页) 附下载

国联证券(601456)投资要点事件:2024年5月12日,国联证券发布公告称公司拟以11.31元/...

443.47 KB共3页中文简体

5天前40318积分

-

宏观点评:拜登加征关税的“醉翁之意” 东吴证券 2024-05-15(10页) 附下载

压力之下,拜登政府还是打出了“中国牌”,不过今天的“关税牌”充满了平衡的艺术,其最终目的可能不在“钞...

1.13 MB共10页中文简体

5天前59815积分

-

AI+汽车智能化系列之四:FSD入华或加速车企淘汰赛进程 东吴证券 2024-05-14(60页) 附下载

投资要点特斯拉与国内车企智能化进展比较:特斯拉引领行业变革,国内华为/小鹏率先跟进,其余随后。行业维...

2.5 MB共60页中文简体

6天前38320积分

-

纺织服饰2023年报&2024年一季报总结:制造板块迎业绩拐点,关注品牌结构性机会 东吴证券 2024-05-14(34页) 附下载

品牌服饰:23年如期修复,24年基数恢复常态后回到窄幅波动。23年总结:疫情放开后品牌服饰业绩迎来较...

1.53 MB共34页中文简体

6天前61020积分

-

计算机行业深度报告:低空经济基础设施之【规划设计】:规划设计先行,助力低空经济腾飞 东吴证券 2024-05-14(12页) 附下载

投资要点低空经济兴起,离不开低空飞行基础设施的保障。建设低空智能融合基础设施是高质量发展低空经济的核...

1.1 MB共12页中文简体

6天前44820积分

-

汽车行业点评报告:新势力跟踪之4月销量点评:14家车企新能源车合计交付环比+2%,整体符合预期 东吴证券 2024-05-14(9页) 附下载

4月14家新势力车企整体交付量环比+2%。14家新能源乘用车重点车企4月新能源汽车交付量合计53.5...

566.37 KB共9页中文简体

6天前59720积分

-

上汽集团 4月批发同比-4%,出口同比正增长 东吴证券 2024-05-14(3页) 附下载

上汽集团(600104)投资要点公告要点:上汽集团2024年4月产量为354,694辆,同环比分别+...

474.53 KB共3页中文简体

6天前82518积分

-

电力设备行业跟踪周报:电力设备海外需求持续旺盛,逆变器二季度出货拐点确认 东吴证券 2024-05-13(45页) 附下载

投资要点电气设备6716上涨2.54%,表现强于大盘。风电涨3.75%,发电设备涨3.69%,锂电池...

3.84 MB共45页中文简体

7天前18120积分

-

食品饮料行业跟踪周报:大众品成本专题:原材料成本普遍下行,盈利弹性凸显 东吴证券 2024-05-13(18页) 附下载

投资要点本周专题主要跟踪分析大众品成本变化及其对企业经营和业绩的影响。大众品成本跟踪:原材料成本普遍...

1.16 MB共18页中文简体

7天前34520积分

-

商贸零售行业跟踪周报:2024Q1总结:“海底捞月”与“再创辉煌”,关注出口,教育,供应链,酒店,美护,黄金等板块 东吴证券 2024-05-13(15页) 附下载

投资要点2024Q1商社板块整体思路:2023年报和2024Q1,是放开后首个正常基数的一年,各板块...

904.52 KB共15页中文简体

7天前9220积分