电力设备及新能源行业周报:海南海风规划扩容,Enphase2024Q1呈现亏损平安证券2024-04-29.pdf

摘要:本周(2024.4.22-4.26)新能源细分板块行情回顾。风电指数(866044.WI)下跌1.13%,跑输沪深300指数2.34个百分点。截至本周,风电板块PE_TTM估值约18.35倍。本周申万光伏设备指数(801735.SI)上涨1.06%,其中,申万光伏电池组件指数上涨0.35%,申万光伏加工设备指数上涨3.32%,申万光伏辅材指数上涨3.45%,当前光伏板块市盈率约11.06倍。本周储能指数(884790.WI)上涨1.24%,当前储能板块整体市盈率为20.4倍;氢能指数(8841063.WI)上涨1.36%,当前氢能板块整体市盈率为17.18倍。本周重点话题风电:海南海风规划扩容,帆石项目开启风机招标。4月23日,海南省发改委发布《海南省海上风电场工程规划(修编)环境影响评价第一次公示》,海南省海上风电场址拟由11个增加至18个,场址编号为CZ1~CZ18,规模由现有的12.3GW增加至24.9GW。目前海南尚无已投运的海风项目,在建项目包括华能CZ1、申能CZ2、大唐CZ3以及中电建万宁漂浮式等项目,按照目前的开发节奏,现有规划的12.3GW项目足够支撑未来3-4年的开发需求。2023年海南省全社会用电量482亿度电,海南规划的24.9GW海风项目全部投产后,按照平均利用小时3300估算,对应的新增发电量达到820亿度电。结合海南省氢能产业规划,预计新规划的海风项目将会有一定比例甚至较大比例用于制氢,未来海风制氢有可能打开海上风电需求成长空间。4月26日,中广核发布阳江帆石二1000MW海上风电项目风力发电机组采购招标公告。受航道等因素影响,阳江区域的青洲五六七及帆石一二海上风电项目在2023年进展缓慢,根据帆石二项目风机设备招标文件,项目单机容量16MW及以上,要求2025年6月底前完成风机交付,即该项目有望在2025年投运,表明阳江区域存量待建项目的制约因素正在逐步消退,预计其他存量项目也有望陆续获得实质性进展。光伏:欧洲议会通过禁止强迫劳动法案。近日,欧洲议会投票通过了禁止强迫劳动法案,法案规定禁止在欧盟销售、进口和出口使用强迫劳动制造的商品。该项法案以555票赞成、6票反对和45票弃权的多数票获得欧洲议会通过,欧盟成员国将需要在三年内开始实施该项法律。根据法案,成员国和欧盟委员会将能调查可疑商品、供应链和制造商;如果产品被证明是用强迫劳动生产的,它将无法再在欧盟市场销售或运输,欧盟成员国将在边境扣押这些货物。该项法案涵盖所有产品,不针对特定公司或行业。但从欧美近期的发声看,多次质疑我国光伏、锂电池、新能源汽车行业产能过剩,或将成为该项法案的重点关注领域。美国于2022年6月实施了UFLPA,致使美国海关在2022年扣留了部分太阳能光伏组件,对我国光伏出口产生一定影响。目前欧盟成员国对中国光伏产品依赖程度各不相同,预计在本土光伏制造业薄弱的国家该法案开始实施时间或将更久。近期,美国7家头部光伏制造商发起联合请愿书,要求对东南亚光伏产品进口征收关税;同时美国政府亦考虑取消对进口双面组件的关税豁免。欧美对中国光伏产品政策预期持续收紧,光伏企业面临行业竞争加剧、海外贸易保护等多重压力。储能&氢能:Enphase发布2024年一季报,欧美微逆市场表现较弱。2024年第一季度,Enphase营收2.63亿美元,同环比分别减少64%/13%,净亏损0.16亿美元,近年首次季度亏损。分产品来看,Q1公司微逆出货量138万台,同环比分别减少71%/13%;户储电池出货量75.5MWh,同环比分别减少26%/6%。分市场来看,Q1公司美国市场收入1.5亿美元,同/环比减69%/34%,海外市场(欧洲为主)收入1.13亿美元,同减55%、环增52%。公司估计一季度渠道库存消化约1.13亿美元,实际终端客户需求为3.76亿美元。公司指引第二季度营收中值3.1亿美元,环比略增;第二季度消化库存0.9亿美元,终端需求约4亿美元。目前电池去库存已基本结束,到二季度末微逆的去库存也基本结束,下半年的销售收入将基本反映实际终端需求,收入规模有望上升。欧美微逆和户储市场表现相对较弱,但国内企业发力的新兴市场需求表现较好,如巴西微逆市场、东南亚和印度户储市场等,对国内企业而言,新兴市场的增长有望一定程度抵消欧美部分细分市场的下滑。投资建议。风电方面,海上风电需求高增,整体供需形势较好,海上风机环节有望在出海方面实现突破,重点关注风机龙头明阳智能、运达股份,建议关注东方电缆、大金重工、亚星锚链;光伏方面,新型电池可能是潜在机会点,建议关注HJT、BC等新型电池的产业化进展情况,潜在受益标的包括迈为股份、帝尔激光、隆基绿能等;储能方面,建议关注海外大储市场地位领先的阳光电源,以及积极拓展工商储运营业务的苏文电能;氢能方面,关注在绿氢项目投资运营环节重点布局的企业,包括吉电股份和相关风机制造企业等。风险提示。1)电力需求增速不及预期的风险。风电、光伏受宏观经济和用电需求的影响较大,如果电力需求增速不及预期,可能影响新能源的开发节奏。2)部分环节竞争加剧的风险。在双碳政策的背景下,越来越多的企业开始涉足风电、光伏制造领域,部分环节可能因为参与者增加而竞争加剧。3)贸易保护现象加剧的风险。国内光伏制造、风电零部件在全球范围内具备较强的竞争力,部分环节出口比例较高,如果全球贸易保护现象加剧,将对相关出口企业产生不利影响。4)技术进步和降本速度不及预期的风险。海上风电仍处于平价过渡期,如果后续降本速度不及预期,将对海上风电的发展前景产生负面影响;各类新型光伏电池的发展也依赖于后续的技术进步和降本情况,可能存在不及预期的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

银行金融科技专题:数字货币观察:国内发力应用层,海外关注投资侧 平安证券 2024-05-16(17页) 附下载

国内数字人民币扎实推进,应用场景持续拓宽。自十四五规划中明确提到要“稳妥推进数字人民币研发”以来,相...

2.1 MB共17页中文简体

6小时前51220积分

-

新能源板块行业周报:4月我国动力电池销量、装车量同比提升,工信部发布锂电池行业规范条件征求意见稿 海通国际 2024-05-16(9页) 附下载

投资要点:受新能源车需求带动,4月我国动力电池销量、装车量同比提升。根据中国汽车动力电池产业创新联盟...

1.62 MB共9页中文简体

6小时前92620积分

-

汽车行业点评报告:4月行业产批符合预期,新能源批发渗透率为40.2% 东吴证券 2024-05-16(5页) 附下载

4月产批表现符合预期。乘联会口径:4月狭义乘用车产量实现198.8万辆(同比+14.9%,环比-9....

482.08 KB共5页中文简体

6小时前61920积分

-

珀莱雅 大单品奠基,敏锐洞察+敏捷执行,持续突破 平安证券 2024-05-16(27页) 附下载

珀莱雅(603605)平安观点:近10余年来,移动互联网普及使得科学、技术、应用等信息传递可行且更加...

3.68 MB共27页中文简体

6小时前62118积分

-

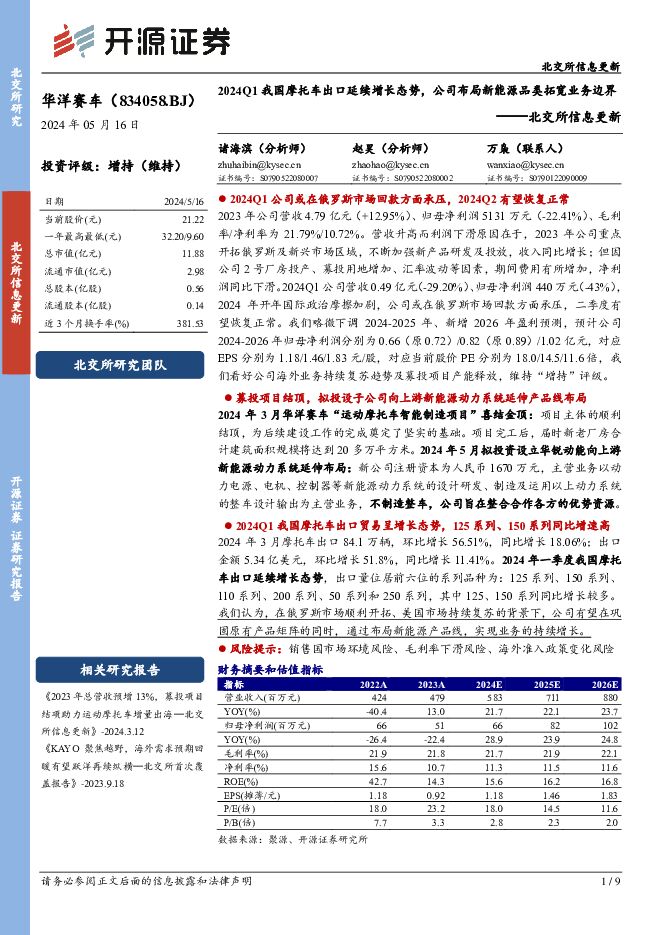

华洋赛车 北交所信息更新:2024Q1我国摩托车出口延续增长态势,公司布局新能源品类拓宽业务边界 开源证券 2024-05-16(9页) 附下载

华洋赛车(834058)2024Q1公司或在俄罗斯市场回款方面承压,2024Q2有望恢复正常2023...

1.4 MB共9页中文简体

6小时前50818积分

-

三峡能源 三峡集团旗下新能源平台 静待绿电机制理顺 华源证券 2024-05-16(15页) 附下载

三峡能源(600905)三峡集团旗舰上市平台,“三峡集团新能源业务的战略实施主体”。公司为三峡集团旗...

1.14 MB共15页中文简体

6小时前50818积分

-

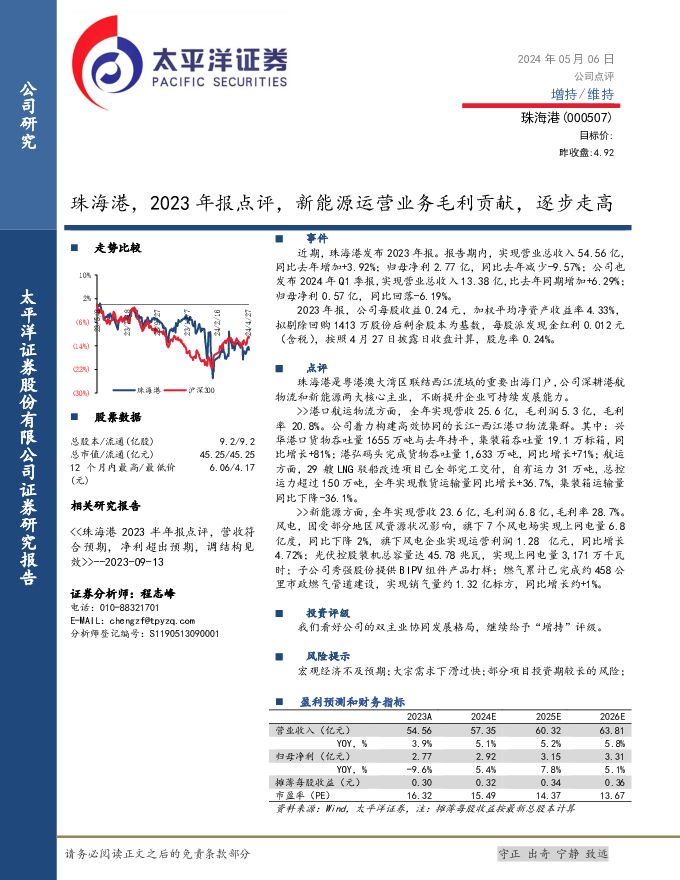

珠海港 珠海港,2023年报点评,新能源运营业务毛利贡献,逐步走高 太平洋 2024-05-16(4页) 附下载

珠海港(000507)事件近期,珠海港发布2023年报。报告期内,实现营业总收入54.56亿,同比去...

768.47 KB共4页中文简体

6小时前34418积分

-

美国2024年4月通胀数据解读:追赶“失去的进展” 平安证券 2024-05-16(6页) 附下载

平安观点:美国2024年4月CPI数据如期降温。4月CPI环比0.3%,低于前值和市场预期的0.4%...

660.89 KB共6页中文简体

6小时前58215积分

-

汽车行业2024年4月产销数据跟踪:出口环比继续增长,自主品牌乘用车新能源零售渗透率增至66.8% 联储证券 2024-05-15(9页) 附下载

投资要点:1.总产销:4月季节性下滑,同比仍实现9%以上增长。4月,汽车产销240.6万辆/235....

922.24 KB共9页中文简体

1天前79120积分

-

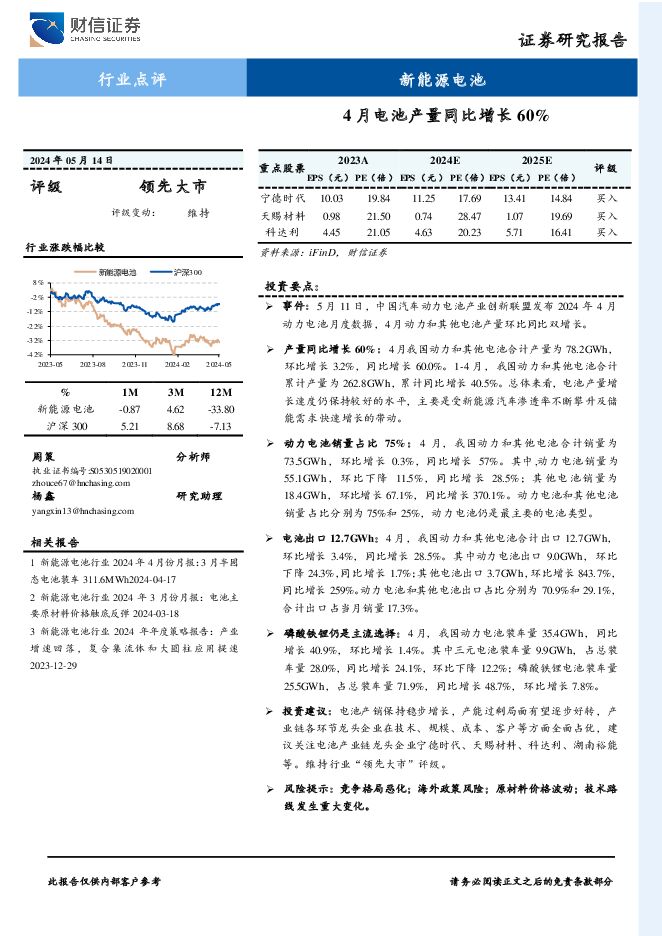

新能源电池行业点评:4月电池产量同比增长60% 财信证券 2024-05-15(2页) 附下载

投资要点:事件:5月11日,中国汽车动力电池产业创新联盟发布2024年4月动力电池月度数据,4月动力...

288.55 KB共2页中文简体

1天前64820积分

-

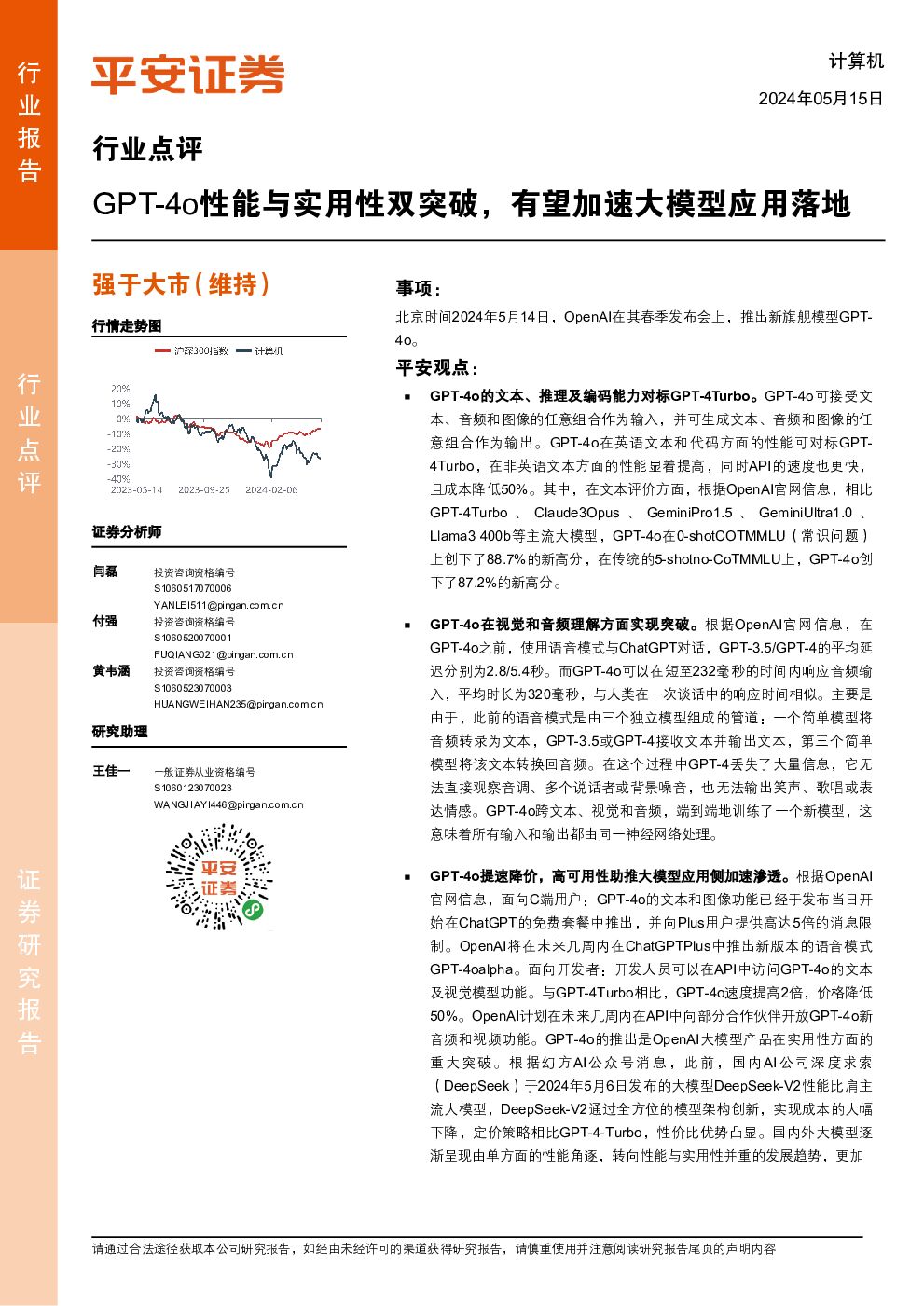

计算机行业点评:GPT-4o性能与实用性双突破,有望加速大模型应用落地 平安证券 2024-05-15(3页) 附下载

事项:北京时间2024年5月14日,OpenAI在其春季发布会上,推出新旗舰模型GPT-4o。平安观...

502.01 KB共3页中文简体

1天前27620积分

-

电新行业双周报2024年第10期总第32期:电力设备行业2023年及2024Q1业绩总结:行业盈利能力承压,海外布局或可修复 长城国瑞证券 2024-05-14(24页) 附下载

行情回顾:报告期内电力设备行业指数涨幅为4.45%,跑赢沪深300指数2.16Pct。电力设备申万二...

4.72 MB共24页中文简体

2天前82820积分

-

电力设备行业周报:海风项目逐步落地,风机价格企稳回升 华安证券 2024-05-14(24页) 附下载

主要观点:电动车:锂电行业管理办法出台加速产能出清,板块景气度有望持续修复。4月海内外新能源车销量同...

3.44 MB共24页中文简体

2天前34720积分

-

IgA肾病全景图:国内百万级患者基数,IgAN掘金之路待启航 平安证券 2024-05-14(24页) 附下载

投资要点IgA肾病不同国家地区流行病学差异大,亚洲地区发病率高,国内存量患者百万级别。IgA肾病主要...

2.62 MB共24页中文简体

2天前17820积分

-

钾长石行业研究:中高档钾长石需求增长,新能源等领域应用潜力大 头豹词条报告系列 头豹研究院 2024-05-14(17页) 附下载

本文介绍了钾长石的基本特性和应用领域,指出其在玻璃、陶瓷和化工等行业中的需求处于关键地位。文章还提到...

2.2 MB共17页中文简体

2天前61920积分

-

养老金融行业双周报:巴以冲突对养老金投资规则的影响渐显 平安证券 2024-05-14(7页) 附下载

本期重点:巴以冲突对养老金投资规则的影响愈发显著5月以来,巴以冲突影响愈发显著,欧美国家对涉及相关领...

898.81 KB共7页中文简体

2天前92120积分

-

生物医药行业周报:设备更新换代政策持续推进,下半年需求集中释放可期 平安证券 2024-05-14(20页) 附下载

行业观点自3月份国家版设备更新采购政策发布以来,医疗端具体政策不断推进,市场期待较高,行业龙头公司普...

1.28 MB共20页中文简体

2天前75820积分

-

汽车行业点评报告:新势力跟踪之4月销量点评:14家车企新能源车合计交付环比+2%,整体符合预期 东吴证券 2024-05-14(9页) 附下载

4月14家新势力车企整体交付量环比+2%。14家新能源乘用车重点车企4月新能源汽车交付量合计53.5...

566.37 KB共9页中文简体

2天前59220积分

-

双杰电气 公司首次覆盖报告:输配电业务恢复性增长,新能源业务成长可期 国元证券 2024-05-14(30页) 附下载

双杰电气(300444)报告要点:输配电领军企业,积极开发新能源业务双杰电气是输配电设备老牌企业,在...

3.21 MB共30页中文简体

2天前11318积分

-

皖能电力 安徽煤电龙头,业绩增长可期 德邦证券 2024-05-14(24页) 附下载

皖能电力(000543)投资要点安徽火电龙头,装机规模稳步扩张。截至2023年底,公司控股发电装机容...

2.4 MB共24页中文简体

2天前95418积分