化工行业周报:国际油价小幅下跌,TDI价格上涨中银证券2024-04-14.pdf

摘要:4月份建议关注:1、大宗商品价格上行,关注大型能源央企及相关油服公司在新时代背景下的改革改善与经营业绩提升;2、年报一季报超预期公司行情;3、下游催化较多,估值仍处相对低位的半导体、OLED等电子材料公司;4、化纤、制冷剂、化肥等子行业的旺季及补库行情。行业动态本周(4.8-4.14)均价跟踪的101个化工品种中,共有39个品种价格上涨,30个品种价格下跌,32个品种价格稳定。周均价涨幅居前的品种分别是液氯(长三角)、苯胺(华东)、己内酰胺(CPL)、液氨(河北新化)、PP(余姚市场J340/扬子);而周均价跌幅居前的品种分别是甲基环硅氧烷、电石(华东)、盐酸(长三角31%)、金属硅、MAP(四川金河55%)。本周(4.8-4.14)国际油价小幅下跌,WTI原油收于85.66美元/桶,收盘价周跌幅1.44%;布伦特原油收于90.45美元/桶,收盘价周跌幅0.79%。宏观方面,美国劳工统计局数据显示,美国3月CPI同比增长3.5%,高于预期的3.4%,高于前值3.2%;3月CPI环比增长0.4%,高于预期的0.3%,持平前值;3月PPI同比增长2.1%,低于预期的2.2%,高于前值1.6%,为去年4月份以来的最高水平;3月PPI环比增长0.2%,低于预期的0.3%,低于前值0.6%。供应端,欧佩克4月月报显示,2024年3月欧佩克12国原油总产量在2,660.4万桶/日,和修正后的上月相比增加了0.3万桶/日,产量增长贡献主要来自沙特、加蓬和科威特等,减产贡献主要来自尼日利亚、伊拉克等。需求端,美国汽油和馏分油需求减少。美国能源信息署(EIA)数据显示,截至4月5日当周,美国石油需求总量日均1923.6万桶,较前一周低205.6万桶;其中美国汽油日需求量861.2万桶,较前一周低62.4万桶;馏分油日均需求量298.5万桶,较前一周日均低50.9万桶。库存方面,EIA数据显示,截至4月5日当周,包括战略储备(SPR)在内的美国原油库存总量8.21亿桶,较前一周增长643.6万桶;美国商业原油库存量4.57亿桶,较前一周增长584.1万桶;美国汽油库存总量2.29亿桶,较前一周增长71.5万桶;馏分油库存量1.18亿桶,较前一周增长165.8万桶。展望后市,全球经济增速放缓或抑制原油需求增长,然而原油供应存在收窄可能,我们预计国际油价在中高位水平震荡。本周NYMEX天然气期货收报1.77美元/mmbtu,收盘价周跌幅0.84%;TTF天然气期货收报30.73欧元兆瓦时,收盘价周涨幅15.51%。EIA天然气库存周报显示,截至4月5日当周,美国天然气库存总量为22,830亿立方英尺,较前一周增加240亿立方英尺,较去年同期增加4,350亿立方英尺,同比增幅23.5%,同时较5年均值高6,330亿立方英尺,增幅38.4%。展望后市,短期来看,海外天然气库存充裕,价格或维持低位,中期来看,欧洲能源供应结构依然脆弱,地缘政治博弈以及季节性需求波动都可能导致天然气价格剧烈宽幅震荡。本周(4.8-4.14)TDI价格跌后上涨。根据百川盈孚,4月12日TDI市场均价为15,625元/吨,较4月3日价格上涨225元(+1.46%)。供应方面,本周TDI产量3.02万吨,环比增长5.59%,较去年同期增长38.26%,前期停车检修装置重启恢复运行,带动行业整体开工及产量有所提升。需求端无明显改善,此前TDI价格跌至低位导致下游用户存在一定抄底心理、逢低跟进补仓。原料端,本周甲苯华东市场价格为7,530元/吨,较上周同期下跌130元/吨(-1.70%)。展望后市,工厂打折供应消息陆续释放,供方挺市影响下,业者推涨意愿较浓,TDI价格有所走高,不过下游采购较为谨慎,预计近期TDI市场或以消化整理运行为主。本周(4.8-4.14)草铵膦价格下跌。根据百川盈孚,4月12日95%草铵膦原粉市场均价为5.55万元/吨,较4月3日价格下跌0.1万元/吨(-1.77%);50%精草铵膦母液折百价参考9万元/吨左右。供应方面,国内主流工厂开工稳定,市场供应充足。需求端表现稳定,海外南美、东南亚等地区需求释放,新单成交氛围尚可,但部分企业仍有出货压力,草铵膦价格重心下移。展望后市,百川盈孚显示当前草铵膦行业利润微薄,然而草铵膦企业开工正常,现货供应充足,企业间竞争压力大,工厂出货承压,不利于草铵膦企业议价,预计近期草铵膦价格低位盘整。投资建议截至4月12日,SW基础化工市盈率(TTM剔除负值)为19.60倍,处在历史(2002年至今)的46.77%分位数;市净率(MRQ剔除负值)为1.77倍,处在历史水平的7.40%分位数。SW石油石化市盈率(TTM剔除负值)为12.21倍,处在历史(2002年至今)的24.98%分位数;市净率(MRQ剔除负值)为1.40倍,处在历史水平的15.94%分位数。4月份建议关注:1、大宗商品价格上行,关注大型能源央企及相关油服公司在新时代背景下的改革改善与经营业绩提升;2、年报一季报超预期公司行情;3、下游催化较多,估值仍处相对低位的半导体、OLED等电子材料公司;4、化纤、制冷剂、化肥等子行业的旺季及补库行情中长期推荐投资主线:1、中高油价背景下,特大型能源央企依托特有的资源禀赋、技术优势,以及提质增效,有望受益行业高景气度并迎来价值重估。2、半导体、显示面板行业有望复苏,关注先进封装、HBM等引起的行业变化以及OLED渗透率的提升,关注上游材料国产替代进程;另外,吸附分离材料多领域需求持续高增长。3、周期磨底,关注景气度有望向上的子行业。一是供需结构预期改善,氟化工、涤纶长丝行业景气度有望提升;二是龙头企业抗风险能力强,化工品需求有望复苏,关注新能源新材料领域持续延伸;三是民营石化公司盈利触底向好,并看好民营炼化公司进入新能源、高性能树脂、可降解塑料等具成长性的新材料领域。推荐:万华化学、华鲁恒升、新和成、卫星化学、荣盛石化、东方盛虹、恒力石化、中国石化、中国石油、鼎龙股份、安集科技、雅克科技、万润股份、飞凯材料、沪硅产业、江丰电子、德邦科技、巨化股份、桐昆股份;建议关注:中国海油、华特气体、联瑞新材、莱特光电、奥来德、瑞联新材、圣泉集团、新凤鸣。4月金股:中国石化、安集科技评级面临的主要风险地缘政治因素变化引起油价大幅波动;全球经济形势出现变化。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

聚酯板块偏弱运行化工品价差整体改善 东吴证券 2024-04-29(43页) 附下载

【六大炼化公司涨跌幅】截至2024年04月26日,6家民营大炼化公司近一周股价涨跌幅:恒逸石化(环比...

5.28 MB共43页中文简体

2天前35820积分

-

基础化工行业周报:天然橡胶价格回落,制冷剂景气延续上行 国海证券 2024-04-29(68页) 附下载

投资要点:2024年4月25日国海化工景气指数为100.58,较4月18日上升0.01。综合考虑化工...

4.74 MB共68页中文简体

2天前45020积分

-

基础化工行业周报:三代制冷剂延续强势,纯碱现货价格继续上涨 太平洋 2024-04-29(30页) 附下载

报告摘要1.重点行业和产品情况跟踪制冷剂:三代制冷剂价格延续强势。根据百川盈孚数据,截至4月26日,...

2.93 MB共30页中文简体

2天前57320积分

-

化工新材料产业周报:星舰预计5月再次试飞,宁德时代发布神行PLUS 国海证券 2024-04-29(34页) 附下载

投资要点:核心逻辑新材料是化工行业未来发展的一个重要方向,正处于下游需求迅速爆发阶段,随着政策支持与...

2.96 MB共34页中文简体

2天前36420积分

-

食品饮料行业周报:白酒1季度业绩增速较快,2季度需观察商务和宴席需求的恢复情况 中银证券 2024-04-29(15页) 附下载

上周食品饮料板块涨跌幅为+4.0%,跑赢沪深300(+1.2%),在各行业中排名靠前。白酒1季度业绩...

910.97 KB共15页中文简体

2天前70820积分

-

基础化工行业研究周报:金融助力石化业绿色低碳转型,MMA、纯碱价格上涨 天风证券 2024-04-29(20页) 附下载

上周指24年4月15-21日(下同),本周指24年4月22-28日(下同)。本周重点新闻跟踪近日,中...

2.19 MB共20页中文简体

2天前15220积分

-

化工新材料行业周报:国内成品油新一轮价格下调将开启 平安证券 2024-04-29(16页) 附下载

核心观点:石油化工:中东局势紧张提振国际油价,国内成品油价将迎来新一轮下调。截至4.26,据ifin...

2.16 MB共16页中文简体

2天前10620积分

-

化工:万华化学基本面周度动态跟踪:北美部分MDI装置停产,福建扩建36万TDI项目 华安证券 2024-04-29(32页) 附下载

周度观点为加快绿色低碳先进技术示范应用和推广,国家发展改革委网站4月16日公布《绿色低碳先进技术示范...

2.15 MB共32页中文简体

2天前36420积分

-

基础化工行业周报:纯碱尿素等涨幅居前,建议继续关注轮胎、油气开采板块 华鑫证券 2024-04-29(30页) 附下载

投资要点纯碱尿素等涨幅居前,甲醇氯化钾等跌幅较大周环比涨幅较大的产品:丙酮(华东地区高端,8.64%...

979.41 KB共30页中文简体

2天前36220积分

-

基础化工行业专题研究:“升级”是化工领域单位GDP能耗降低的主要推动力 天风证券 2024-04-29(9页) 附下载

2024年政府工作报告中提出的降低单位GDP能耗2.5%的目标是针对“十四五”期间目标的年度拆解,伴...

686.41 KB共9页中文简体

2天前98020积分

-

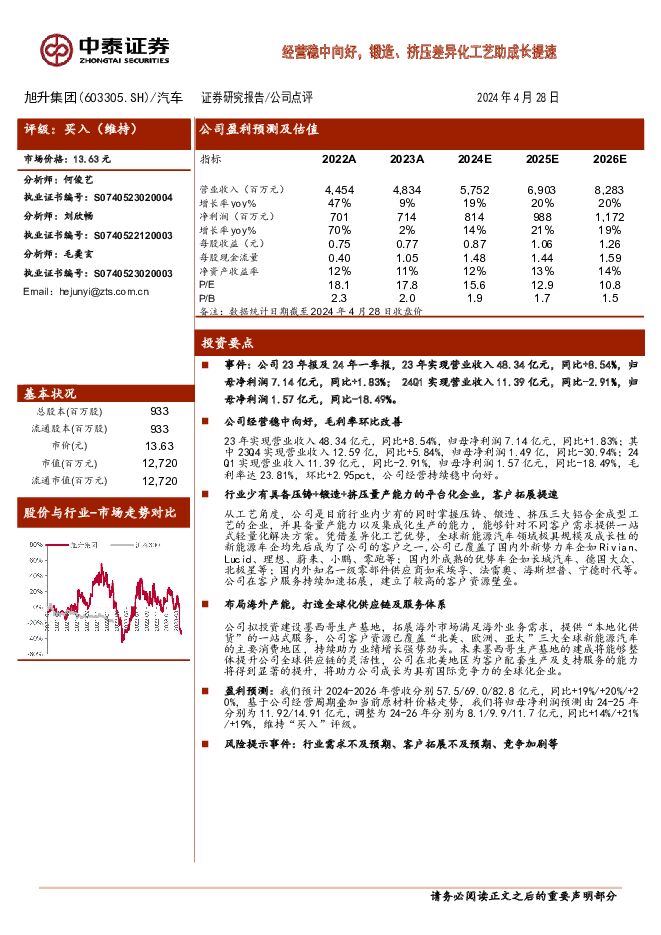

旭升集团 经营稳中向好,锻造、挤压差异化工艺助成长提速 中泰证券 2024-04-29(6页) 附下载

旭升集团(603305)投资要点事件:公司23年报及24年一季报,23年实现营业收入48.34亿元,...

293.75 KB共6页中文简体

2天前26118积分

-

德业股份 需求有所回暖,Q1业绩环比高速增长 中银证券 2024-04-29(5页) 附下载

德业股份(605117)公司发布2023年年报与2024年一季报,业绩分别变动+18.03%/-26...

500.25 KB共5页中文简体

2天前40818积分

-

基础化工行业周报:看好草甘膦等农药海外补库渐启,粘胶长丝报价上行 开源证券 2024-04-28(36页) 附下载

本周行业观点1:草甘膦持续去库,看好出口链海外农药补库渐启据Wind和海关总署数据,2024年1-3...

4.87 MB共36页中文简体

3天前96120积分

-

基础化工行业周报:贵州大型磷煤化工一体化项目签约,制冷剂R32、R22价格上涨 华安证券 2024-04-28(30页) 附下载

主要观点:行业周观点本周(2024/4/22-2024/4/26)化工板块整体涨跌幅表现排名第19位...

3.17 MB共30页中文简体

3天前87620积分

-

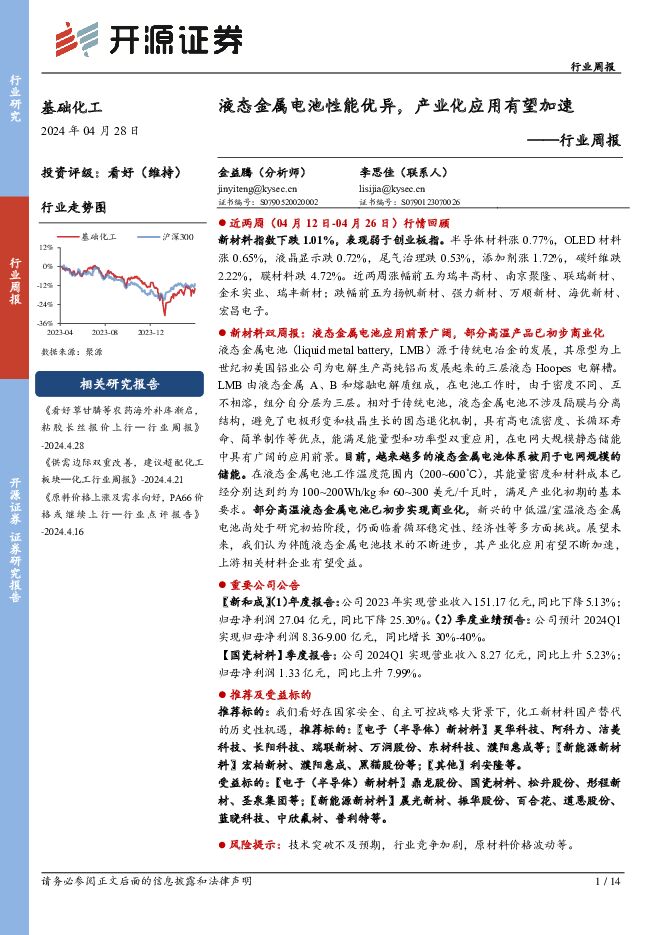

基础化工行业周报:液态金属电池性能优异,产业化应用有望加速 开源证券 2024-04-28(14页) 附下载

近两周(04月12日-04月26日)行情回顾新材料指数下跌1.01%,表现弱于创业板指。半导体材料涨...

2.01 MB共14页中文简体

3天前81820积分

-

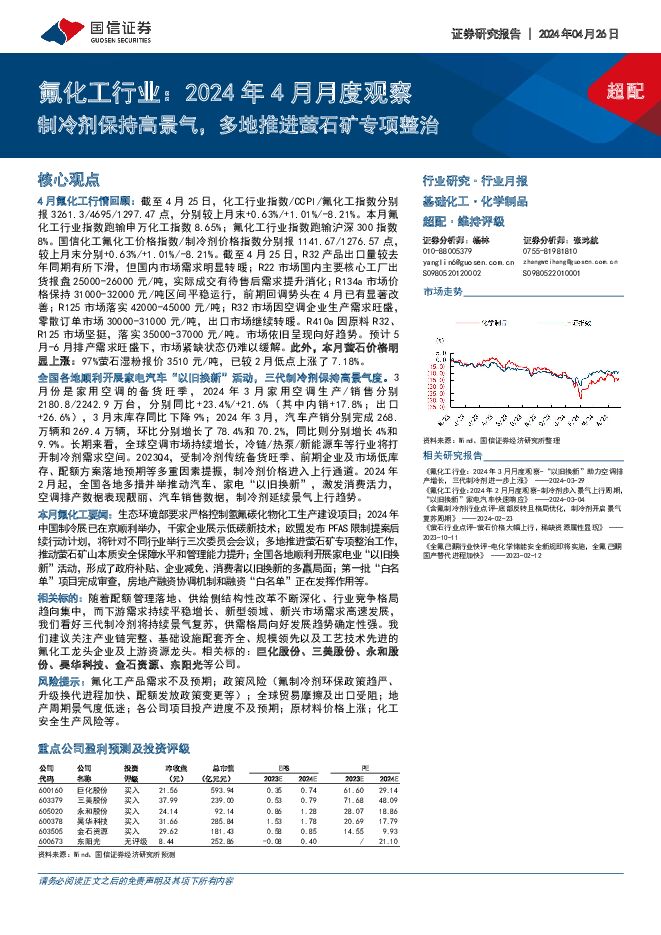

氟化工行业:2024年4月月度观察:制冷剂保持高景气,多地推进萤石矿专项整治 国信证券 2024-04-26(36页) 附下载

核心观点4月氟化工行情回顾:截至4月25日,化工行业指数/CCPI/氟化工指数分别报3261.3/4...

4.09 MB共36页中文简体

3天前34120积分

-

化工行业行业周报:化工行业周报:赛轮等胎企业绩向好,纯碱、制冷剂等价格上行 信达证券 2024-04-28(23页) 附下载

本期内容提要:基础能源(煤油气)价格回顾:(1)原油价格:截至4月24日,WTI原油价格为82.81...

1.22 MB共23页中文简体

3天前17220积分

-

基础化工行业周专题(4.22—4.28)如何看待COFs在锂电领域的应用前景? 国联证券 2024-04-27(9页) 附下载

我们在3月15日发布了报告《COFs专题研究:大有可为的有机多孔材料》,就COFs的性能和应用做了简...

1.03 MB共9页中文简体

3天前94220积分

-

基础化工行业周报:关注制冷剂涨价及供给缺口下TMA涨价机会 中邮证券 2024-04-28(16页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

923.03 KB共16页中文简体

3天前13720积分

-

化工行业周报:国际油价止跌企稳,纯碱价格上涨 中银证券 2024-04-28(16页) 附下载

4月份建议关注:1、大宗商品价格上行,关注大型能源央企及相关油服公司在新时代背景下的改革改善与经营业...

746.07 KB共16页中文简体

3天前35620积分