公用事业及环保产业行业研究:如何看待当前火电板块的投资机会?国金证券2024-04-01.pdf

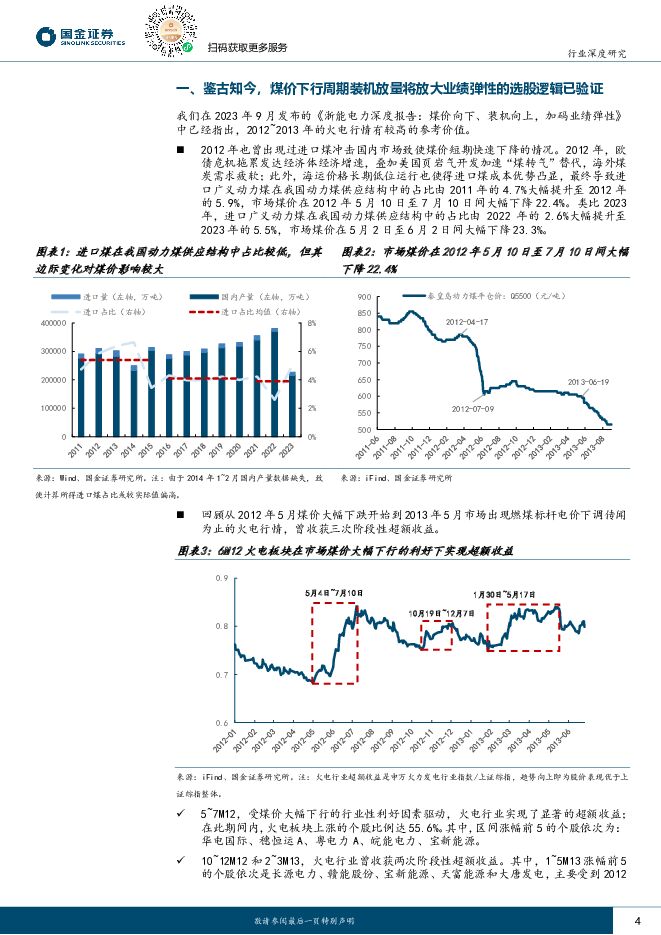

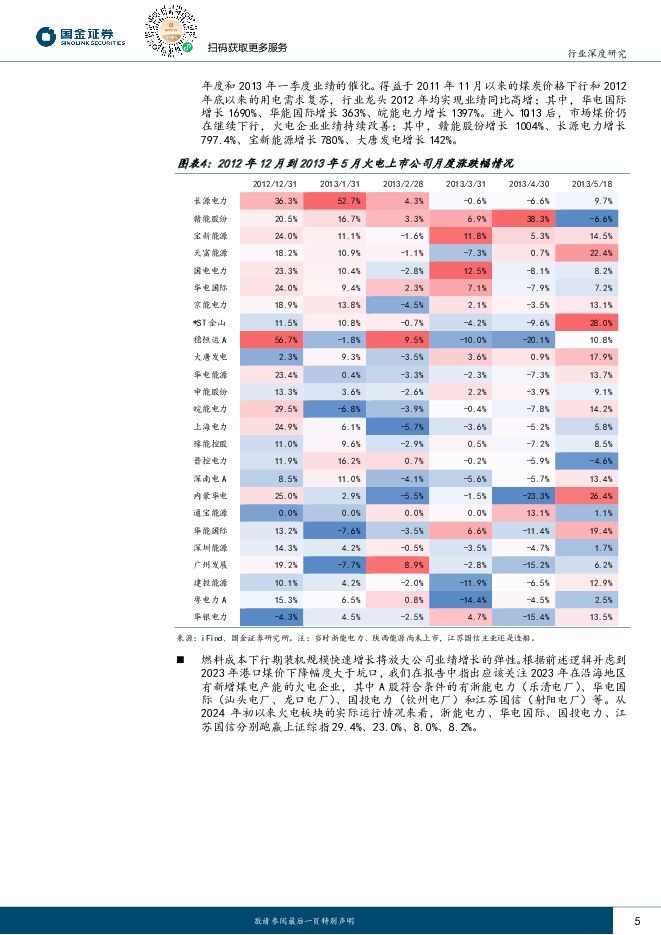

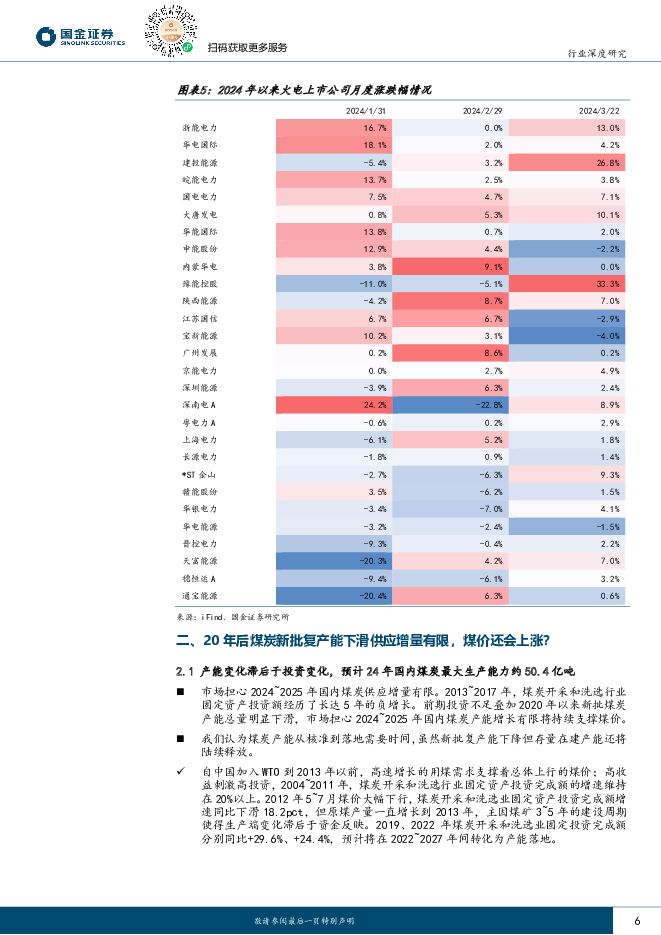

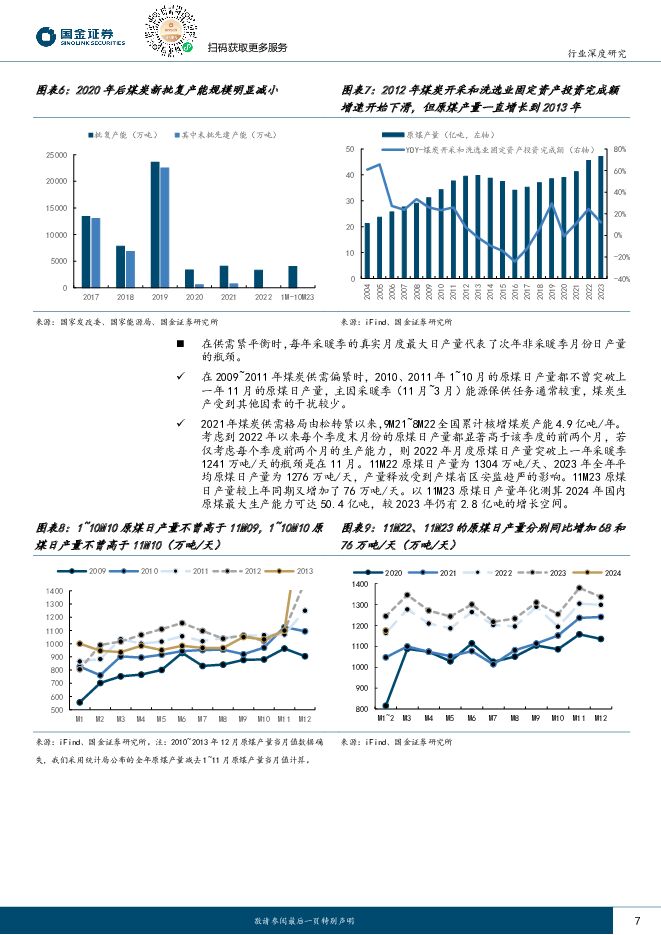

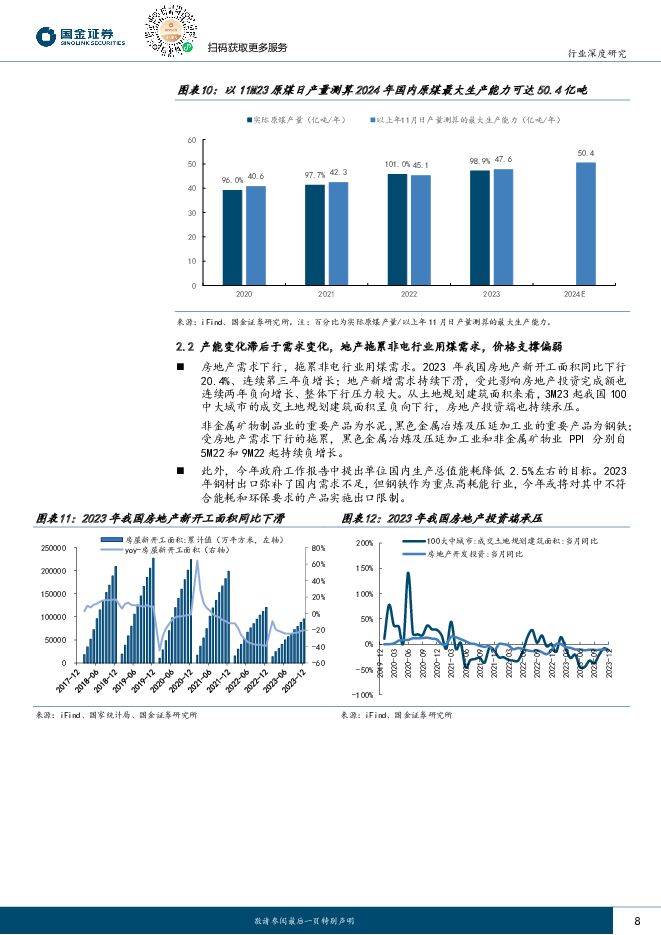

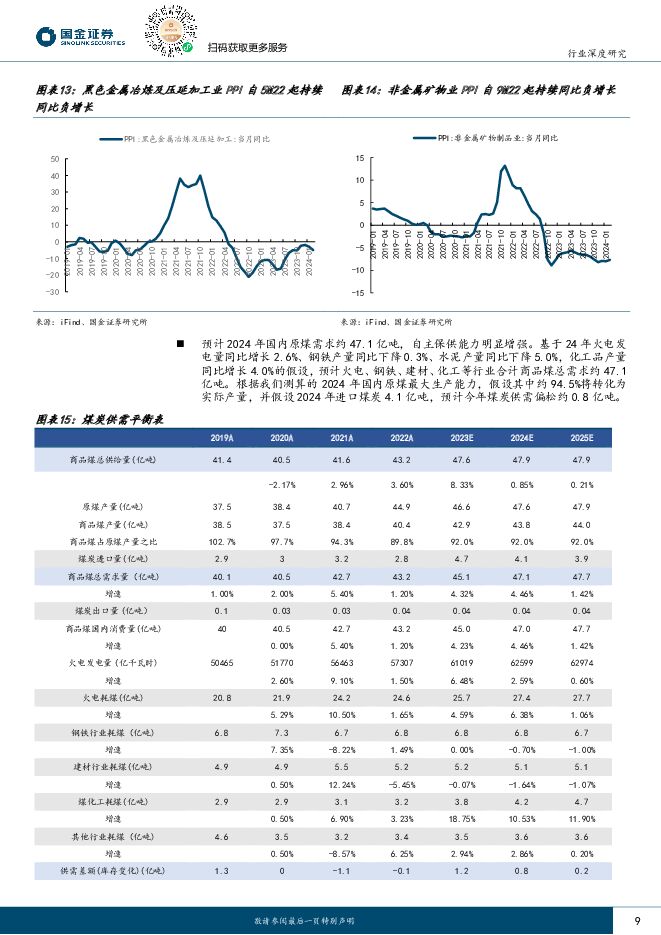

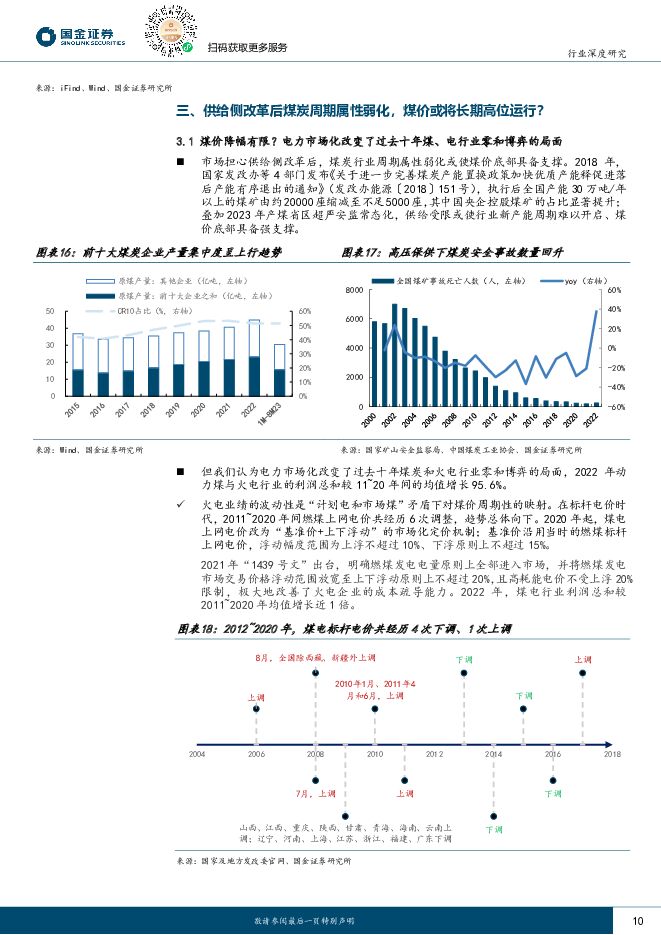

摘要:投资逻辑一问:20年后煤炭新批复产能下滑供应增量有限,煤价还会上涨?我们认为产能变化滞后于投资和需求变化,供应仍有增量而非电行业需求偏弱,煤价难以扭转中枢下移趋势。(1)复盘历史发现,在煤炭供需紧平衡时,每 年采暖季的月度最大日产量代表了次年非采暖季月份日产量的瓶颈。以11M23原煤日产量测算2024年国内原煤最大生产能力可达50.4亿吨,较2022年已经提升5.3亿吨。(2)地产拖累非电行业用煤需求,用电淡季煤价支撑偏弱。基于24年火电发电量同比增长2.6%,钢铁、水泥产量分别同比下降0.3%、5.0%,化工品产量同比增长4.0%的假设,预计商品煤总需求约47.1亿吨,煤炭保供能力明显增强。二问:供给侧改革后煤炭周期属性弱化,煤价或将长期高位运行?我们认为电价上涨改变了煤电行业2010年代零和博弈的局面,而涨电价的背后是能源“不可能三角”之间的再权衡。(1)火电业绩波动是“计划电和市场煤”矛盾下对煤炭周期性的映射。在煤电联动的燃煤标杆电价时代,2011~2020年间电价调整趋势总体向下。2021年底出台“1439号文”,将燃煤发电市场交易价格浮动范围放宽至上下浮动不超过20%,极大地改善了火电企业的成本疏导能力。2022年,动力煤、火电行业利润总和较2011~2020年均值增长近1倍。(2)能源“不可能三角”理论即能源的安全性、清洁性、经济性不可兼得。2011~2020年间在维护用能经济性的同时追求清洁性的提升,由“不可能三角”可知,在此期间能源系统的安全性必然有所下降,最终在2021、2022年两次缺电中暴露出来。以此为鉴,煤炭和煤电对我国能源安全的保障托底作用得到重新认识。当今世界正经历百年未有之大变局,国际环境不确定性明显上升。在“能源的饭碗必须端在自己手里”的指导下,能源政策在安全性和经济性目标之间进行了再权衡。三问:如果市场煤价下行,电价下调至影响点火价差的风险几何?复盘发现市场煤价直到6M13启动下行趋势,但2013年火电行业指数却在5月下旬到6月下旬经历了大幅下跌,主因市场上开始出现燃煤标杆电价下调的传闻,引发对火电盈利可持续性的担忧。我们认为当前电价下行风险有限,主因:(1)虽然电力市场化提升了煤电价格联动的频率,但也还原了电力的商品属性、使价格更真实地反映成本和供需。在成本下行时,供需将为价格提供支撑。并且电力在高频交易中完成价格发现、为中长期电价提供指引,在电力现货市场连续运行的省份难以通过行政手段干预电价,不确定性反而下降。(2)伴随新能源汽车、AIGC等新用电场景的出现,以及气候变化之下的极端天气频发,我国人均用电量仍未达峰。新能源装机有效容量不足,电力系统对调节性容量的需求仍在增加。煤电作为传统电力系统中的主体电源且具备稳定可控的特性,转型后将成为系统备用容量的主要提供者,成本和收入与发电量的相关性下降。而电力行业是煤炭最主要的下游,在非电行业需求缺乏支撑的情况下,产业链上下游的议价权开始重心偏移。基于此,我们判断在出现安全性、清洁性和经济性全方面跑赢先进煤机的新型调节性电源前,煤电能够维持点火价差的相对稳定。投资建议思路1:燃料成本下行时,供需将为电价提供支撑,建议关注发电资产主要布局在电力供需偏紧、发电侧竞争格局较好地区的火电企业,如浙能电力、皖能电力、华电国际。思路2:预计2024年国内生产端对煤炭供应增量的贡献率大于进口,建议关注发电资产布局于中西部、燃料采购以坑口煤为主的火电企业,如建投能源、大唐发电。风险提示电力市场化进展不及预期、用电需求不及预期、地缘政治冲突局势恶化,国际一次能源价格大幅上行风险、容量政策执行力度/容量市场建设进度不及预期

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

有色金属行业大宗及贵金属周报:再通胀预期+矿端扰动,铜价涨势延续 国金证券 2024-04-28(14页) 附下载

本周(4.22~4.26)内A股上涨,沪深300指数收涨1.20%,有色金属跑输大盘,收跌2.04%...

2.46 MB共14页中文简体

1天前020积分

-

消费一周看图2024W17:关注保温杯北美火热带来的新投资机会 国投证券 2024-04-28(59页) 附下载

纺织服装行业分析师陆偲聪:2023年现象级产品StanleyQuencher北美热卖引发市杨对保温杯...

2.31 MB共59页中文简体

1天前020积分

-

通信行业周报:海外云巨头财报总结:AI对营收贡献逐渐显著,资本开支持续增长,AI投资有望实现正循环 开源证券 2024-04-28(18页) 附下载

AI相关资本开支持续增长,AI对营收贡献逐渐显著,有望实现投资正循环META发展AI雄心不减,再次上...

1.99 MB共18页中文简体

1天前220积分

-

稀土&小金属周报:供需矛盾加剧,看好锑价创历史新高 国金证券 2024-04-28(13页) 附下载

行情综述&投资建议本周(4.22-4.26)沪深300指数上涨1.51%,其中有色指数上涨0.43%...

1.49 MB共13页中文简体

1天前020积分

-

建筑装饰行业深度研究:设备更新展望:哪些细分领域具备投资机会? 天风证券 2024-04-28(43页) 附下载

设备更新:大范围,高标准,强补贴24年国务院通过《推动大规模设备更新和消费品以旧换新行动方案》,我们...

4.57 MB共43页中文简体

1天前020积分

-

社零行业专题系列之四:调休屡引热议,带薪休假提上日程,关注长假期出行板块投资机会 信达证券 2024-04-26(12页) 附下载

我国的节假日制度经过调整和改革,目前包括双休日制度、法定节假日制度和带薪休假制度。1)1949-19...

1005.49 KB共12页中文简体

1天前020积分

-

社服行业周报:五一出游需求全面释放,关注假日经济投资机会 上海证券 2024-04-28(13页) 附下载

主要观点五一假期出境游需求显著增加,关注出行产业链投资机会。根据上海边检总站数据,预计2024年五一...

735.07 KB共13页中文简体

1天前020积分

-

家用电器行业专题报告:家电白马变红马,背后的短期长期逻辑与后续投资策略 华福证券 2024-04-26(29页) 附下载

投资要点行情复盘:受益红利风格,家电板块年初以来涨幅喜人。截至2024.4.19收盘,申万家电指数年...

2.2 MB共29页中文简体

1天前020积分

-

机械行业周报:看好机器人、工程机械及矿山机械 国金证券 2024-04-28(16页) 附下载

行情回顾本周板块表现:上周(2024/04/22-2024/04/26)5个交易日,SW机械设备指数...

1.86 MB共16页中文简体

1天前020积分

-

科技行业:小米2024年投资者日:新十年目标致力于成为全球硬核科技引导者 浦银国际证券 2024-04-26(5页) 附下载

4月23日,小米在北京小米科技园举行了2024年投资者活动。小米的创始人及管理层,包括雷军、卢伟冰、...

829.16 KB共5页中文简体

1天前020积分

-

环保及公用事业行业周报:港交所ESG信披趋严,要求强制性气候相关披露 国投证券 2024-04-28(12页) 附下载

ESG行情跟踪:本周上证综指上涨0.76%,沪深300上涨1.2%;ESG指数方面,中证500ESG...

1.6 MB共12页中文简体

1天前020积分

-

光伏支架行业研究:光伏支架市场空间广阔,跟踪支架渗透率有望提升 源达信息 2024-04-28(14页) 附下载

投资要点光伏支架为太阳能面板关键支撑部件光伏支架是太阳能光伏发电系统中用于支撑、安装和稳固太阳能面板...

2.16 MB共14页中文简体

1天前020积分

-

房地产行业研究:深圳启动以旧换新,LPR环比持平 国金证券 2024-04-28(20页) 附下载

行业点评本周A股地产、港股地产、物业板块均上涨。本周(4.20-4.26)申万A股房地产板块涨跌幅为...

2.32 MB共20页中文简体

1天前020积分

-

公用事业行业周报:电力上周调整,Q1压力较小,继续看好 海通国际 2024-04-26(9页) 附下载

投资要点:上周电力调整。上周电力股大跌,华电国际-7%,华能国际-5%,皖能电力-2.6%,浙能电力...

1.62 MB共9页中文简体

1天前020积分

-

公用事业—电力天然气周报:中电联预计上半年用电量增速有望超8%,2月俄罗斯成中国最大的管道气供应方 信达证券 2024-04-27(23页) 附下载

本期内容提要:本周市场表现:截至4月26日收盘,本周公用事业板块下跌1.1%,表现劣于大盘。其中,电...

1.69 MB共23页中文简体

1天前020积分

-

公用事业行业周报:ESG周报:金融监管总局印发《关于推动绿色保险高质量发展的指导意见》;极端天气导致欧洲去年经济损失超百亿欧元 德邦证券 2024-04-28(16页) 附下载

投资要点:热点聚焦:国内:为充分发挥保险在促进经济社会发展全面绿色转型中的重要作用,近日金融监管总局...

1.5 MB共16页中文简体

1天前020积分

-

公用事业2024年第17周周报:能源局就绿证核发和交易规则征求意见 完善供给侧机制 华源证券 2024-04-28(8页) 附下载

投资要点:继续看好低协方差标的“四水两核”:长江电力、华能水电、国投电力、川投能源、中国核电、中国广...

1.08 MB共8页中文简体

1天前020积分

-

电力设备及新能源行业周报:一季度电网投资增速达14.7%, 宁德时代发布神行PLUS电池【第17期】 华金证券 2024-04-28(14页) 附下载

投资要点新能源汽车:本周,据GGII数据显示,2024Q1我国新能源汽车销量约183.3万辆,同比增...

1.88 MB共14页中文简体

1天前020积分

-

长久物流 利润同比大增,拓展新能源及数据业务 国金证券 2024-04-28(4页) 附下载

长久物流(603569)2024年4月26日,长久物流发布2023年年度。2023年公司实现营业收入...

1009.44 KB共4页中文简体

1天前218积分

-

云铝股份 复产逐步推进,旺季或迎量利齐升 国金证券 2024-04-26(4页) 附下载

云铝股份(000807)事件4月25日,公司发布24年一季报,1Q24实现营收113.58亿元,环比...

898.1 KB共4页中文简体

1天前018积分