新洁能产品结构不断优化,Q4净利润同环比增长国投证券2024-03-28.pdf

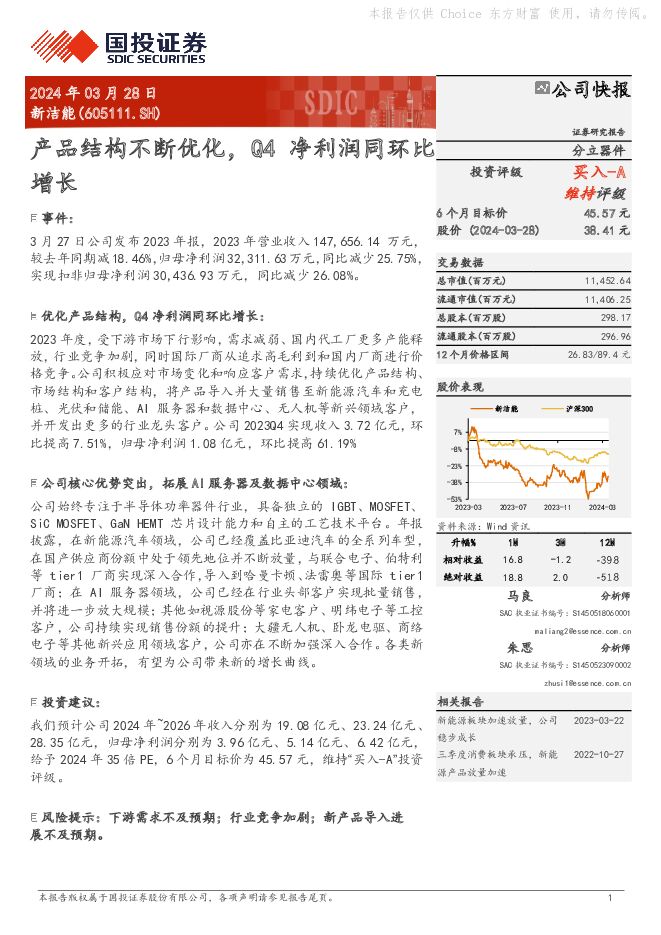

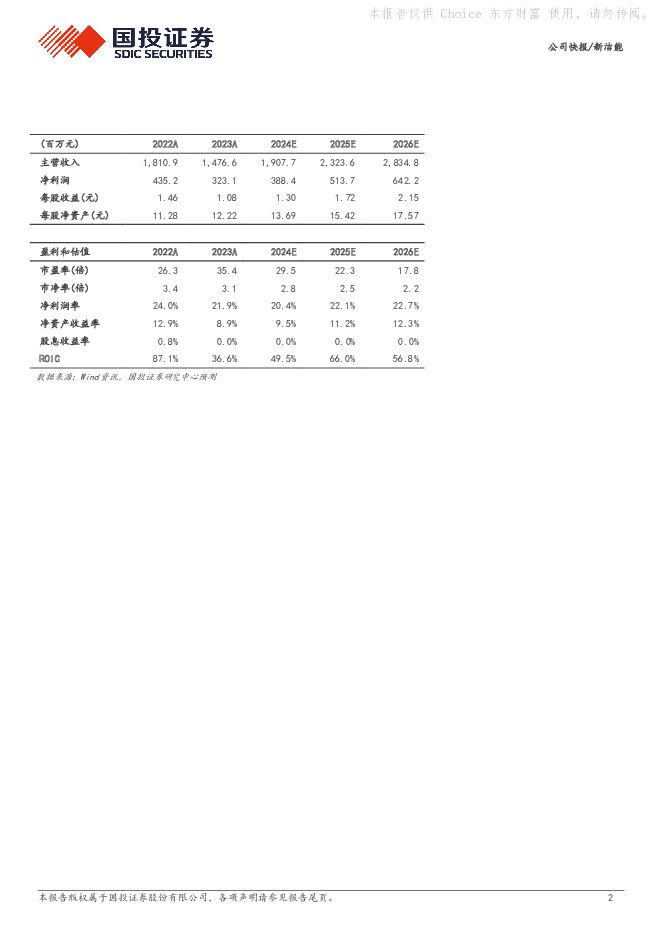

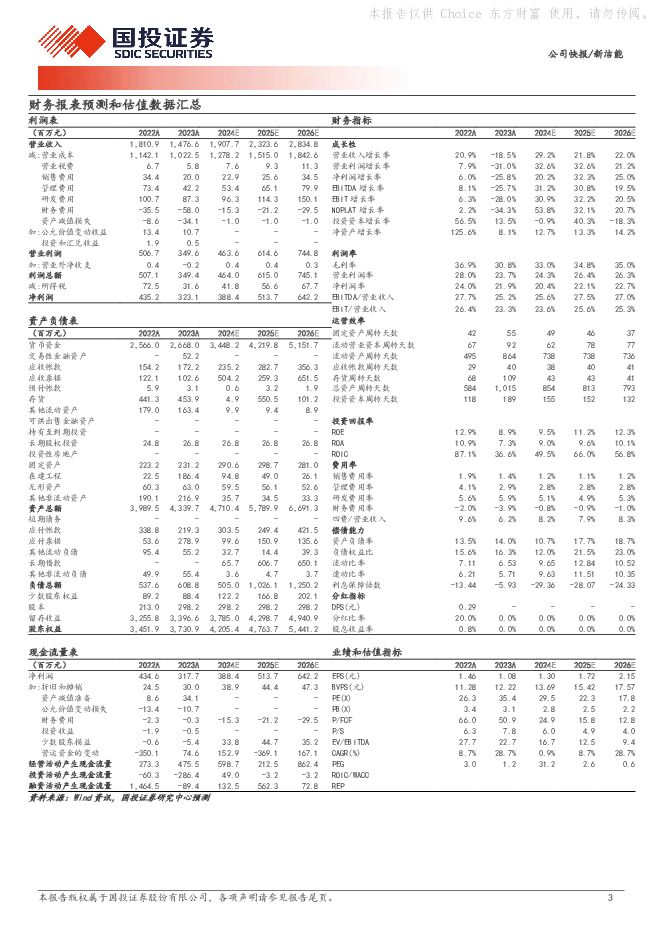

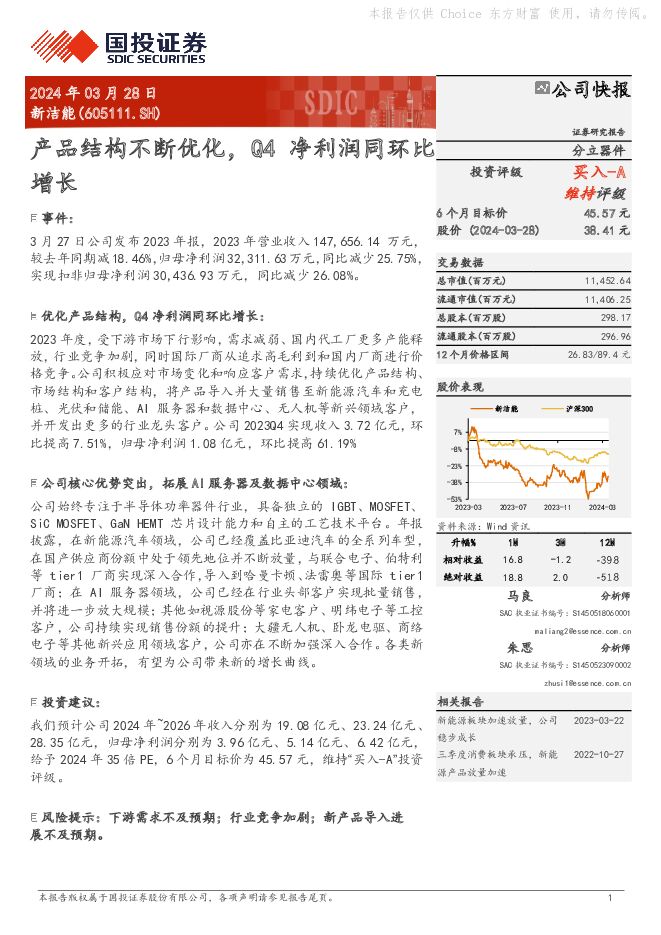

摘要:新洁能(605111)事件:3月27日公司发布2023年报,2023年营业收入147,656.14万元,较去年同期减18.46%,归母净利润32,311.63万元,同比减少25.75%,实现扣非归母净利润30,436.93万元,同比减少26.08%。优化产品结构,Q4净利润同环比增长:2023年度,受下游市场下行影响,需求减弱、国内代工厂更多产能释放,行业竞争加剧,同时国际厂商从追求高毛利到和国内厂商进行价格竞争。公司积极应对市场变化和响应客户需求,持续优化产品结构、市场结构和客户结构,将产品导入并大量销售至新能源汽车和充电桩、光伏和储能、AI服务器和数据中心、无人机等新兴领域客户,并开发出更多的行业龙头客户。公司2023Q4实现收入3.72亿元,环比提高7.51%,归母净利润1.08亿元,环比提高61.19%公司核心优势突出,拓展AI服务器及数据中心领域:公司始终专注于半导体功率器件行业,具备独立的IGBT、MOSFET、SiC MOSFET、GaN HEMT芯片设计能力和自主的工艺技术平台。年报披露,在新能源汽车领域,公司已经覆盖比亚迪汽车的全系列车型,在国产供应商份额中处于领先地位并不断放量,与联合电子、伯特利等tier1厂商实现深入合作,导入到哈曼卡顿、法雷奥等国际tier1厂商;在AI服务器领域,公司已经在行业头部客户实现批量销售,并将进一步放大规模;其他如视源股份等家电客户、明纬电子等工控733365999客户,公司持续实现销售份额的提升;大疆无人机、卧龙电驱、商络电子等其他新兴应用领域客户,公司亦在不断加强深入合作。各类新领域的业务开拓,有望为公司带来新的增长曲线。投资建议:我们预计公司2024年~2026年收入分别为19.08亿元、23.24亿元、28.35亿元,归母净利润分别为3.96亿元、5.14亿元、6.42亿元,给予2024年35倍PE,6个月目标价为45.57元,维持“买入-A”投资评级。风险提示:下游需求不及预期;行业竞争加剧;新产品导入进展不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

新洁能 4Q23归母净利润环比增长61%,数据中心与汽车应用加速拓展 国信证券 2024-04-22(5页) 附下载

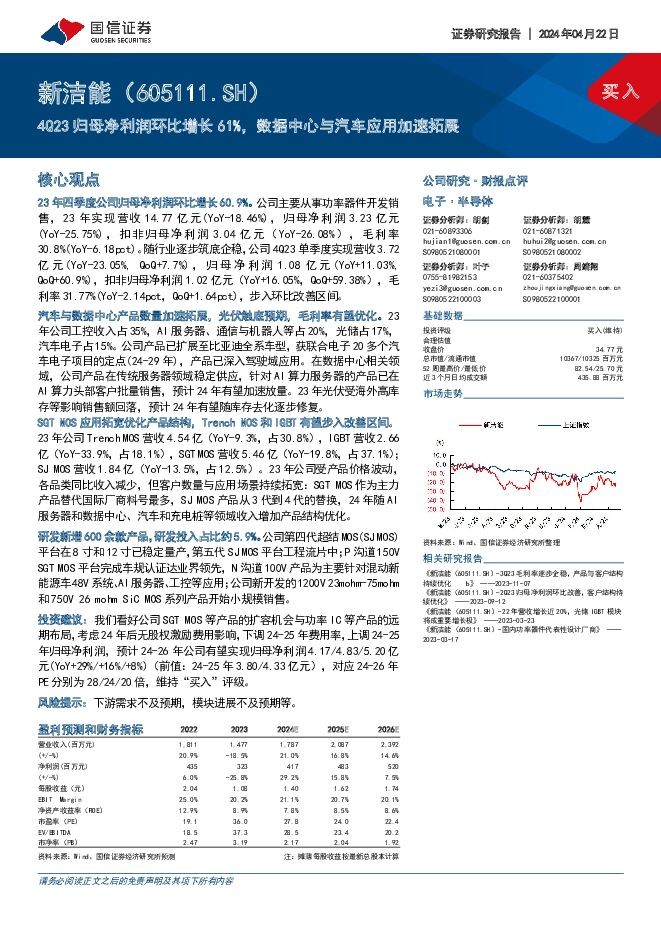

新洁能(605111)核心观点23年四季度公司归母净利润环比增长60.9%。公司主要从事功率器件开发...

450.42 KB共5页中文简体

6天前218积分

-

新洁能 SGT-MOS持续突破,23Q4利润端同环比增长 华金证券 2024-04-01(7页) 附下载

新洁能(605111)投资要点需求减弱业绩短期承压,23Q4单季利润端同环比增长受需求减弱、国内晶圆...

340.32 KB共7页中文简体

3周前10218积分

-

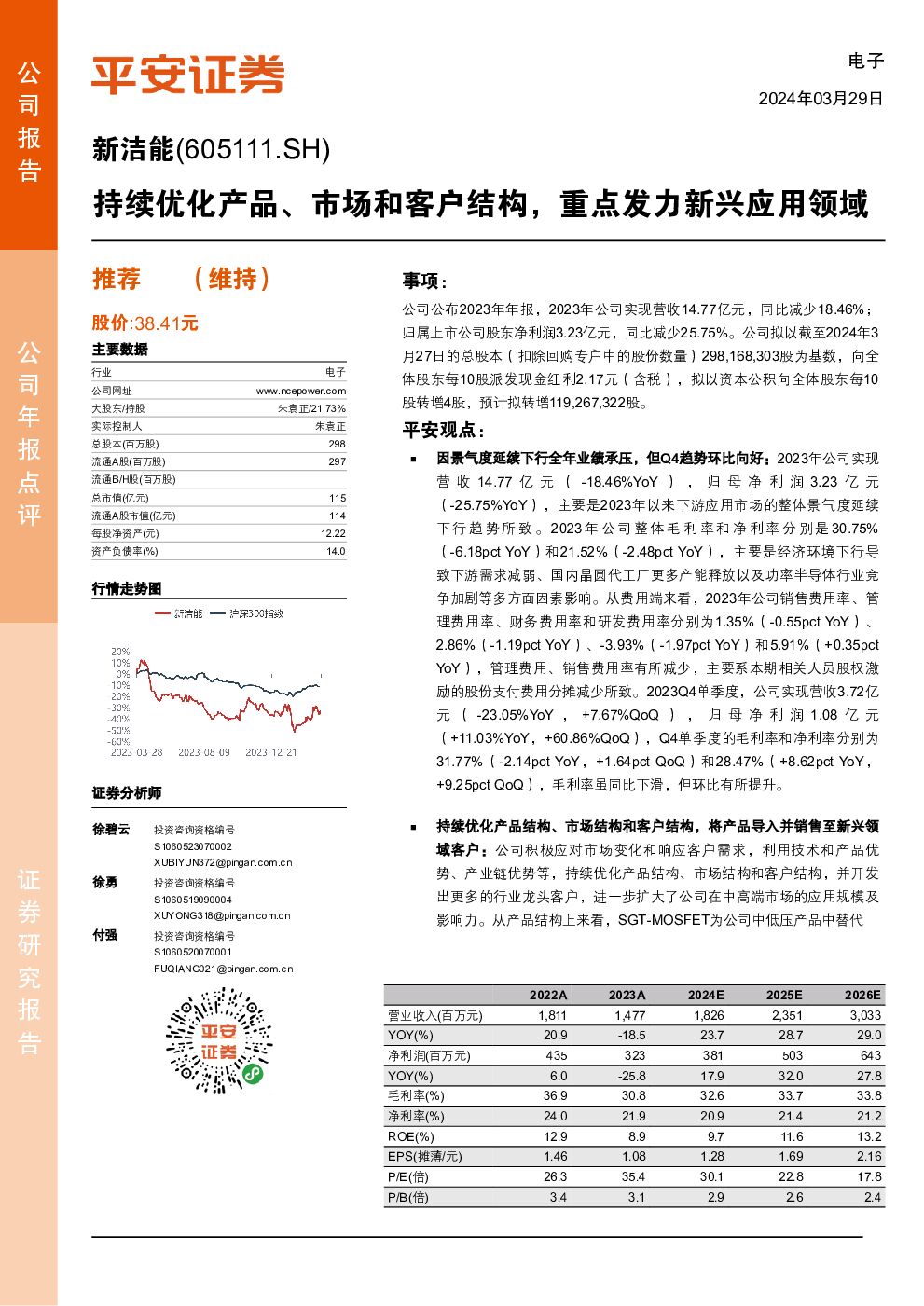

新洁能 持续优化产品、市场和客户结构,重点发力新兴应用领域 平安证券 2024-03-29(4页) 附下载

新洁能(605111)事项:公司公布2023年年报,2023年公司实现营收14.77亿元,同比减少1...

788.58 KB共4页中文简体

4周前81118积分

-

新洁能 公司信息更新报告:2023Q4业绩显著复苏,看好汽车+AI服务器加速放量 开源证券 2024-03-29(4页) 附下载

新洁能(605111)2023Q4业绩显著复苏,毛利率环比提升,维持“买入”评级公司2023年实现营...

662.25 KB共4页中文简体

4周前86618积分

-

新洁能 业绩超预期,AI服务器领域开始起量 中邮证券 2024-03-29(5页) 附下载

新洁能(605111)事件公司发布2023年度业绩,报告期内营业收入14.8亿元,同比-18.46%...

464.72 KB共5页中文简体

4周前97318积分

-

新洁能 产品结构不断优化,Q4净利润同环比增长 国投证券 2024-03-28(5页) 附下载

新洁能(605111)事件:3月27日公司发布2023年报,2023年营业收入147,656.14万...

759.41 KB共5页中文简体

1个月前12618积分

-

新洁能 公司动态研究报告:研发投入规模加大,产品技术先进种类齐全 华鑫证券 2024-01-17(5页) 附下载

新洁能(605111)投资要点利润短期承压,高端市场规模扩大公司2023年前三季度单季度分别实现营业...

488.02 KB共5页中文简体

3个月前33518积分

-

新洁能 公司信息更新报告:Q3毛利率环比提升,多平台业务持续拓展 开源证券 2023-11-14(4页) 附下载

新洁能(605111)2023Q3毛利率环比提升,多平台业务持续拓展,维持“买入”评级2023Q1-...

720.29 KB共4页中文简体

2023-11-1647718积分

-

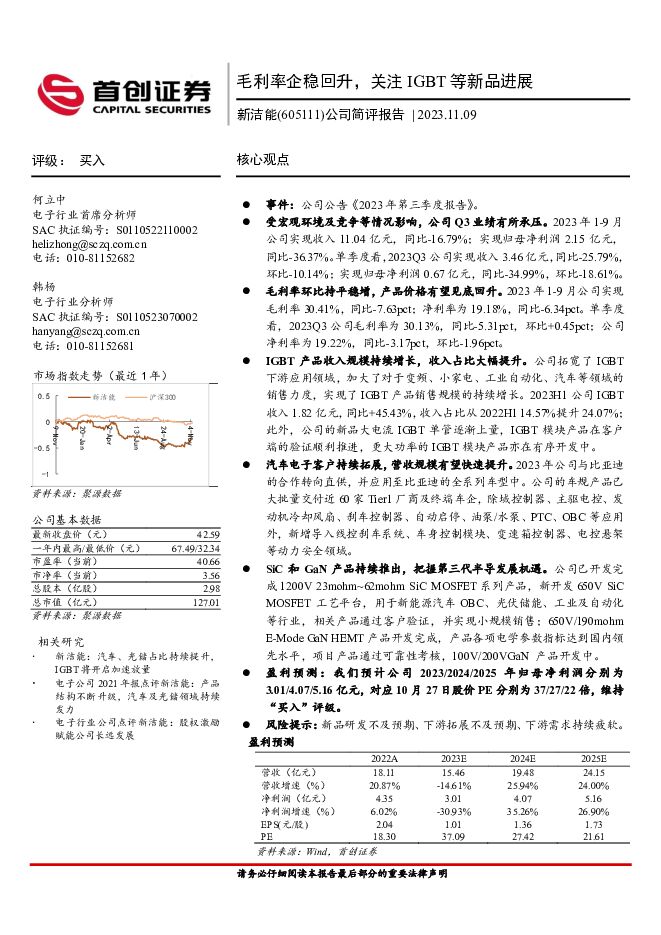

新洁能 公司简评报告:毛利率企稳回升,关注IGBT等新品进展 首创证券 2023-11-09(3页) 附下载

新洁能(605111)核心观点事件:公司公告《2023年第三季度报告》。受宏观环境及竞争等情况影响,...

800.37 KB共3页中文简体

2023-11-1050618积分

-

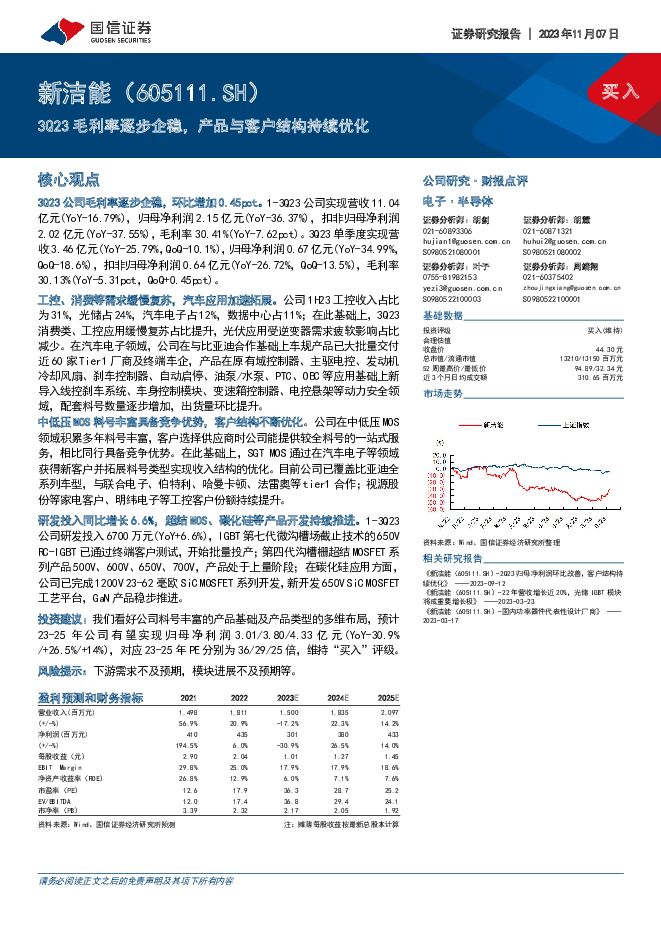

新洁能 3Q23毛利率逐步企稳,产品与客户结构持续优化 国信证券 2023-11-08(5页) 附下载

新洁能(605111)核心观点3Q23公司毛利率逐步企稳,环比增加0.45pct。1-3Q23公司实...

459.55 KB共5页中文简体

2023-11-0956418积分

-

新洁能 新产品不断推出,车规级功率产品持续开拓 浙商证券 2023-10-29(3页) 附下载

新洁能(605111)新洁能2023年三季度业绩点评报告投资事件公司发布2023年第三季度报告,20...

486.67 KB共3页中文简体

2023-10-3169018积分

-

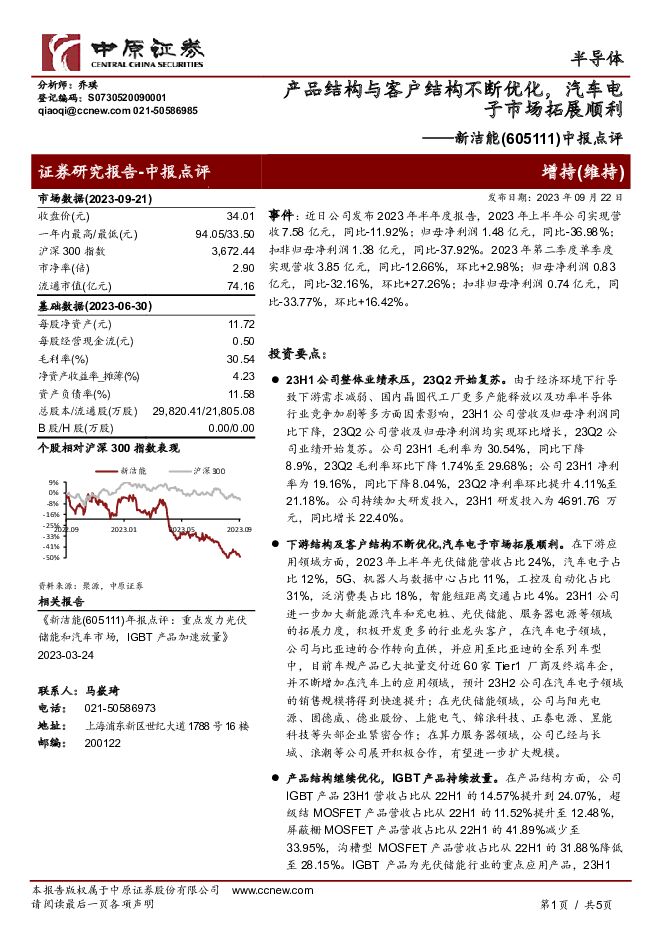

新洁能中报点评:产品结构与客户结构不断优化,汽车电子市场拓展顺利中原证券2023-09-22 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

840.95 KB共5页中文简体

2023-09-2668918积分

-

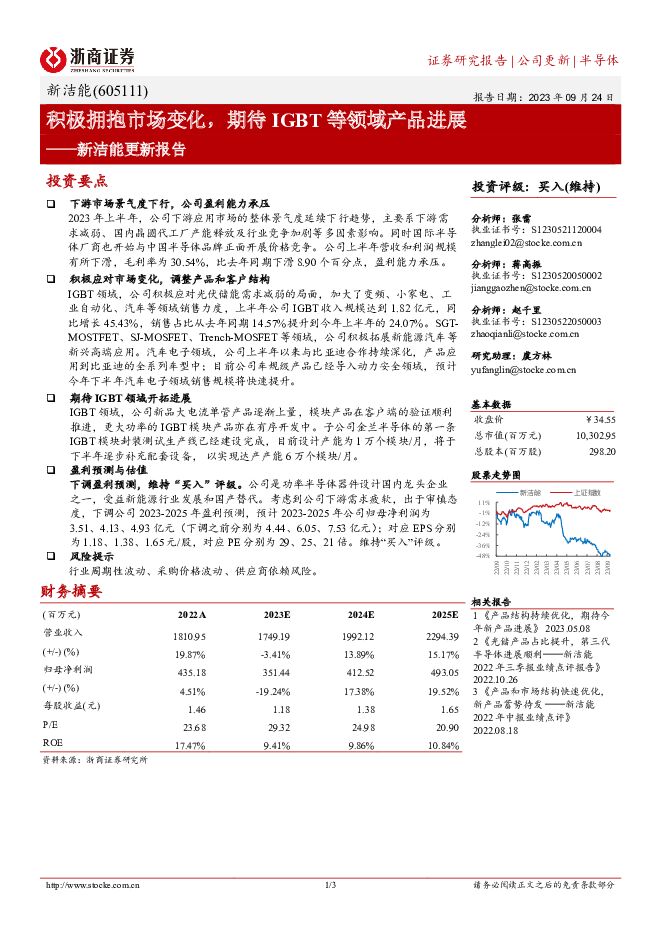

新洁能 新洁能更新报告:积极拥抱市场变化,期待IGBT等领域产品进展 浙商证券 2023-09-25(3页) 附下载

新洁能(605111)投资要点下游市场景气度下行,公司盈利能力承压2023年上半年,公司下游应用市场...

463.35 KB共3页中文简体

2023-09-2629118积分

-

新洁能 公司事件点评报告:持续优化产品结构,加深客户合作 华鑫证券 2023-09-19(5页) 附下载

新洁能(605111)事件新洁能8月30日发布2023年半年报:公司2023年上半年实现营收7.58...

522.16 KB共5页中文简体

2023-09-2066918积分

-

新洁能 2Q23归母净利润环比改善,客户结构持续优化 国信证券 2023-09-13(5页) 附下载

新洁能(605111)核心观点2Q23 公司归母净利润环比增加 27.3%。 1H23 公司实现营收...

459.96 KB共5页中文简体

2023-09-1589118积分

-

新洁能 2Q23归母净利润环比改善,客户结构持续优化 国信证券 2023-09-13(5页) 附下载

新洁能(605111)核心观点2Q23 公司归母净利润环比增加 27.3%。 1H23 公司实现营收...

459.96 KB共5页中文简体

2023-09-1521718积分

-

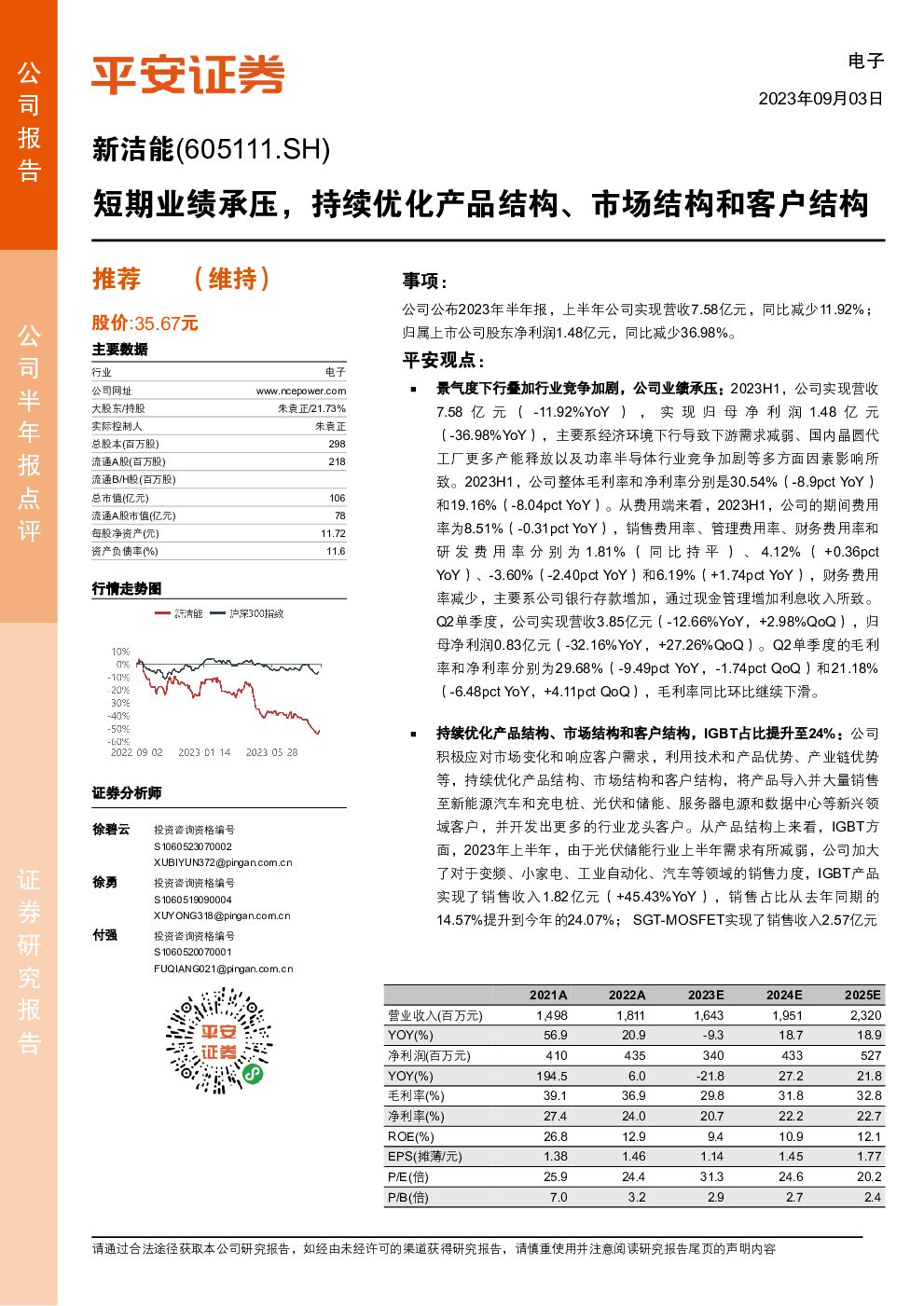

新洁能 短期业绩承压,持续优化产品结构、市场结构和客户结构 平安证券 2023-09-04(4页) 附下载

新洁能(605111)事项:公司公布2023年半年报,上半年公司实现营收7.58亿元,同比减少11....

722.01 KB共4页中文简体

2023-09-0651318积分

-

新洁能 公司信息更新报告:Q2业绩环比修复,新领域新产品持续拓展 开源证券 2023-09-01(4页) 附下载

新洁能(605111)2023Q2业绩环比修复,各产品协同发展未来可期,维持“买入”评级2023H1...

891.61 KB共4页中文简体

2023-09-0639018积分

-

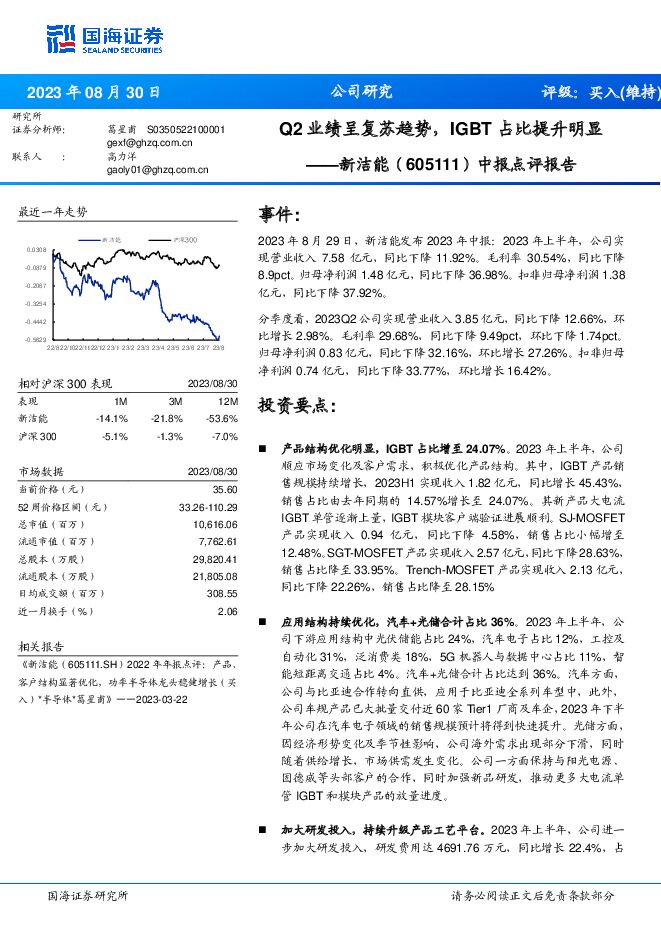

新洁能 中报点评报告:Q2业绩呈复苏趋势,IGBT占比提升明显 国海证券 2023-08-31(6页) 附下载

新洁能(605111)事件:2023 年 8 月 29 日, 新洁能发布 2023 年中报: 202...

411.98 KB共6页中文简体

2023-09-0629118积分

-

新洁能 业绩环比改善,汽车电子加大拓展力度 国联证券 2023-08-30(3页) 附下载

新洁能(605111)事件:公司发布了2023年半年报,2023年上半年实现营业收入7.58亿元,同...

356.33 KB共3页中文简体

2023-08-3143518积分