福瑞达剥离地产战略重塑,化妆品品牌势能延续国联证券2024-03-25.pdf

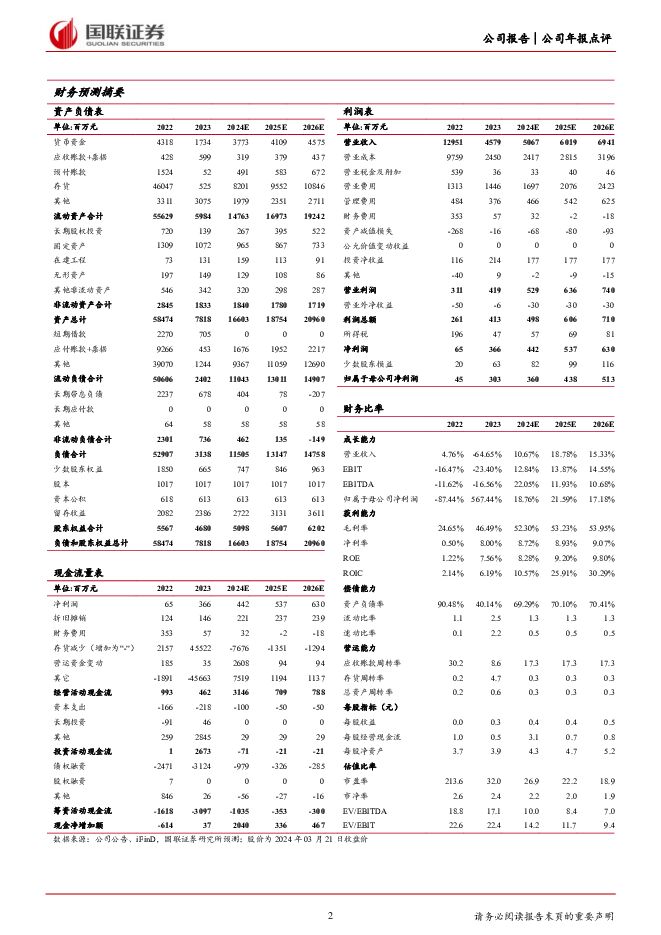

摘要:福瑞达(600223)事件:公司发布2023年年报:2023年营收45.79亿元(同比-64.6%),归母净利3.03亿元(同比+567.4%),扣非归母净利润1.39亿元(同比+137.4%);2023Q4营收11.84亿元(同比-73.2%),归母净利0.65亿元(同比+160.3%),扣非归母净利润0.31亿元(同比+130.4%)。地产业务影响,归母净利润与扣非归母净利润差异较大归母净利润与扣非归母净利润差异主要源于房地产业务剥离产生投资收益1.42亿元确认为非经常性损益影响;化妆品及医药等业务实现归母净利润2.31亿(同比+12.93%),房地产业务与资产剥离影响归母净利润7,397万。2023年公司分两批次完成全部房地产开发业务的交割,未来有望夯实透明质酸领先优势,充分聚焦医药与化妆品二大主业。化妆品23Q3以来迎来拐点,原料亮眼、医药稳健化妆品板块:23Q3-23Q4营收同比分别增长30%+、40%+,带动2023全年化妆品板块营收实现20%+增长,且板块毛利率同比提升1.16pct至62%+。背后主要源于公司组织、品牌、产品、营销端升级。2023年组织架构调整与人事变动落地,品牌战略由“4+N”升级至“5+N”,产品结构优化与迭代推新,渠道端达播+自播双轮驱动、拓展线下市场,营销端举办重组胶原蛋白技术峰会、第四届皮肤微生态大会等提升品牌影响力。药品与原料:2023全年药品收入与毛利率同比微增;原料及衍生产品、添加剂竞争激烈,公司积极调整销售策略,加强业务协同,原料业务营收积极(同比20%+)、毛利率同比小幅下降1.76pct。盈利预测、估值与评级预计公司2024-2026年收入分别为50.67/60.19/69.41亿元,对应增速分别为10.7%/18.8%/15.3%;归母净利润分别为3.60/4.38/5.13亿元,对应增速分别为18.8%/21.6%/17.2%;EPS分别为0.35/0.43/0.51元/股。依据可比公司估值,给予公司2024年30倍PE,对应目标价10.63元人民币,下调至“增持”评级。风险提示:行业竞争加剧;新品牌不及预期;新产品不及预期;流量成本上升,影响公司盈利能力;地产剥离进度不及预期

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

农林牧渔:24Q1行业持仓环比微降,关注生猪养殖及水产链 国联证券 2024-04-25(8页) 附下载

24Q1农林牧渔行业基金配置小幅回落。2024Q1农林牧渔行业关注度环比小幅回落,具体数据来看,20...

569.28 KB共8页中文简体

2天前020积分

-

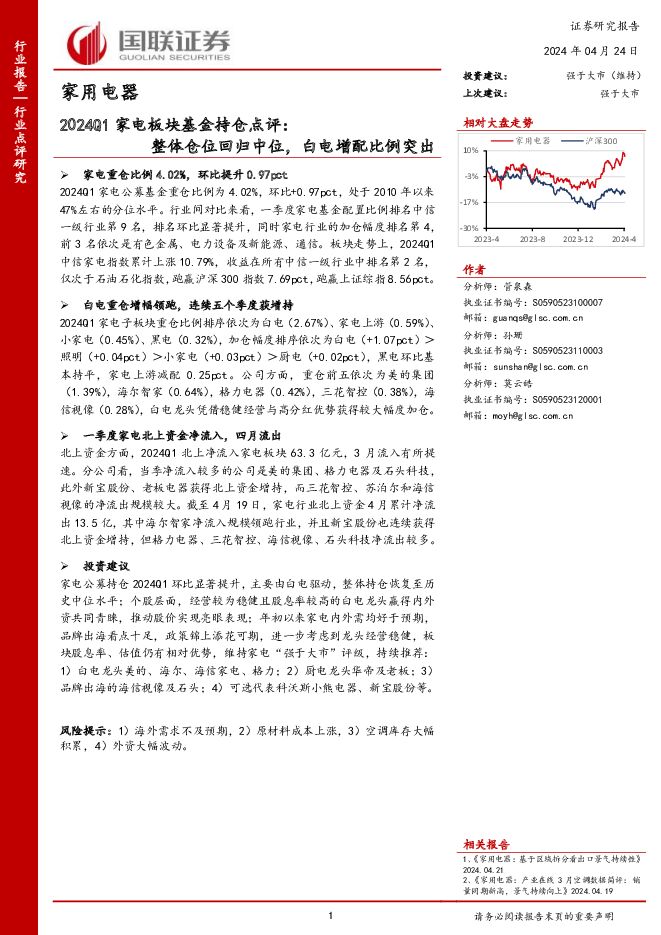

2024Q1家电板块基金持仓点评:整体仓位回归中位,白电增配比例突出 国联证券 2024-04-25(9页) 附下载

家电重仓比例4.02%,环比提升0.97pct2024Q1家电公募基金重仓比例为4.02%,环比+0...

388.47 KB共9页中文简体

2天前020积分

-

浙江鼎力 公司盈利能力持续提升 国联证券 2024-04-25(3页) 附下载

浙江鼎力(603338)事件:公司发布2023年年报及2024年一季报,公司2023年实现营收63....

353.44 KB共3页中文简体

2天前018积分

-

新易盛 2023A&2024Q1业绩点评:2024Q1业绩高增,高速光模块研发进展显著 国联证券 2024-04-25(3页) 附下载

新易盛(300502)事件:2024年4月22日,公司发布2023年年度报告和2024年一季度报告。...

383.6 KB共3页中文简体

2天前118积分

-

片仔癀 点评报告:2023&2024Q1,核心品种高增长,化妆品扭亏为盈后高增长,毛利率承压 万联证券 2024-04-25(4页) 附下载

片仔癀(600436)报告关键要素:2024年4月19日,公司发布2023年年报和2024年一季报。...

878.72 KB共4页中文简体

2天前018积分

-

三联虹普 业绩持续稳健增长,多套示范项目相继落地 国联证券 2024-04-25(3页) 附下载

三联虹普(300384)事件:公司发布2023年年报及2024年一季报,2023年公司实现营业收入1...

396.98 KB共3页中文简体

2天前118积分

-

润本股份 大品牌+小品类战略延续,利润率持续向好 国联证券 2024-04-25(3页) 附下载

润本股份(603193)事件:公司发布2023年年报与2024年1季报:2023年营收10.33亿元...

405.48 KB共3页中文简体

2天前118积分

-

平高电气 24Q1业绩持续增长,提质增效效果显著 国联证券 2024-04-25(3页) 附下载

平高电气(600312)事件:公司发布2024年一季度报告,24Q1实现营业收入20.44亿元,同比...

348.54 KB共3页中文简体

2天前018积分

-

老板电器 2023A&2024Q1业绩点评:经营表现稳健,长期激励保驾护航 国联证券 2024-04-25(5页) 附下载

老板电器(002508)事件:老板电器发布23年报及24一季报:23年实现营收112.02亿,同比+...

424.45 KB共5页中文简体

2天前018积分

-

晶科能源 盈利显著提升,N型先发优势助力夯实龙头地位 国联证券 2024-04-25(3页) 附下载

晶科能源(688223)事件:2024年4月22日,公司发布2023年报,报告期内公司实现营业收入1...

385.29 KB共3页中文简体

2天前218积分

-

海信家电 2024年一季报点评:经营成果喜人,业绩迎来开门红 国联证券 2024-04-25(4页) 附下载

海信家电(000921)事件:海信家电披露2024年一季报:24Q1公司实现营收234.86亿,同比...

372.66 KB共4页中文简体

2天前018积分

-

德方纳米 出货量稳步增长,补锂剂有望贡献新业绩增长点 国联证券 2024-04-25(3页) 附下载

德方纳米(300769)事件:公司发布2023年年度报告,2023年实现营收169.73亿元,同比-...

392.51 KB共3页中文简体

2天前018积分

-

登海种业 主营业务稳定增长,受益转基因商业化 国联证券 2024-04-25(3页) 附下载

登海种业(002041)事件:公司发布2023年年度报告。2023年实现营业收入15.52亿元,同比...

347.44 KB共3页中文简体

2天前118积分

-

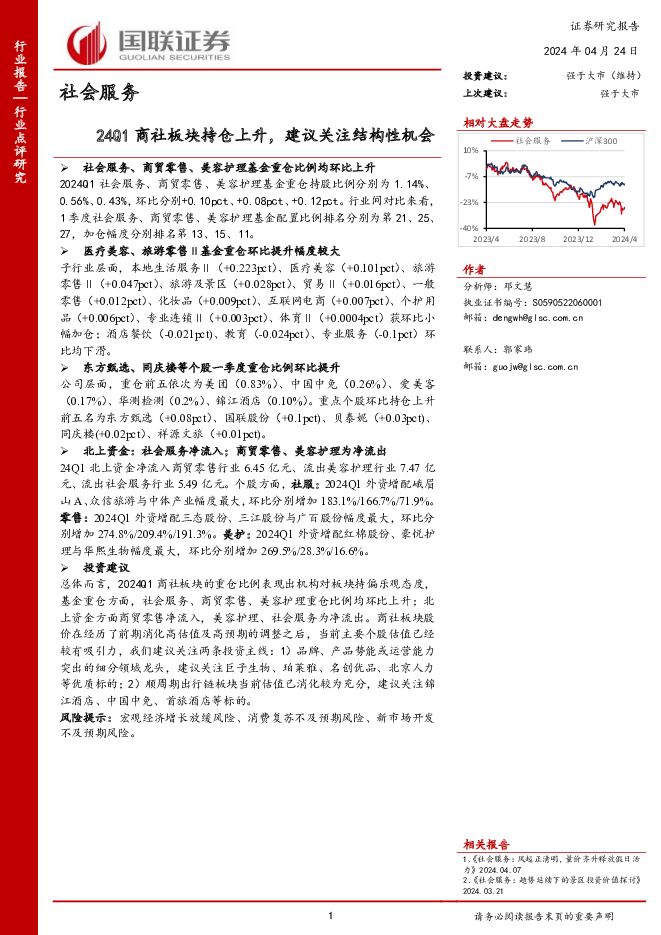

社会服务:24Q1商社板块持仓上升,建议关注结构性机会 国联证券 2024-04-24(9页) 附下载

社会服务、商贸零售、美容护理基金重仓比例均环比上升2024Q1社会服务、商贸零售、美容护理基金重仓持...

865.09 KB共9页中文简体

3天前020积分

-

复合调味品:行业景气,竞争稳定 国联证券 2024-04-24(19页) 附下载

复合调味品增速有望持续领先于调味品行业随着餐饮连锁化率提升及门店降本增效诉求增强,家庭结构变化以及“...

1.26 MB共19页中文简体

3天前220积分

-

中国平安 NBV延续高增,利润表现平稳 国联证券 2024-04-24(4页) 附下载

中国平安(601318)事件:公司发布2024年一季报,公司实现NBV128.9亿,相同假设下同比+...

409.13 KB共4页中文简体

3天前218积分

-

中国中免 经营效率提升,盈利能力改善 国联证券 2024-04-24(3页) 附下载

中国中免(601888)事件:公司发布2024年第一季度报告。24Q1公司实现营收188.1亿元/同...

387.4 KB共3页中文简体

3天前418积分

-

中国电信 聚焦云改数转战略,经营业绩稳健增长 国联证券 2024-04-24(3页) 附下载

中国电信(601728)事件:2024年4月23日,公司发布2024年一季度报告:实现营业收入134...

382.11 KB共3页中文简体

3天前218积分

-

中国平安 NBV延续高增,利润表现平稳 国联证券 2024-04-24(4页) 附下载

中国平安(601318)事件:公司发布2024年一季报,公司实现NBV128.9亿,相同假设下同比+...

409.13 KB共4页中文简体

3天前218积分

-

中国中免 经营效率提升,盈利能力改善 国联证券 2024-04-24(3页) 附下载

中国中免(601888)事件:公司发布2024年第一季度报告。24Q1公司实现营收188.1亿元/同...

387.4 KB共3页中文简体

3天前218积分