德马科技深度研究:智能物流全球扩张,全产业链跨境争雄东方财富证券2024-02-29.pdf

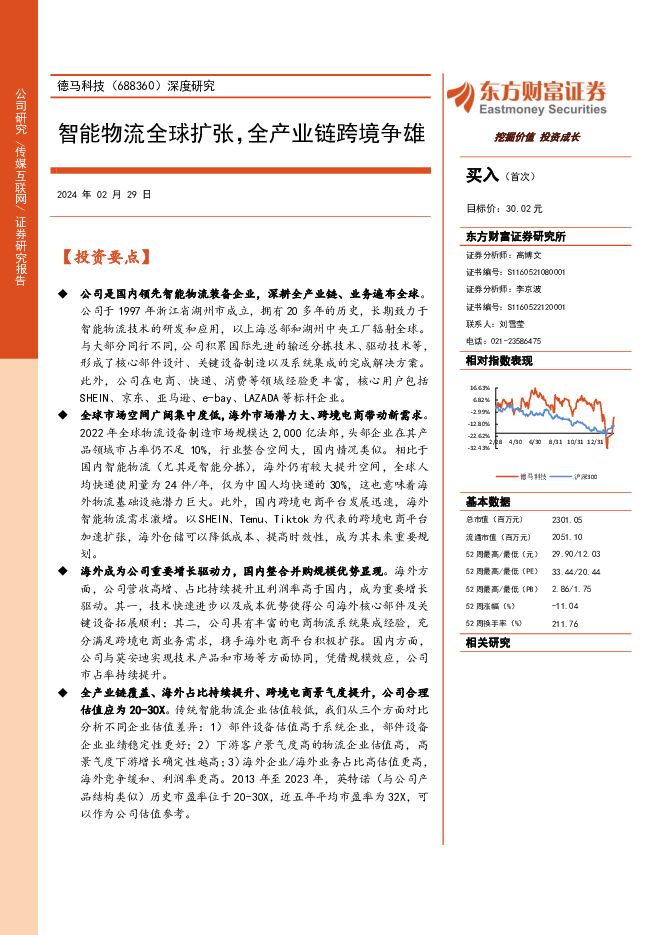

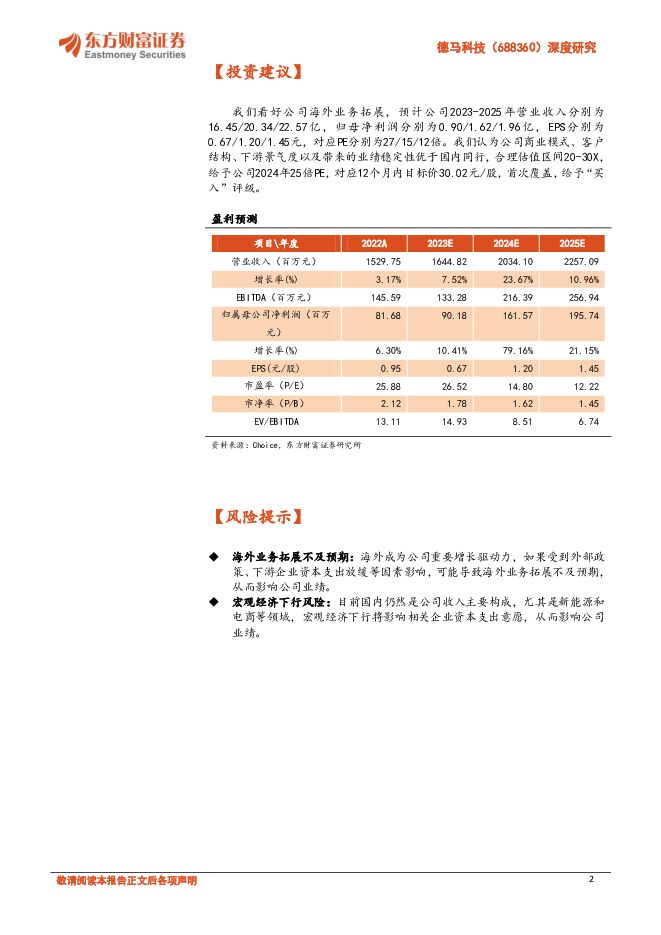

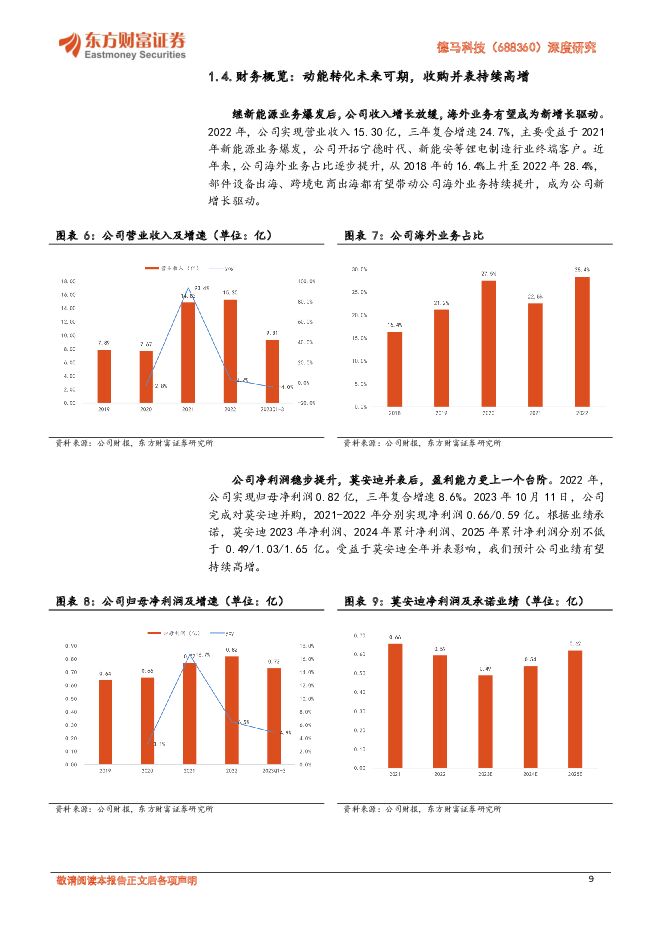

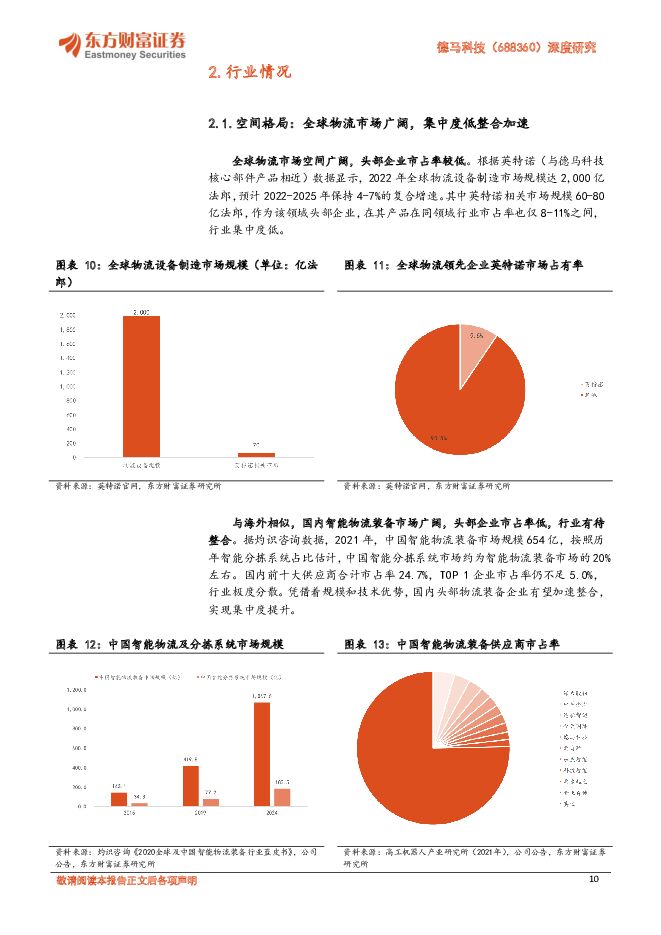

摘要:德马科技(688360)【投资要点】公司是国内领先智能物流装备企业,深耕全产业链、业务遍布全球。公司于1997年浙江省湖州市成立,拥有20多年的历史,长期致力于智能物流技术的研发和应用,以上海总部和湖州中央工厂辐射全球。与大部分同行不同,公司积累国际先进的输送分拣技术、驱动技术等,形成了核心部件设计、关键设备制造以及系统集成的完成解决方案。此外,公司在电商、快递、消费等领域经验更丰富,核心用户包括SHEIN、京东、亚马逊、e-bay、LAZADA等标杆企业。全球市场空间广阔集中度低,海外市场潜力大、跨境电商带动新需求。2022年全球物流设备制造市场规模达2,000亿法郎,头部企业在其产品领域市占率仍不足10%,行业整合空间大,国内情况类似。相比于国内智能物流(尤其是智能分拣),海外仍有较大提升空间,全球人均快递使用量为24件/年,仅为中国人均快递的30%,这也意味着海外物流基础设施潜力巨大。此外,国内跨境电商平台发展迅速,海外智能物流需求激增。以SHEIN、Temu、Tiktok为代表的跨境电商平台加速扩张,海外仓储可以降低成本、提高时效性,成为其未来重要规划。海外成为公司重要增长驱动力,国内整合并购规模优势显现。海外方面,公司营收高增、占比持续提升且利润率高于国内,成为重要增长驱动。其一,技术快速进步以及成本优势使得公司海外核心部件及关键设备拓展顺利;其二,公司具有丰富的电商物流系统集成经验,充分满足跨境电商业务需求,携手海外电商平台积极扩张。国内方面,公司与莫安迪实现技术产品和市场等方面协同,凭借规模效应,公司市占率持续提升。全产业链覆盖、海外占比持续提升、跨境电商景气度提升,公司合理估值应为20-30X。传统智能物流企业估值较低,我们从三个方面对比分析不同企业估值差异:1)部件设备估值高于系统企业,部件设备企业业绩稳定性更好;2)下游客户景气度高的物流企业估值高,高景气度下游增长确定性越高;3)海外企业/海外业务占比高估值更高,海外竞争缓和、利润率更高。2013年至2023年,英特诺(与公司产品结构类似)历史市盈率位于20-30X,近五年平均市盈率为32X,可以作为公司估值参考。【投资建议】我们看好公司海外业务拓展,预计公司2023-2025年营业收入分别为16.45/20.34/22.57亿,归母净利润分别为0.90/1.62/1.96亿,EPS分别为0.67/1.20/1.45元,对应PE分别为27/15/12倍。我们认为公司商业模式、客户结构、下游景气度以及带来的业绩稳定性优于国内同行,合理估值区间20-30X,给予公司2024年25倍PE,对应12个月内目标价30.02元/股,首次覆盖,给予“买入”评级。【风险提示】海外业务拓展不及预期:海外成为公司重要增长驱动力,如果受到外部政策、下游企业资本支出放缓等因素影响,可能导致海外业务拓展不及预期,从而影响公司业绩。宏观经济下行风险:目前国内仍然是公司收入主要构成,尤其是新能源和电商等领域,宏观经济下行将影响相关企业资本支出意愿,从而影响公司业绩。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

英维克 2023年报&一季报点评:24Q1业绩亮眼,“全链条”平台持续提升竞争力 东方财富证券 2024-04-25(4页) 附下载

英维克(002837)【投资要点】近期,公司发布2023年年报及2024年一季报。2023年:营业收...

538.68 KB共4页中文简体

3天前018积分

-

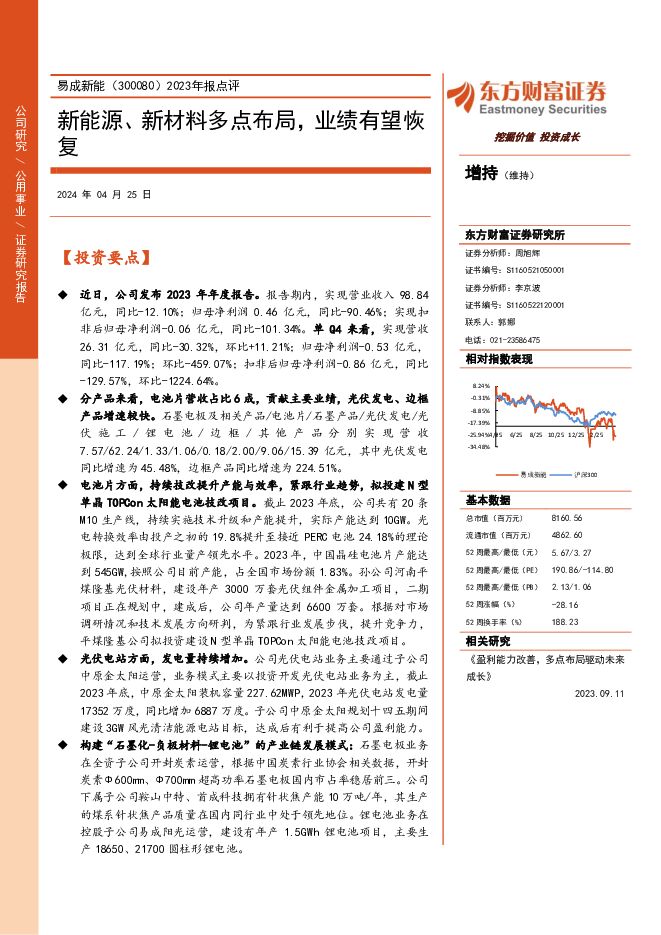

易成新能 2023年报点评:新能源、新材料多点布局,业绩有望恢复 东方财富证券 2024-04-25(4页) 附下载

易成新能(300080)【投资要点】近日,公司发布2023年年度报告。报告期内,实现营业收入98.8...

529.84 KB共4页中文简体

3天前218积分

-

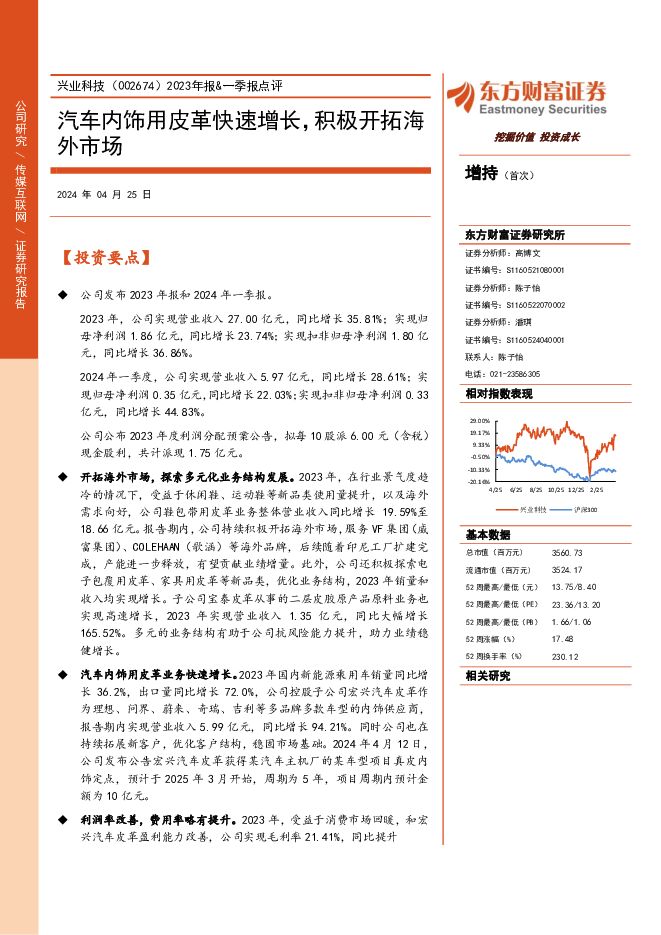

兴业科技 2023年报&一季报点评:汽车内饰用皮革快速增长,积极开拓海外市场 东方财富证券 2024-04-25(4页) 附下载

兴业科技(002674)【投资要点】公司发布2023年报和2024年一季报。2023年,公司实现营业...

525.22 KB共4页中文简体

3天前218积分

-

闻泰科技 2023年报&一季报点评:23年多双“靴子”落地,阶段性推进ODM业务领域扩展 东方财富证券 2024-04-25(4页) 附下载

闻泰科技(600745)【投资要点】2024年4月23日,闻泰科技公告2023年报和2024年一季报...

546.29 KB共4页中文简体

3天前018积分

-

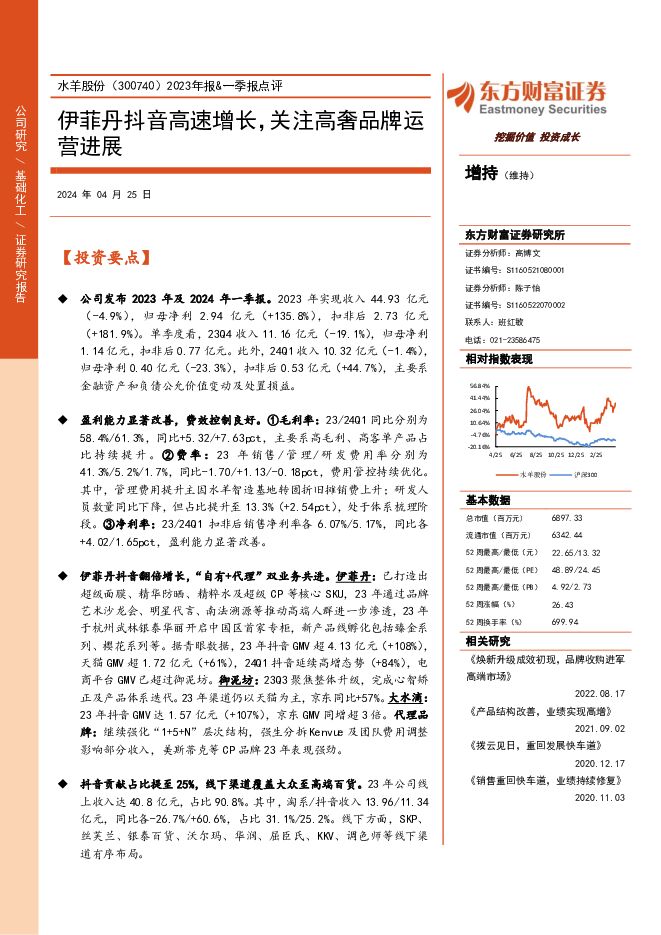

水羊股份 2023年报&一季报点评:伊菲丹抖音高速增长,关注高奢品牌运营进展 东方财富证券 2024-04-25(4页) 附下载

水羊股份(300740)【投资要点】公司发布2023年及2024年一季报。2023年实现收入44.9...

538.86 KB共4页中文简体

3天前218积分

-

华贸物流 华贸物流,短期业绩承压,4月投资收益增厚公司业绩 太平洋 2024-04-25(4页) 附下载

华贸物流(603128)事件近期,华贸物流发布2023年报,报告期内,全年实现营业总收入146.1亿...

764.74 KB共4页中文简体

3天前018积分

-

东方财富 证券业务回暖,回购彰显信心 国信证券 2024-04-25(6页) 附下载

东方财富(300059)核心观点东方财富发布2024年第一季度报告。一季度公司实现营业收入24.56...

884.34 KB共6页中文简体

3天前218积分

-

东方财富 自营投资表现较好,支撑业绩韧性 平安证券 2024-04-25(4页) 附下载

东方财富(300059)事项:东方财富发布2024年一季报,实现营业总收入24.56亿元(YoY-1...

863.8 KB共4页中文简体

3天前218积分

-

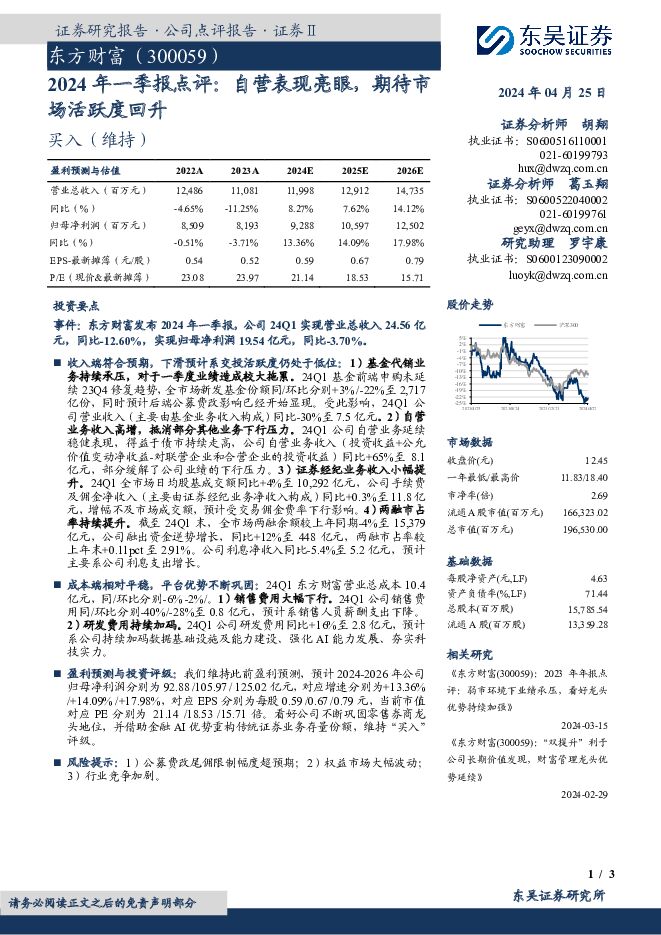

东方财富 2024年一季报点评:自营表现亮眼,期待市场活跃度回升 东吴证券 2024-04-25(3页) 附下载

东方财富(300059)投资要点事件:东方财富发布2024年一季报,公司24Q1实现营业总收入24....

420.91 KB共3页中文简体

3天前118积分

-

东方财富 经纪两融市占率持续提升,自营有望开辟第二增长极 信达证券 2024-04-25(5页) 附下载

东方财富(300059)事件:东方财富发布2024年一季报,公司一季度实现营收24.56亿元,同比-...

414.47 KB共5页中文简体

3天前018积分

-

策略专题:季度区间内的行业配置方法探索 东方财富证券 2024-04-25(21页) 附下载

【核心观点】在季度区间的时长内,通过量价类信息,和分析师盈利预期的信息,构建两大类因子,分别寻找每个...

1.11 MB共21页中文简体

3天前010积分

-

微电生理 深度研究:电生理国产破局者,引领尖端壁垒重塑 东方财富证券 2024-04-24(38页) 附下载

微电生理(688351)【投资要点】电生理实力国产领先,冰火电三大能量协同布局打破外资尖端壁垒。成立...

3.23 MB共38页中文简体

4天前418积分

-

阳光电源 财报点评:业绩保持高增,光储需求旺盛 东方财富证券 2024-04-24(4页) 附下载

阳光电源(300274)【投资要点】公司发布2023年度报告和2024年一季报,业绩继续保持高增。2...

520 KB共4页中文简体

4天前218积分

-

阳光电源 财报点评:业绩保持高增,光储需求旺盛 东方财富证券 2024-04-24(4页) 附下载

阳光电源(300274)【投资要点】公司发布2023年度报告和2024年一季报,业绩继续保持高增。2...

520 KB共4页中文简体

4天前018积分

-

秦川机床 2023年报点评:高端机床国产替代可期,汽车与机器人零部件打开新空间 东方财富证券 2024-04-24(4页) 附下载

秦川机床(000837)【投资要点】下游需求较弱23年经营承压,出口高增速未来有望持续。2023年实...

525.16 KB共4页中文简体

4天前018积分

-

秦川机床 2023年报点评:高端机床国产替代可期,汽车与机器人零部件打开新空间 东方财富证券 2024-04-24(4页) 附下载

秦川机床(000837)【投资要点】下游需求较弱23年经营承压,出口高增速未来有望持续。2023年实...

525.16 KB共4页中文简体

4天前318积分

-

芒果超媒 2023年报&一季报点评:会员规模再创新高,“四平台”多元发展 东方财富证券 2024-04-24(4页) 附下载

芒果超媒(300413)【投资要点】公司发布2023年报和2024年一季报。2023年,公司实现营业...

531.55 KB共4页中文简体

4天前218积分

-

芒果超媒 2023年报&一季报点评:会员规模再创新高,“四平台”多元发展 东方财富证券 2024-04-24(4页) 附下载

芒果超媒(300413)【投资要点】公司发布2023年报和2024年一季报。2023年,公司实现营业...

531.55 KB共4页中文简体

4天前718积分

-

创世纪 2023年报点评:23年业绩承压,3C复苏+新领域开拓值得期待 东方财富证券 2024-04-24(4页) 附下载

创世纪(300083)【投资要点】2024年4月23日,创世纪公告2023年年报,2023年公司实现...

576.81 KB共4页中文简体

4天前718积分

-

创世纪 2023年报点评:23年业绩承压,3C复苏+新领域开拓值得期待 东方财富证券 2024-04-24(4页) 附下载

创世纪(300083)【投资要点】2024年4月23日,创世纪公告2023年年报,2023年公司实现...

576.81 KB共4页中文简体

4天前218积分