桂冠电力公司点评报告:2023年中期分红,彰显长期投资价值中原证券2023-09-28.pdf

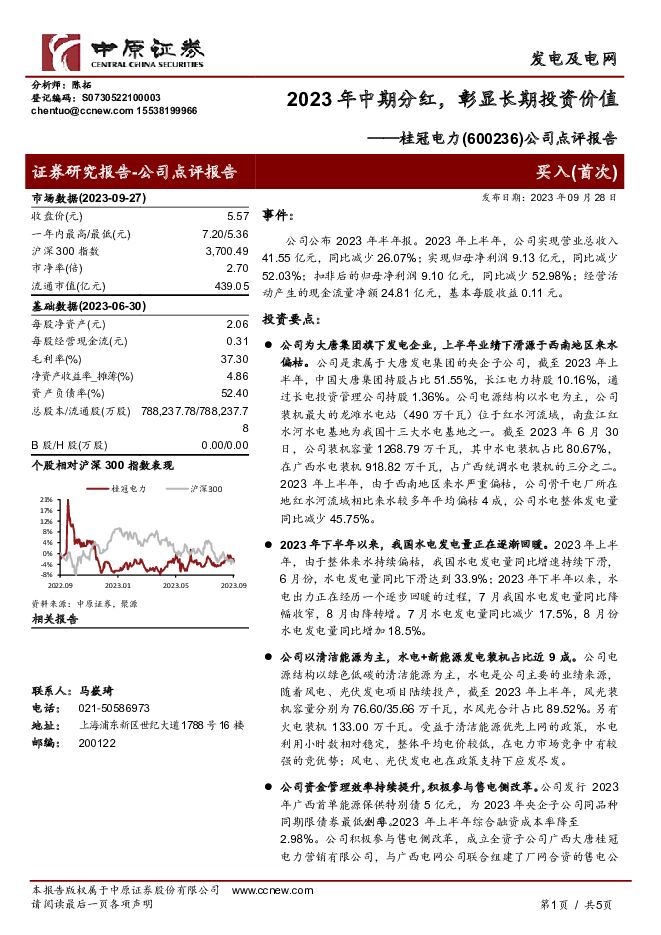

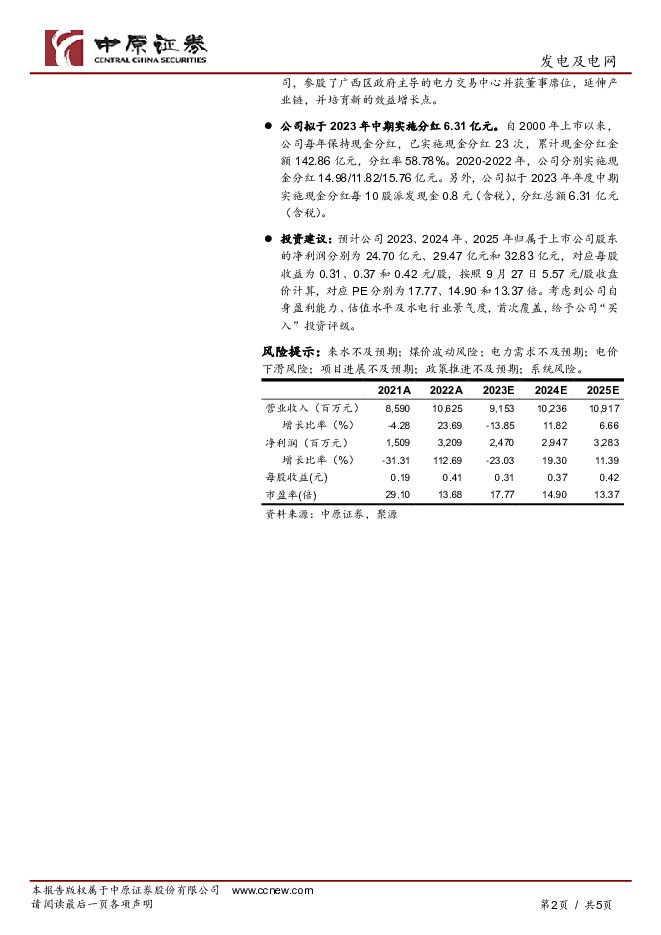

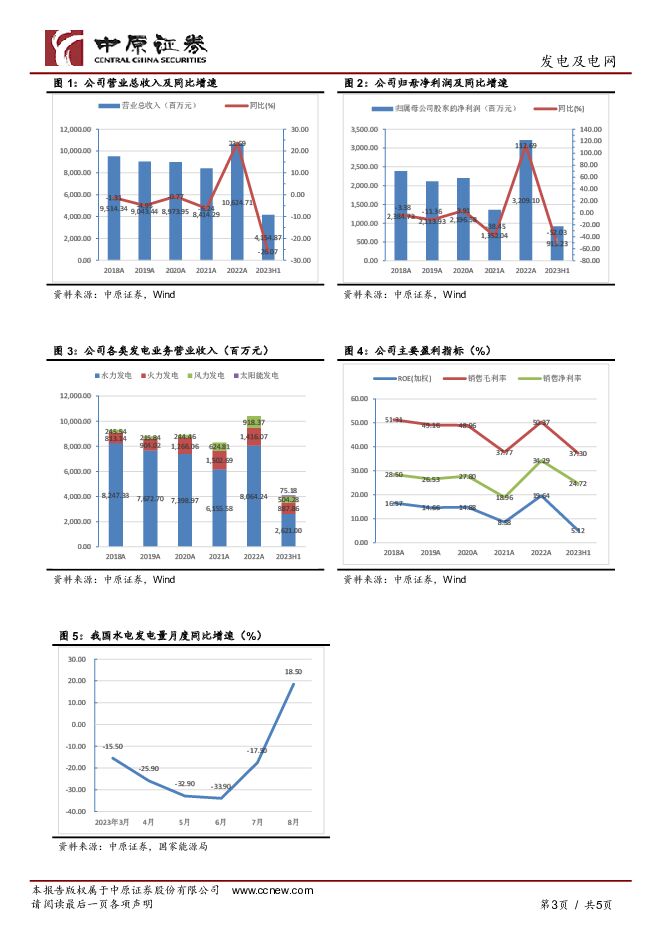

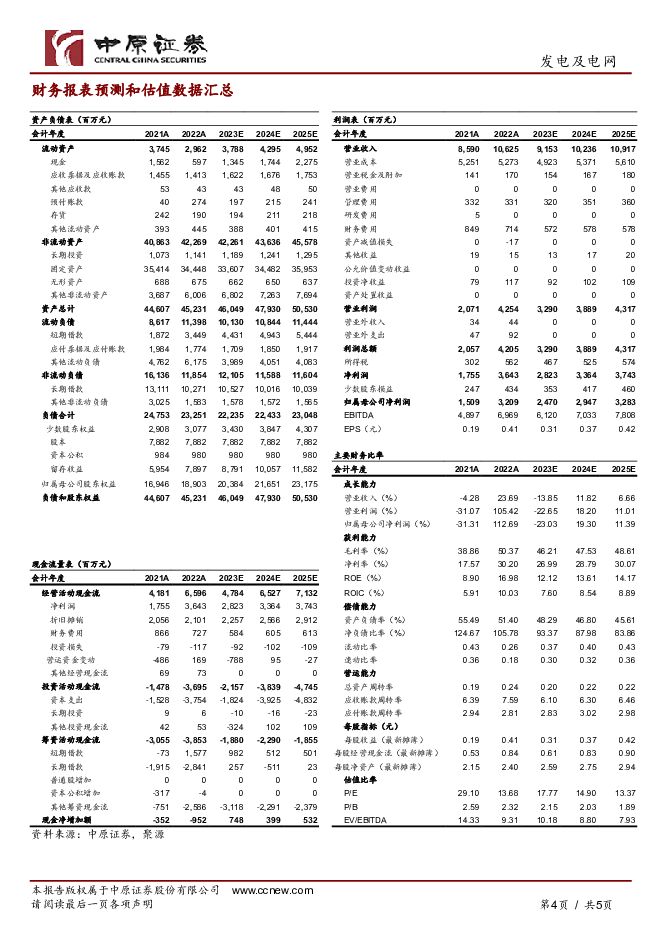

摘要:桂冠电力(600236)事件:公司公布2023年半年报。2023年上半年,公司实现营业总收入41.55亿元,同比减少26.07%;实现归母净利润9.13亿元,同比减少52.03%;扣非后的归母净利润9.10亿元,同比减少52.98%;经营活动产生的现金流量净额24.81亿元,基本每股收益0.11元。投资要点:公司为大唐集团旗下发电企业,上半年业绩下滑源于西南地区来水偏枯。公司是隶属于大唐发电集团的央企子公司,截至2023年上半年,中国大唐集团持股占比51.55%,长江电力持股10.16%,通过长电投资管理公司持股1.36%。公司电源结构以水电为主,公司装机最大的龙滩水电站(490万千瓦)位于红水河流域,南盘江红水河水电基地为我国十三大水电基地之一。截至2023年6月30日,公司装机容量1268.79万千瓦,其中水电装机占比80.67%,在广西水电装机918.82万千瓦,占广西统调水电装机的三分之二。2023年上半年,由于西南地区来水严重偏枯,公司骨干电厂所在地红水河流域相比来水较多年平均偏枯4成,公司水电整体发电量同比减少45.75%。2023年下半年以来,我国水电发电量正在逐渐回暖。2023年上半年,由于整体来水持续偏枯,我国水电发电量同比增速持续下滑,6月份,水电发电量同比下滑达到33.9%;2023年下半年以来,水电出力正在经历一个逐步回暖的过程,7月我国水电发电量同比降幅收窄,8月由降转增。7月水电发电量同比减少17.5%,8月份水电发电量同比增加18.5%。公司以清洁能源为主,水电+新能源发电装机占比近9成。公司电源结构以绿色低碳的清洁能源为主,水电是公司主要的业绩来源,随着风电、光伏发电项目陆续投产,截至2023年上半年,风光装机容量分别为76.60/35.66万千瓦,水风光合计占比89.52%。另有火电装机133.00万千瓦。受益于清洁能源优先上网的政策,水电利用小时数相对稳定,整体平均电价较低,在电力市场竞争中有较强的竞优势;风电、光伏发电也在政策支持下应发尽发。公司资金管理效率持续提升,积极参与售电侧改革。公司发行2023年广西首单能源保供特别债5亿元,为2023年央企子公司同品种同期限债券最低利率。公司2023年上半年综合融资成本率降至2.98%。公司积极参与售电侧改革,成立全资子公司广西大唐桂冠电力营销有限公司,与广西电网公司联合组建了厂网合资的售电公司,参股了广西区政府主导的电力交易中心并获董事席位,延伸产业链,并培育新的效益增长点。公司拟于2023年中期实施分红6.31亿元。自2000年上市以来,公司每年保持现金分红,已实施现金分红23次,累计现金分红金额142.86亿元,分红率58.78%。2020-2022年,公司分别实施现金分红14.98/11.82/15.76亿元。另外,公司拟于2023年年度中期实施现金分红每10股派发现金0.8元(含税),分红总额6.31亿元(含税)。投资建议:预计公司2023、2024年、2025年归属于上市公司股东的净利润分别为24.70亿元、29.47亿元和32.83亿元,对应每股收益为0.31、0.37和0.42元/股,按照9月27日5.57元/股收盘价计算,对应PE分别为17.77、14.90和13.37倍。考虑到公司自身盈利能力、估值水平及水电行业景气度,首次覆盖,给予公司“买入”投资评级。风险提示:来水不及预期;煤价波动风险;电力需求不及预期;电价下滑风险;项目进展不及预期;政策推进不及预期;系统风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

新型电力系统系列报告(二):火电灵活性改造:电网灵活性增量主体资源 华宝证券 2024-04-26(24页) 附下载

投资要点新型电力系统需要灵活性资源支撑,从而适应新能源快速发展。系统调节能力由电源调节性能决定,不同...

2.03 MB共24页中文简体

1天前220积分

-

消费一周看图2024W17:关注保温杯北美火热带来的新投资机会 国投证券 2024-04-28(59页) 附下载

纺织服装行业分析师陆偲聪:2023年现象级产品StanleyQuencher北美热卖引发市杨对保温杯...

2.31 MB共59页中文简体

1天前020积分

-

通信行业周报:海外云巨头财报总结:AI对营收贡献逐渐显著,资本开支持续增长,AI投资有望实现正循环 开源证券 2024-04-28(18页) 附下载

AI相关资本开支持续增长,AI对营收贡献逐渐显著,有望实现投资正循环META发展AI雄心不减,再次上...

1.99 MB共18页中文简体

1天前220积分

-

建筑装饰行业深度研究:设备更新展望:哪些细分领域具备投资机会? 天风证券 2024-04-28(43页) 附下载

设备更新:大范围,高标准,强补贴24年国务院通过《推动大规模设备更新和消费品以旧换新行动方案》,我们...

4.57 MB共43页中文简体

1天前020积分

-

社零行业专题系列之四:调休屡引热议,带薪休假提上日程,关注长假期出行板块投资机会 信达证券 2024-04-26(12页) 附下载

我国的节假日制度经过调整和改革,目前包括双休日制度、法定节假日制度和带薪休假制度。1)1949-19...

1005.49 KB共12页中文简体

1天前220积分

-

汽车行业月报:北京车展开幕,自主品牌齐发力 中原证券 2024-04-28(19页) 附下载

投资要点:市场表现:汽车产销一季度保持平稳,自主品牌乘用车市场份额近60%。根据中汽协数据,1-3月...

1.5 MB共19页中文简体

1天前220积分

-

社服行业周报:五一出游需求全面释放,关注假日经济投资机会 上海证券 2024-04-28(13页) 附下载

主要观点五一假期出境游需求显著增加,关注出行产业链投资机会。根据上海边检总站数据,预计2024年五一...

735.07 KB共13页中文简体

1天前220积分

-

机械行业专题研究:工业机器人产业链分析及河南省产业概况 中原证券 2024-04-26(40页) 附下载

投资要点:一、我国工业机器人产业概况我国高度重视机器人产业,推行了一系列政策推动机器人产业发展。十四...

2.76 MB共40页中文简体

1天前020积分

-

家用电器行业专题报告:家电白马变红马,背后的短期长期逻辑与后续投资策略 华福证券 2024-04-26(29页) 附下载

投资要点行情复盘:受益红利风格,家电板块年初以来涨幅喜人。截至2024.4.19收盘,申万家电指数年...

2.2 MB共29页中文简体

1天前220积分

-

科技行业:小米2024年投资者日:新十年目标致力于成为全球硬核科技引导者 浦银国际证券 2024-04-26(5页) 附下载

4月23日,小米在北京小米科技园举行了2024年投资者活动。小米的创始人及管理层,包括雷军、卢伟冰、...

829.16 KB共5页中文简体

1天前020积分

-

电力月报:3月用电高增,用电增速继续高于规上发电 山西证券 2024-04-26(26页) 附下载

电力月度数据:3月行情回顾:3月CS电力及公用事业板块上涨4.32%,沪深300指数上涨0.61%,...

2.65 MB共26页中文简体

1天前220积分

-

电力设备行业周报:中美大储预期共振向上,人形机器人量产节奏加快 华安证券 2024-04-28(22页) 附下载

主要观点:电动车:以旧换新细则发布,电车销量或将超预期,继续看好电池及高镍环节。以旧换新补贴细则发布...

2.75 MB共22页中文简体

1天前020积分

-

公用事业行业周报:电力上周调整,Q1压力较小,继续看好 海通国际 2024-04-26(9页) 附下载

投资要点:上周电力调整。上周电力股大跌,华电国际-7%,华能国际-5%,皖能电力-2.6%,浙能电力...

1.62 MB共9页中文简体

1天前220积分

-

公用事业—电力天然气周报:中电联预计上半年用电量增速有望超8%,2月俄罗斯成中国最大的管道气供应方 信达证券 2024-04-27(23页) 附下载

本期内容提要:本周市场表现:截至4月26日收盘,本周公用事业板块下跌1.1%,表现劣于大盘。其中,电...

1.69 MB共23页中文简体

1天前220积分

-

电力设备及新能源行业周报:一季度电网投资增速达14.7%, 宁德时代发布神行PLUS电池【第17期】 华金证券 2024-04-28(14页) 附下载

投资要点新能源汽车:本周,据GGII数据显示,2024Q1我国新能源汽车销量约183.3万辆,同比增...

1.88 MB共14页中文简体

1天前220积分

-

电力设备及新能源周报:北京车展顺利开幕,1-3月国内光伏新增装机超45GW 民生证券 2024-04-28(28页) 附下载

本周(20240422-20240426)板块行情电力设备与新能源板块:本周上涨1.04%,涨跌幅排...

1.26 MB共28页中文简体

1天前020积分

-

电力设备与新能源行业周报:电力设备与新能源行业4月第4周周报 中银证券 2024-04-28(16页) 附下载

光伏方面,产业链价格继续下跌,预计硅料价格仍未见底。上游价格下跌推动全产业链价格继续下探,硅片、电池...

880.15 KB共16页中文简体

1天前020积分

-

电力设备与新能源24Q1持仓分析:电新基金持仓环比上升,锂电&电力运营商获增持 国联证券 2024-04-28(12页) 附下载

电新持仓比例8.83%,环比+0.07pct2024Q1电新行业基金重仓比例为8.83%,环比+0....

1.02 MB共12页中文简体

1天前220积分

-

电力设备行业周报:电力设备行业报告帆石二启动主机招标,宁德时代发布神行PLUS电池 中邮证券 2024-04-28(18页) 附下载

光伏3月组件出口30.11亿美元,环比+18%,同比-37%,其中欧洲、亚洲市场贡献主要环比增量。3...

757.44 KB共18页中文简体

1天前220积分

-

电力设备行业氢能观点更新:重申能源体系定位,租赁模式或助力运营平价 华福证券 2024-04-28(4页) 附下载

投资要点:事件:2024年4月23日,能源法(草案)提请十四届全国人大常委会审议,其中明确能源定义是...

520.83 KB共4页中文简体

1天前220积分