纺织服装行业2023中报总结:23Q2各板块业绩改善已现,纺织制造订单拐点可期山西证券2023-09-04.pdf

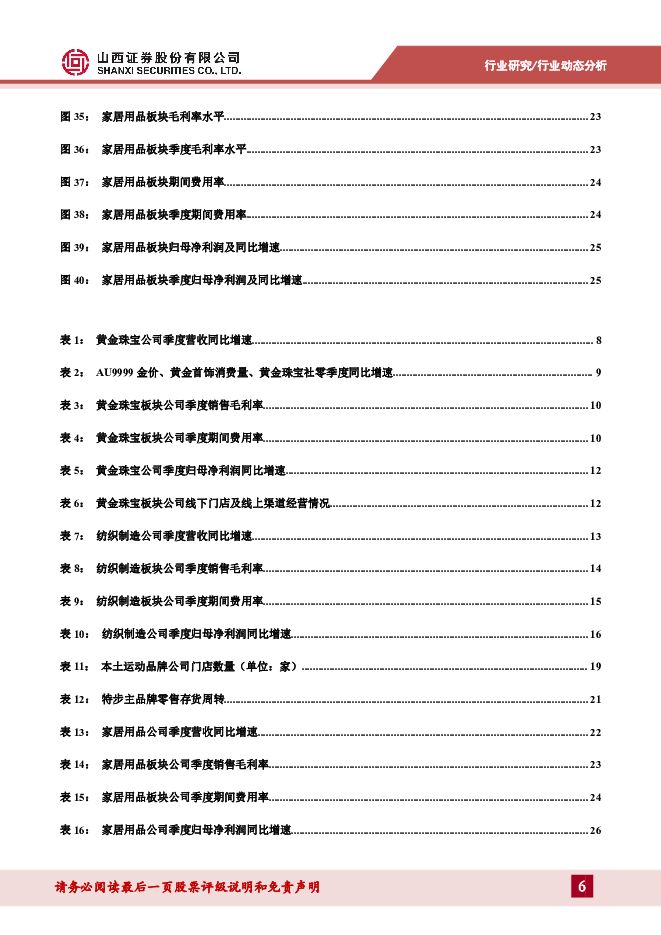

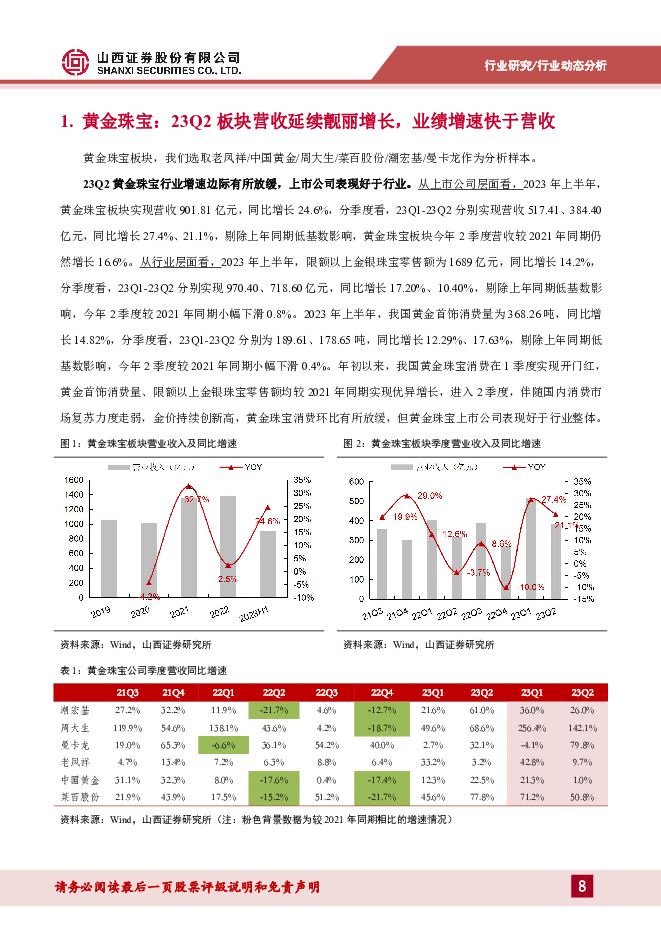

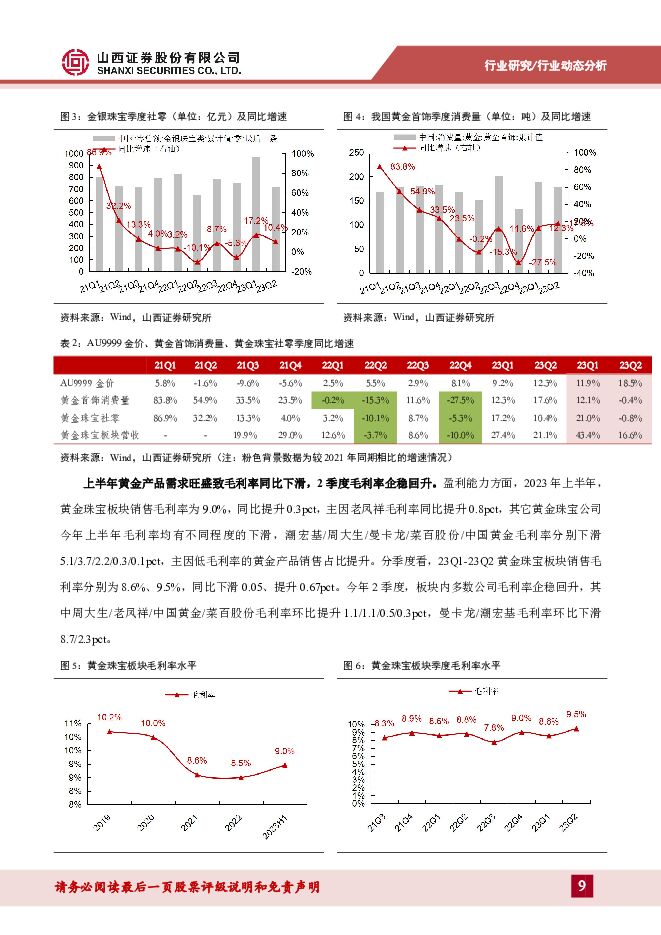

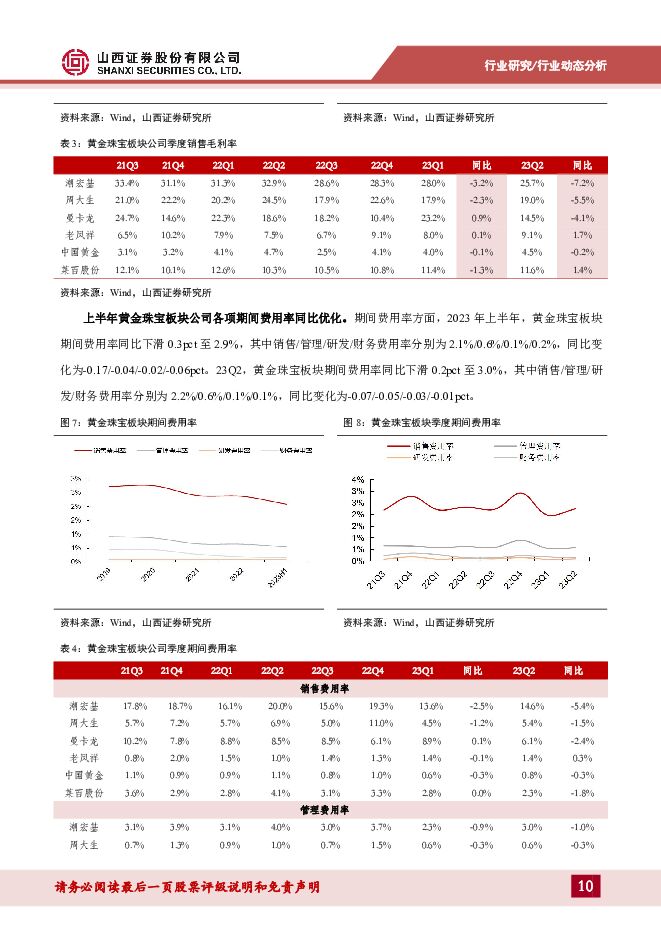

摘要:投资要点:黄金珠宝: 23Q2 板块营收延续靓丽增长, 业绩增速快于营收。 今年上半年, 我国黄金珠宝消费在 1 季度迎来开门红, 黄金首饰消费量、 黄金珠宝社零均较 2021 年同期实现优异增长, 进入 2 季度, 伴随国内消费市场复苏力度走弱, 金价持续创新高, 黄金珠宝消费环比有所放缓, 但上市公司表现好于行业。 营收端, 2023H1 黄金珠宝板块营收同比增长 24.6%, 23Q1-Q2 分别增长 27.4%、 21.1%, 剔除基数影响, 23Q1-Q2 较 21 年同期增长 43.4%、 16.6%。 毛利率端, 2023H1 毛利率同比提升 0.3pct 至 9.0%, 除老凤祥外,其它黄金珠宝公司由于低毛利率的黄金产品占比提升, 毛利率有不同程度下滑; 23Q1-Q2毛利率分别为 8.6%、 9.5%, 同比-0.05pct、 +0.67pct, 板块内多数公司 2 季度毛利率企稳回升。 费用端, 2023H1 期间费用率下滑 0.3pct 至 2.9%, 23Q2 期间费用率下滑 0.2pct 至3.0%。 业绩端, 2023H1 归母净利润同比增长 37.2%, 23Q1-Q2 分别增长 42.0%、 31.7%,剔除基数影响, 23Q1-Q2 较 21 年同期增长 33.5%、 24.0%。纺织制造: 23Q2 营收业绩环比改善, 下半年订单拐点可期。 今年上半年, 我国纺织服装出口/越南纺织服装出口/越南制鞋出口同比下降 8.8%/15.4%/15.8%, 受品牌客户去库存影响, 纺织制造企业上半年整体承压。 营收端, 2023H1 纺织制造板块营收同比下降11.9%, 23Q1-Q2 分别下降 15.9%、 8.1%, 板块内多数公司 2 季度营收降幅收窄。 毛利率端, 2023H1 毛利率同比下滑 2.0pct 至 23.9%, 主因订单不足影响产能利用率, 23Q1-Q2毛利率分别为 21.8%、 25.3%, 同比下滑 2.4、 2.0pct, 板块内多数公司 2 季度毛利率环比回升。 费用端, 2023H1 期间费用率同比提升 0.2pct 至 8.6%, 由于美元兑人民币升值, 板块内公司多数录得汇兑收益, 但绝对金额同比有所下降。 业绩端, 2023H1 归母净利润同比下降 18.2%, 23Q1-Q2 分别下降 40.8%、 13.3%(注: 季度归母净利润增速不含申洲国际), 其中华利集团/伟星股份 23Q2 归母净利润增速转正, 健盛集团/百隆东方 23Q2 归母净利润降幅收窄, 浙江自然 23Q2 归母净利润降幅走扩。运动服饰: 本土运动服饰 2023H1 营收稳健增长, 安踏体育业绩超预期。 营收端,2023H1, 安踏体育、 李宁、 特步国际、 361 度分别实现营收 296.45、 140.19、 65.22、 43.12亿元, 同比增长 14.2%、 13.0%、 14.8%、 18.0%。 毛利率端, 2023H1, 安踏体育、 李宁、特步国际、 361 度毛利率分别为 63.3%、 48.8%、 42.9%、 41.7%, 同比变化为+1.2、 -1.2、+0.9、 +0.2pct, 其中李宁毛利率下滑主因电商渠道促销竞争加剧, 折扣加深中单位数、毛利率更高的 DTC 渠道收入占比下降。 费用端, 2023H1, 安踏体育、 李宁、 特步国际、361 度销售费用率分别为 34.0%、 28.2%、 23.2%、 17.6%, 同比变化为-2.4、 +0.9、 +4.7、+1.1pct, 其中, 安踏体育、 李宁、 特步国际、 361 度广告及宣传支出占收入比重同比变化分别为-3.2、 -0.5、 +3.0、 -0.4pct。 2023H1, 安踏体育、 李宁、 特步国际、 361 度管理费用率分别为 5.7%、 4.2%、 9.8%、 6.6%, 同比变化为-0.8、 +0.0、 -1.8、 -0.1pct。 在研发方面,2023H1, 安踏体育、 李宁、 特步国际、 361 度研发投入占收入比重分别为 2.3%、 2.1%、2.7%、 3.2%, 同比变化+0.0、 +0.2、 +0.8、 +0.6pct。 业绩端, 2023H1, 安踏体育、 李宁、特步国际、 361 度实现归母净利润分别为 47.48、 21.21、 6.65、 7.04 亿元, 同比增长 32.3%、-3.1%、 12.7%、 27.7%, 归母净利润率分别为 16.0%、 15.1%、 10.2%、 16.3%, 同比变化+2.2、 -2.5、 -0.2、 +1.2pct。 存货方面, 安踏品牌、 FILA 品牌渠道库销比在 5 倍以下; 李宁渠道库销比为 3.8 个月, 处于历史正常水平; 特步主品牌渠道库销比小于 5 个月; 361度品牌渠道库销比在 5 倍左右。家居用品: 23Q2 营收增速如期转正, 毛利率为近八个季度最高值。 今年上半年,我国家具制造业营收同比下降 19.6%, 上市公司表现优于行业。 营收端, 2023H1, 家居用品板块营收同比下降 0.5%, 23Q1-Q2 同比下降 11.3%、 增长 8.1%, 板块内多数公司 2季度营收增速如期转正。 毛利率端, 2023H1 毛利率同比提升 1.5pct 至 34.4%, 23Q1-Q2分别为 32.5%、 35.5%, 同比提升 0.8、 1.9pct, 2 季度毛利率为近八个季度最高值。 费用端, 2023H1 期间费用率同比提升 0.5pct 至 22.0%, 23Q2 期间费用率同比下滑 0.3pct 至20.0%。业绩端, 2023H1 归母净利润同比增长 8.9%, 23Q1-Q2 分别下降 16.6%、增长 22.6%。投资建议: 黄金珠宝板块, 上半年, 黄金珠宝板块营收端与业绩端较 2021 年同期均实现优异增长, 多数公司 2 季度业绩超过 2021 年同期。 虽然 2 季度以来行业终端需求环比有所放缓, 但我们认为行业即将进入“金九银十” 节日消费旺季, 金价长期持续上涨利于黄金首饰保值增值需求释放, 头部黄金珠宝企业市占率较低, 门店持续扩张、 发力黄金品类有助于头部企业市占率提升, 建议积极关注周大生、 老凤祥、 潮宏基。 纺织制造板块, 上半年, 行业受到终端去库存影响, 营收端承压, 业绩端压力更大, 但 2 季度已现改善信号, 营收端降幅环比收窄, 部分公司 2 季度业绩端实现正增长。 品牌客户去库存基本进入尾声阶段, 中游纺织制造企业下半年的营收、 业绩有望实现逐季改善,持续看好头部纺织制造企业提升在核心客户的采购份额、 以及开拓新品类/新客户, 建议积极关注申洲国际、 华利集团、 浙江自然。 运动服饰板块, 上半年本土运动品牌营收端均实现双位数以上的稳健增长, 品牌之间复苏表现有所分化, 从今年上半年零售流水对比 2021 年同期角度看, 定位大众运动市场的 361 度与特步品牌表现好于李宁、 安踏品牌,同时高端品牌如迪桑特、 可隆、 索康尼等均有优异表现。 中长期角度看, 运动服饰赛道成长性好, 本土运动品牌市占率有望持续提升, 建议关注 361 度、 特步国际、 安踏体育、李宁。 家居用品板块, 今年 2 季度, 家居用品板块收入端如期转正, 业绩端在毛利率提升及费用管控情况下, 增速优于营收端, 行业多品类融合、 多渠道发力趋势延续。 近期,房地产市场利好政策陆续落地, 有望提振家居用品板块估值中枢水平。 建议关注索菲亚、欧派家居、 志邦家居、 喜临门、 顾家家居、 好太太。风险提示: 国内消费市场复苏低于预期; 原材料价格大幅波动; 汇率大幅波动; 行业竞争加剧

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

血液制品报告:全球血液制品行业景气持续,新浆站和新品种共振蓝海可期 山西证券 2024-05-21(42页) 附下载

投资要点:核心逻辑:我国血液制品生产受到监管强限制,供不应求之下,供应增长是市场增长的关键因素。十四...

2.04 MB共42页中文简体

7小时前020积分

-

服装行业周度市场观察2024年第20周 艾瑞股份 2024-05-21(7页) 附下载

本周看点:逐鹿中国:财报季收官,速览15家;时尚产业的绿色转型正面临哪些挑战?10家中国女装品牌20...

1.03 MB共7页中文简体

7小时前220积分

-

国轩高科发布全固态技术“金石电池”,电池企业回应美国加征关税 山西证券 2024-05-21(4页) 附下载

新闻国轩高科发布超快充G刻电池、星晨电池与全固态金石电池:5月17日,5月17日,盖世汽车获悉,国轩...

436.89 KB共4页中文简体

7小时前220积分

-

海外经济周观察 山西证券 2024-05-21(8页) 附下载

投资要点:美国:4月经济数据整体偏弱,CPI增速下行降低二次通胀担忧(1)央行动态近期公布的4月经济...

1.15 MB共8页中文简体

7小时前015积分

-

煤炭行业周报:山西复产,顺势而为 山西证券 2024-05-20(19页) 附下载

动态数据跟踪动力煤:旺季补库需求启动,港口煤价仍相对强势。煤炭产地安监严格常态化,产地煤炭供应维持政...

7.81 MB共19页中文简体

1天前75220积分

-

农业行业周报:看好生猪养殖股、圣农发展、海大集团在当前的配置时机 山西证券 2024-05-20(20页) 附下载

本周(5月13日-5月19日)沪深300指数涨跌幅为+0.32%,农林牧渔板块涨跌幅为+1.29%,...

4.25 MB共20页中文简体

1天前31120积分

-

一周解一惑系列:纺织行业景气度回升,相关设备有望受益 民生证券 2024-05-19(14页) 附下载

本周关注:奕瑞科技、兆威机电、纽威数控、奥来德纺织机械种类繁多,下游应用广泛。纺织机械是指各种纤维加...

1.36 MB共14页中文简体

1天前96620积分

-

通信周跟踪:GPT-4o多模态性能升级,BAT资本开支利好国内算力产业链 山西证券 2024-05-20(14页) 附下载

行业动向:OpenAI在首次春季新品发布会发布新一代旗舰生成模型GPT-4o,该次升级主要在于使大模...

1.3 MB共14页中文简体

1天前23920积分

-

消费者服务行业周报:中央会议推动文旅市场高质量发展 山西证券 2024-05-20(10页) 附下载

本周主要观点及投资建议中央会议推动文旅市场高质量发展。全国旅游发展大会近日召开,这次会议是党中央首次...

744.39 KB共10页中文简体

1天前56520积分

-

太阳能行业周报:4月太阳能发电同比+21.4%,全产业链价格下行 山西证券 2024-05-20(4页) 附下载

投资要点国家统计局:4月太阳能发电量314亿千瓦时,同比增长21.4%:5月15日,国家统计局公布2...

423.87 KB共4页中文简体

1天前65020积分

-

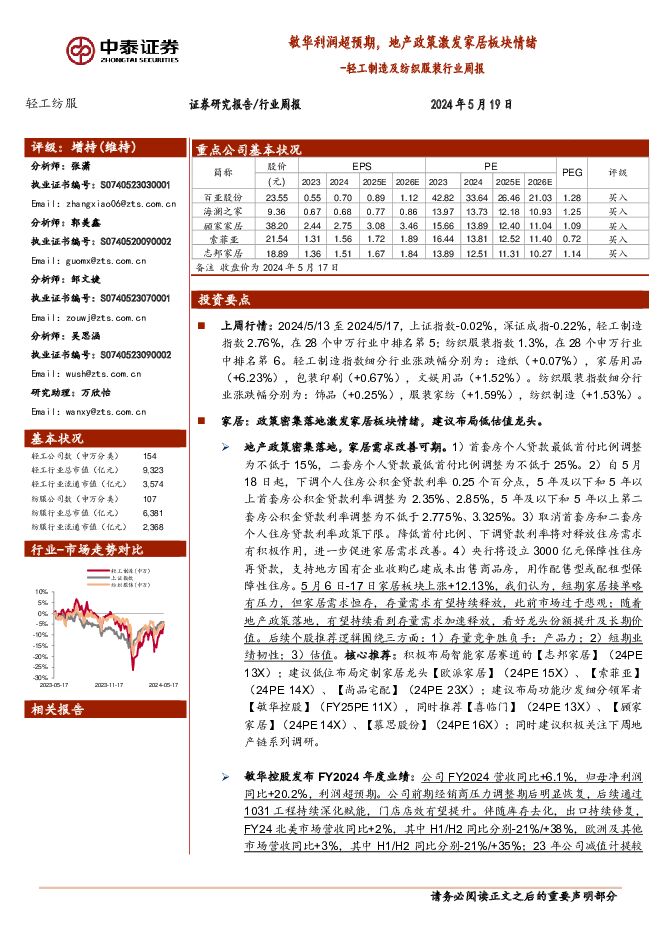

轻工制造及纺织服装行业周报:敏华利润超预期,地产政策激发家居板块情绪 中泰证券 2024-05-20(32页) 附下载

投资要点上周行情:2024/5/13至2024/5/17,上证指数-0.02%,深证成指-0.22%...

905.46 KB共32页中文简体

1天前77020积分

-

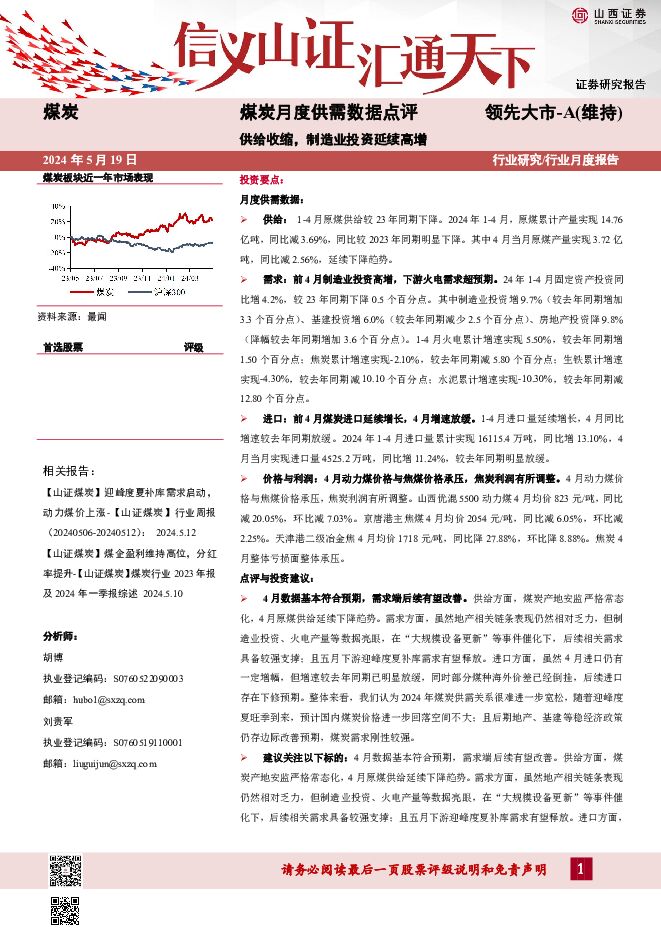

煤炭月度供需数据点评:供给收缩,制造业投资延续高增 山西证券 2024-05-20(9页) 附下载

投资要点:月度供需数据:供给:1-4月原煤供给较23年同期下降。2024年1-4月,原煤累计产量实现...

1.31 MB共9页中文简体

1天前12620积分

-

美容护理&纺织服饰周报:4月化妆品服装社零增长承压,上海家化换帅 中邮证券 2024-05-20(12页) 附下载

投资要点(1)行情回顾:本周(5月13日-5月17)申万美容护理指数下跌0.72%,申万纺织服饰指数...

489.04 KB共12页中文简体

1天前46320积分

-

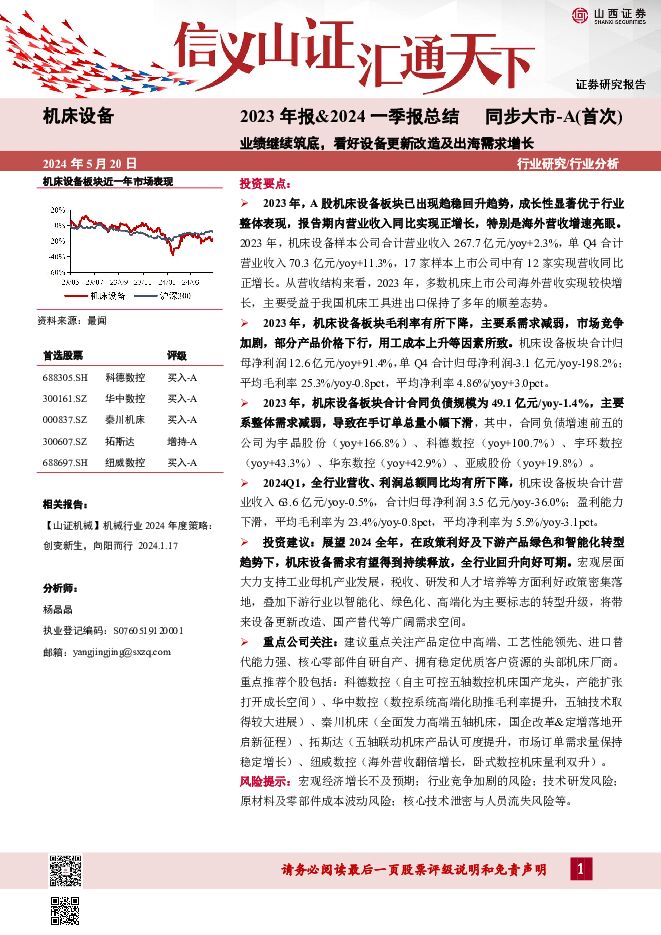

机床设备2023年报&2024一季报总结:业绩继续筑底,看好设备更新改造及出海需求增长 山西证券 2024-05-20(19页) 附下载

投资要点:2023年,A股机床设备板块已出现趋稳回升趋势,成长性显著优于行业整体表现,报告期内营业收...

1.79 MB共19页中文简体

1天前15720积分

-

纺织与服装行业周报:4月中国社零整体稳定、美国服装零售增长加速,On Running 24Q1营收高增 海通国际 2024-05-20(16页) 附下载

投资要点:中国 4 月社零数据整体稳定,穿类网上零售与体育娱乐用品高增。 4 月份, 中国社会消费品...

2.46 MB共16页中文简体

1天前41920积分

-

纺织服饰行业周报:越南出口及台企持续增长,推荐出口、出海及出行链 开源证券 2024-05-19(17页) 附下载

重点推荐:开润股份&华利集团&申洲国际&伟星股份&兴业科技&名创优品&泡泡玛特&滔搏&361度&报喜...

2.48 MB共17页中文简体

1天前52720积分

-

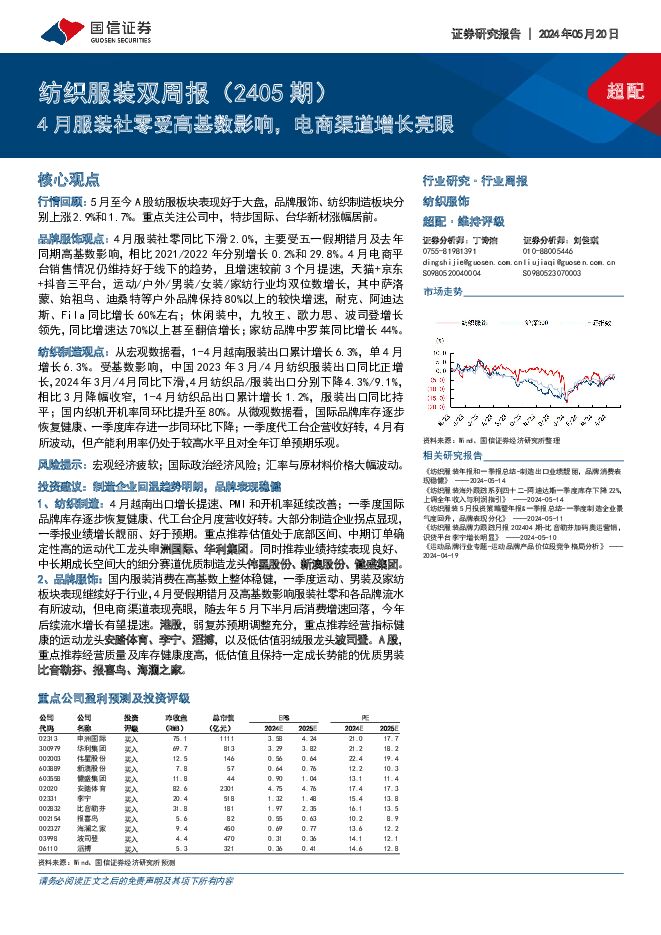

纺织服装双周报(2405期):4月服装社零受高基数影响,电商渠道增长亮眼 国信证券 2024-05-20(15页) 附下载

核心观点行情回顾:5月至今A股纺服板块表现好于大盘,品牌服饰、纺织制造板块分别上涨2.9%和1.7%...

1.85 MB共15页中文简体

1天前19020积分

-

纺织服饰行业投资策略:2023年&2024Q1复盘:品牌表现分化,制造延续恢复态势 开源证券 2024-05-18(14页) 附下载

复盘:2024Q1品牌表现分化,制造龙头延续恢复态势2023年纺服整体平均收入236亿元,同比-2....

1.82 MB共14页中文简体

1天前46020积分

-

纺织服饰行业周报:防晒衣热销,品牌服饰加速布局 东海证券 2024-05-20(11页) 附下载

投资要点:本周观点:防晒衣热销,品牌服饰加速布局。2023年抖音防晒衣市场GMV达到37亿元(同比增...

1.54 MB共11页中文简体

1天前13420积分

-

电子周跟踪:OpenAI发布新一代模型GPT-4o,Q1全球半导体制造业改善 山西证券 2024-05-20(13页) 附下载

投资要点市场整体:本周(2024.05.13-05.17)上证指数跌0.02%,深圳成指跌0.22%...

1.78 MB共13页中文简体

1天前71420积分