药明康德公司2022年年报点评:23年主业望延续强劲,持续看好浙商证券2023-03-21.pdf

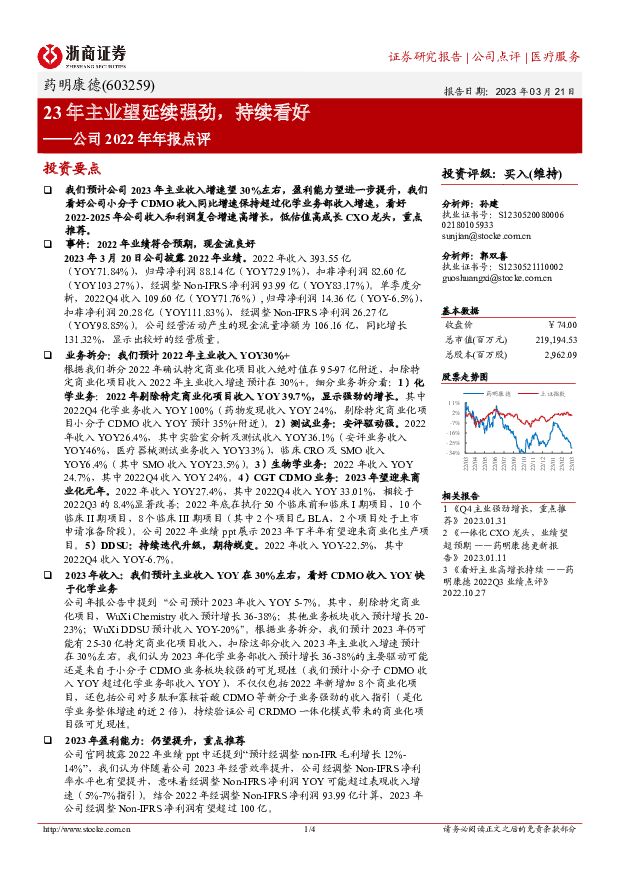

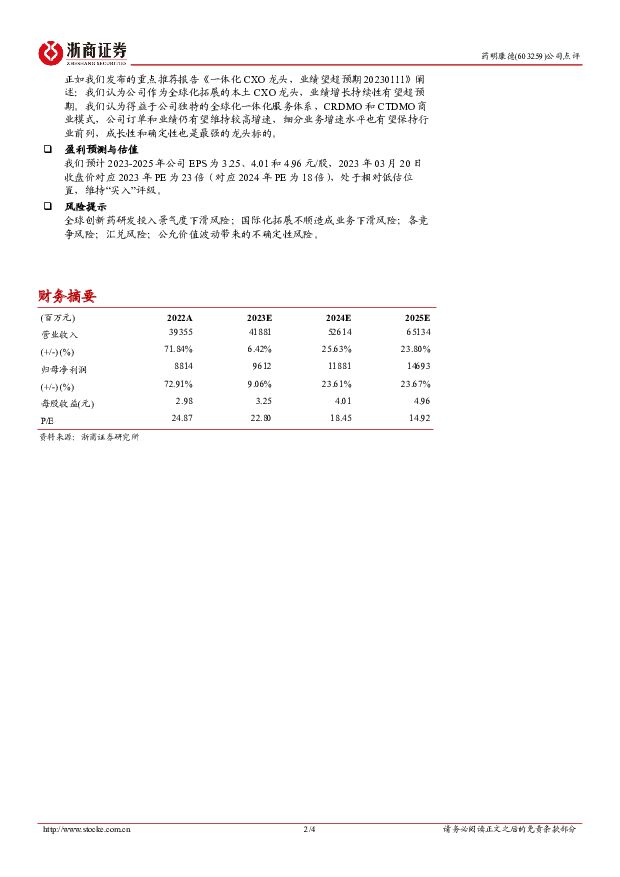

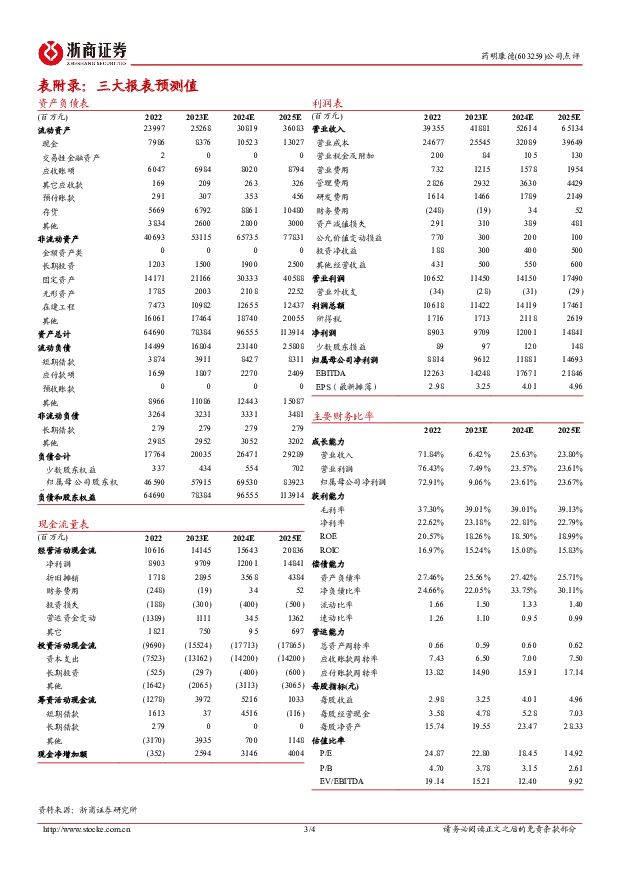

摘要:药明康德(603259)投资要点我们预计公司2023年主业收入增速望30%左右,盈利能力望进一步提升,我们看好公司小分子CDMO收入同比增速保持超过化学业务部收入增速,看好2022-2025年公司收入和利润复合增速高增长,低估值高成长CXO龙头,重点推荐。事件:2022年业绩符合预期,现金流良好2023年3月20日公司披露2022年业绩。2022年收入393.55亿(YOY71.84%),归母净利润88.14亿(YOY72.91%),扣非净利润82.60亿(YOY103.27%),经调整Non-IFRS净利润93.99亿(YOY83.17%)。单季度分析,2022Q4收入109.60亿(YOY71.76%),归母净利润14.36亿(YOY-6.5%),扣非净利润20.28亿(YOY111.83%),经调整Non-IFRS净利润26.27亿(YOY98.85%)。公司经营活动产生的现金流量净额为106.16亿,同比增长131.32%,显示出较好的经营质量。业务拆分:我们预计2022年主业收入YOY30%+根据我们拆分2022年确认特定商业化项目收入绝对值在95-97亿附近,扣除特定商业化项目收入2022年主业收入增速预计在30%+。细分业务拆分看:1)化学业务:2022年剔除特定商业化项目收入YOY39.7%,显示强劲的增长。其中2022Q4化学业务收入YOY100%(药物发现收入YOY24%,剔除特定商业化项目小分子CDMO收入YOY预计35%+附近)。2)测试业务:安评驱动强。2022年收入YOY26.4%,其中实验室分析及测试收入YOY36.1%(安评业务收入YOY46%,医疗器械测试业务收入YOY33%),临床CRO及SMO收入YOY6.4%(其中SMO收入YOY23.5%)。3)生物学业务:2022年收入YOY24.7%,其中2022Q4收入YOY24%。4)CGTCDMO业务:2023年望迎来商业化元年。2022年收入YOY27.4%,其中2022Q4收入YOY33.01%,相较于2022Q3的8.4%显著改善;2022年底在执行50个临床前和临床I期项目,10个临床II期项目,8个临床III期项目(其中2个项目已BLA,2个项目处于上市申请准备阶段)。公司2022年业绩ppt展示2023年下半年有望迎来商业化生产项目。5)DDSU:持续迭代升级,期待蜕变。2022年收入YOY-22.5%,其中2022Q4收入YOY-6.7%。2023年收入:我们预计主业收入YOY在30%左右,看好CDMO收入YOY快于化学业务公司年报公告中提到“公司预计2023年收入YOY5-7%。其中,剔除特定商业化项目,WuXiChemistry收入预计增长36-38%;其他业务板块收入预计增长20-23%;WuXiDDSU预计收入YOY-20%”。根据业务拆分,我们预计2023年仍可能有25-30亿特定商业化项目收入,扣除这部分收入2023年主业收入增速预计在30%左右。我们认为2023年化学业务部收入预计增长36-38%的主要驱动可能还是来自于小分子CDMO业务板块较强的可兑现性(我们预计小分子CDMO收入YOY超过化学业务部收入YOY),不仅仅包括2022年新增加8个商业化项目,还包括公司对多肽和寡核苷酸CDMO等新分子业务强劲的收入指引(是化学业务整体增速的近2倍),持续验证公司CRDMO一体化模式带来的商业化项目强可兑现性。2023年盈利能力:仍望提升,重点推荐公司官网披露2022年业绩ppt中还提到“预计经调整non-IFR毛利增长12%-14%”,我们认为伴随着公司2023年经营效率提升,公司经调整Non-IFRS净利率水平也有望提升,意味着经调整Non-IFRS净利润YOY可能超过表观收入增速(5%-7%指引)。结合2022年经调整Non-IFRS净利润93.99亿计算,2023年公司经调整Non-IFRS净利润有望超过100亿。正如我们发布的重点推荐报告《一体化CXO龙头,业绩望超预期20230111》阐述:我们认为公司作为全球化拓展的本土CXO龙头,业绩增长持续性有望超预期。我们认为得益于公司独特的全球化一体化服务体系,CRDMO和CTDMO商业模式,公司订单和业绩仍有望维持较高增速,细分业务增速水平也有望保持行业前列,成长性和确定性也是最强的龙头标的。盈利预测与估值我们预计2023-2025年公司EPS为3.25、4.01和4.96元/股,2023年03月20日收盘价对应2023年PE为23倍(对应2024年PE为18倍),处于相对低估位置,维持“买入”评级。风险提示全球创新药研发投入景气度下滑风险;国际化拓展不顺造成业务下滑风险;各竞争风险;汇兑风险;公允价值波动带来的不确定性风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

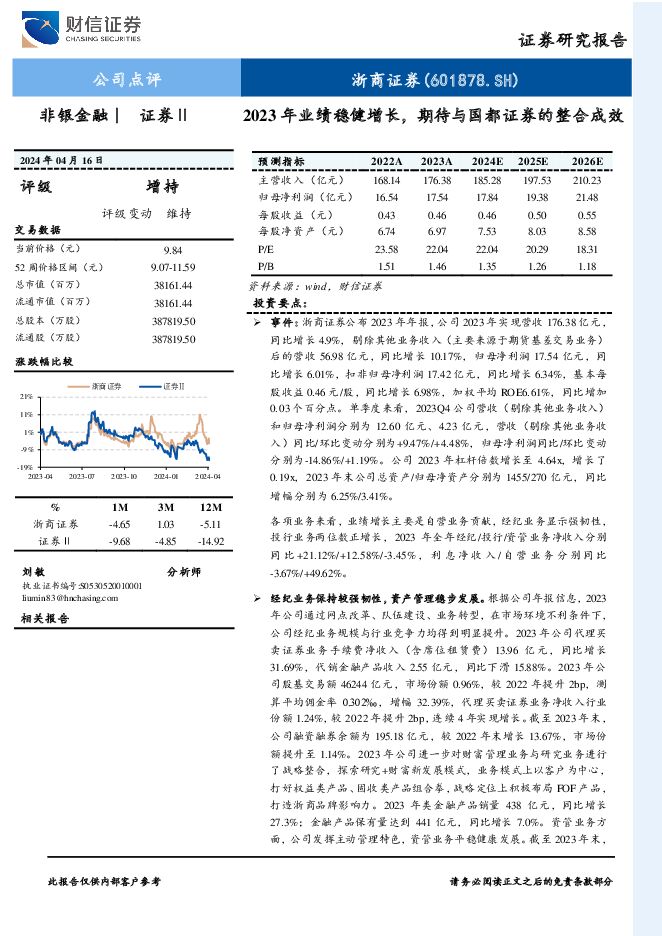

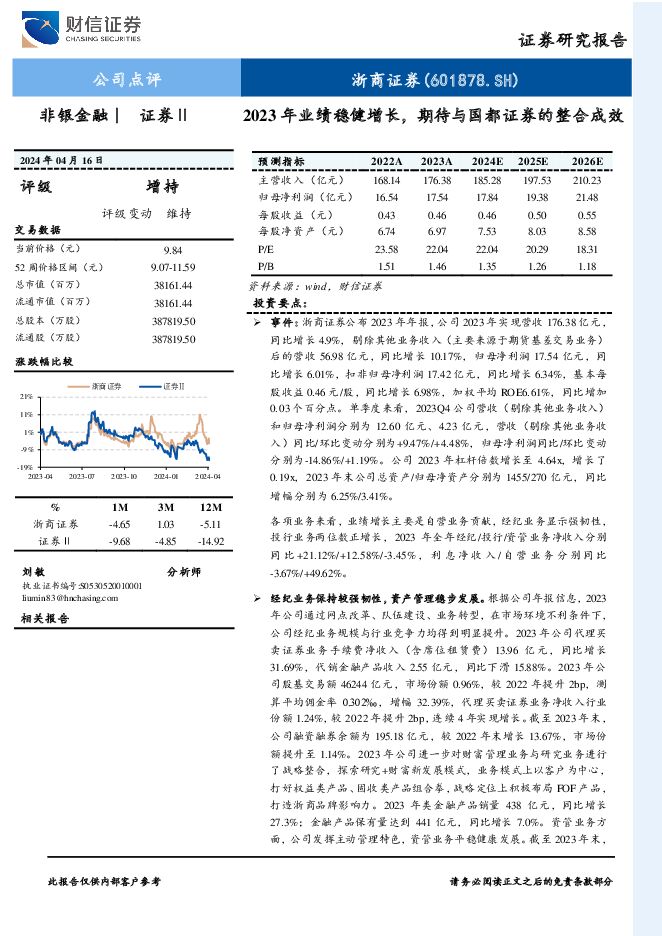

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

4天前018积分

-

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

4天前218积分

-

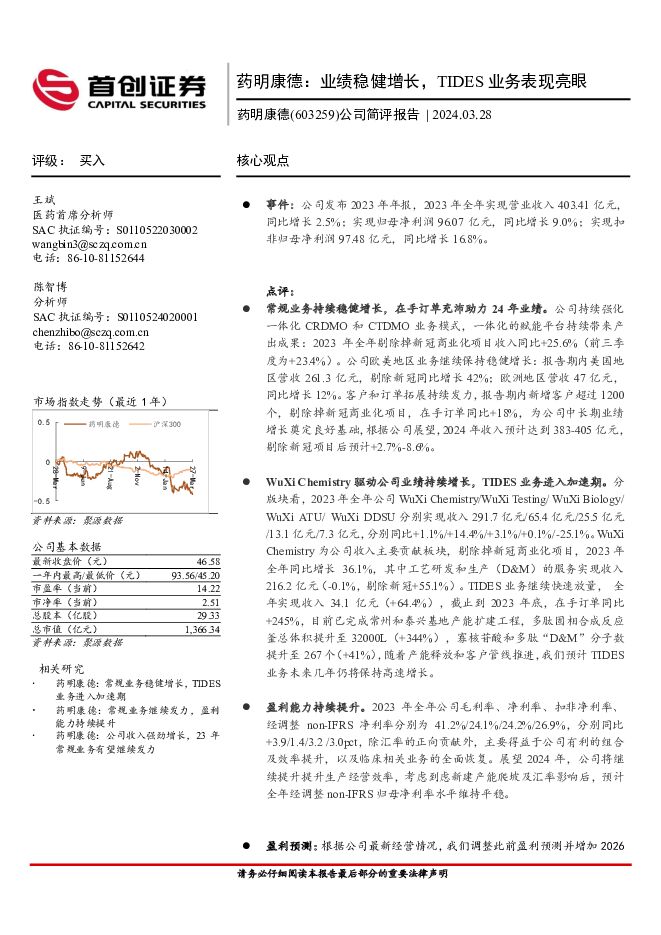

药明康德 公司简评报告:业绩稳健增长,TIDES业务表现亮眼 首创证券 2024-03-29(4页) 附下载

药明康德(603259)核心观点事件:公司发布2023年年报,2023年全年实现营业收入403.41...

391.2 KB共4页中文简体

4周前34418积分

-

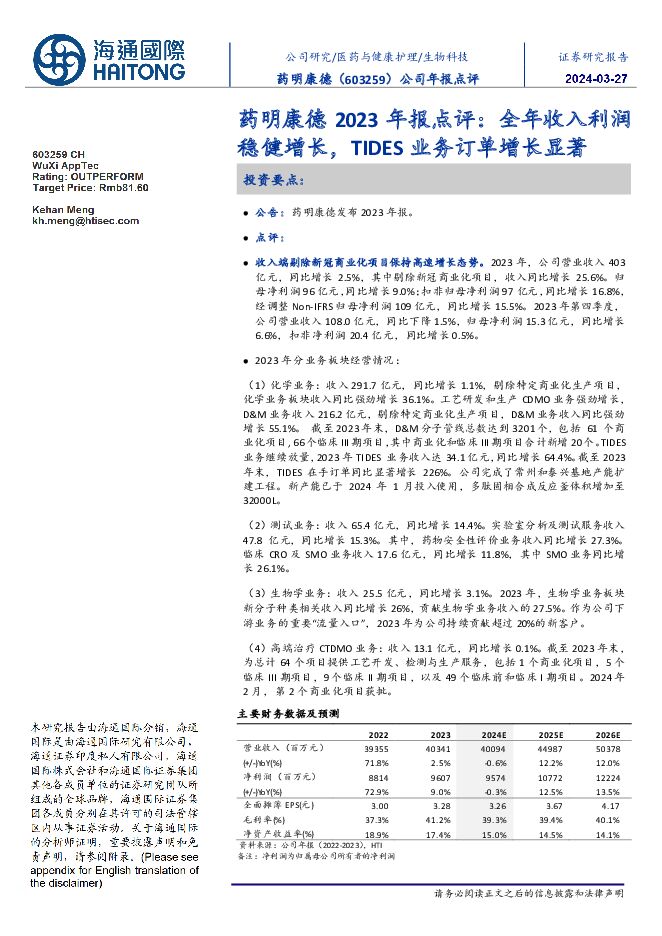

药明康德 药明康德2023年报点评:全年收入利润稳健增长,TIDES业务订单增长显著 海通国际 2024-03-28(11页) 附下载

药明康德(603259)投资要点:公告:药明康德发布2023年报。点评:收入端剔除新冠商业化项目保持...

2.03 MB共11页中文简体

1个月前57018积分

-

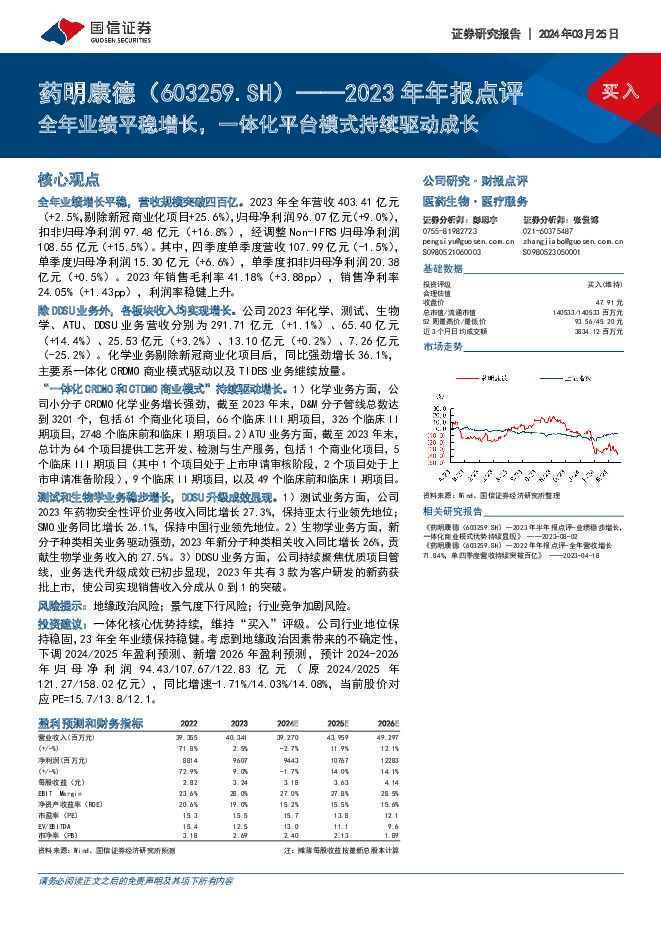

药明康德 2023年年报点评:全年业绩平稳增长,一体化平台模式持续驱动成长 国信证券 2024-03-25(9页) 附下载

药明康德(603259)核心观点全年业绩增长平稳,营收规模突破四百亿。2023年全年营收403.41...

551.51 KB共9页中文简体

1个月前96918积分

-

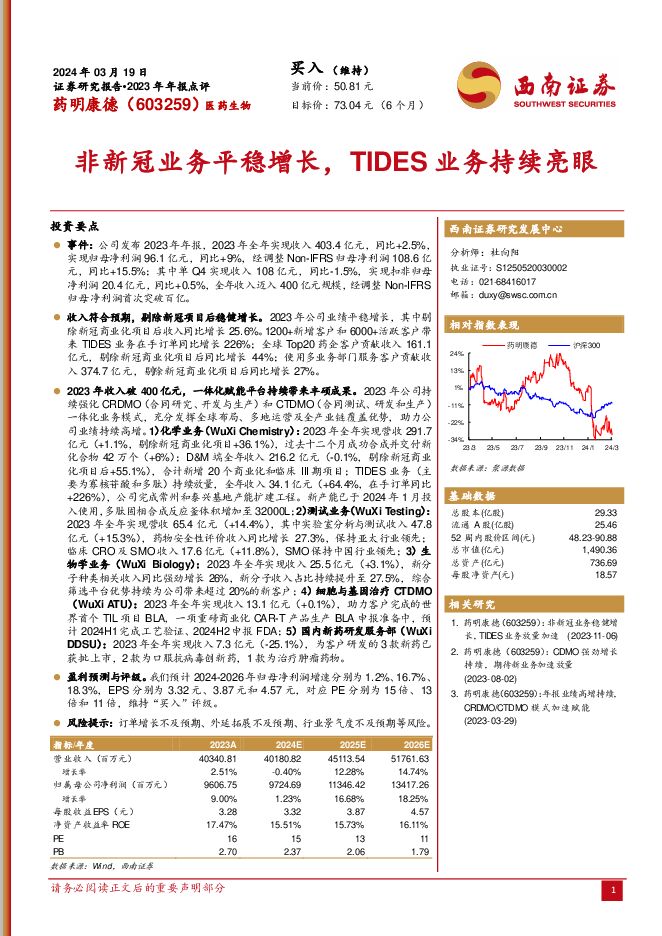

药明康德 2023年年报点评:非新冠业务平稳增长,TIDES业务持续亮眼 西南证券 2024-03-22(7页) 附下载

药明康德(603259)投资要点事件:公司发布2023年年报,2023年全年实现收入403.4亿元,...

1.42 MB共7页中文简体

1个月前72318积分

-

药明康德 Best effort to ensure business continuity 招银国际 2024-03-21(6页) 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.12 MB共6页中文简体

1个月前47318积分

-

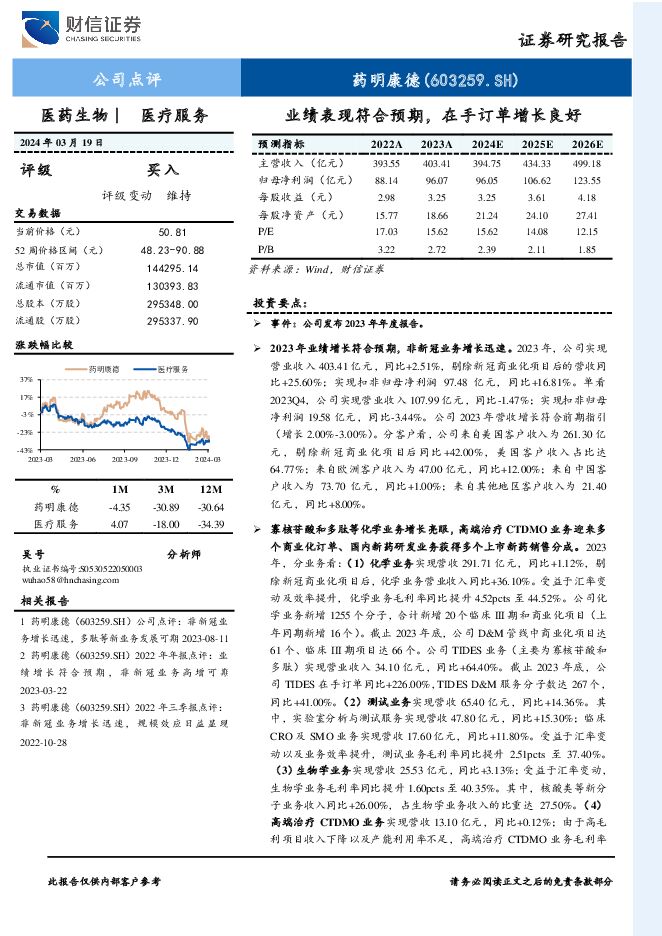

药明康德 业绩表现符合预期,在手订单增长良好 财信证券 2024-03-21(4页) 附下载

药明康德(603259)投资要点:事件:公司发布2023年年度报告。2023年业绩增长符合预期,非新...

925.1 KB共4页中文简体

1个月前20518积分

-

药明康德 Best effort to ensure business continuity 招银国际 2024-03-21(6页) 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.12 MB共6页中文简体

1个月前86718积分

-

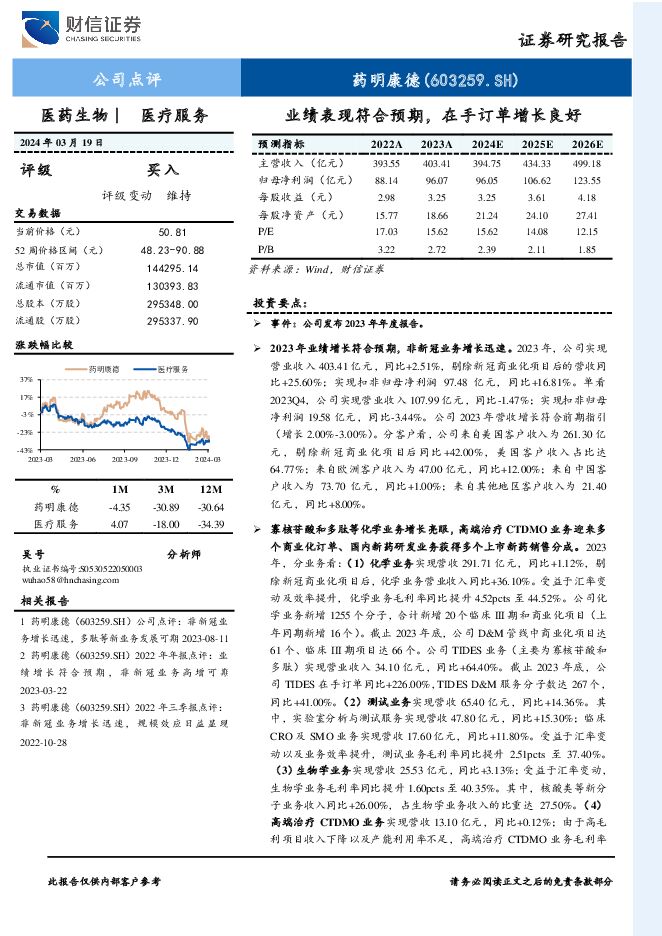

药明康德 业绩表现符合预期,在手订单增长良好 财信证券 2024-03-21(4页) 附下载

药明康德(603259)投资要点:事件:公司发布2023年年度报告。2023年业绩增长符合预期,非新...

925.1 KB共4页中文简体

1个月前20818积分

-

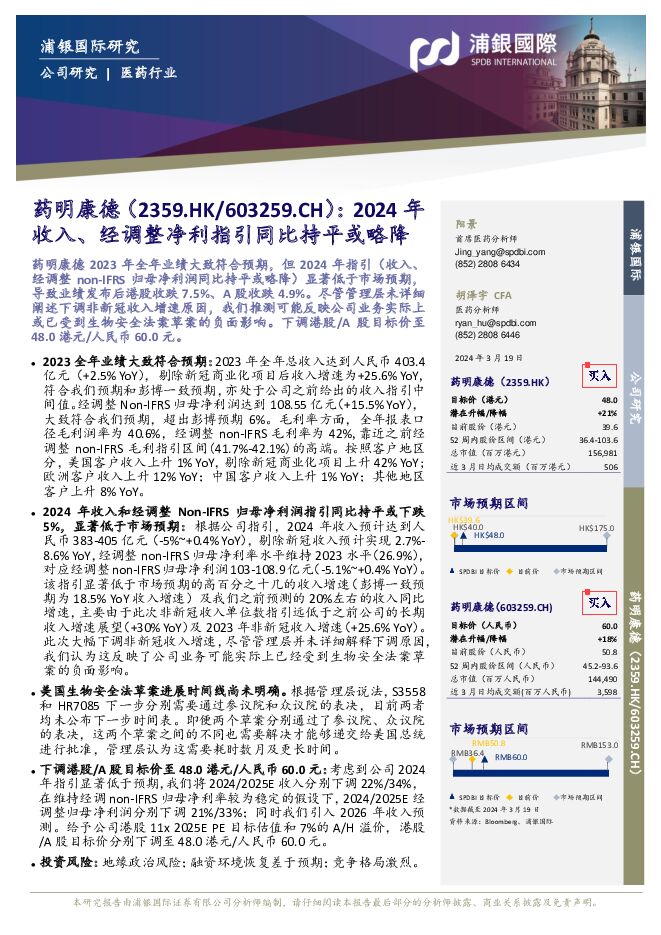

药明康德 2024年收入、经调整净利指引同比持平或略降 浦银国际证券 2024-03-20(9页) 附下载

药明康德(603259)经调整non-IFRS归母净利润同比持平或略降)显著低于市场预期,导致业绩发...

1.08 MB共9页中文简体

1个月前5618积分

-

药明康德 公司信息更新报告:常规业务稳健发展,TIDES等新兴业务增长强劲 开源证券 2024-03-20(4页) 附下载

药明康德(603259)常规业务稳健发展,非新冠在手订单增速稳健2023年公司实现营收403.41亿...

833.41 KB共4页中文简体

1个月前50218积分

-

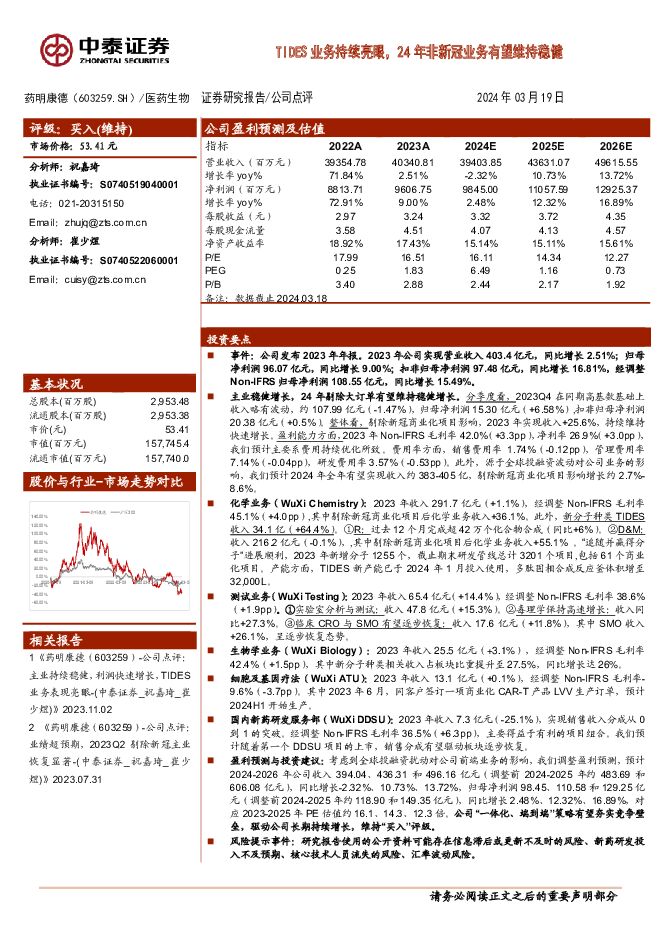

药明康德 TIDES业务持续亮眼,24年非新冠业务有望维持稳健 中泰证券 2024-03-20(5页) 附下载

药明康德(603259)投资要点事件:公司发布2023年年报。2023年公司实现营业收入403.4亿...

512.37 KB共5页中文简体

1个月前23918积分

-

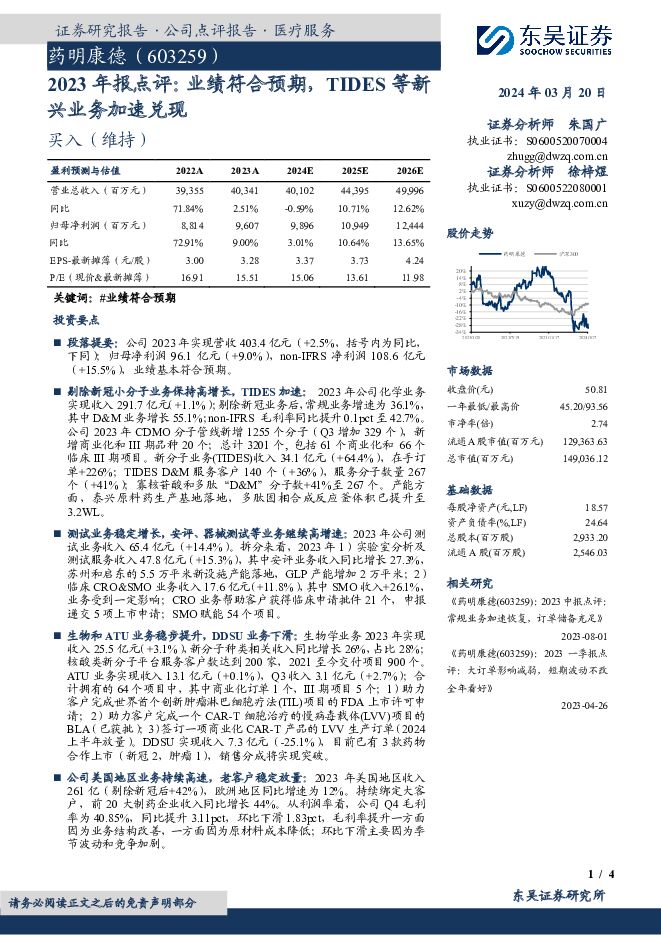

药明康德 2023年报点评:业绩符合预期,TIDES等新兴业务加速兑现 东吴证券 2024-03-20(4页) 附下载

药明康德(603259)投资要点段落提要:公司2023年实现营收403.4亿元(+2.5%,括号内为...

530.43 KB共4页中文简体

1个月前92918积分

-

药明康德 业绩符合预期,新业务快速发展 国联证券 2024-03-20(3页) 附下载

药明康德(603259)事件:公司发布2023年年报,2023年实现收入403.41亿元,同比增长2...

306.99 KB共3页中文简体

1个月前27018积分

-

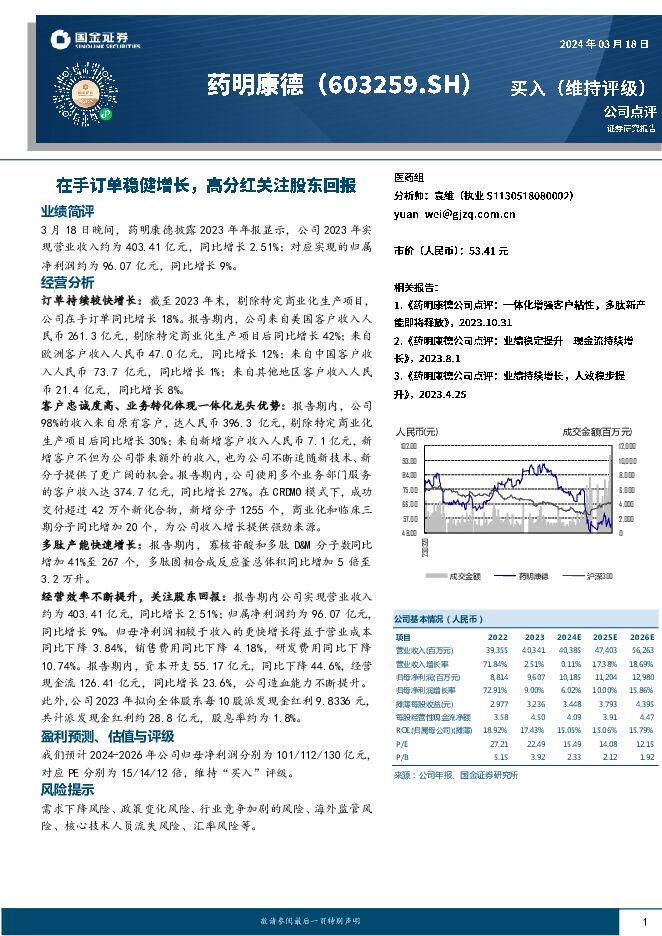

药明康德 在手订单稳健增长,高分红关注股东回报 国金证券 2024-03-19(4页) 附下载

药明康德(603259)3月18日晚间,药明康德披露2023年年报显示,公司2023年实现营业收入约...

1.11 MB共4页中文简体

1个月前67518积分

-

药明康德 2023年年报点评:多肽分子管线和产能加速成长,公司盈利能力持续改善 民生证券 2024-03-19(3页) 附下载

药明康德(603259)事件:2024年3月18日,药明康德发布2023年报,公司全年实现收入403...

673.66 KB共3页中文简体

1个月前36118积分

-

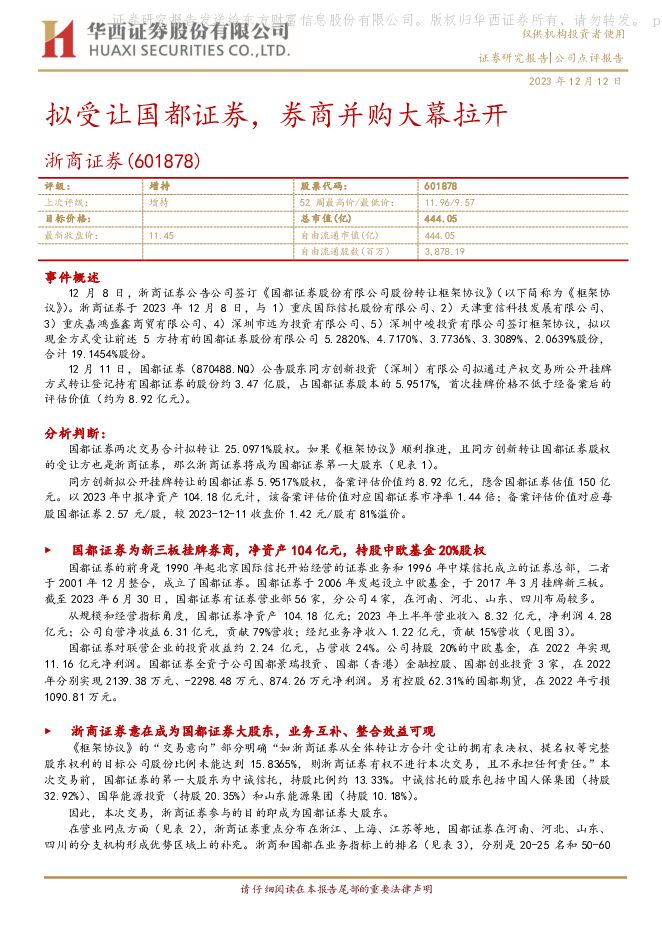

浙商证券 拟受让国都证券,券商并购大幕拉开 华西证券 2023-12-12(7页) 附下载

浙商证券(601878)事件概述12月8日,浙商证券公告公司签订《国都证券股份有限公司股份转让框架协...

1.07 MB共7页中文简体

2023-12-1364118积分

-

证券Ⅱ行业收购事件点评:浙商证券发力同业并购,关注券商板块并购主题机会 开源证券 2023-12-11(5页) 附下载

事件:浙商证券12月9日公告,签署《国都证券股份有限公司股份转让框架协议》。浙商证券有望成为国都证券...

796.42 KB共5页中文简体

2023-12-1256520积分

-

浙商证券 Q3点评:期货业务成为亮点,自营、投行推动增长 太平洋 2023-11-26(4页) 附下载

浙商证券(601878)事件:公司近日发布23Q3季报,23Q1-3实现营业收入126.22亿元,同...

758.36 KB共4页中文简体

2023-11-2721618积分