建材、建筑及基建公募REITs周报:复工持续改善,关注设备租赁行业投资机会光大证券2023-02-20.pdf

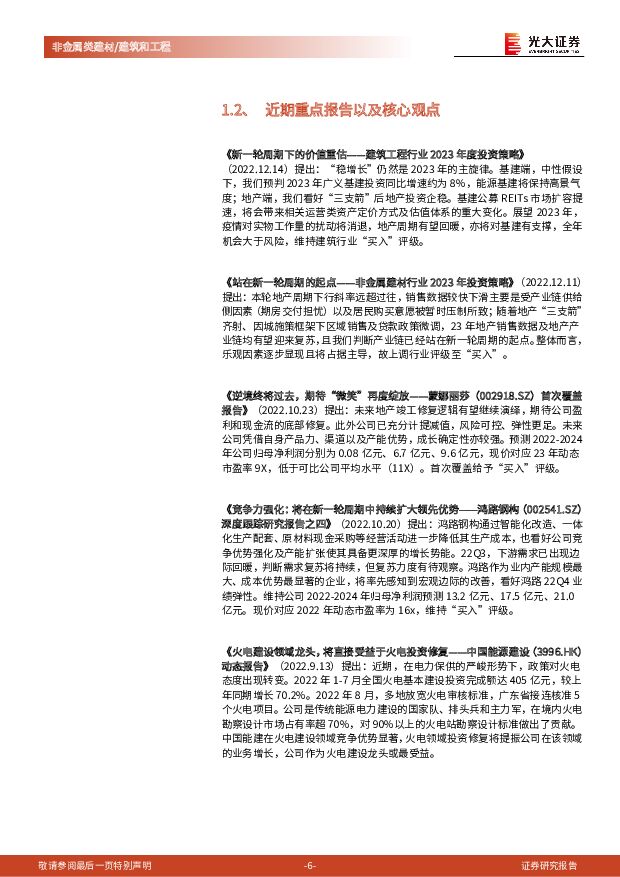

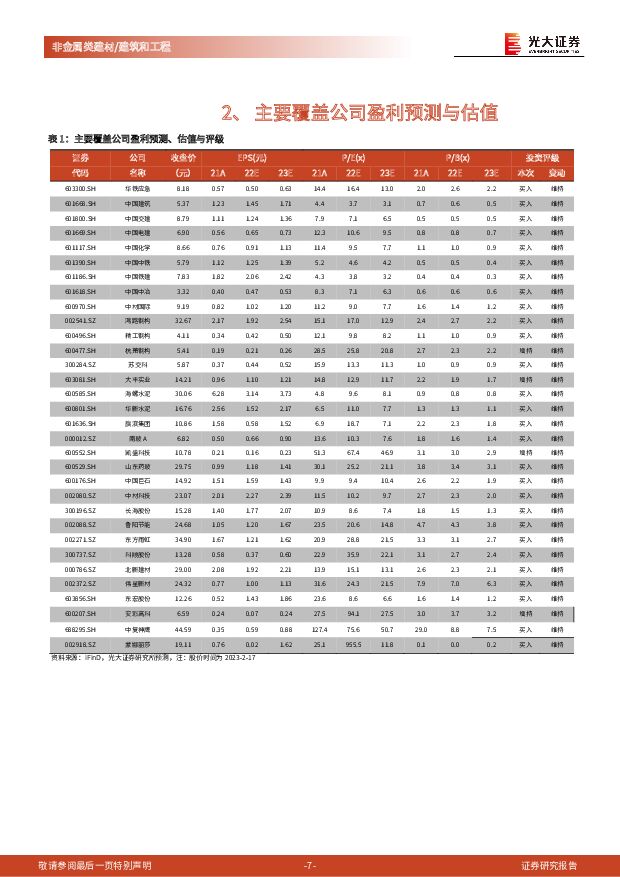

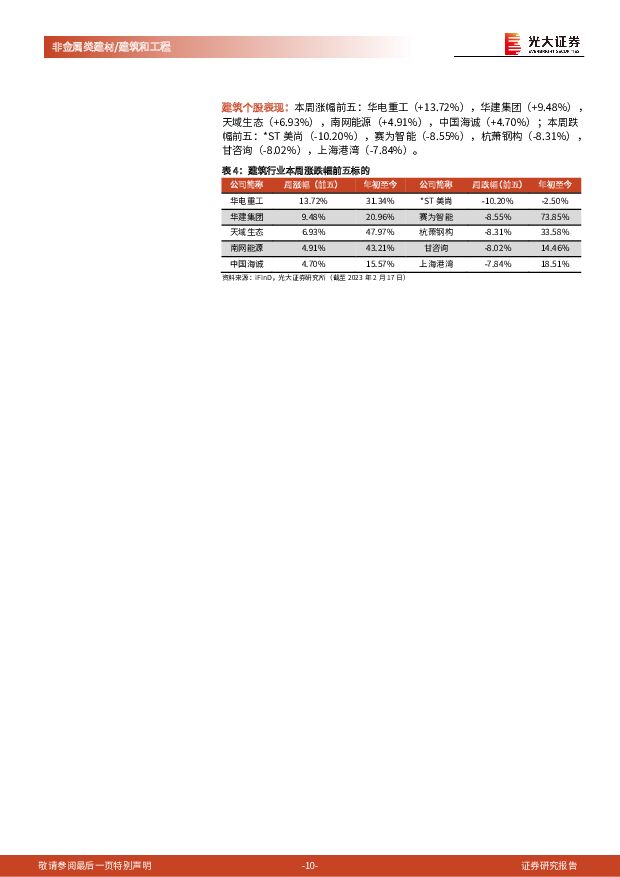

摘要:本周观点更新:复工持续改善叠加1月社融“开门红”,持续关注相关投资机会:百年建筑网于2月11日-2月14日组织第三轮施工项目复工调研,调研维度包括项目开复工、劳务到位等,调研样本为12220个工程项目,覆盖全国七大地区。截至2023年2月14日,百年建筑全国施工企业开复工率为76.5%,环比上周提升38.1个百分点,较2022年正月廿四提升6.9个百分点,项目复工率有所加快。此外,1月人民币贷款新增4.90万亿元,前值1.40万亿元,预期4.08万亿元;社融新增5.98万亿元,前值1.31万亿元,预期5.68万亿元,存量同比增速9.4%,前值9.6%;M2增速12.6%,前值11.8%,预期11.6%;M1增速6.7%,前值3.7%。从融资主体来看,企业部门净融资同比扩张5785亿元,驱动1月新增社融实现“开门红”。我们认为工业项目建设与基建投资复工或将先行,重点推荐:华铁应急,顺周期下,重资产行业弹性最大,且公司设备多用于工业厂房建设,从社融来看,企业部门净融资同比扩张,我们看好制造业投资与扩张,华铁应急作为设备租赁企业将充分受益。先期我们判断基建投资仍将是23年“稳增长”的重要抓手,全年有望保持5-10%的增速,基建链条将保持高景气度,且实物工作量有望进一步改善。结合中国特色估值体系框架下,破净国企估值有望修复,再融资政策放开亦将助力建筑央国企业务拓展加速。推荐:中国建筑、中国交建、中国中铁、中国铁建、中国中冶;关注:海螺水泥、华新水泥。本周市场表现及高频数据跟踪:市场表现:本周中信建材指数+0.19%,其中水泥指数涨幅最大(+3.19%)、玻璃指数跌幅最大(-4.64%);本周中信建筑指数-1.63%,其中专业工程及其他指数跌幅最大(-1.89%)、建筑设计及服务Ⅱ指数跌幅最小(-1.28%);本周基建公募REITs板块平均涨跌幅为+0.60%(算术平均),其中华夏合肥高新REIT涨幅最大(+2.31%),红土创新盐田港REIT跌幅最大(-0.58%)。高频数据(2.13-2.17):水泥:全国PO42.5水泥均价为456.90元/吨,环比+0.66%;全国水泥企业库容比67.50%,环比-2.25pcts。玻璃:本周玻璃现货价格1680.00元/吨,环比持平;玻璃库存8058.30万重箱,环比+3.57%。3.2mm镀膜平均价为26.50元/平米,环比持平;2mm镀膜平均价为19.50元/平米,环比持平。玻纤:本周缠绕直接纱价格5,400元/吨,环比持平;G75电子纱价9,000元/吨,环比持平。投资建议:建筑建材优选组合:华铁应急(13XPE,看好设备租赁赛道,顺周期下重资产行业弹性较大)、鸿路钢构(13XPE,重点推荐,订单实质转好,产量环比改善,需求弱复苏下看好公司业绩弹性)、鲁阳节能(15XPE,要约收购落地,打开成长天花板)、中国电建(0.7XPB,关注绿电运营投资机会)、旗滨集团(7XPE,浮法玻璃业绩弹性、光伏玻璃带来估值弹性)、科顺股份(22XPE,看好地产周期拐点带来的估值及盈利双重修复)。关注:金螳螂(前期减值陆续冲回、公装领域市场份额提升、估值处于历史低位、市场关注度较低/预期差足够大)。注:估值均为光大建筑建材团队23年预测数据。风险分析:基建投资不及预期;地产投资大幅下滑;原燃料价格上涨;疫情反复。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

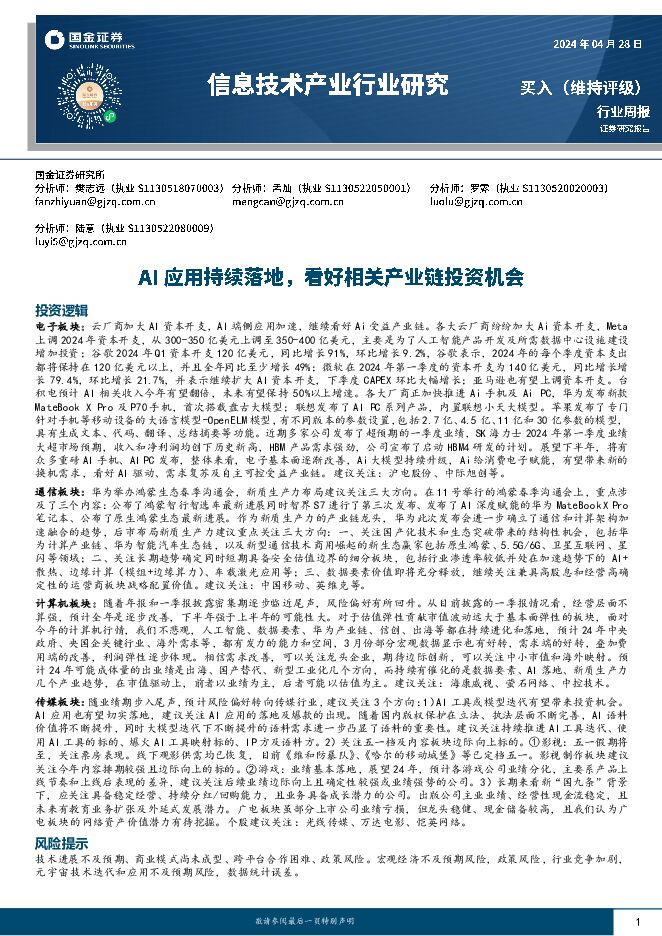

信息技术产业行业研究:AI应用持续落地,看好相关产业链投资机会 国金证券 2024-04-29(21页) 附下载

电子板块:云厂商加大AI资本开支,AI端侧应用加速,继续看好Ai受益产业链。各大云厂商纷纷加大Ai资...

2.13 MB共21页中文简体

4天前16220积分

-

环保与公用事业周报:24Q1水利建设投资完成额创历史同期记录,多地印发设备更新方案 德邦证券 2024-04-29(19页) 附下载

投资要点:行情回顾:本周各板块涨跌不一,申万(2021)公用事业行业指数下跌1.1%,环保行业指数上...

1.68 MB共19页中文简体

4天前14220积分

-

计算机行业研究:北京市规划算力基础设施建设,关注国产算力链投资机会 国金证券 2024-04-29(5页) 附下载

事件点评2024年4月24日,北京市经济和信息化局联合北京市通信管理局印发《北京市算力基础设施建设实...

822.13 KB共5页中文简体

4天前70620积分

-

建筑装饰行业研究周报:万亿国债支撑水利投资,关注低空经济及设备更新弹性释放 天风证券 2024-04-29(6页) 附下载

水利投资保持强度,基建景气有望延续根据百年数据网,今年水利项目资金情况相对较好,增发国债安排的水利项...

621.39 KB共6页中文简体

4天前11420积分

-

公用事业及环保产业行业研究:3月电源投资增速边际放缓,新增光伏装机12GW 国金证券 2024-04-29(16页) 附下载

行情回顾:本周(4.22-4.26)上证综指上涨0.76%,创业板指上涨3.86%。公用事业板块下跌...

1.19 MB共16页中文简体

4天前94320积分

-

保险资产管理行业研究:浙江省债权投资计划产品运行分析:产品登记数量全国领先,区县级基投主体为产品运用主力 中诚信国际 2024-04-29(14页) 附下载

1.2023年,浙江省实现GDP为8.26万亿元,比上年增长6.0%,经济总量位居全国第四,同时人均...

556 KB共14页中文简体

4天前98220积分

-

房地产行业点评:对当下地产链投资的两大策略 平安证券 2024-04-29(3页) 附下载

事项:近期地产板块及相关产业链持续大涨。平安观点:多重因素导致地产板块反弹。4月(截止26日)重点5...

462.16 KB共3页中文简体

4天前19520积分

-

昆仑万维 2024年一季报点评:AI投入及投资业务致业绩波动,前瞻布局AI优势领先 东吴证券 2024-04-29(3页) 附下载

昆仑万维(300418)投资要点事件:2024Q1公司实现营收12.08亿元,yoy-0.80%,q...

768.58 KB共3页中文简体

4天前70718积分

-

华阳股份 公司2024年一季报点评报告:煤炭量价致业绩承压,提分红彰显投资价值 开源证券 2024-04-29(4页) 附下载

华阳股份(600348)煤炭量价致业绩承压,提分红彰显投资价值。维持“买入”评级公司发布2024年一...

842.16 KB共4页中文简体

4天前51218积分

-

电魂网络 高分红比例回馈投资者,新游储备发力海内外市场 太平洋 2024-04-29(5页) 附下载

电魂网络(603258)事件:公司2023年实现营收6.77亿元,同比下降14.36%;归母净利润5...

475.87 KB共5页中文简体

4天前64418积分

-

资产配置跟踪周报:权益资产具备继续上行条件,黄金投资逻辑生变但趋势不变 大同证券 2024-04-29(8页) 附下载

核心观点大类资产走势:债市承压、A股上行,商品震荡。本周债市出现下行趋势,各期国债收益率表现出上行趋...

879.05 KB共8页中文简体

4天前49215积分

-

每周投资策略 中信证券经纪(香港) 2024-04-29(28页) 附下载

(1)A股市场焦点内地经济开局良好,预计政策基调以稳为主2024年一季度中国实现了GDP同比5.3%...

3.08 MB共28页中文简体

4天前66310积分

-

投资策略专题:开源金股,5月推荐 开源证券 2024-04-29(9页) 附下载

策略:“新国九”进化A股生态,关注ROE增强策略分母与分子端形成向上的合力之前,策略应对上依然建议不...

307.13 KB共9页中文简体

4天前19910积分

-

消费一周看图2024W17:关注保温杯北美火热带来的新投资机会 国投证券 2024-04-28(59页) 附下载

纺织服装行业分析师陆偲聪:2023年现象级产品StanleyQuencher北美热卖引发市杨对保温杯...

2.31 MB共59页中文简体

5天前56120积分

-

通信行业周报:海外云巨头财报总结:AI对营收贡献逐渐显著,资本开支持续增长,AI投资有望实现正循环 开源证券 2024-04-28(18页) 附下载

AI相关资本开支持续增长,AI对营收贡献逐渐显著,有望实现投资正循环META发展AI雄心不减,再次上...

1.99 MB共18页中文简体

5天前13420积分

-

建筑装饰行业深度研究:设备更新展望:哪些细分领域具备投资机会? 天风证券 2024-04-28(43页) 附下载

设备更新:大范围,高标准,强补贴24年国务院通过《推动大规模设备更新和消费品以旧换新行动方案》,我们...

4.57 MB共43页中文简体

5天前35120积分

-

社零行业专题系列之四:调休屡引热议,带薪休假提上日程,关注长假期出行板块投资机会 信达证券 2024-04-26(12页) 附下载

我国的节假日制度经过调整和改革,目前包括双休日制度、法定节假日制度和带薪休假制度。1)1949-19...

1005.49 KB共12页中文简体

5天前33520积分

-

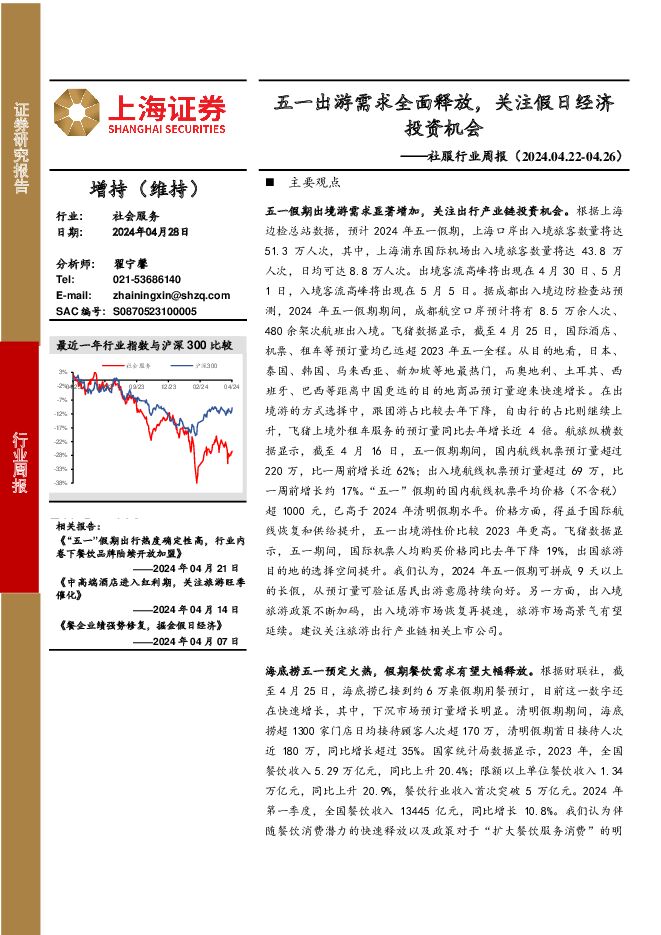

社服行业周报:五一出游需求全面释放,关注假日经济投资机会 上海证券 2024-04-28(13页) 附下载

主要观点五一假期出境游需求显著增加,关注出行产业链投资机会。根据上海边检总站数据,预计2024年五一...

735.07 KB共13页中文简体

5天前42320积分

-

建筑材料行业周报:2024Q1基金建材持仓减少,关注建材底部机会 开源证券 2024-04-28(23页) 附下载

2024Q1基金建材持仓减少,关注建材底部机会2024Q1末建材板块基金重仓持股总量为7亿股,较20...

3.37 MB共23页中文简体

5天前75620积分

-

建筑材料行业周观点:Q1基金建材持仓降至历史低位,玻纤粗纱价格继续上涨 德邦证券 2024-04-28(32页) 附下载

投资要点:周观点:近期基金公布一季报,从基金持股建材数量来看,基金重仓建材板块的绝对数从23Q4的8...

2.36 MB共32页中文简体

5天前61320积分