锂电设备行业专题报告:否极泰来;全年订单有望超预期,安全边际高浙商证券2023-01-11.pdf

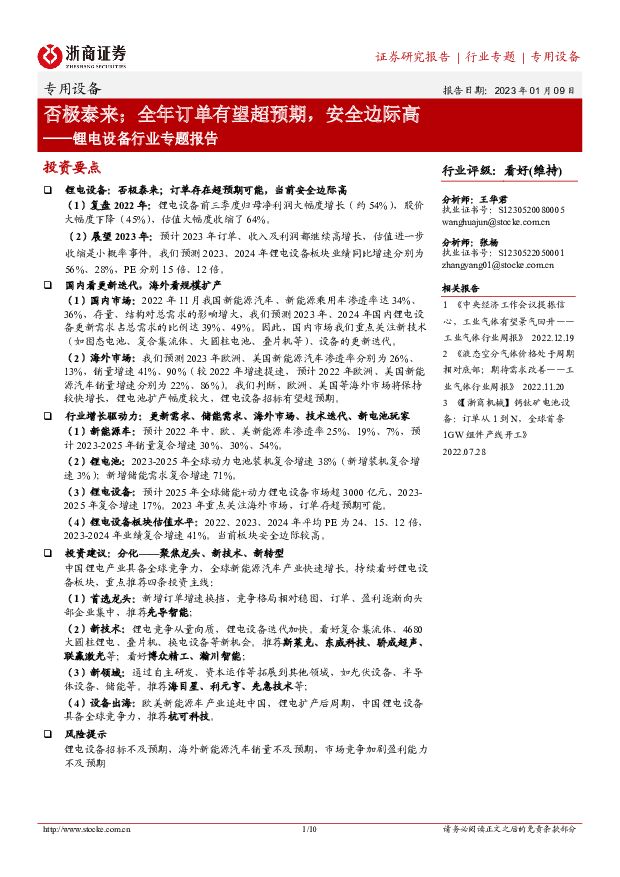

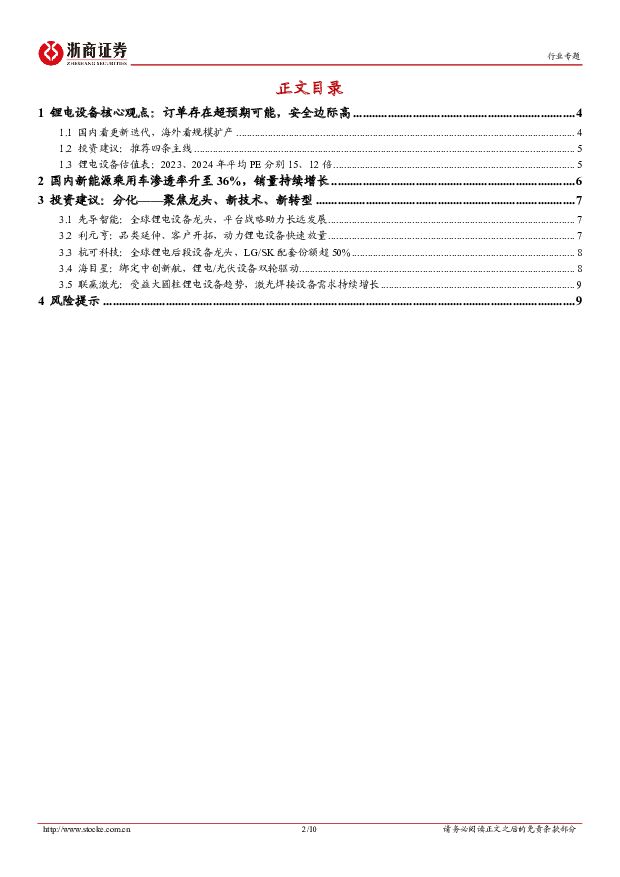

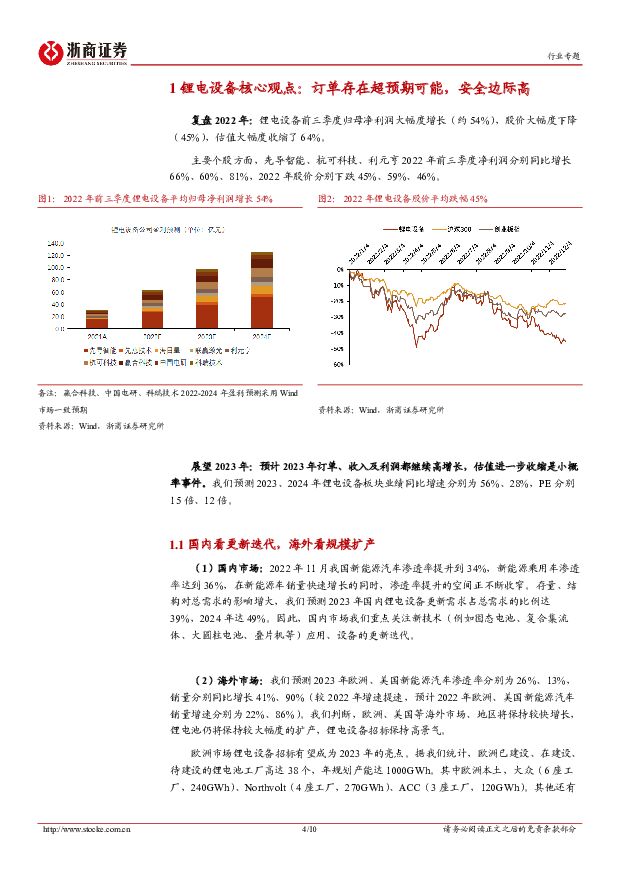

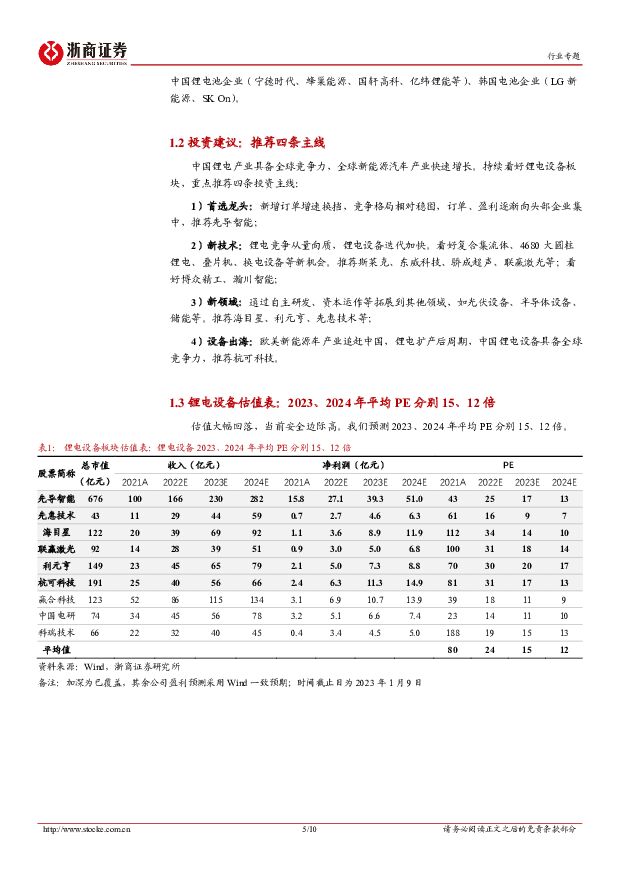

摘要:投资要点锂电设备:否极泰来;订单存在超预期可能,当前安全边际高(1)复盘2022年:锂电设备前三季度归母净利润大幅度增长(约54%),股价大幅度下降(45%),估值大幅度收缩了64%。(2)展望2023年:预计2023年订单、收入及利润都继续高增长,估值进一步收缩是小概率事件。我们预测2023、2024年锂电设备板块业绩同比增速分别为56%、28%,PE分别15倍、12倍。国内看更新迭代,海外看规模扩产(1)国内市场:2022年11月我国新能源汽车、新能源乘用车渗透率达34%、36%,存量、结构对总需求的影响增大,我们预测2023年、2024年国内锂电设备更新需求占总需求的比例达39%、49%。因此,国内市场我们重点关注新技术(如固态电池、复合集流体、大圆柱电池、叠片机等)、设备的更新迭代。(2)海外市场:我们预测2023年欧洲、美国新能源汽车渗透率分别为26%、13%,销量增速41%、90%(较2022年增速提速,预计2022年欧洲、美国新能源汽车销量增速分别为22%、86%)。我们判断,欧洲、美国等海外市场将保持较快增长,锂电池扩产幅度较大,锂电设备招标有望超预期。行业增长驱动力:更新需求、储能需求、海外市场、技术迭代、新电池玩家(1)新能源车:预计2022年中、欧、美新能源车渗透率25%、19%、7%,预计2023-2025年销量复合增速30%、30%、54%。(2)锂电池:2023-2025年全球动力电池装机复合增速38%(新增装机复合增速3%);新增储能需求复合增速71%。(3)锂电设备:预计2025年全球储能+动力锂电设备市场超3000亿元,2023-2025年复合增速17%。2023年重点关注海外市场,订单存超预期可能。(4)锂电设备板块估值水平:2022、2023、2024年平均PE为24、15、12倍,2023-2024年业绩复合增速41%。当前板块安全边际较高。投资建议:分化——聚焦龙头、新技术、新转型中国锂电产业具备全球竞争力,全球新能源汽车产业快速增长。持续看好锂电设备板块,重点推荐四条投资主线:(1)首选龙头:新增订单增速换挡,竞争格局相对稳固,订单、盈利逐渐向头部企业集中,推荐先导智能;(2)新技术:锂电竞争从量向质,锂电设备迭代加快。看好复合集流体、4680大圆柱锂电、叠片机、换电设备等新机会。推荐斯莱克、东威科技、骄成超声、联赢激光等;看好博众精工、瀚川智能;(3)新领域:通过自主研发、资本运作等拓展到其他领域,如光伏设备、半导体设备、储能等。推荐海目星、利元亨、先惠技术等;(4)设备出海:欧美新能源车产业追赶中国,锂电扩产后周期,中国锂电设备具备全球竞争力,推荐杭可科技。风险提示锂电设备招标不及预期,海外新能源汽车销量不及预期,市场竞争加剧盈利能力不及预期

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

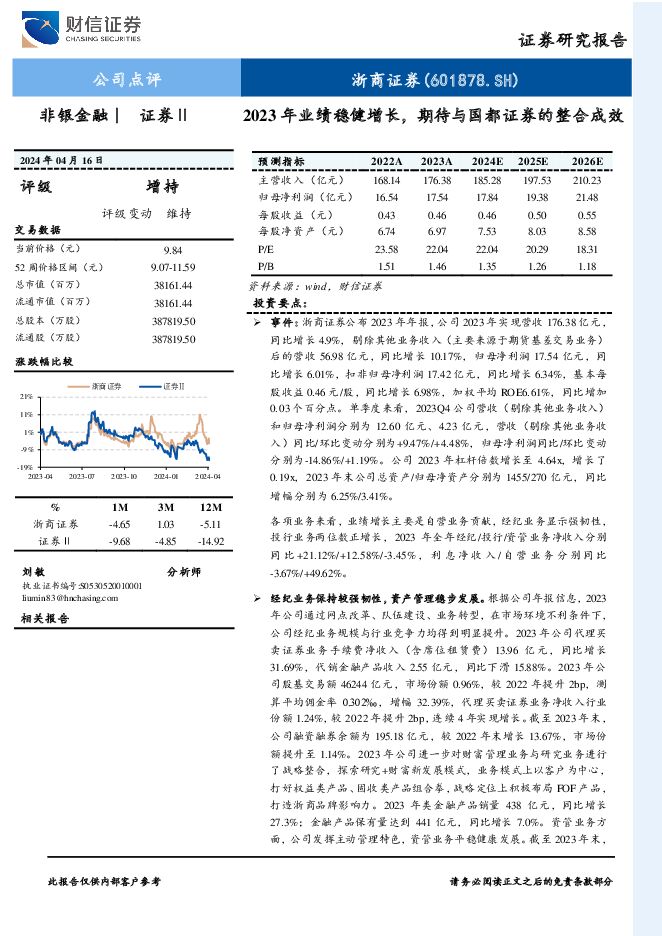

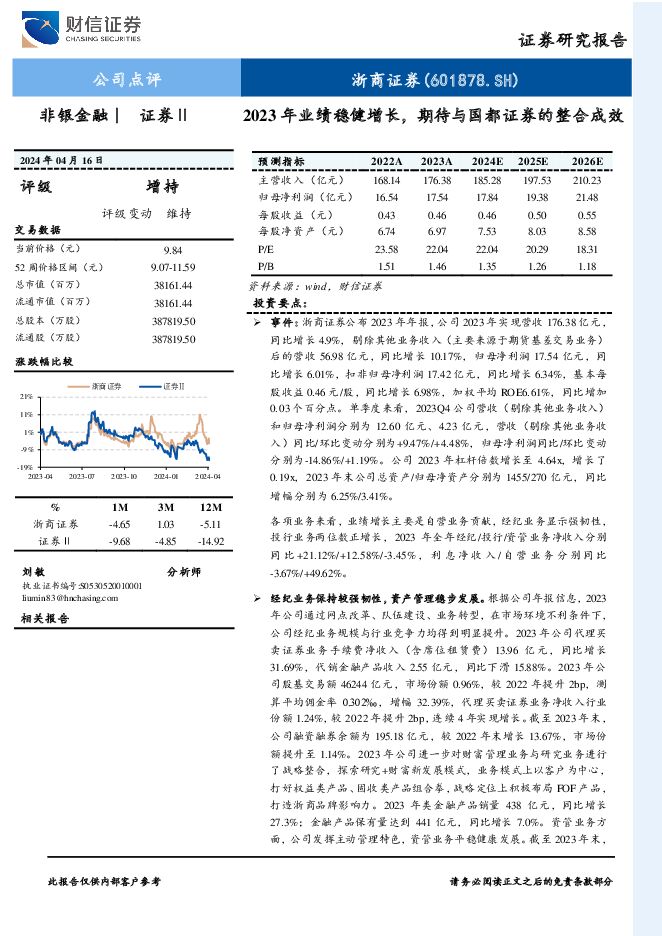

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

1天前018积分

-

浙商证券 2023年业绩稳健增长,期待与国都证券的整合成效 财信证券 2024-04-24(4页) 附下载

浙商证券(601878)投资要点:事件:浙商证券公布2023年年报,公司2023年实现营收176.3...

732.91 KB共4页中文简体

1天前218积分

-

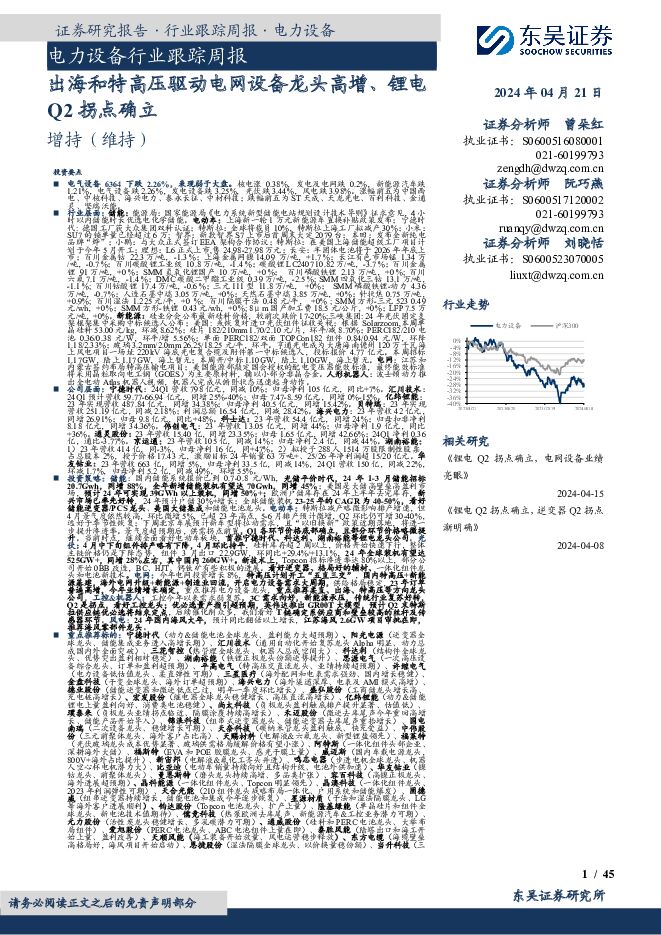

电力设备行业跟踪周报:出海和特高压驱动电网设备龙头高增、锂电Q2拐点确立 东吴证券 2024-04-22(45页) 附下载

电气设备 6364 下跌 2.26%,表现弱于大盘。 核电涨 0.38%,发电及电网跌 0.2%,新...

4.5 MB共45页中文简体

3天前120积分

-

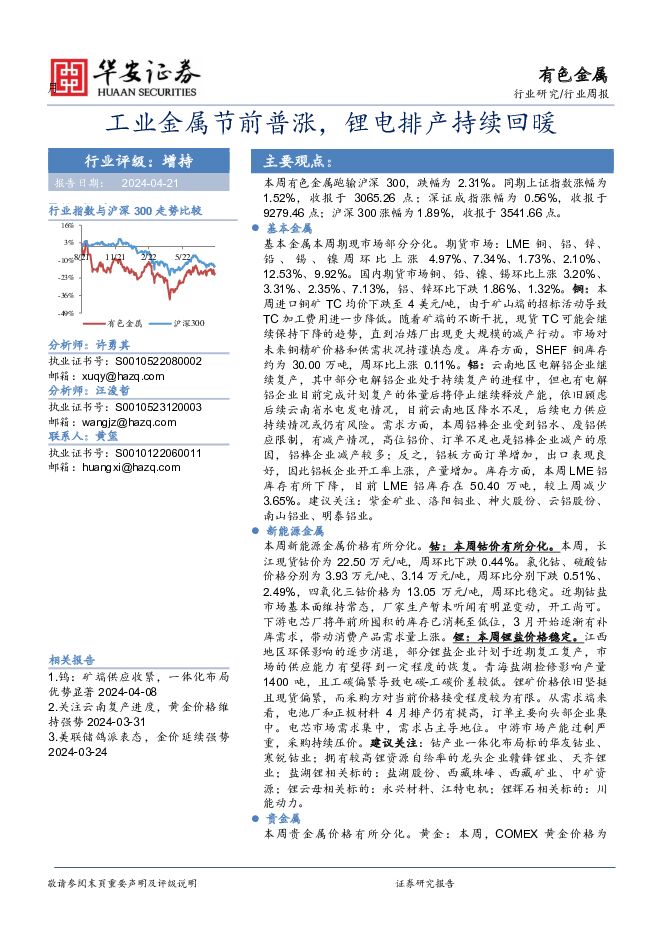

有色金属行业周报:工业金属节前普涨,锂电排产持续回暖 华安证券 2024-04-21(15页) 附下载

主要观点:本周有色金属跑输沪深300,跌幅为2.31%。同期上证指数涨幅为1.52%,收报于3065...

1.33 MB共15页中文简体

4天前220积分

-

锂电产业链周评(4月第3周):宁德时代一季报表现亮眼,车企积极推动电池回收布局 国信证券 2024-04-21(21页) 附下载

投资建议【行业动态】宁德时代一季报表现亮眼:公司2024Q1实现营收797.7亿元,同比-10%、环...

1.97 MB共21页中文简体

4天前520积分

-

锂电行业点评:低空经济和半固态电池有望促进高能量密度电池发展 五矿证券 2024-04-19(4页) 附下载

事件描述1)3月27日,工业和信息化部、科学技术部、财政部、中国民用航空局印发《通用航空装备创新应用...

623.12 KB共4页中文简体

4天前220积分

-

202403锂电产业链月报:2024年3月我国新能源汽车销量88.3万辆,同比+35.3% 山西证券 2024-04-21(15页) 附下载

投资要点:新能源车:3月,我国新能源汽车销量88.3万辆,同比+35.3%。据中汽协数据,3月全国新...

1.54 MB共15页中文简体

4天前420积分

-

宁德时代 从现金流视角看锂电龙头 国金证券 2024-04-19(26页) 附下载

宁德时代(300750)投资逻辑:为什么从现金流视角给公司定价?公司处在高速成长期,经营现金流逐年提...

2.43 MB共26页中文简体

4天前218积分

-

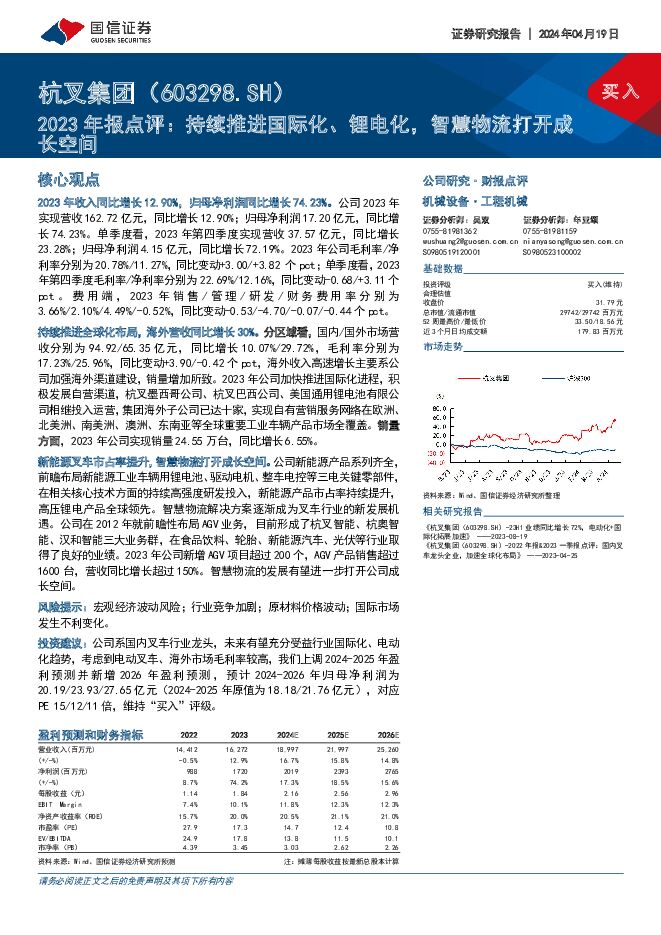

杭叉集团 2023年报点评:持续推进国际化、锂电化,智慧物流打开成长空间 国信证券 2024-04-19(6页) 附下载

杭叉集团(603298)核心观点2023年收入同比增长12.90%,归母净利润同比增长74.23%。...

505.55 KB共6页中文简体

4天前418积分

-

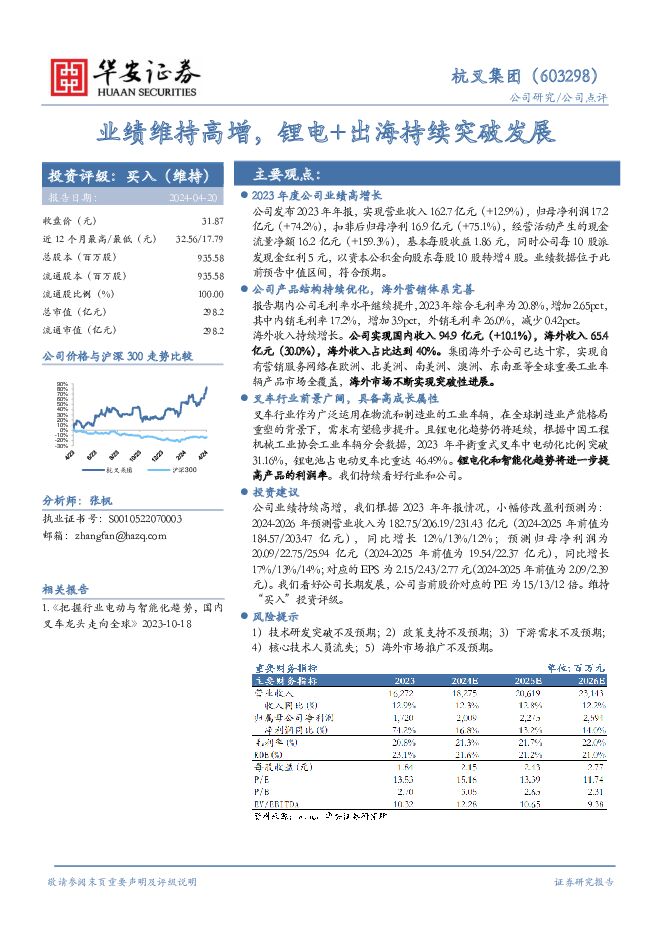

杭叉集团 业绩维持高增,锂电+出海持续突破发展 华安证券 2024-04-21(3页) 附下载

杭叉集团(603298)主要观点:2023年度公司业绩高增长公司发布2023年年报,实现营业收入16...

444.11 KB共3页中文简体

4天前718积分

-

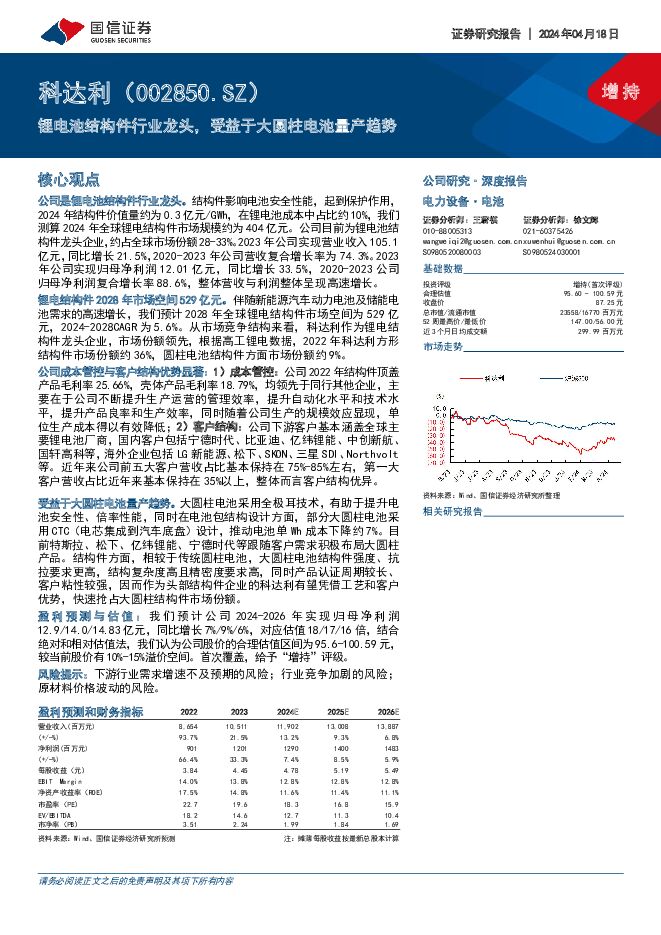

科达利 锂电池结构件行业龙头,受益于大圆柱电池量产趋势 国信证券 2024-04-18(32页) 附下载

科达利(002850)核心观点公司是锂电池结构件行业龙头。结构件影响电池安全性能,起到保护作用,20...

2.5 MB共32页中文简体

7天前218积分

-

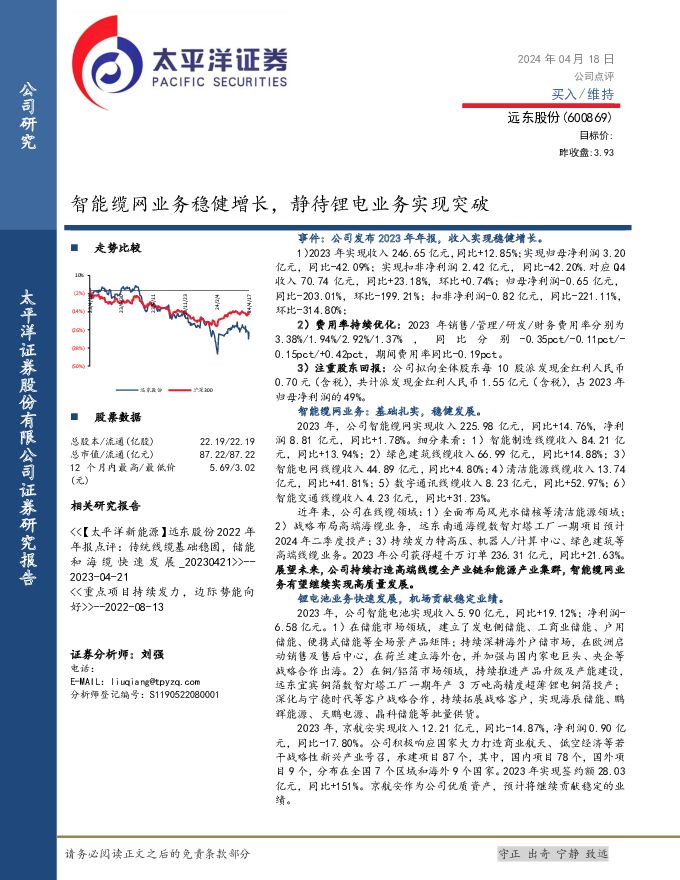

远东股份 智能缆网业务稳健增长,静待锂电业务实现突破 太平洋 2024-04-18(5页) 附下载

远东股份(600869)事件:公司发布2023年年报,收入实现稳健增长。1)2023年实现收入246...

622.39 KB共5页中文简体

7天前218积分

-

锂电产业链周评(4月第2周):以旧换新行动方案正式发布,中央开启县域充换电设施补短板试点工作国信证券2024-04-14 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.97 MB共22页中文简体

1周前120积分

-

锂电池行业月报:销量恢复增长,短期适度关注 中原证券 2024-04-12(17页) 附下载

投资要点:3月锂电池板块指数走势弱于沪深300指数。2024年3月,锂电池指数下跌0.05%,新能源...

1.17 MB共17页中文简体

1周前220积分

-

电力设备行业跟踪周报:锂电Q2拐点确立,电网设备业绩亮眼 东吴证券 2024-04-15(45页) 附下载

投资要点电气设备6510点,下跌3.67%,表现弱于大盘。发电及电网涨3.16%,核电跌1.3%,新...

3.97 MB共45页中文简体

1周前020积分

-

动力电池行业周报:钠电与半固态锂电加速落地,技术迭代现新机 平安证券 2024-04-16(12页) 附下载

平安观点:本周(4.8-4.12)动力电池指数(884963.WI)下跌2.69%,跑输沪深300指...

1.12 MB共12页中文简体

1周前220积分

-

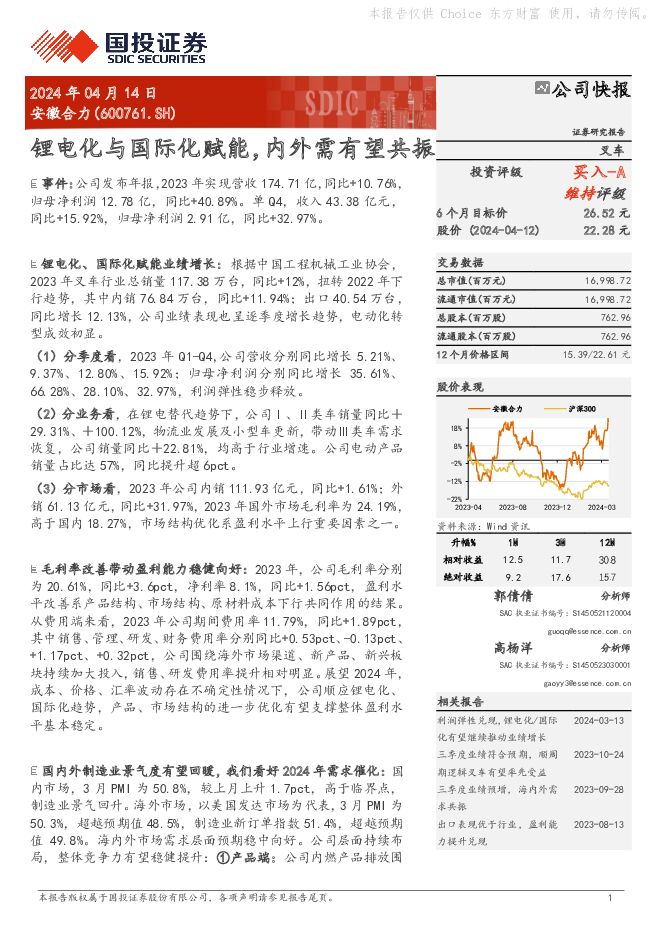

安徽合力 锂电化与国际化赋能,内外需有望共振 国投证券 2024-04-14(5页) 附下载

安徽合力(600761)事件:公司发布年报,2023年实现营收174.71亿,同比+10.76%,归...

662.49 KB共5页中文简体

1周前018积分

-

锂电行业深度报告(2):当前节点下的锂电核心疑问:行业产能过剩现状? 中航证券 2024-04-09(21页) 附下载

锂电产业链产能过剩情况:当前持续降库下产业链库存水位回归、接近正常水平,未来动储需求稳中有进有望引领...

4.76 MB共21页中文简体

2周前1020积分

-

长阳科技 公司信息更新报告:业绩承压,稳步推进光学基膜、锂电隔膜产能释放 开源证券 2024-04-09(4页) 附下载

长阳科技(688299)2023年业绩承压,稳步推进光学基膜、锂电隔膜产能释放公司发布2023年报,...

832.62 KB共4页中文简体

2周前618积分

-

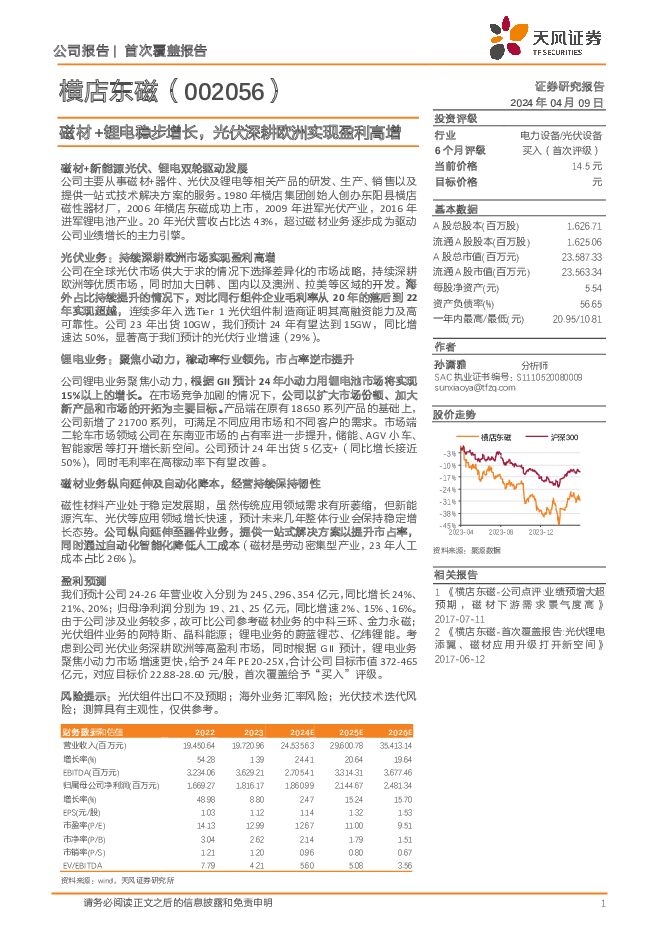

横店东磁 磁材+锂电稳步增长,光伏深耕欧洲实现盈利高增 天风证券 2024-04-09(13页) 附下载

横店东磁(002056)磁材+新能源光伏、锂电双轮驱动发展公司主要从事磁材+器件、光伏及锂电等相关产...

548.73 KB共13页中文简体

2周前218积分