三鑫医疗2022年中报业绩高增长,国外疫苗注射器需求放量西南证券2022-07-29.pdf

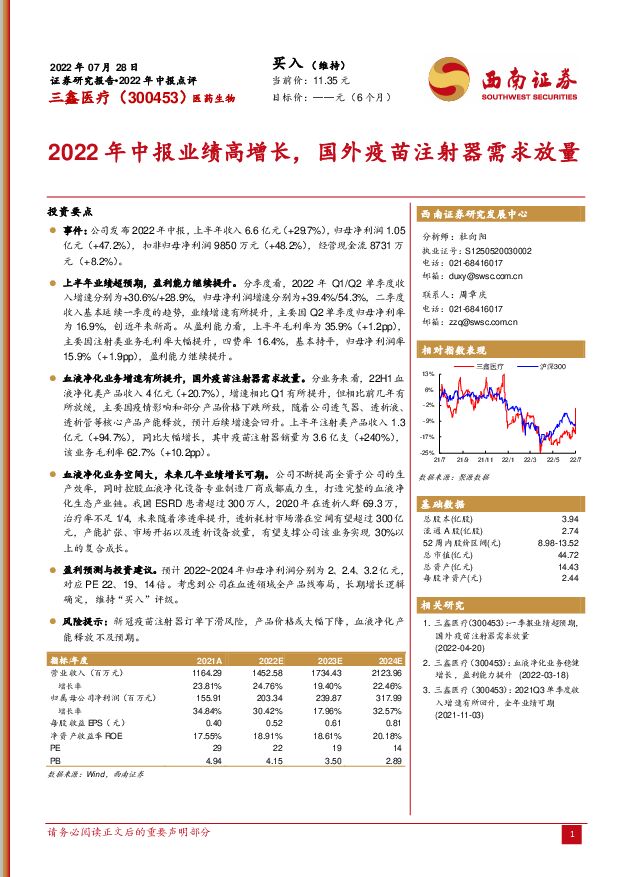

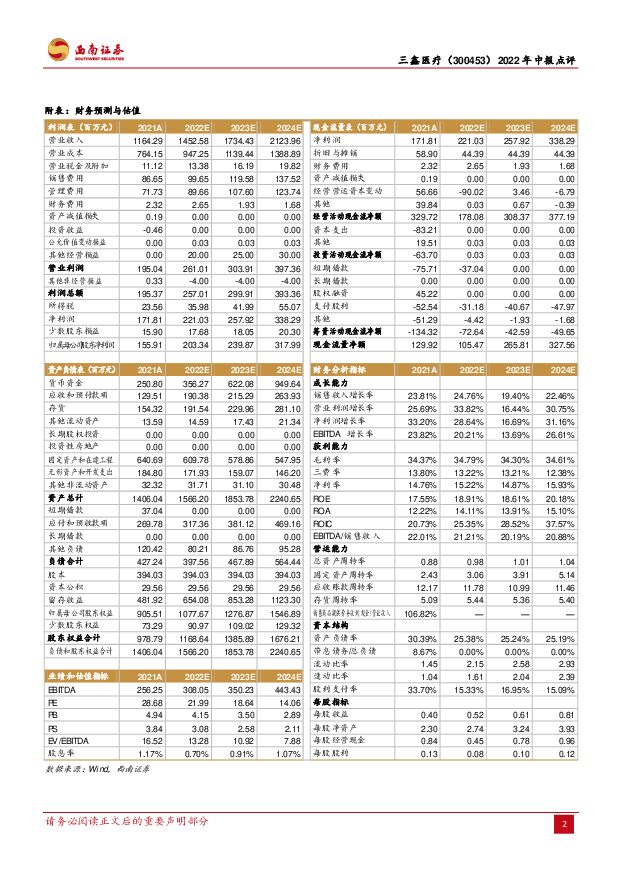

摘要:三鑫医疗(300453)投资要点事件:公司发布2022年中报,上半年收入6.6亿元(+29.7%),归母净利润1.05亿元(+47.2%),扣非归母净利润9850万元(+48.2%),经营现金流8731万元(+8.2%)。上半年业绩超预期,盈利能力继续提升。分季度看,2022年Q1/Q2单季度收入增速分别为+30.6%/+28.9%,归母净利润增速分别为+39.4%/54.3%,二季度收入基本延续一季度的趋势,业绩增速有所提升,主要因Q2单季度归母净利率为16.9%,创近年来新高。从盈利能力看,上半年毛利率为35.9%(+1.2pp),主要因注射类业务毛利率大幅提升,四费率16.4%,基本持平,归母净利润率15.9%(+1.9pp),盈利能力继续提升。血液净化业务增速有所提升,国外疫苗注射器需求放量。分业务来看,22H1血液净化类产品收入4亿元(+20.7%),增速相比Q1有所提升,但相比前几年有所放缓,主要因疫情影响和部分产品价格下跌所致,随着公司透气器、透析液、透析管等核心产品产能释放,预计后续增速会回升。上半年注射类产品收入1.3亿元(+94.7%),同比大幅增长,其中疫苗注射器销量为3.6亿支(+240%),该业务毛利率62.7%(+10.2pp)。血液净化业务空间大,未来几年业绩增长可期。公司不断提高全资子公司的生产效率,同时控股血液净化设备专业制造厂商成都威力生,打造完整的血液净化生态产业链。我国ESRD患者超过300万人,2020年在透析人群69.3万,治疗率不足1/4,未来随着渗透率提升,透析耗材市场潜在空间有望超过300亿元,产能扩张、市场开拓以及透析设备放量,有望支撑公司该业务实现30%以上的复合成长。盈利预测与投资建议。预计2022~2024年归母净利润分别为2、2.4、3.2亿元,对应PE22、19、14倍。考虑到公司在血透领域全产品线布局,长期增长逻辑确定,维持“买入”评级。风险提示:新冠疫苗注射器订单下滑风险,产品价格或大幅下降,血液净化产能释放不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

阳光电源 盈利能力全面提升,光储龙头竞争力凸显 西南证券 2024-04-25(6页) 附下载

阳光电源(300274)投资要点业绩总结:公司发布2023年年报和2024年一季报。2023年公司实...

1.11 MB共6页中文简体

7小时前018积分

-

亚星锚链 受益于船舶和海洋油气行业高景气,23年业绩实现高增长 西南证券 2024-04-25(6页) 附下载

亚星锚链(601890)投资要点事件:公司发布2023年年报和2024年一季报,23年公司实现营收1...

1.19 MB共6页中文简体

7小时前218积分

-

香飘飘 股权激励目标顺利达成,持续改善可期 西南证券 2024-04-25(6页) 附下载

香飘飘(603711)事件:公司发布2023年报,全年实现营业收入36.3亿元,同比增长15.9%,...

1.22 MB共6页中文简体

7小时前018积分

-

翔宇医疗 2023年归母净利润增长81%,持续加大研发投入力度 国信证券 2024-04-25(6页) 附下载

翔宇医疗(688626)核心观点2023年业绩快速增长,康复器械疫后需求复苏强劲。2023年公司实现...

406.03 KB共6页中文简体

7小时前018积分

-

华测检测 24Q1营收增长,外部环境影响毛利率承压下滑 西南证券 2024-04-25(7页) 附下载

华测检测(300012)投资要点事件:公司发布2023年年报和2024年一季报,23年公司实现营收5...

1.25 MB共7页中文简体

7小时前018积分

-

高测股份 2024年一季报点评:业绩符合预期,静待硅片盈利修复 西南证券 2024-04-25(5页) 附下载

高测股份(688556)投资要点业绩总结:公司发布2024年一季度报告。24Q1公司实现营收14.2...

1.05 MB共5页中文简体

7小时前218积分

-

百克生物 手握国产首个带状疱疹疫苗,市场潜力巨大 华源证券 2024-04-25(11页) 附下载

百克生物(688276)带状疱疹疾病负担较大,国内每年新发病例超150万人。根据《带状疱疹中国专家共...

767.47 KB共11页中文简体

7小时前018积分

-

口腔医疗服务:“医疗”+“消费”千亿市场加速渗透 头豹词条报告系列 头豹研究院 2024-04-24(21页) 附下载

口腔医疗服务行业是为口腔患者或有口腔医美需求人群提供专业诊疗服务的行业,拥有“消费+医疗”属性。服务...

2.04 MB共21页中文简体

1天前020积分

-

2023年中国医疗半导体行业概览:医疗半导体国产化率低但增速迅猛,能否打破进口依赖的困境? 头豹研究院 2024-04-24(8页) 附下载

半导体是指常温下导电性能介于导体与绝缘体之间的结晶固体。医疗半导体行业指的是利用半导体技术、材料和工...

958.3 KB共8页中文简体

1天前020积分

-

玉马遮阳 23年年报及24年一季报点评:收入稳健增长,Q1盈利能力同比改善 西南证券 2024-04-24(7页) 附下载

玉马遮阳(300993)投资要点业绩摘要:公司发布2023年年报及2024年一季报,2023年公司实...

1.16 MB共7页中文简体

1天前218积分

-

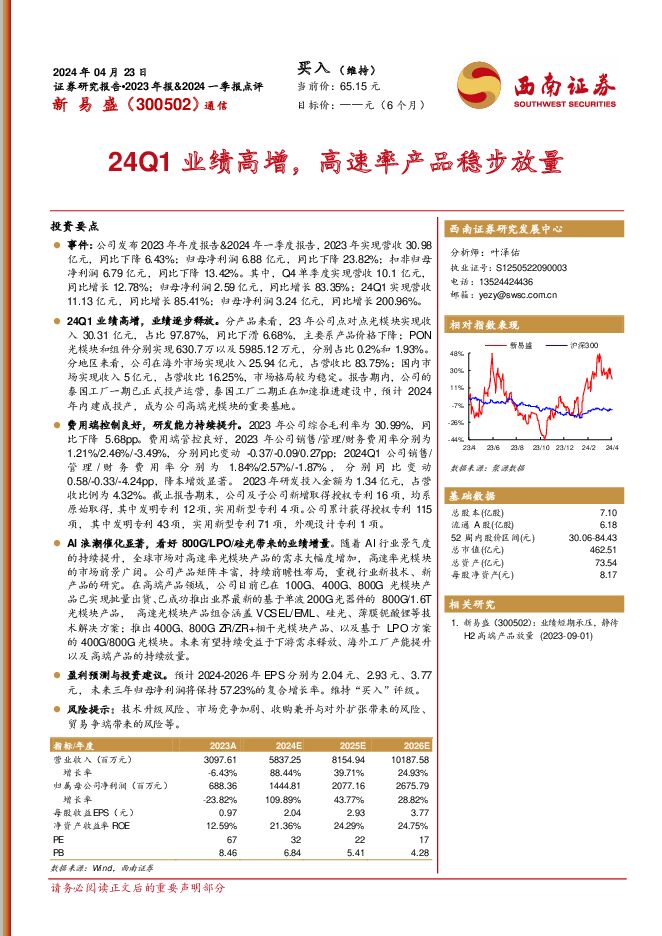

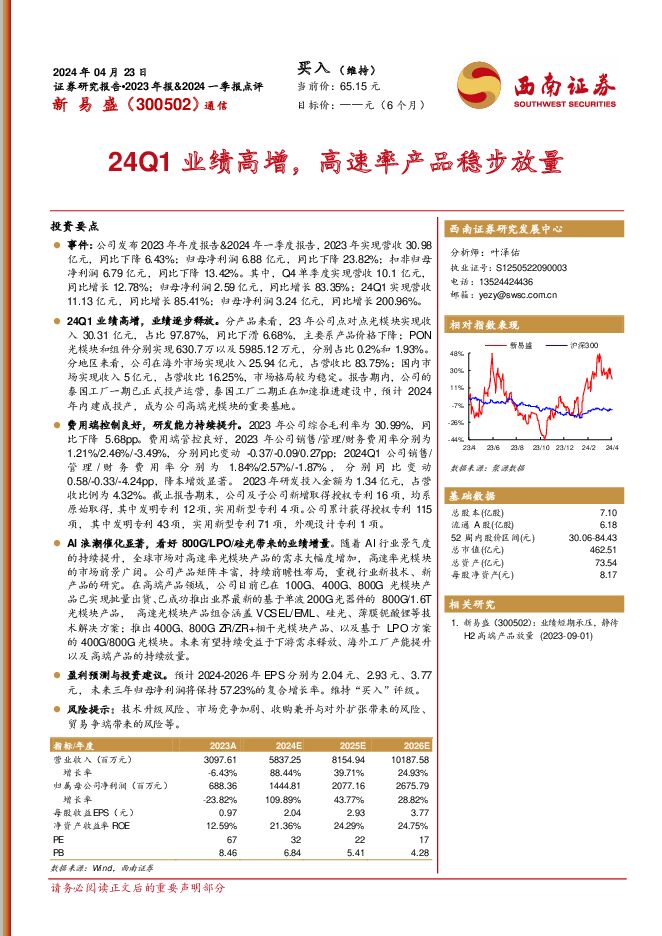

新易盛 24Q1业绩高增,高速率产品稳步放量 西南证券 2024-04-24(6页) 附下载

新易盛(300502)投资要点事件:公司发布2023年年度报告&2024年一季度报告,2023年实现...

1.22 MB共6页中文简体

1天前218积分

-

长安汽车 2023年年报点评:新能源转型加快,全球化持续推进 西南证券 2024-04-24(6页) 附下载

长安汽车(000625)投资要点事件:公司发布2023年年报,公司2023年实现营收1513.0亿元...

1.18 MB共6页中文简体

1天前218积分

-

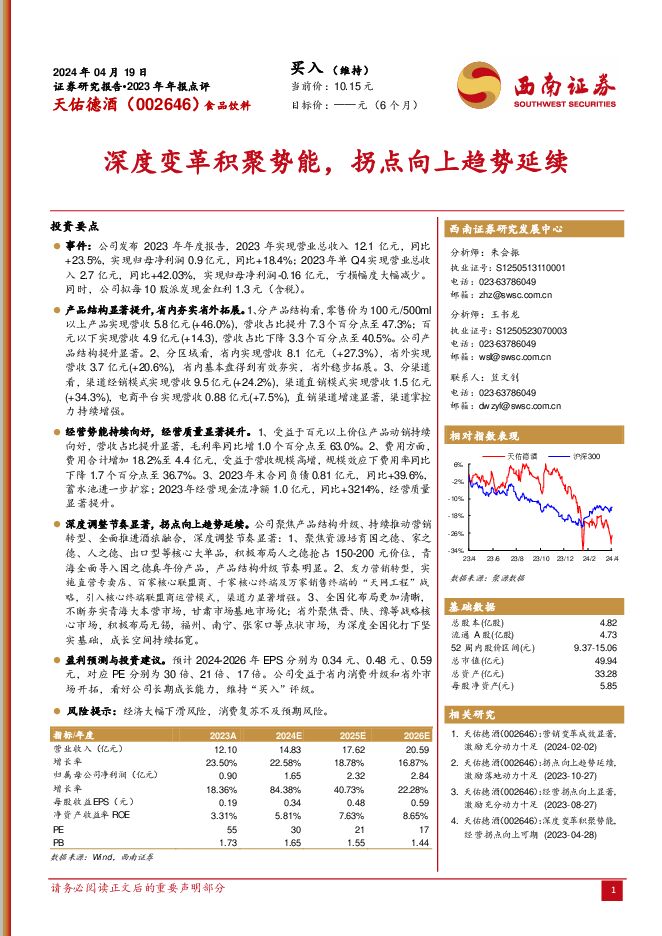

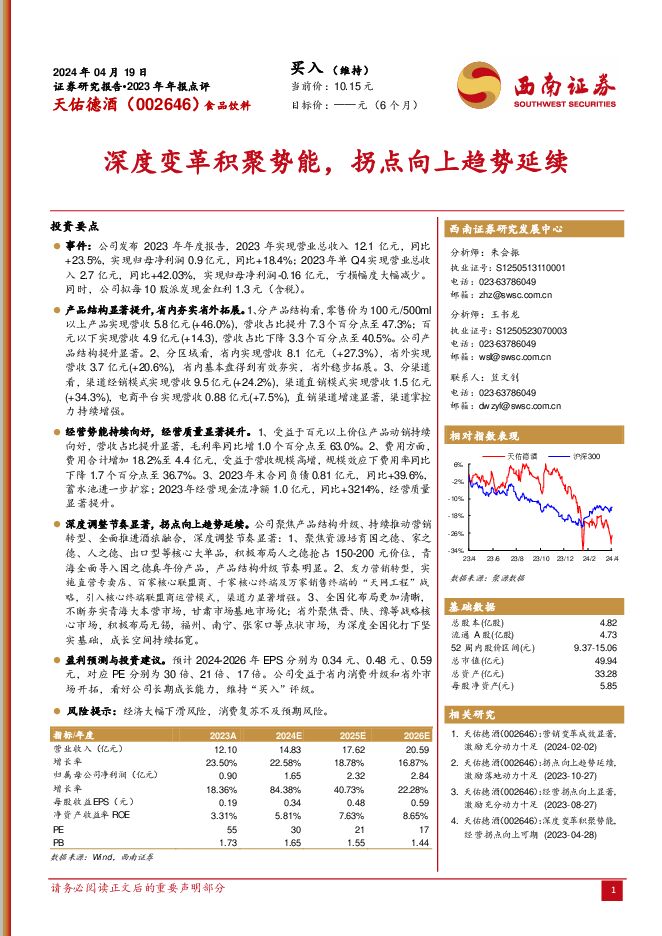

天佑德酒 2023年年报点评:深度变革积聚势能,拐点向上趋势延续 西南证券 2024-04-24(6页) 附下载

天佑德酒(002646)投资要点事件:公司发布2023年年度报告,2023年实现营业总收入12.1亿...

1.31 MB共6页中文简体

1天前018积分

-

新易盛 24Q1业绩高增,高速率产品稳步放量 西南证券 2024-04-24(6页) 附下载

新易盛(300502)投资要点事件:公司发布2023年年度报告&2024年一季度报告,2023年实现...

1.22 MB共6页中文简体

1天前018积分

-

长安汽车 2023年年报点评:新能源转型加快,全球化持续推进 西南证券 2024-04-24(6页) 附下载

长安汽车(000625)投资要点事件:公司发布2023年年报,公司2023年实现营收1513.0亿元...

1.18 MB共6页中文简体

1天前018积分

-

天佑德酒 2023年年报点评:深度变革积聚势能,拐点向上趋势延续 西南证券 2024-04-24(6页) 附下载

天佑德酒(002646)投资要点事件:公司发布2023年年度报告,2023年实现营业总收入12.1亿...

1.31 MB共6页中文简体

1天前218积分

-

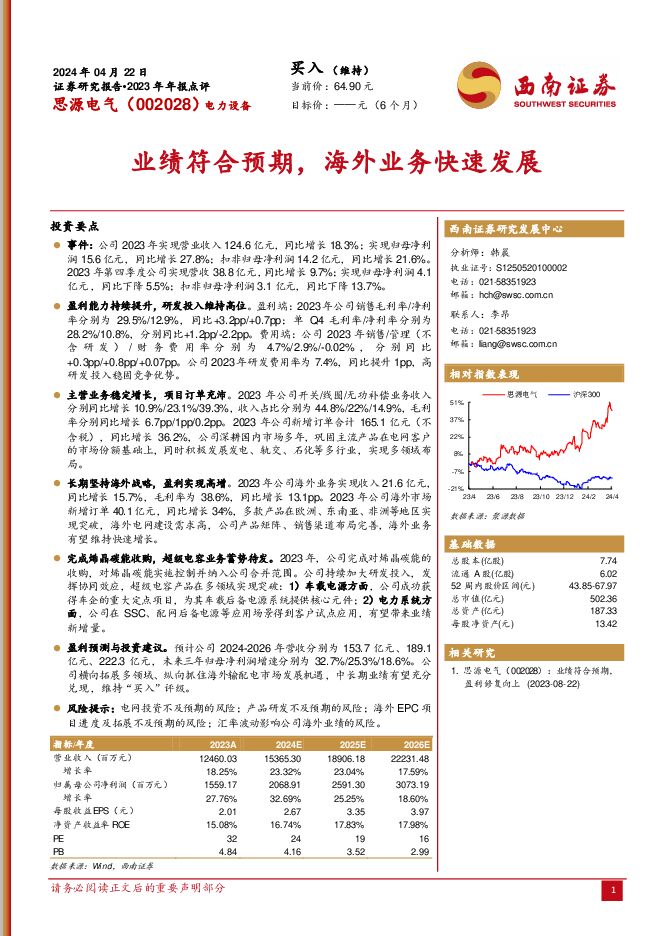

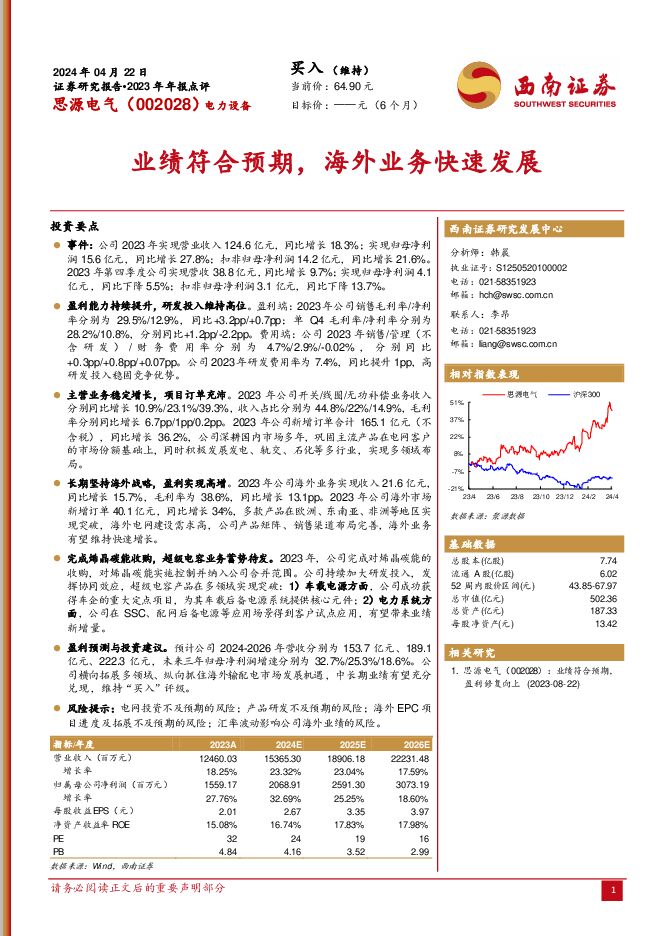

思源电气 2023年年报点评:业绩符合预期,海外业务快速发展 西南证券 2024-04-24(6页) 附下载

思源电气(002028)投资要点事件:公司2023年实现营业收入124.6亿元,同比增长18.3%;...

1.26 MB共6页中文简体

1天前218积分

-

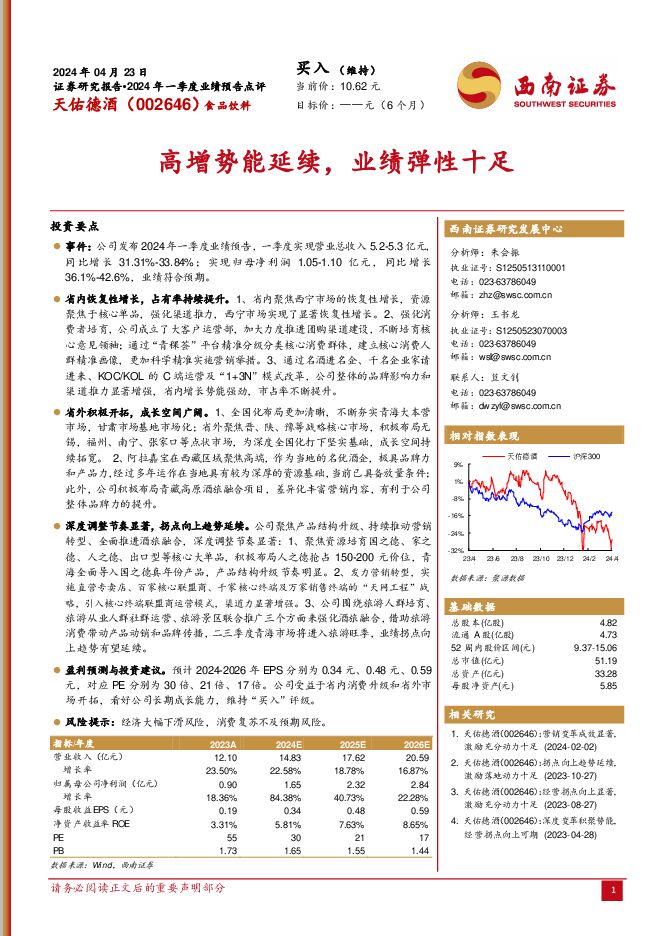

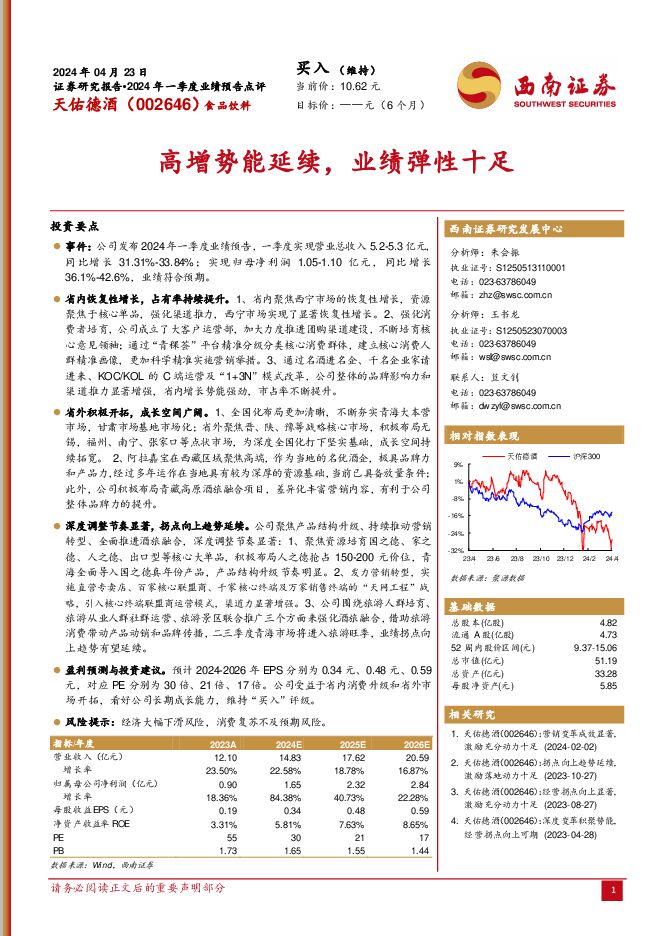

天佑德酒 高增势能延续,业绩弹性十足 西南证券 2024-04-24(5页) 附下载

天佑德酒(002646)事件:公司发布2024年一季度业绩预告,一季度实现营业总收入5.2-5.3亿...

1.16 MB共5页中文简体

1天前118积分

-

思源电气 2023年年报点评:业绩符合预期,海外业务快速发展 西南证券 2024-04-24(6页) 附下载

思源电气(002028)投资要点事件:公司2023年实现营业收入124.6亿元,同比增长18.3%;...

1.26 MB共6页中文简体

1天前018积分

-

天佑德酒 高增势能延续,业绩弹性十足 西南证券 2024-04-24(5页) 附下载

天佑德酒(002646)事件:公司发布2024年一季度业绩预告,一季度实现营业总收入5.2-5.3亿...

1.16 MB共5页中文简体

1天前018积分