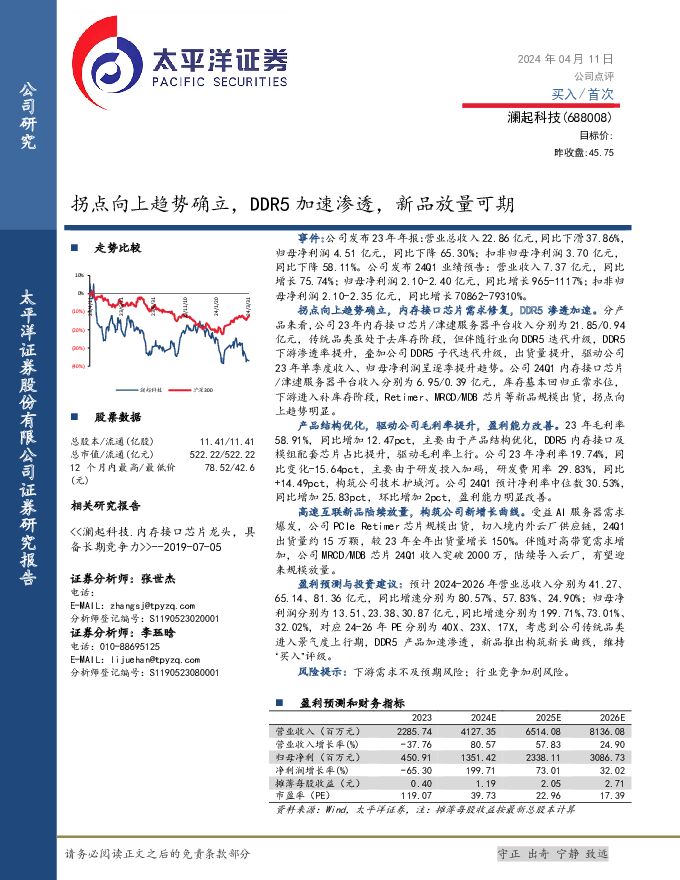

澜起科技拐点向上趋势确立,DDR5加速渗透,新品放量可期太平洋2024-04-14.pdf

摘要:澜起科技(688008)事件:公司发布23年年报:营业总收入22.86亿元,同比下滑37.86%,归母净利润4.51亿元,同比下降65.30%;扣非归母净利润3.70亿元,同比下降58.11%。公司发布24Q1业绩预告:营业收入7.37亿元,同比增长75.74%;归母净利润2.10-2.40亿元,同比增长965-1117%;扣非归母净利润2.10-2.35亿元,同比增长70862-79310%。拐点向上趋势确立,内存接口芯片需求修复,DDR5渗透加速。分产品来看,公司23年内存接口芯片/津逮服务器平台收入分别为21.85/0.94亿元,传统品类虽处于去库存阶段,但伴随行业向DDR5迭代升级,DDR5下游渗透率提升,叠加公司DDR5子代迭代升级,出货量提升,驱动公司23年单季度收入、归母净利润呈逐季提升趋势。公司24Q1内存接口芯片/津逮服务器平台收入分别为6.95/0.39亿元,库存基本回归正常水位,下游进入补库存阶段,Retimer、MRCD/MDB芯片等新品规模出货,拐点向上趋势明显。产品结构优化,驱动公司毛利率提升,盈利能力改善。23年毛利率58.91%,同比增加12.47pct,主要由于产品结构优化,DDR5内存接口及模组配套芯片占比提升,驱动毛利率上行。公司23年净利率19.74%,同比变化-15.64pct,主要由于研发投入加码,研发费用率29.83%,同比+14.49pct,构筑公司技术护城河。公司24Q1预计净利率中位数30.53%,同比增加25.83pct,环比增加2pct,盈利能力明显改善。高速互联新品陆续放量,构筑公司新增长曲线。受益AI服务器需求爆发,公司PCIe Retimer芯片规模出货,切入境内外云厂供应链,24Q1出货量约15万颗,较23年全年出货量增长150%。伴随对高带宽需求增加,公司MRCD/MDB芯片24Q1收入突破2000万,陆续导入云厂,有望迎来规模放量。盈利预测与投资建议:预计2024-2026年营业总收入分别为41.27、65.14、81.36亿元,同比增速分别为80.57%、57.83%、24.90%;归母净利润分别为13.51、23.38、30.87亿元,同比增速分别为199.71%、73.01%、32.02%,对应24-26年PE分别为40X、23X、17X,考虑到公司传统品类进入景气度上行期,DDR5产品加速渗透,新品推出构筑新长曲线,维持“买入”评级。风险提示:下游需求不及预期风险;行业竞争加剧风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

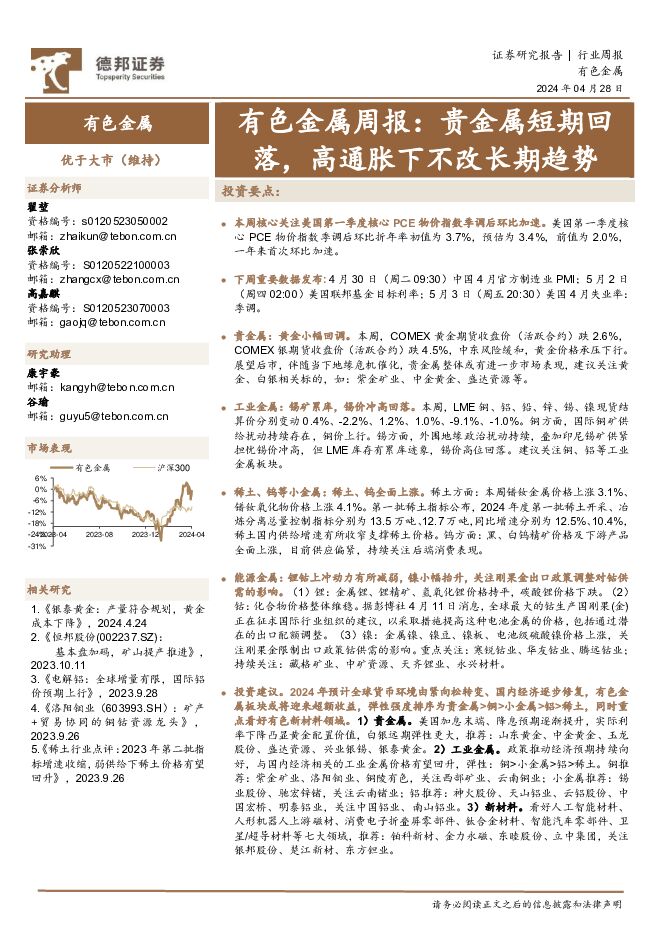

有色金属周报:贵金属短期回落,高通胀下不改长期趋势 德邦证券 2024-04-29(26页) 附下载

投资要点:本周核心关注美国第一季度核心PCE物价指数季调后环比加速。美国第一季度核心PCE物价指数季...

4.14 MB共26页中文简体

1天前24920积分

-

洗面奶行业研究报告:中国洗面奶行业监管趋严,未来竞争多元化趋势显著 头豹词条报告系列 头豹研究院 2024-04-29(17页) 附下载

本文介绍了洗面奶行业的基本情况和市场前景。洗面奶是一种基本的护肤产品,可以清洁皮肤表面的污垢,保持皮...

2.11 MB共17页中文简体

1天前58920积分

-

生物医药Ⅱ行业周报:高股息板块盛行,建议关注医药相关领域 太平洋 2024-04-29(18页) 附下载

报告摘要本周我们探讨医药高股息板块行情及相关标的。高股息板块大幅跑赢大盘,未来有望成为长期市场风格A...

1.74 MB共18页中文简体

1天前95020积分

-

基础化工行业周报:三代制冷剂延续强势,纯碱现货价格继续上涨 太平洋 2024-04-29(30页) 附下载

报告摘要1.重点行业和产品情况跟踪制冷剂:三代制冷剂价格延续强势。根据百川盈孚数据,截至4月26日,...

2.93 MB共30页中文简体

1天前57320积分

-

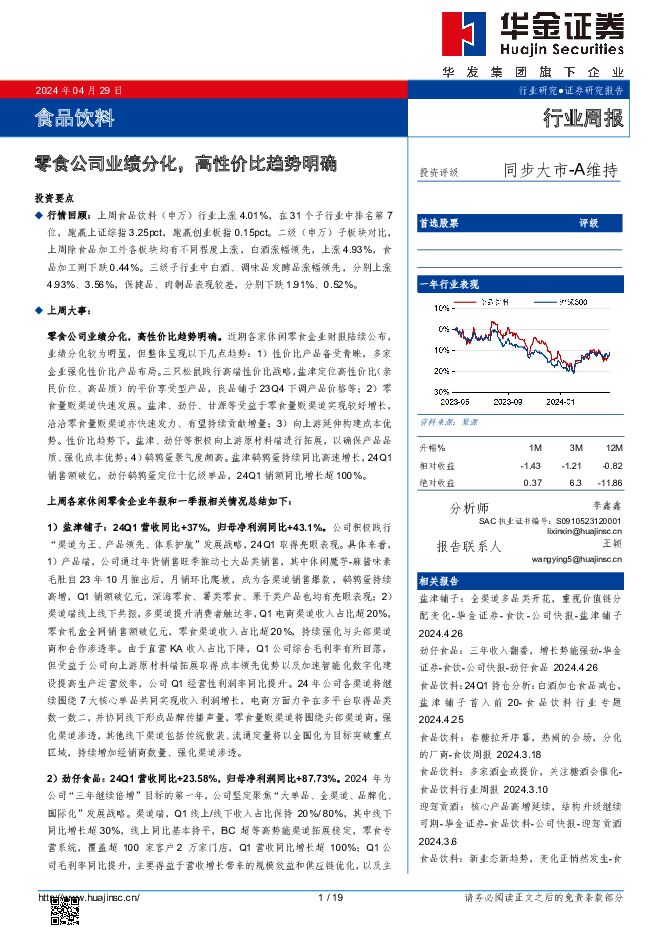

食品饮料行业周报:零食公司业绩分化,高性价比趋势明确 华金证券 2024-04-29(19页) 附下载

投资要点行情回顾:上周食品饮料(申万)行业上涨4.01%,在31个子行业中排名第7位,跑赢上证综指3...

1.28 MB共19页中文简体

1天前33220积分

-

机械行业周报:一季度业绩同比表现突出,建议关注叉车以及出口链 太平洋 2024-04-29(19页) 附下载

报告摘要本期(4月22日-4月26日),沪深300上涨1.2%,机械板块上涨0.9%,在所有一级行业...

734.54 KB共19页中文简体

1天前61920积分

-

纺服&零售周报:制造端24Q1兑现高弹性,把握制造&出海β 太平洋 2024-04-29(17页) 附下载

报告摘要纺织制造&供应链出海企业财报梳理:本周玉马遮阳、华利集团、裕元集团、西大门发布23年年报(及...

1.72 MB共17页中文简体

1天前33820积分

-

互联网行业AIGC行业趋势:泛娱乐加速应用,加强端侧部署 浦银国际证券 2024-04-29(4页) 附下载

AI三要素外,关注人才和场景。根据弗若斯特沙利文评测,文心一言、混元、商量、通义千问处于中国大模型第...

710.02 KB共4页中文简体

1天前31820积分

-

4月行业动态报告:Q2猪价或趋势向好,关注养殖产业链机会 中国银河 2024-04-29(22页) 附下载

核心观点:3月CPI同比+0.1%,猪肉价格小幅下行。24年3月我国CPI同比+0.1%,其中食品项...

1023.2 KB共22页中文简体

1天前17020积分

-

传媒互联网行业周报:板块持仓处低位,海内外AI发展仍处快车道 太平洋 2024-04-29(31页) 附下载

报告摘要24Q1传媒板块重仓持股市值占比回升,但仍维持低配23Q1-23Q4主动偏股型基金重仓持股中...

716.79 KB共31页中文简体

1天前34520积分

-

诺诚健华 血液瘤先发优势稳固,自免管线收获期临近 太平洋 2024-04-29(55页) 附下载

诺诚健华(688428)报告摘要诺诚健华(688428.SH)是一家商业化阶段的生物医药公司,201...

4.75 MB共55页中文简体

1天前12718积分

-

中微公司 全年设备订单同比大增,24Q1收入延续高增长趋势 国投证券 2024-04-29(5页) 附下载

中微公司(688012)事件:1.公司发布2023年年度报告,2023年度实现营收62.64亿元,同...

744.87 KB共5页中文简体

1天前31918积分

-

远兴能源 天然碱成本优势明显,阿碱项目持续放量 太平洋 2024-04-29(5页) 附下载

远兴能源(000683)事件:公司近期发布2023年报及2024年一季报,2023年实现营收120....

614.02 KB共5页中文简体

1天前36318积分

-

迎驾贡酒 洞藏放量产品结构优化明显,2024Q1顺利实现开门红 太平洋 2024-04-29(5页) 附下载

迎驾贡酒(603198)事件:迎驾贡酒发布2023年年报和2024年一季报,2023年实现营收67....

632.97 KB共5页中文简体

1天前61018积分

-

新产业 新产业点评报告:24Q1利润快速增长,盈利能力稳定提升 太平洋 2024-04-29(5页) 附下载

新产业(300832)事件:4月26日,公司发布2024年第一季度报告:实现营业收入10.21亿元,...

702.68 KB共5页中文简体

1天前37818积分

-

天味食品 天味食品:2024Q1收入符合预期,盈利水平持续改善 太平洋 2024-04-29(5页) 附下载

天味食品(603317)事件:公司发布2024年一季报,2024年Q1实现营收8.53亿元,同比+1...

912.05 KB共5页中文简体

1天前59118积分

-

协创数据 业绩超出预期,算力服务器再制造初具规模 太平洋 2024-04-29(4页) 附下载

协创数据(300857)事件:协创数据发布2024年一季报。24Q1公司实现营业收入17.59亿元,...

590.36 KB共4页中文简体

1天前85318积分

-

皖新传媒 主营稳健,积极布局“AI+教育” 太平洋 2024-04-29(5页) 附下载

皖新传媒(601801)事件:公司2023年实现营收112.44亿元,同比下降3.79%;归母净利润...

476.19 KB共5页中文简体

1天前14018积分

-

丸美股份 主品牌改善趋势延续,期待线上运营提效 国联证券 2024-04-29(3页) 附下载

丸美股份(603983)事件:公司发布2023年年报与2024年1季报:2023年营收22.26亿元...

398.51 KB共3页中文简体

1天前24618积分

-

舍得酒业 舍得酒业:短期盈利承压,继续夯实进取 太平洋 2024-04-29(5页) 附下载

舍得酒业(600702)事件:公司发布2024年一季报,2024Q1实现营收21.05亿元,同比+4...

822.69 KB共5页中文简体

1天前9218积分