广联达持续调整业务与降本增效,24年利润拐点有望到来天风证券2024-04-16.pdf

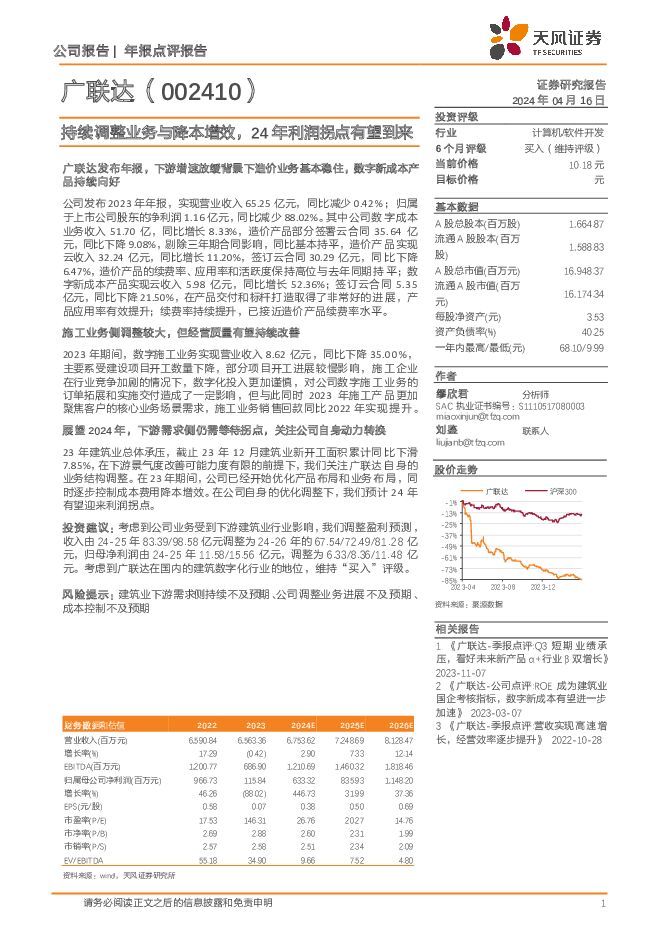

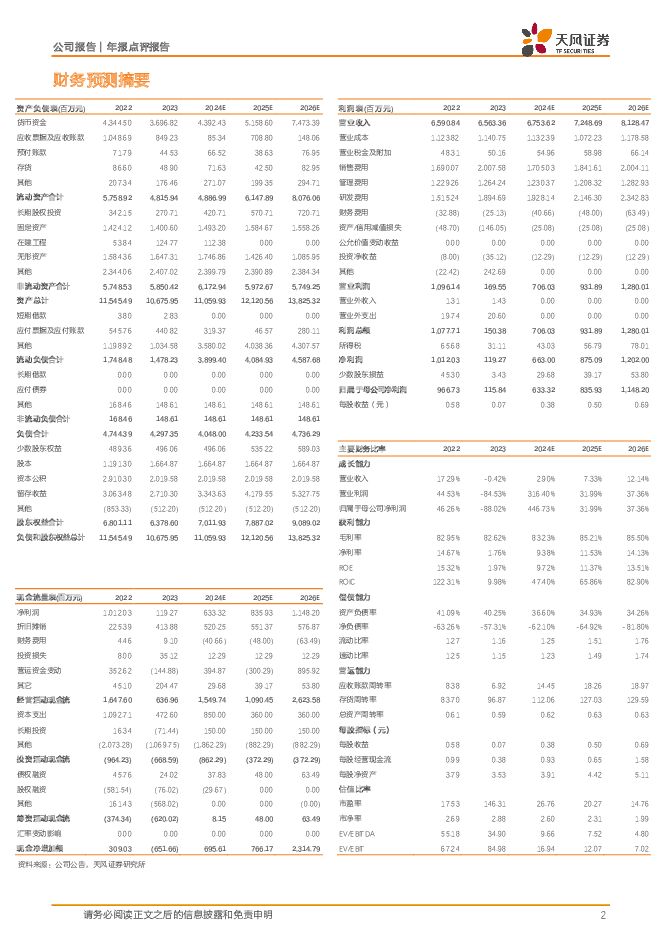

摘要:广联达(002410)广联达发布年报,下游增速放缓背景下造价业务基本稳住,数字新成本产品持续向好公司发布2023年年报,实现营业收入65.25亿元,同比减少0.42%;归属于上市公司股东的净利润1.16亿元,同比减少88.02%。其中公司数字成本业务收入51.70亿,同比增长8.33%,造价产品部分签署云合同35.64亿元,同比下降9.08%,剔除三年期合同影响,同比基本持平,造价产品实现云收入32.24亿元,同比增长11.20%,签订云合同30.29亿元,同比下降6.47%,造价产品的续费率、应用率和活跃度保持高位与去年同期持平;数字新成本产品实现云收入5.98亿元,同比增长52.36%;签订云合同5.35亿元,同比下降21.50%,在产品交付和标杆打造取得了非常好的进展,产品应用率有效提升;续费率持续提升,已接近造价产品续费率水平。施工业务侧调整较大,但经营质量有望持续改善2023年期间,数字施工业务实现营业收入8.62亿元,同比下降35.00%,主要系受建设项目开工数量下降,部分项目开工进展较慢影响,施工企业在行业竞争加剧的情况下,数字化投入更加谨慎,对公司数字施工业务的订单拓展和实施交付造成了一定影响,但与此同时2023年施工产品更加聚焦客户的核心业务场景需求,施工业务销售回款同比2022年实现提升。展望2024年,下游需求侧仍需等待拐点,关注公司自身动力转换23年建筑业总体承压,截止23年12月建筑业新开工面积累计同比下滑7.85%,在下游景气度改善可能力度有限的前提下,我们关注广联达自身的业务结构调整。在23年期间,公司已经开始优化产品布局和业务布局,同时逐步控制成本费用降本增效。在公司自身的优化调整下,我们预计24年有望迎来利润拐点。投资建议:考虑到公司业务受到下游建筑业行业影响,我们调整盈利预测,收入由24-25年83.39/98.58亿元调整为24-26年的67.54/72.49/81.28亿元,归母净利润由24-25年11.58/15.56亿元,调整为6.33/8.36/11.48亿元。考虑到广联达在国内的建筑数字化行业的地位,维持“买入”评级。风险提示:建筑业下游需求侧持续不及预期、公司调整业务进展不及预期、成本控制不及预期

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

通信行业报告:海外Capex指引超预期,国内AI竞赛再升温,持续看好算力 天风证券 2024-04-29(10页) 附下载

亿美元增加到140亿美元。谷歌24Q1Capex为120亿美元,主要用于投资服务器和数据中心,并表示...

1.22 MB共10页中文简体

8小时前66720积分

-

农林牧渔2024年第16周周报:大猪库存加速出清,重视生猪养殖大周期! 天风证券 2024-04-29(15页) 附下载

1、生猪板块:前期大猪库存加速出清,猪价反转渐行渐近,重视大周期!1)猪价震荡调整,前期大猪存栏减少...

1.49 MB共15页中文简体

8小时前82720积分

-

基础化工行业研究周报:金融助力石化业绿色低碳转型,MMA、纯碱价格上涨 天风证券 2024-04-29(20页) 附下载

上周指24年4月15-21日(下同),本周指24年4月22-28日(下同)。本周重点新闻跟踪近日,中...

2.19 MB共20页中文简体

8小时前15220积分

-

金属与材料行业研究周报:季节性旺季来临,需求复苏可期 天风证券 2024-04-29(17页) 附下载

基本金属:行业进入季节性旺季,宏观与基本面或将迎来配合。1)铜:周内铜价跌后又再度冲高,沪铜收盘于8...

1.66 MB共17页中文简体

8小时前25420积分

-

建筑材料行业研究周报:24Q1板块配置比例环比继续下跌,重视预期修复机会 天风证券 2024-04-29(9页) 附下载

行情回顾过去五个交易日(0422-0426)沪深300涨1.2%,建材(中信)跌0.45%,除了玻璃...

946.67 KB共9页中文简体

8小时前67220积分

-

计算机:量子加密,一片新蓝海 天风证券 2024-04-29(13页) 附下载

核心观点1、量子科技竞赛加速,经典密码有必要考虑向PQC迁移(量子软加密):2023年12月IBM推...

1001.83 KB共13页中文简体

8小时前72320积分

-

建筑装饰行业研究周报:万亿国债支撑水利投资,关注低空经济及设备更新弹性释放 天风证券 2024-04-29(6页) 附下载

水利投资保持强度,基建景气有望延续根据百年数据网,今年水利项目资金情况相对较好,增发国债安排的水利项...

621.39 KB共6页中文简体

8小时前11220积分

-

基础化工行业专题研究:“升级”是化工领域单位GDP能耗降低的主要推动力 天风证券 2024-04-29(9页) 附下载

2024年政府工作报告中提出的降低单位GDP能耗2.5%的目标是针对“十四五”期间目标的年度拆解,伴...

686.41 KB共9页中文简体

8小时前97820积分

-

非金属新材料行业研究周报:周内半导体材料涨幅较大,碳纤维开启涨价 天风证券 2024-04-29(22页) 附下载

长期观点1、碳纤维:我们认为目前T300大丝束已处于阶段性底部阶段,但考虑到部分公司仍有产能快速释放...

1.39 MB共22页中文简体

8小时前70720积分

-

公用事业:建投能源:电量增长叠加成本下行,一季度盈利表现亮眼 天风证券 2024-04-29(2页) 附下载

事件:公司发布2023年年报及2024年一季报。2023年公司实现营收189亿元,同比增长3.5%;...

307.68 KB共2页中文简体

8小时前59220积分

-

中材科技 Q1或是景气相对底部,重视24年共振向上机会 天风证券 2024-04-29(4页) 附下载

中材科技(002080)公司一季度实现归母净利润2.16亿元,同比下滑47.66%公司发布24年一季...

860.23 KB共4页中文简体

8小时前17218积分

-

行动教育 关注成长兑现 天风证券 2024-04-29(4页) 附下载

行动教育(605098)公司发布2024年一季报24Q1收入1.41亿元,同增28.1%;归母净利0...

705.91 KB共4页中文简体

8小时前11118积分

-

新澳股份 成长势能持续加强 天风证券 2024-04-29(4页) 附下载

新澳股份(603889)公司发布24Q1财报营业收入11亿,同增12%;归母净利0.96亿,同增6....

693.79 KB共4页中文简体

8小时前96618积分

-

深圳瑞捷 深度绑定优质客户,经营质量有望改善 天风证券 2024-04-29(3页) 附下载

深圳瑞捷(300977)归母净利润增速亮眼,维持“买入”评级公司23年实现营收4.9亿,同比-14....

703.62 KB共3页中文简体

8小时前40018积分

-

山鹰国际 静待主业复苏,现金流持续优化 天风证券 2024-04-29(4页) 附下载

山鹰国际(600567)公司发布2023年报及2024年一季报24Q1收入66.7亿,同比+5.0%...

719.33 KB共4页中文简体

8小时前44718积分

-

敏芯股份 三四季度营收屡创新高,毛利率逐季修复显著 天风证券 2024-04-29(4页) 附下载

敏芯股份(688286)事件:公司发布2023年年度报告。2023年度实现营业收入3.73亿元,同比...

748.15 KB共4页中文简体

8小时前95818积分

-

江瀚新材 全年销量实现同比增长,价格受景气影响显著回落 天风证券 2024-04-29(7页) 附下载

江瀚新材(603281)事件:江瀚新材发布2023年年报,公司实现营业收入22.77亿元,同比下降3...

938.03 KB共7页中文简体

8小时前28618积分

-

华恒生物 23年业绩高增,新产品布局逐步完善合成生物平台 天风证券 2024-04-29(7页) 附下载

华恒生物(688639)事件:公司发布2023年年报及2024年一季报,23年实现营业收入19.4亿...

998.87 KB共7页中文简体

8小时前67518积分

-

鼎龙股份 24Q1同比高增,新产品放量持续推进 天风证券 2024-04-29(4页) 附下载

鼎龙股份(300054)事件:鼎龙股份发布2024年一季度报告:2024年一季度公司实现营收7.08...

731.38 KB共4页中文简体

8小时前13518积分

-

大北农 猪价低迷短期利润承压,种业布局有望贡献新曲线 天风证券 2024-04-29(3页) 附下载

大北农(002385)事件:公司披露2023年报,公司实现营业总收入333.90亿元,同比增长3.0...

701.66 KB共3页中文简体

8小时前56718积分