东鹏饮料第二曲线增长亮眼,正在向多品类的综合性饮料集团发展平安证券2024-04-15.pdf

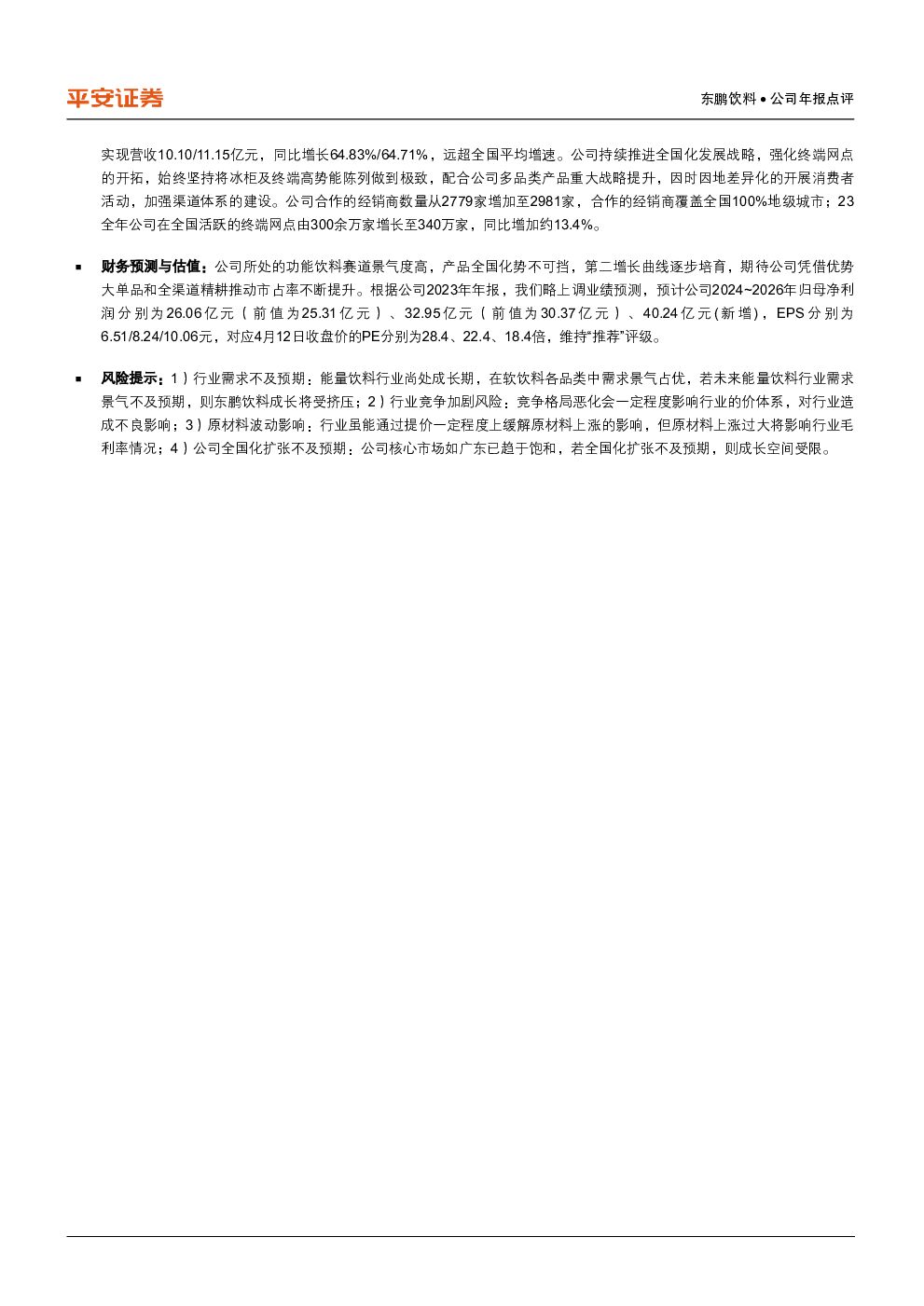

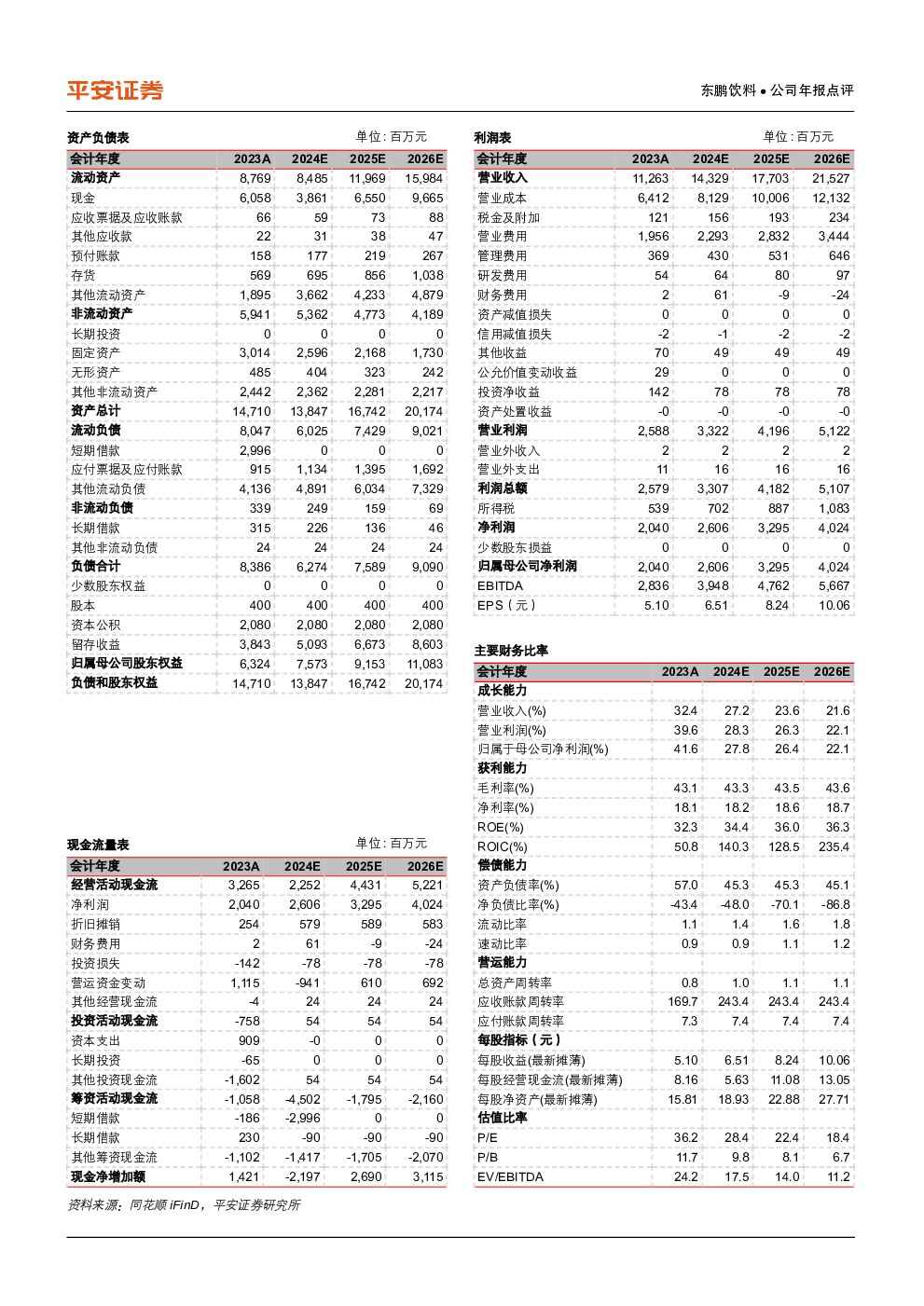

摘要:东鹏饮料(605499)事项:公司发布2023年年报,全年实现营业收入112.63亿元,同比增长32.42%;归母净利润20.40亿元,同比增长41.60%。其中23Q4实现营业收入26.22亿元,同比增长40.88%;归母净利润3.84亿元,同比增长39.69%。拟向全体股东每10股派25元(含税)。平安观点:打造多品类矩阵,满足多元化消费需求。分产品看,公司主营业务收入主要来自东鹏特饮。23全年东鹏特饮/其他饮料分别实现营收103.36/9.14亿元,占比91.87%/8.13%,同比增长26.48%/186.65%。其他饮料中,东鹏补水啦及东鹏大咖合计收入占比为5.11%。公司已初步构建起以能量饮料为第一发展曲线,以电解质饮料、茶饮料、预调制酒、即饮咖啡等新领域为第二发展曲线的战略框架,专心致力于打造多品类矩阵,逐步从单一品类向多品类的综合性饮料集团稳步发展。部分原材料价格下降,利润弹性持续释放。公司23全年实现毛利率43.07%,同比上升0.74pct。主要得益于原材料价格的下降,其中白砂糖采购价较去年同期增长,但由于聚酯切片、纸箱等其他原材料采购价格较去年同期下降较多,降低了产品成本,使得整体毛利率略有上升。销售/管理/财务费用率分别为17.36%/3.27%/0.02%,较同期上升0.32/上升0.27/下降0.46pct。销售费用率上升主要系公司为推进全国化战略实施,进一步扩大销售规模,销售人员人数增加以及加大冰柜投入所致;管理费用率上升主要原因是公司管理人员薪酬、会议及办公费、差旅费等支出增加;财务费用率下降主要原因是公司本期定期存款利息收入大幅增加所致。23全年实现归母净利率18.11%,同比上升1.17pct。广东大本营发展稳健,全国化战略持续推进。分区域来看,营收占比前三的地区分别为广东/华东/华中,营收分别为37.61/15.16/14.00亿元,同比增长12.14%/48.41%/32.84%。而增速最快的为华北/西南区域,分别实现营收10.10/11.15亿元,同比增长64.83%/64.71%,远超全国平均增速。公司持续推进全国化发展战略,强化终端网点的开拓,始终坚持将冰柜及终端高势能陈列做到极致,配合公司多品类产品重大战略提升,因时因地差异化的开展消费者活动,加强渠道体系的建设。公司合作的经销商数量从2779家增加至2981家,合作的经销商覆盖全国100%地级城市;23全年公司在全国活跃的终端网点由300余万家增长至340万家,同比增加约13.4%。财务预测与估值:公司所处的功能饮料赛道景气度高,产品全国化势不可挡,第二增长曲线逐步培育,期待公司凭借优势大单品和全渠道精耕推动市占率不断提升。根据公司2023年年报,我们略上调业绩预测,预计公司2024~2026年归母净利润分别为26.06亿元(前值为25.31亿元)、32.95亿元(前值为30.37亿元)、40.24亿元(新增),EPS分别为6.51/8.24/10.06元,对应4月12日收盘价的PE分别为28.4、22.4、18.4倍,维持“推荐”评级。风险提示:1)行业需求不及预期:能量饮料行业尚处成长期,在软饮料各品类中需求景气占优,若未来能量饮料行业需求景气不及预期,则东鹏饮料成长将受挤压;2)行业竞争加剧风险:竞争格局恶化会一定程度影响行业的价体系,对行业造成不良影响;3)原材料波动影响:行业虽能通过提价一定程度上缓解原材料上涨的影响,但原材料上涨过大将影响行业毛利率情况;4)公司全国化扩张不及预期:公司核心市场如广东已趋于饱和,若全国化扩张不及预期,则成长空间受限。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

有色金属周报:基本面预期发酵叠加通胀预期抬升,铜价持续攀升 平安证券 2024-04-29(12页) 附下载

核心观点:贵金属-黄金:美国一季度GDP增速低于预期,滞胀势头渐显。美国一季度实际GDP年化环比季调...

1.64 MB共12页中文简体

3小时前11520积分

-

食品饮料行业周报:主流企业业绩亮眼,加大重视低估值核心资产 德邦证券 2024-04-29(18页) 附下载

投资要点:白酒:财报业绩亮眼,建议加大低估值核心资产的重视。本周多家白酒上市公司年报和一季报业绩披露...

2.32 MB共18页中文简体

3小时前25320积分

-

食品饮料行业跟踪周报:中餐加速出海,龙头多元增长可期 东吴证券 2024-04-29(19页) 附下载

投资要点大行业小公司,中式餐饮进入海外扩张新周期。餐饮作为我国文化重要载体,近年来在全球接受度与认可...

1.47 MB共19页中文简体

3小时前82020积分

-

食品饮料行业周报:零食公司业绩分化,高性价比趋势明确 华金证券 2024-04-29(19页) 附下载

投资要点行情回顾:上周食品饮料(申万)行业上涨4.01%,在31个子行业中排名第7位,跑赢上证综指3...

1.28 MB共19页中文简体

3小时前33020积分

-

食品饮料行业周报:头部白酒品牌业绩良好,大众品不乏亮点 上海证券 2024-04-29(26页) 附下载

投资要点:本周行业要闻:1)1-3月规上企业白酒产量增长6%:国家统计局发布数据显示,3月,中国规模...

1.21 MB共26页中文简体

3小时前79420积分

-

食品饮料行业周观点:白酒板块上行,食饮龙头企业业绩喜人 万联证券 2024-04-29(11页) 附下载

行业核心观点:上周食品饮料板块上涨4.01%,于申万31个子行业中位列第7。上周(2024年4月22...

1.14 MB共11页中文简体

3小时前86920积分

-

食品饮料行业周报:白酒龙头韧性强劲,关注绩优方向 东海证券 2024-04-29(11页) 附下载

投资要点:二级市场表现:上周食品饮料板块上涨4.01%,跑赢沪深300指数2.81个百分点,在31个...

1.08 MB共11页中文简体

3小时前14420积分

-

食品饮料行业周报:白酒1季度业绩增速较快,2季度需观察商务和宴席需求的恢复情况 中银证券 2024-04-29(15页) 附下载

上周食品饮料板块涨跌幅为+4.0%,跑赢沪深300(+1.2%),在各行业中排名靠前。白酒1季度业绩...

910.97 KB共15页中文简体

3小时前70620积分

-

食品饮料周思考(第18周):年季报印证食品饮料需求韧性 中泰证券 2024-04-29(7页) 附下载

投资要点食品饮料年季报展现板块需求韧性。板块中的优质企业兼具一季报和全年业绩稳定性,正在迎来业绩催化...

432 KB共7页中文简体

3小时前36820积分

-

化工新材料行业周报:国内成品油新一轮价格下调将开启 平安证券 2024-04-29(16页) 附下载

核心观点:石油化工:中东局势紧张提振国际油价,国内成品油价将迎来新一轮下调。截至4.26,据ifin...

2.16 MB共16页中文简体

3小时前10420积分

-

金融行业周报:加快建设金融强国,金融板块持仓分化 平安证券 2024-04-29(17页) 附下载

核心观点加快建设金融强国,金融板块持仓分化1、加快建设金融强国,打造金融业“国家队”。4月25日,受...

1.66 MB共17页中文简体

3小时前32920积分

-

电力设备及新能源行业周报:海南海风规划扩容,Enphase 2024Q1呈现亏损 平安证券 2024-04-29(23页) 附下载

本周(2024.4.22-4.26)新能源细分板块行情回顾。风电指数(866044.WI)下跌1.1...

2.74 MB共23页中文简体

3小时前8220积分

-

计算机行业:北京发布算力基础设施建设方案,重庆宣布举行低空飞行消费周活动 平安证券 2024-04-29(11页) 附下载

行业要闻及简评:1)北京发布算力基础设施建设方案,加大智能算力投入并加快生态自主化进程。4月25日,...

729.67 KB共11页中文简体

3小时前55420积分

-

地产行业周报:成都全面放开限购,南京试点以旧换新 平安证券 2024-04-29(18页) 附下载

周度观点: 周五申万地产板块大涨4.08%, 我们认为主要为板块低持仓、 年报季业绩风险逐步释放、 ...

1.65 MB共18页中文简体

3小时前53220积分

-

电子行业:24Q1台积电营收同比增长17%,eSSD合约价涨价有望持续至24Q3 平安证券 2024-04-29(13页) 附下载

核心摘要行业要闻及简评:1)根据TrendForce数据,得益于大容量QLC NAND产品供应不足,...

907.96 KB共13页中文简体

3小时前89420积分

-

房地产行业点评:对当下地产链投资的两大策略 平安证券 2024-04-29(3页) 附下载

事项:近期地产板块及相关产业链持续大涨。平安观点:多重因素导致地产板块反弹。4月(截止26日)重点5...

462.16 KB共3页中文简体

3小时前19320积分

-

中信证券 业绩具备韧性,资金使用和经营效率进一步提升 平安证券 2024-04-29(4页) 附下载

中信证券(600030)事项:中信证券发布2024年一季报,实现营业收入137.55亿元(YoY-1...

808.86 KB共4页中文简体

3小时前41118积分

-

长沙银行 息差韧性凸显,资产质量保持稳健 平安证券 2024-04-29(5页) 附下载

长沙银行(601577)事项:长沙银行发布2023年年报及2024年一季报,公司23年、24Q1分别...

1.05 MB共5页中文简体

3小时前64718积分

-

智飞生物 HPV疫苗进一步放量,带疱疫苗即将贡献新增量 平安证券 2024-04-29(4页) 附下载

智飞生物(300122)事项:(1)公司发布2023年年报,全年实现营收529.18亿元(+38.3...

688.81 KB共4页中文简体

3小时前65318积分

-

苏州银行 非息拉动营收回暖,信贷扩张保持积极 平安证券 2024-04-29(5页) 附下载

苏州银行(002966)事项:苏州银行发布2023年年报及2024年一季报,公司23年、24Q1分别...

1.37 MB共5页中文简体

3小时前83618积分