龙迅股份收入逐季走高、业绩快速增长,新品持续贡献营收增量山西证券2024-04-08.pdf

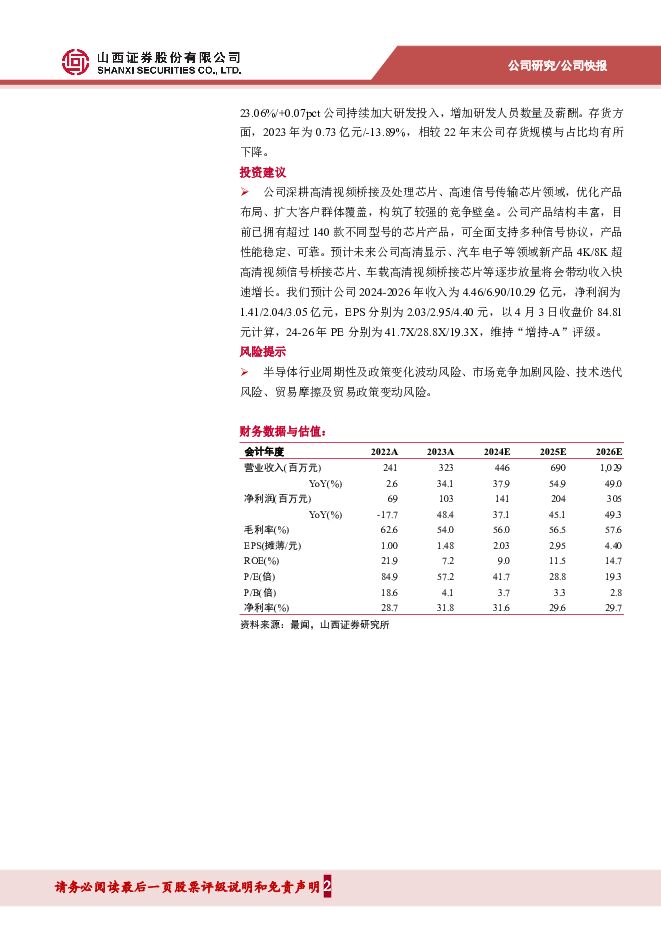

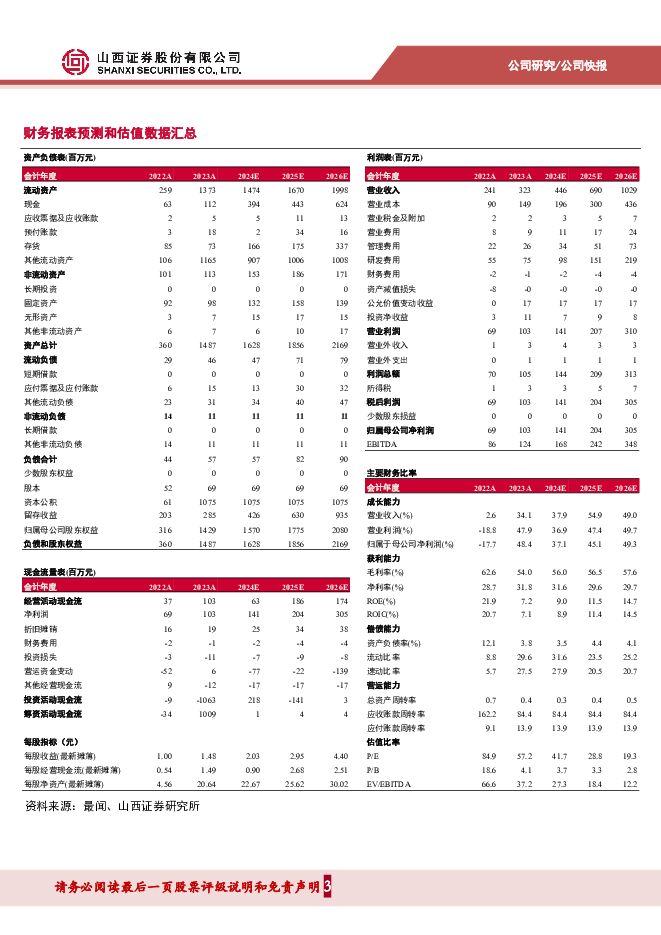

摘要:龙迅股份(688486)事件描述公司于近日披露2023年年度报告,2023年实现公司实现营业收入3.23亿元,同比+34.12%;归母净利润1.03亿元,同比+48.39%;扣非归母净利润0.67亿元,同比+17.67%。其中,23Q4公司实现营收1.01亿元,同比+48.01%;归母净利润0.32亿元,同比+66.44%。事件点评持续优化产品布局收入逐季走高,业绩增速高于收入增速。2023年,公司有效克服了半导体下行周期、行业景气度结构化明显和行业竞争加剧的不利影响,围绕自身技术优势和市场能力积极进行产品布局和业务拓展,进一步扩大客户群体覆盖度,实现了公司整体业绩的较快增长。分季度看,Q1-Q4收入分别为0.52/0.82/0.88/1.01亿元,同比分别-22.17%/+47.34%/+74.72%/+48.01%,逐季度分别创历史新高;归母净利润分别为0.07/0.35/0.28/0.32亿元,同比分别-69.63%/+111.52%/+203.01%/+66.44%。公司抓住高性能计算和汽车等领域的较强需求,持续拓展国内外市场,订单量大幅增加。2023年,公司高清视频桥接及处理芯片销量同比+41.99%,高速信号传输芯片销量同比+21.96%。持续提升产品性能,积极拓展业务领域。分产品看,2023年公司高清视频桥接及处理芯片收入2.97亿元/+39.24%,高速信号传输芯片收入0.25亿元/-4.89%,其中高清视频桥接及处理芯片的收入占比达到91.90%/+3.38pcts。新产品方面,公司持续提升产品性能,积极拓展业务领域。高清显示领域,公司研发的4K/8K超高清视频信号桥接芯片开始批量出货,成为市场上少数可兼容多种超高清信号协议、支持8K显示的单芯片解决方案产品,满足了新一轮4K/8K显示器的升级换代需求以及AR/VR、超高清商业显示的市场需求;高速数据传输领域,公司目前关于PCIe的桥接芯片和Switch芯片研发项目均在有序实施中;汽车电子领域,截至2023年报,凭借良好的兼容性和稳定性,公司部分高清视频桥接芯片已导入车载抬头显示系统和信息娱乐系统等领域,其中已有8颗芯片通过AEC-Q100认证;同时,车载SerDes芯片组已如期进入验证测试阶段,高速单通道速率可达8.1Gbps,支持菊花链传输模式。行业竞争加剧影响毛利率下降,持续加大研发投入。2023年,公司整体毛利率为54.0%/-8.64pcts,环比回升0.2pct,受到行业竞争加剧影响,公司产品售价与成本双向承压,毛利率呈现下降。2023年,公司期间费用率33.07%/-1.11pcts,收入规模快速增长带动各项费率下降,其中研发费率23.06%/+0.07pct公司持续加大研发投入,增加研发人员数量及薪酬。存货方面,2023年为0.73亿元/-13.89%,相较22年末公司存货规模与占比均有所下降。投资建议公司深耕高清视频桥接及处理芯片、高速信号传输芯片领域,优化产品布局、扩大客户群体覆盖,构筑了较强的竞争壁垒。公司产品结构丰富,目前已拥有超过140款不同型号的芯片产品,可全面支持多种信号协议,产品性能稳定、可靠。预计未来公司高清显示、汽车电子等领域新产品4K/8K超高清视频信号桥接芯片、车载高清视频桥接芯片等逐步放量将会带动收入快速增长。我们预计公司2024-2026年收入为4.46/6.90/10.29亿元,净利润为1.41/2.04/3.05亿元,EPS分别为2.03/2.95/4.40元,以4月3日收盘价84.81元计算,24-26年PE分别为41.7X/28.8X/19.3X,维持“增持-A”评级。风险提示半导体行业周期性及政策变化波动风险、市场竞争加剧风险、技术迭代风险、贸易摩擦及贸易政策变动风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

太阳能行业周报:1-3月国内光伏新增装机同比增长35.9%,产业链价格持续下行 山西证券 2024-04-28(4页) 附下载

投资要点国家能源局:1-3月国内光伏新增装机同比增长35.9%:4月22日,国家能源局发布1-3月份...

417.3 KB共4页中文简体

1天前020积分

-

电力月报:3月用电高增,用电增速继续高于规上发电 山西证券 2024-04-26(26页) 附下载

电力月度数据:3月行情回顾:3月CS电力及公用事业板块上涨4.32%,沪深300指数上涨0.61%,...

2.65 MB共26页中文简体

1天前020积分

-

非银行金融行业周报:公募费改全面落地,高质量发展渐行渐稳 山西证券 2024-04-26(11页) 附下载

投资要点公募费率改革措施全面落地。4月19日,证监会制定发布《公开募集证券投资基金证券交易费用管理规...

1001.99 KB共11页中文简体

1天前020积分

-

瑞丰新材 Q1业绩稳定增长,润滑油需求向好 山西证券 2024-04-27(5页) 附下载

瑞丰新材(300910)事件描述公司发布2024年一季报,实现营业收入7.14亿元,同比+14.41...

404 KB共5页中文简体

1天前018积分

-

普冉股份 23Q4环比扭亏为盈,“存储+”战略有效推进 山西证券 2024-04-26(6页) 附下载

普冉股份(688766)事件描述公司发布2023年年度报告。2023年全年实现营业收入11.27亿元...

442.26 KB共6页中文简体

1天前018积分

-

欧派家居 2023年派息率提升至55%,降本增效助力毛利率提升 山西证券 2024-04-26(5页) 附下载

欧派家居(603833)事件描述4月24日,公司披露2023年年报,2023年,公司实现营业收入22...

432.26 KB共5页中文简体

1天前018积分

-

联瑞新材 营收与净利润同比双增长,加大研发助力高端产能放量 山西证券 2024-04-27(5页) 附下载

联瑞新材(688300)事件描述公司发布2024年第一季度度报告,实现营收2.02亿元,同比增加39...

406.82 KB共5页中文简体

1天前018积分

-

立讯精密 消费电子为基,AI驱动多元化发展 山西证券 2024-04-26(5页) 附下载

立讯精密(002475)事件描述公司发布2023年年报以及24年一季报,同时发布上半年业绩展望。公司...

424.88 KB共5页中文简体

1天前018积分

-

科德数控 2023年新签订单同比增长65%,定增落地推动产能扩建 山西证券 2024-04-26(5页) 附下载

科德数控(688305)事件描述公司披露2023年年度报告:报告期内,公司实现营业收入4.52亿元,...

426.84 KB共5页中文简体

1天前018积分

-

华勤技术 24年一季度业绩稳健增长,高性能计算充分受益AI大浪潮 山西证券 2024-04-26(5页) 附下载

华勤技术(603296)事件描述公司公告2023年业绩:收入853.38亿元,同比-7.89%;归母...

414.44 KB共5页中文简体

1天前018积分

-

恒源煤电 经营预期稳健,高股息有望提振估值 山西证券 2024-04-28(5页) 附下载

恒源煤电(600971)事件描述公司发布2024年第一季度报告:报告期内公司实现营业收入20.51亿...

406.96 KB共5页中文简体

1天前018积分

-

广州酒家 餐饮业务持续增长,费用优化效果显著 山西证券 2024-04-28(5页) 附下载

广州酒家(603043)事件描述公司发布2024年一季度财报,期内实现营收10.12亿元/+10.0...

401.73 KB共5页中文简体

1天前018积分

-

北京君正 短期业绩承压,静待行业景气恢复 山西证券 2024-04-26(5页) 附下载

北京君正(300223)事件描述公司发布2024年一季度报告。2024年一季度公司实现营业收入10....

423.45 KB共5页中文简体

1天前018积分

-

爱美客 盈利水平稳定,费用改善明显 山西证券 2024-04-28(5页) 附下载

爱美客(300896)事件描述公司发布2024年一季度财报,期内实现营收8.08亿元/+28.24%...

413.12 KB共5页中文简体

1天前018积分

-

宠物专题报告(一):如何看待宠物食品行业当前新渠道与价格战情况? 山西证券 2024-04-25(34页) 附下载

投资要点:新渠道和新业态为国内宠粮品牌带来新机遇和低价竞争的新挑战。相比欧美日等宠物发达市场,我国宠...

3.52 MB共34页中文简体

4天前020积分

-

煤炭进口数据拆解:3月煤炭进口显著放缓 山西证券 2024-04-25(13页) 附下载

数据拆解:全口径:1-3月进口量同比增长;3月当月同比增速放缓。全口径煤炭进口价格较去年同期下降,但...

1.06 MB共13页中文简体

4天前020积分

-

中国中免 库存改善、盈利能力提升,出入境市场恢复或成主要助力 山西证券 2024-04-25(5页) 附下载

中国中免(601888)事件描述公司发布2024年一季度财报,期内实现营收188.08亿元/-9.4...

418.2 KB共5页中文简体

4天前218积分

-

龙佰集团 23年产销再创新高,24Q1净利润大幅提升 山西证券 2024-04-25(5页) 附下载

龙佰集团(002601)事件描述公司发布2023年年报和2024年一季报,23年实现营收267.65...

417.34 KB共5页中文简体

4天前018积分

-

金橙子 23年归母净利润增速同比改善,持续拓展高精密产品带来增量 山西证券 2024-04-25(5页) 附下载

金橙子(688291)事件描述公司于近日发布2023年年度报告和2024年一季度报告,2023年公司...

416.5 KB共5页中文简体

4天前018积分

-

华恒生物 23年净利同比增长40%,24年重磅新品有望落地 山西证券 2024-04-25(5页) 附下载

华恒生物(688639)事件描述2024年4月21日,华恒生物发布2023年年报及2024年一季报。...

404.44 KB共5页中文简体

4天前318积分