华鲁恒升景气下行业绩承压,项目投产贡献增量华金证券2024-04-03.pdf

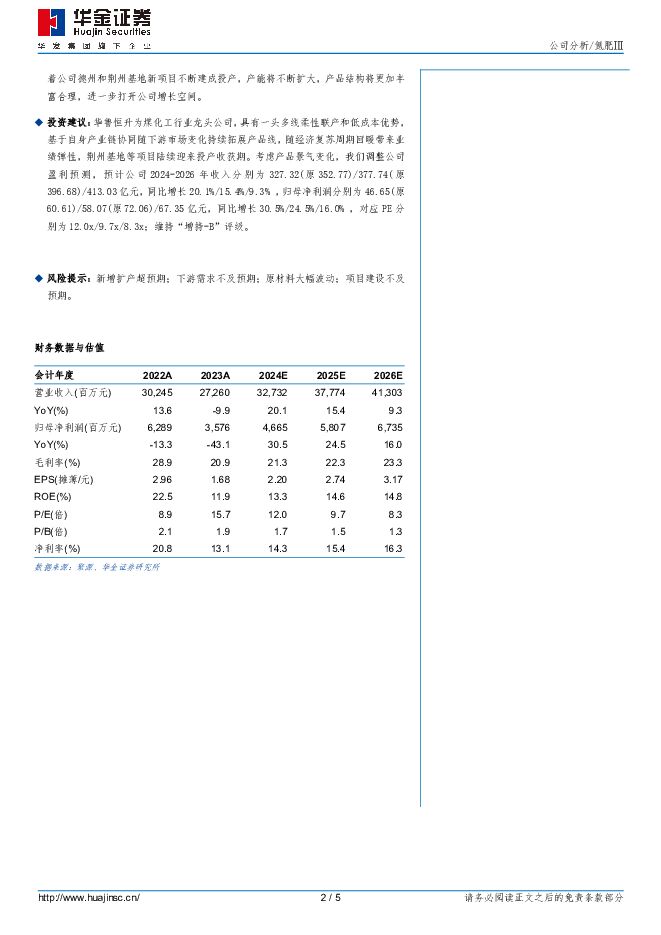

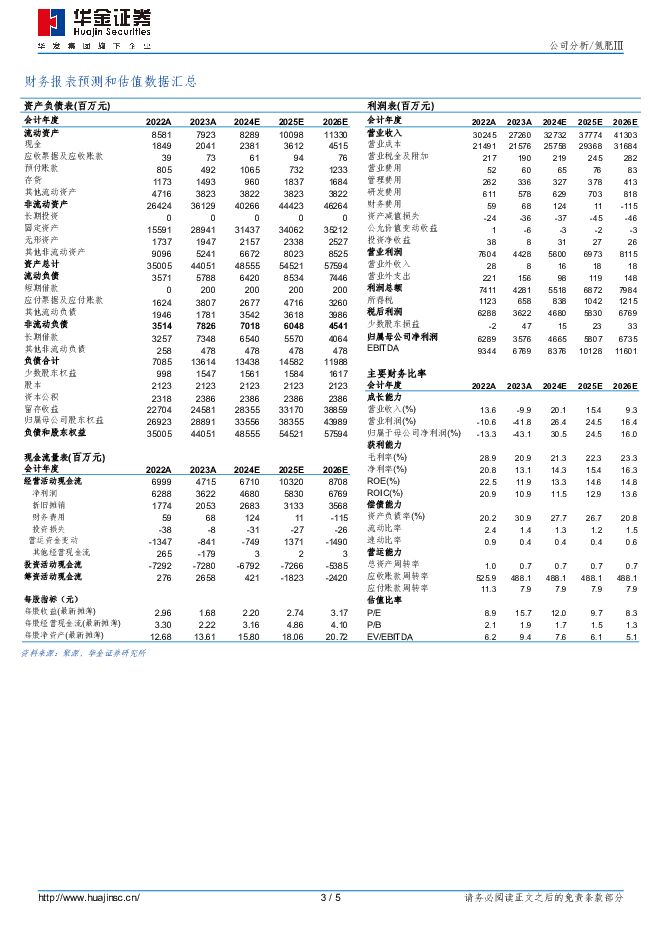

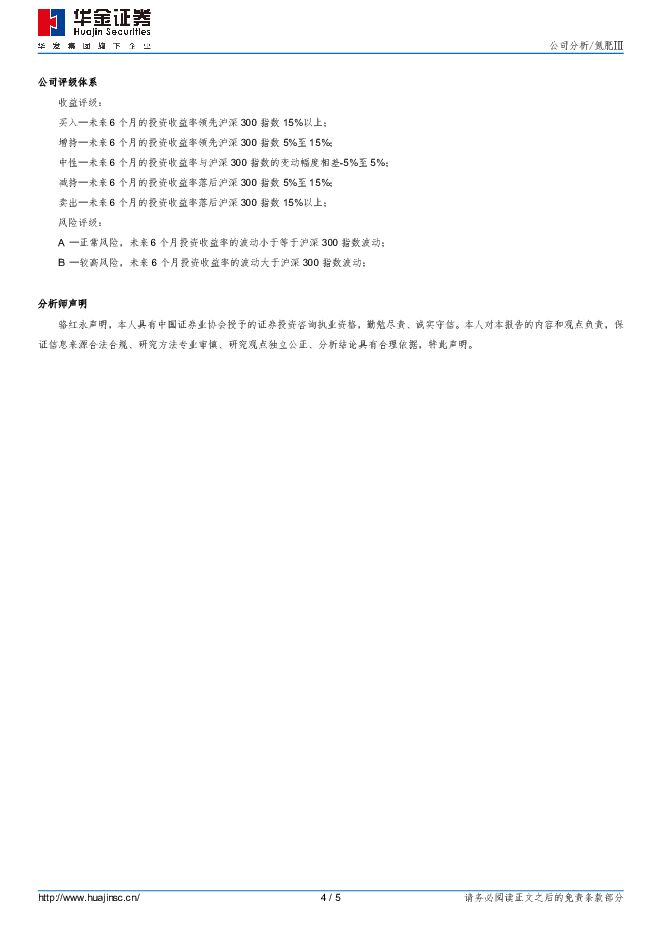

摘要:华鲁恒升(600426)投资要点事件:华鲁恒升发布2023年年报,2023年实现营收272.60亿元,同比减少9.87%;归母净利润35.76亿元,同比减少43.14%;扣非归母净利润37.03亿元,同比减少42.28%;毛利率20.85%,同比减少8.09pct。单2023年Q4看,实现营收79.14亿元,同比增加9.36%,环比增加13.26%;归母净利润6.49亿元,同比减少14.09%,环比减少46.73%;扣非归母净利润8.00亿元,同比减少14.52%,环比减少33.93%;毛利率17.77%,同比减少0.91pct,环比减少6.56pct。公司拟向全体股东每10股派发现金红利6.00元(含税),分红总金额12.74亿元,占2023年度归母净利润35.63%。景气下行业绩承压,产销稳步增长。2023年,受需求收缩、供给冲击、预期减弱三重压力影响,化工行业景气程度下行,传统产能过剩、高端供给不足、同质竞争加剧、盈利能力下降的矛盾突出,公司所在市场竞争加剧,部分产品价格低位震荡。公司虽然通过完善大生产管理体系、提高资源能源利用效率,加快项目建设进度,消化了部分减利因素,但经营业绩同比仍出现一定下滑。分产品来看,2023年公司新能源材料相关产品、有机胺、肥料、醋酸及衍生品收入分别为154.76、26.74、56.76、20.52亿元,同比变化5.61%、-55.38%、2.86%、-2.59%;销量分别为217.91、52.16、325.97、71.54万吨,同比变化20.20%、8.80%、14.89%、24.20%;销售均价分别为7102、5128、1741、2868元/吨,同比变化-12.14%、-59.00%、-10.47%、-21.57%;毛利率分别为17.24%、12.87%、35.07%、20.95%,分别同比提升1.93pct、减少44.12pct、减少4.29pct、减少10.02pct。其中2023年第四季度公司新能源材料相关产品、有机胺、肥料、醋酸及衍生品收入分别为41.22、6.87、17.99、7.52亿元,同比变化18.04%、-33.88%、22.88%、85.68%,环比变化-5.11%、4.25%、41.43%、60.00%;销量分别为57.95、14.14、98.66、26.25万吨,同比变化19.66%、22.11%、27.65%、90.22%,环比变化-9.16%、5.68%、29.07%、76.53%;均价分别为7113、4859、1823、2865元/吨,同比变化-1.35%、-45.85%、-3.73%、-2.39%,环比变化4.45%、-1.35%、9.58%、-9.36%。两地协同并进,看好公司未来发展。公司以煤化气平台为基础,依托洁净煤化气技术,构建了可持续发展的产业技术平台,协同推动德州本部及荆州基地“一体两翼”发展。2023年11月公司荆州基地一期项目建成开车并运营达效,创下业内建设、开车、盈利最快新纪录;德州本部同步推进新能源、新材料“两新”项目和平台优化技改项目,高端溶剂、等容量替代3×480t/h高效大容量燃煤锅炉等项目顺利投产,尼龙66高端新材料一期项目如期推进。荆州基地一期项目预计产能达标后可年产尿素100万吨、醋酸100万吨、二甲基甲酰胺(DMF)15万吨、混甲胺15万吨,进一步增强公司核心竞争力。此外,截止2023年12月末,公司荆州基地年产20万吨BDO、16万吨NMP及3万吨PBAT生物可降解材料一体化项目、蜜胺树脂单体材料项目、蜜胺树脂单体材料原料及产品优化提升项目工程进度分别达到23%、49%、37%,预计项目建成投产后将进一步丰富公司产品结构,提升公司市场竞争力。随着公司德州和荆州基地新项目不断建成投产,产能将不断扩大,产品结构将更加丰富合理,进一步打开公司增长空间。投资建议:华鲁恒升为煤化工行业龙头公司,具有一头多线柔性联产和低成本优势,基于自身产业链协同随下游市场变化持续拓展产品线,随经济复苏周期回暖带来业绩弹性,荆州基地等项目陆续迎来投产收获期。考虑产品景气变化,我们调整公司盈利预测,预计公司2024-2026年收入分别为327.32(原352.77)/377.74(原396.68)/413.03亿元,同比增长20.1%/15.4%/9.3%,归母净利润分别为46.65(原60.61)/58.07(原72.06)/67.35亿元,同比增长30.5%/24.5%/16.0%,对应PE分别为12.0x/9.7x/8.3x;维持“增持-B”评级。风险提示:新增扩产超预期;下游需求不及预期;原材料大幅波动;项目建设不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

食品饮料行业周报:零食公司业绩分化,高性价比趋势明确 华金证券 2024-04-29(19页) 附下载

投资要点行情回顾:上周食品饮料(申万)行业上涨4.01%,在31个子行业中排名第7位,跑赢上证综指3...

1.28 MB共19页中文简体

1小时前33020积分

-

华鲁恒升 公司信息更新报告:Q1业绩同环比增长,未来荆州基地多尾优势或增强 开源证券 2024-04-29(4页) 附下载

华鲁恒升(600426)Q1业绩同、环比增长,荆州产品种类或进一步丰富,维持“买入”评级2024年Q...

675.57 KB共4页中文简体

1小时前51518积分

-

主题报告:“国九条”配套政策细则详解 华金证券 2024-04-29(12页) 附下载

投资要点IPO标准有不同程度的上调。(1)主板财务指标要求显著上调:将第一套上市标准中的最近3年累计...

1.94 MB共12页中文简体

1小时前46810积分

-

通信行业周报:算力热度不减:海外capex高速增长,国内集采加速 华金证券 2024-04-27(23页) 附下载

投资要点1、本周回顾本周通信(中信)上涨4.54%,同期上证指数上涨0.76%,深证成指上涨1.99...

560.49 KB共23页中文简体

1天前41320积分

-

电力设备及新能源行业周报:一季度电网投资增速达14.7%, 宁德时代发布神行PLUS电池【第17期】 华金证券 2024-04-28(14页) 附下载

投资要点新能源汽车:本周,据GGII数据显示,2024Q1我国新能源汽车销量约183.3万辆,同比增...

1.88 MB共14页中文简体

1天前6820积分

-

应流股份 核电+两机铸就高护城河,低空全链条布局迎曙光 华金证券 2024-04-26(8页) 附下载

应流股份(603308)投资要点事件:公司发布2023年年报与2024年一季报,2023全年实现营收...

447.15 KB共8页中文简体

1天前24618积分

-

盐津铺子 全渠道多品类开花,重视价值链分配变化 华金证券 2024-04-26(8页) 附下载

盐津铺子(002847)事件:公司发布2023年年报,23年实现营收41.15亿元,同比+42.22...

366.24 KB共8页中文简体

1天前82118积分

-

望变电气 高端取向硅钢投产,收购云变强化综合竞争力 华金证券 2024-04-27(7页) 附下载

望变电气(603191)投资要点事件:公司发布2023年年报与2024年一季报,2023全年实现营收...

416.92 KB共7页中文简体

1天前31118积分

-

天下秀 红人业务根基稳固,“AI+出海”赋能创意营销 华金证券 2024-04-27(7页) 附下载

天下秀(600556)投资要点事件:2023年,公司实现营收42.02亿元,同比增长1.77%;归母...

336.53 KB共7页中文简体

1天前9818积分

-

韦尔股份 24Q1利润同环比高增,高端CIS份额持续提升 华金证券 2024-04-28(5页) 附下载

韦尔股份(603501)投资要点2024年4月26日,公司发布2023年年度报告和2024年第一季度...

350.73 KB共5页中文简体

1天前97018积分

-

天合光能 23年组件出货超65GW,光储系统整体解决方案领先全球 华金证券 2024-04-28(5页) 附下载

天合光能(688599)投资要点事件:天合光能发布2023年年度报告及2024年一季报。2023年公...

302.23 KB共5页中文简体

1天前21018积分

-

森麒麟 业绩亮眼高增,全球化布局助力持续成长 华金证券 2024-04-27(6页) 附下载

森麒麟(002984)投资要点事件:森麒麟发布2024年一季报,2024Q1公司实现营收21.15亿...

339.07 KB共6页中文简体

1天前48418积分

-

瑞迪智驱 新股覆盖研究:瑞迪智驱 华金证券 2024-04-26(9页) 附下载

瑞迪智驱(301596)投资要点下周一(4月29日)有一只创业板新股“瑞迪智驱”申购。瑞迪智驱(30...

535.25 KB共9页中文简体

1天前98918积分

-

蓝色光标 主营业务持续增长,构建AI Native模式 华金证券 2024-04-27(4页) 附下载

蓝色光标(300058)投资要点事件:公司2023年实现营收526.16亿元,同比增长43.44%;...

307.15 KB共4页中文简体

1天前69418积分

-

坤恒顺维 高端测试仿真仪国内领先,应用多点开花贡献长期动力 华金证券 2024-04-27(7页) 附下载

坤恒顺维(688283)投资要点事件:2024年4月22日,坤恒顺维发布2023年度报告和2024年...

303.71 KB共7页中文简体

1天前13718积分

-

劲仔食品 三年收入翻番,增长势能强劲 华金证券 2024-04-26(7页) 附下载

劲仔食品(003000)事件:公司发布2023年年报,23年实现营收20.65亿元,同比+41.26...

336.74 KB共7页中文简体

1天前69118积分

-

华鲁恒升 产销量进一步提升,盈利环比改善 国金证券 2024-04-26(4页) 附下载

华鲁恒升(600426)2024年4月24日公司披露一季报,一季度实现营收79.78亿元,同比增长3...

899.14 KB共4页中文简体

1天前76218积分

-

华鲁恒升 24Q1业绩符合预期,荆州一期投产带来销量增长 中邮证券 2024-04-26(5页) 附下载

华鲁恒升(600426)事件:公司4月24日发布一季报,2401实现营收79.78亿元,同比+31....

711.49 KB共5页中文简体

1天前68818积分

-

华鲁恒升 业绩环比改善明显,量增伴随高质成长 中泰证券 2024-04-28(6页) 附下载

华鲁恒升(600426)投资要点事件1:公司发布2023年年报。2023年公司实现营收272.6亿元...

693.03 KB共6页中文简体

1天前11218积分

-

华力创通 业绩大幅改善,卫星直连+北三换代放量可期 华金证券 2024-04-27(5页) 附下载

华力创通(300045)投资要点事件:2024年4月25日,华力创通发布2023年度报告,2023年...

288.73 KB共5页中文简体

1天前52818积分