海天精工2023年年报点评:业绩稳健增长,看好国内市场恢复性增长东吴证券2024-03-26.pdf

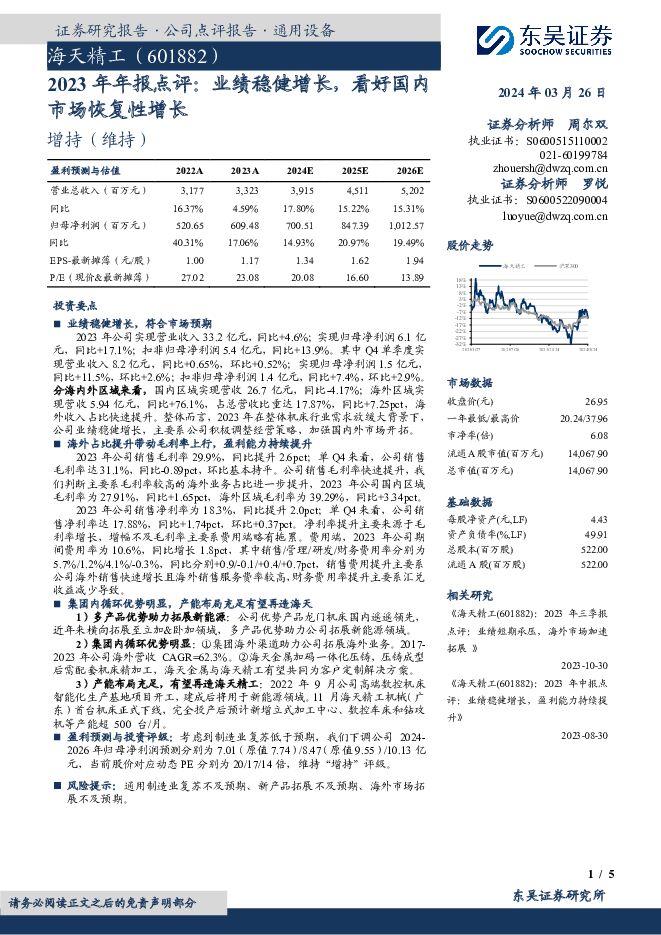

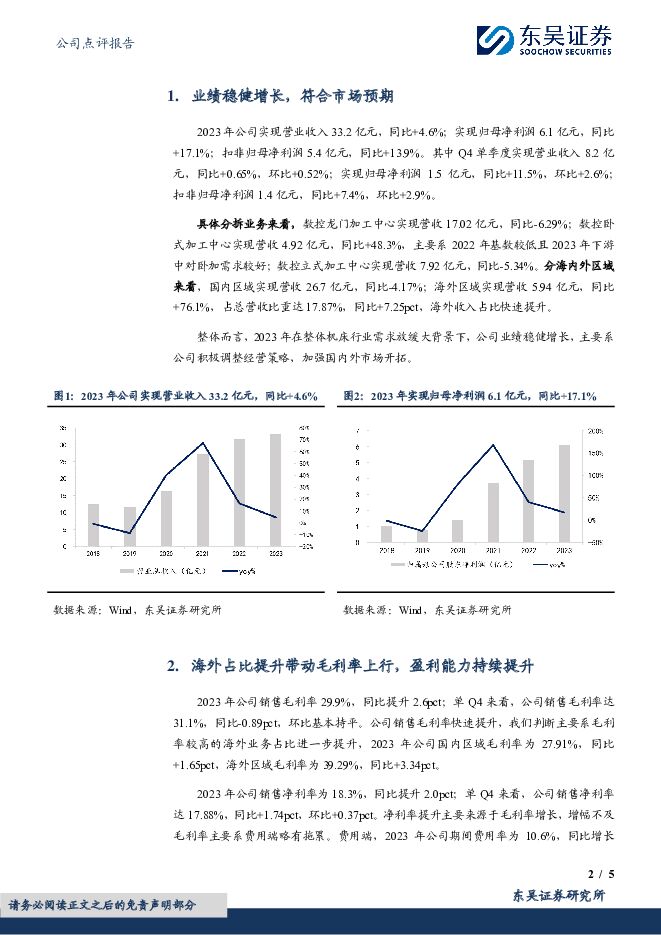

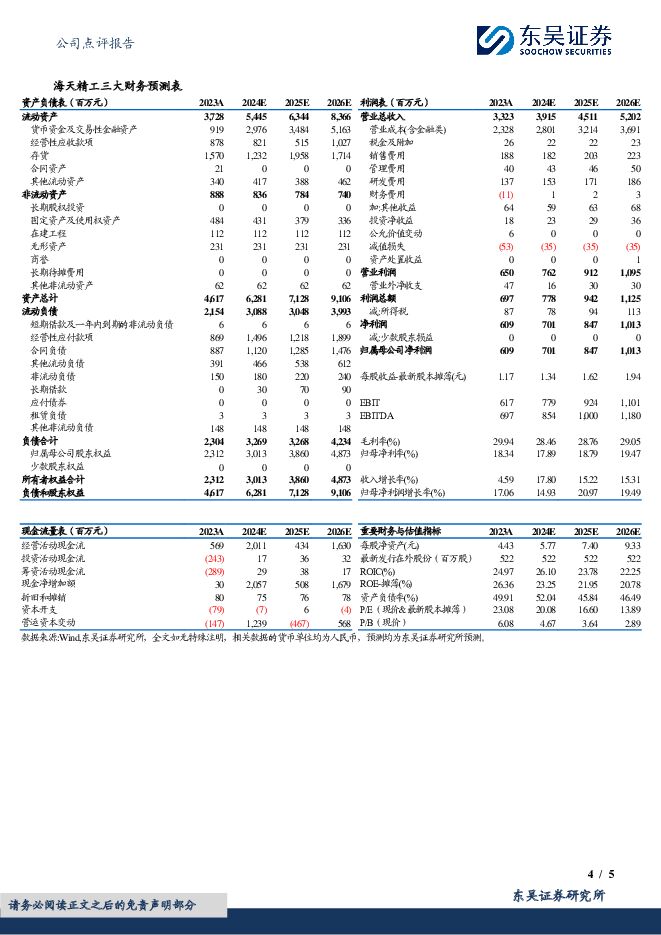

摘要:海天精工(601882)投资要点业绩稳健增长,符合市场预期2023年公司实现营业收入33.2亿元,同比+4.6%;实现归母净利润6.1亿元,同比+17.1%;扣非归母净利润5.4亿元,同比+13.9%。其中Q4单季度实现营业收入8.2亿元,同比+0.65%,环比+0.52%;实现归母净利润1.5亿元,同比+11.5%,环比+2.6%;扣非归母净利润1.4亿元,同比+7.4%,环比+2.9%。分海内外区域来看,国内区域实现营收26.7亿元,同比-4.17%;海外区域实现营收5.94亿元,同比+76.1%,占总营收比重达17.87%,同比+7.25pct,海外收入占比快速提升。整体而言,2023年在整体机床行业需求放缓大背景下,公司业绩稳健增长,主要系公司积极调整经营策略,加强国内外市场开拓。海外占比提升带动毛利率上行,盈利能力持续提升2023年公司销售毛利率29.9%,同比提升2.6pct;单Q4来看,公司销售毛利率达31.1%,同比-0.89pct,环比基本持平。公司销售毛利率快速提升,我们判断主要系毛利率较高的海外业务占比进一步提升,2023年公司国内区域毛利率为27.91%,同比+1.65pct,海外区域毛利率为39.29%,同比+3.34pct。2023年公司销售净利率为18.3%,同比提升2.0pct;单Q4来看,公司销售净利率达17.88%,同比+1.74pct,环比+0.37pct。净利率提升主要来源于毛利率增长,增幅不及毛利率主要系费用端略有拖累。费用端,2023年公司期间费用率为10.6%,同比增长1.8pct,其中销售/管理/研发/财务费用率分别为5.7%/1.2%/4.1%/-0.3%,同比分别+0.9/-0.1/+0.4/+0.7pct,销售费用提升主要系公司海外销售快速增长且海外销售服务费率较高,财务费用率提升主要系汇兑收益减少导致。集团内循环优势明显,产能布局充足有望再造海天1)多产品优势助力拓展新能源:公司优势产品龙门机床国内遥遥领先,近年来横向拓展至立加&卧加领域,多产品优势助力公司拓展新能源领域。2)集团内循环优势明显:①集团海外渠道助力公司拓展海外业务。2017-2023年公司海外营收CAGR=62.3%。②海天金属加码一体化压铸,压铸成型后需配套机床精加工,海天金属与海天精工有望共同为客户定制解决方案。3)产能布局充足,有望再造海天精工:2022年9月公司高端数控机床智能化生产基地项目开工,建成后将用于新能源领域。11月海天精工机械(广东)首台机床正式下线,完全投产后预计新增立式加工中心、数控车床和钻攻机等产能超500台/月。盈利预测与投资评级:考虑到制造业复苏低于预期,我们下调公司2024-2026年归母净利润预测分别为7.01(原值7.74)/8.47(原值9.55)/10.13亿元,当前股价对应动态PE分别为20/17/14倍,维持“增持”评级。风险提示:通用制造业复苏不及预期、新产品拓展不及预期、海外市场拓展不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

24Q1食品饮料持仓分析:酒类环比加仓,食品分化加剧 东吴证券 2024-04-25(12页) 附下载

投资要点24Q1食品饮料主动基金持仓环比略降,持仓比重低位徘徊。23Q1-24Q1主动型基金食品饮料...

807.47 KB共12页中文简体

2天前020积分

-

海外电子周点评:ASML24Q1新增订单不及预期,台积电下调晶圆代工行业增长预期 东吴证券国际经纪 2024-04-25(3页) 附下载

投资要点ASML24Q1新增订单不及预期,EUV订单需求保持强劲。美国时间4月17日,ASML公布2...

369.21 KB共3页中文简体

2天前020积分

-

浙江鼎力 2023年报&2024年一季报点评:Q1非经短期影响净利润增速,臂式放量+出海带动盈利能力提升 东吴证券 2024-04-25(4页) 附下载

浙江鼎力(603338)事件:公司发布2023年年报和2024年一季报。2023年公司实现归母净利润...

588.11 KB共4页中文简体

2天前218积分

-

致欧科技 2024年一季报点评:收入+45%表现亮眼,汇兑影响短期利润 东吴证券 2024-04-25(3页) 附下载

致欧科技(301376)投资要点业绩简评:2024Q1公司实现收入为18.42亿元,同比+45%;实...

498.98 KB共3页中文简体

2天前218积分

-

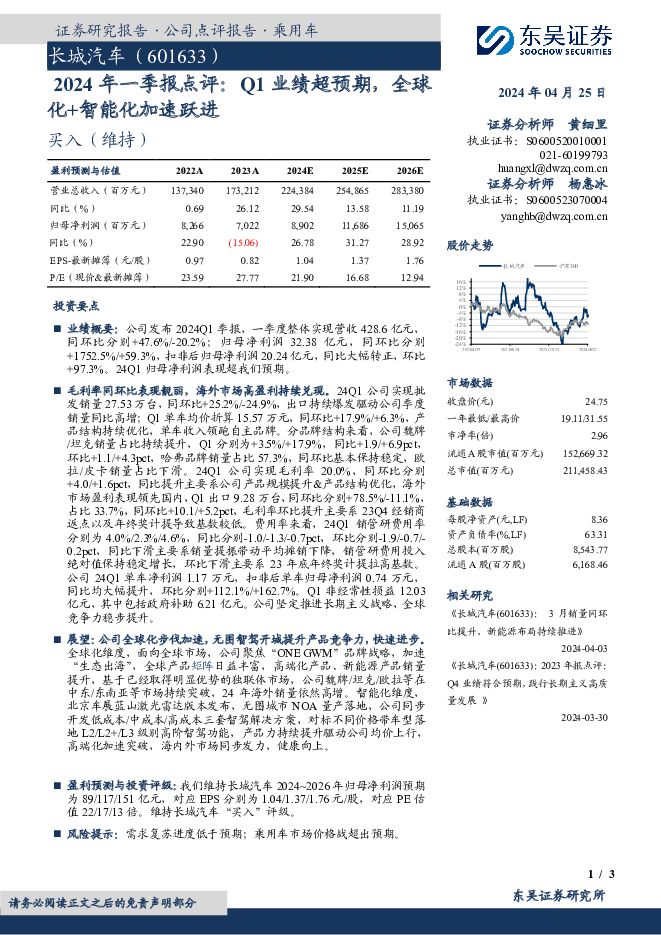

长城汽车 2024年一季报点评:Q1业绩超预期,全球化+智能化加速跃进 东吴证券 2024-04-25(3页) 附下载

长城汽车(601633)投资要点业绩概要:公司发布2024Q1季报,一季度整体实现营收428.6亿元...

517.31 KB共3页中文简体

2天前418积分

-

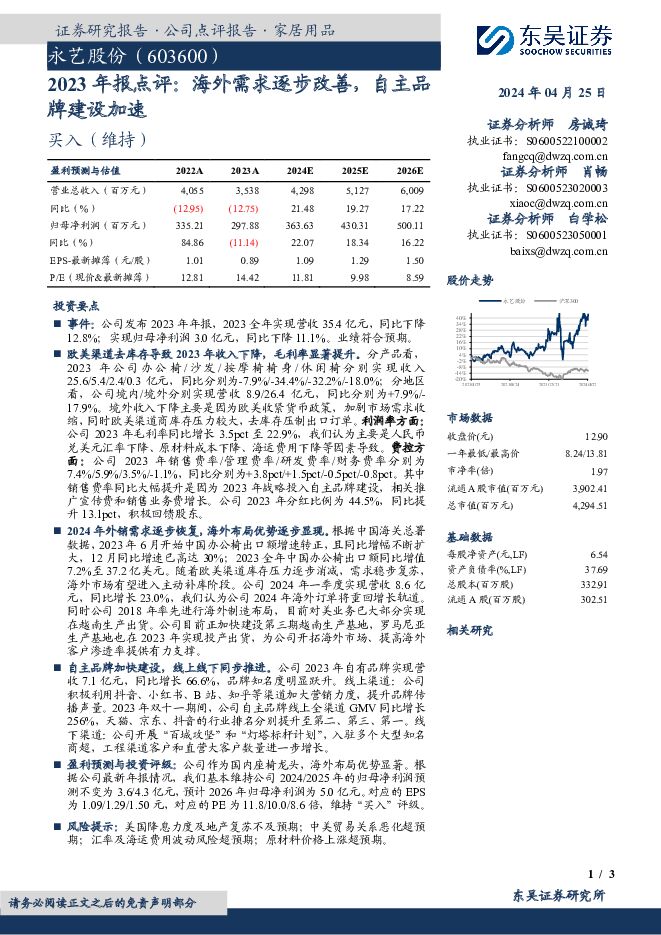

永艺股份 2023年报点评:海外需求逐步改善,自主品牌建设加速 东吴证券 2024-04-25(3页) 附下载

永艺股份(603600)投资要点事件:公司发布2023年年报,2023全年实现营收35.4亿元,同比...

544.47 KB共3页中文简体

2天前218积分

-

亚光科技 2023年年报点评:归母净利润同比增长76.41%,业务增长持续推进 东吴证券 2024-04-25(3页) 附下载

亚光科技(300123)事件:公司发布2023年报,2023年实现营收15.89亿元,同比-5.79...

693.72 KB共3页中文简体

2天前018积分

-

亿纬锂能 2024年一季报点评:业绩基本符合预期,储能持续高速增长 东吴证券 2024-04-25(3页) 附下载

亿纬锂能(300014)投资要点一季报业绩基本符合市场预期。公司Q1营收93.2亿元,同环比-17%...

509.38 KB共3页中文简体

2天前018积分

-

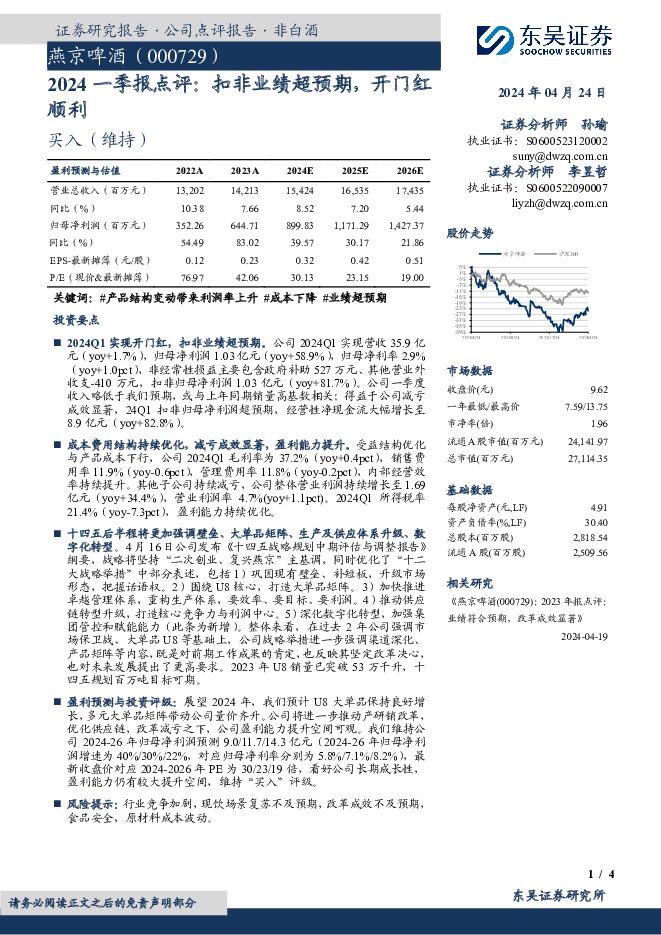

燕京啤酒 2024一季报点评:扣非业绩超预期,开门红顺利 东吴证券 2024-04-25(4页) 附下载

燕京啤酒(000729)投资要点2024Q1实现开门红,扣非业绩超预期。公司2024Q1实现营收35...

541.82 KB共4页中文简体

2天前218积分

-

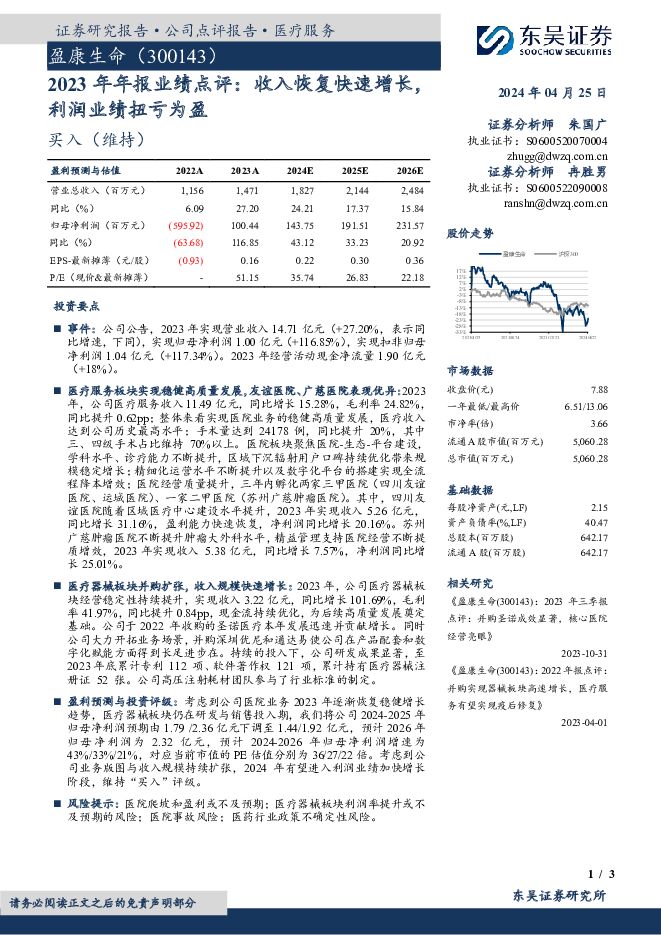

盈康生命 2023年年报业绩点评:收入恢复快速增长,利润业绩扭亏为盈 东吴证券 2024-04-25(3页) 附下载

盈康生命(300143)投资要点事件:公司公告,2023年实现营业收入14.71亿元(+27.20%...

308.53 KB共3页中文简体

2天前218积分

-

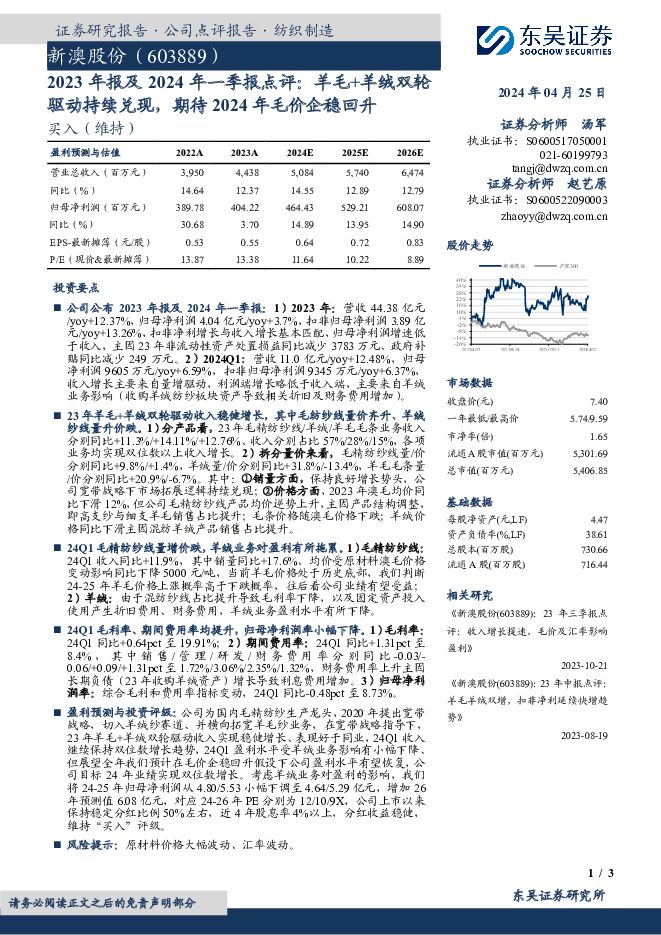

新澳股份 2023年报及2024年一季报点评:羊毛+羊绒双轮驱动持续兑现,期待2024年毛价企稳回升 东吴证券 2024-04-25(3页) 附下载

新澳股份(603889)投资要点公司公布2023年报及2024年一季报:1)2023年:营收44.3...

497.76 KB共3页中文简体

2天前018积分

-

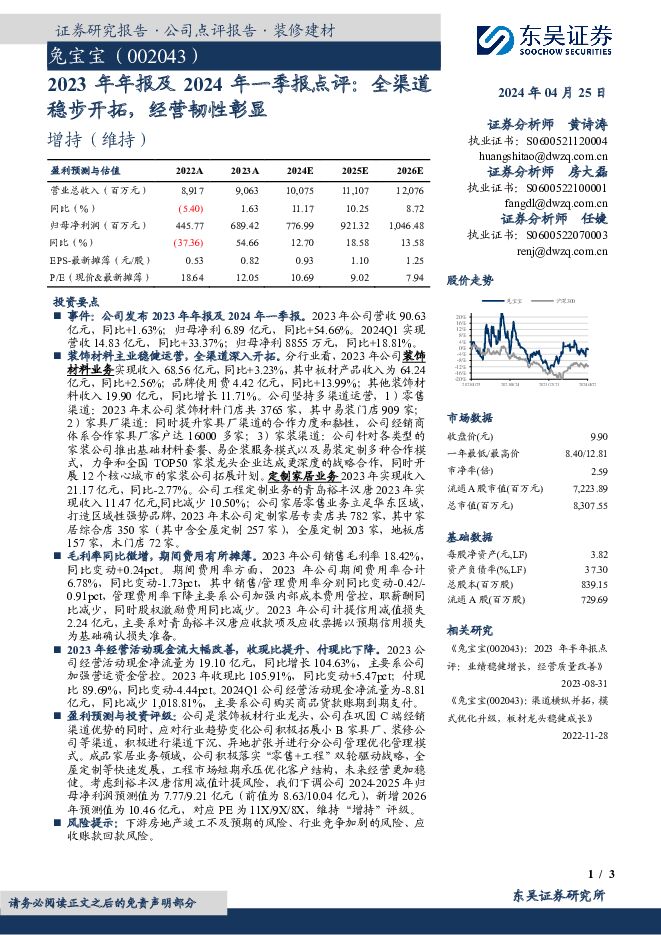

兔宝宝 2023年年报及2024年一季报点评:全渠道稳步开拓,经营韧性彰显 东吴证券 2024-04-25(3页) 附下载

兔宝宝(002043)事件:公司发布2023年年报及2024年一季报。2023年公司营收90.63亿...

520.01 KB共3页中文简体

2天前218积分

-

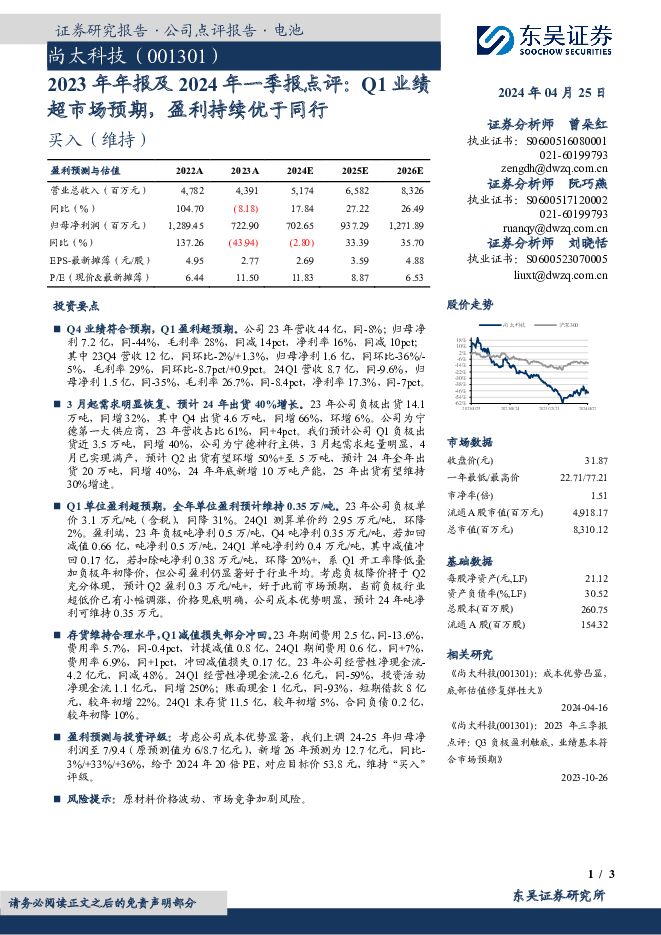

尚太科技 2023年年报及2024年一季报点评:Q1业绩超市场预期,盈利持续优于同行 东吴证券 2024-04-25(3页) 附下载

尚太科技(001301)投资要点Q4业绩符合预期,Q1盈利超预期。公司23年营收44亿,同-8%;归...

501.15 KB共3页中文简体

2天前218积分

-

睿创微纳 2023年年报点评:营收高速增长,特种民用放量,国内外业务双轮驱动 东吴证券 2024-04-25(3页) 附下载

睿创微纳(688002)事件:公司发布2023年年度报告。公司实现营业收入35.59亿元,同比增长3...

518.63 KB共3页中文简体

2天前018积分

-

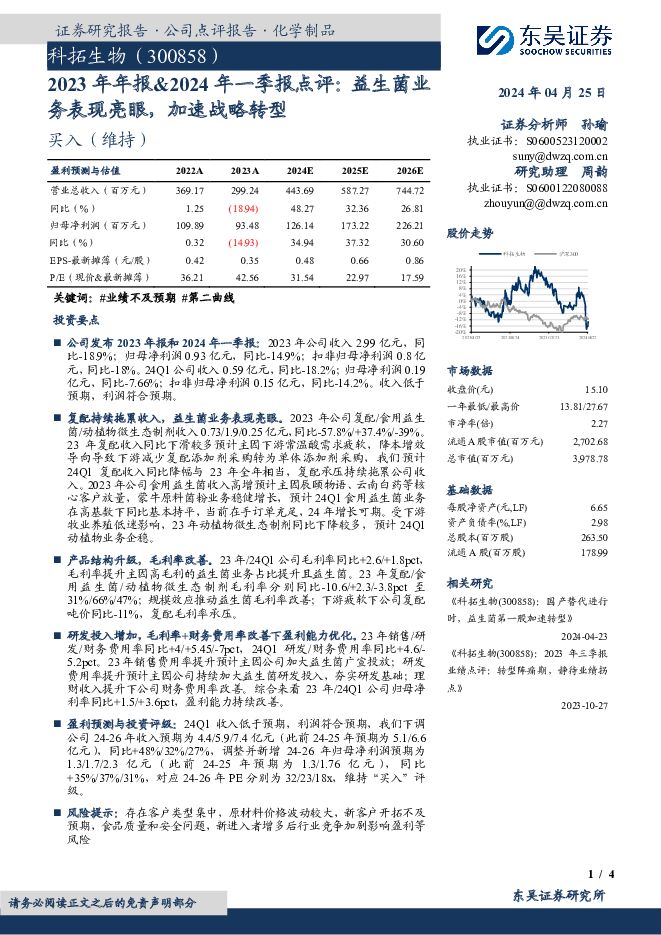

科拓生物 2023年年报&2024年一季报点评:益生菌业务表现亮眼,加速战略转型 东吴证券 2024-04-25(4页) 附下载

科拓生物(300858)投资要点公司发布2023年报和2024年一季报:2023年公司收入2.99亿...

550.56 KB共4页中文简体

2天前018积分

-

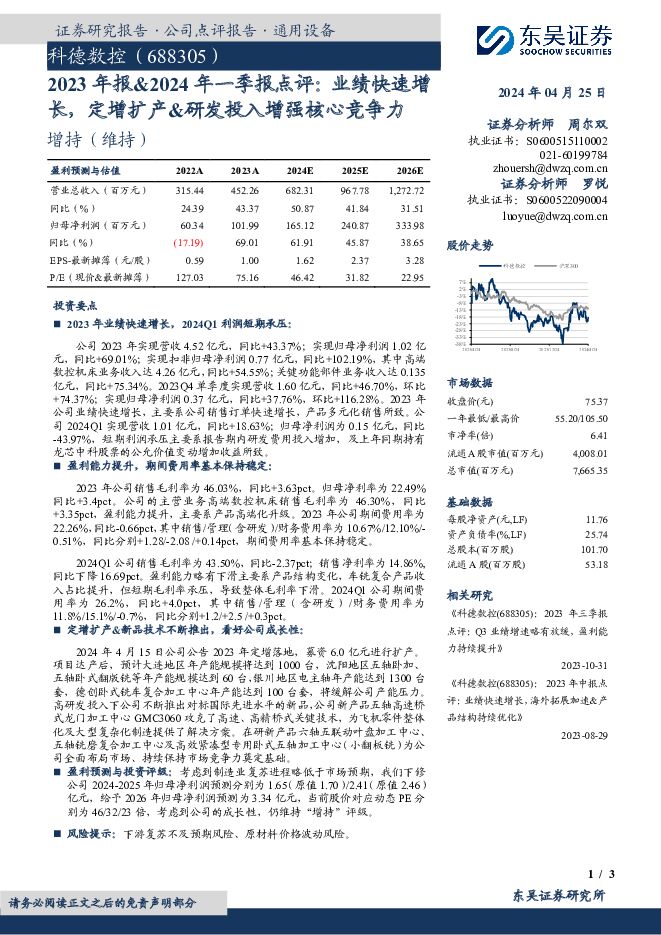

科德数控 2023年报&2024年一季报点评:业绩快速增长,定增扩产&研发投入增强核心竞争力 东吴证券 2024-04-25(3页) 附下载

科德数控(688305)2023年业绩快速增长,2024Q1利润短期承压:公司2023年实现营收4....

512.88 KB共3页中文简体

2天前218积分

-

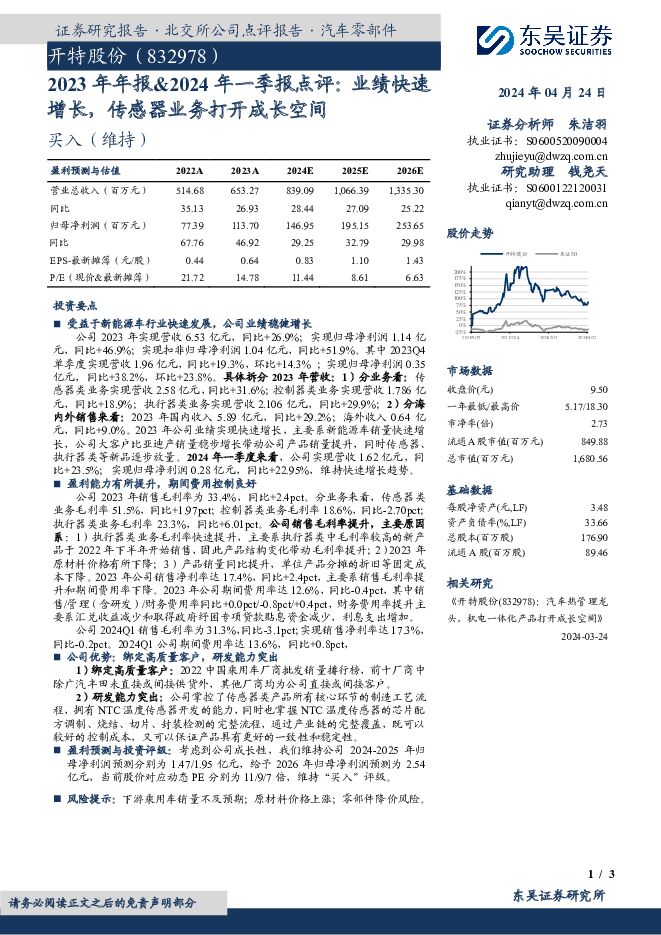

开特股份 2023年年报&2024年一季报点评:业绩快速增长,传感器业务打开成长空间 东吴证券 2024-04-25(3页) 附下载

开特股份(832978)投资要点受益于新能源车行业快速发展,公司业绩稳健增长公司2023年实现营收6...

508.03 KB共3页中文简体

2天前018积分

-

精测电子 2023年报&2024年一季报点评:业绩短期下滑,看好泛半导体领域加速布局 东吴证券 2024-04-25(6页) 附下载

精测电子(300567)投资要点受下游需求影响,业绩短期承压:2023年公司营收24.3亿元,同比-...

573.11 KB共6页中文简体

2天前018积分

-

劲仔食品 2024年一季报点评:电商拖累收入降速,盈利水平稳健向好 东吴证券 2024-04-25(4页) 附下载

劲仔食品(003000)投资要点事件:公司发布2024年一季报:24Q1公司实现营收5.4亿元,同比...

563.29 KB共4页中文简体

2天前218积分

-

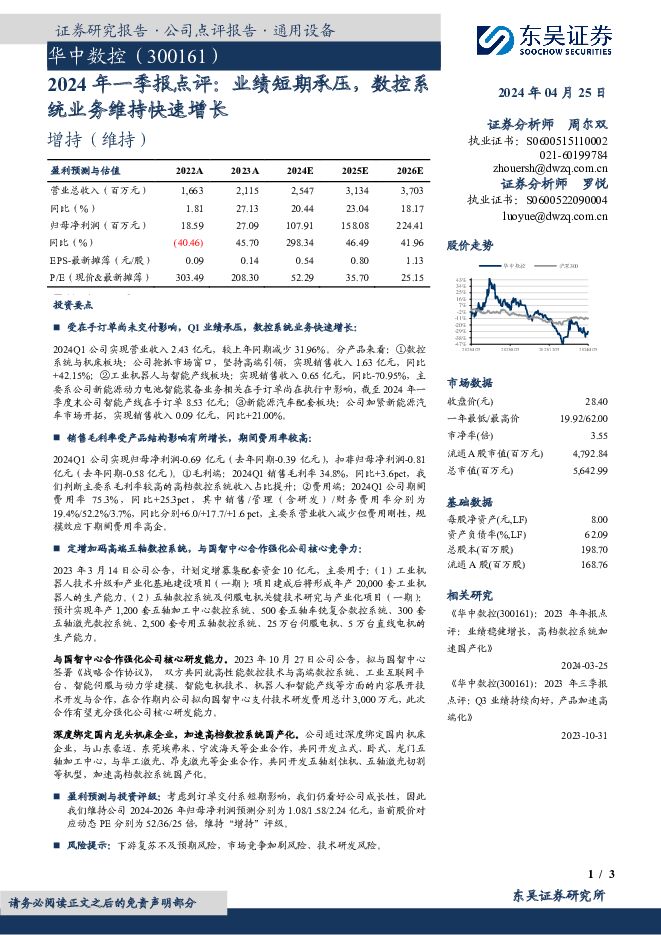

华中数控 2024年一季报点评:业绩短期承压,数控系统业务维持快速增长 东吴证券 2024-04-25(3页) 附下载

华中数控(300161)投资要点受在手订单尚未交付影响,Q1业绩承压,数控系统业务快速增长:2024...

522.85 KB共3页中文简体

2天前218积分