横店东磁磁材稳中求进,光伏、锂电业务高增中邮证券2024-03-20.pdf

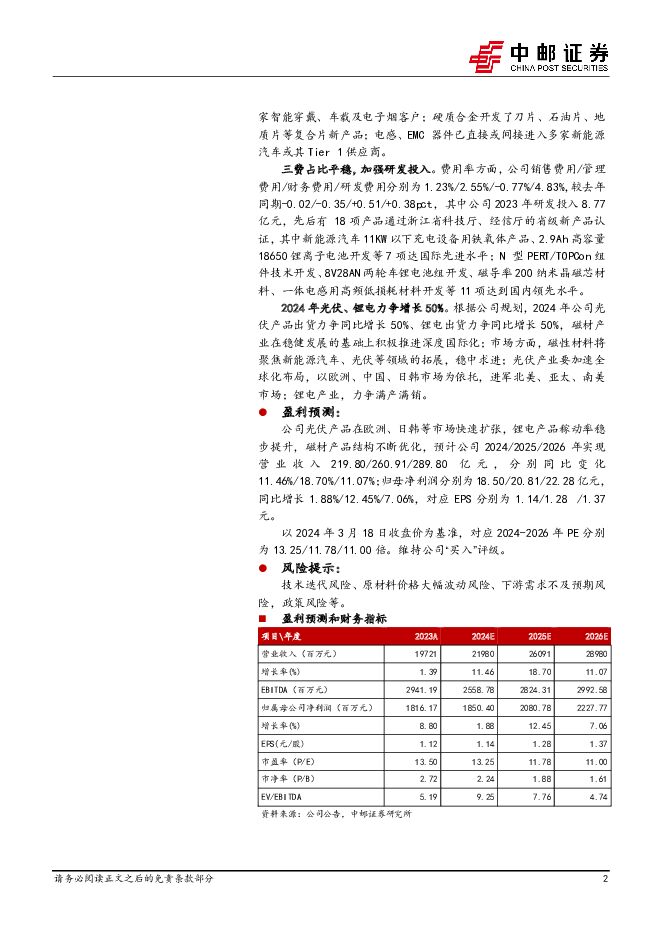

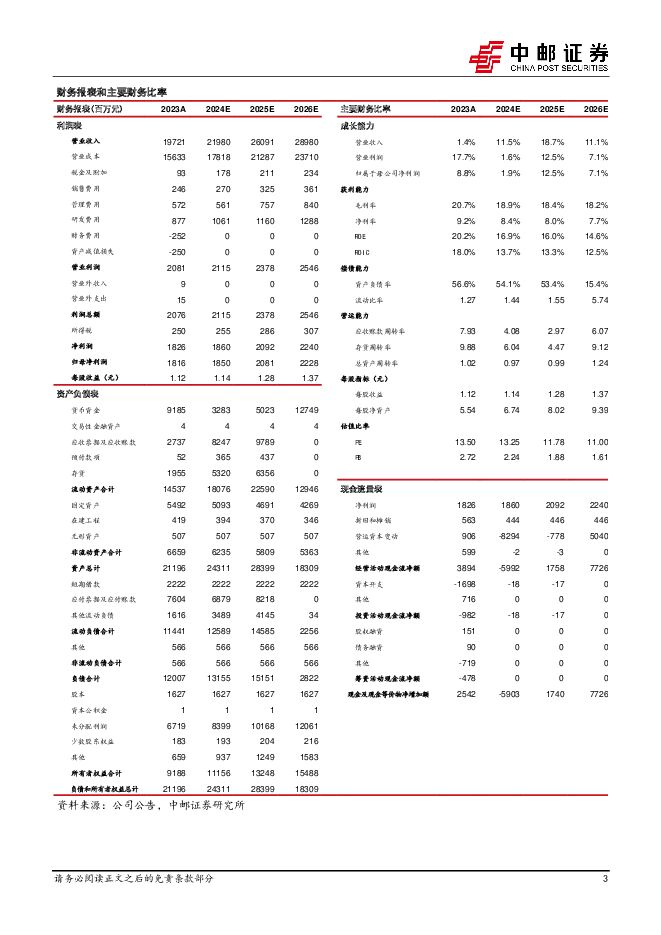

摘要:横店东磁(002056)投资要点事件:公司发布2023年年报,报告期内公司实现营业收入197.21亿元,同比增长1.39%,归属于上市公司股东的净利润为18.16亿元同比增长8.80%,扣除非常性损益的净利润达到20.25亿元,同比增长26.58%。其中Q4公司实现营收39.64亿元,同/环比下滑25.57%/28.08%,实现归母净利润1.66亿元,同/环比下滑63.99%/62.10%,主要由于公司对以PERC电池产线为主的部分设备计提存货跌价准备2.61亿元,对逾期无法赎回的理财产品确认2.86亿元公允价值变动损失。坚持差异化战略,光伏业务高增。2023年公司光伏业务实现收入127.77亿元,盈利同比接近翻番,实现总出货约10GW,同比增长24.27%,毛利率为21.21%,较2023H1毛利率下滑3.11pct,较2022年提升6.35pct,即使在光伏行业竞争较为激烈,欧洲市场库存高企的背景下,公司仍能维持较高盈利水平。此外公司深化差异化战略,在低碳、黑组件、温室大棚等差异化应用领域的品牌知名度和市占率进一步提升,在日韩市场实现了快速扩张;澳州、印度、拉美等地区市场拓展初显成效,国内加大了与央国企业的合作,组件出货实现超高速增长。产能方面,公司积极推进四川东磁二期6GW TOPCon高效电池、连云港东磁二期5GW TOPCon高效组件落地,推动东南亚2GWTOPCon高效电池项目建设,截止2023年底,TOPCon电池转换效率突破26.0%,成本也做到了行业第一梯队的水平。6GWh高性能锂电池项目投产,市占率进一步提升。2023年公司锂电业务实现收入20.51亿元,同比增长31.38%,出货3.4亿支,同比增长75.36%,主要由于公司年产6GWh高性能锂电池项目建成投产二轮车市场领域,公司在东南亚市场的占有率进一步提升、欧美市场亦与多家知名品牌客户建立了良好的关系;储能领域,在1500wh以下的产品中,公司产品是头部客户的优选;工具和清洁类客户储备了多个项目,电动工具、智能家居等领域预计后续会给公司带来新的增量市场。磁材业务经营稳定,市占率逆势提升。2023年公司磁材业务实现收入44.83亿元,磁材出货19.85万吨,同比增长7.87%,毛利率为26.49%,同比提升2.79pct。公司永磁产品在终端需求萎缩的情况下凭借着技术、质量、服务和可持续性等综合优势,保持了市占率逆市提升,实现了喇叭磁、磁瓦、干压产品等出货量同比增长;软磁业务积极开发新能源汽车、光伏领域应用的系列新产品,先后取得了30多个汽车部件客户的定点开发或生产,并与国内外逆变器龙头企业建立了良好的合作关系;塑磁技术领先优势明显,在新能源汽车等领域继续拓展了多个新项目。此外公司振动器件在非手机领域成功开发了多家智能穿戴、车载及电子烟客户;硬质合金开发了刀片、石油片、地质片等复合片新产品;电感、EMC器件已直接或间接进入多家新能源汽车或其Tier1供应商。三费占比平稳,加强研发投入。费用率方面,公司销售费用/管理费用/财务费用/研发费用分别为1.23%/2.55%/-0.77%/4.83%,较去年同期-0.02/-0.35/+0.51/+0.38pct,其中公司2023年研发投入8.77亿元,先后有18项产品通过浙江省科技厅、经信厅的省级新产品认证,其中新能源汽车11KW以下充电设备用铁氧体产品、2.9Ah高容量18650锂离子电池开发等7项达国际先进水平;N型PERT/TOPCon组件技术开发、8V28AN两轮车锂电池组开发、磁导率200纳米晶磁芯材料、一体电感用高频低损耗材料开发等11项达到国内领先水平。2024年光伏、锂电力争增长50%。根据公司规划,2024年公司光伏产品出货力争同比增长50%、锂电出货力争同比增长50%,磁材产业在稳健发展的基础上积极推进深度国际化;市场方面,磁性材料将聚焦新能源汽车、光伏等领域的拓展,稳中求进;光伏产业要加速全球化布局,以欧洲、中国、日韩市场为依托,进军北美、亚太、南美市场;锂电产业,力争满产满销。盈利预测:公司光伏产品在欧洲、日韩等市场快速扩张,锂电产品稼动率稳步提升,磁材产品结构不断优化,预计公司2024/2025/2026年实现营业收入219.80/260.91/289.80亿元,分别同比变化11.46%/18.70%/11.07%;归母净利润分别为18.50/20.81/22.28亿元同比增长1.88%/12.45%/7.06%,对应EPS分别为1.14/1.28/1.37元。以2024年3月18日收盘价为基准,对应2024-2026年PE分别为13.25/11.78/11.00倍。维持公司“买入”评级。风险提示:技术迭代风险、原材料价格大幅波动风险、下游需求不及预期风险,政策风险等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

电力设备及新能源行业新能源周报(第84期):重视中下游创新,重视光伏战略性机会 太平洋 2024-04-25(36页) 附下载

报告摘要行业整体策略:重视电动车中下游创新,重视光伏战略性机会从渗透率的提升看,电动车的需求持续好于...

1.87 MB共36页中文简体

2天前020积分

-

电力设备与新能源行业研究:光伏行业月度跟踪:硅料价格加速赶底,海外需求维持高景气 国金证券 2024-04-25(18页) 附下载

行业观点产业链:硅料价格加速赶底,有望促进下游排产至终端需求释放。1)价格:4月硅料价格快速下跌,N...

1.49 MB共18页中文简体

2天前020积分

-

基础化工行业日报:基础化工指数上涨,关注供给缺口下TMA持续涨价 中邮证券 2024-04-25(9页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

487.04 KB共9页中文简体

2天前020积分

-

光伏行业周报:硅料价格博弈,价格或仍有下行风险 甬兴证券 2024-04-25(14页) 附下载

行情回顾过去一周,电力设备行业下跌2.26%,在所有一级行业中涨跌幅排名第20。从申万二级行业看,电...

930.1 KB共14页中文简体

2天前020积分

-

电力设备:绿电交易限价打开,碳、绿电、绿证市场机制融合有望加速 中邮证券 2024-04-25(4页) 附下载

投资要点事件:2024年4月19日,国家能源局公开征求《电力中长期交易基本规则—绿色电力交易专章》意...

298.41 KB共4页中文简体

2天前020积分

-

闻泰科技 短期业务承压,特定客户业务稳步上量 中邮证券 2024-04-25(4页) 附下载

闻泰科技(600745)投资要点受下游需求及竞争影响,短期业务承压。2023年公司实现营业收入612...

468.87 KB共4页中文简体

2天前218积分

-

万华化学 聚氨酯销量持续增长,逆市扩张弹性可期 中邮证券 2024-04-25(5页) 附下载

万华化学(600309)事件:公司4月18日发布一季报,24Q1实现营收461.61亿元,同比+10...

504.95 KB共5页中文简体

2天前018积分

-

旗滨集团 Q1业绩高增,光伏玻璃第二主业雏形已现 德邦证券 2024-04-25(4页) 附下载

旗滨集团(601636)投资要点事件:公司2023年实现收入156.83亿元(+17.8%),归母净...

834.27 KB共4页中文简体

2天前018积分

-

水羊股份 伊菲丹快速增长提升盈利能力,24Q1扣非业绩高增长 中邮证券 2024-04-25(5页) 附下载

水羊股份(300740)事件回顾公司公布23年年报及24Q1季报,23年实现收入44.93亿元,同降...

476.67 KB共5页中文简体

2天前018积分

-

三角防务 业绩维持较快增长,募投项目稳步推进 中邮证券 2024-04-25(5页) 附下载

三角防务(300775)事件近日,三角防务发布2023年年度报告与2024年一季度报告。2023年,...

564.83 KB共5页中文简体

2天前218积分

-

博威合金 2023年年报点评:光伏组件业绩超预期,期待铜合金放量 民生证券 2024-04-25(14页) 附下载

博威合金(601137)事件:公司发布2023年年报。2023年公司实现营收177.6亿元,同比+3...

1.51 MB共14页中文简体

2天前218积分

-

华统股份 成本下降与出栏高增并行,成长性与安全性兼具 中邮证券 2024-04-25(4页) 附下载

华统股份(002840)事件:公司发布2023年年报,全年实现营业收入85.78亿,同比下降9.24...

467.3 KB共4页中文简体

2天前018积分

-

国轩高科 全球化布局卓有成效,国内客户结构持续优化 中邮证券 2024-04-25(5页) 附下载

国轩高科(002074)投资要点事件:国轩高科披露2023年年报和2024年一季报。2023年扣非归...

472.21 KB共5页中文简体

2天前018积分

-

钢研高纳 一季度业绩同比高增58%,业务拓展成效显著 中邮证券 2024-04-25(5页) 附下载

钢研高纳(300034)事件4月23日,钢研高纳发布2023年年报和2024年一季报。2023年,公...

476.08 KB共5页中文简体

2天前218积分

-

博雅生物 一季度业绩符合预期,全年采浆量有望加速提升 中邮证券 2024-04-25(5页) 附下载

博雅生物(300294)事件:4月24日,公司发布2024年一季报:公司实现营收4.48亿元,同比下...

480.51 KB共5页中文简体

2天前018积分

-

低空经济专题之二:美国拥有成熟的通航产业,政策支持和电动化趋势下我国通航发展逢良机 中邮证券 2024-04-24(29页) 附下载

投资要点美国通用航空历经1950年-1980年的高速发展期,1980-1993年的衰退期,1994年...

1.37 MB共29页中文简体

3天前820积分

-

房地产行业周报:房地产行业报告新房销售延续弱势“白名单”项目推进顺利 中邮证券 2024-04-24(11页) 附下载

投资要点上周北京优化老旧小区公积金贷款政策,全国第一批“白名单”项目也在顺利推进,根据证券时报,截至...

807.99 KB共11页中文简体

3天前220积分

-

光伏玻璃行业深度报告:供需阶段性改善,龙头竞争优势稳固 平安证券 2024-04-24(24页) 附下载

光伏玻璃为组件重要构成,产品趋于轻薄化。光伏玻璃作为光伏组件重要防护构成,主要采用压延法生产工艺,相...

2.04 MB共24页中文简体

3天前220积分

-

电力设备点评报告:3月风光装机出炉,全年有望实现较快增长 中邮证券 2024-04-24(3页) 附下载

事件2024 年 4 月 22 日,国家能源局发布 1-3 月份全国电力工业统计数据,一季度光伏、风...

291.66 KB共3页中文简体

3天前120积分

-

图南股份 业绩保持较快增长,产业链布局不断完善 中邮证券 2024-04-24(5页) 附下载

图南股份(300855)事件4月19日,图南股份发布2023年年报和2024年一季报。2023年,公...

478.84 KB共5页中文简体

3天前018积分