华利集团Q4符合预期,期待24年订单持续回暖天风证券2024-03-17.pdf

摘要:华利集团(300979)23Q4收入58亿同增12%,归母净利9亿同增17%公司发布业绩快报,23Q4收入58亿,同增12%增速回正,归母净利9亿同增17%,归母净利率15.7%同增0.7pct;23年收入201亿同减2%,归母净利32亿同减1%,归母净利率15.9%同增0.2pct。伴随运动品牌库存趋于正常,公司订单23Q4开始逐步恢复增长。尽管23年订单受部分客户去库周期及国际经济形势短期影响,优质客户资源及结构促使公司业务稳健成长。23年人民币ASP同增14%,盈利能力或仍有向上空间23全年公司销售运动鞋1.9亿双,同减13.85%,但人民币ASP增长13.7%至约106元/双,除汇率因素外,或系HOKA、ON、UGG等高单价品牌销售占比提升带动;伴随产品结构继续优化,盈利水平或仍有提升空间。持续领先同业,24年订单复苏或优于行业从23年行业表现看,丰泰全年收入同减11%,裕元制造业务收入同减18%,志强收入同减23%,华利收入同减2%,受益客户结构韧性凸显;从24年1、2月累计收入看,丰泰同增4%,裕元制造业务同减0.2%,台企制鞋链订单逐步复苏;我们预计华利24全年或延续Q4恢复趋势,且有望受益Nike等供应链份额提升及新客订单放量,回暖速度或优于行业。核心客户库存持续优化,支持订单增长预期我们梳理公司重点客户表现,最新财期库存持续减少:Nike截至231130库存同减14%,FY24收入指引同增1%;Deckers截至FY24Q3库存同减25%,FY24收入指引同增14%;VF截至231230库存同减17%;Puma截至231231库存同减25.6%,24年收入指引中单位数。维持盈利预测,维持“买入”评级公司下游品牌结构优,客户供应链份额提升叠加新客户放量驱动α成长,印尼、越南新厂建设稳步推进。我们预计公司23-25年归母净利分别为31.99/37.10/43.31亿元,EPS分别为2.7/3.2/3.7元/股,对应PE分别为22/19/16x。风险提示:下游需求不及预期;原材料与人工成本波动上升;海外疫情反复,产能拓展不及预期;汇率波动等风险;业绩快报仅为初步测算结果,具体财务数据以公司正式发布的2023年年报为准。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

半导体行业研究周报:中芯华虹2Q指引乐观,台积电4月营收超预期 天风证券 2024-05-14(35页) 附下载

一周行情概览:上周半导体行情落后于全部主要指数。上周创业板指数上涨1.06%,上证综指上涨1.60%...

7.32 MB共35页中文简体

43分钟前020积分

-

美股AI周报:OpenAI或将公布AI语音助手,AI浪潮下部分软件股业绩超预期 天风证券 2024-05-14(4页) 附下载

主要股指:道琼斯指数+2.16%,标普500指数+1.85%,纳斯达克指数+1.14%。宏观经济:美...

618.38 KB共4页中文简体

43分钟前020积分

-

长光华芯 多材料体系布局的中国激光芯领先公司 天风证券 2024-05-14(27页) 附下载

长光华芯(688048)半导体激光行业龙头,“横向+纵向”深度布局产业链公司于2012年成立,202...

2.55 MB共27页中文简体

45分钟前018积分

-

宏润建设 建筑+新能源双轮驱动,打造第二成长曲线 天风证券 2024-05-14(16页) 附下载

宏润建设(002062)民营市政工程龙头,轨交盾构领域技术领先公司成立于1994年,2006年在深交...

2.06 MB共16页中文简体

45分钟前018积分

-

华利集团 订单低点已过,2024年重拾增长 东兴证券 2024-05-14(6页) 附下载

华利集团(300979)事件:公司披露2023年年报以及2024年一季报:2023年公司营业收入约2...

1004.39 KB共6页中文简体

45分钟前018积分

-

2024年中期策略:向新重塑,耐心资本 天风证券 2024-05-14(50页) 附下载

导读:A股交易指标高位,配置、行业个股趋势指标低位。未来如何演绎?需结合普林格周期、经济动能转换、国...

5.45 MB共50页中文简体

47分钟前010积分

-

农林牧渔2024年第18周周报:供应减少趋势明确,重视生猪大周期! 天风证券 2024-05-13(15页) 附下载

1、生猪板块:静待大周期,重视时间和空间!1)系列电话会总结:分歧中现机会!总体来看,当前产业端一致...

1.7 MB共15页中文简体

1天前78720积分

-

新兴产业行业研究周报:合成生物学引发关注,应用领域有望持续拓宽 天风证券 2024-05-13(2页) 附下载

本周关注:合成生物学生产代糖具备优势,对天然代糖的大规模生产和应用具有重要的意义;其应用领域有望持续...

284.85 KB共2页中文简体

1天前21620积分

-

计算机行业点评:从长文本到低成本,重申全面看多AI应用 天风证券 2024-05-13(5页) 附下载

幻方AI发布了Deepseek V2模型,在模型性能一流的同时达到极低的价格,性价比凸显5月6日幻方...

1.18 MB共5页中文简体

1天前66920积分

-

建筑材料行业研究周报:二季度建材基本面有望改善,看好估值继续修复 天风证券 2024-05-13(7页) 附下载

行情回顾过去五个交易日(0506-0510)沪深300涨1.72%,建材(中信)涨3.93%,所有子...

758.09 KB共7页中文简体

1天前44020积分

-

非金属新材料行业研究周报:Q1折叠手机依旧高增,持续关注显示材料机会 天风证券 2024-05-13(22页) 附下载

1、碳纤维:我们认为目前T300大丝束已处于阶段性底部阶段,但考虑到部分公司仍有产能快速释放,不排除...

1.26 MB共22页中文简体

1天前91920积分

-

中航西飞 一季度业绩景气上行,军民共筑双翼齐飞 天风证券 2024-05-13(3页) 附下载

中航西飞(000768)事件:公司披露2024一季度业绩报表多指标向好,军民协同前景可期。24Q1公...

671.14 KB共3页中文简体

1天前23118积分

-

迎驾贡酒 洞藏系列势能延续,24Q1利润端表现突出 天风证券 2024-05-13(3页) 附下载

迎驾贡酒(603198)事件:公司发布2023年年报及2024年一季报。2023年公司收入/归母净利...

698.15 KB共3页中文简体

1天前25718积分

-

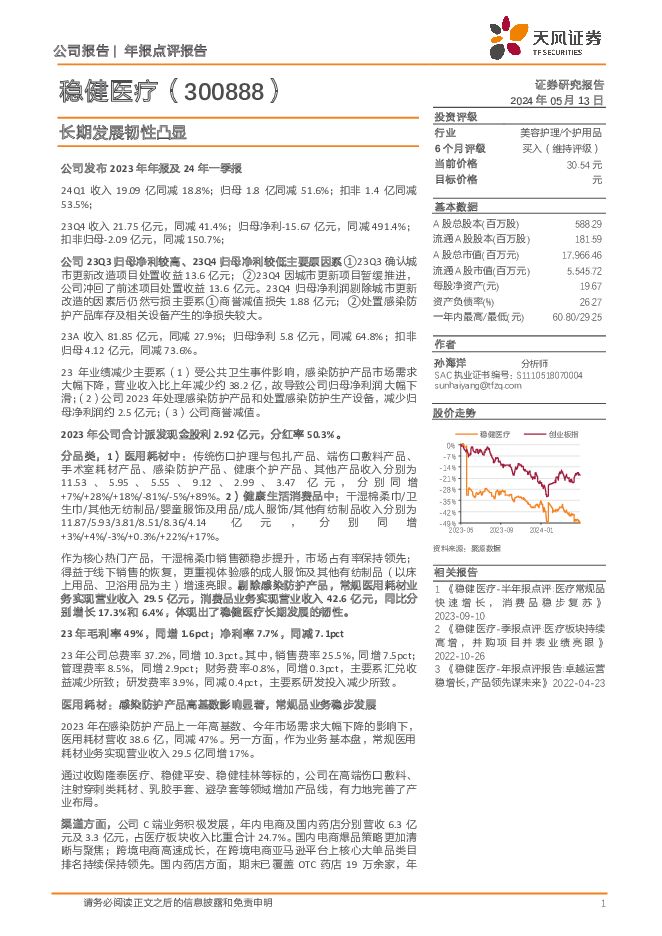

稳健医疗 长期发展韧性凸显 天风证券 2024-05-13(4页) 附下载

稳健医疗(300888)公司发布2023年年报及24年一季报24Q1收入19.09亿同减18.8%;...

759.16 KB共4页中文简体

1天前97218积分

-

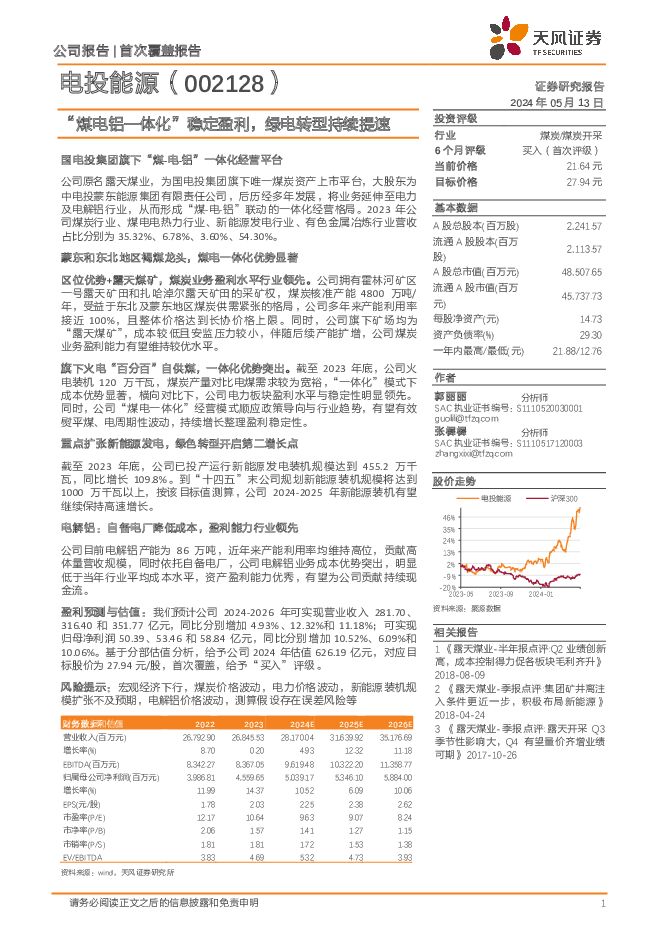

电投能源 “煤电铝一体化”稳定盈利,绿电转型持续提速 天风证券 2024-05-13(21页) 附下载

电投能源(002128)国电投集团旗下“煤-电-铝”一体化经营平台公司原名露天煤业,为国电投集团旗下...

2.85 MB共21页中文简体

1天前65318积分

-

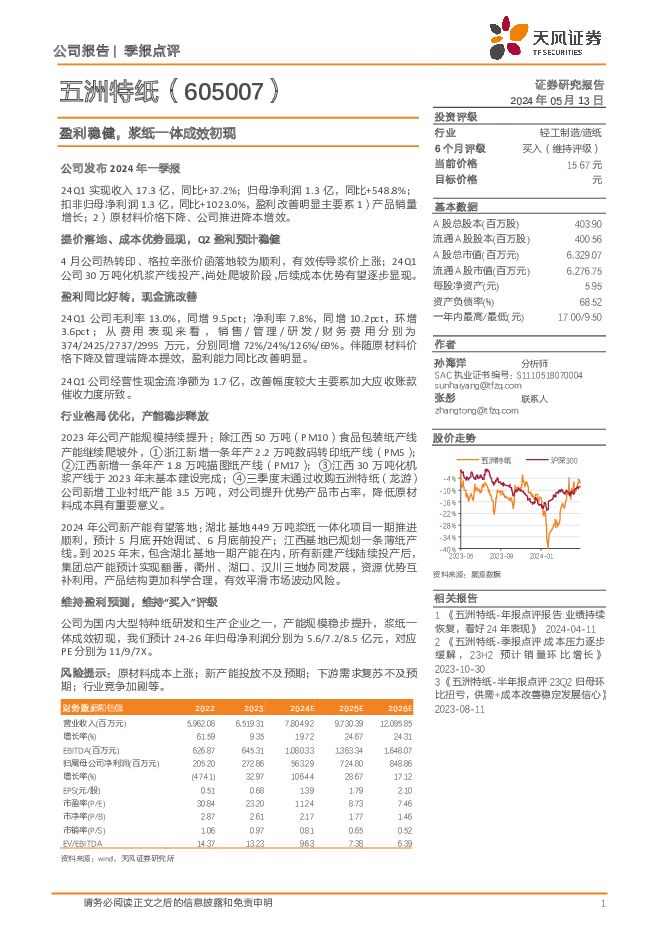

五洲特纸 盈利稳健,浆纸一体成效初现 天风证券 2024-05-13(3页) 附下载

五洲特纸(605007)公司发布2024年一季报24Q1实现收入17.3亿,同比+37.2%;归母净...

692.2 KB共3页中文简体

1天前74718积分

-

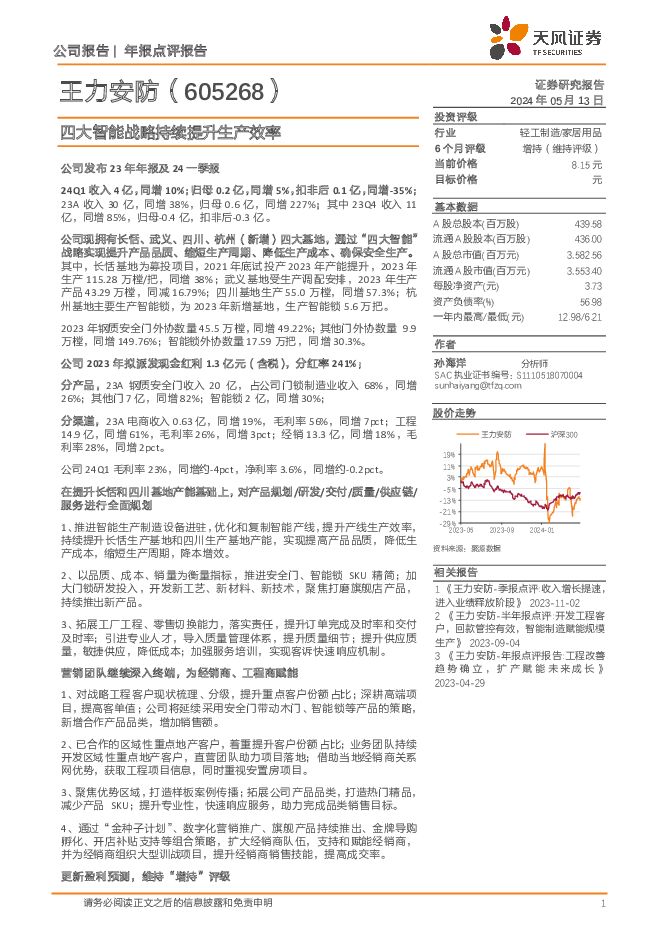

王力安防 四大智能战略持续提升生产效率 天风证券 2024-05-13(4页) 附下载

王力安防(605268)公司发布23年年报及24一季报24Q1收入4亿,同增10%;归母0.2亿,同...

727.47 KB共4页中文简体

1天前67918积分

-

水井坊 24Q1改善势能延续,期待全年业绩修复弹性 天风证券 2024-05-13(3页) 附下载

水井坊(600779)6.00%/+4.36%);2024Q1公司收入/归母净利润分别为9.33/1...

697.06 KB共3页中文简体

1天前13518积分

-

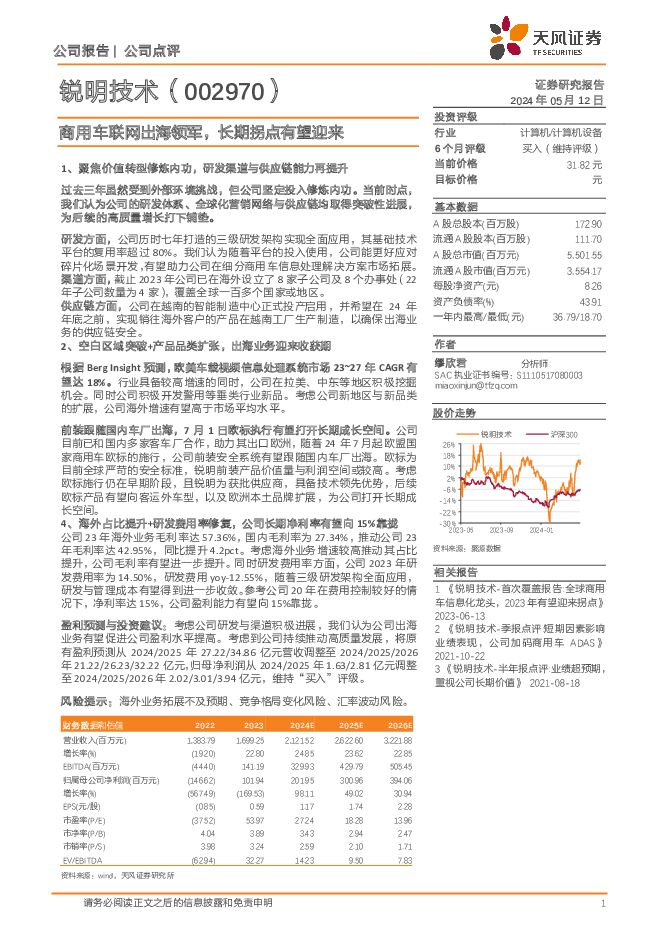

锐明技术 商用车联网出海领军,长期拐点有望迎来 天风证券 2024-05-13(3页) 附下载

锐明技术(002970)1、聚焦价值转型修炼内功,研发渠道与供应链能力再提升过去三年虽然受到外部环境...

704.37 KB共3页中文简体

1天前53818积分

-

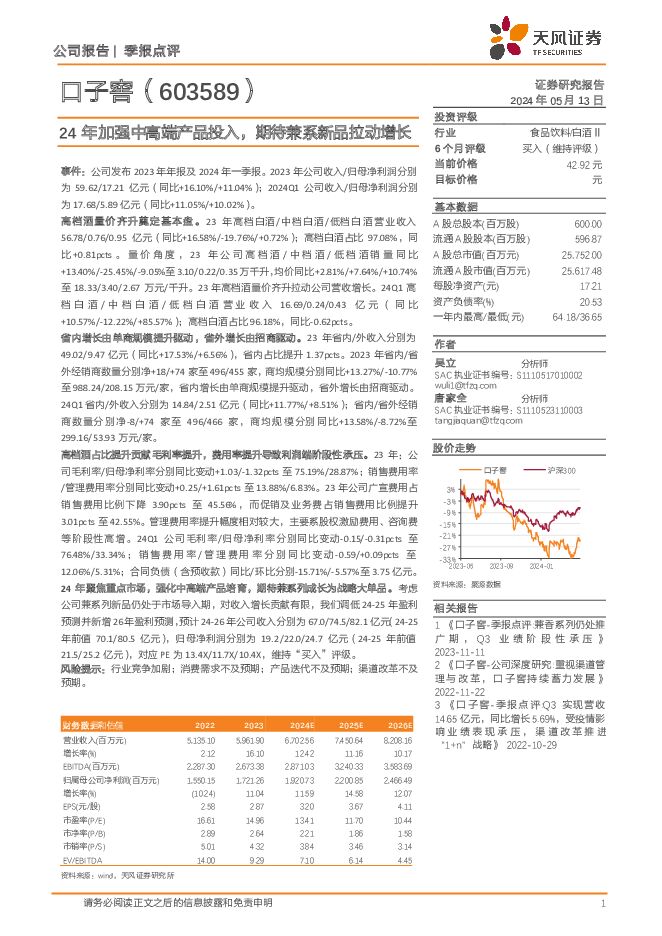

口子窖 24年加强中高端产品投入,期待兼系新品拉动增长 天风证券 2024-05-13(3页) 附下载

口子窖(603589)事件:公司发布2023年年报及2024年一季报。2023年公司收入/归母净利润...

704.03 KB共3页中文简体

1天前17518积分