恒顺醋业Q3业绩短期承压,期待改革深化山西证券2023-11-01.pdf

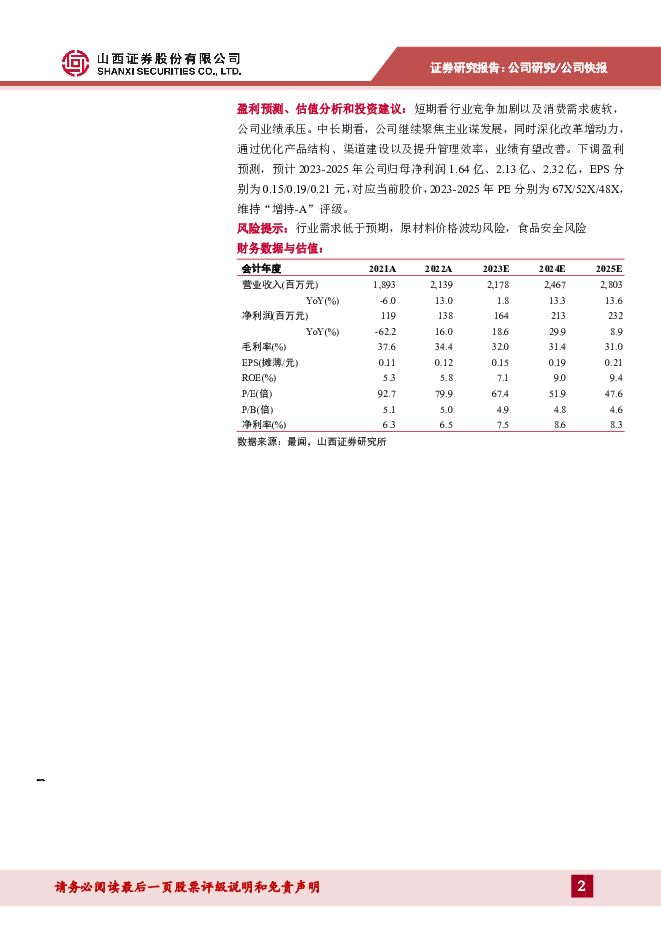

摘要:恒顺醋业(600305)事件描述:公司发布三季度业绩报告,2023年前三季度营收16.38亿元,同比减少2.6%;归母净利润1.38亿元,同比减少10.5%;基本每股收益0.13元,同比减少15.69%。事件点评Q3收入同比持平,利润低于市场预期。公司23年前三季度实现营业收入为16.38亿元,同比-2.6%,归母净利润1.38亿元,同比-10.5%;其中单Q3公司实现营业收入4.99亿元,同比+0.03%;实现归母净利润0.15亿元,同比-44.6%;扣非净利润0.14亿元,同比-40.04%,利润低于市场预期,主要在于产品销售结构变化导致毛利率降低所致。具体来看:1)分产品看,2023年前三季度醋系列/酒系列/酱系列营收分别为10.30/2.58/1.51亿元,分别同比+1.78%/-11.88%/-18.46%,其中2023Q3醋系列/酒系列/酱系列营收分别为2.94/1.04/0.42亿元,分别同比+0.07%/-11.79%/-16.93%。2)分区域看,公司前三季度华东/华南/华中/西部/华北营收分别为8.22/2.73/2.67/1.49/1.05亿元,分别同比+1.39%/+3.02%/+1.20%/+5.74%/+3.95%。单2023Q3华东/华南/华中/西部/华北实现营业收入分别为2.47/0.91/0.81/0.46/0.32亿元,分别同比-4.21%/+9.75%/+2.63%/+5.68%/+4.19%。毛利率下降导致利润承压,费用管控见效。公司23年前三季度销售净利率为8.11%,同比减少0.72%pct。具体来看,1)公司23年前三季度毛利率为32.80%,同比减少2.21pct,其中公司单Q3毛利率26.14%,同比-7.7pcts,环比-10.32pcts,可能源于一是市场竞争激烈,加大料酒等产品促销力度;二是主动缩减低盈利、低效率SKU,导致一些原材料等低价出售、搭赠。2)成本管控初见成效,23年前三季度销售期间费用率为21.98%,同比减少1.55pct,其中销售费用率为13.75%,同比减少1.13pct;管理费用率为8.39%,同比减少0.17pct;财务费用率-0.16%,同比减少0.25pct。公司经营仍处过渡期,静待改革凸显成效。公司正处于改革创新、转型发展的关键时期。受各种因素影响,市场竞争激烈、成本上升的压力大、外贸业务下滑、外围市场薄弱等问题仍然突出;新产品的推广、新渠道的拓展、新模式的探索还有一个过程。因此目前经营仍处于过度期,股权激励尚未落地,公司市场化改革、现代企业治理结构亟需加快推进。此外根据公司公告,公司聘任何春阳总为公司总经理,何总曾任海天味业营销公司副总经理,我们认为公司中长期随着新产品拓展、产能释放、激励落地、引进营销人才激发团队战斗力等作用下,公司经营业绩有望改善。盈利预测、估值分析和投资建议:短期看行业竞争加剧以及消费需求疲软,公司业绩承压。中长期看,公司继续聚焦主业谋发展,同时深化改革增动力,通过优化产品结构、渠道建设以及提升管理效率,业绩有望改善。下调盈利预测,预计2023-2025年公司归母净利润1.64亿、2.13亿、2.32亿,EPS分别为0.15/0.19/0.21元,对应当前股价,2023-2025年PE分别为67X/52X/48X,维持“增持-A”评级。风险提示:行业需求低于预期,原材料价格波动风险,食品安全风险

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

太阳能行业周报:1-3月国内光伏新增装机同比增长35.9%,产业链价格持续下行 山西证券 2024-04-28(4页) 附下载

投资要点国家能源局:1-3月国内光伏新增装机同比增长35.9%:4月22日,国家能源局发布1-3月份...

417.3 KB共4页中文简体

4小时前020积分

-

电力月报:3月用电高增,用电增速继续高于规上发电 山西证券 2024-04-26(26页) 附下载

电力月度数据:3月行情回顾:3月CS电力及公用事业板块上涨4.32%,沪深300指数上涨0.61%,...

2.65 MB共26页中文简体

4小时前020积分

-

非银行金融行业周报:公募费改全面落地,高质量发展渐行渐稳 山西证券 2024-04-26(11页) 附下载

投资要点公募费率改革措施全面落地。4月19日,证监会制定发布《公开募集证券投资基金证券交易费用管理规...

1001.99 KB共11页中文简体

4小时前020积分

-

瑞丰新材 Q1业绩稳定增长,润滑油需求向好 山西证券 2024-04-27(5页) 附下载

瑞丰新材(300910)事件描述公司发布2024年一季报,实现营业收入7.14亿元,同比+14.41...

404 KB共5页中文简体

4小时前018积分

-

普冉股份 23Q4环比扭亏为盈,“存储+”战略有效推进 山西证券 2024-04-26(6页) 附下载

普冉股份(688766)事件描述公司发布2023年年度报告。2023年全年实现营业收入11.27亿元...

442.26 KB共6页中文简体

4小时前018积分

-

欧派家居 2023年派息率提升至55%,降本增效助力毛利率提升 山西证券 2024-04-26(5页) 附下载

欧派家居(603833)事件描述4月24日,公司披露2023年年报,2023年,公司实现营业收入22...

432.26 KB共5页中文简体

4小时前018积分

-

联瑞新材 营收与净利润同比双增长,加大研发助力高端产能放量 山西证券 2024-04-27(5页) 附下载

联瑞新材(688300)事件描述公司发布2024年第一季度度报告,实现营收2.02亿元,同比增加39...

406.82 KB共5页中文简体

4小时前018积分

-

立讯精密 消费电子为基,AI驱动多元化发展 山西证券 2024-04-26(5页) 附下载

立讯精密(002475)事件描述公司发布2023年年报以及24年一季报,同时发布上半年业绩展望。公司...

424.88 KB共5页中文简体

4小时前018积分

-

科德数控 2023年新签订单同比增长65%,定增落地推动产能扩建 山西证券 2024-04-26(5页) 附下载

科德数控(688305)事件描述公司披露2023年年度报告:报告期内,公司实现营业收入4.52亿元,...

426.84 KB共5页中文简体

4小时前018积分

-

华勤技术 24年一季度业绩稳健增长,高性能计算充分受益AI大浪潮 山西证券 2024-04-26(5页) 附下载

华勤技术(603296)事件描述公司公告2023年业绩:收入853.38亿元,同比-7.89%;归母...

414.44 KB共5页中文简体

4小时前018积分

-

恒源煤电 经营预期稳健,高股息有望提振估值 山西证券 2024-04-28(5页) 附下载

恒源煤电(600971)事件描述公司发布2024年第一季度报告:报告期内公司实现营业收入20.51亿...

406.96 KB共5页中文简体

4小时前018积分

-

广州酒家 餐饮业务持续增长,费用优化效果显著 山西证券 2024-04-28(5页) 附下载

广州酒家(603043)事件描述公司发布2024年一季度财报,期内实现营收10.12亿元/+10.0...

401.73 KB共5页中文简体

4小时前018积分

-

北京君正 短期业绩承压,静待行业景气恢复 山西证券 2024-04-26(5页) 附下载

北京君正(300223)事件描述公司发布2024年一季度报告。2024年一季度公司实现营业收入10....

423.45 KB共5页中文简体

4小时前018积分

-

爱美客 盈利水平稳定,费用改善明显 山西证券 2024-04-28(5页) 附下载

爱美客(300896)事件描述公司发布2024年一季度财报,期内实现营收8.08亿元/+28.24%...

413.12 KB共5页中文简体

4小时前018积分

-

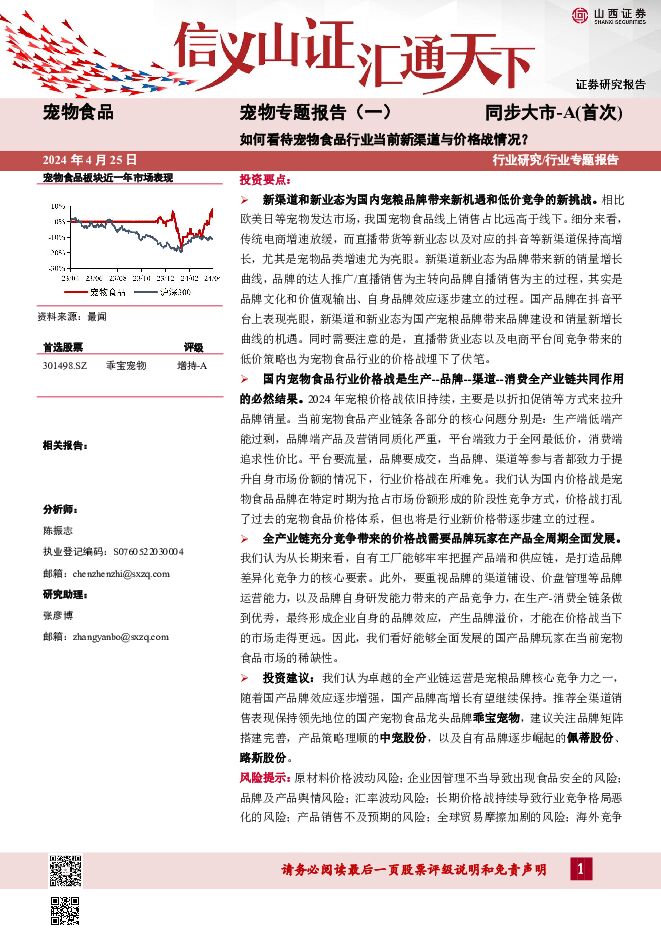

宠物专题报告(一):如何看待宠物食品行业当前新渠道与价格战情况? 山西证券 2024-04-25(34页) 附下载

投资要点:新渠道和新业态为国内宠粮品牌带来新机遇和低价竞争的新挑战。相比欧美日等宠物发达市场,我国宠...

3.52 MB共34页中文简体

3天前020积分

-

煤炭进口数据拆解:3月煤炭进口显著放缓 山西证券 2024-04-25(13页) 附下载

数据拆解:全口径:1-3月进口量同比增长;3月当月同比增速放缓。全口径煤炭进口价格较去年同期下降,但...

1.06 MB共13页中文简体

3天前020积分

-

中国中免 库存改善、盈利能力提升,出入境市场恢复或成主要助力 山西证券 2024-04-25(5页) 附下载

中国中免(601888)事件描述公司发布2024年一季度财报,期内实现营收188.08亿元/-9.4...

418.2 KB共5页中文简体

3天前218积分

-

龙佰集团 23年产销再创新高,24Q1净利润大幅提升 山西证券 2024-04-25(5页) 附下载

龙佰集团(002601)事件描述公司发布2023年年报和2024年一季报,23年实现营收267.65...

417.34 KB共5页中文简体

3天前018积分

-

金橙子 23年归母净利润增速同比改善,持续拓展高精密产品带来增量 山西证券 2024-04-25(5页) 附下载

金橙子(688291)事件描述公司于近日发布2023年年度报告和2024年一季度报告,2023年公司...

416.5 KB共5页中文简体

3天前018积分

-

华恒生物 23年净利同比增长40%,24年重磅新品有望落地 山西证券 2024-04-25(5页) 附下载

华恒生物(688639)事件描述2024年4月21日,华恒生物发布2023年年报及2024年一季报。...

404.44 KB共5页中文简体

3天前318积分