江海股份产线搬迁和升级消化降价压力,薄膜电容实现高增国信证券2024-04-16.pdf

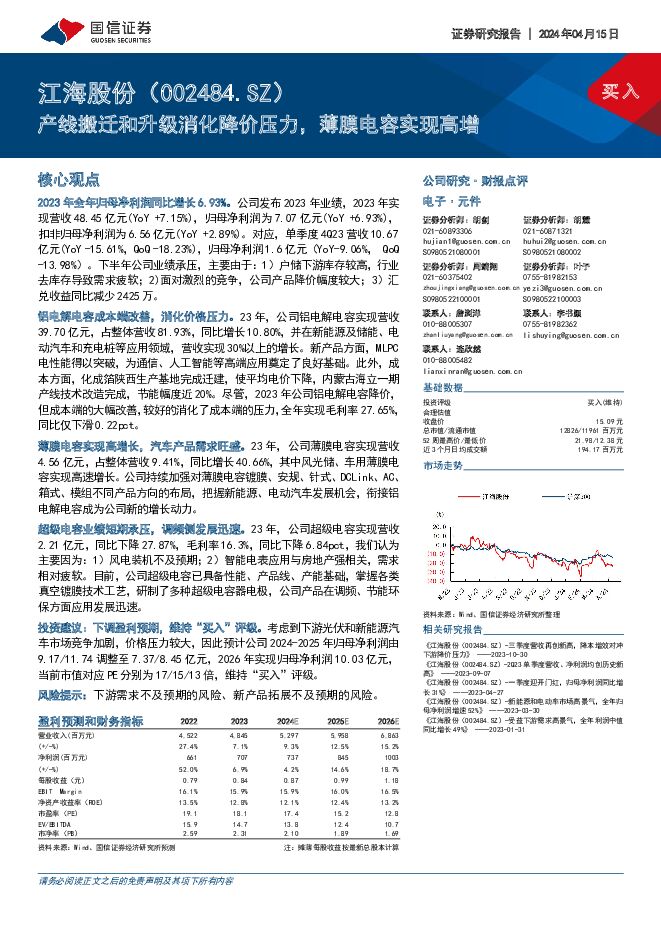

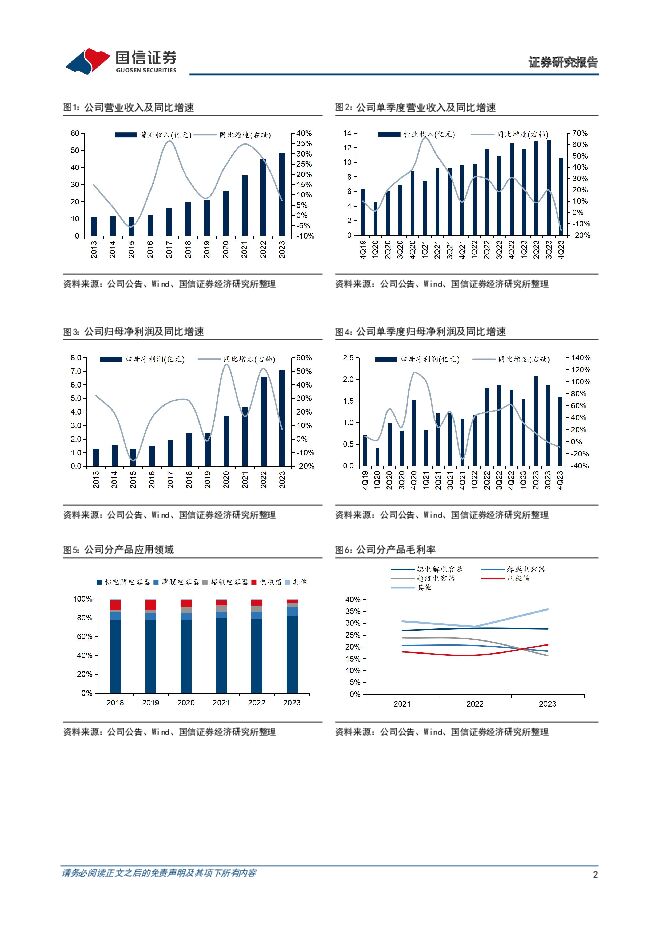

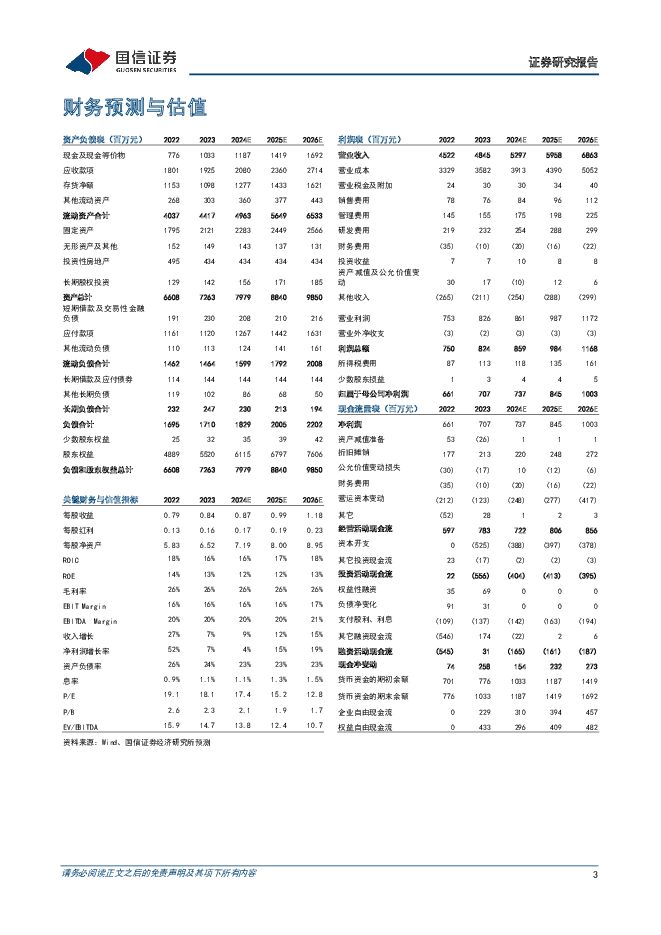

摘要:江海股份(002484)核心观点2023年全年归母净利润同比增长6.93%。公司发布2023年业绩,2023年实现营收48.45亿元(YoY+7.15%),归母净利润为7.07亿元(YoY+6.93%),扣非归母净利润为6.56亿元(YoY+2.89%)。对应,单季度4Q23营收10.67亿元(YoY-15.61%,QoQ-18.23%),归母净利润1.6亿元(YoY-9.06%,QoQ-13.98%)。下半年公司业绩承压,主要由于:1)户储下游库存较高,行业去库存导致需求疲软;2)面对激烈的竞争,公司产品降价幅度较大;3)汇兑收益同比减少2425万。铝电解电容成本端改善,消化价格压力。23年,公司铝电解电容实现营收39.70亿元,占整体营收81.93%,同比增长10.80%,并在新能源及储能、电动汽车和充电桩等应用领域,营收实现30%以上的增长。新产品方面,MLPC电性能得以突破,为通信、人工智能等高端应用奠定了良好基础。此外,成本方面,化成箔陕西生产基地完成迁建,使平均电价下降,内蒙古海立一期产线技术改造完成,节能幅度近20%。尽管,2023年公司铝电解电容降价,但成本端的大幅改善,较好的消化了成本端的压力,全年实现毛利率27.65%,同比仅下滑0.22pct。薄膜电容实现高增长,汽车产品需求旺盛。23年,公司薄膜电容实现营收4.56亿元,占整体营收9.41%,同比增长40.66%,其中风光储、车用薄膜电容实现高速增长。公司持续加强对薄膜电容镀膜、安规、针式、DCLink、AC、箱式、模组不同产品方向的布局,把握新能源、电动汽车发展机会,衔接铝电解电容成为公司新的增长动力。超级电容业绩短期承压,调频侧发展迅速。23年,公司超级电容实现营收2.21亿元,同比下降27.87%,毛利率16.3%,同比下降6.84pct,我们认为主要因为:1)风电装机不及预期;2)智能电表应用与房地产强相关,需求相对疲软。目前,公司超级电容已具备性能、产品线、产能基础,掌握各类真空镀膜技术工艺,研制了多种超级电容器电极,公司产品在调频、节能环保方面应用发展迅速。投资建议:下调盈利预期,维持“买入”评级。考虑到下游光伏和新能源汽车市场竞争加剧,价格压力较大,因此预计公司2024-2025年归母净利润由9.17/11.74调整至7.37/8.45亿元,2026年实现归母净利润10.03亿元,当前市值对应PE分别为17/15/13倍,维持“买入”评级。风险提示:下游需求不及预期的风险、新产品拓展不及预期的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

传媒行业AIGC系列研究:多模态大模型引领,应用端曙光初现 国信证券 2024-04-29(31页) 附下载

报告摘要底层大模型持续迭代,国产大模型加速应用走向成熟。年初以来海内外大模型特别是多模态大模型持续迭...

3.63 MB共31页中文简体

1天前83420积分

-

人工智能周报(24年第17周):GitLab极狐发布人工智能编程助手,中国首个Sora级模型Vidu发布 国信证券 2024-04-29(12页) 附下载

核心观点人工智能动态:1)产品应用:GitLab极狐发布人工智能编程助手DuoChat,可为软件工程...

885.92 KB共12页中文简体

1天前93520积分

-

汽车行业点评:《汽车以旧换新补贴实施细则》对汽车行业影响分析 国信证券 2024-04-29(12页) 附下载

事项:事件: 2024 年 4 月 26 日, 商务部、 财政部等 7 部门关于印发《汽车以旧换新补...

474.1 KB共12页中文简体

1天前93320积分

-

2024年3月煤炭行业月度数据 国信证券 2024-04-29(23页) 附下载

报告摘要煤炭供应数据:20大集团:1-3月,销量日均值710.3万吨,同比减少7.7%;3月日均值7...

979.49 KB共23页中文简体

1天前36220积分

-

传媒互联网周报:苹果开源推出高效语言模型OpenELM,五一档预售票房破亿 国信证券 2024-04-29(16页) 附下载

核心观点传媒板块本周表现:行业上涨3.16%,跑赢沪深300,跑输创业板指。本周(4.22-4.28...

463.04 KB共16页中文简体

1天前9420积分

-

星宇股份 一季度营收同比增长25%,新订单、新产能、新产品持续突破 国信证券 2024-04-29(15页) 附下载

星宇股份(601799)核心观点2024Q1公司营收24.12亿元,同比增长25%。公司2024Q1...

1.26 MB共15页中文简体

1天前66618积分

-

中兴通讯 一季度平稳发展,加速“连接+算力”拓展 国信证券 2024-04-29(7页) 附下载

中兴通讯(000063)核心观点中兴通讯2024年一季度实现营收305.78亿元(同比+4.9%),...

511.05 KB共7页中文简体

1天前13618积分

-

中宠股份 2023年报及2024一季报点评:海外代工业务维持较高景气,24Q1归母净利润同比+259% 国信证券 2024-04-29(8页) 附下载

中宠股份(002891)核心观点海外业务维持较高景气,24Q1归母净利润同比+259%。公司2023...

722.6 KB共8页中文简体

1天前14018积分

-

稳健医疗 防疫产品需求常态化,2023年收入下降28% 国信证券 2024-04-29(11页) 附下载

稳健医疗(300888)核心观点受防疫用品需求减少及存货和商誉减值增加影响,2023年业绩承压。20...

1.27 MB共11页中文简体

1天前29518积分

-

中国神华 煤价下行拖累业绩,产运销一体化经营稳健 国信证券 2024-04-29(6页) 附下载

中国神华(601088)核心观点2024Q1发电、运输等业务量增长致营收稳中有增,煤价下行拖累业绩。...

504.87 KB共6页中文简体

1天前38418积分

-

迎驾贡酒 一季度收入增长21%,洞藏系列延续增长 国信证券 2024-04-29(6页) 附下载

迎驾贡酒(603198)核心观点2023年业绩继续高增长,预计洞藏系列占比提升至50%+。2023年...

741.11 KB共6页中文简体

1天前65718积分

-

亚信安全 一季度有所回暖,股票激励彰显公司信心 国信证券 2024-04-29(7页) 附下载

亚信安全(688225)核心观点23年整体承压较大,24Q1收入有所回暖。公司发布2023年报,全年...

783.8 KB共7页中文简体

1天前7618积分

-

首旅酒店 一季度归母净利润增长50%,新开店结构有所优化 国信证券 2024-04-29(7页) 附下载

首旅酒店(600258)核心观点2024年一季度,公司归母净利润增长50%。2024年一季度,公司实...

1.07 MB共7页中文简体

1天前84018积分

-

威胜信息 盈利能力同比提升,在手合同储备丰富 国信证券 2024-04-29(6页) 附下载

威胜信息(688100)核心观点一季度业绩实现稳健增长,在手合同储备丰富。公司发布2024年一季报,...

583.34 KB共6页中文简体

1天前63818积分

-

通富微电 一季度收入同比增长13.8%,拟收购京隆科技26%股权 国信证券 2024-04-29(6页) 附下载

通富微电(002156)核心观点一季度收入同比增长13.8%,2024年营收目标252.80亿元。公...

723.69 KB共6页中文简体

1天前70018积分

-

广东宏大 矿服业务领先的民爆一体化服务商 国信证券 2024-04-29(48页) 附下载

广东宏大(002683)核心观点公司民爆产能全国前三,受益行业景气上行。主要矿产资源价格中枢上移,采...

3.32 MB共48页中文简体

1天前11318积分

-

丸美股份 一季度归母净利同比增长41%,持续优化提升盈利能力 国信证券 2024-04-29(7页) 附下载

丸美股份(603983)核心观点24年一季度归母净利润同比增长40.6%。公司2023年实现营收22...

507.94 KB共7页中文简体

1天前97618积分

-

税友股份 B端业务稳健增长,税务合规打开新空间 国信证券 2024-04-29(6页) 附下载

税友股份(603171)核心观点23年公司整体业绩承压,一季度逐步复苏。公司发布2023年报和202...

747.92 KB共6页中文简体

1天前53318积分

-

双汇发展 2024一季报点评:肉制品吨利稳步提升,屠宰端冻品盈利受行情影响承压 国信证券 2024-04-29(6页) 附下载

双汇发展(000895)核心观点2024Q1营收与净利同比承压,受行情低迷、销量高基数影响,整体销售...

703.5 KB共6页中文简体

1天前6618积分

-

圣邦股份 2023年新增产品900余款,一季度收入同比增长42% 国信证券 2024-04-29(6页) 附下载

圣邦股份(300661)核心观点一季度收入同比增长42%,毛利率环比提高。公司2023年收入26.1...

704.76 KB共6页中文简体

1天前7218积分