华正新材行业二次触底,关注1H24修复海通国际2024-04-16.pdf

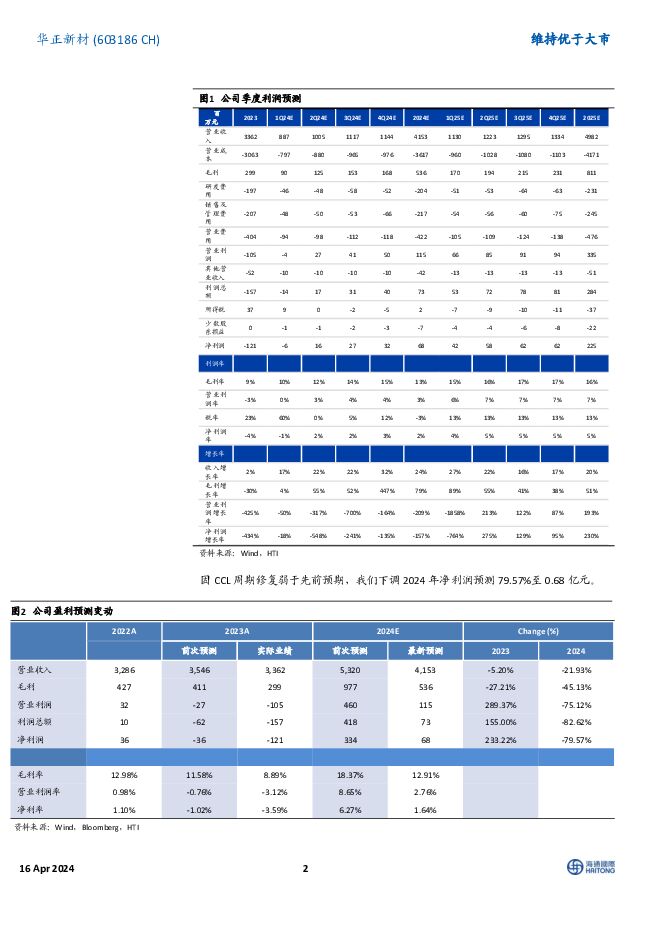

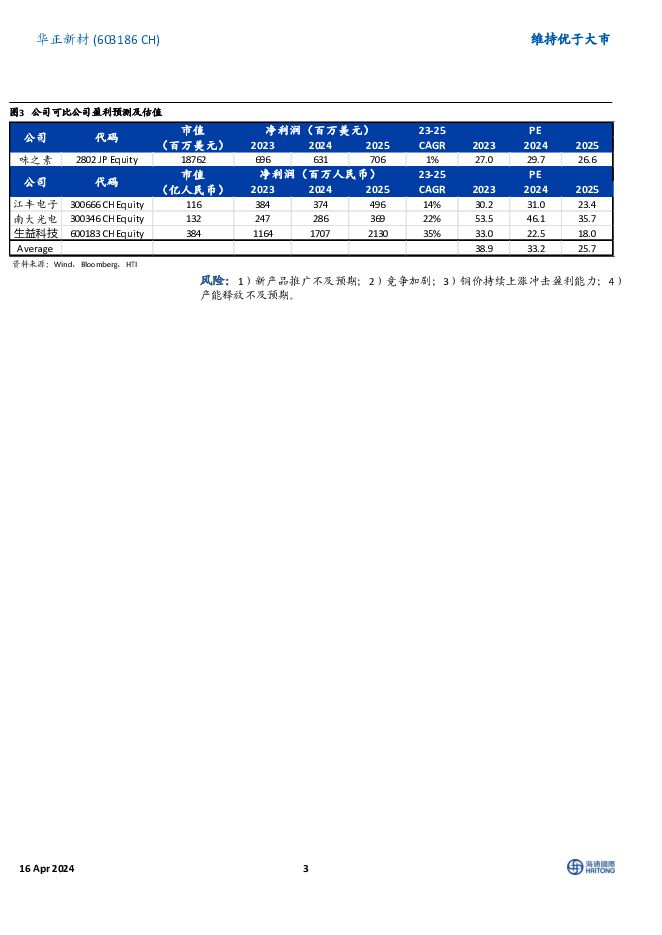

摘要:华正新材(603186)事件:公司发布四季度业绩,收入8.64亿,环比/同比下滑6%/5%。利润端由于上游恢复慢于预期,产品价格承压,毛利率环比下降7个百分点,利润端亏损扩大至0.9亿元,整体经营状况与业绩预披露符合。CCL行业底部再现,关注1H24修复:CCL行业4Q23仍然面临较为显著的供给过剩,我们认为价格竞争压力使得行业的盈利能力较3Q23进一步下滑。不过我们的供应链调研表明,一线PCB厂商产能利用率于1Q24恢复至80%,而国内CCL厂商产能利用率也同步修复至80%以上。展望未来,Prismark预测PCB市场规模将在2024年增长4%,我们预期PCB和CCL在2Q/3Q24产能利用率均将继续温和复苏。另一方面,LME铜自一月以来涨幅达9%,CCL厂商正在与PCB制造商积极进行谈判,以传递成本压力。KB已于三月宣布对所有产品线实施10元的价格上涨。我们调研显示,其余CCL厂商或于4/5月逐步对中小客户/以及大客户开启约3-5%的涨价。同时,我们认为价格上涨将对CCL厂商的毛利率产生积极影响,因为10%的铜价格上涨仅意味着CCL成本的2-3%增加。AI驱动行业增长,CCL结构升级:伴随美国对于国内算力芯片获取持续出台限制,我们认为国内AI算力芯片产业链将出现较大机会,并显著带动高速CCL需求。公司披露,已经配合国内AI服务器领域龙头终端客户,开发Ultra low loss等级材料,现已完成测试认证,同时提前布局下代PCIe6.0平台服务器所用高速材料,相应材料在PCB及终端客户测试反馈良好。同时公司开发了多品类低CTE低损耗的高速材料,可匹配高算力大尺寸芯片的应用场景需求,在多家知名终端得到测试、认证和部分产品供应。估值与建议:我们将估值水平滚动至2025年,维持20x的远期估值。我们预计公司2024/2025年净利润分别为0.68/2.25亿元,对应目标价32元,维持优于大市评级。风险:1)新产品推广不及预期;2)竞争加剧;3)铜价持续上涨冲击盈利能力;4)产能释放不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

中国西电 2023年业绩超市场预期,特高压景气度持续 海通国际 2024-04-29(12页) 附下载

中国西电(601179)公司2023年业绩超市场预期。公司2023年实现营收210.5亿元,同比增长...

1.57 MB共12页中文简体

8小时前52618积分

-

中远海能 通胀预期下持续看好公司市场表现 海通国际 2024-04-29(12页) 附下载

中远海能COSCOShippingEnergyTransportation(600026)事件202...

1.25 MB共12页中文简体

8小时前51718积分

-

亚香股份 23年归母净利润0.80亿元,同比下降39.18%,看好泰国基地成为公司业绩新增长点 海通国际 2024-04-29(11页) 附下载

亚香股份(301220)投资要点:亚香股份发布2023年公司年报。2023年公司实现营业收入6.30...

1.86 MB共11页中文简体

8小时前13418积分

-

海兴电力 2023年业绩超市场预期,海外市场打开成长空间 海通国际 2024-04-29(12页) 附下载

海兴电力(603556)营收增速和归母净利润超出市场预期。公司2023年实现营收42.00亿元,同比...

1.63 MB共12页中文简体

8小时前87118积分

-

公用事业行业周报:电力上周调整,Q1压力较小,继续看好 海通国际 2024-04-26(9页) 附下载

投资要点:上周电力调整。上周电力股大跌,华电国际-7%,华能国际-5%,皖能电力-2.6%,浙能电力...

1.62 MB共9页中文简体

1天前36820积分

-

珀莱雅 公司年报点评:1Q24收入增35%净利增46%,龙头组织定力赋能品牌周期 海通国际 2024-04-26(15页) 附下载

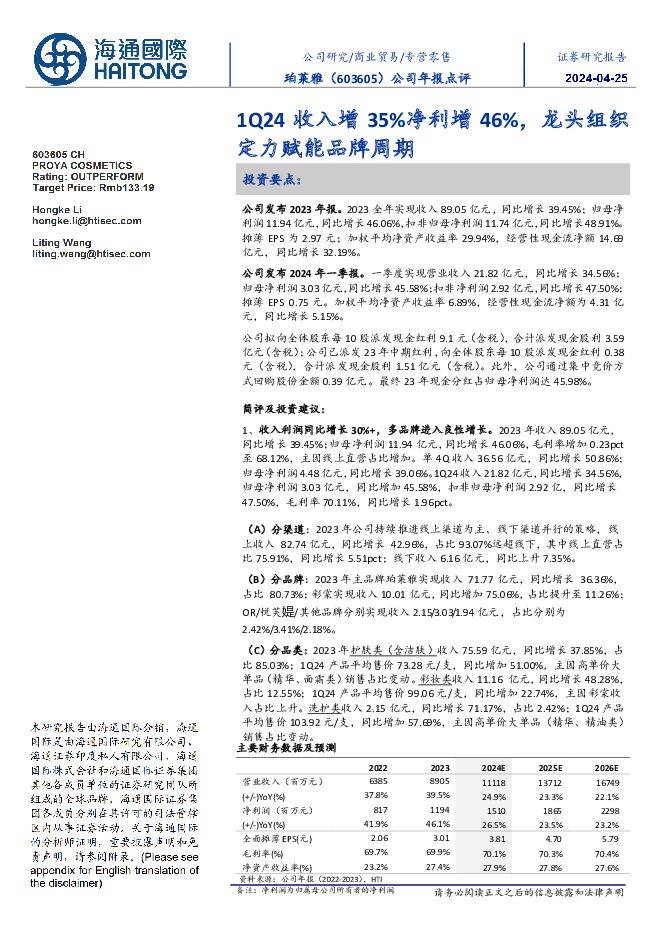

珀莱雅(603605)投资要点:公司发布2023年报。2023全年实现收入89.05亿元,同比增长3...

2.71 MB共15页中文简体

1天前14418积分

-

光线传媒 公司年报点评:24年一季报业绩高增长,优质片单持续爆款打造 海通国际 2024-04-28(12页) 附下载

光线传媒(300251)投资要点:电影市场强势复苏,公司经营向好。2023年,公司总营收15.5亿元...

2.05 MB共12页中文简体

1天前19018积分

-

医药行业国产自免单品商业化元年:百舸争流,千帆竞发 海通国际 2024-04-25(62页) 附下载

自身免疫疾病治疗人数多、往往需终身用药,是全球第二大药物市场,新型疗法快速迭代。传统自免药物主要是免...

7.25 MB共62页中文简体

4天前23320积分

-

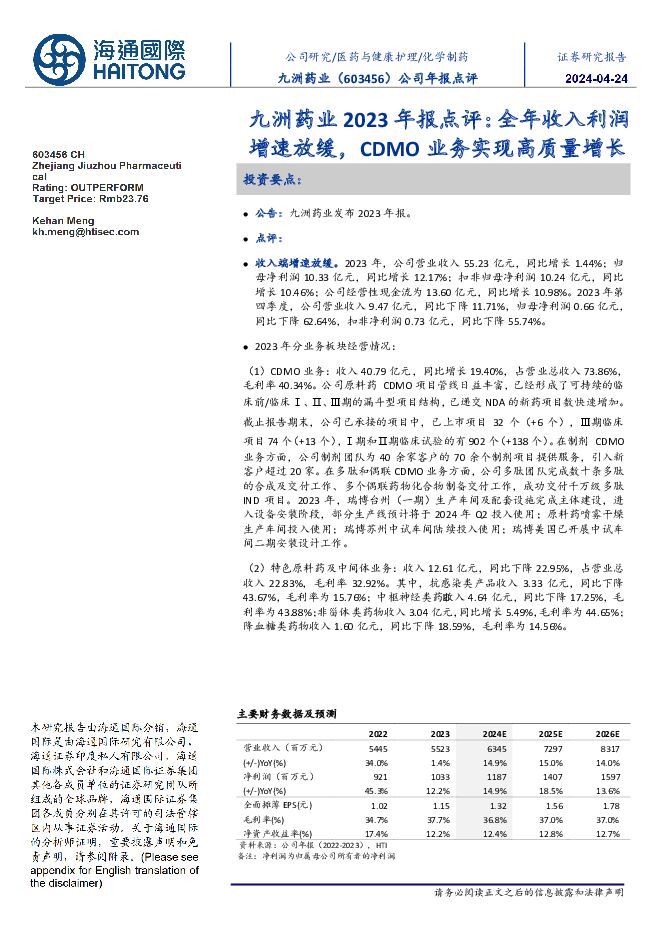

九洲药业 九洲药业2023年报点评:全年收入利润增速放缓,CDMO业务实现高质量增长 海通国际 2024-04-25(11页) 附下载

九洲药业(603456)投资要点:公告:九洲药业发布2023年报。点评:收入端增速放缓。2023年,...

2.18 MB共11页中文简体

4天前21318积分

-

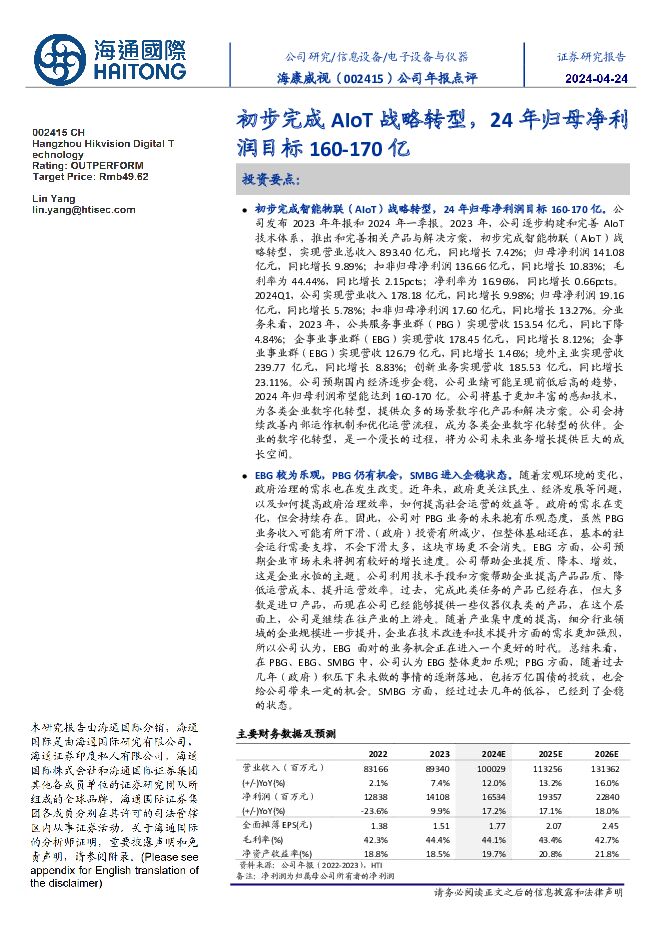

海康威视 公司年报点评:初步完成AIoT战略转型,24年归母净利润目标160-170亿 海通国际 2024-04-25(12页) 附下载

海康威视(002415)投资要点:初步完成智能物联(AIoT)战略转型,24年归母净利润目标160-...

2.08 MB共12页中文简体

4天前97718积分

-

呈和科技 公司季报点评:2023年扣非净利润同比增长28.19%,24Q1扣非净利润同比增长21.99% 海通国际 2024-04-25(11页) 附下载

呈和科技(688625)投资要点:2023年扣非净利润同比增长28.19%,24Q1扣非净利润同比增...

2.07 MB共11页中文简体

4天前79918积分

-

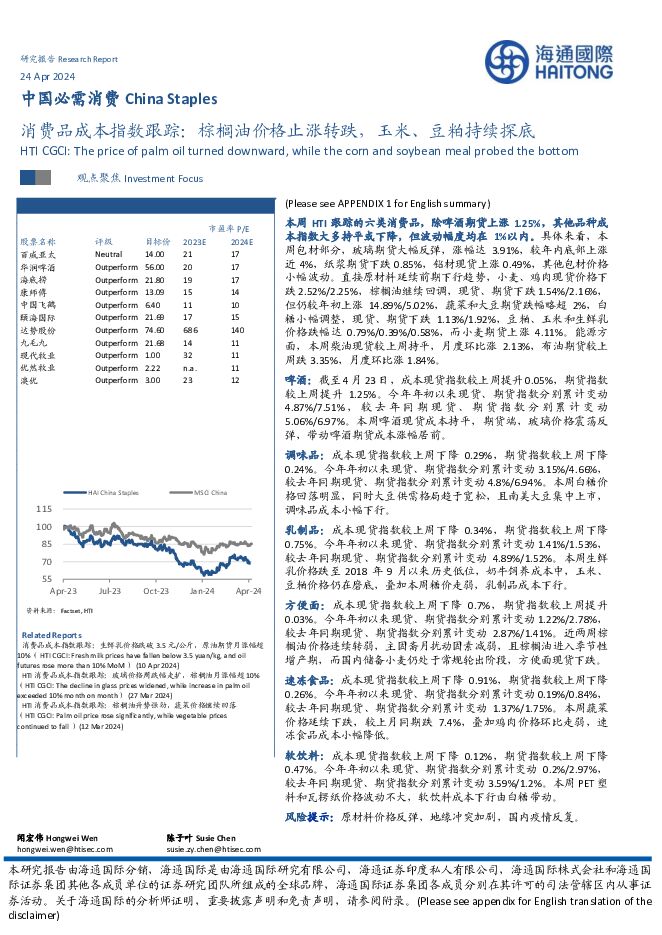

消费品成本指数跟踪:棕榈油价格止涨转跌,玉米、豆粕持续探底 海通国际 2024-04-24(16页) 附下载

本周HTI跟踪的六类消费品,除啤酒期货上涨1.25%,其他品种成本指数大多持平或下降,但波动幅度均在...

1.96 MB共16页中文简体

5天前82320积分

-

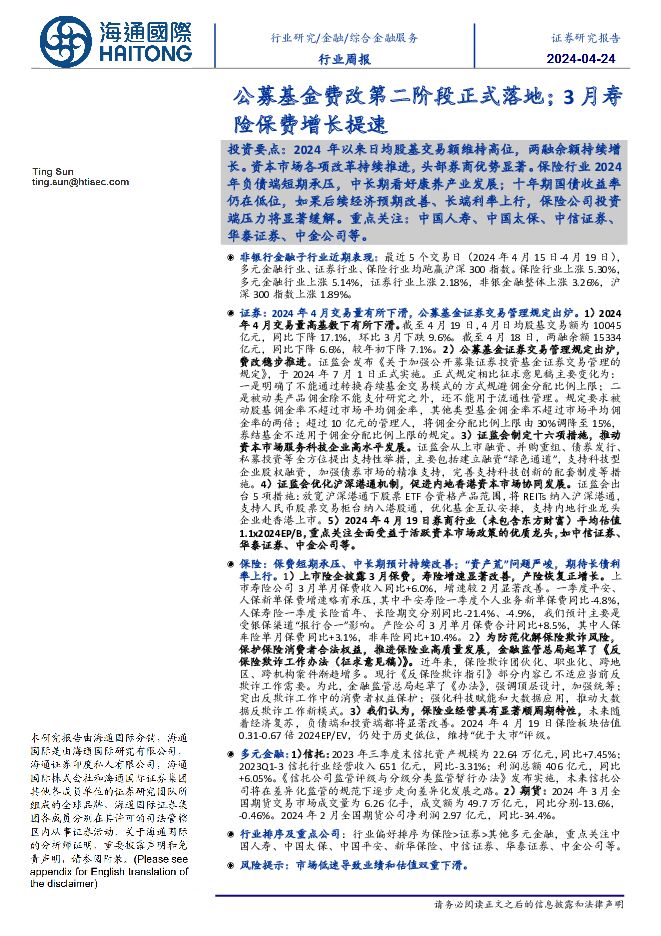

综合金融服务行业周报:公募基金费改第二阶段正式落地;3月寿险保费增长提速 海通国际 2024-04-24(19页) 附下载

2024年以来日均股基交易额维持高位,两融余额持续增长。资本市场各项改革持续推进,头部券商优势显著。...

2.56 MB共19页中文简体

5天前42020积分

-

中国银行行业:24Q1美资行业绩总结:营收和计提表现优于,NII表现分化 海通国际 2024-04-24(16页) 附下载

24Q1,营收同比增速均超预期,,延续,23Q4,的情况,,非息收入占比较高的银行营收表现更好。美资...

1.12 MB共16页中文简体

5天前99320积分

-

圣泉集团 公司年报点评:23年归属净利润7.89亿元同比增长 海通国际 2024-04-24(12页) 附下载

圣泉集团(605589)圣泉集团公布2023年年度报告。2023年公司实现营业收入91.20亿元,同...

2.1 MB共12页中文简体

5天前40918积分

-

圣泉集团 公司年报点评:23年归属净利润7.89亿元同比增长 海通国际 2024-04-24(12页) 附下载

圣泉集团(605589)圣泉集团公布2023年年度报告。2023年公司实现营业收入91.20亿元,同...

2.1 MB共12页中文简体

5天前33818积分

-

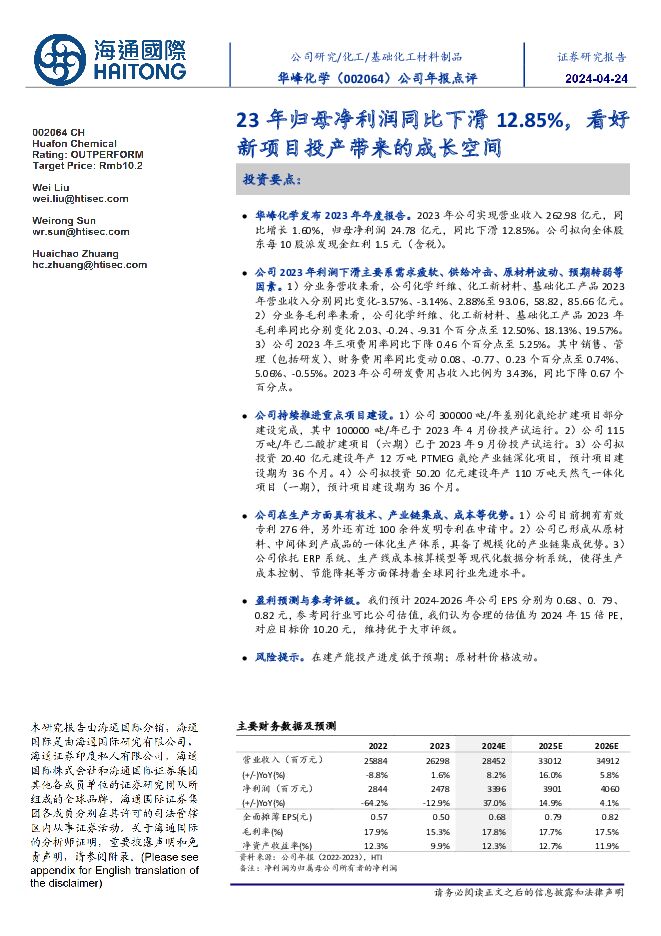

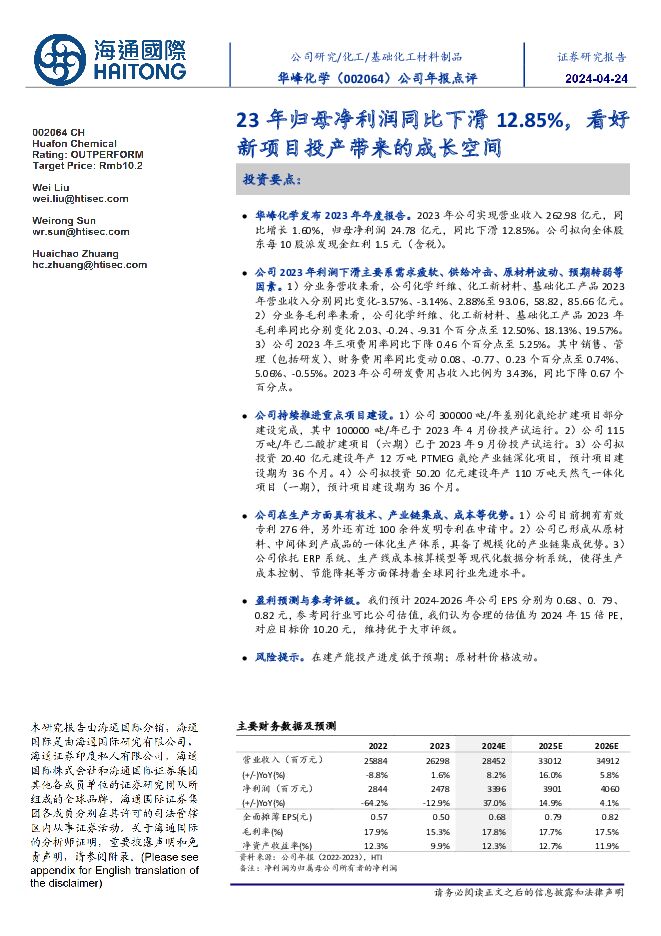

华峰化学 公司年报点评:23年归母净利润同比下滑12.85%,看好新项目投产带来的成长空间 海通国际 2024-04-24(11页) 附下载

华峰化学(002064)华峰化学发布2023年年度报告。2023年公司实现营业收入262.98亿元,...

2.07 MB共11页中文简体

5天前70618积分

-

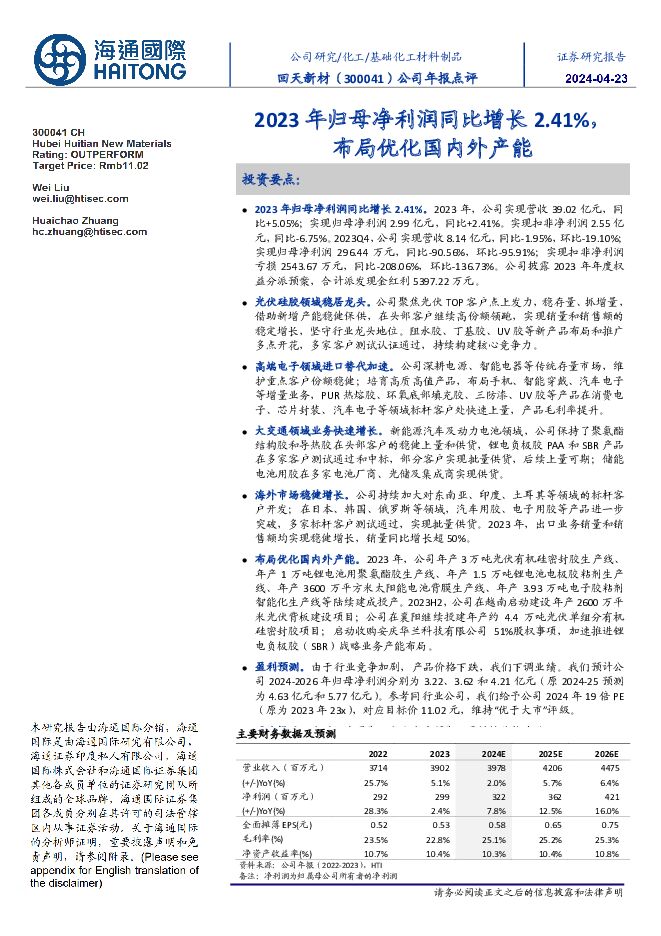

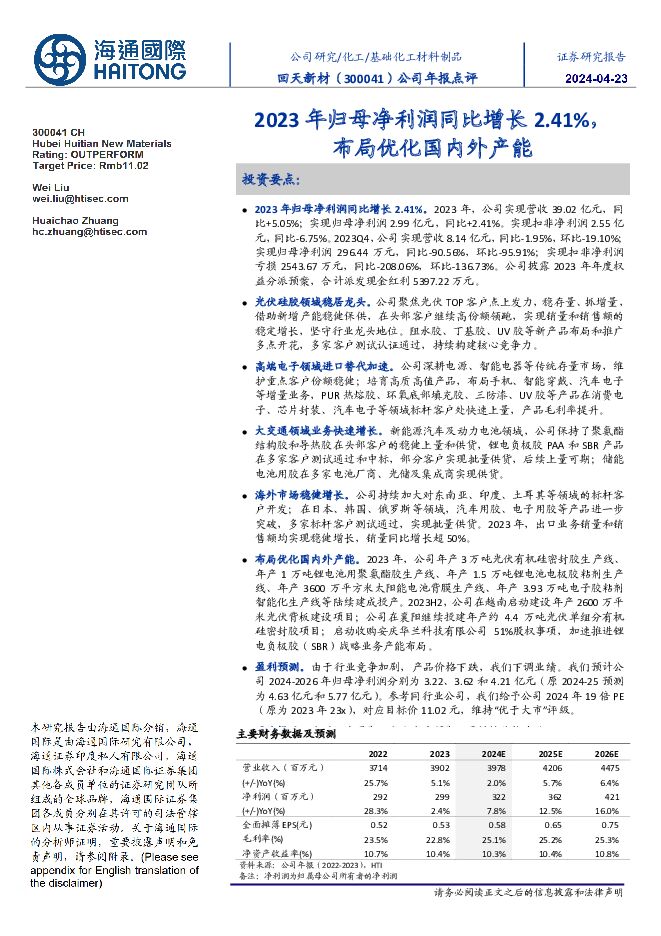

回天新材 2023年归母净利润同比增长2.41%,布局优化国内外产能 海通国际 2024-04-24(12页) 附下载

回天新材(300041)[Table_Summary]投资要点:2023年归母净利润同比增长2.41...

2.07 MB共12页中文简体

5天前35118积分

-

华峰化学 公司年报点评:23年归母净利润同比下滑12.85%,看好新项目投产带来的成长空间 海通国际 2024-04-24(11页) 附下载

华峰化学(002064)华峰化学发布2023年年度报告。2023年公司实现营业收入262.98亿元,...

2.07 MB共11页中文简体

5天前34318积分

-

回天新材 2023年归母净利润同比增长2.41%,布局优化国内外产能 海通国际 2024-04-24(12页) 附下载

回天新材(300041)[Table_Summary]投资要点:2023年归母净利润同比增长2.41...

2.07 MB共12页中文简体

5天前97118积分