东鹏饮料东鹏饮料23年报点评:预告上限,新品放量元年可期华安证券2024-04-15.pdf

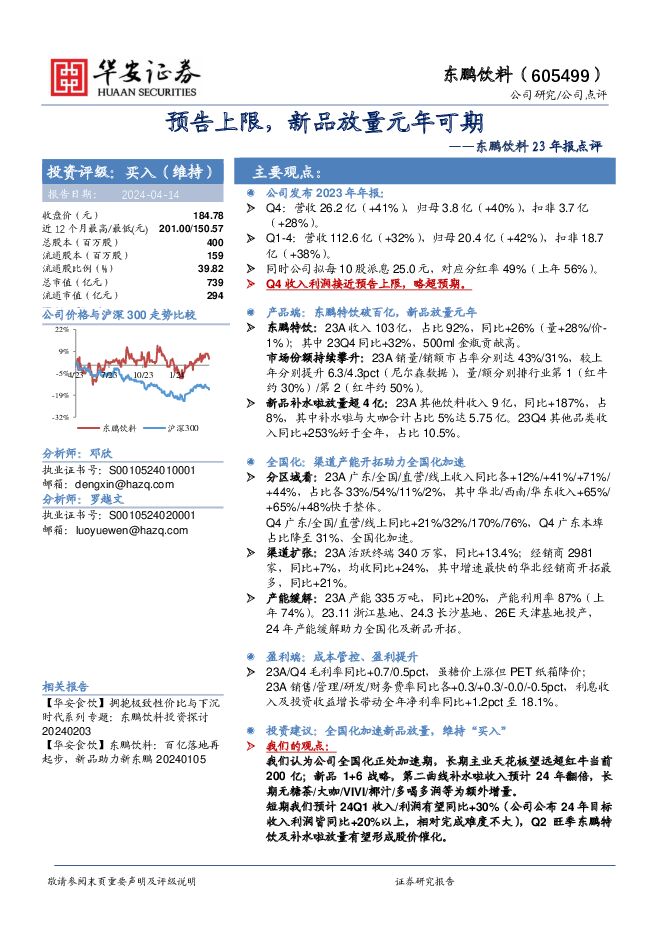

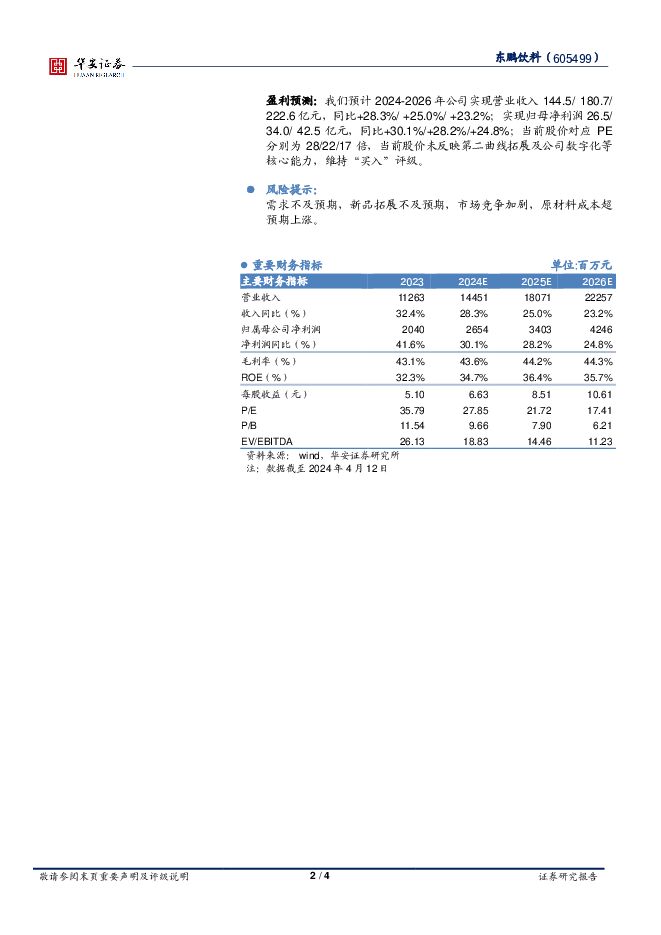

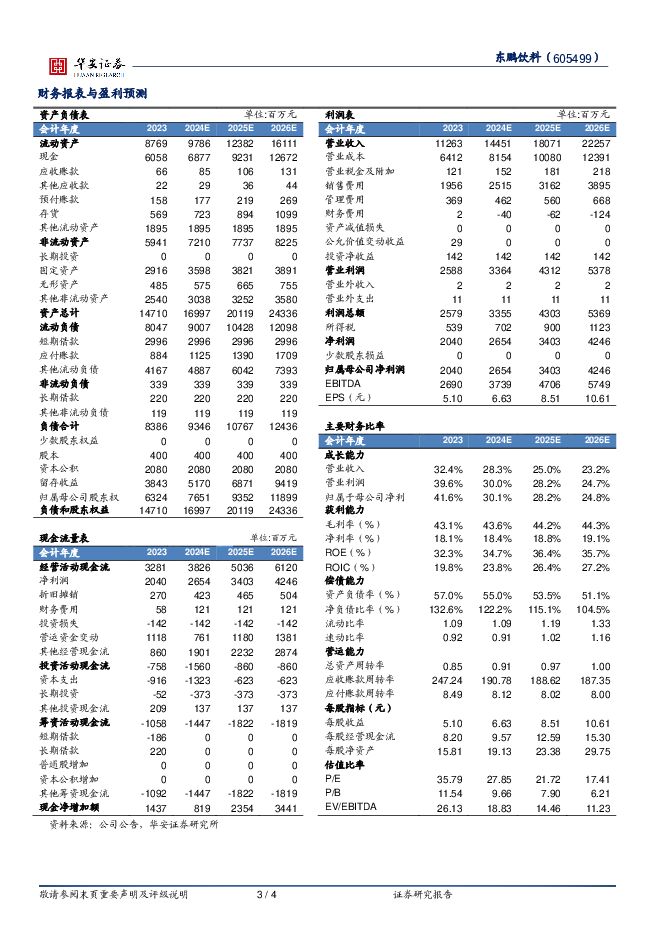

摘要:东鹏饮料(605499)主要观点:公司发布2023年年报:Q4:营收26.2亿(+41%),归母3.8亿(+40%),扣非3.7亿(+28%)。Q1-4:营收112.6亿(+32%),归母20.4亿(+42%),扣非18.7亿(+38%)。同时公司拟每10股派息25.0元,对应分红率49%(上年56%)。Q4收入利润接近预告上限,略超预期。产品端:东鹏特饮破百亿,新品放量元年东鹏特饮:23A收入103亿,占比92%,同比+26%(量+28%/价-1%);其中23Q4同比+32%,500ml金瓶贡献高。市场份额持续攀升:23A销量/销额市占率分别达43%/31%,较上年分别提升6.3/4.3pct(尼尔森数据),量/额分别排行业第1(红牛约30%)/第2(红牛约50%)。新品补水啦放量超4亿:23A其他饮料收入9亿,同比+187%,占8%,其中补水啦与大咖合计占比5%达5.75亿。23Q4其他品类收入同比+253%好于全年,占比10.5%。全国化:渠道产能开拓助力全国化加速分区域看:23A广东/全国/直营/线上收入同比各+12%/+41%/+71%/+44%,占比各33%/54%/11%/2%,其中华北/西南/华东收入+65%/+65%/+48%快于整体。Q4广东/全国/直营/线上同比+21%/32%/170%/76%,Q4广东本埠占比降至31%、全国化加速。渠道扩张:23A活跃终端340万家,同比+13.4%;经销商2981家,同比+7%,均收同比+24%,其中增速最快的华北经销商开拓最多,同比+21%。产能缓解:23A产能335万吨,同比+20%,产能利用率87%(上年74%)。23.11浙江基地、24.3长沙基地、26E天津基地投产,24年产能缓解助力全国化及新品开拓。盈利端:成本管控、盈利提升23A/Q4毛利率同比+0.7/0.5pct,虽糖价上涨但PET纸箱降价;23A销售/管理/研发/财务费率同比各+0.3/+0.3/-0.0/-0.5pct,利息收入及投资收益增长带动全年净利率同比+1.2pct至18.1%。投资建议:全国化加速新品放量,维持“买入”我们的观点:我们认为公司全国化正处加速期,长期主业天花板望远超红牛当前200亿;新品1+6战略,第二曲线补水啦收入预计24年翻倍,长期无糖茶/大咖/VIVI/椰汁/多喝多润等为额外增量。短期我们预计24Q1收入/利润有望同比+30%(公司公布24年目标收入利润皆同比+20%以上,相对完成难度不大),Q2旺季东鹏特饮及补水啦放量有望形成股价催化。盈利预测:我们预计2024-2026年公司实现营业收入144.5/180.7/222.6亿元,同比+28.3%/+25.0%/+23.2%;实现归母净利润26.5/34.0/42.5亿元,同比+30.1%/+28.2%/+24.8%;当前股价对应PE分别为28/22/17倍,当前股价未反映第二曲线拓展及公司数字化等核心能力,维持“买入”评级。风险提示:需求不及预期,新品拓展不及预期,市场竞争加剧,原材料成本超预期上涨。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

食品饮料行业周报:主流企业业绩亮眼,加大重视低估值核心资产 德邦证券 2024-04-29(18页) 附下载

投资要点:白酒:财报业绩亮眼,建议加大低估值核心资产的重视。本周多家白酒上市公司年报和一季报业绩披露...

2.32 MB共18页中文简体

1天前25320积分

-

食品饮料行业跟踪周报:中餐加速出海,龙头多元增长可期 东吴证券 2024-04-29(19页) 附下载

投资要点大行业小公司,中式餐饮进入海外扩张新周期。餐饮作为我国文化重要载体,近年来在全球接受度与认可...

1.47 MB共19页中文简体

1天前82020积分

-

食品饮料行业周报:零食公司业绩分化,高性价比趋势明确 华金证券 2024-04-29(19页) 附下载

投资要点行情回顾:上周食品饮料(申万)行业上涨4.01%,在31个子行业中排名第7位,跑赢上证综指3...

1.28 MB共19页中文简体

1天前33020积分

-

食品饮料行业周报:头部白酒品牌业绩良好,大众品不乏亮点 上海证券 2024-04-29(26页) 附下载

投资要点:本周行业要闻:1)1-3月规上企业白酒产量增长6%:国家统计局发布数据显示,3月,中国规模...

1.21 MB共26页中文简体

1天前79420积分

-

食品饮料行业周观点:白酒板块上行,食饮龙头企业业绩喜人 万联证券 2024-04-29(11页) 附下载

行业核心观点:上周食品饮料板块上涨4.01%,于申万31个子行业中位列第7。上周(2024年4月22...

1.14 MB共11页中文简体

1天前86920积分

-

食品饮料行业周报:白酒龙头韧性强劲,关注绩优方向 东海证券 2024-04-29(11页) 附下载

投资要点:二级市场表现:上周食品饮料板块上涨4.01%,跑赢沪深300指数2.81个百分点,在31个...

1.08 MB共11页中文简体

1天前14420积分

-

食品饮料行业周报:白酒1季度业绩增速较快,2季度需观察商务和宴席需求的恢复情况 中银证券 2024-04-29(15页) 附下载

上周食品饮料板块涨跌幅为+4.0%,跑赢沪深300(+1.2%),在各行业中排名靠前。白酒1季度业绩...

910.97 KB共15页中文简体

1天前70620积分

-

轻工制造行业周报:业绩陆续发布,关注高增长标的 华安证券 2024-04-29(19页) 附下载

主要观点:业绩陆续发布,关注高增长标的本周发布业绩公告的公司中,嘉益股份、双枪科技、家联科技、建霖家...

1.14 MB共19页中文简体

1天前82120积分

-

食品饮料周思考(第18周):年季报印证食品饮料需求韧性 中泰证券 2024-04-29(7页) 附下载

投资要点食品饮料年季报展现板块需求韧性。板块中的优质企业兼具一季报和全年业绩稳定性,正在迎来业绩催化...

432 KB共7页中文简体

1天前36820积分

-

化工:万华化学基本面周度动态跟踪:北美部分MDI装置停产,福建扩建36万TDI项目 华安证券 2024-04-29(32页) 附下载

周度观点为加快绿色低碳先进技术示范应用和推广,国家发展改革委网站4月16日公布《绿色低碳先进技术示范...

2.15 MB共32页中文简体

1天前36220积分

-

汽车行业点评:报废更新细则出台,释放消费观望情绪 华安证券 2024-04-29(3页) 附下载

事件4 月 26 日,商务部、财政部等 7 部门联合发布《汽车以旧换新补贴实施细则》,指出自细则印发...

304.47 KB共3页中文简体

1天前95020积分

-

中密控股 23年报+24Q1点评:Q1营收同比+17.1%,国际市场持续外拓 华安证券 2024-04-29(4页) 附下载

中密控股(300470)主要观点:事件概况中密控股于2024年4月24日发布2023年年报及2024...

536 KB共4页中文简体

1天前43018积分

-

英维克 领跑国内液冷行业,业绩稳健增长 华安证券 2024-04-29(4页) 附下载

英维克(002837)主要观点:2023年业绩稳健增长,2024一季度业绩表现优异公司发布2023年...

392.9 KB共4页中文简体

1天前67918积分

-

千味央厨 千味央厨23年报&24Q1点评:小B稳健,大B端Q2复苏可期 华安证券 2024-04-29(4页) 附下载

千味央厨(001215)主要观点:公司发布2023年报和24Q1季报:24Q1:营收4.6亿(+8....

459.24 KB共4页中文简体

1天前24318积分

-

乐鑫科技 2024Q1净利润高增长,产品矩阵不断拓展 华安证券 2024-04-29(4页) 附下载

乐鑫科技(688018)主要观点:事件概况2023年公司实现营收14.33亿元,同比增长12.74%...

545.51 KB共4页中文简体

1天前92118积分

-

百诚医药 订单充沛,业绩持续高增长 华安证券 2024-04-29(4页) 附下载

百诚医药(301096)主要观点:事件概述2024年4月22日,百诚医药披露2023年报与2024年...

487.88 KB共4页中文简体

1天前68418积分

-

策略月报:震荡中候变 华安证券 2024-04-29(16页) 附下载

主要观点:市场观点:震荡市中等待变化4月市场小幅上涨,整体窄幅震荡。一季度增速超预期,市场担心政治局...

770.96 KB共16页中文简体

1天前92710积分

-

食品饮料行业专题:2024Q1基金重仓分析:持仓环比增配明显,赛道龙头更受青睐 德邦证券 2024-04-26(17页) 附下载

投资要点:食品饮料板块机构增配明显,重仓比例仍居市场前列。24Q1食品饮料板块基金重仓持股总市值达3...

2.47 MB共17页中文简体

2天前53120积分

-

食品饮料行业2024Q1基金重仓分析:估值修复,集中度提升 信达证券 2024-04-26(10页) 附下载

本期内容提要:日2024Q1食品饮料跑输上证指数3.1pct。2024年1月1日到3月31日,SW食...

3 MB共10页中文简体

2天前33420积分

-

食品饮料行业周报:食品饮料具备业绩支撑,一季度基金加配受青睐 开源证券 2024-04-28(13页) 附下载

核心观点:板块一季度业绩表现较好,食品饮料重仓比例回升4月22日-4月26日,食品饮料指数涨幅为4....

1.52 MB共13页中文简体

2天前70920积分