有色金属2023年海内外年报总结:中国铜企蓄势待发,海外铜企沉稳老兵五矿证券2024-04-09.pdf

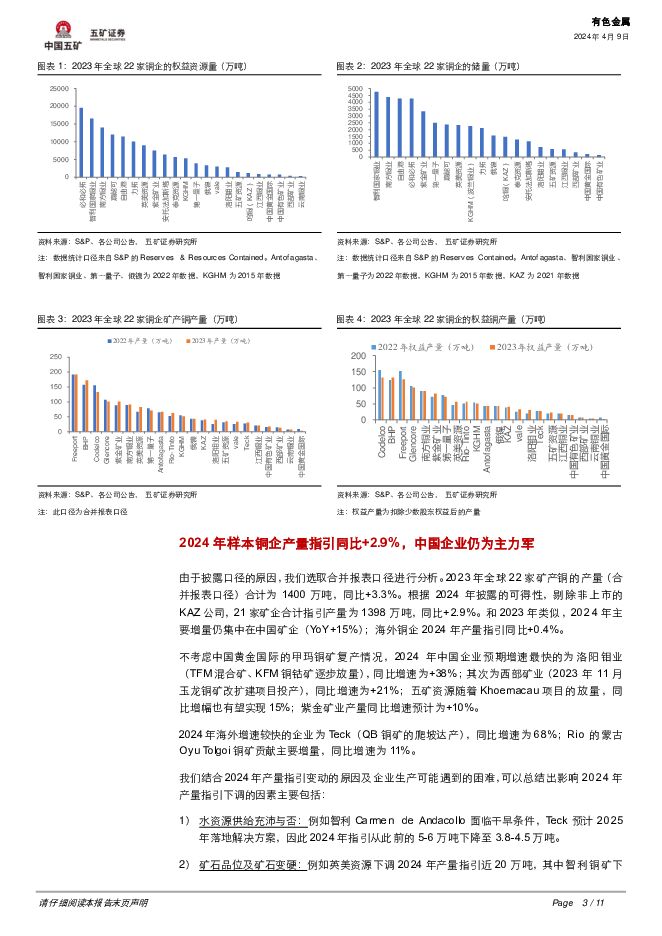

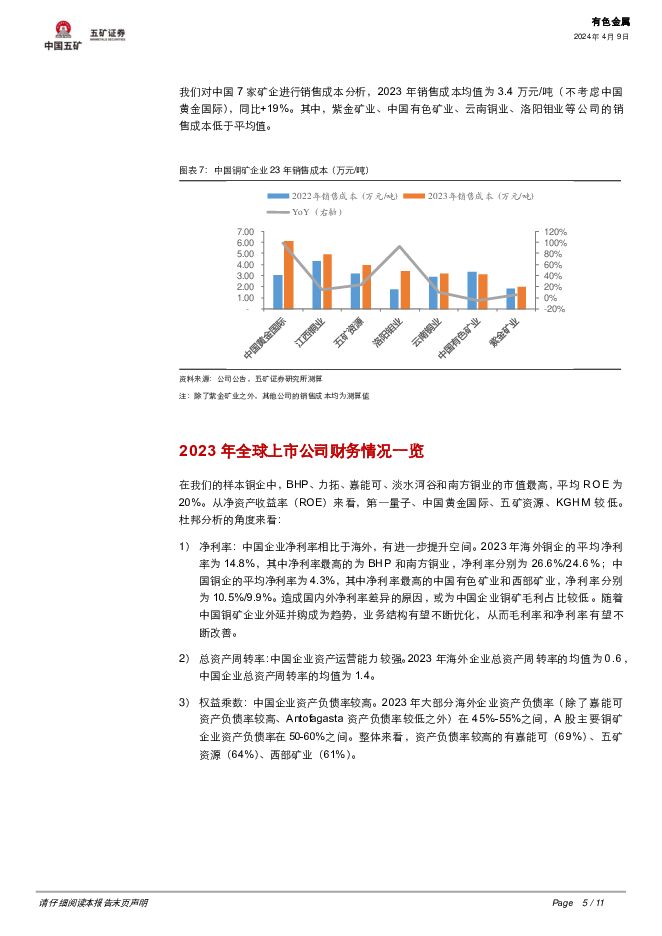

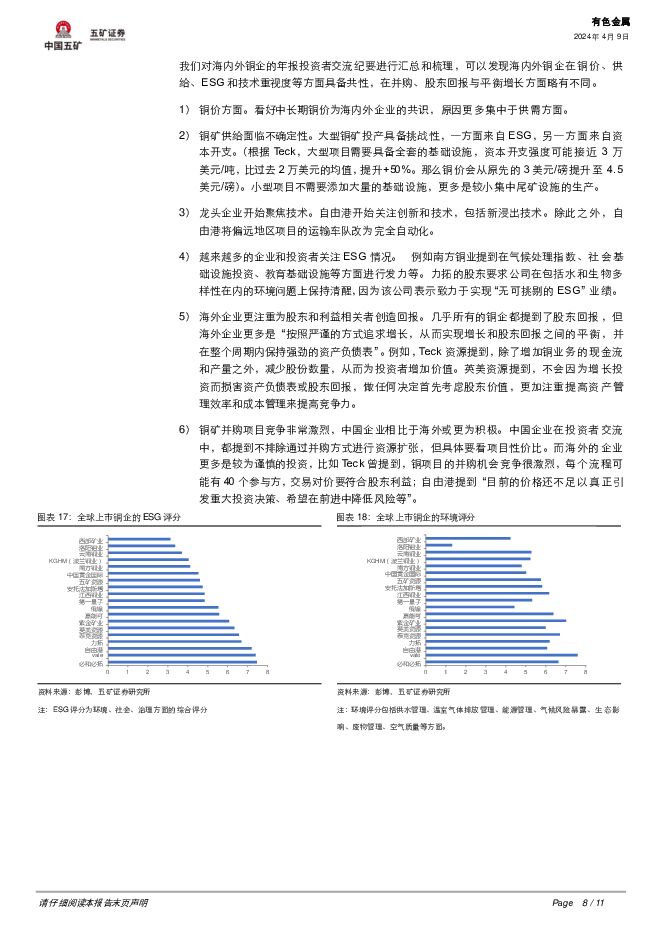

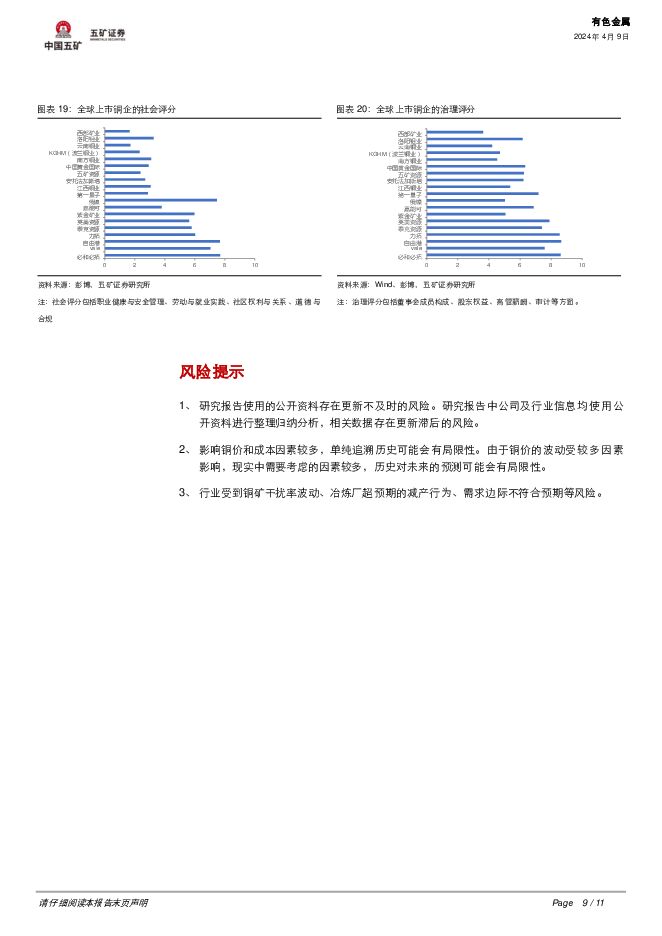

摘要:事件描述我们梳理了全球22家铜矿企业(2023年全球22家铜企的合计权益产量为1194万吨,市占率约为53%)的年报及相应的投资者交流纪要,横向对比了2023年储量、资源量、产量、成本、市值、ROE、资产负债率、估值水平等重点指标,并梳理了2024年预期产量和各家铜矿企业未来的战略规划等方面。我们发现,中国铜企贡献主要矿产铜增量,海外企业更偏向稳健经营。事件点评2023年中国铜企并购收获颇丰,并且产量增速较快。1)资源量:2023年铜行业的并购活动主要发生在中国,例如紫金矿业和五矿资源,分别并购了西藏朱诺铜矿以及非洲的Khoemacau铜矿,资源量相较于2022年分别新增+2%/+75%。具体来看,BHP资源量仍旧保持第一,中国紫金矿业资源量排名第8,五矿资源排名第16名(考虑并购Khoemacau后)。2)产量:2023年样本铜企矿产铜产量同比+3.3%,其中中国企业合计产量同比+10.2%,海外企业合计产量同比-2.8%。根据各家2024年产量指引来看,和2023年类似,2024年主要增量仍集中在中国矿企(YoY+15%);海外铜企2024年产量指引同比+0.4%。2024年21家铜企合计指引产量1398万吨,同比+2.9%。2023年铜企平均成本同比上涨超15%。受到品位下滑、通胀、汇率、产量投放不及预期、电力成本上涨等原因,14家已披露C1成本的铜企,2023年均值为1.8美元/磅(YoY+24%)。南方铜业和紫金矿业的C1成本位于行业前列。中国7家矿企2023年销售成本均值为3.4万元/吨(YoY+19%)。其中,紫金矿业、中国有色矿业、云南铜业、洛阳钼业等销售成本低于均值;五矿资源成本位于样本铜企的中后水平。全球上市公司财务情况。1)ROE:在我们的样本铜企中,BHP、力拓、嘉能可、淡水河谷和南方铜业的市值最高,平均ROE为20%;第一量子、中国黄金国际、五矿资源、KGHM的ROE较低,不到5%。从杜邦分析的角度来看,中国企业平均净利率(4.3%)远低于海外(14.8%);资产周转率中国企业领先海外;中国企业的资产负债率也有进一步改善空间。2023年海外企业资产负债率基本在45%-55%之间,A股主要铜矿企业资产负债率在50-60%之间。五矿资源的资产负债率高于同行,在64%。2)现金流:2023年海外铜企的经营现金流和资本开支一般高于中国企业,自由现金流海外铜企表现参差不齐,中国企业运营较为稳健。3)估值:铜盈利占比较高的企业,PE估值或更高。例如:南方铜业、自由港、Antofagasta的2024年PE超过28x;紫金矿业、洛阳钼业、五矿资源的PE均超过15X。2024年海外铜企的平均PE为18x,中国铜企的平均PE为14x。而EV/EBITDA海内外铜企的均值相差不大,分别为6.6/6.8。海内外上市企业的发展思路略有不同。1)相同点:看好长期铜价、铜矿供给不确定性、龙头企业开始聚焦技术/自动化、ESG重视度提升。2)不同点:海外企业更注重创造股东和利益相关者回报、中国企业对并购态度更为积极。风险提示:1、研究报告使用的公开资料存在更新不及时的风险。2、铜价和成本影响因素较多,历史对未来的预测可能会有局限性。3、行业受到铜矿干扰率波动、冶炼厂超预期的减产行为、需求边际不符合预期等风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

有色金属行业2024Q1基金持仓分析:主动权益类基金大幅增持有色行业,重点加仓铜板块 中国银河 2024-04-26(9页) 附下载

核心观点:2024Q1主动权益类公募基金大幅增持A股有色金属行业,有色金属行业重仓持股市值占股票投资...

535.81 KB共9页中文简体

1天前020积分

-

有色金属行业专题报告:2024Q1基金重仓持股有色大幅加仓 继续推荐有色配置 华福证券 2024-04-28(15页) 附下载

投资要点24Q1有色明显跑赢大盘指数,基金重仓有色继续超配。2024Q1基金重仓持股规模27,541...

1.58 MB共15页中文简体

1天前020积分

-

有色金属行业大宗及贵金属周报:再通胀预期+矿端扰动,铜价涨势延续 国金证券 2024-04-28(14页) 附下载

本周(4.22~4.26)内A股上涨,沪深300指数收涨1.20%,有色金属跑输大盘,收跌2.04%...

2.46 MB共14页中文简体

1天前020积分

-

有色金属周度报告:美国经济数据出现分化,继续看好金属价格上行 信达证券 2024-04-28(11页) 附下载

美国经济数据出现分化,继续看好金属价格上行。美国商务部4月25日公布的首次预估数据显示,2024年第...

1.41 MB共11页中文简体

1天前020积分

-

有色金属行业跟踪周报:中东局势缓和使得黄金避险属性得到弱化,黄金价格迎来回调 东吴证券 2024-04-27(20页) 附下载

投资要点回顾本周行情(4月22日-4月26日),有色板块本周下跌2.04%,在全部一级行业中涨幅靠前...

1.13 MB共20页中文简体

1天前020积分

-

有色金属周报:美国经济数据分化,但商品价格上行愈发确定 民生证券 2024-04-28(29页) 附下载

本周(4.22-4.26)上证综指上涨0.76%,沪深300指数上涨1.20%,SW有色指数下跌-2...

2.93 MB共29页中文简体

1天前220积分

-

有色金属行业周报:美或陷入滞胀金价上涨趋势不变,有色板块虽有回调但逻辑不改,继续推荐金铜铝 华福证券 2024-04-28(15页) 附下载

投资要点:贵金属:美或陷入滞胀,金价上涨趋势不改。本周美联储降息预期延后叠加中东冲突双方相对克制,金...

2.27 MB共15页中文简体

1天前220积分

-

铜月报(202403):供应扰动加剧,铜价持续创新高 华福证券 2024-04-26(12页) 附下载

投资要点:原料端:铜矿及废铜进口均增加。1)铜矿进出口:3月铜矿进口数量为233万吨(智利72.5+...

1.62 MB共12页中文简体

1天前020积分

-

稀土&小金属周报:供需矛盾加剧,看好锑价创历史新高 国金证券 2024-04-28(13页) 附下载

行情综述&投资建议本周(4.22-4.26)沪深300指数上涨1.51%,其中有色指数上涨0.43%...

1.49 MB共13页中文简体

1天前020积分

-

金属与材料行业专题研究:白银的时代,时代的白银 天风证券 2024-04-26(17页) 附下载

某种程度上来说白银是更复杂版本的黄金,金融属性和工业属性共同对其定价。金银比(gold silver...

1.44 MB共17页中文简体

1天前020积分

-

基础化工行业周报:液态金属电池性能优异,产业化应用有望加速 开源证券 2024-04-28(14页) 附下载

近两周(04月12日-04月26日)行情回顾新材料指数下跌1.01%,表现弱于创业板指。半导体材料涨...

2.01 MB共14页中文简体

1天前220积分

-

2024年趋势追踪:矿业及金属行业面临全球性挑战与机遇 德勤 2024-04-26(69页) 附下载

步入2024年,矿业及金属行业面临一系列错综复杂的挑战和机遇、预期及需求。随着能源转型、全球城市化和...

4.88 MB共69页中文简体

1天前020积分

-

大幅加仓有色金属,铜板块获机构青睐 国联证券 2024-04-28(9页) 附下载

2024Q1基金大幅加仓有色金属板块2024Q1基金重仓有色金属板块的配置比例为6.04%,环比提升...

583.25 KB共9页中文简体

1天前020积分

-

云南铜业 2024年一季报点评:Q1业绩稳健释放,期待西南铜业搬迁投产 民生证券 2024-04-28(3页) 附下载

云南铜业(000878)事件:公司发布2024年一季报。2024Q1公司实现营收315.4亿元,同比...

684.29 KB共3页中文简体

1天前218积分

-

江西铜业 2024年一季报点评:贸易收缩减亏,盈利稳健增长 民生证券 2024-04-28(3页) 附下载

江西铜业(600362)事件:公司发布2024年一季报。2024Q1公司实现营收1225.17亿元,...

851.46 KB共3页中文简体

1天前018积分

-

道森股份 洪田科技收入利润高增,复合铜箔有望打开成长空间 天风证券 2024-04-26(3页) 附下载

道森股份(603800)2023年全年:1)实现营收22.37亿元,同比+2.18%;实现归母净利润...

707.97 KB共3页中文简体

1天前018积分

-

3月宏观环境观察:宏观不确定性加大 五矿证券 2024-04-26(5页) 附下载

宏观数据与微观体感的温差仍大。一季度GDP同比增长5.3%,超出市场预期。由于去年一季度经济在四个季...

671.5 KB共5页中文简体

1天前015积分

-

铜行业深度报告:行业拐点或将来临,铜价有望创新高 华源证券 2024-04-25(20页) 附下载

投资要点:矿端供给拐点或提前至2024年中甚至更早。长期来看:品位下滑成本上升,资本开支抑制供给增加...

2.29 MB共20页中文简体

4天前020积分

-

铜行业深度报告:上游供应偏紧,铜业进入景气区间 东海证券 2024-04-25(23页) 附下载

投资要点:铜矿储量南美依旧保持高位,仍是铜矿储备第一洲:截至2022年底,全球矿山铜矿储量约8.86...

936.09 KB共23页中文简体

4天前420积分

-

贵金属行业研究:当前如何定价黄金及黄金股? 国金证券 2024-04-25(19页) 附下载

投资逻辑(1)长期维度看,黄金价格上涨势头强劲美国财政赤字率高企带来金价长期上涨动能。美国财政赤字率...

2.17 MB共19页中文简体

4天前220积分