和而泰库存加速消化,汽车电子业务增速亮眼国联证券2024-04-06.pdf

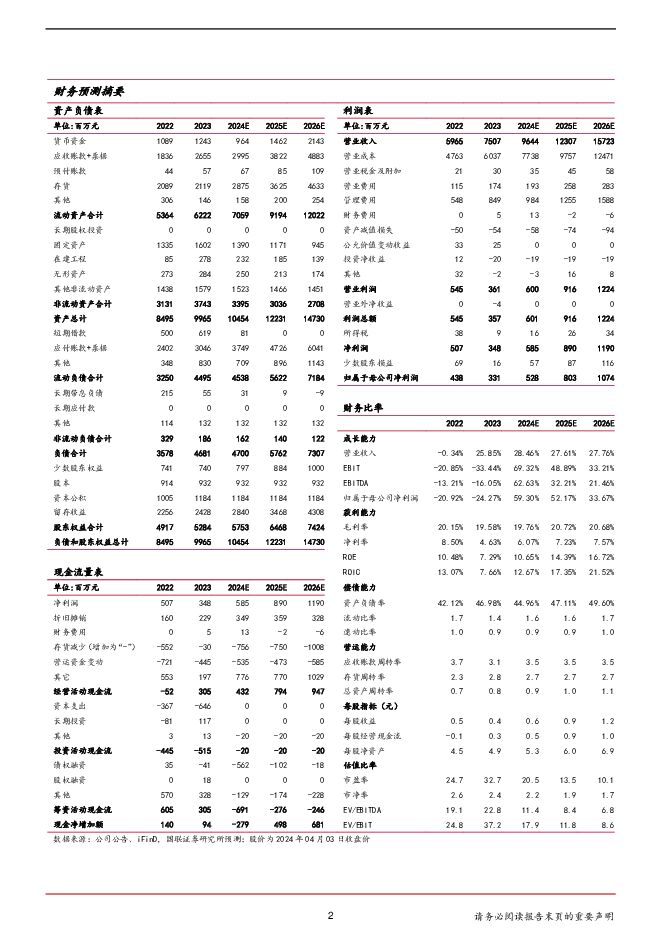

摘要:和而泰(002402)事件:2024年3月29日,公司发布2023年度报告。2023年公司实现营业收入75.07亿元,同比增长25.85%;实现归母净利润3.31亿元,同比下降24.27%;实现扣除非经常性损益的归母净利润2.95亿元,同比下降21.85%。存货消化加速,营收实现稳定增长分业务来看,2023年公司家电/电动工具/汽车电子/智能化产品分别实现营收45.79/8.11/5.52/9.66亿元,同比+24.67%/7.80%/82.52%/31.59%。其中,家电板块海外家电大客户新项目订单开拓进展顺利,实现稳定增长。电动工具主要受下游大客户去库存影响。汽车电子业务获多个平台级项目。智能化产品板块下游应用拓展,新产品涌现。2023年公司库存加速周转,公司存货账面价值占总资产比相较于期初下降3.32%。产品结构变动导致毛利率下降2023年公司毛利率为19.58%,同比-0.57pct,主要由于产品结构变动。公司控制器毛利率同比提升0.22pct,主要由于公司工艺优化,加大原材料替代,实现毛利率修复。股份支付费用以及会计估计变更对净利率产生较大影响2023年公司归母净利率为4.41%,同比-2.92pct。2023年公司销售、管理、研发费用率分别为2.32%、4.58%、6.73%,同比分别+0.39pct、+0.78pct、+1.34pct。剔除股权激励费用和无形资产加速摊销费用的影响后,公司2023年控制器业务板块实现扣非后净利润为3.42亿元,同比增长5.85%。子公司铖昌科技销量实现快速增长2023年铖昌科技销售量同比增长50.83%。营业收入同比增长3.44%,营收增速低于销量增速主要由于下游不同产品结构及价格体系影响。2023年铖昌科技实现归母净利润0.8亿元,同比下降40%,来自研发投入大幅增长、计提应收账款坏账准备增加及非经常性损益减少等因素影响。盈利预测、估值与评级我们预计公司2024-2026年营业收入分别为96.44/123.07/157.23亿元,同比增速分别为28.46%/27.61%/27.76%,归母净利润分别为5.28/8.03/10.74亿元,同比增速分别为59.3%/52.17%/33.67%,EPS分别为0.57/0.86/1.15元每股,3年CAGR为48%。参照可比公司估值,我们给予公司2024年25倍PE,目标价14.25元,维持为“买入”评级。风险提示:下游需求恢复不及预期,市场竞争加剧,汇率波动影响。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

新能源汽车行业周报:年报季接近尾声,汽车以旧换新政策印发 华鑫证券 2024-04-29(37页) 附下载

年报季接近尾声,重点关注高业绩兑现度标的:本周产业链企业密集发布年报及一季报,受制于行业竞争加剧,锂...

1.65 MB共37页中文简体

6天前40520积分

-

电力设备行业跟踪周报:汽车补贴政策落地,电动车销量提速可期 东吴证券 2024-04-29(49页) 附下载

投资要点电气设备6430上涨1.04%,表现强于大盘。发电设备涨2.99%,核电涨2.17%,风电涨...

4.33 MB共49页中文简体

6天前21420积分

-

新能源动力系统行业周报:七部门联合印发汽车以旧换新细则,宁德时代发布神行PLUS 山西证券 2024-04-29(4页) 附下载

新闻七部门联合印发《汽车以旧换新补贴实施细则》:4月26日,商务部、财政部、国家发展改革委、工业和信...

427.01 KB共4页中文简体

6天前58520积分

-

汽车行业周报:特斯拉发布2024Q1财报,汽车以旧换新细则确定,华为乾崑智能汽车解决方案亮相 华鑫证券 2024-04-29(16页) 附下载

投资要点特斯拉公布2024Q1财报,新车周期提前,位于两次增长浪潮之间特斯拉2024Q1营收承压,毛...

1.12 MB共16页中文简体

6天前76920积分

-

汽车及汽车零部件行业研究周报:以旧换新政策超预期,汽车景气度有望迎拐点 国金证券 2024-04-29(13页) 附下载

本周行业重要变化:1)锂电:4月26日,氢氧化锂报价9.95万元/吨,较上周持平;碳酸锂报价11.2...

996.93 KB共13页中文简体

6天前78420积分

-

汽车以旧换新政策解读:补贴细则正式落地,助推新能源车市场需求释放 浦银国际证券 2024-04-29(7页) 附下载

4 月 26 日,商务部、财政部等 7 部门联合印发的《汽车以旧换新补贴实施细则》对外发布,明确了汽...

923.18 KB共7页中文简体

6天前34420积分

-

汽车行业周报:以旧换新补贴政策正式落地,乘用车零售有望回暖 东海证券 2024-04-29(12页) 附下载

投资要点:本周汽车板块行情表现:本周沪深300环比上涨1.20%;汽车板块整体上涨2.42%,涨幅在...

649 KB共12页中文简体

6天前13320积分

-

汽车行业点评:《汽车以旧换新补贴实施细则》对汽车行业影响分析 国信证券 2024-04-29(12页) 附下载

事项:事件: 2024 年 4 月 26 日, 商务部、 财政部等 7 部门关于印发《汽车以旧换新补...

474.1 KB共12页中文简体

6天前93520积分

-

汽车:汽车智能化加速渗透,自动驾驶市场潜力巨大 深圳汉鼎智库咨询服务 2024-04-29(4页) 附下载

自动驾驶是一种技术,它允许汽车在没有任何人类主动操作的情况下,自动安全地完成驾驶任务。自动驾驶汽车依...

479.19 KB共4页中文简体

6天前22720积分

-

汽车行业点评报告:政策如期落地,以旧换新补贴有望推升行业销量 开源证券 2024-04-29(3页) 附下载

七部委发布《汽车以旧换新补贴实施细则》2024年4月26日,商务部、财政部、国家发改委、工业和信息化...

388.62 KB共3页中文简体

6天前51920积分

-

汽车行业点评:报废更新细则出台,释放消费观望情绪 华安证券 2024-04-29(3页) 附下载

事件4 月 26 日,商务部、财政部等 7 部门联合发布《汽车以旧换新补贴实施细则》,指出自细则印发...

304.47 KB共3页中文简体

6天前95220积分

-

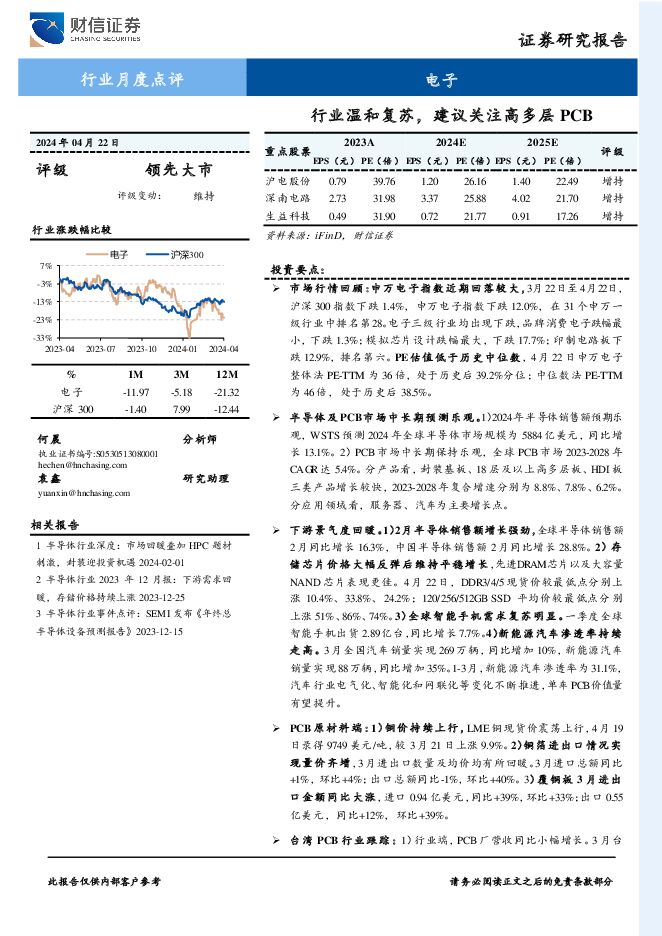

电子行业月度点评:行业温和复苏,建议关注高多层PCB 财信证券 2024-04-29(23页) 附下载

市场行情回顾:申万电子指数近期回落较大,3月22日至4月22日,沪深300指数下跌1.4%,申万电子...

2 MB共23页中文简体

6天前48320积分

-

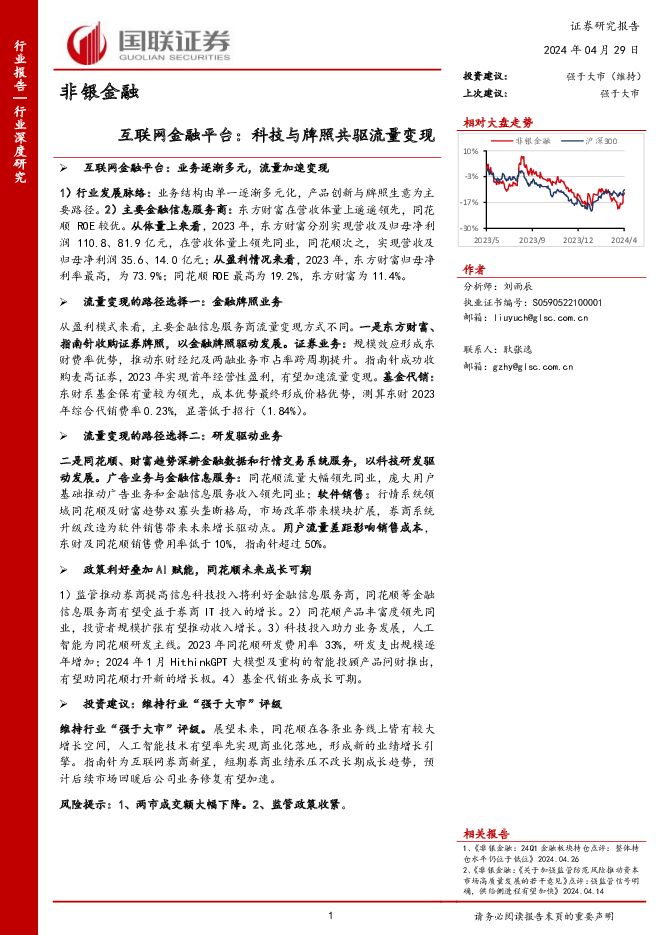

非银金融:互联网金融平台:科技与牌照共驱流量变现 国联证券 2024-04-29(26页) 附下载

互联网金融平台:业务逐渐多元,流量加速变现1)行业发展脉络:业务结构由单一逐渐多元化,产品创新与牌照...

1.57 MB共26页中文简体

6天前35420积分

-

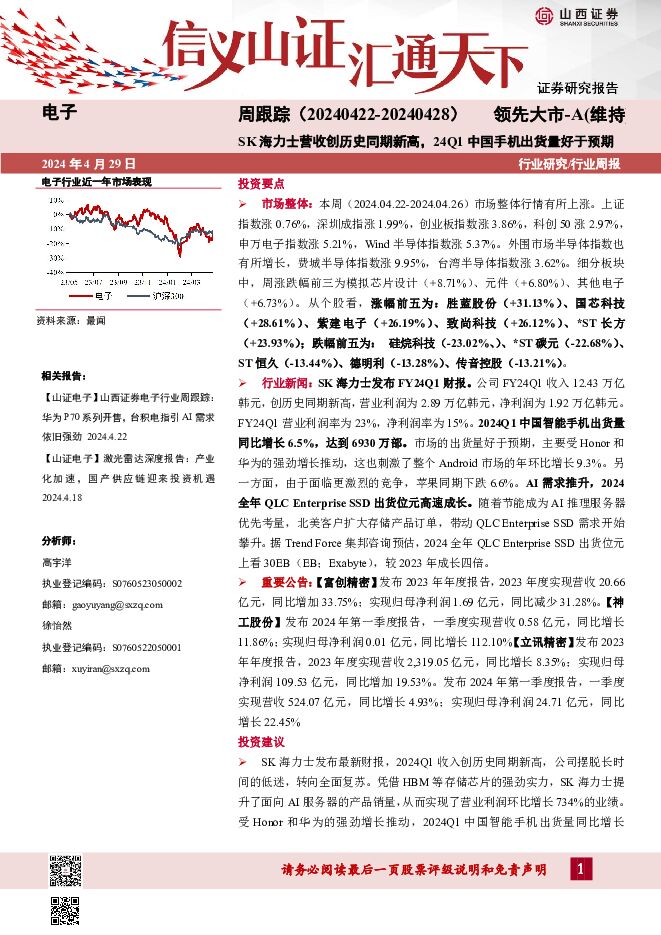

电子周跟踪:SK海力士营收创历史同期新高,24Q1中国手机出货量好于预期 山西证券 2024-04-29(14页) 附下载

投资要点市场整体:本周(2024.04.22-2024.04.26)市场整体行情有所上涨。上证指数涨...

1.81 MB共14页中文简体

6天前50320积分

-

电子行业周报:算力Capex上修的背后 民生证券 2024-04-29(26页) 附下载

市场回顾本周(4月22日-4月26日)电子板块涨跌幅为+5.03%,相对沪深300指数涨跌幅+3.8...

1.77 MB共26页中文简体

6天前31420积分

-

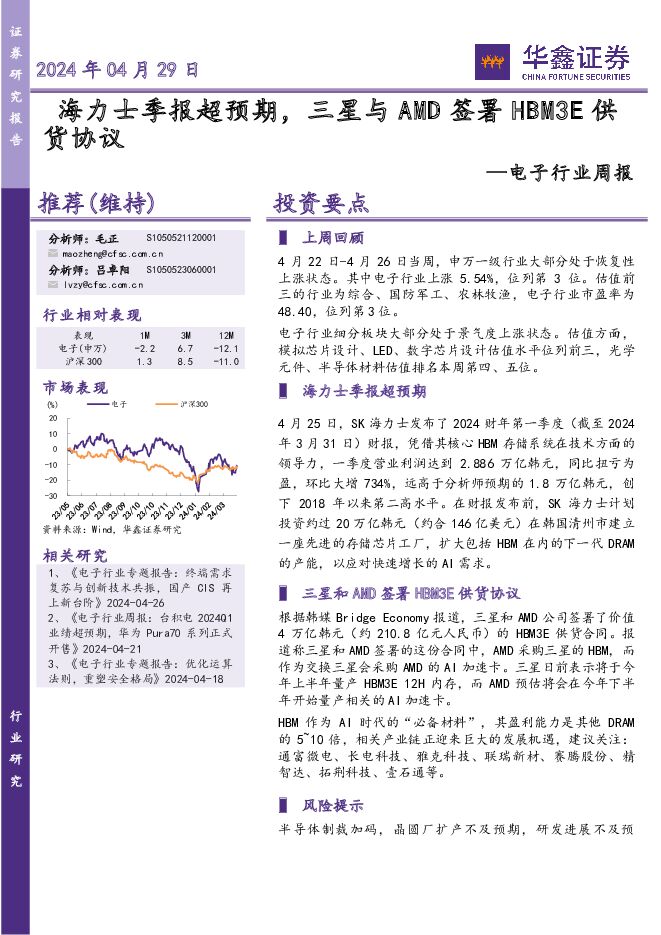

电子行业周报:海力士季报超预期,三星与AMD签署HBM3E供货协议 华鑫证券 2024-04-29(38页) 附下载

投资要点上周回顾4月22日-4月26日当周,申万一级行业大部分处于恢复性上涨状态。其中电子行业上涨5...

1.7 MB共38页中文简体

6天前44120积分

-

电子行业周报:HBM存储战略要地,大厂加速布局 华福证券 2024-04-29(14页) 附下载

投资要点:AI的火热,除了推升GPU需求猛进以外,背后的重要存储技术HBM也在过去几年冲上了风口浪尖...

1.62 MB共14页中文简体

6天前31720积分

-

电子行业周观点:存储巨头宣布超千亿元扩产计划,国产量子芯片交付 万联证券 2024-04-29(12页) 附下载

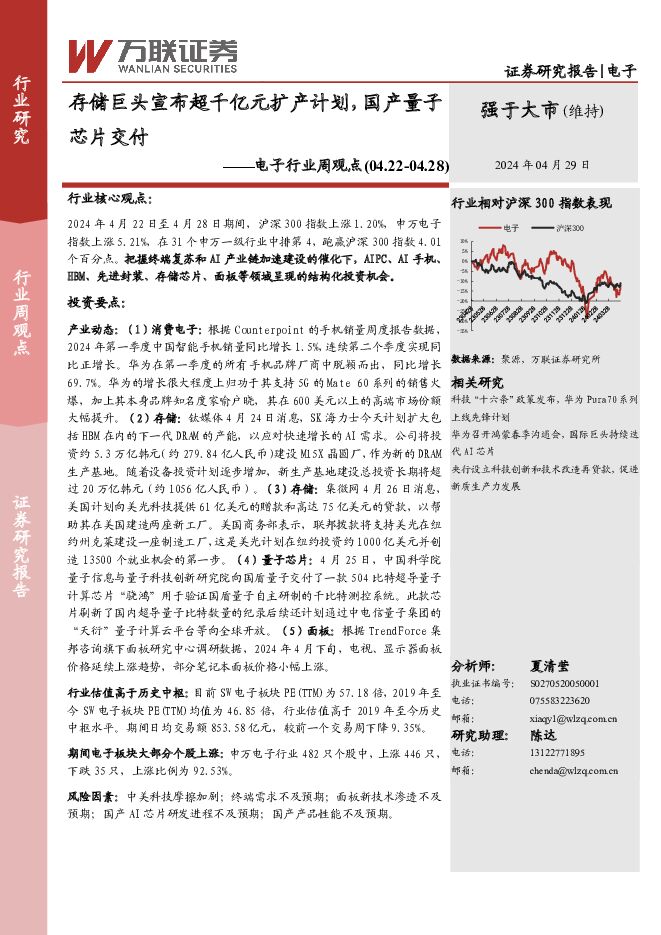

行业核心观点:2024年4月22日至4月28日期间,沪深300指数上涨1.20%,申万电子指数上涨5...

1.53 MB共12页中文简体

6天前33220积分

-

电子行业周报:厂商加大AI资本开支, AI端侧应用加速,继续看好AI受益产业链 国金证券 2024-04-29(10页) 附下载

云厂商加大AI资本开支,AI端侧应用加速,继续看好Ai受益产业链。各大云厂商纷纷加大Ai资本开支,M...

1.4 MB共10页中文简体

6天前72520积分

-

2024北京车展调研:新时代·新汽车 浦银国际证券 2024-04-29(7页) 附下载

2024年4月25日,第十八届北京国际汽车展览会在中国国际展览中心正式开启。时隔四年,北京车展再度回...

1.42 MB共7页中文简体

6天前45820积分