芯联集成23年报点评:新能源景气度拖累增长,长期看好SiC、模拟IC放量东吴证券2024-03-29.pdf

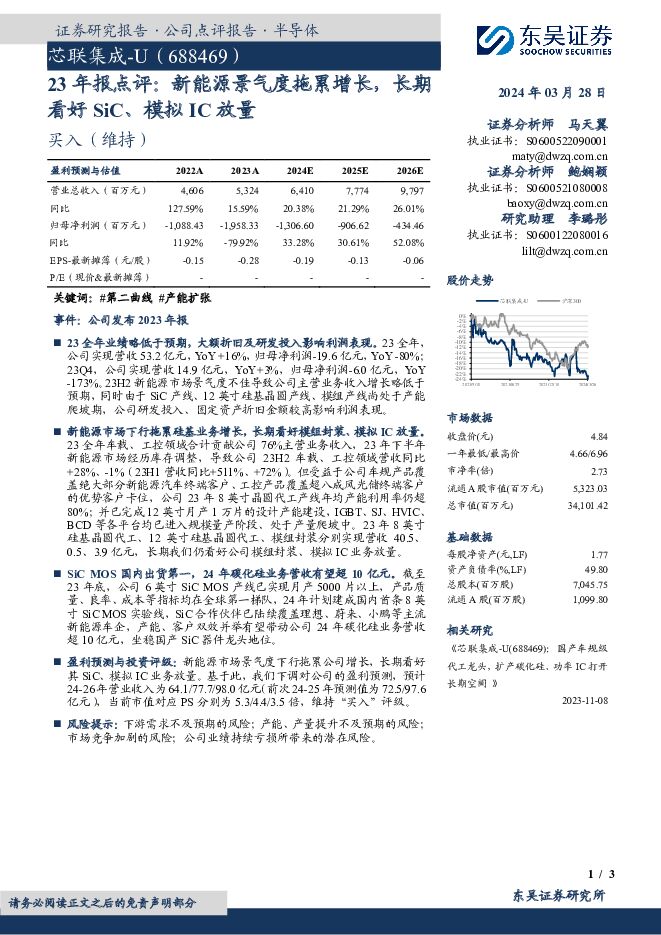

摘要:芯联集成-U(688469)事件:公司发布2023年报23全年业绩略低于预期,大额折旧及研发投入影响利润表现。23全年,公司实现营收53.2亿元,YoY+16%,归母净利润-19.6亿元,YoY-80%;23Q4,公司实现营收14.9亿元,YoY+3%,归母净利润-6.0亿元,YoY-173%。23H2新能源市场景气度不佳导致公司主营业务收入增长略低于预期,同时由于SiC产线、12英寸硅基晶圆产线、模组产线尚处于产能爬坡期,公司研发投入、固定资产折旧金额较高影响利润表现。新能源市场下行拖累硅基业务增长,长期看好模组封装、模拟IC放量。23全年车载、工控领域合计贡献公司76%主营业务收入,23年下半年新能源市场经历库存调整,导致公司23H2车载、工控领域营收同比+28%、-1%(23H1营收同比+511%、+72%)。但受益于公司车规产品覆盖绝大部分新能源汽车终端客户、工控产品覆盖超八成风光储终端客户的优势客户卡位,公司23年8英寸晶圆代工产线年均产能利用率仍超80%;并已完成12英寸月产1万片的设计产能建设,IGBT、SJ、HVIC、BCD等各平台均已进入规模量产阶段、处于产量爬坡中。23年8英寸硅基晶圆代工、12英寸硅基晶圆代工、模组封装分别实现营收40.5、0.5、3.9亿元,长期我们仍看好公司模组封装、模拟IC业务放量。SiC MOS国内出货第一,24年碳化硅业务营收有望超10亿元。截至23年底,公司6英寸SiC MOS产线已实现月产5000片以上,产品质量、良率、成本等指标均在全球第一梯队,24年计划建成国内首条8英寸SiC MOS实验线,SiC合作伙伴已陆续覆盖理想、蔚来、小鹏等主流新能源车企,产能、客户双效并举有望带动公司24年碳化硅业务营收超10亿元,坐稳国产SiC器件龙头地位。盈利预测与投资评级:新能源市场景气度下行拖累公司增长,长期看好其SiC、模拟IC业务放量。基于此,我们下调对公司的盈利预测,预计24-26年营业收入为64.1/77.7/98.0亿元(前次24-25年预测值为72.5/97.6亿元),当前市值对应PS分别为5.3/4.4/3.5倍,维持“买入”评级。风险提示:下游需求不及预期的风险;产能、产量提升不及预期的风险;市场竞争加剧的风险;公司业绩持续亏损所带来的潜在风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

电动车行业2024年5月策略:政策落地需求有望提速,中游盈利底部明确 东吴证券 2024-05-16(65页) 附下载

政策落地或刺激需求超预期,4-5月行业排产维持高景气,看好需求持续向好。4月汽车“以旧换新”落地,5...

2.65 MB共65页中文简体

3天前25820积分

-

电子行业2023年及24Q1总结展望:业绩全面回暖,关注技术创新+景气复苏+估值优势 东吴证券 2024-05-16(46页) 附下载

投资要点24Q1行业整体业绩回暖:在经历23年市场复苏后,24Q1电子行业整体业绩有所回暖,未来有望...

2.47 MB共46页中文简体

3天前13520积分

-

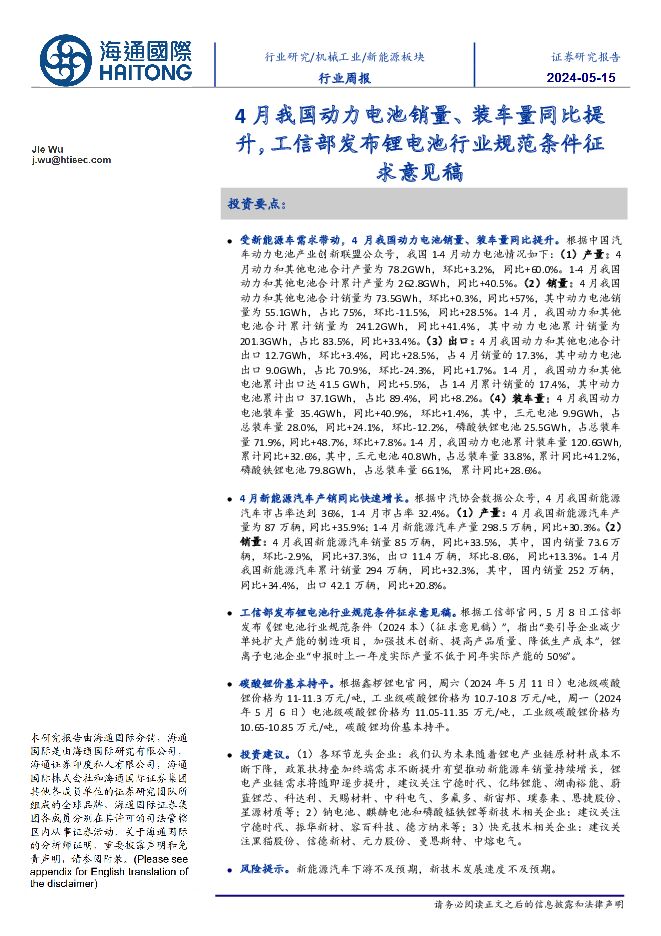

新能源板块行业周报:4月我国动力电池销量、装车量同比提升,工信部发布锂电池行业规范条件征求意见稿 海通国际 2024-05-16(9页) 附下载

投资要点:受新能源车需求带动,4月我国动力电池销量、装车量同比提升。根据中国汽车动力电池产业创新联盟...

1.62 MB共9页中文简体

3天前92720积分

-

叉车行业2023年&2024年一季报总结:锂电化+全球化驱动利润高增,继续看好成长确定性强的国产龙头 东吴证券 2024-05-16(26页) 附下载

核心观点:锂电化+全球化逻辑兑现,继续看好成长确定性强的国产龙头我们选取四家公司安徽合力、杭叉集团、...

1.07 MB共26页中文简体

3天前13520积分

-

汽车行业点评报告:4月行业产批符合预期,新能源批发渗透率为40.2% 东吴证券 2024-05-16(5页) 附下载

4月产批表现符合预期。乘联会口径:4月狭义乘用车产量实现198.8万辆(同比+14.9%,环比-9....

482.08 KB共5页中文简体

3天前62020积分

-

房地产行业点评报告:中央调控思路转向,把握地产布局机会 东吴证券 2024-05-16(3页) 附下载

投资要点事件:2024年5月15日,杭州市临安区住房和城乡建设局发布《关于收购商品住房用作公共租赁住...

455.22 KB共3页中文简体

3天前78420积分

-

工程机械行业点评报告:4月叉车内销同比+30%,制造业、物流业需求向好 东吴证券 2024-05-16(3页) 附下载

投资要点4月叉车销量内/外销分别同比+30%/12%,行业景气延续2024年4月叉车行业合计销量12...

458.28 KB共3页中文简体

3天前32620积分

-

华洋赛车 北交所信息更新:2024Q1我国摩托车出口延续增长态势,公司布局新能源品类拓宽业务边界 开源证券 2024-05-16(9页) 附下载

华洋赛车(834058)2024Q1公司或在俄罗斯市场回款方面承压,2024Q2有望恢复正常2023...

1.4 MB共9页中文简体

3天前50818积分

-

三峡能源 三峡集团旗下新能源平台 静待绿电机制理顺 华源证券 2024-05-16(15页) 附下载

三峡能源(600905)三峡集团旗舰上市平台,“三峡集团新能源业务的战略实施主体”。公司为三峡集团旗...

1.14 MB共15页中文简体

3天前51018积分

-

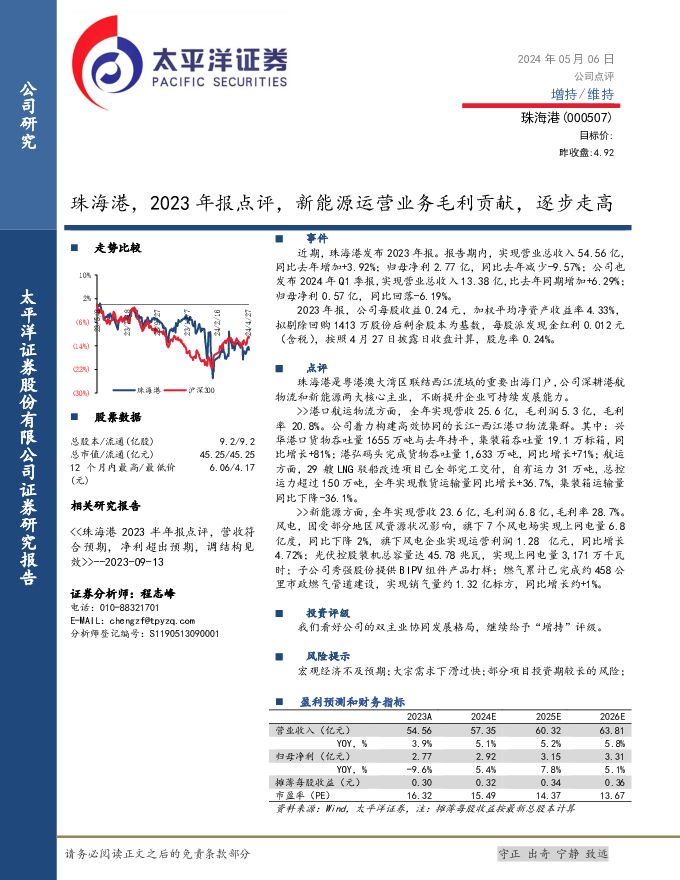

珠海港 珠海港,2023年报点评,新能源运营业务毛利贡献,逐步走高 太平洋 2024-05-16(4页) 附下载

珠海港(000507)事件近期,珠海港发布2023年报。报告期内,实现营业总收入54.56亿,同比去...

768.47 KB共4页中文简体

3天前34518积分

-

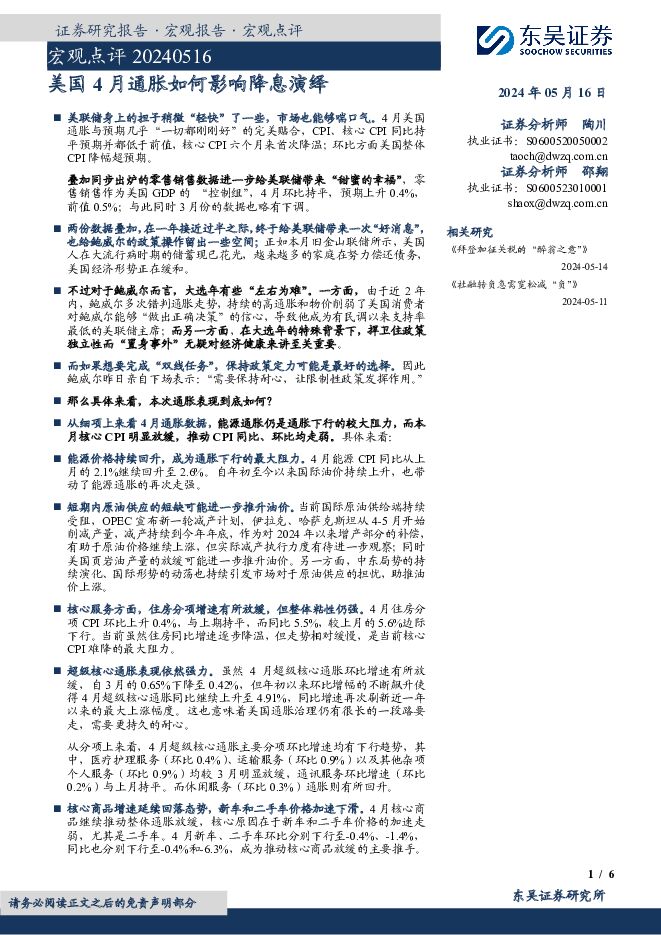

宏观点评:美国4月通胀如何影响降息演绎 东吴证券 2024-05-16(6页) 附下载

美联储身上的担子稍微“轻快”了一些,市场也能够喘口气。4月美国通胀与预期几乎“一切都刚刚好”的完美贴...

633.46 KB共6页中文简体

3天前60615积分

-

保险II行业研究深度报告:从1Q24偿二代二期工程季报看头部财险公司经营质效-承保利润小幅下降,综合投资收益率逆势改善 东吴证券 2024-05-15(53页) 附下载

摘要头部险企陆续披露1Q24偿二代二期工程报告摘要,我们根据建立的【东吴证券-偿二代二期工程指标评价...

1.54 MB共53页中文简体

4天前56420积分

-

汽车行业2024年4月产销数据跟踪:出口环比继续增长,自主品牌乘用车新能源零售渗透率增至66.8% 联储证券 2024-05-15(9页) 附下载

投资要点:1.总产销:4月季节性下滑,同比仍实现9%以上增长。4月,汽车产销240.6万辆/235....

922.24 KB共9页中文简体

4天前79120积分

-

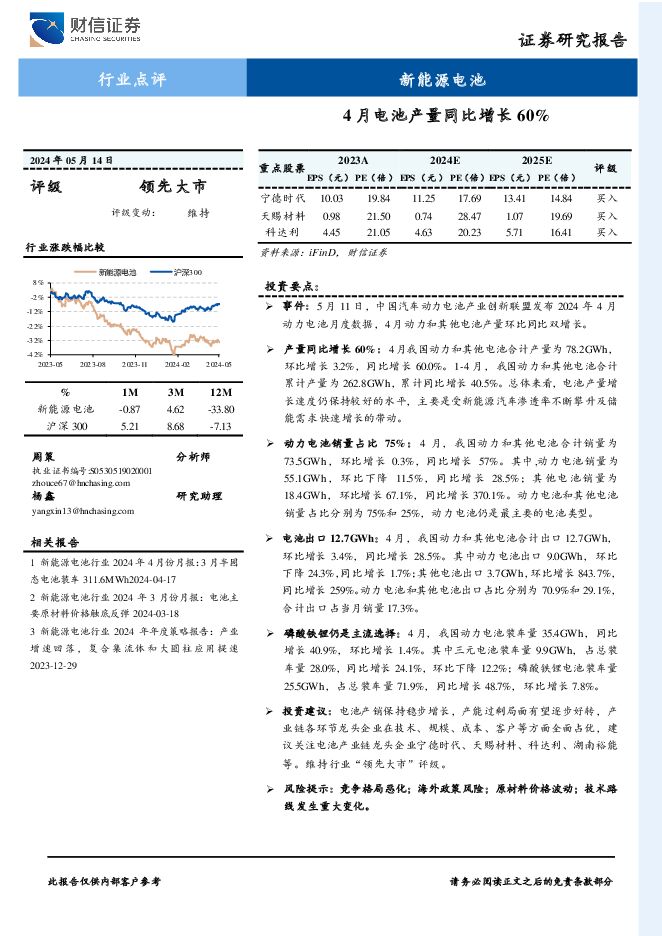

新能源电池行业点评:4月电池产量同比增长60% 财信证券 2024-05-15(2页) 附下载

投资要点:事件:5月11日,中国汽车动力电池产业创新联盟发布2024年4月动力电池月度数据,4月动力...

288.55 KB共2页中文简体

4天前64820积分

-

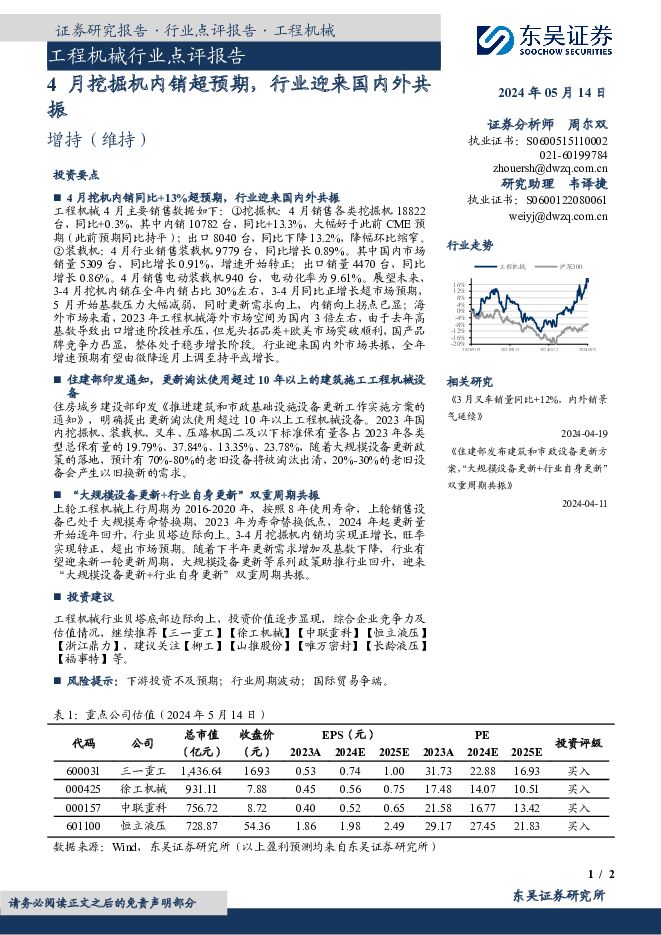

工程机械行业点评报告:4月挖掘机内销超预期,行业迎来国内外共振 东吴证券 2024-05-15(2页) 附下载

投资要点4月挖机内销同比+13%超预期,行业迎来国内外共振工程机械4月主要销售数据如下:①挖掘机:4...

405.45 KB共2页中文简体

4天前49820积分

-

奥比中光 3D视觉感知龙头,新场景落地拉动增长 东吴证券 2024-05-15(48页) 附下载

奥比中光-UW(688322)投资要点全球3D视觉感知龙头,新场景应用落地有望拉动业绩增长。奥比中光...

3.53 MB共48页中文简体

4天前73018积分

-

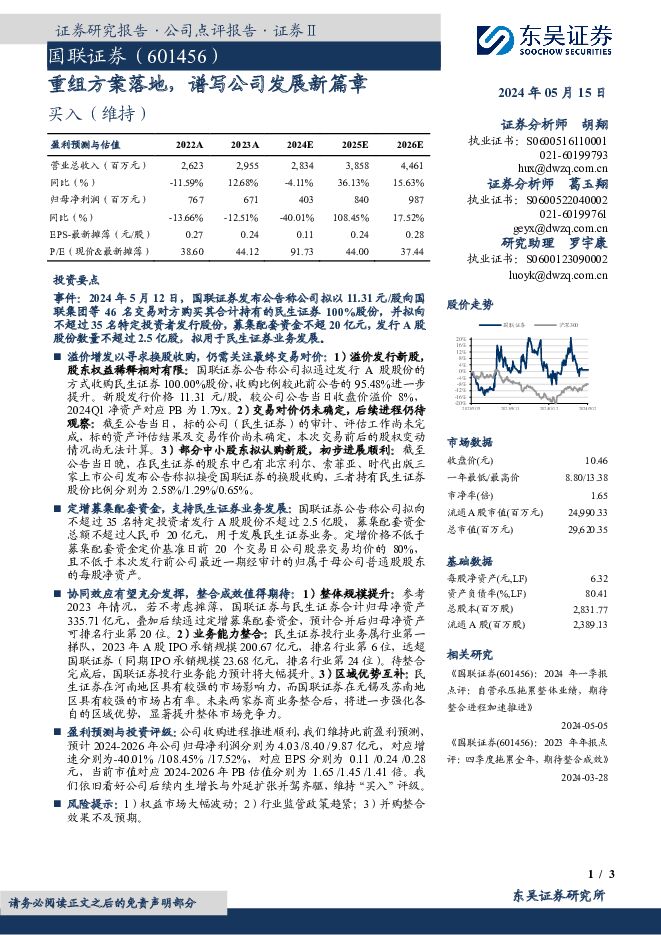

国联证券 重组方案落地,谱写公司发展新篇章 东吴证券 2024-05-15(3页) 附下载

国联证券(601456)投资要点事件:2024年5月12日,国联证券发布公告称公司拟以11.31元/...

443.47 KB共3页中文简体

4天前40318积分

-

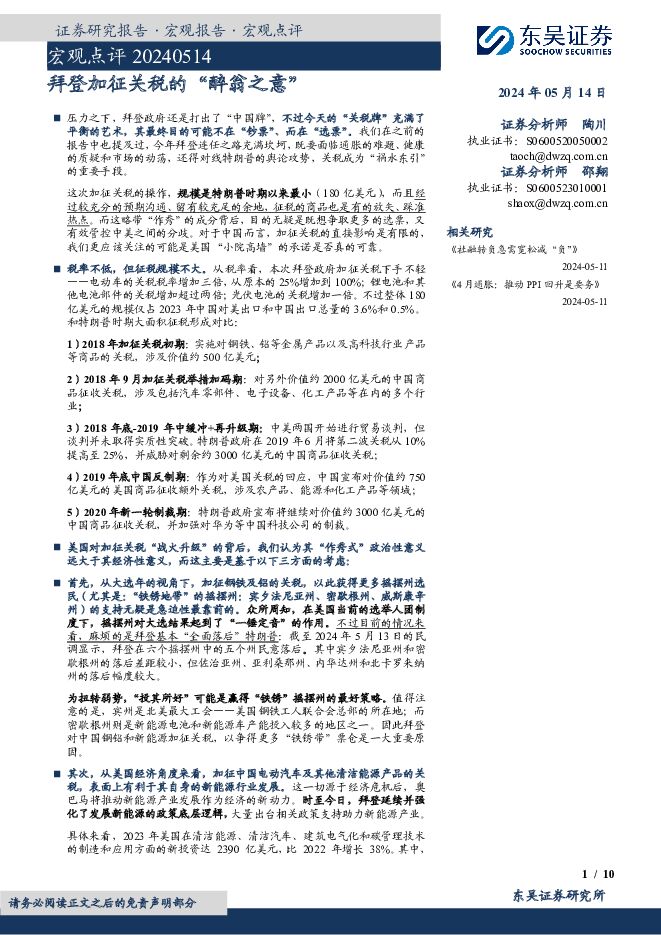

宏观点评:拜登加征关税的“醉翁之意” 东吴证券 2024-05-15(10页) 附下载

压力之下,拜登政府还是打出了“中国牌”,不过今天的“关税牌”充满了平衡的艺术,其最终目的可能不在“钞...

1.13 MB共10页中文简体

4天前59815积分

-

AI+汽车智能化系列之四:FSD入华或加速车企淘汰赛进程 东吴证券 2024-05-14(60页) 附下载

投资要点特斯拉与国内车企智能化进展比较:特斯拉引领行业变革,国内华为/小鹏率先跟进,其余随后。行业维...

2.5 MB共60页中文简体

5天前38320积分

-

钾长石行业研究:中高档钾长石需求增长,新能源等领域应用潜力大 头豹词条报告系列 头豹研究院 2024-05-14(17页) 附下载

本文介绍了钾长石的基本特性和应用领域,指出其在玻璃、陶瓷和化工等行业中的需求处于关键地位。文章还提到...

2.2 MB共17页中文简体

5天前61920积分