广州酒家公司信息更新报告:业绩符合快报,餐饮、月饼释放弹性开源证券2024-03-31.pdf

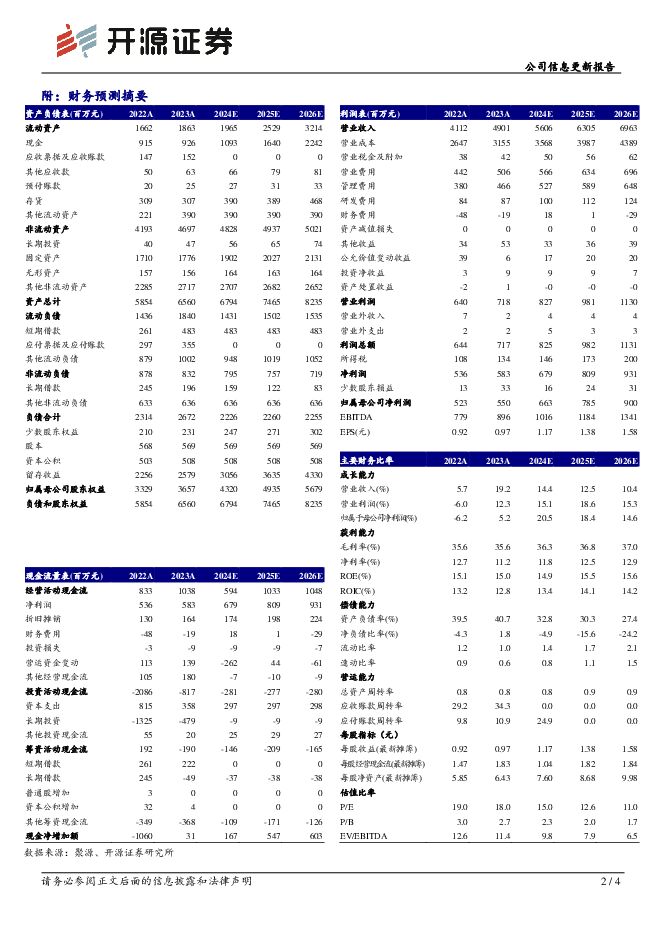

摘要:广州酒家(603043)食品、餐饮业务齐发力,维持“增持”评级公司2023年营收49.0亿元,同比增19.17%;归母净利5.5亿元,同比增长5.21%。2023Q4营收10.25亿元,同比增长32.7%;归母净利0.59亿元,同比增长11.1%。业绩符合快报。由于速冻业务竞争激烈,需求增速放缓,我们下调2024-2025年归母净利为6.6、7.9亿元(前值为8.4、10.4亿元),并新增2026年盈利预测归母净利为9.0亿元,EPS为1.17、1.38、1.58元,当前股价对应PE为15.0、12.6、11.0倍。未来食品、餐饮业务双轮驱动下公司业绩可稳健增长,维持“增持”评级。月饼、餐饮业务快速增长分业务来看:(1)食品:2023年月饼业务营收同比增长9.9%,2023Q4月饼营收同比增45.5%。月饼业务部分收入延迟结算至四季度,故仍实现较好增长。2023年速冻业务营收同比增0.33%,2023Q4营收下滑9%。(2)2023年餐饮业务恢复较好,营收同比增65.7%,2023Q4餐饮业务营收同比增138%。2023年公司持续开新店,目前有直营门店43家,其中广州酒家直营门店26家。分区域来看:2023年省内、外市场收入分别增18.72%、22.04%。2023年公司持续开拓华东等新市场,省外经销商增29个至453家。分渠道来看,线上渠道发力下线上收入同比增21.7%。展望2024年,公司持续深耕省内市场,重点布局华东区域,开拓省外市场,预计公司2024年收入仍可稳步增长。2023Q4销售净利率下滑2023Q4净利率同比降1.3pct至6.34%,管理费用率同比增1.98pct至14.64%。毛利率同比增4.45pct至32.66%,主因高毛利业务如餐饮、月饼等增长较好。往2024年展望,产品结构持续升级下预计毛利率可改善;市场开拓期间费用投放仍较大,但精细化管理下预计费率较为稳定,预计公司2024年净利可较快增长。风险提示:宏观经济波动风险、市场扩展不及预期、原材料价格波动风险等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

商贸零售行业周报:年报一季报陆续披露,关注高景气板块优质公司 开源证券 2024-04-28(34页) 附下载

年报一季报陆续披露,关注高景气板块优质公司上市公司陆续披露2023年报及2024年一季报,我们选取各...

2.4 MB共34页中文简体

1天前020积分

-

通信行业周报:海外云巨头财报总结:AI对营收贡献逐渐显著,资本开支持续增长,AI投资有望实现正循环 开源证券 2024-04-28(18页) 附下载

AI相关资本开支持续增长,AI对营收贡献逐渐显著,有望实现投资正循环META发展AI雄心不减,再次上...

1.99 MB共18页中文简体

1天前220积分

-

银行防资金空转视角的观察:存款成本高企背后 开源证券 2024-04-26(7页) 附下载

现象:银行存款定期化,负债成本不降反升近年部分银行对公活期存款成本率逐年上升、3M和6M存款利率亦明...

1.15 MB共7页中文简体

1天前220积分

-

食品饮料行业周报:食品饮料具备业绩支撑,一季度基金加配受青睐 开源证券 2024-04-28(13页) 附下载

核心观点:板块一季度业绩表现较好,食品饮料重仓比例回升4月22日-4月26日,食品饮料指数涨幅为4....

1.52 MB共13页中文简体

1天前020积分

-

食品饮料行业周报:业绩密集验证期,白酒一季度开门红 华鑫证券 2024-04-28(32页) 附下载

投资要点一周新闻速递行业新闻:1)宜宾Q1酒类产值增长6.4%;2)一季度贵州白酒产值增长29.5%...

1.16 MB共32页中文简体

1天前220积分

-

汽车行业点评报告:3月车市回暖明显,“以旧换新+车展”推升4月热度 开源证券 2024-04-26(37页) 附下载

4月观察:小米入局、车企降价潮延续,“以旧换新+车展”推升车市热度3月底,小米SU7正式上市,24小...

3.53 MB共37页中文简体

1天前020积分

-

煤炭行业周报:煤价维持向好态势,煤炭核心价值资产有望再起 开源证券 2024-04-28(28页) 附下载

本周要闻回顾: 铁水日均产量连续四周上行, 业绩披露期临近尾声本周煤炭板块大跌, 分析或主要是由于 ...

3.32 MB共28页中文简体

1天前020积分

-

基础化工行业周报:看好草甘膦等农药海外补库渐启,粘胶长丝报价上行 开源证券 2024-04-28(36页) 附下载

本周行业观点1:草甘膦持续去库,看好出口链海外农药补库渐启据Wind和海关总署数据,2024年1-3...

4.87 MB共36页中文简体

1天前020积分

-

农林牧渔行业周报:均重下行供给压力释放,关注南方雨季非瘟影响 开源证券 2024-04-28(12页) 附下载

周观察:均重下行供给压力释放,关注南方雨季非瘟影响猪价小幅震荡下行,出栏均重下行肥猪折价,供给压力逐...

1.8 MB共12页中文简体

1天前220积分

-

建筑材料行业周报:2024Q1基金建材持仓减少,关注建材底部机会 开源证券 2024-04-28(23页) 附下载

2024Q1基金建材持仓减少,关注建材底部机会2024Q1末建材板块基金重仓持股总量为7亿股,较20...

3.37 MB共23页中文简体

1天前220积分

-

基础化工行业周报:液态金属电池性能优异,产业化应用有望加速 开源证券 2024-04-28(14页) 附下载

近两周(04月12日-04月26日)行情回顾新材料指数下跌1.01%,表现弱于创业板指。半导体材料涨...

2.01 MB共14页中文简体

1天前220积分

-

计算机行业周报:周观点:量子加密迎来布局机会 开源证券 2024-04-28(10页) 附下载

市场回顾:本周(4.22-4.26),沪深300指数上涨1.20%,计算机指数上涨6.31%。周观点...

1.01 MB共10页中文简体

1天前020积分

-

氟化工行业周报:巨化股份、金石资源一季度业绩大幅增长,制冷剂、萤石趋势上行态势不变 开源证券 2024-04-28(22页) 附下载

本周(4月22日-4月26日)行情回顾本周氟化工指数上涨3.01%,跑赢上证综指2.25%。本周(4...

2.25 MB共22页中文简体

1天前020积分

-

传媒行业周报:Vidu引领国内视频模型再突破,继续布局AI应用 开源证券 2024-04-28(20页) 附下载

国内视频大模型“Vidu”震撼发布,继续布局多模态AI应用4月27日,生数科技联合清华大学正式发布中...

2.69 MB共20页中文简体

1天前220积分

-

房地产行业周报:成都全面取消住房限购,深圳、南京实施商品房“以旧换新” 开源证券 2024-04-28(14页) 附下载

核心观点:成都全面取消住房限购,深圳南京相继实施商品房“以旧换新”本周我们跟踪的64城新房成交面积同...

1.34 MB共14页中文简体

1天前220积分

-

非银金融行业周报:关注非银beta机会,看好寿险和并购题材券商 开源证券 2024-04-28(10页) 附下载

周观点:关注非银beta机会,看好寿险和并购题材券商本周券商和保险指数分别+5.82%/+5.02%...

1.07 MB共10页中文简体

1天前220积分

-

港股行业点评报告:互联网价值属性凸显,全球资金再平衡驱动上涨 开源证券 2024-04-27(3页) 附下载

港股互联网板块估值修复,源于自身价值属性、 配合资金面及政策催化港股互联网板块连续反弹,源于(1) ...

466.52 KB共3页中文简体

1天前220积分

-

永泰能源 公司2023年报及2024年一季报点评报告:煤电同增带动业绩改善,关注储能及新建煤矿 开源证券 2024-04-26(4页) 附下载

永泰能源(600157)煤电同增带动业绩改善,关注储能及新建煤矿,维持“增持”评级公司发布2023年...

846.54 KB共4页中文简体

1天前218积分

-

长电科技 公司信息更新报告:2024Q1业绩同比高增,行业复苏+先进封装驱动成长 开源证券 2024-04-26(4页) 附下载

长电科技(600584)公司2024Q1营收同比增长,经营业绩持续反弹,维持“买入”评级公司发布20...

891.2 KB共4页中文简体

1天前218积分

-

上海电影 公司信息更新报告:电影市场复苏与大IP开发业务有望继续驱动增长 开源证券 2024-04-28(4页) 附下载

上海电影(601595)业绩持续修复,看好电影及IP业务持续驱动增长,维持“买入”评级公司2023年...

830.77 KB共4页中文简体

1天前218积分