中信证券2023年报点评:强者恒强,综合优势依旧东吴证券2024-03-27.pdf

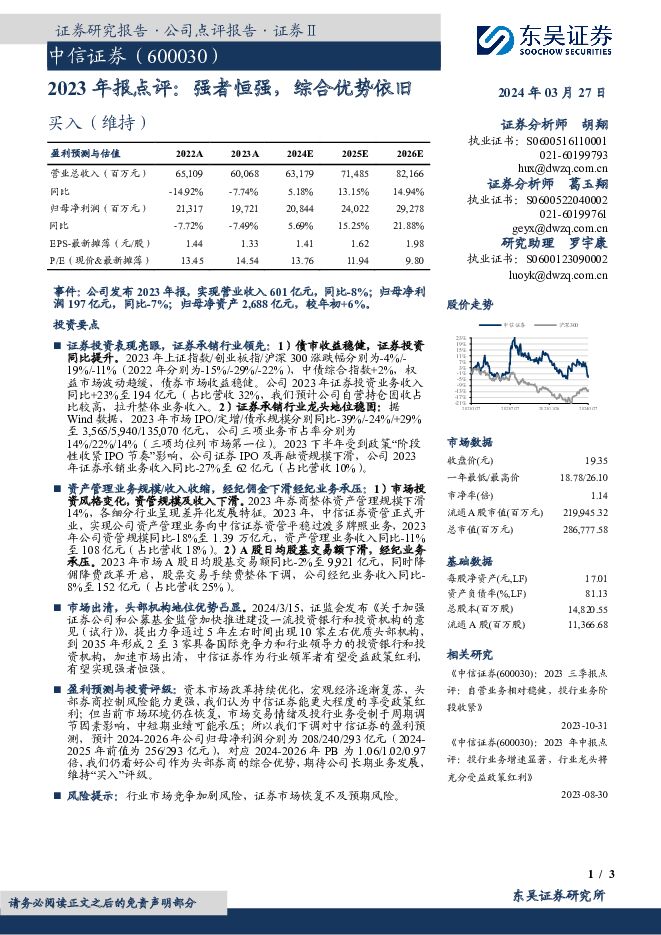

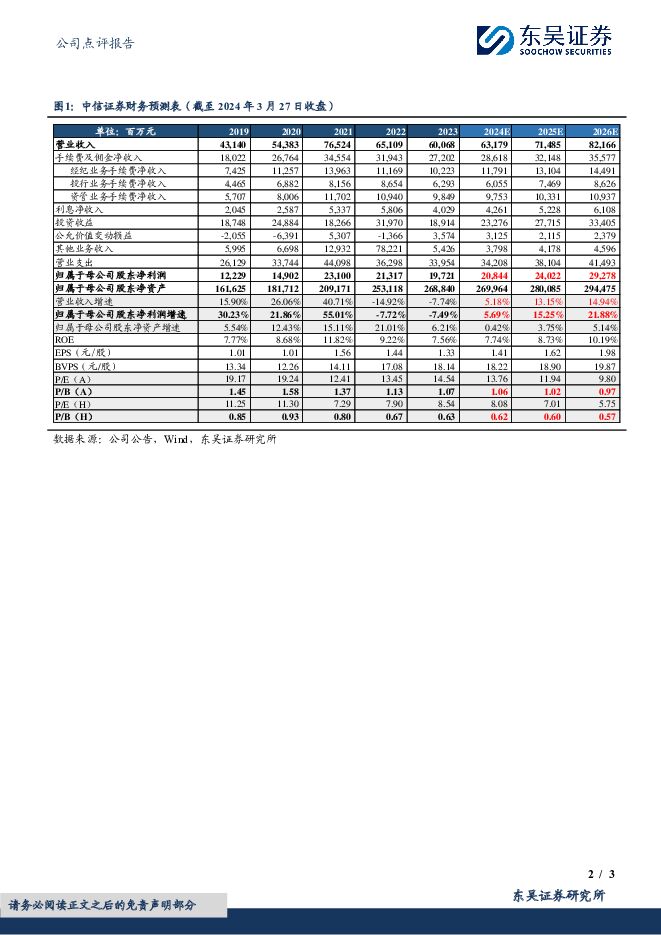

摘要:中信证券(600030)事件:公司发布2023年报,实现营业收入601亿元,同比-8%;归母净利润197亿元,同比-7%;归母净资产2,688亿元,较年初+6%。投资要点证券投资表现亮眼,证券承销行业领先:1)债市收益稳健,证券投资同比提升。2023年上证指数/创业板指/沪深300涨跌幅分别为-4%/-19%/-11%(2022年分别为-15%/-29%/-22%),中债综合指数+2%,权益市场波动趋缓,债券市场收益稳健。公司2023年证券投资业务收入同比+23%至194亿元(占比营收32%,我们预计公司自营持仓固收占比较高,拉升整体业务收入。2)证券承销行业龙头地位稳固:据Wind数据,2023年市场IPO/定增/债承规模分别同比-39%/-24%/+29%至3,565/5,940/135,070亿元,公司三项业务市占率分别为14%/22%/14%(三项均位列市场第一位)。2023下半年受到政策“阶段性收紧IPO节奏”影响,公司证券IPO及再融资规模下滑,公司2023年证券承销业务收入同比-27%至62亿元(占比营收10%)。资产管理业务规模/收入收缩,经纪佣金下滑经纪业务承压:1)市场投资风格变化,资管规模及收入下滑。2023年券商整体资产管理规模下滑14%,各细分行业呈现差异化发展特征。2023年,中信证券资管正式开业,实现公司资产管理业务向中信证券资管平稳过渡多牌照业务,2023年公司资管规模同比-18%至1.39万亿元,资产管理业务收入同比-11%至108亿元(占比营收18%)。2)A股日均股基交易额下滑,经纪业务承压。2023年市场A股日均股基交易额同比-2%至9,921亿元,同时降佣降费改革开启,股票交易手续费整体下调,公司经纪业务收入同比-8%至152亿元(占比营收25%)。市场出清,头部机构地位优势凸显。2024/3/15,证监会发布《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,提出力争通过5年左右时间出现10家左右优质头部机构,到2035年形成2至3家具备国际竞争力和行业领导力的投资银行和投资机构,加速市场出清,中信证券作为行业领军者有望受益政策红利,有望实现强者恒强。盈利预测与投资评级:资本市场改革持续优化,宏观经济逐渐复苏,头部券商控制风险能力更强,我们认为中信证券能更大程度的享受政策红利;但当前市场环境仍在恢复,市场交易情绪及投行业务受制于周期调节因素影响,中短期业绩可能承压;所以我们下调对中信证券的盈利预测,预计2024-2026年公司归母净利润分别为208/240/293亿元(2024-2025年前值为256/293亿元),对应2024-2026年PB为1.06/1.02/0.97倍,我们仍看好公司作为头部券商的综合优势,期待公司长期业务发展,维持“买入”评级。风险提示:行业市场竞争加剧风险,证券市场恢复不及预期风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

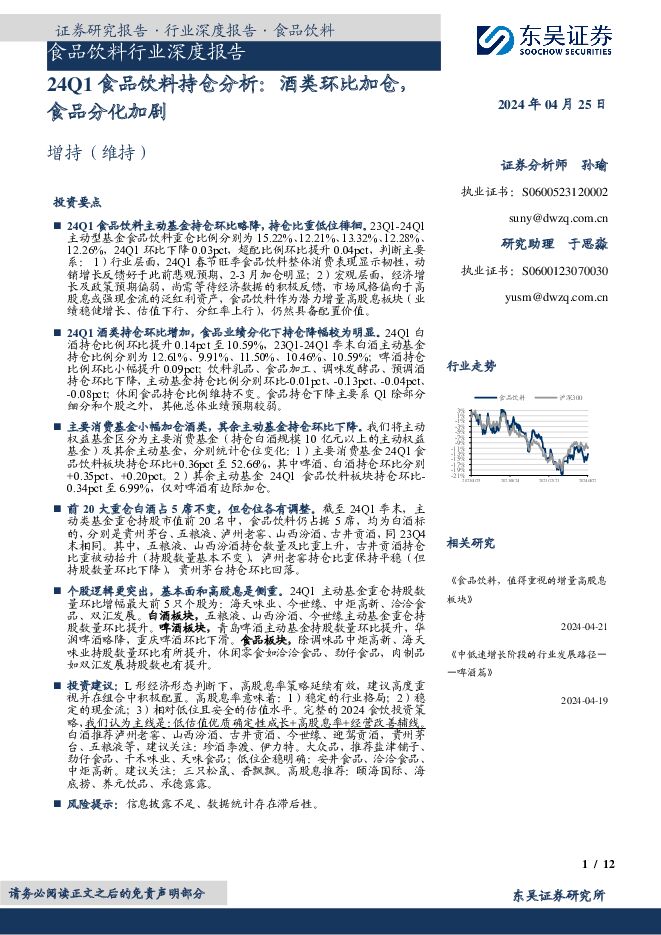

24Q1食品饮料持仓分析:酒类环比加仓,食品分化加剧 东吴证券 2024-04-25(12页) 附下载

投资要点24Q1食品饮料主动基金持仓环比略降,持仓比重低位徘徊。23Q1-24Q1主动型基金食品饮料...

807.47 KB共12页中文简体

2天前020积分

-

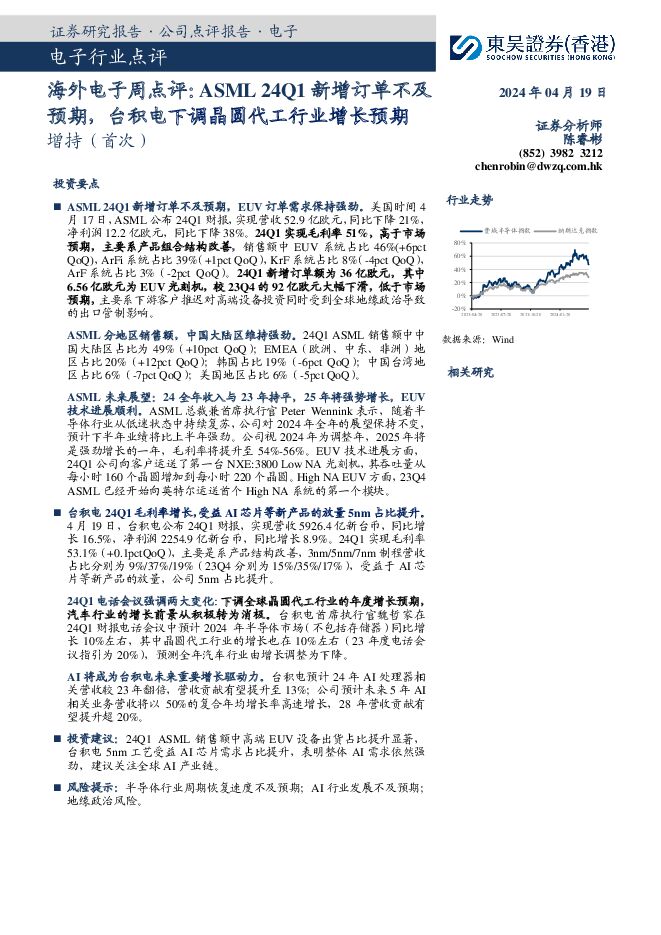

海外电子周点评:ASML24Q1新增订单不及预期,台积电下调晶圆代工行业增长预期 东吴证券国际经纪 2024-04-25(3页) 附下载

投资要点ASML24Q1新增订单不及预期,EUV订单需求保持强劲。美国时间4月17日,ASML公布2...

369.21 KB共3页中文简体

2天前020积分

-

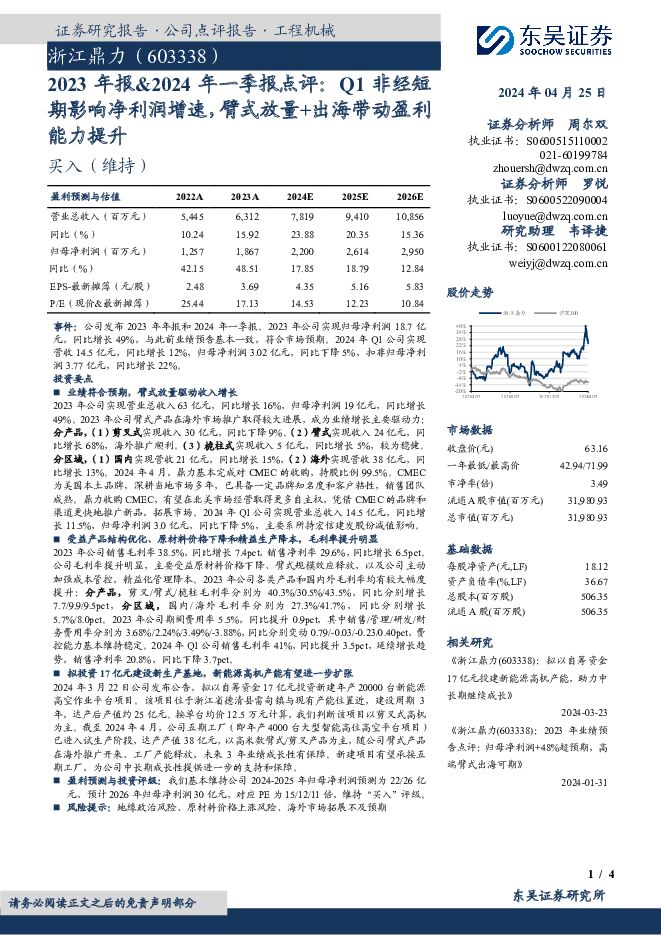

浙江鼎力 2023年报&2024年一季报点评:Q1非经短期影响净利润增速,臂式放量+出海带动盈利能力提升 东吴证券 2024-04-25(4页) 附下载

浙江鼎力(603338)事件:公司发布2023年年报和2024年一季报。2023年公司实现归母净利润...

588.11 KB共4页中文简体

2天前218积分

-

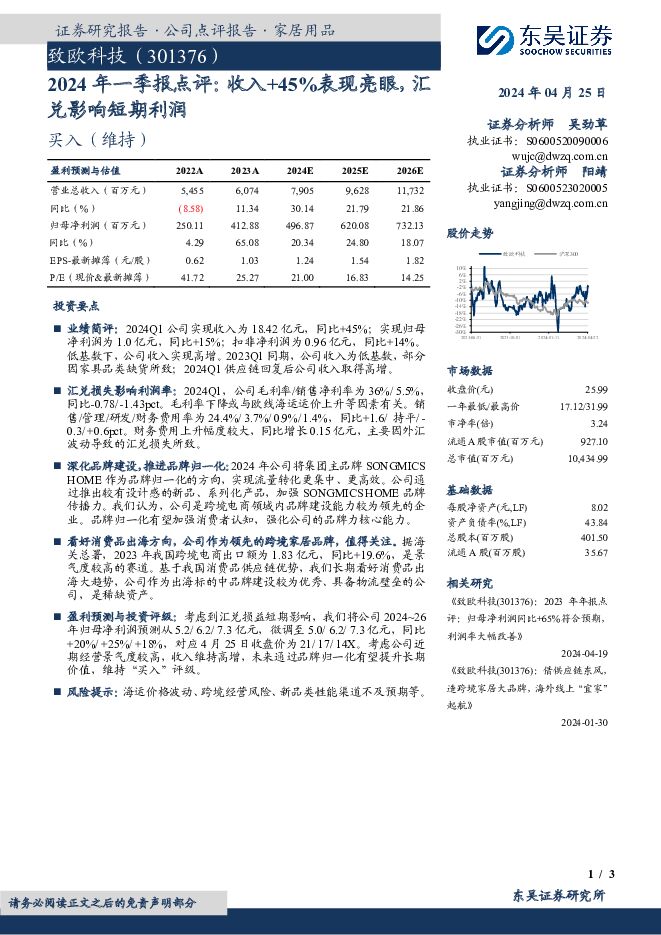

致欧科技 2024年一季报点评:收入+45%表现亮眼,汇兑影响短期利润 东吴证券 2024-04-25(3页) 附下载

致欧科技(301376)投资要点业绩简评:2024Q1公司实现收入为18.42亿元,同比+45%;实...

498.98 KB共3页中文简体

2天前218积分

-

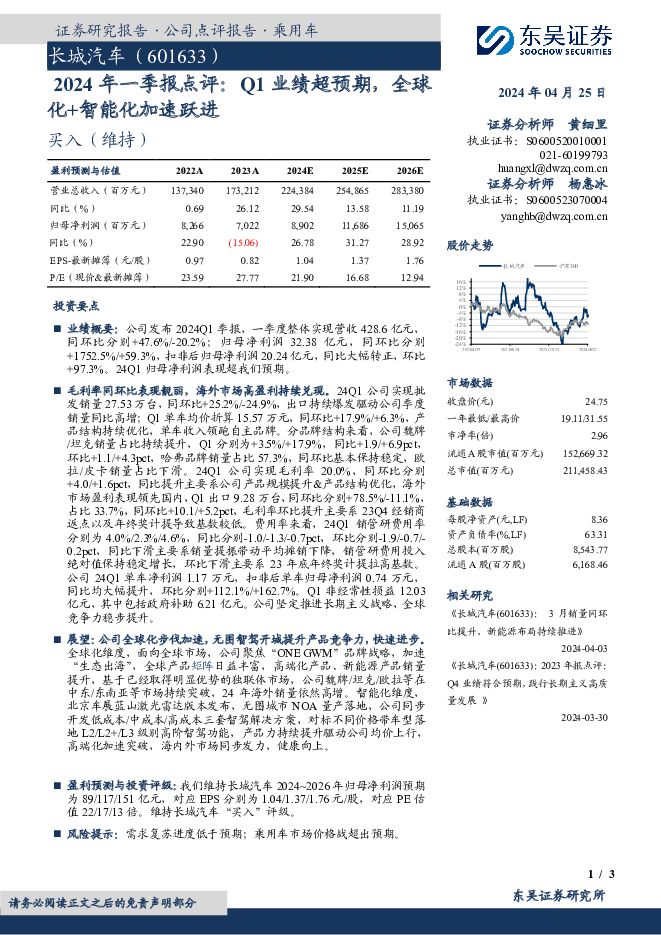

长城汽车 2024年一季报点评:Q1业绩超预期,全球化+智能化加速跃进 东吴证券 2024-04-25(3页) 附下载

长城汽车(601633)投资要点业绩概要:公司发布2024Q1季报,一季度整体实现营收428.6亿元...

517.31 KB共3页中文简体

2天前418积分

-

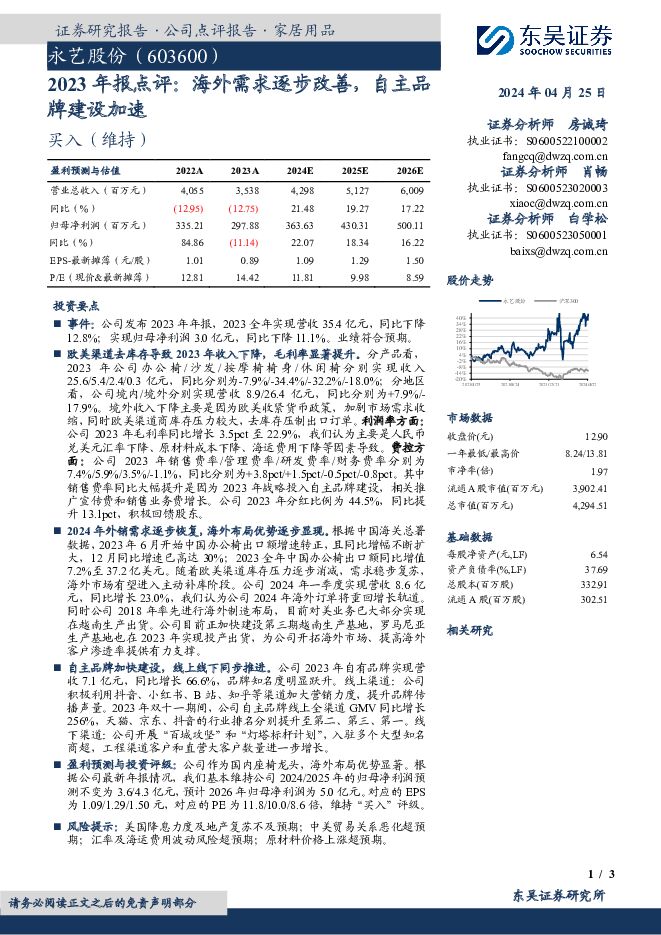

永艺股份 2023年报点评:海外需求逐步改善,自主品牌建设加速 东吴证券 2024-04-25(3页) 附下载

永艺股份(603600)投资要点事件:公司发布2023年年报,2023全年实现营收35.4亿元,同比...

544.47 KB共3页中文简体

2天前218积分

-

亚光科技 2023年年报点评:归母净利润同比增长76.41%,业务增长持续推进 东吴证券 2024-04-25(3页) 附下载

亚光科技(300123)事件:公司发布2023年报,2023年实现营收15.89亿元,同比-5.79...

693.72 KB共3页中文简体

2天前018积分

-

亿纬锂能 2024年一季报点评:业绩基本符合预期,储能持续高速增长 东吴证券 2024-04-25(3页) 附下载

亿纬锂能(300014)投资要点一季报业绩基本符合市场预期。公司Q1营收93.2亿元,同环比-17%...

509.38 KB共3页中文简体

2天前018积分

-

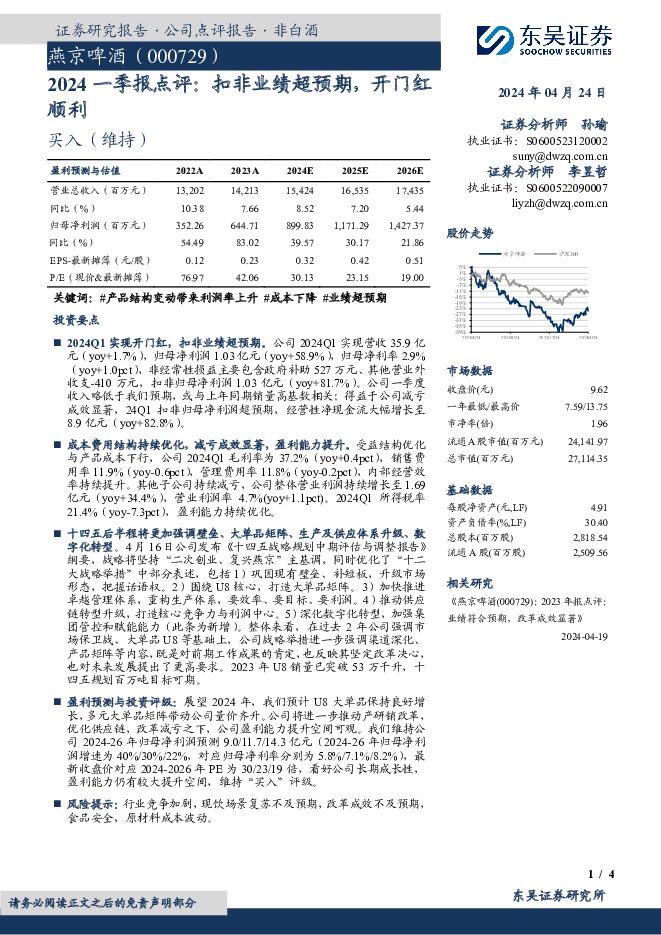

燕京啤酒 2024一季报点评:扣非业绩超预期,开门红顺利 东吴证券 2024-04-25(4页) 附下载

燕京啤酒(000729)投资要点2024Q1实现开门红,扣非业绩超预期。公司2024Q1实现营收35...

541.82 KB共4页中文简体

2天前218积分

-

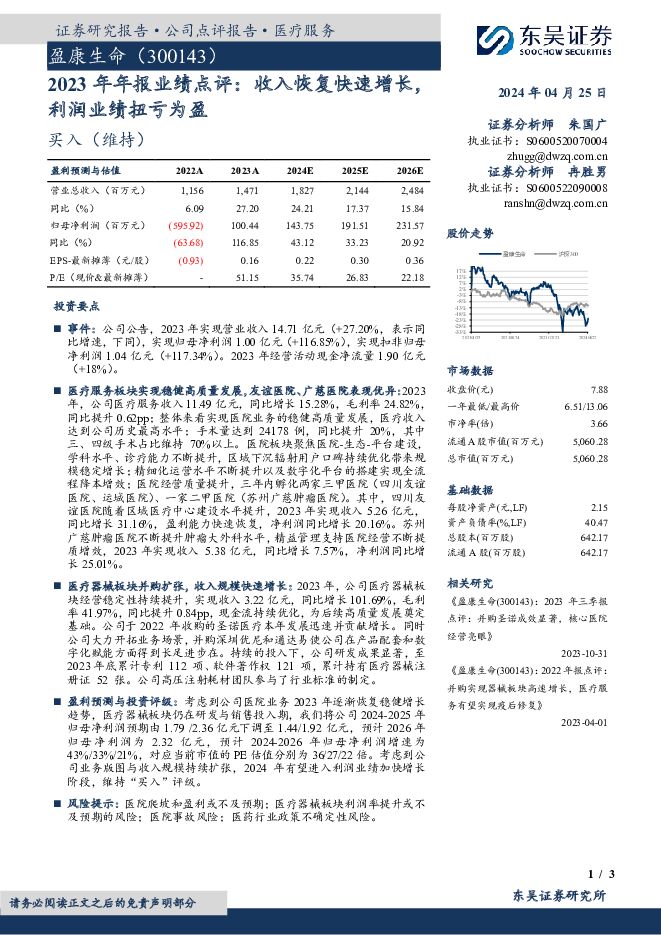

盈康生命 2023年年报业绩点评:收入恢复快速增长,利润业绩扭亏为盈 东吴证券 2024-04-25(3页) 附下载

盈康生命(300143)投资要点事件:公司公告,2023年实现营业收入14.71亿元(+27.20%...

308.53 KB共3页中文简体

2天前218积分

-

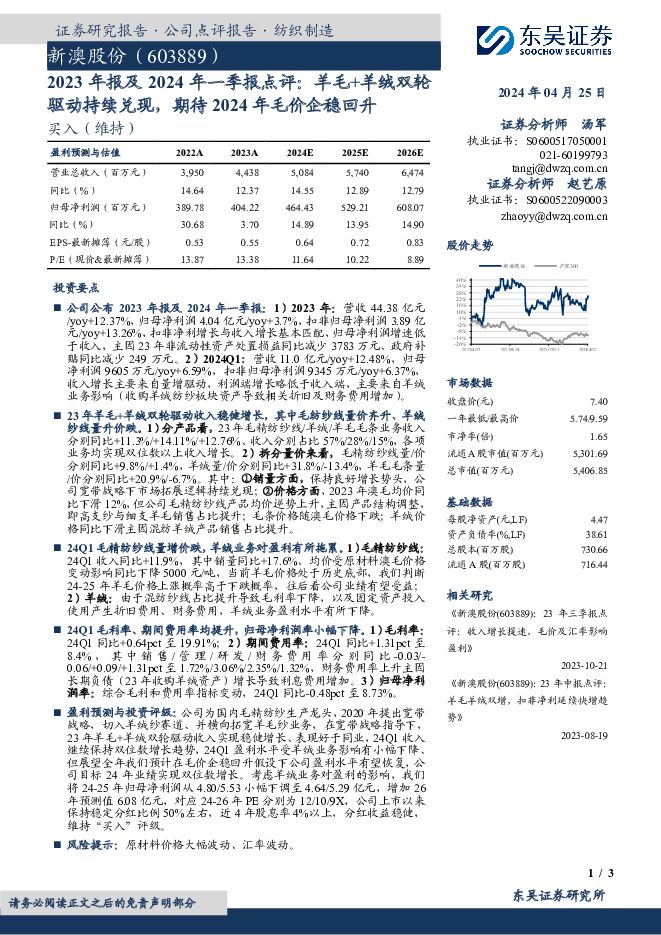

新澳股份 2023年报及2024年一季报点评:羊毛+羊绒双轮驱动持续兑现,期待2024年毛价企稳回升 东吴证券 2024-04-25(3页) 附下载

新澳股份(603889)投资要点公司公布2023年报及2024年一季报:1)2023年:营收44.3...

497.76 KB共3页中文简体

2天前018积分

-

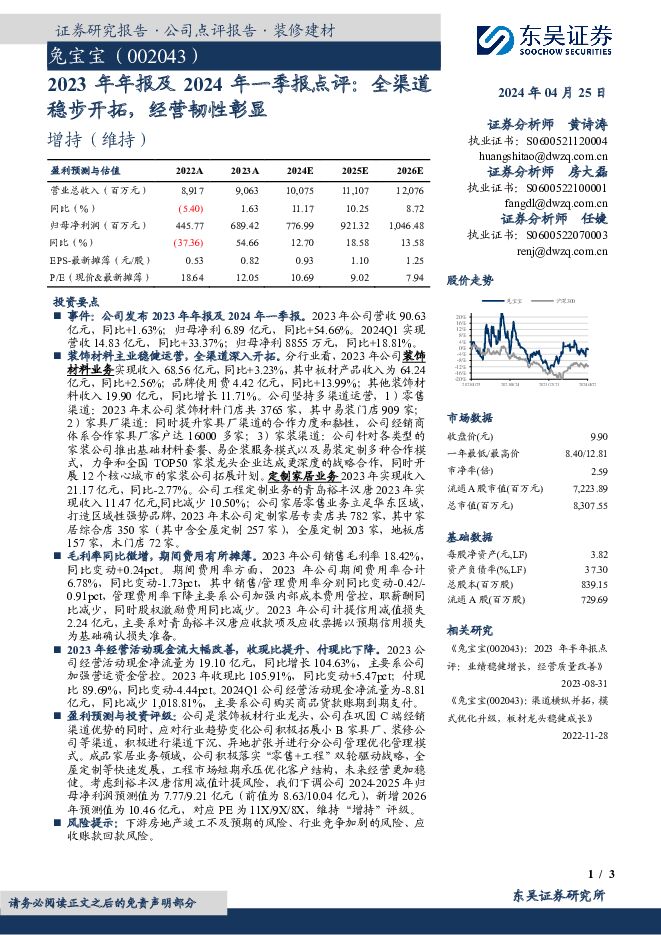

兔宝宝 2023年年报及2024年一季报点评:全渠道稳步开拓,经营韧性彰显 东吴证券 2024-04-25(3页) 附下载

兔宝宝(002043)事件:公司发布2023年年报及2024年一季报。2023年公司营收90.63亿...

520.01 KB共3页中文简体

2天前218积分

-

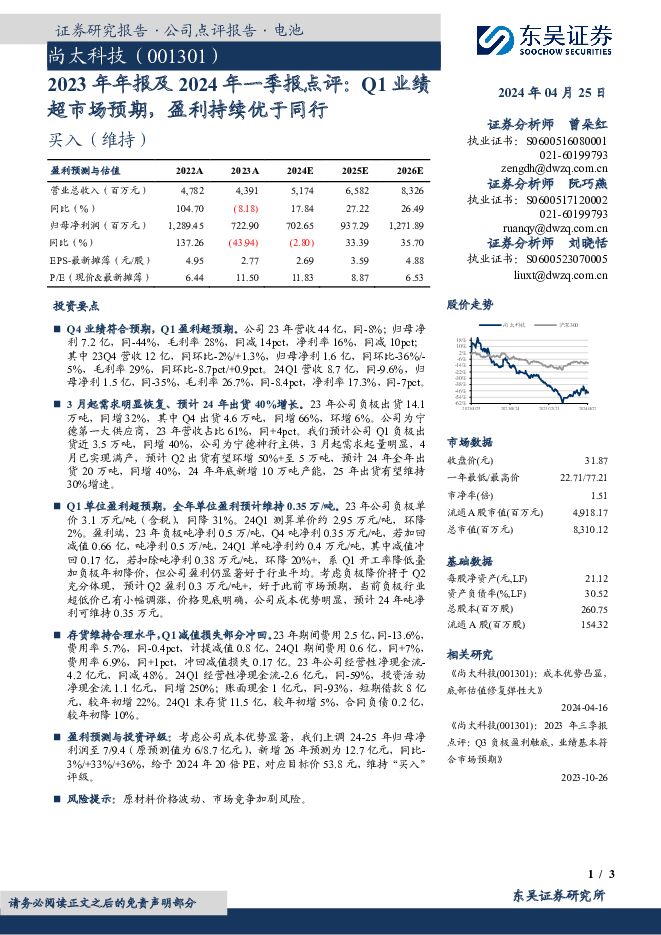

尚太科技 2023年年报及2024年一季报点评:Q1业绩超市场预期,盈利持续优于同行 东吴证券 2024-04-25(3页) 附下载

尚太科技(001301)投资要点Q4业绩符合预期,Q1盈利超预期。公司23年营收44亿,同-8%;归...

501.15 KB共3页中文简体

2天前218积分

-

睿创微纳 2023年年报点评:营收高速增长,特种民用放量,国内外业务双轮驱动 东吴证券 2024-04-25(3页) 附下载

睿创微纳(688002)事件:公司发布2023年年度报告。公司实现营业收入35.59亿元,同比增长3...

518.63 KB共3页中文简体

2天前018积分

-

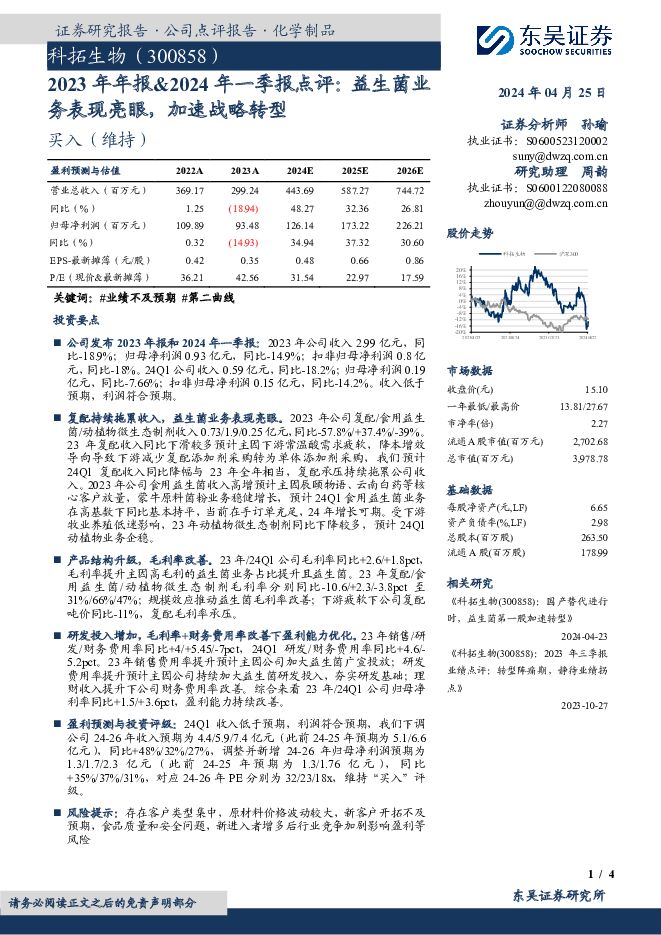

科拓生物 2023年年报&2024年一季报点评:益生菌业务表现亮眼,加速战略转型 东吴证券 2024-04-25(4页) 附下载

科拓生物(300858)投资要点公司发布2023年报和2024年一季报:2023年公司收入2.99亿...

550.56 KB共4页中文简体

2天前018积分

-

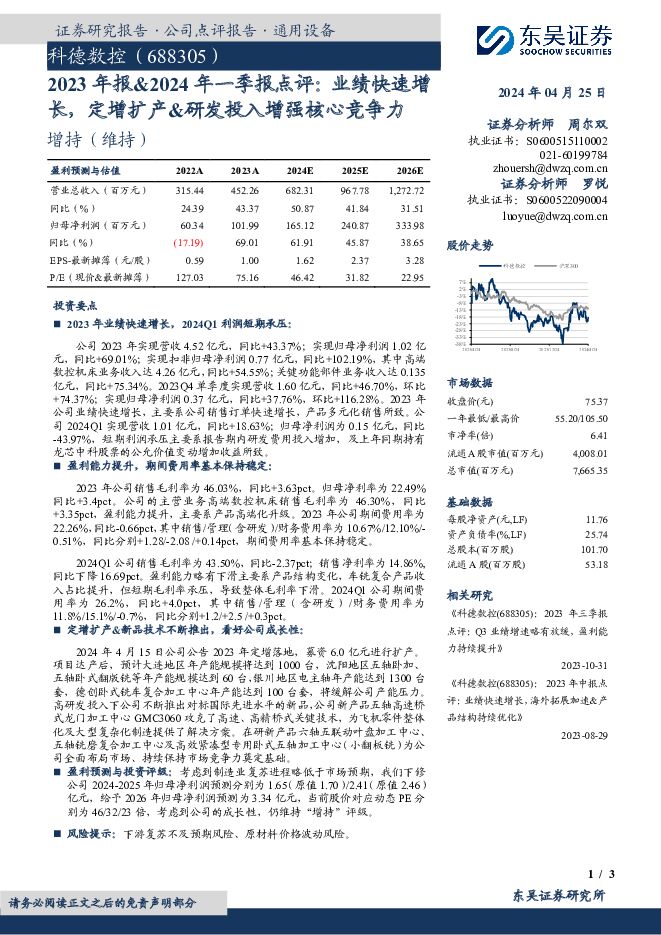

科德数控 2023年报&2024年一季报点评:业绩快速增长,定增扩产&研发投入增强核心竞争力 东吴证券 2024-04-25(3页) 附下载

科德数控(688305)2023年业绩快速增长,2024Q1利润短期承压:公司2023年实现营收4....

512.88 KB共3页中文简体

2天前218积分

-

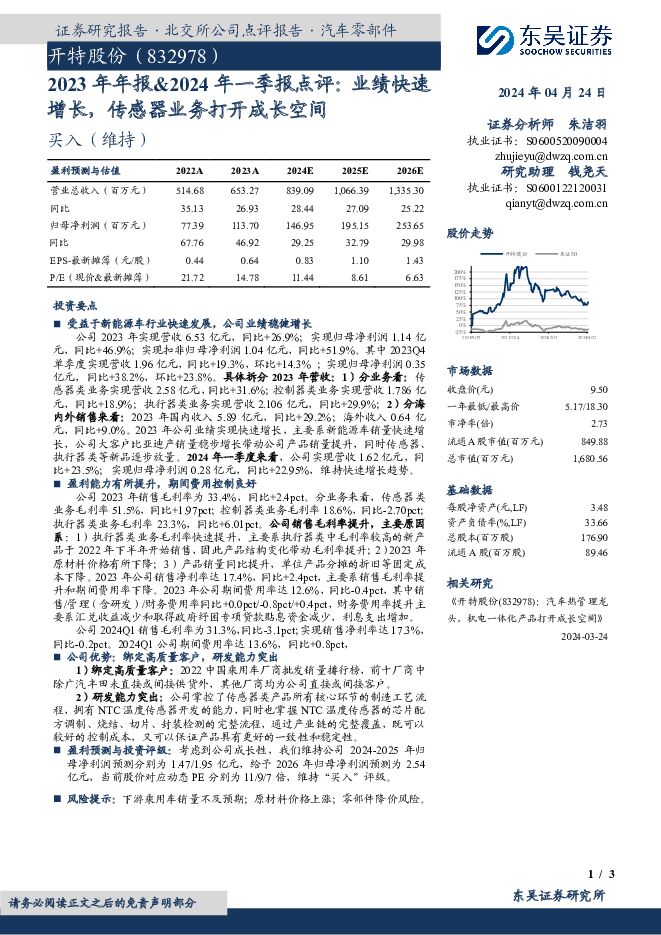

开特股份 2023年年报&2024年一季报点评:业绩快速增长,传感器业务打开成长空间 东吴证券 2024-04-25(3页) 附下载

开特股份(832978)投资要点受益于新能源车行业快速发展,公司业绩稳健增长公司2023年实现营收6...

508.03 KB共3页中文简体

2天前018积分

-

精测电子 2023年报&2024年一季报点评:业绩短期下滑,看好泛半导体领域加速布局 东吴证券 2024-04-25(6页) 附下载

精测电子(300567)投资要点受下游需求影响,业绩短期承压:2023年公司营收24.3亿元,同比-...

573.11 KB共6页中文简体

2天前018积分

-

劲仔食品 2024年一季报点评:电商拖累收入降速,盈利水平稳健向好 东吴证券 2024-04-25(4页) 附下载

劲仔食品(003000)投资要点事件:公司发布2024年一季报:24Q1公司实现营收5.4亿元,同比...

563.29 KB共4页中文简体

2天前218积分

-

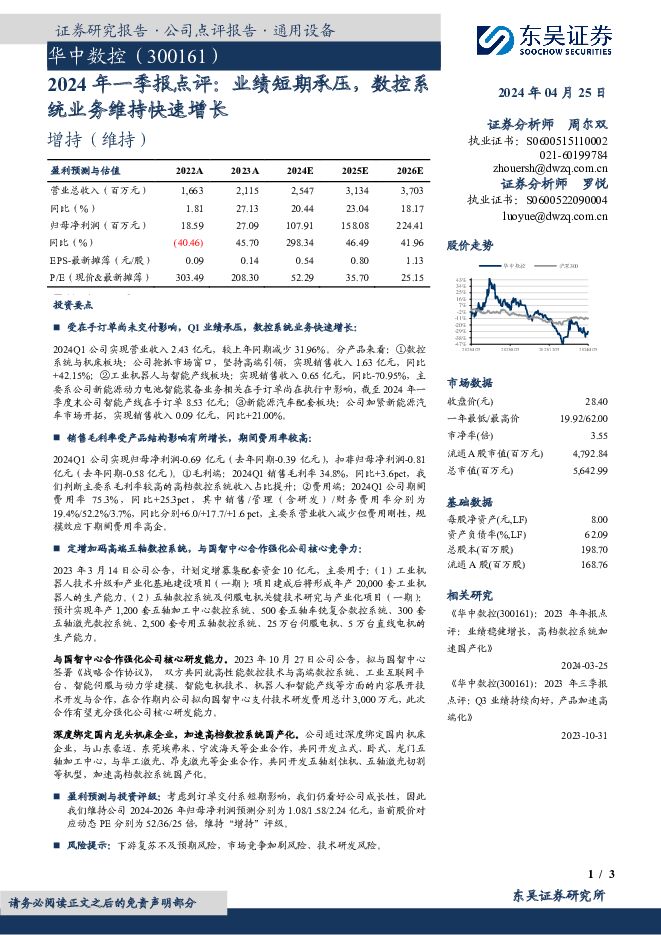

华中数控 2024年一季报点评:业绩短期承压,数控系统业务维持快速增长 东吴证券 2024-04-25(3页) 附下载

华中数控(300161)投资要点受在手订单尚未交付影响,Q1业绩承压,数控系统业务快速增长:2024...

522.85 KB共3页中文简体

2天前218积分