新集能源23年业绩稳健,电力远期增量可期德邦证券2024-03-21.pdf

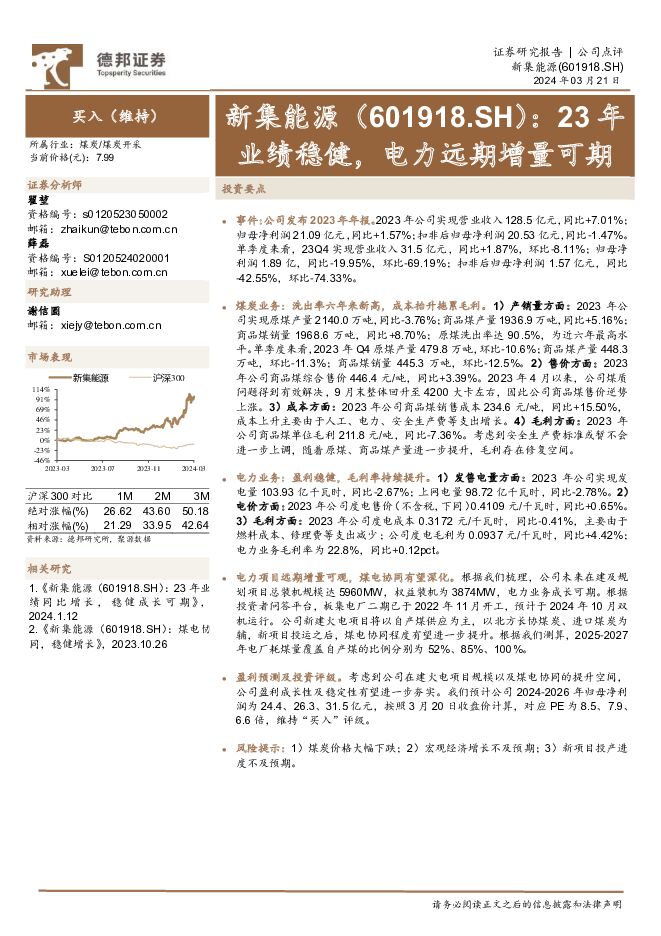

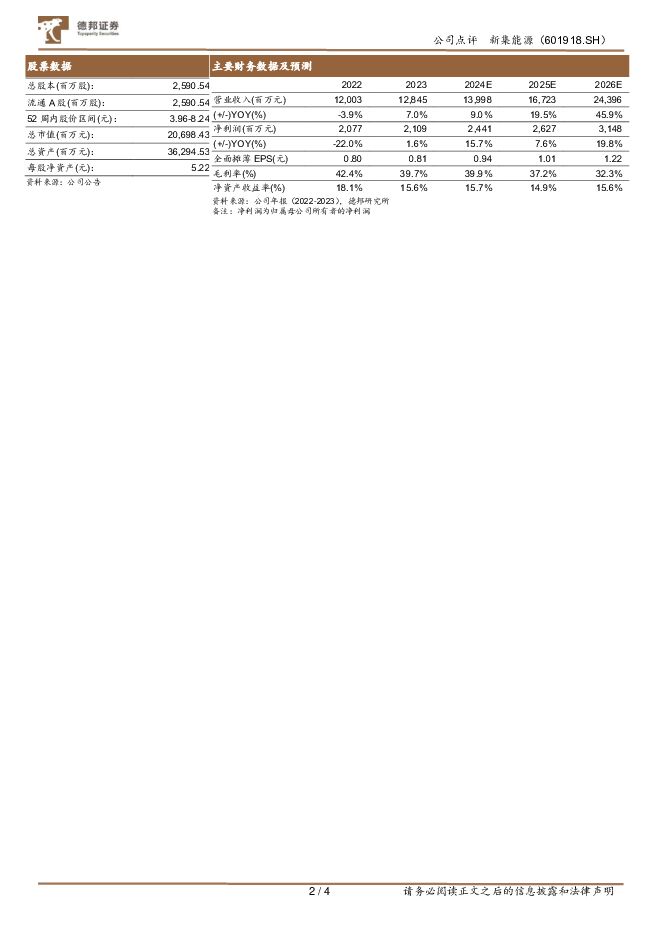

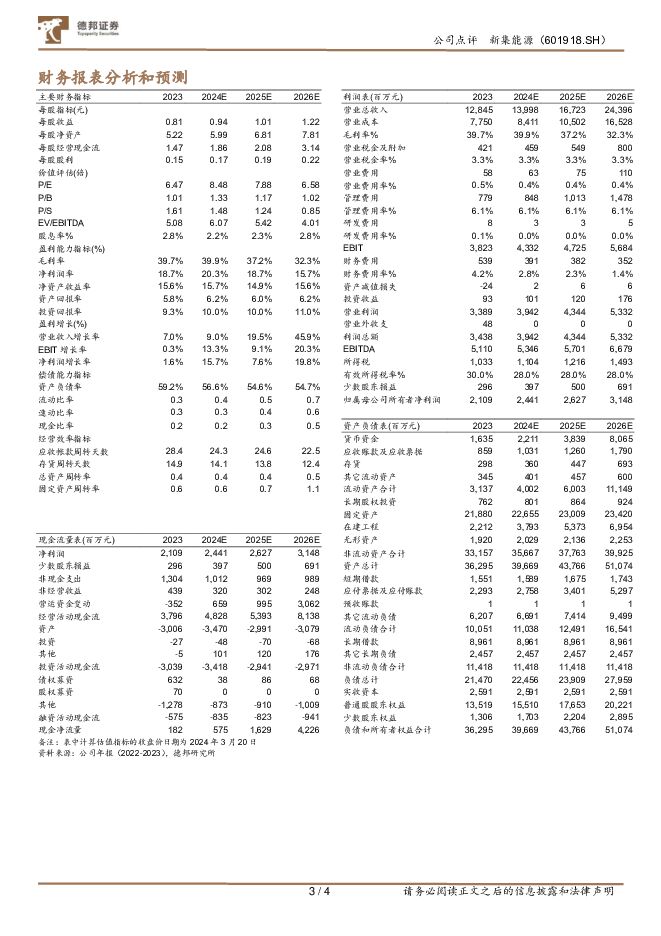

摘要:新集能源(601918)投资要点事件:公司发布2023年年报。2023年公司实现营业收入128.5亿元,同比+7.01%;归母净利润21.09亿元,同比+1.57%;扣非后归母净利润20.53亿元,同比-1.47%。单季度来看,23Q4实现营业收入31.5亿元,同比+1.87%,环比-8.11%;归母净利润1.89亿,同比-19.95%,环比-69.19%;扣非后归母净利润1.57亿元,同比-42.55%,环比-74.33%。煤炭业务:洗出率六年来新高,成本抬升拖累毛利。1)产销量方面:2023年公司实现原煤产量2140.0万吨,同比-3.76%;商品煤产量1936.9万吨,同比+5.16%;商品煤销量1968.6万吨,同比+8.70%;原煤洗出率达90.5%,为近六年最高水平。单季度来看,2023年Q4原煤产量479.8万吨,环比-10.6%;商品煤产量448.3万吨,环比-11.3%;商品煤销量445.3万吨,环比-12.5%。2)售价方面:2023年公司商品煤综合售价446.4元/吨,同比+3.39%。2023年4月以来,公司煤质问题得到有效解决,9月末整体回升至4200大卡左右,因此公司商品煤售价逆势上涨。3)成本方面:2023年公司商品煤销售成本234.6元/吨,同比+15.50%,成本上升主要由于人工、电力、安全生产费等支出增长。4)毛利方面:2023年公司商品煤单位毛利211.8元/吨,同比-7.36%。考虑到安全生产费标准或暂不会进一步上调,随着原煤、商品煤产量进一步提升,毛利存在修复空间。电力业务:盈利稳健,毛利率持续提升。1)发售电量方面:2023年公司实现发电量103.93亿千瓦时,同比-2.67%;上网电量98.72亿千瓦时,同比-2.78%。2)电价方面:2023年公司度电售价(不含税,下同)0.4109元/千瓦时,同比+0.65%。3)毛利方面:2023年公司度电成本0.3172元/千瓦时,同比-0.41%,主要由于燃料成本、修理费等支出减少;公司度电毛利为0.0937元/千瓦时,同比+4.42%;电力业务毛利率为22.8%,同比+0.12pct。电力项目远期增量可观,煤电协同有望深化。根据我们梳理,公司未来在建及规划项目总装机规模达5960MW,权益装机为3874MW,电力业务成长可期。根据投资者问答平台,板集电厂二期已于2022年11月开工,预计于2024年10月双机运行。公司新建火电项目将以自产煤供应为主,以北方长协煤炭、进口煤炭为辅,新项目投运之后,煤电协同程度有望进一步提升。根据我们测算,2025-2027年电厂耗煤量覆盖自产煤的比例分别为52%、85%、100%。盈利预测及投资评级。考虑到公司在建火电项目规模以及煤电协同的提升空间,公司盈利成长性及稳定性有望进一步夯实。我们预计公司2024-2026年归母净利润为24.4、26.3、31.5亿元,按照3月20日收盘价计算,对应PE为8.5、7.9、6.6倍,维持“买入”评级。风险提示:1)煤炭价格大幅下跌;2)宏观经济增长不及预期;3)新项目投产进度不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

有色金属周报:贵金属短期回落,高通胀下不改长期趋势 德邦证券 2024-04-29(26页) 附下载

投资要点:本周核心关注美国第一季度核心PCE物价指数季调后环比加速。美国第一季度核心PCE物价指数季...

4.14 MB共26页中文简体

3天前24920积分

-

食品饮料行业周报:主流企业业绩亮眼,加大重视低估值核心资产 德邦证券 2024-04-29(18页) 附下载

投资要点:白酒:财报业绩亮眼,建议加大低估值核心资产的重视。本周多家白酒上市公司年报和一季报业绩披露...

2.32 MB共18页中文简体

3天前25520积分

-

新能源电力行业周报:光伏电池片盈利好转,海风项目建设持续推进 东海证券 2024-04-29(20页) 附下载

投资要点:市场表现:本周(04/22-04/26)申万光伏设备板块上涨1.06%,跑输沪深300指数...

1.47 MB共20页中文简体

3天前50720积分

-

电力设备行业跟踪周报:汽车补贴政策落地,电动车销量提速可期 东吴证券 2024-04-29(49页) 附下载

投资要点电气设备6430上涨1.04%,表现强于大盘。发电设备涨2.99%,核电涨2.17%,风电涨...

4.33 MB共49页中文简体

3天前21420积分

-

煤炭周报:节前补库释放,煤炭价格反弹 德邦证券 2024-04-29(17页) 附下载

投资要点:终端补库偏缓,动力煤价小幅下跌。A)价格及事件回顾:本周北方港动力煤Q5500价格于本周五...

1.83 MB共17页中文简体

3天前53820积分

-

轻工制造行业周观点:Q1业绩陆续披露,布局超预期背后的确定性 德邦证券 2024-04-29(12页) 附下载

投资要点:家居:Q1业绩陆续出炉,不同企业Q1业绩分化,整体基本面仍良好,底部布局Q1绩优标的。从地...

1.39 MB共12页中文简体

3天前35020积分

-

环保与公用事业周报:24Q1水利建设投资完成额创历史同期记录,多地印发设备更新方案 德邦证券 2024-04-29(19页) 附下载

投资要点:行情回顾:本周各板块涨跌不一,申万(2021)公用事业行业指数下跌1.1%,环保行业指数上...

1.68 MB共19页中文简体

3天前14220积分

-

电力设备及新能源行业周报:海南海风规划扩容,Enphase 2024Q1呈现亏损 平安证券 2024-04-29(23页) 附下载

本周(2024.4.22-4.26)新能源细分板块行情回顾。风电指数(866044.WI)下跌1.1...

2.74 MB共23页中文简体

3天前8420积分

-

电力设备及新能源行业周报:3月光伏新增装机9.02GW,广东阳江帆石二开始风机招标 中国银河 2024-04-29(24页) 附下载

核心观点:行情回顾:本周沪深300指数涨幅为1.20%;创业板指数涨幅为3.86%;电新指数本周涨幅...

1.69 MB共24页中文简体

3天前28920积分

-

公用事业行业跟踪周报:受益于电力需求超预期+煤价下行,火电板块2024Q1业绩亮眼 东吴证券 2024-04-29(9页) 附下载

本周核心观点:1)多家火电公司公布24Q1业绩,受益于发电量超预期+煤价下行,业绩亮眼。华能国际24...

1.23 MB共9页中文简体

3天前63420积分

-

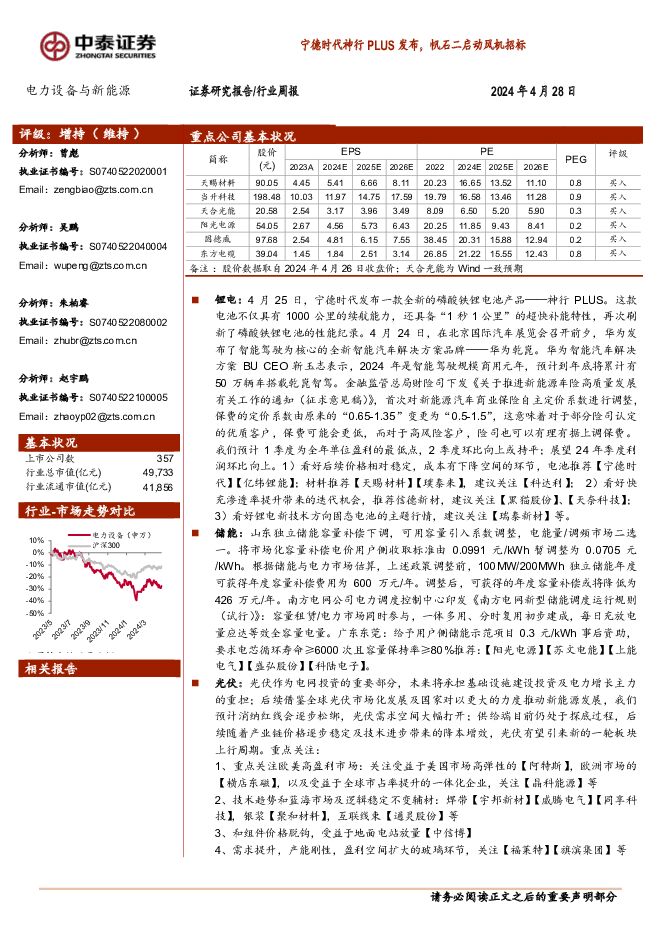

电力设备与新能源行业周报:宁德时代神行PLUS发布,帆石二启动风机招标 中泰证券 2024-04-29(29页) 附下载

锂电:4月25日,宁德时代发布一款全新的磷酸铁锂电池产品——神行PLUS。这款电池不仅具有1000公...

1.52 MB共29页中文简体

3天前8520积分

-

电力设备及新能源行业周报:产业周跟踪,广东海风限制性因素解决在即,氢能定位再提升 华福证券 2024-04-29(17页) 附下载

投资要点:新能源汽车和锂电板块核心观点:以旧换新补贴倾斜新能源车,低空示范项目持续落地。1)电动车:...

1.3 MB共17页中文简体

3天前66420积分

-

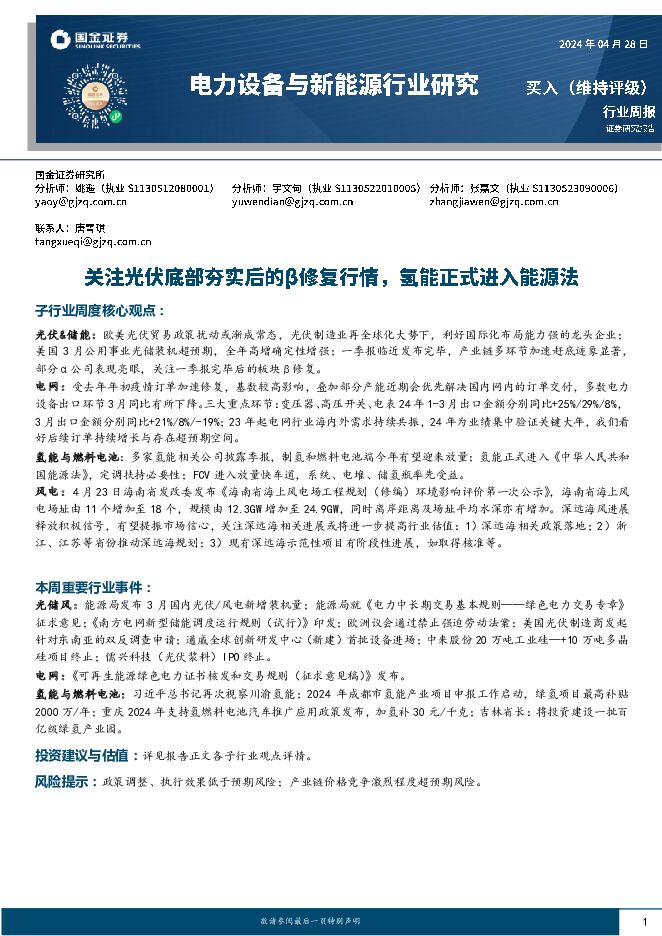

电力设备与新能源行业研究:关注光伏底部夯实后的修复行情,氢能正式进入能源法 国金证券 2024-04-29(9页) 附下载

光伏&储能:欧美光伏贸易政策扰动或渐成常态,光伏制造业再全球化大势下,利好国际化布局能力强的龙头企业...

1.25 MB共9页中文简体

3天前15720积分

-

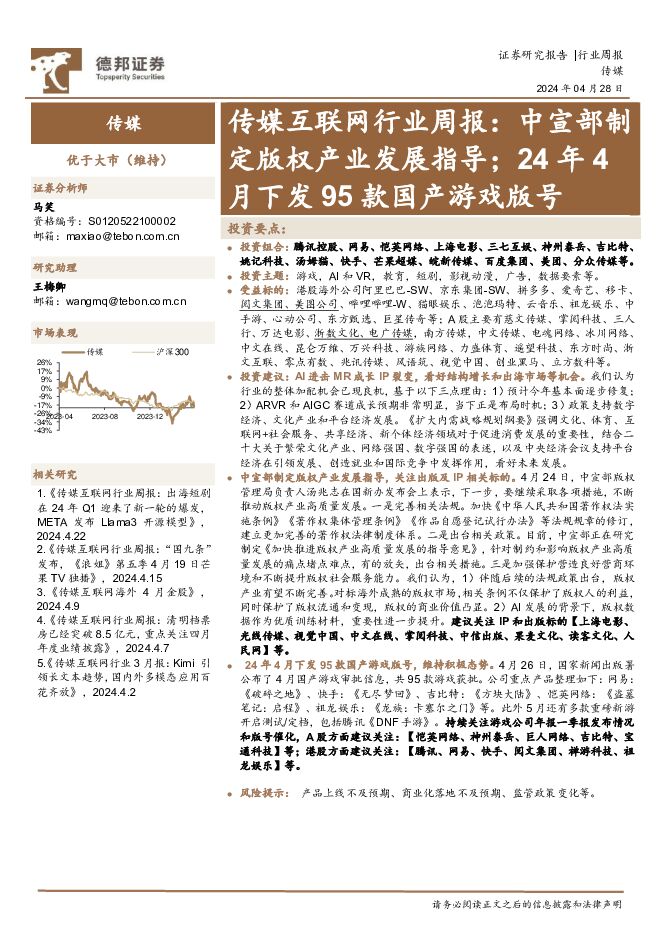

传媒互联网行业周报:中宣部制定版权产业发展指导;24年4月下发95款国产游戏版号 德邦证券 2024-04-29(9页) 附下载

投资要点:投资组合:腾讯控股、网易、恺英网络、上海电影、三七互娱、神州泰岳、吉比特、姚记科技、汤姆猫...

908.91 KB共9页中文简体

3天前30320积分

-

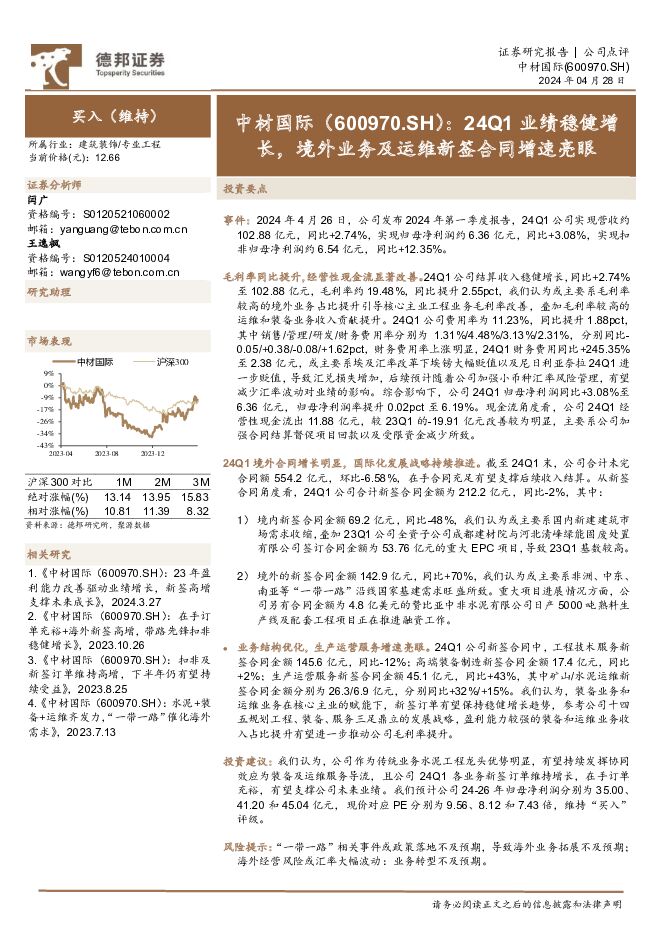

中材国际 24Q1业绩稳健增长,境外业务及运维新签合同增速亮眼 德邦证券 2024-04-29(4页) 附下载

中材国际(600970)投资要点事件:2024年4月26日,公司发布2024年第一季度报告,24Q1...

804.23 KB共4页中文简体

3天前94618积分

-

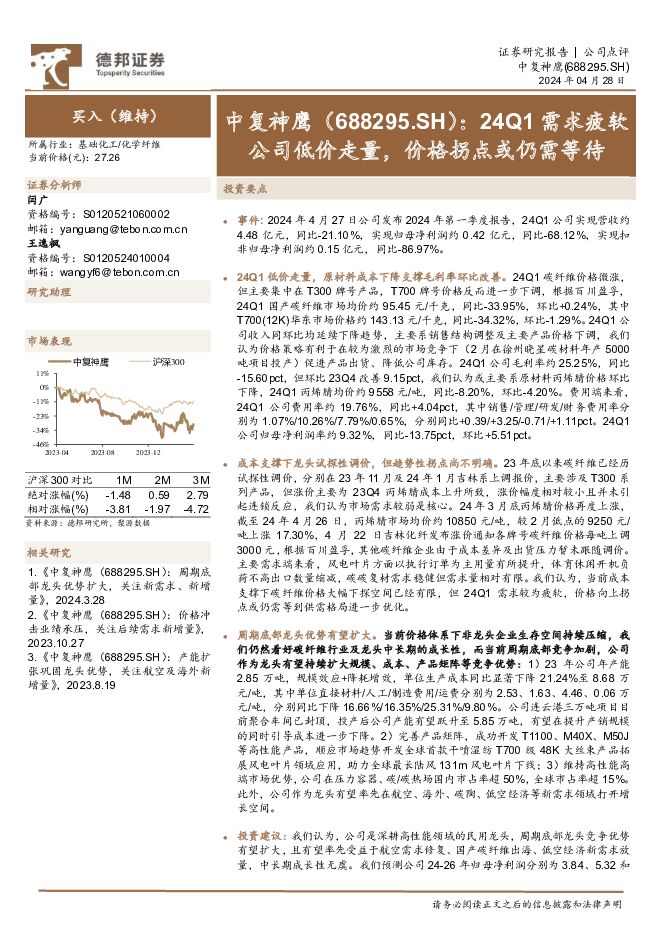

中复神鹰 24Q1需求疲软公司低价走量,价格拐点或仍需等待 德邦证券 2024-04-29(4页) 附下载

中复神鹰(688295)投资要点事件:2024年4月27日公司发布2024年第一季度报告,24Q1公...

819.59 KB共4页中文简体

3天前55018积分

-

永泰能源 公司年报及一季报点评:电力扭亏业绩高增,重点项目有序推进 德邦证券 2024-04-29(4页) 附下载

永泰能源(600157)投资要点事件:公司发布2023年及2024年一季度业绩报告。2023年,公司...

782.31 KB共4页中文简体

3天前52118积分

-

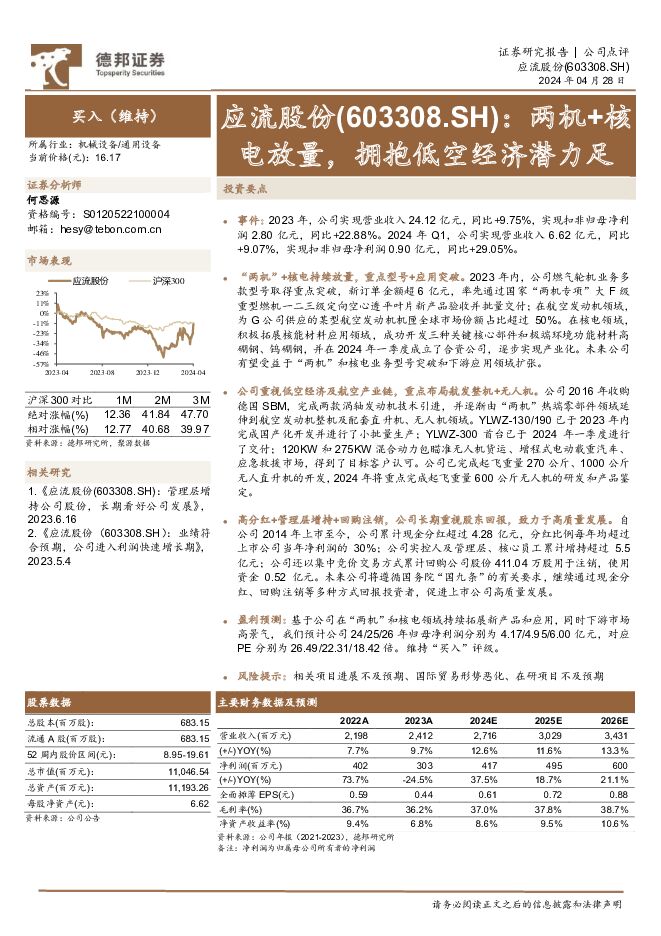

应流股份 两机+核电放量,拥抱低空经济潜力足 德邦证券 2024-04-29(3页) 附下载

应流股份(603308)投资要点事件:2023年,公司实现营业收入24.12亿元,同比+9.75%,...

763.25 KB共3页中文简体

3天前74218积分

-

怡球资源 量价齐跌致23年净利下滑65%,马来项目将成业绩增长点 德邦证券 2024-04-29(6页) 附下载

怡球资源(601388)投资要点事件:公司发布2023年报及2024年一季报。公司2023年全年实现...

798.65 KB共6页中文简体

3天前55018积分

-

锡业股份 锡业股份:业绩稳步提升,锡价仍在上行 德邦证券 2024-04-29(3页) 附下载

锡业股份(000960)投资要点事件。公司发布2024年第一季度报告,报告期内公司实现营业收入84....

851 KB共3页中文简体

3天前69218积分