电力设备与新能源行业研究:美国光储市场专题:风浪越大鱼越贵,高壁垒铸高盈利国金证券2024-02-08.pdf

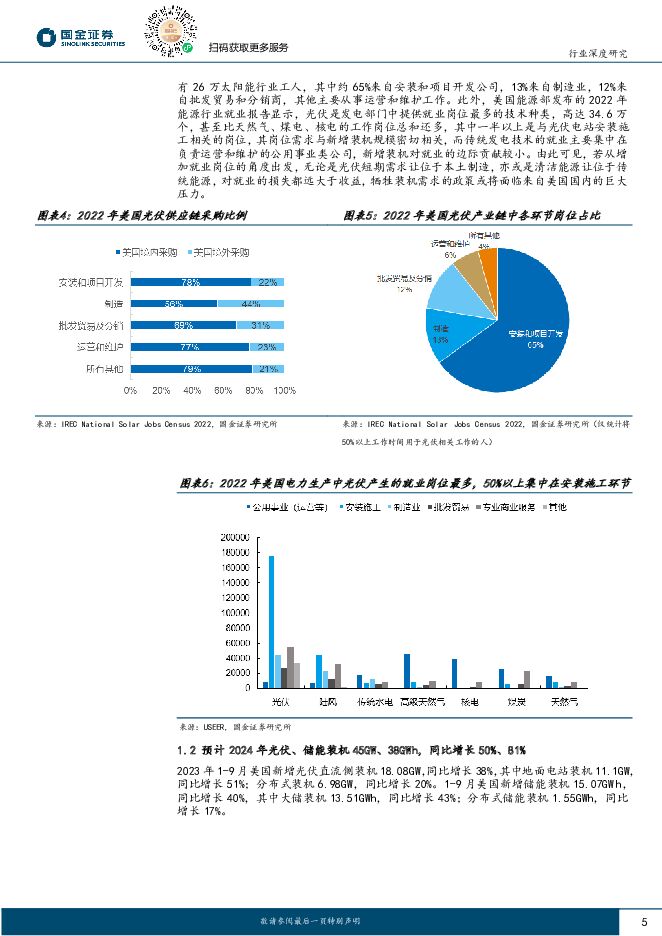

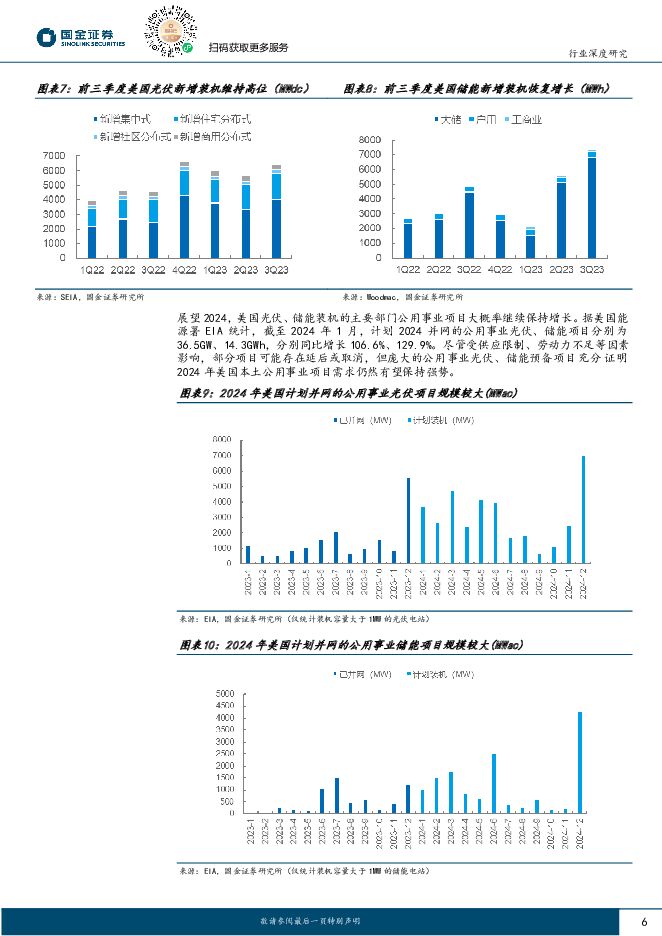

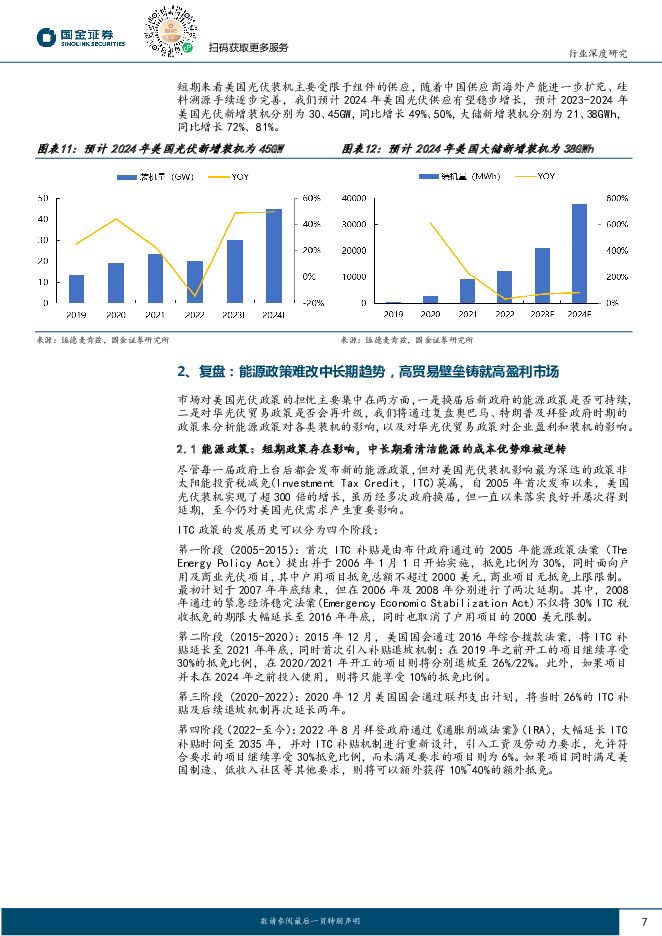

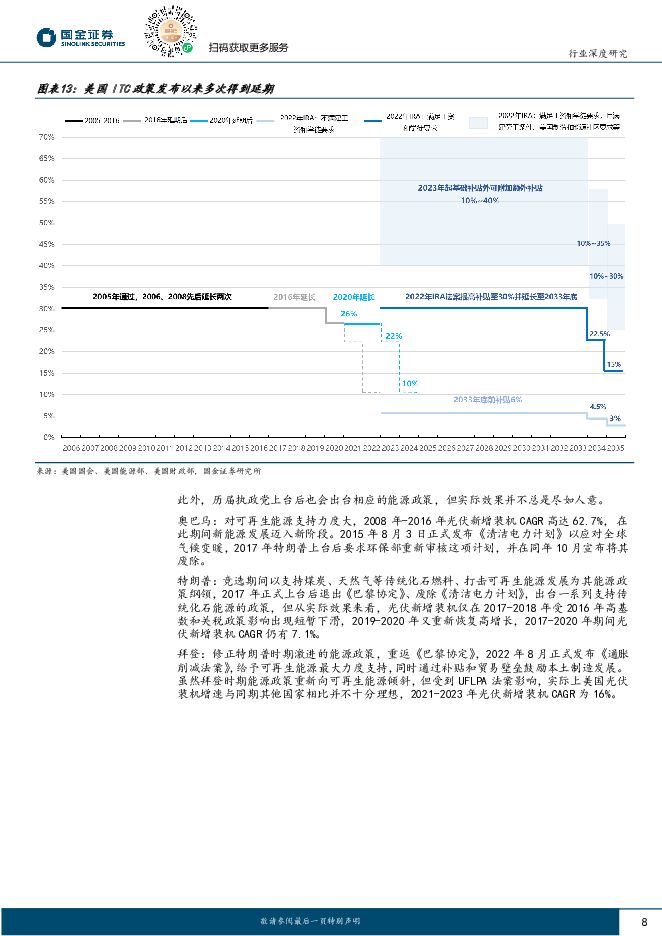

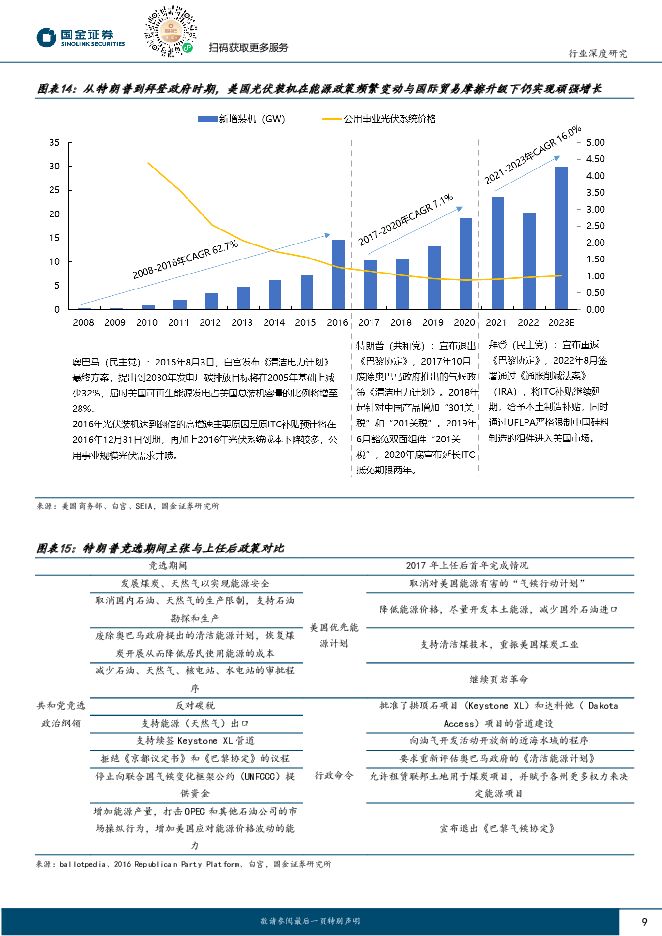

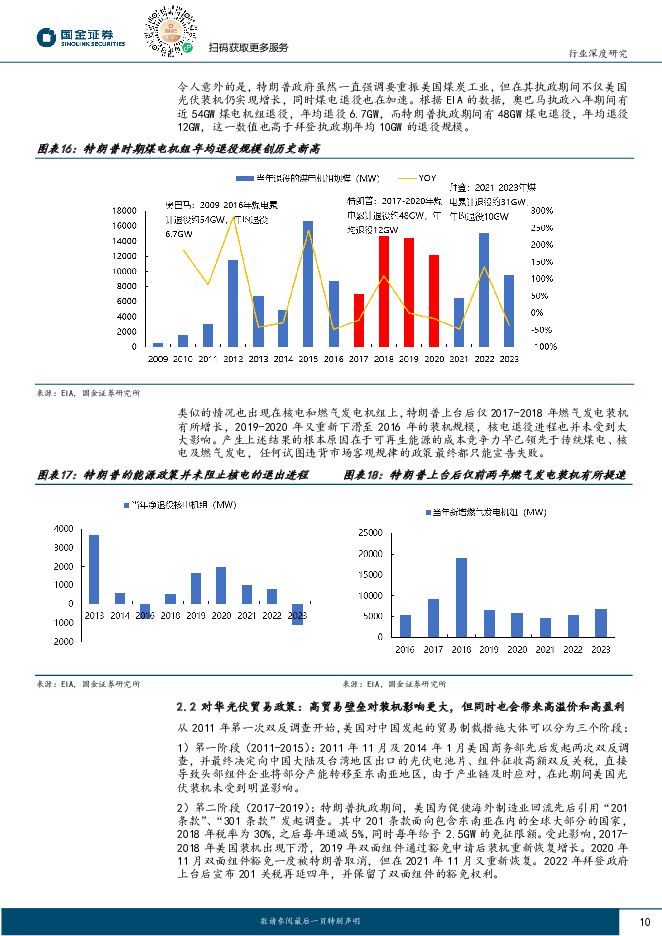

摘要:投资逻辑:短期能源政策或有影响,但成本决定光伏需求持续向上趋势不变。长期来看各类能源的发电占比由其综合成本决定,毋庸置疑光伏风电已是美国度电成本最低的发电类型,且随着利率下降、技术进步,未来清洁能源的成本优势将更加突出。从特朗普时期的能源政策及执行效果来看,短期能源政策等因素或对需求有部分影响,但中长期看清洁能源的成本优势难被逆转的情况下,光伏需求向上的趋势不会改变。美国光伏下游安装施工就业人数庞大,牺牲装机的政策或面临巨大压力。美国能源部发布的报告显示,截至2022年底各类发电能源中光伏就业岗位超过传统化石能源之和,高达34.6万个,其中一半以上是与光伏装机息息相关的安装施工环节,制造业仅占13%左右,而传统发电技术的就业主要集中在负责运营和维护的公用事业类公司,新增装机对就业的边际贡献较小。若从增加就业岗位的角度出发,无论是光伏短期需求让位于本土制造,亦或是清洁能源让位于传统能源,对就业的损失都远大于收益,牺牲装机需求的政策或将面临来自美国国内的巨大压力。“风浪越大鱼越贵”,高贸易壁垒带来高溢价和高盈利。美国设置光伏贸易壁垒的出发点是为了保护本土制造,以目前中美制造成本差距来看,高贸易壁垒势必会带来更高的安装成本。细数过往美国贸易政策,每当贸易壁垒上升、供给限制趋严,美国市场组件价格相对于其他市场的溢价便会扩大,此时满足要求的产能往往会因供不应求而享受远高于行业的高盈利,反之当满足要求的供给增加时,溢价便会缩窄,相对应的超额利润也会收窄。本土制造细则要求苛刻,短期仍依赖东南亚电池片供应。2023年5月美国财政部正式发布关于IRA本土制造激励的初步指导细则,对于光伏组件、逆变器等制造品来说,需要使用美国本土制造原材料占比超过40%才能获得额外10%的ITC税收抵免,这意味着组件必须至少使用美国制造的电池片才可满足本土制造的要求,但目前美国几乎没有电池片产能,导致实际上可享受到10%额外补贴的项目极为有限,短期来看美国组件供应仍然高度依赖东南亚电池片产能。反规避调查结果落地,头部厂商积极优化海外产能。拜登政府2022年6月豁免了东南亚四国光伏产品两年关税,但2023年8月最终裁定认定东南亚四国光伏产品有规避反倾销/反补贴关税,预计2024年6月后进入美国市场的组件必须使用非中国硅片或至少4种非中国制造辅材才可获得豁免。为应对潜在的贸易风险,头部组件及辅材企业积极优化东南亚及美国产能,持续增强高溢价市场出货能力。目前美国组件供应的关键仍是硅料,供给受限下预计组件有望继续享受超额利润。目前出口美国最稳妥路径为“海外硅料+海外制造”,硅料溯源手续使得美国光伏产业链供需格局远好于其他市场,2024年在美国贸易限制无明显放松的情况下,我们预计海外硅料价格有望保持稳定,同时组件因海外硅料的供不应求和海外一体化产能的稀缺性,也有望继续保持高溢价和超额利润。根据测算,按照海外硅料价格为20美元/kg,美国组件价格为0.25美元/W,海外一体化组件单瓦盈利可达到0.36元/W。投资建议短期来看美国光伏装机主要受限于组件的供应,随着中国供应商海外产能进一步扩充、硅料溯源手续逐步完善,我们预计2024年美国光伏供应有望稳步增长,预计2024年美国光伏新增装机45GW,同比增长50%,大储新增装机38GWh,同比增长81%。近几年全球地缘冲突不断、各国能源独立诉求日益强烈,我们预计美国针对中国光伏产品的贸易壁垒大概率将会在未来一段时间内持续,在严格的供给限制下美国市场超额利润有望继续保持,重点推荐海外硅料供给有保障且在东南亚有一体化产能布局的头部组件企业、可享受海外产能溢价的辅材供应商、有海外工厂的逆变器企业以及受益于美国本土制造业崛起的核心供应商,推荐组合:阿特斯、阳光电源、金晶科技、福斯特、福莱特。风险提示传统能源价格大幅下降风险;国际贸易风险;政策不及预期风险;汇率波动风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药行业研究框架与近期投资观点:科技与消费属性齐备的医药板块星辰大海 华安证券 2024-04-25(62页) 附下载

风险提示创新药研发不及预期的风险;审批注册不及预期的风险;医药政策相关风险;国际供应链变动风险;国际...

3.67 MB共62页中文简体

3天前020积分

-

氢能&燃料电池源行业研究:FCV进入放量快车道,盘点燃料电池投资机会 国金证券 2024-04-25(29页) 附下载

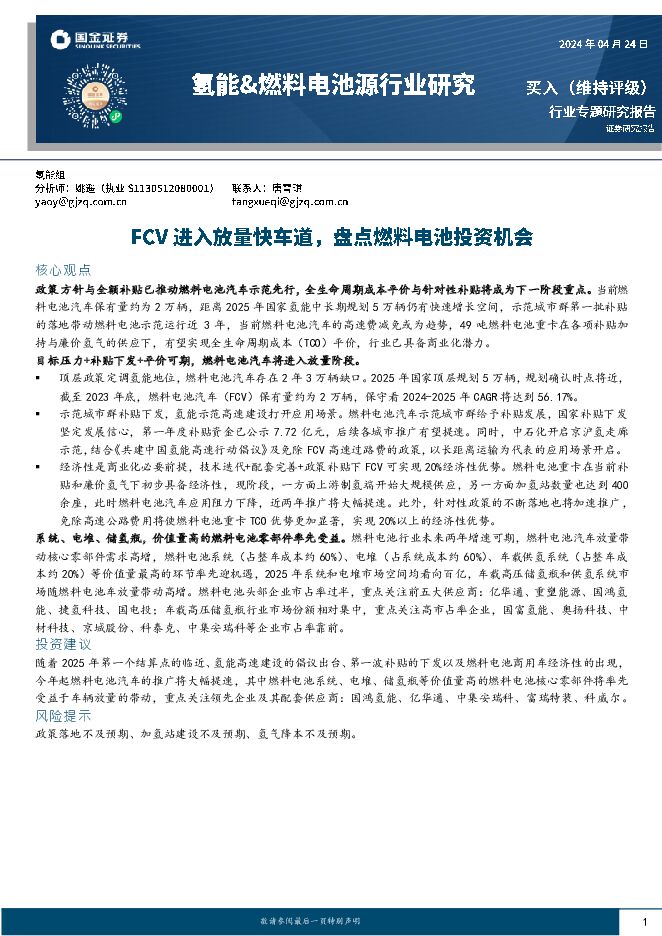

核心观点政策方针与全额补贴已推动燃料电池汽车示范先行,全生命周期成本平价与针对性补贴将成为下一阶段重...

3.27 MB共29页中文简体

3天前020积分

-

农林牧渔行业研究周报:能繁环比下降,产能去化加快 申港证券 2024-04-25(13页) 附下载

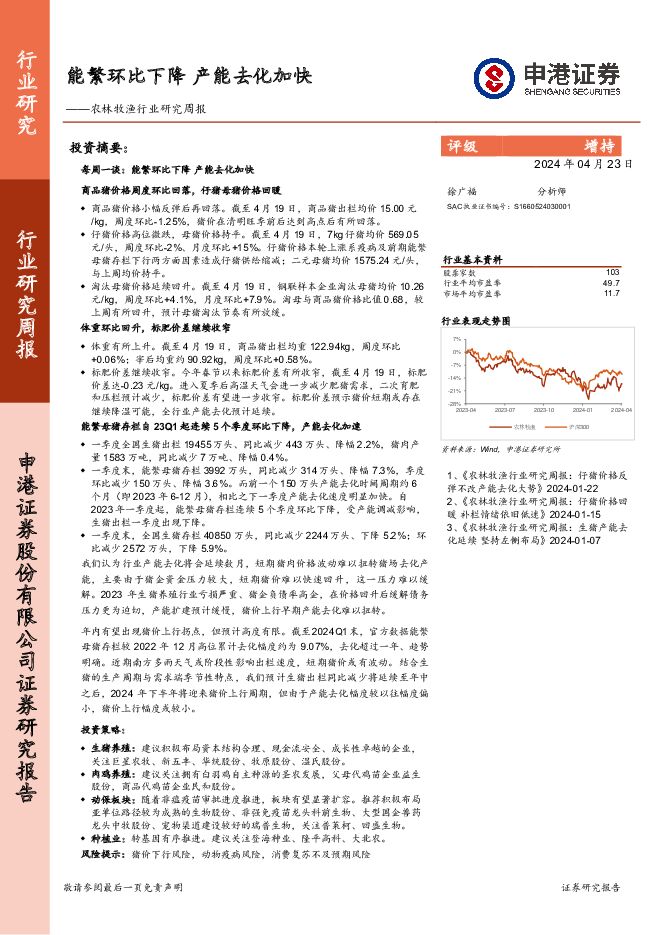

投资摘要:每周一谈:能繁环比下降产能去化加快商品猪价格周度环比回落,仔猪母猪价格回暖商品猪价格小幅反...

2.04 MB共13页中文简体

3天前220积分

-

汽车行业研究报告:汽车生产模式的第三次变革,从旧式生产力到新质生产力 东兴证券 2024-04-25(30页) 附下载

目录第一次变革:福特流水线大规模生产模式取代手工制造第二次变革:丰田精益制造对流水线模式的持续改善第...

1.74 MB共30页中文简体

3天前220积分

-

食品饮料行业研究周报:消费类高频数据波动,食品饮料具备高股息潜力 申港证券 2024-04-25(10页) 附下载

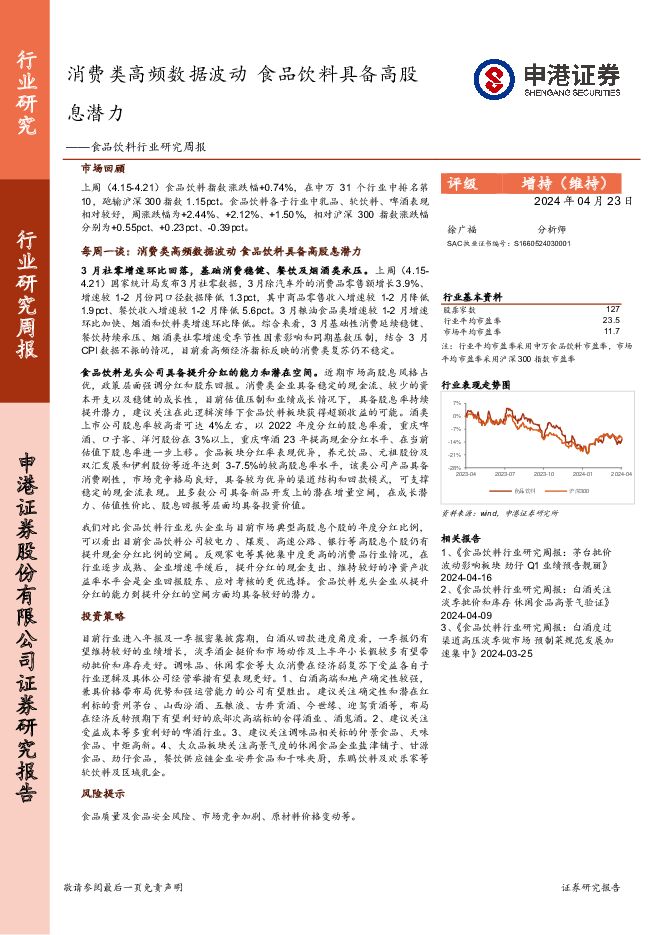

市场回顾上周(4.15-4.21)食品饮料指数涨跌幅+0.74%,在申万31个行业中排名第10,跑输...

1.32 MB共10页中文简体

3天前020积分

-

贵金属行业研究:当前如何定价黄金及黄金股? 国金证券 2024-04-25(19页) 附下载

投资逻辑(1)长期维度看,黄金价格上涨势头强劲美国财政赤字率高企带来金价长期上涨动能。美国财政赤字率...

2.17 MB共19页中文简体

3天前020积分

-

基础化工行业研究:价值回归风格再现,建议重点关注传统龙头和轮胎板块 国金证券 2024-04-25(17页) 附下载

行业观点公募基金配置化工行业水平仍有回落,优质龙头关注度提升明显。2024年1季度公募基金配置化工行...

1.63 MB共17页中文简体

3天前020积分

-

电力设备及新能源行业新能源周报(第84期):重视中下游创新,重视光伏战略性机会 太平洋 2024-04-25(36页) 附下载

报告摘要行业整体策略:重视电动车中下游创新,重视光伏战略性机会从渗透率的提升看,电动车的需求持续好于...

1.87 MB共36页中文简体

3天前020积分

-

公用事业2024年第15周周报:新国九条引导长期资金入市 继续看好低协方差电力板块 华源证券 2024-04-25(18页) 附下载

投资要点:继续看好低协方差标的“四水两核”:长江电力、华能水电、国投电力、川投能源、中国核电、中国广...

1.71 MB共18页中文简体

3天前020积分

-

电力设备与新能源行业研究:光伏行业月度跟踪:硅料价格加速赶底,海外需求维持高景气 国金证券 2024-04-25(18页) 附下载

行业观点产业链:硅料价格加速赶底,有望促进下游排产至终端需求释放。1)价格:4月硅料价格快速下跌,N...

1.49 MB共18页中文简体

3天前020积分

-

电力设备行业动态跟踪:首次实现无人机跨海货运,低空经济蓝图加速落地 华福证券 2024-04-25(2页) 附下载

投资要点:琼粤两地首次实现无人机货运跨海飞行2024年4月24日,航天时代飞鹏有限公司的FP-98“...

302.2 KB共2页中文简体

3天前020积分

-

电力设备:绿电交易限价打开,碳、绿电、绿证市场机制融合有望加速 中邮证券 2024-04-25(4页) 附下载

投资要点事件:2024年4月19日,国家能源局公开征求《电力中长期交易基本规则—绿色电力交易专章》意...

298.41 KB共4页中文简体

3天前020积分

-

天阳科技 注重高质量增长,加大算力领域投入 国金证券 2024-04-25(4页) 附下载

天阳科技(300872)2024年4月,公司分别发布2023年报及2024年一季报。公司2023年全...

995.76 KB共4页中文简体

3天前218积分

-

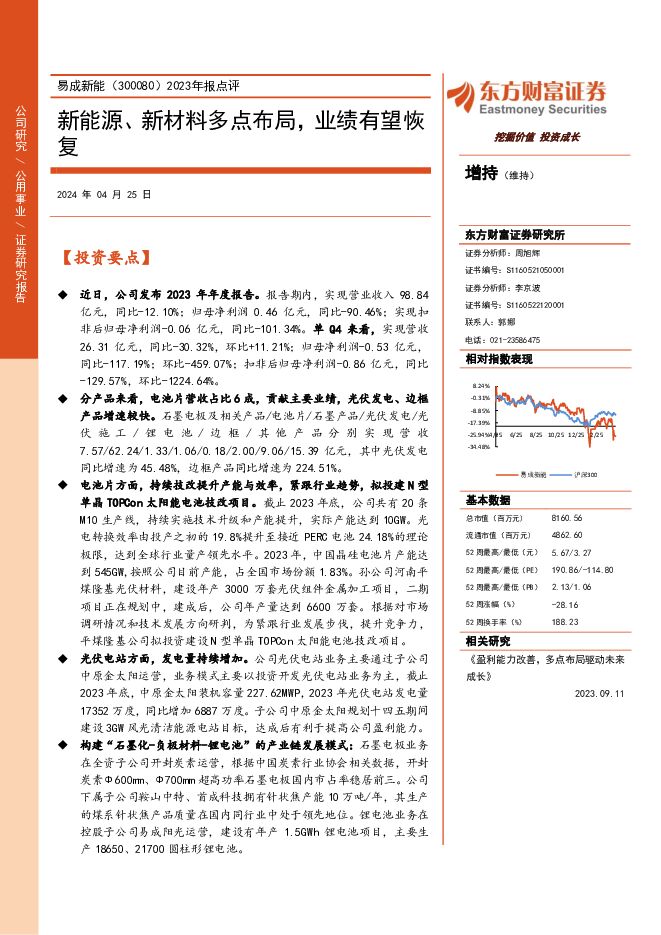

易成新能 2023年报点评:新能源、新材料多点布局,业绩有望恢复 东方财富证券 2024-04-25(4页) 附下载

易成新能(300080)【投资要点】近日,公司发布2023年年度报告。报告期内,实现营业收入98.8...

529.84 KB共4页中文简体

3天前218积分

-

日月股份 盈利、现金流改善明显,平台化技术打开增量空间 国金证券 2024-04-25(4页) 附下载

日月股份(603218)2024年4月24日公司披露年报,2023年实现营收46.6亿元,同比-4....

965.1 KB共4页中文简体

3天前018积分

-

盘江股份 2023年报及2024年一季报点评报告:煤价回调致业绩承压,关注煤矿成长与电力布局 开源证券 2024-04-25(4页) 附下载

盘江股份(600395)煤价回调致业绩承压,关注煤矿成长与电力布局。维持“买入”评级公司发布年度报告...

844.2 KB共4页中文简体

3天前218积分

-

玲珑轮胎 业绩符合预期,盈利继续修复 国金证券 2024-04-25(4页) 附下载

玲珑轮胎(601966)业绩简评2024年4月24日公司发布了年报及1季报,2023年实现营业收入2...

1008.71 KB共4页中文简体

3天前218积分

-

美年健康 量价齐升业绩增长,龙头发展前景可期 国金证券 2024-04-25(4页) 附下载

美年健康(002044)2024年4月24日,公司发布2023年年度报告。2023年,公司实现收入1...

890.85 KB共4页中文简体

3天前018积分

-

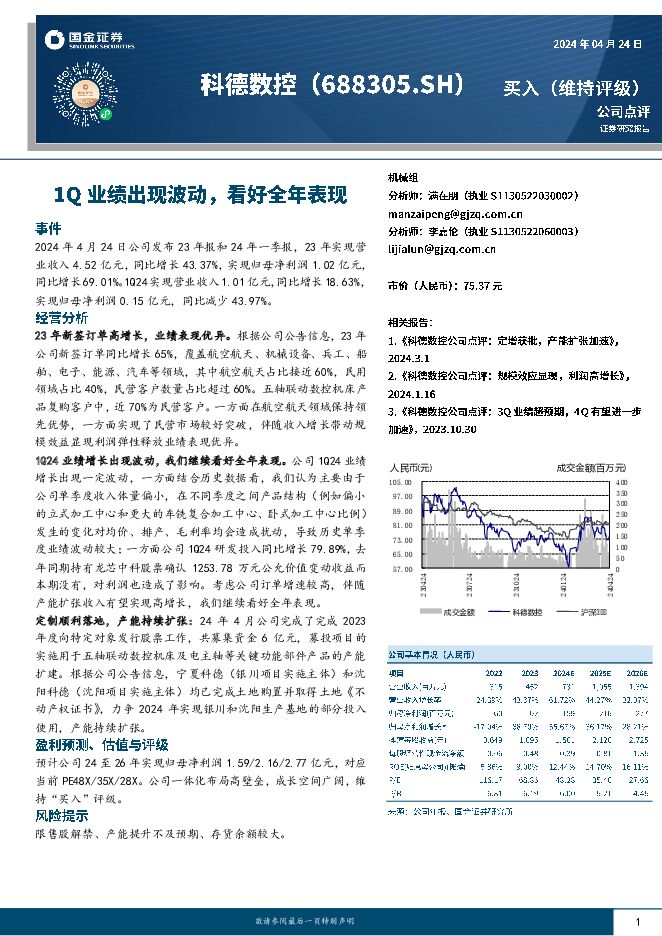

科德数控 1Q业绩出现波动,看好全年表现 国金证券 2024-04-25(4页) 附下载

科德数控(688305)事件2024年4月24日公司发布23年报和24年一季报,23年实现营业收入4...

949.8 KB共4页中文简体

3天前218积分

-

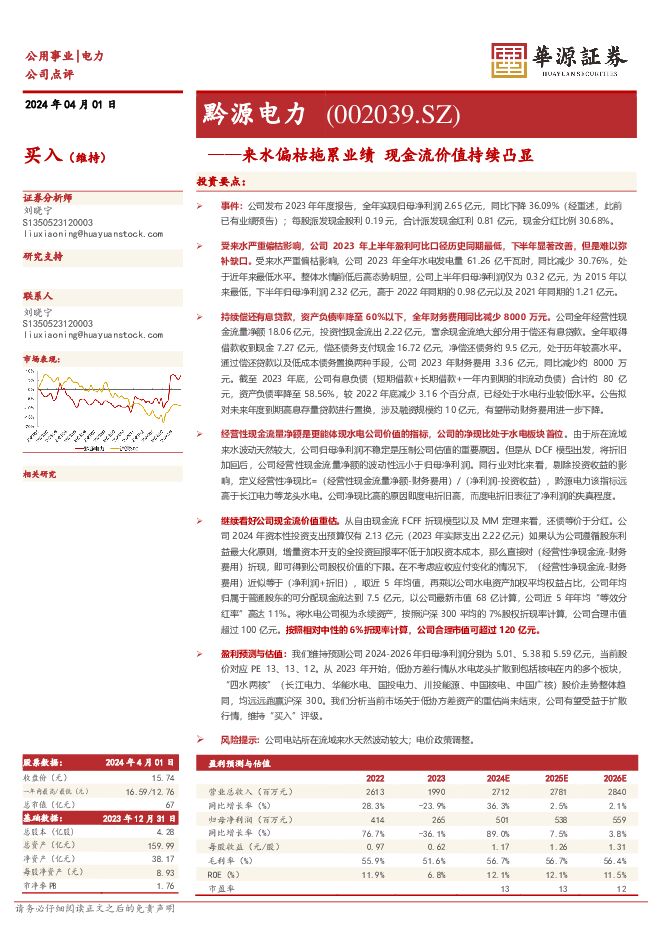

黔源电力 来水偏枯拖累业绩 现金流价值持续凸显 华源证券 2024-04-25(3页) 附下载

黔源电力(002039)投资要点:事件:公司发布2023年年度报告,全年实现归母净利润2.65亿元,...

505.02 KB共3页中文简体

3天前018积分