平高电气23年业绩预告点评:业绩超市场预期,提质增效促成长东吴证券2024-01-30.pdf

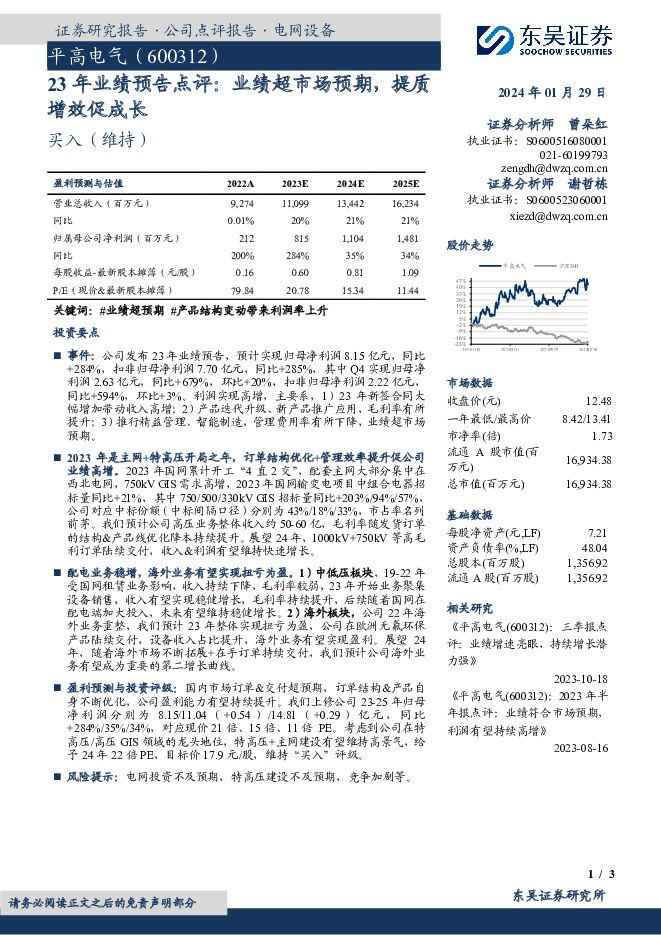

摘要:平高电气(600312)投资要点事件:公司发布23年业绩预告,预计实现归母净利润8.15亿元,同比+284%,扣非归母净利润7.70亿元,同比+285%,其中Q4实现归母净利润2.63亿元,同比+679%,环比+20%,扣非归母净利润2.22亿元,同比+594%,环比+3%。利润实现高增,主要系,1)23年新签合同大幅增加带动收入高增;2)产品迭代升级、新产品推广应用,毛利率有所提升;3)推行精益管理、智能制造,管理费用率有所下降,业绩超市场预期。2023年是主网+特高压开局之年,订单结构优化+管理效率提升促公司业绩高增。2023年国网累计开工“4直2交”,配套主网大部分集中在西北电网,750kV GIS需求高增,2023年国网输变电项目中组合电器招标量同比+21%,其中750/500/330kV GIS招标量同比+203%/94%/57%,公司对应中标份额(中标间隔口径)分别为43%/18%/33%,市占率名列前茅。我们预计公司高压业务整体收入约50-60亿,毛利率随发货订单的结构&产品线优化降本持续提升。展望24年,1000kV+750kV等高毛利订单陆续交付,收入&利润有望维持快速增长。配电业务稳增,海外业务有望实现扭亏为盈。1)中低压板块,19-22年受国网租赁业务影响,收入持续下降,毛利率较弱,23年开始业务聚集设备销售,收入有望实现稳健增长,毛利率持续提升,后续随着国网在配电端加大投入,未来有望维持稳健增长。2)海外板块,公司22年海外业务重整,我们预计23年整体实现扭亏为盈,公司在欧洲无氟环保产品陆续交付,设备收入占比提升,海外业务有望实现盈利。展望24年,随着海外市场不断拓展+在手订单持续交付,我们预计公司海外业务有望成为重要的第二增长曲线。盈利预测与投资评级:国内市场订单&交付超预期,订单结构&产品自身不断优化,公司盈利能力有望持续提升。我们上修公司23-25年归母净利润分别为8.15/11.04(+0.54)/14.81(+0.29)亿元,同比+284%/35%/34%,对应现价21倍、15倍、11倍PE。考虑到公司在特高压/高压GIS领域的龙头地位,特高压+主网建设有望维持高景气,给予24年22倍PE,目标价17.9元/股,维持“买入”评级。风险提示:电网投资不及预期,特高压建设不及预期,竞争加剧等。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

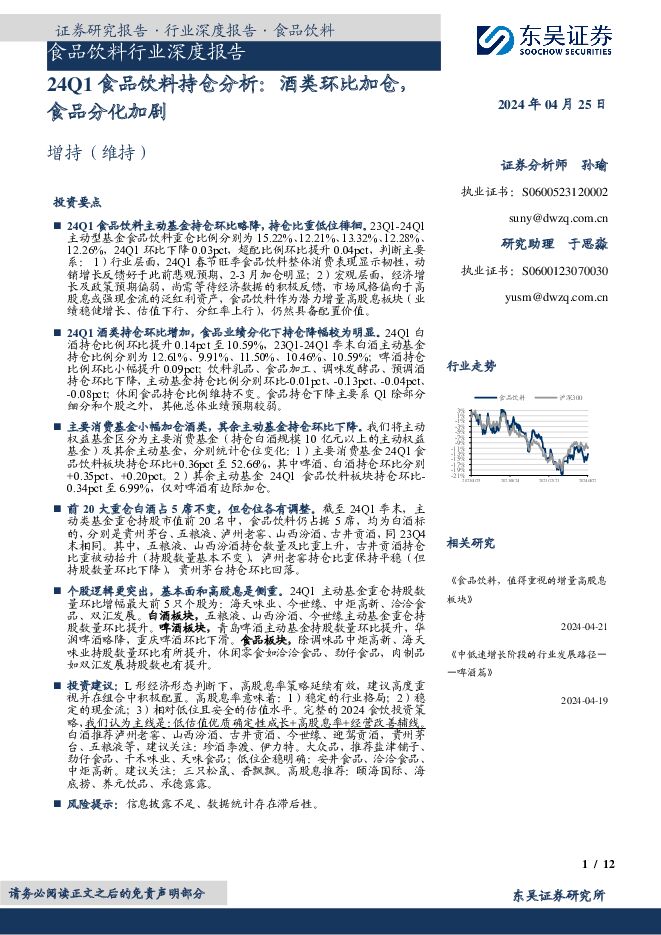

24Q1食品饮料持仓分析:酒类环比加仓,食品分化加剧 东吴证券 2024-04-25(12页) 附下载

投资要点24Q1食品饮料主动基金持仓环比略降,持仓比重低位徘徊。23Q1-24Q1主动型基金食品饮料...

807.47 KB共12页中文简体

1天前020积分

-

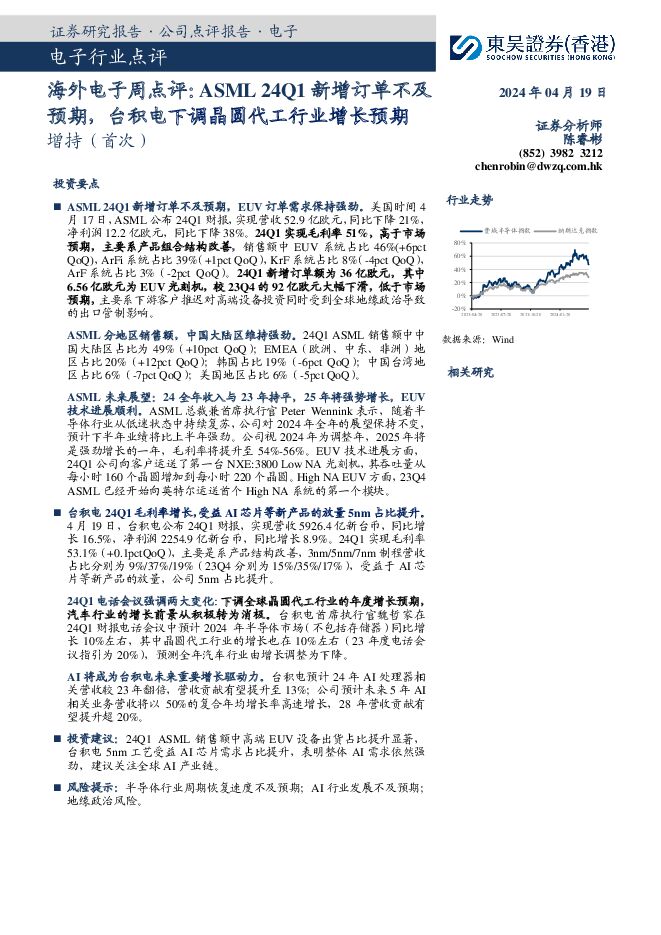

海外电子周点评:ASML24Q1新增订单不及预期,台积电下调晶圆代工行业增长预期 东吴证券国际经纪 2024-04-25(3页) 附下载

投资要点ASML24Q1新增订单不及预期,EUV订单需求保持强劲。美国时间4月17日,ASML公布2...

369.21 KB共3页中文简体

1天前020积分

-

浙江鼎力 2023年报&2024年一季报点评:Q1非经短期影响净利润增速,臂式放量+出海带动盈利能力提升 东吴证券 2024-04-25(4页) 附下载

浙江鼎力(603338)事件:公司发布2023年年报和2024年一季报。2023年公司实现归母净利润...

588.11 KB共4页中文简体

1天前218积分

-

致欧科技 2024年一季报点评:收入+45%表现亮眼,汇兑影响短期利润 东吴证券 2024-04-25(3页) 附下载

致欧科技(301376)投资要点业绩简评:2024Q1公司实现收入为18.42亿元,同比+45%;实...

498.98 KB共3页中文简体

1天前218积分

-

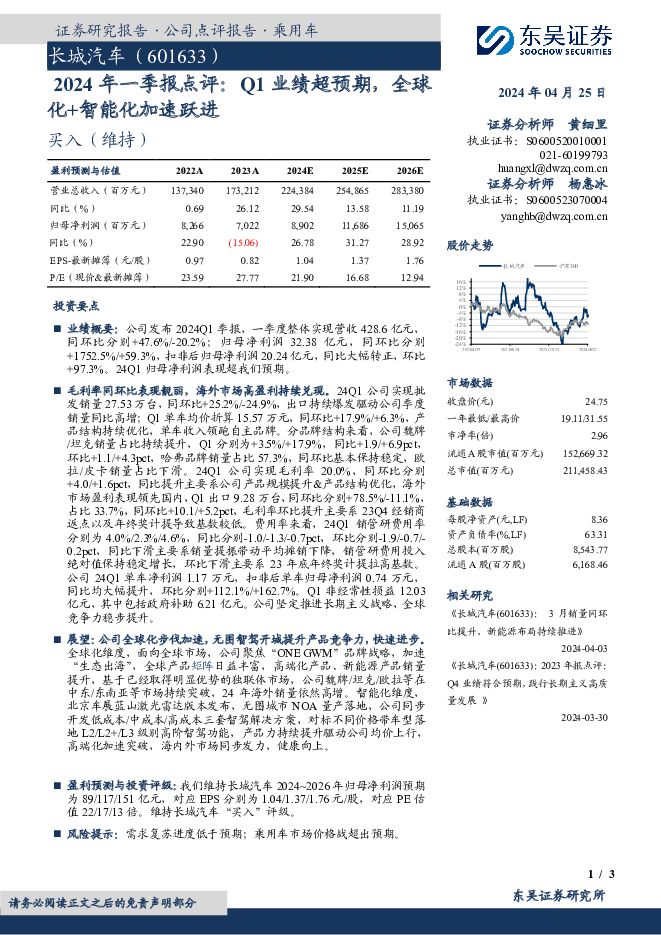

长城汽车 2024年一季报点评:Q1业绩超预期,全球化+智能化加速跃进 东吴证券 2024-04-25(3页) 附下载

长城汽车(601633)投资要点业绩概要:公司发布2024Q1季报,一季度整体实现营收428.6亿元...

517.31 KB共3页中文简体

1天前418积分

-

永艺股份 2023年报点评:海外需求逐步改善,自主品牌建设加速 东吴证券 2024-04-25(3页) 附下载

永艺股份(603600)投资要点事件:公司发布2023年年报,2023全年实现营收35.4亿元,同比...

544.47 KB共3页中文简体

1天前218积分

-

亚光科技 2023年年报点评:归母净利润同比增长76.41%,业务增长持续推进 东吴证券 2024-04-25(3页) 附下载

亚光科技(300123)事件:公司发布2023年报,2023年实现营收15.89亿元,同比-5.79...

693.72 KB共3页中文简体

1天前018积分

-

亿纬锂能 2024年一季报点评:业绩基本符合预期,储能持续高速增长 东吴证券 2024-04-25(3页) 附下载

亿纬锂能(300014)投资要点一季报业绩基本符合市场预期。公司Q1营收93.2亿元,同环比-17%...

509.38 KB共3页中文简体

1天前018积分

-

燕京啤酒 2024一季报点评:扣非业绩超预期,开门红顺利 东吴证券 2024-04-25(4页) 附下载

燕京啤酒(000729)投资要点2024Q1实现开门红,扣非业绩超预期。公司2024Q1实现营收35...

541.82 KB共4页中文简体

1天前218积分

-

盈康生命 2023年年报业绩点评:收入恢复快速增长,利润业绩扭亏为盈 东吴证券 2024-04-25(3页) 附下载

盈康生命(300143)投资要点事件:公司公告,2023年实现营业收入14.71亿元(+27.20%...

308.53 KB共3页中文简体

1天前218积分

-

新澳股份 2023年报及2024年一季报点评:羊毛+羊绒双轮驱动持续兑现,期待2024年毛价企稳回升 东吴证券 2024-04-25(3页) 附下载

新澳股份(603889)投资要点公司公布2023年报及2024年一季报:1)2023年:营收44.3...

497.76 KB共3页中文简体

1天前018积分

-

兔宝宝 2023年年报及2024年一季报点评:全渠道稳步开拓,经营韧性彰显 东吴证券 2024-04-25(3页) 附下载

兔宝宝(002043)事件:公司发布2023年年报及2024年一季报。2023年公司营收90.63亿...

520.01 KB共3页中文简体

1天前218积分

-

平高电气 公司信息更新报告:2024Q1业绩迎来开门红,全年有望延续高质量增长 开源证券 2024-04-25(4页) 附下载

平高电气(600312)公司发布2024Q1报告,业绩迎来高质量开门红平高电气发布2024Q1报告,...

818.18 KB共4页中文简体

1天前218积分

-

尚太科技 2023年年报及2024年一季报点评:Q1业绩超市场预期,盈利持续优于同行 东吴证券 2024-04-25(3页) 附下载

尚太科技(001301)投资要点Q4业绩符合预期,Q1盈利超预期。公司23年营收44亿,同-8%;归...

501.15 KB共3页中文简体

1天前218积分

-

睿创微纳 2023年年报点评:营收高速增长,特种民用放量,国内外业务双轮驱动 东吴证券 2024-04-25(3页) 附下载

睿创微纳(688002)事件:公司发布2023年年度报告。公司实现营业收入35.59亿元,同比增长3...

518.63 KB共3页中文简体

1天前018积分

-

平高电气 24Q1业绩持续增长,提质增效效果显著 国联证券 2024-04-25(3页) 附下载

平高电气(600312)事件:公司发布2024年一季度报告,24Q1实现营业收入20.44亿元,同比...

348.54 KB共3页中文简体

1天前018积分

-

科拓生物 2023年年报&2024年一季报点评:益生菌业务表现亮眼,加速战略转型 东吴证券 2024-04-25(4页) 附下载

科拓生物(300858)投资要点公司发布2023年报和2024年一季报:2023年公司收入2.99亿...

550.56 KB共4页中文简体

1天前018积分

-

科德数控 2023年报&2024年一季报点评:业绩快速增长,定增扩产&研发投入增强核心竞争力 东吴证券 2024-04-25(3页) 附下载

科德数控(688305)2023年业绩快速增长,2024Q1利润短期承压:公司2023年实现营收4....

512.88 KB共3页中文简体

1天前218积分

-

开特股份 2023年年报&2024年一季报点评:业绩快速增长,传感器业务打开成长空间 东吴证券 2024-04-25(3页) 附下载

开特股份(832978)投资要点受益于新能源车行业快速发展,公司业绩稳健增长公司2023年实现营收6...

508.03 KB共3页中文简体

1天前018积分

-

精测电子 2023年报&2024年一季报点评:业绩短期下滑,看好泛半导体领域加速布局 东吴证券 2024-04-25(6页) 附下载

精测电子(300567)投资要点受下游需求影响,业绩短期承压:2023年公司营收24.3亿元,同比-...

573.11 KB共6页中文简体

1天前018积分