奥特维公司点评报告:2023年业绩高增,关注新产品开拓情况中原证券2024-01-28.pdf

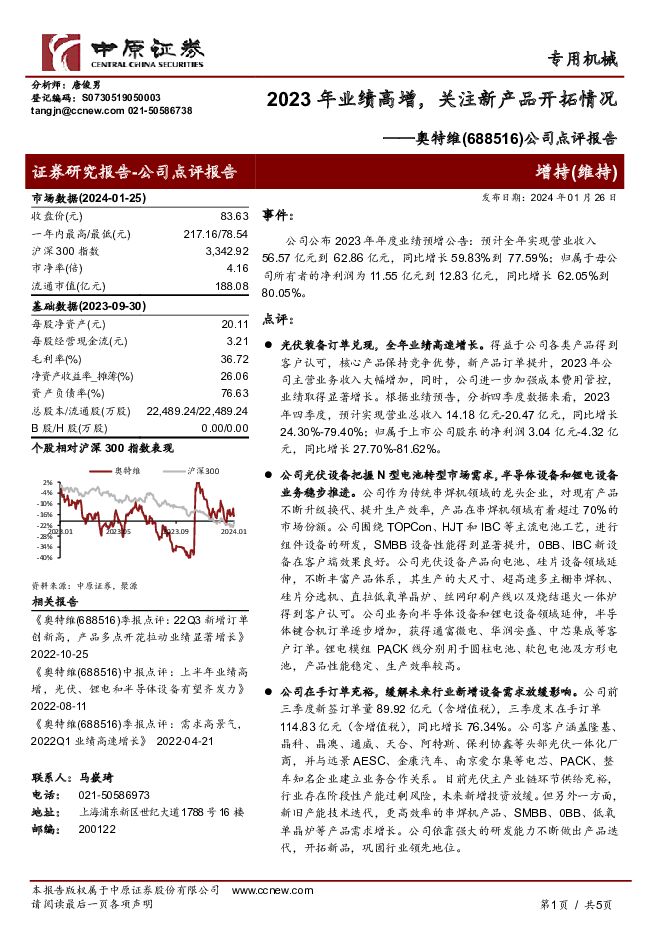

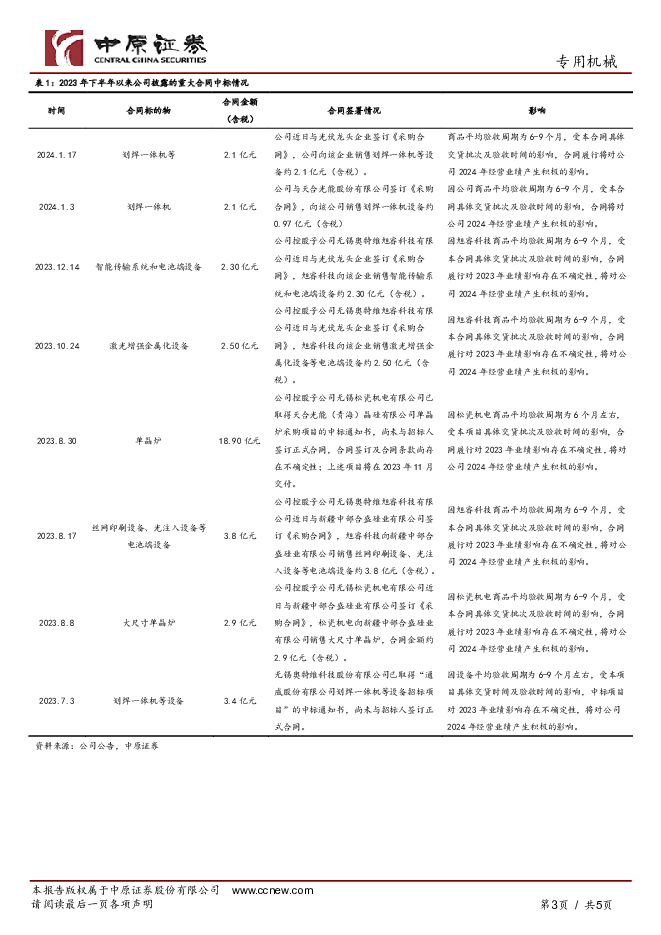

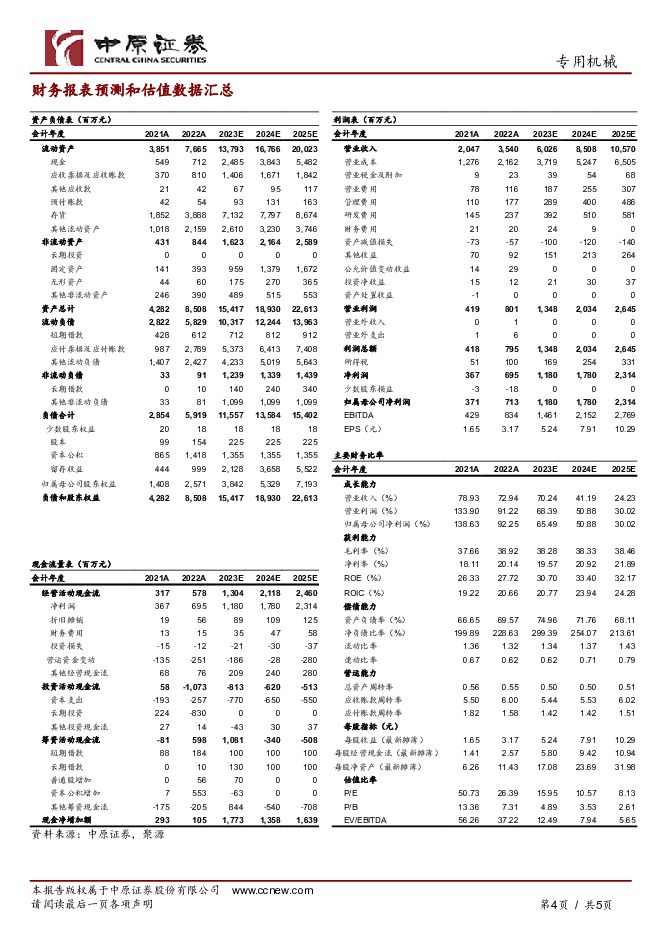

摘要:奥特维(688516)事件:公司公布2023年年度业绩预增公告:预计全年实现营业收入56.57亿元到62.86亿元,同比增长59.83%到77.59%;归属于母公司所有者的净利润为11.55亿元到12.83亿元,同比增长62.05%到80.05%。点评:光伏装备订单兑现,全年业绩高速增长。得益于公司各类产品得到客户认可,核心产品保持竞争优势,新产品订单提升,2023年公司主营业务收入大幅增加,同时,公司进一步加强成本费用管控,业绩取得显著增长。根据业绩预告,分拆四季度数据来看,2023年四季度,预计实现营业总收入14.18亿元-20.47亿元,同比增长24.30%-79.40%;归属于上市公司股东的净利润3.04亿元-4.32亿元,同比增长27.70%-81.62%。公司光伏设备把握N型电池转型市场需求,半导体设备和锂电设备业务稳步推进。公司作为传统串焊机领域的龙头企业,对现有产品不断升级换代、提升生产效率,产品在串焊机领域有着超过70%的市场份额。公司围绕TOPCon、HJT和IBC等主流电池工艺,进行组件设备的研发,SMBB设备性能得到显著提升,0BB、IBC新设备在客户端效果良好。公司光伏设备产品向电池、硅片设备领域延伸,不断丰富产品体系,其生产的大尺寸、超高速多主栅串焊机、硅片分选机、直拉低氧单晶炉、丝网印刷产线以及烧结退火一体炉得到客户认可。公司业务向半导体设备和锂电设备领域延伸,半导体键合机订单逐步增加,获得通富微电、华润安盛、中芯集成等客户订单。锂电模组PACK线分别用于圆柱电池、软包电池及方形电池,产品性能稳定、生产效率较高。公司在手订单充裕,缓解未来行业新增设备需求放缓影响。公司前三季度新签订单量89.92亿元(含增值税),三季度末在手订单114.83亿元(含增值税),同比增长76.34%。公司客户涵盖隆基、晶科、晶澳、通威、天合、阿特斯、保利协鑫等头部光伏一体化厂商,并与远景AESC、金康汽车、南京爱尔集等电芯、PACK、整车知名企业建立业务合作关系。目前光伏主产业链环节供给充裕,行业存在阶段性产能过剩风险,未来新增投资放缓。但另外一方面,新旧产能技术迭代,更高效率的串焊机产品、SMBB、0BB、低氧单晶炉等产品需求增长。公司依靠强大的研发能力不断做出产品迭代,开拓新品,巩固行业领先地位。给予公司“增持”投资评级。预计公司2023、2024、2025年归属于上市公司股东的净利润分别为11.80亿元、17.80亿元和23.14亿元,对应的全面摊薄EPS分别为5.24元、7.91元、10.29元,按照1月25日83.63元/股收盘价计算,对应PE分别为15.95、10.57和8.13倍。公司估值水平处于历史较低位置,反应投资者对设备需求增速放缓的悲观预期。公司作为串焊机领域的头部企业,具备较强的产品技术优势,技术迭代速度较快,巩固市场份额,并开拓硅片、电池设备、单晶炉等垂直业务领域产品,同时,向半导体设备和锂电设备领域延伸,有望打造新的增长点。公司中长期成长预期良好,给予公司“增持”投资评级。风险提示:光伏行业阶段性产能过剩,下游资本开支不及预期风险;光伏设备技术迭代速度较快,产品迭代不及预期风险;公司应收账款和存货规模较大,资产减值风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

汽车行业月报:北京车展开幕,自主品牌齐发力 中原证券 2024-04-28(19页) 附下载

投资要点:市场表现:汽车产销一季度保持平稳,自主品牌乘用车市场份额近60%。根据中汽协数据,1-3月...

1.5 MB共19页中文简体

1天前220积分

-

机械行业专题研究:工业机器人产业链分析及河南省产业概况 中原证券 2024-04-26(40页) 附下载

投资要点:一、我国工业机器人产业概况我国高度重视机器人产业,推行了一系列政策推动机器人产业发展。十四...

2.76 MB共40页中文简体

1天前020积分

-

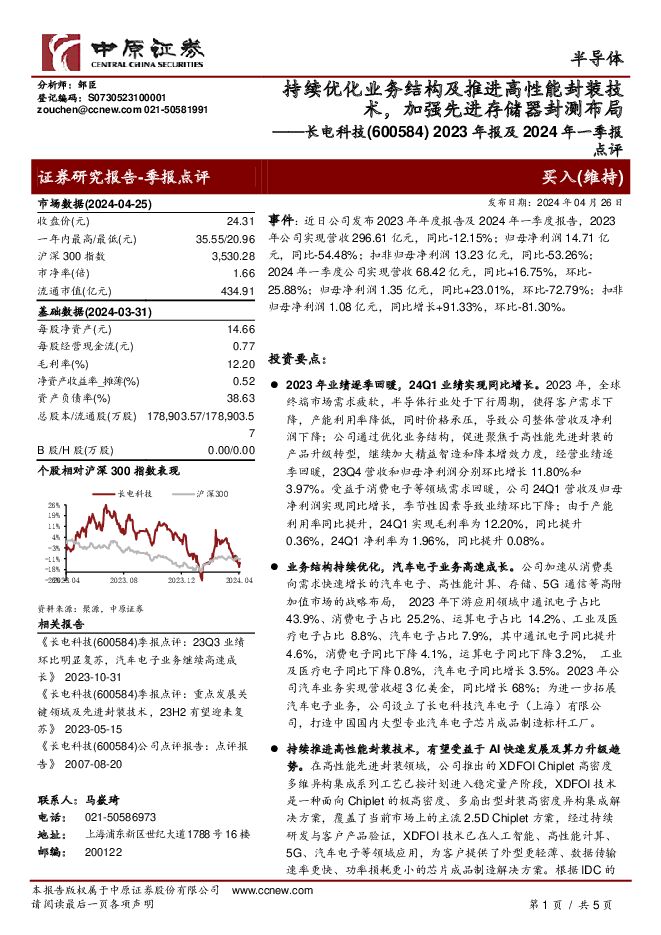

长电科技 2023年报及2024年一季报点评:持续优化业务结构及推进高性能封装技术,加强先进存储器封测布局 中原证券 2024-04-28(5页) 附下载

长电科技(600584)事件:近日公司发布2023年年度报告及2024年一季度报告,2023年公司实...

308.89 KB共5页中文简体

1天前218积分

-

伊之密 2023年报&2024一季报点评:注塑机行业需求复苏,大型压铸机不断成长 中原证券 2024-04-26(7页) 附下载

伊之密(300415)投资要点:伊之密4月19日披露2023年年报。2023年公司实现营业总收入40...

436.55 KB共7页中文简体

1天前018积分

-

伊之密 2023年报&2024一季报点评: 通用设备注塑机行业需求复苏,大型压铸机不断成长 中原证券 2024-04-26(7页) 附下载

伊之密(300415)投资要点:伊之密4月19日披露2023年年报。2023年公司实现营业总收入40...

436.55 KB共7页中文简体

1天前218积分

-

龙佰集团 年报一季报点评:钛白粉涨价带动业绩逐步改善,全产业链优势保障公司长 中原证券 2024-04-26(5页) 附下载

龙佰集团(002601)投资要点:公司公布2023年年报和2024年一季报。2023年公司实现营业收...

392.5 KB共5页中文简体

1天前018积分

-

金钼股份 公司点评报告:重点项目有序推进,公司业绩再创新高 中原证券 2024-04-26(5页) 附下载

金钼股份(601958)事件:公司发布2023年年报,2023年,公司实现营业收入115.31亿元,...

423.78 KB共5页中文简体

1天前018积分

-

江波龙 2023年报及2024年一季报点评:AI推动存储需求大幅增长 拓展企业级及车规级市场助力公司未来成长 中原证券 2024-04-26(5页) 附下载

江波龙(301308)事件:近日公司发布2023年年度报告及2024年一季度报告,2023年公司实现...

323.52 KB共5页中文简体

1天前018积分

-

湖南裕能 年报点评:出货高增长,业绩短期承压 中原证券 2024-04-26(8页) 附下载

湖南裕能(301358)事件:公司公布2023年年度报告。投资要点:公司业绩短期承压。2023年,公...

661.6 KB共8页中文简体

1天前018积分

-

国金证券 2023年年报点评:多项业务表现优异,投资收益贡献弹性 中原证券 2024-04-28(8页) 附下载

国金证券(600109)2023年年报概况:国金证券2023年实现营业收入67.30亿元,同比+17...

499.89 KB共8页中文简体

1天前018积分

-

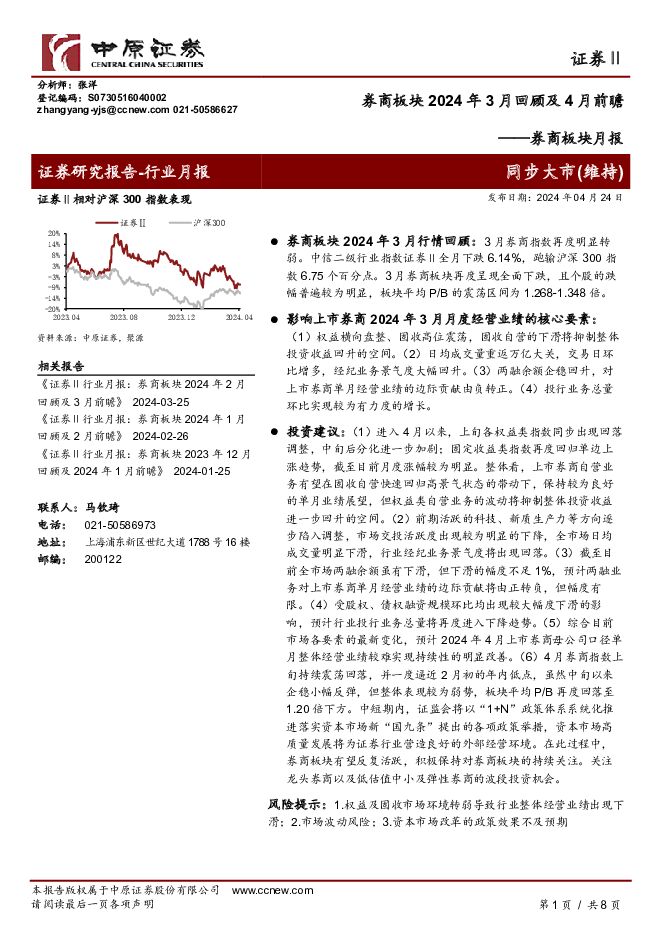

券商板块月报:券商板块2024年3月回顾及4月前瞻 中原证券 2024-04-25(8页) 附下载

券商板块2024年3月行情回顾:3月券商指数再度明显转弱。中信二级行业指数证券Ⅱ全月下跌6.14%,...

589.3 KB共8页中文简体

4天前020积分

-

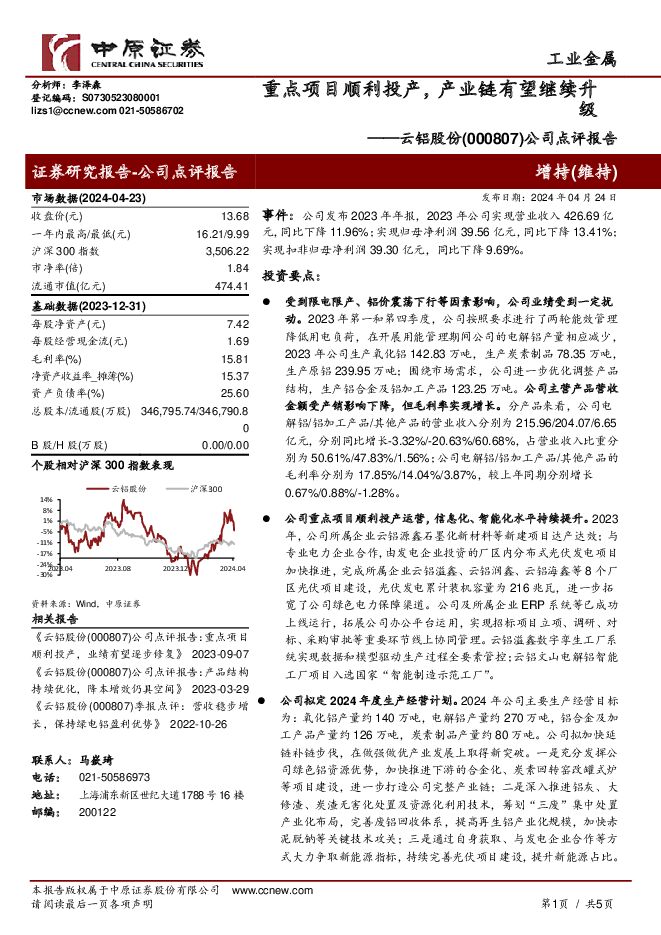

云铝股份 公司点评报告:重点项目顺利投产,产业链有望继续升级 中原证券 2024-04-25(5页) 附下载

云铝股份(000807)事件:公司发布2023年年报,2023年公司实现营业收入426.69亿元,同...

427.15 KB共5页中文简体

4天前518积分

-

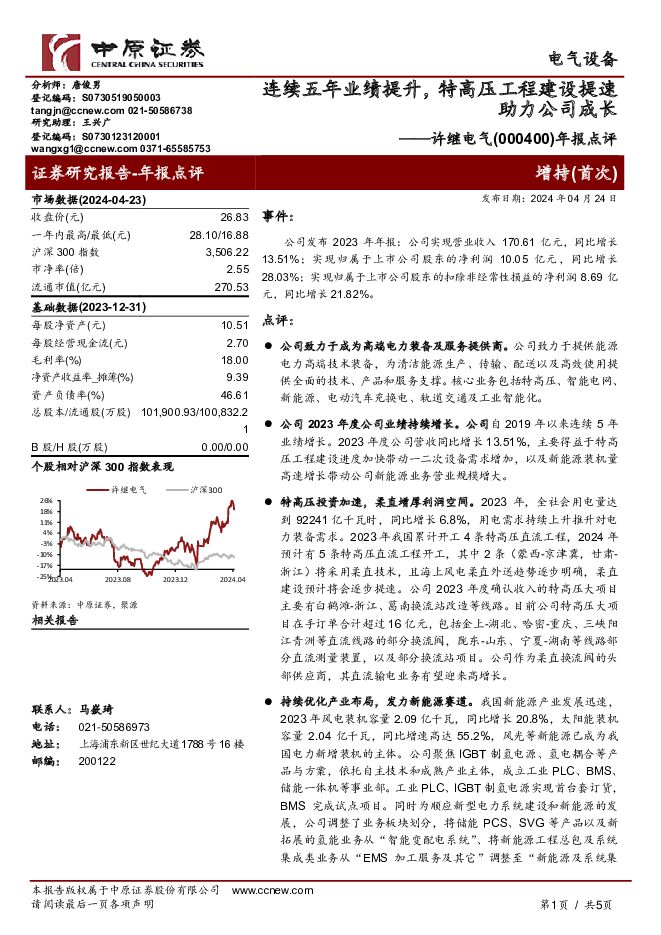

许继电气 年报点评:连续五年业绩提升 特高压工程建设提速助力公司成长 中原证券 2024-04-25(5页) 附下载

许继电气(000400)事件:公司发布2023年年报:公司实现营业收入170.61亿元,同比增长13...

396.26 KB共5页中文简体

4天前218积分

-

芒果超媒 年报点评:会员业务发展提速,广告业务逐渐企稳,关注优质内容输出能力 中原证券 2024-04-25(5页) 附下载

芒果超媒(300413)2023年公司实现营业收入146.28亿元,同比增加4.66%;归母净利润3...

437.53 KB共5页中文简体

4天前018积分

-

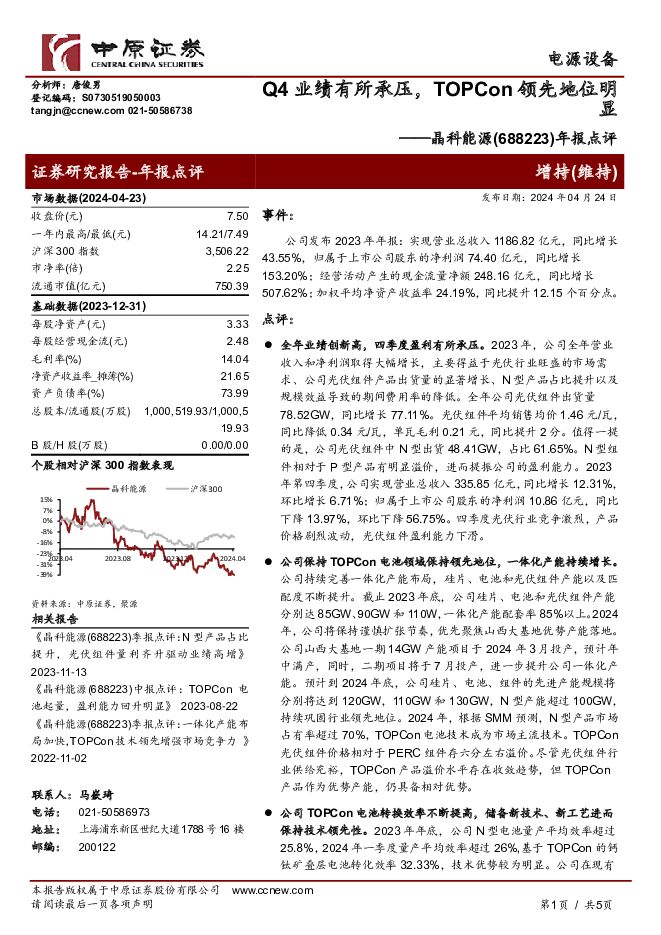

晶科能源 年报点评:Q4业绩有所承压,TOPCon领先地位明显 中原证券 2024-04-25(5页) 附下载

晶科能源(688223)事件:公司发布2023年年报:实现营业总收入1186.82亿元,同比增长43...

461.61 KB共5页中文简体

4天前218积分

-

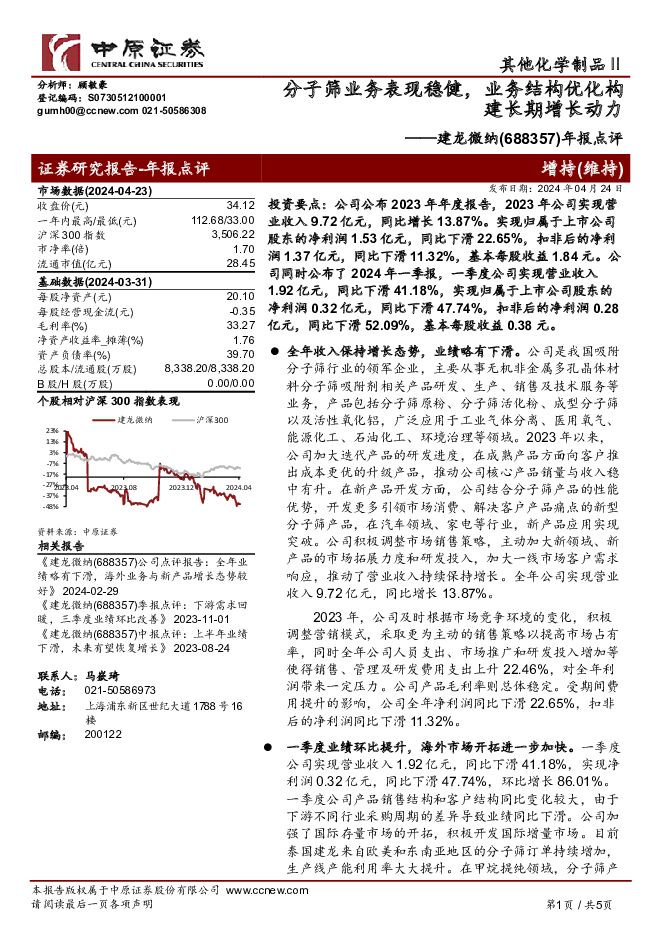

建龙微纳 年报点评:分子筛业务表现稳健,业务结构优化构建长期增长动力 中原证券 2024-04-25(5页) 附下载

建龙微纳(688357)投资要点:公司公布2023年年度报告,2023年公司实现营业收入9.72亿元...

369.68 KB共5页中文简体

4天前218积分

-

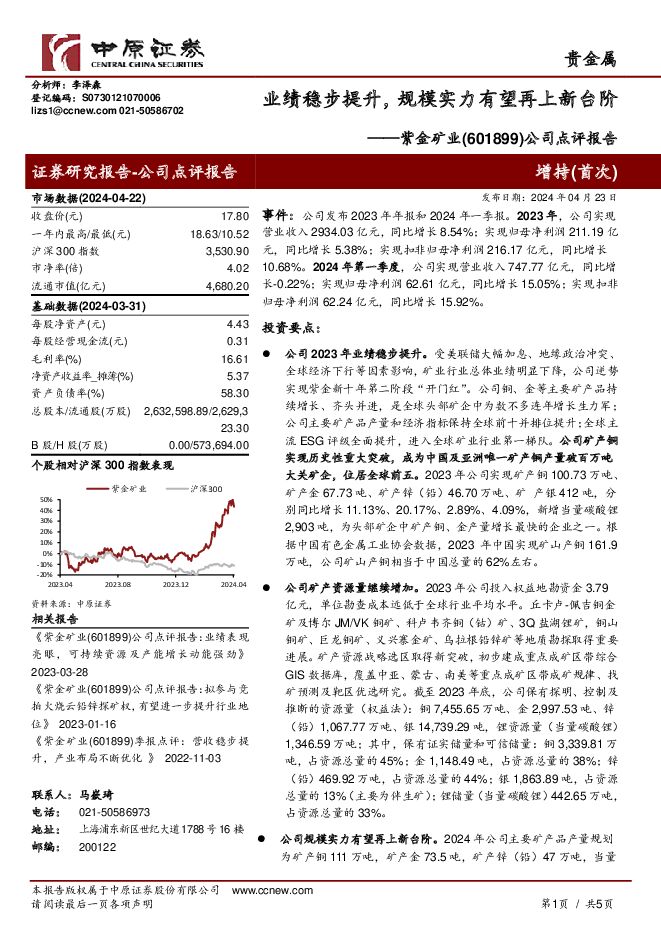

紫金矿业 公司点评报告:业绩稳步提升,规模实力有望再上新台阶 中原证券 2024-04-24(5页) 附下载

紫金矿业(601899)事件:公司发布2023年年报和2024年一季报。2023年,公司实现营业收入...

418.75 KB共5页中文简体

5天前218积分

-

紫金矿业 公司点评报告:业绩稳步提升,规模实力有望再上新台阶 中原证券 2024-04-24(5页) 附下载

紫金矿业(601899)事件:公司发布2023年年报和2024年一季报。2023年,公司实现营业收入...

418.75 KB共5页中文简体

5天前718积分

-

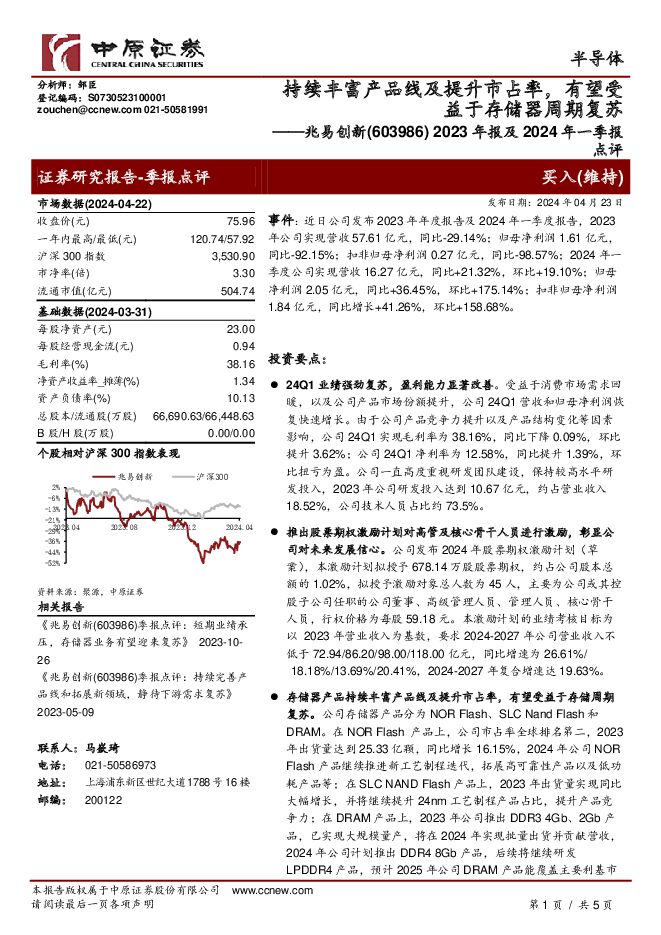

兆易创新 2023年报及2024年一季报点评:持续丰富产品线及提升市占率,有望受益于存储器周期复苏 中原证券 2024-04-24(5页) 附下载

兆易创新(603986)事件:近日公司发布2023年年度报告及2024年一季度报告,2023年公司实...

312.53 KB共5页中文简体

5天前518积分

-

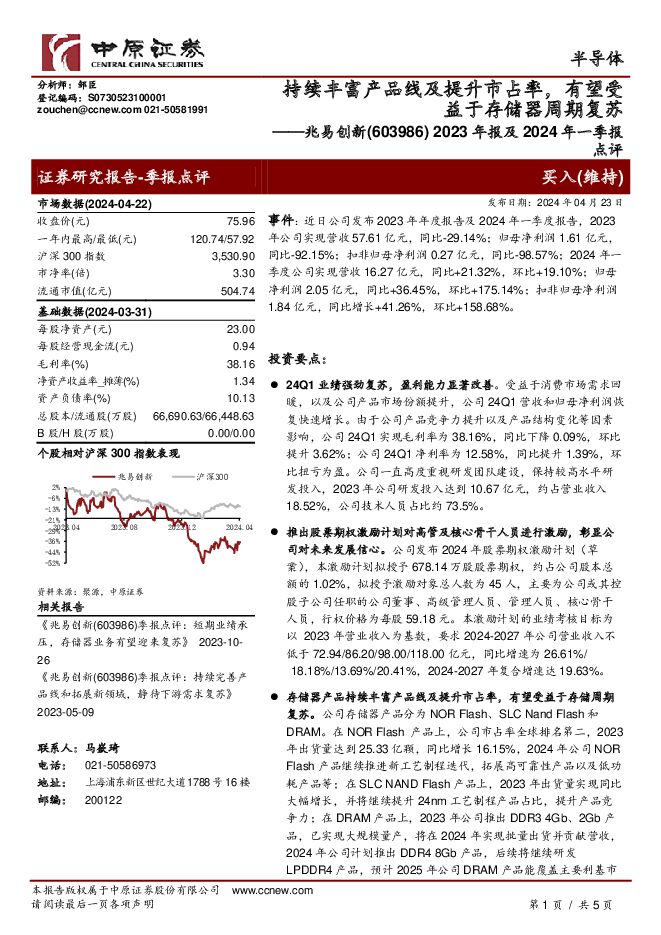

兆易创新 2023年报及2024年一季报点评:持续丰富产品线及提升市占率,有望受益于存储器周期复苏 中原证券 2024-04-24(5页) 附下载

兆易创新(603986)事件:近日公司发布2023年年度报告及2024年一季度报告,2023年公司实...

312.53 KB共5页中文简体

5天前018积分