化工行业2024年策略报告:把握补库机会,静待需求共振首创证券2024-01-11.pdf

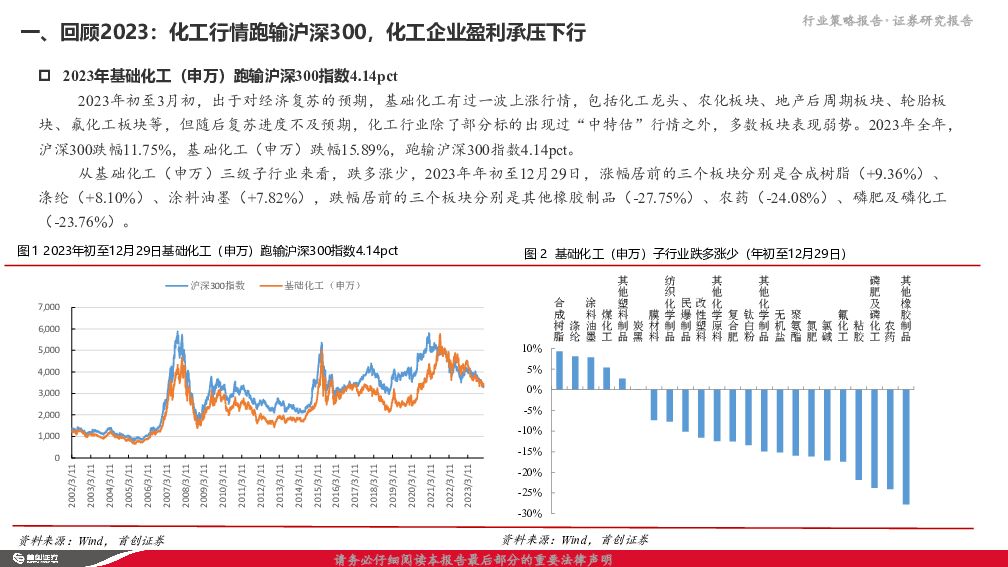

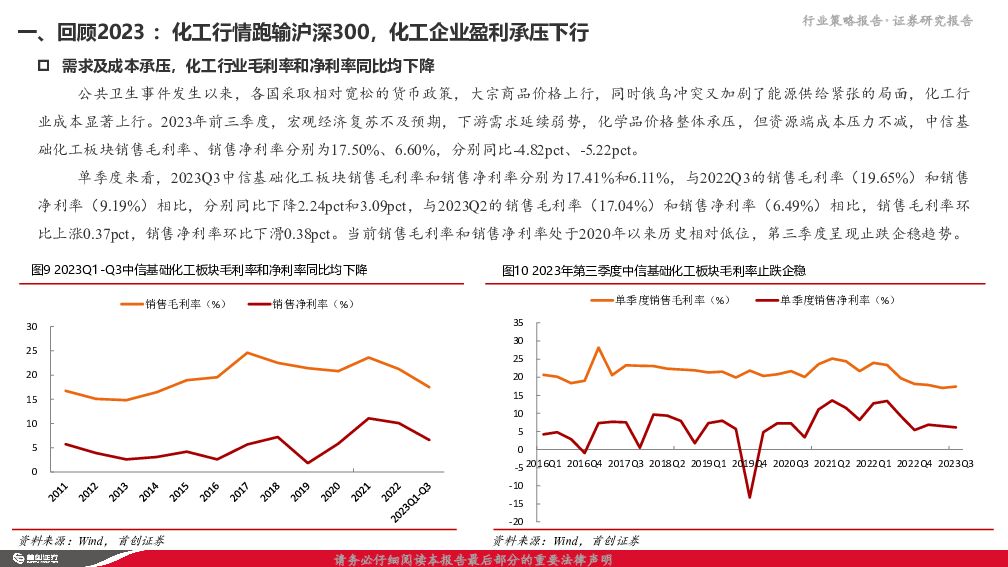

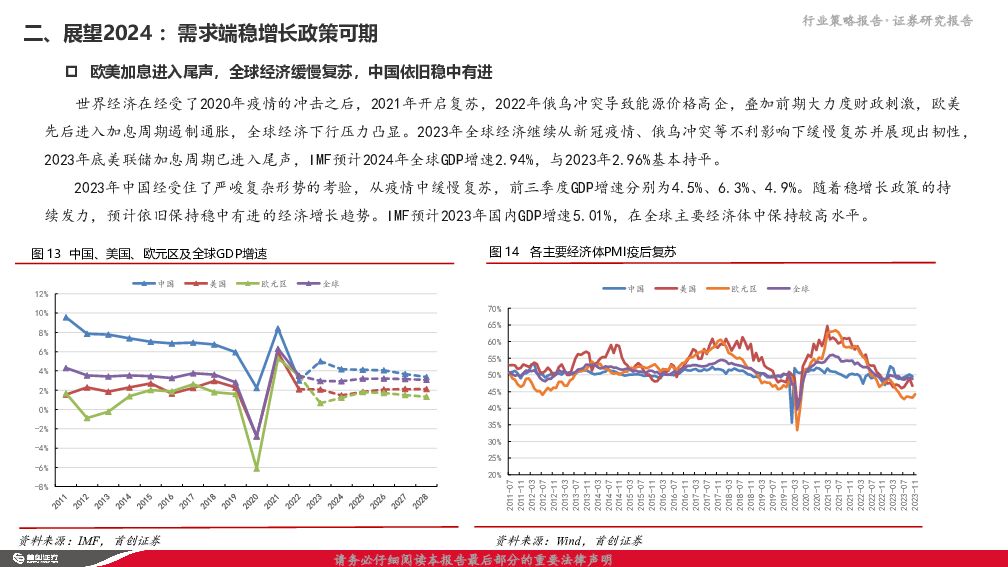

摘要:2023年回顾:化工行情表现不佳,成本压力叠加需求疲弱,化工企业盈利承压下行2023年,海外处于加息周期,国内经济复苏不及预期,化工行情整体表现不佳,基础化工(申万)跌幅15.89%,跑输沪深300指数4.14pct。在成本维持高位以及需求疲弱双重压力下,化工企业盈利下行,2023年前三季度,中信基础化工板块营业收入同比下滑7.29%,归母净利润同比下滑46.78%,板块销售毛利率为17.50%,同比下滑4.82pct,销售净利率为6.50%,同比下滑5.22pct。2024年展望:供应端产能仍处扩张周期,需求端稳增长政策可期,化工行业景气有望在主动补库带动下触底反弹2020年下半年以来,海外强财政刺激叠加国内能耗双控,化工行业迎来两年的景气周期,2021年和2022年企业盈利高位,带动资本开支快速增长,2023年前三季度在高基数背景下继续同比增长10.28%,行业仍处于产能扩张周期。2023年全球经济缓慢复苏,中国依然稳中有进,在稳增长的大背景下,不断加码的房地产政策、消费刺激政策值得期待。从库存角度看,此轮库存周期底部正逐步确立,有望迎来主动补库阶段,现在市场对经济复苏的预期偏悲观,随着库存周期逐步转向主动补库,企业的盈利有望修复,我们认为可以把握补库机会,静待需求共振。投资策略:把握补库机会,静待需求共振一、强者恒强之龙头股:我们认为化工龙头企业所具有的不仅是单纯的成本优势亦或是技术优势,而是在多年的发展和竞争进程中,围绕化工这一系统工程所做的全方位积累与提升,我们称之为系统竞争优势,正是这种持续增强和迭代的系统竞争优势造就了强者恒强的局面。叠加双碳背景下供应端的约束、技术和产品升级带来的化工品价格中枢的抬升,持续看好化工龙头企业的盈利能力和投资价值,建议关注万华化学、华鲁恒升、宝丰能源、卫星化学、龙佰集团、远兴能源。二、盈利能力回升叠加海外快速扩张之轮胎:长期来看,全球轮胎需求稳中有升,而国内轮胎企业凭借性价比优势在全球的市场份额持续提升,短期来看,国内外需求复苏,原料成本及海运成本回落,企业订单饱满盈利能力修复,建议关注正处于海外快速扩张进程中的赛轮轮胎、森麒麟。三、资源叠加刚需之农化板块:粮食价格高位,全球耕地面积稳步增长,农化产品需求刚性。国内钾肥对外依存度高,建议关注在海外拥有钾肥资源,产能稳步扩张的亚钾国际;磷化工产业链原料端磷矿石支撑强劲,下游磷肥刚性需求叠加新能源新增需求,建议关注拥有磷矿资源的川恒股份、云天化、兴发集团。农药板块建议关注具有成本优势的低估值龙头扬农化工。四、供给硬约束叠加配额元年之制冷剂:2023年11月6日,生态环境部正式印发了《2024年度氢氟碳化物配额总量设定与分配方案》,2024年三代制冷剂生产销售按照配额执行后,制冷剂配额将进一步向行业龙头集中,在供给端配额受限,但全球制冷需求仍将稳步增长的大环境下,制冷剂行业将迎来长期向上景气周期。建议关注巨化股份,永和股份、三美股份、金石资源。风险提示:油价大幅波动,化工品价格大幅波动,政策不及预期,在建项目投产及盈利不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

基础化工行业周报:看好草甘膦等农药海外补库渐启,粘胶长丝报价上行 开源证券 2024-04-28(36页) 附下载

本周行业观点1:草甘膦持续去库,看好出口链海外农药补库渐启据Wind和海关总署数据,2024年1-3...

4.87 MB共36页中文简体

2天前020积分

-

基础化工行业周报:贵州大型磷煤化工一体化项目签约,制冷剂R32、R22价格上涨 华安证券 2024-04-28(30页) 附下载

主要观点:行业周观点本周(2024/4/22-2024/4/26)化工板块整体涨跌幅表现排名第19位...

3.17 MB共30页中文简体

2天前020积分

-

基础化工行业周报:液态金属电池性能优异,产业化应用有望加速 开源证券 2024-04-28(14页) 附下载

近两周(04月12日-04月26日)行情回顾新材料指数下跌1.01%,表现弱于创业板指。半导体材料涨...

2.01 MB共14页中文简体

2天前220积分

-

氟化工行业:2024年4月月度观察:制冷剂保持高景气,多地推进萤石矿专项整治 国信证券 2024-04-26(36页) 附下载

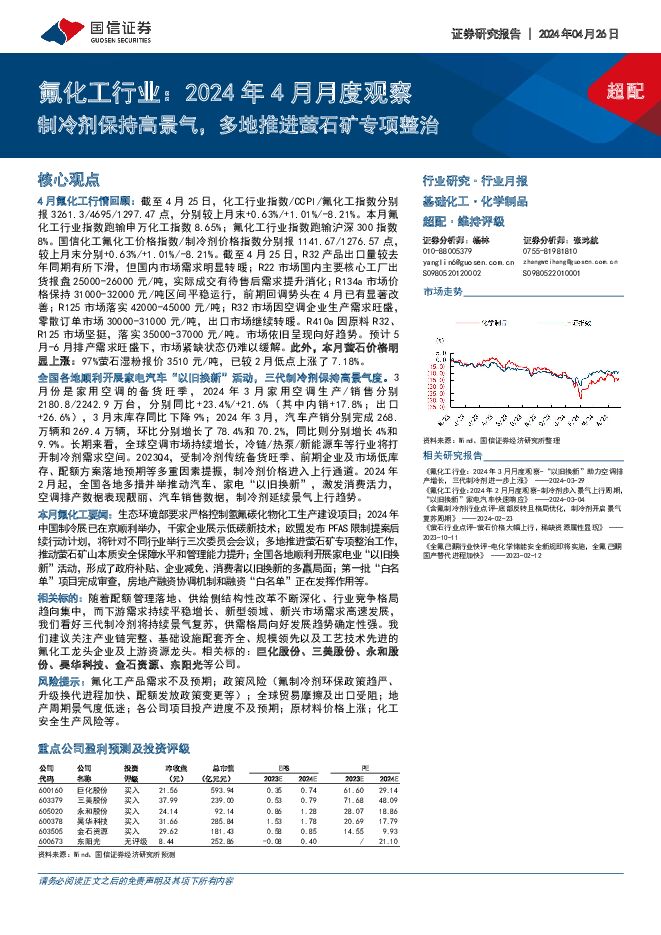

核心观点4月氟化工行情回顾:截至4月25日,化工行业指数/CCPI/氟化工指数分别报3261.3/4...

4.09 MB共36页中文简体

2天前220积分

-

化工行业行业周报:化工行业周报:赛轮等胎企业绩向好,纯碱、制冷剂等价格上行 信达证券 2024-04-28(23页) 附下载

本期内容提要:基础能源(煤油气)价格回顾:(1)原油价格:截至4月24日,WTI原油价格为82.81...

1.22 MB共23页中文简体

2天前220积分

-

基础化工行业周专题(4.22—4.28)如何看待COFs在锂电领域的应用前景? 国联证券 2024-04-27(9页) 附下载

我们在3月15日发布了报告《COFs专题研究:大有可为的有机多孔材料》,就COFs的性能和应用做了简...

1.03 MB共9页中文简体

2天前220积分

-

基础化工行业周报:关注制冷剂涨价及供给缺口下TMA涨价机会 中邮证券 2024-04-28(16页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

923.03 KB共16页中文简体

2天前020积分

-

化工行业周报:国际油价止跌企稳,纯碱价格上涨 中银证券 2024-04-28(16页) 附下载

4月份建议关注:1、大宗商品价格上行,关注大型能源央企及相关油服公司在新时代背景下的改革改善与经营业...

746.07 KB共16页中文简体

2天前020积分

-

氟化工行业周报:巨化股份、金石资源一季度业绩大幅增长,制冷剂、萤石趋势上行态势不变 开源证券 2024-04-28(22页) 附下载

本周(4月22日-4月26日)行情回顾本周氟化工指数上涨3.01%,跑赢上证综指2.25%。本周(4...

2.25 MB共22页中文简体

2天前020积分

-

大炼化周报:供需格局修复,化工品价格有所改善 信达证券 2024-04-28(17页) 附下载

国内外重点炼化项目价差跟踪:截至4月26日当周,国内重点大炼化项目价差为2456.50元/吨,环比变...

2.44 MB共17页中文简体

2天前020积分

-

云铝股份 公司简评报告:Q4利润同环比大幅改善,24年电解铝产量预计提升 首创证券 2024-04-26(3页) 附下载

云铝股份(000807)核心观点Q4利润同环比大幅改善。2023年公司实现营业收入426.69亿元,...

367.11 KB共3页中文简体

2天前018积分

-

淮北矿业 2024一季报点评报告:Q1量价同比回落,关注煤矿和煤化工项目成长性 开源证券 2024-04-27(4页) 附下载

淮北矿业(600985)Q1量价同比回落,关注煤矿和煤化工项目成长性。维持“买入”评级公司发布202...

848.19 KB共4页中文简体

2天前218积分

-

北路智控 2023年年度报告点评:营收实现快速增长,积极开拓化工领域 国元证券 2024-04-26(4页) 附下载

北路智控(301195)事件:公司于2024年4月15日收盘后发布《2023年年度报告》。点评:营业...

1.15 MB共4页中文简体

2天前018积分

-

赤峰黄金 公司简评报告:量价齐升利润高增,多项目稳步推进成长值可期 首创证券 2024-04-26(3页) 附下载

赤峰黄金(600988)核心观点量价齐升,利润高增。2023年公司实现营业收入72.21亿元,同比+...

375.34 KB共3页中文简体

2天前018积分

-

石油化工行业周报:地缘不稳定性延续,油价高位震荡 甬兴证券 2024-04-25(12页) 附下载

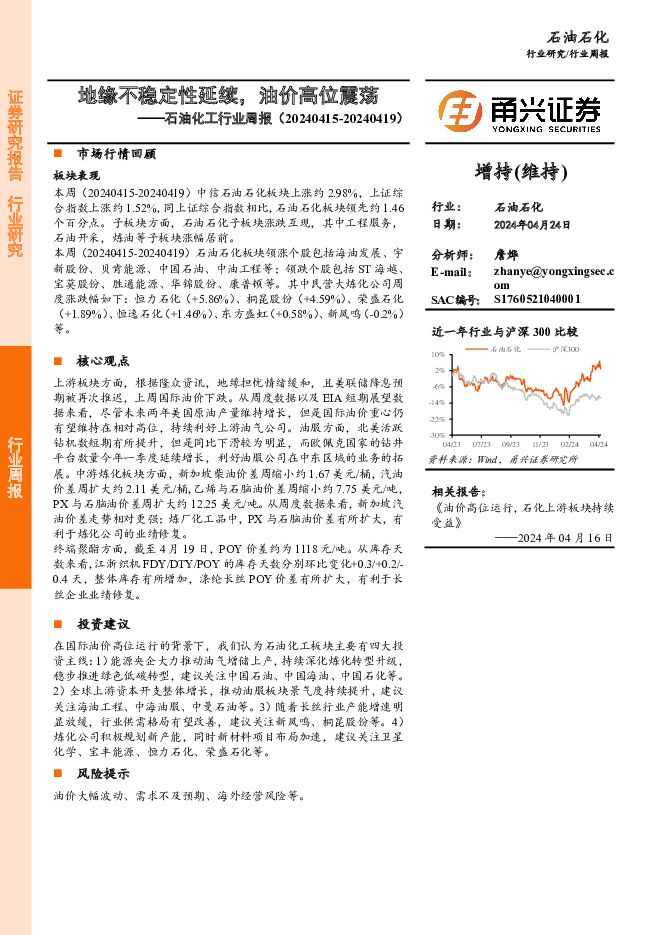

市场行情回顾板块表现本周(20240415-20240419)中信石油石化板块上涨约2.98%,上证...

1.66 MB共12页中文简体

5天前020积分

-

基础化工行业研究:价值回归风格再现,建议重点关注传统龙头和轮胎板块 国金证券 2024-04-25(17页) 附下载

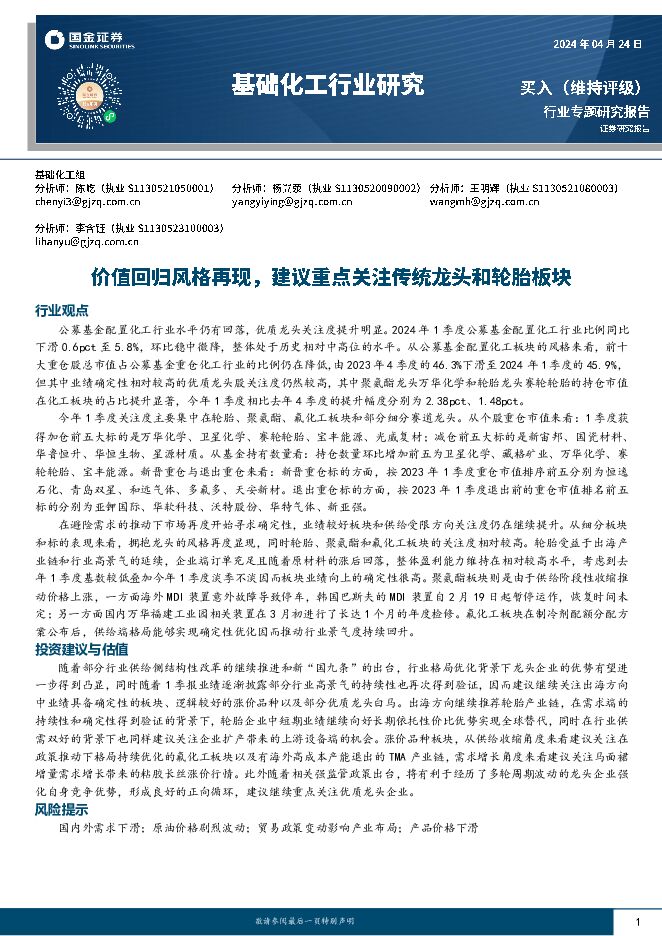

行业观点公募基金配置化工行业水平仍有回落,优质龙头关注度提升明显。2024年1季度公募基金配置化工行...

1.63 MB共17页中文简体

5天前020积分

-

基础化工行业日报:基础化工指数上涨,关注供给缺口下TMA持续涨价 中邮证券 2024-04-25(9页) 附下载

投资要点行业供给虽承压,且处于持续去库存阶段,但盈利能力触底,估值触底,2024年需求有望改善,行业...

487.04 KB共9页中文简体

5天前020积分

-

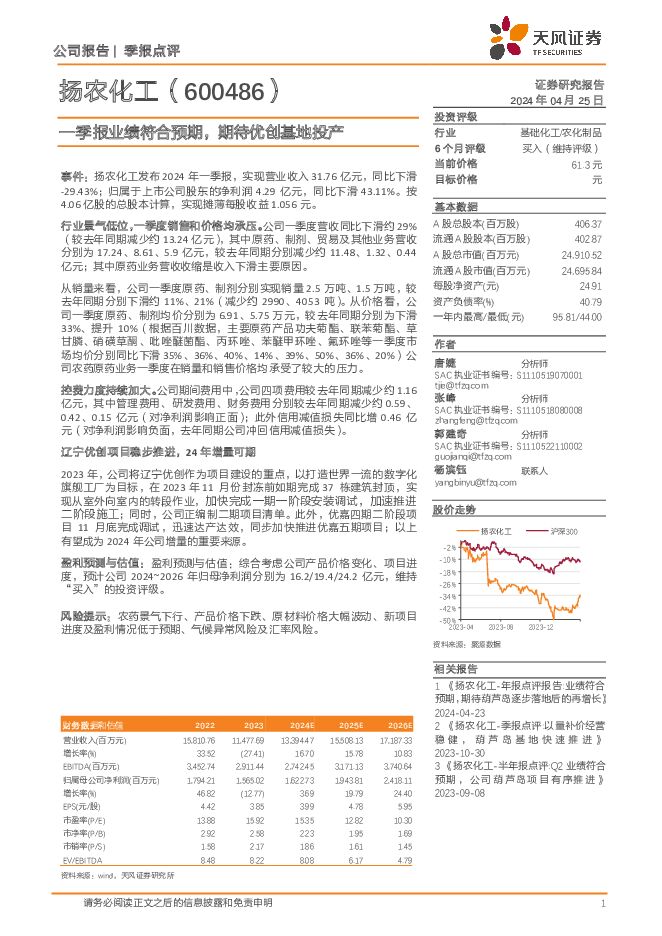

扬农化工 一季报业绩符合预期,期待优创基地投产 天风证券 2024-04-25(3页) 附下载

扬农化工(600486)事件:扬农化工发布2024年一季报,实现营业收入31.76亿元,同比下滑-2...

685.23 KB共3页中文简体

5天前218积分

-

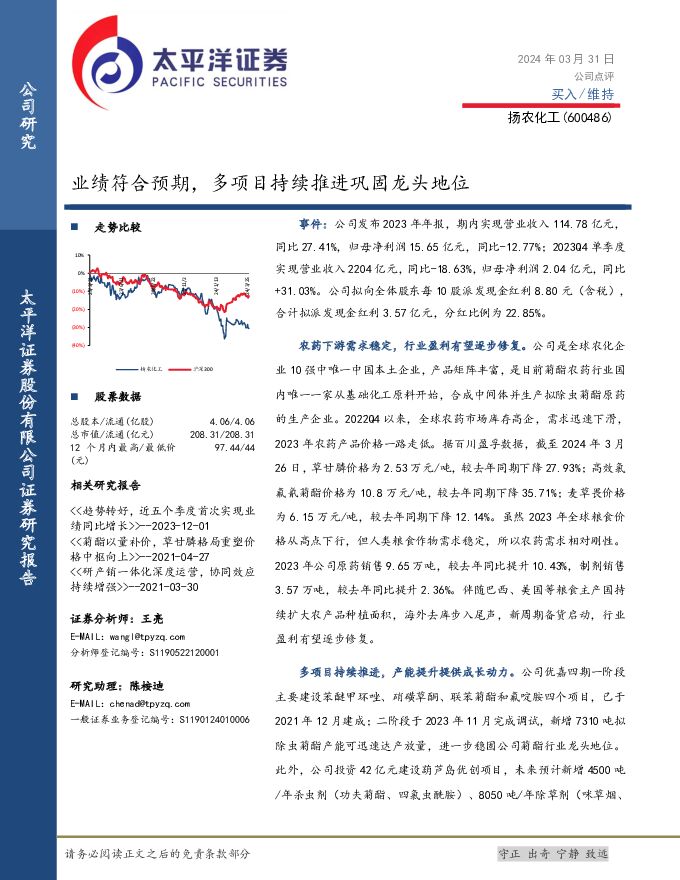

扬农化工 业绩符合预期,多项目持续推进巩固龙头地位 太平洋 2024-04-25(5页) 附下载

扬农化工(600486)事件:公司发布2023年年报,期内实现营业收入114.78亿元,同比27.4...

621.22 KB共5页中文简体

5天前818积分

-

扬农化工 公司事件点评报告:2024Q1盈利承压,新项目推进助力成长 华鑫证券 2024-04-25(5页) 附下载

扬农化工(600486)事件扬农化工发布一季度业绩公告:2024年第一季度营收约31.76亿元,同比...

329.59 KB共5页中文简体

5天前018积分