建筑装饰行业周报:9月建筑业经营扩张,再融资债券下发后企业欠款有望改善信达证券2023-10-09.pdf

摘要:PMI所代表的建筑业经营活动呈现扩张加快的状态。一方面是因为高温多雨天气影响逐渐消退,建筑业生产施工加快,商务活动指数升至较高景气区间,达到56.2%,环比上升2.4个百分点。另一端从市场预期角度看,业务活动预期指数为61.8%,高于上月1.5个百分点,继续位于高位景气区间,建筑业企业对近期市场发展信心较强,也代表一种预期修复的持续性。内蒙、天津已发再融资债券,存量债务改善预期下企业欠款有望逐步偿还,四季度建企报表或将改善。根据2023年内蒙古自治区政府再融资一般债券第九期至十一期信息披露情况,募集资金投向说明为发行地方政府再融资债券偿还存量债务。此次内蒙古发行的再融资一般债券没有用于偿还到期地方政府债券本金,而是用于偿还存量债务,且其中或为偿还政府负有偿还责任的拖欠企业账款。我们预计其他更多省份有望陆续发行更多此类债券以化解地方债务,且随着各地“一揽子化债方案”的持续推进,新增债券对拉动投资、促进经济发展的作用将有效发挥。需求端来看,城市基建仍是未来重点支持领域,也将是需求回拉的关键领域。一方面,密集政策下地产销售仍未修复。国庆假期期间,各地推盘积极性提升,同时企业加大项目优惠力度,项目到访量较节前有所增加,但在假期出游及市场信心尚未明显修复下,城市及区域间分化仍较严重,除核心城市或成熟区域楼市热度较高外,整体成交量表现一般。根据中指数据,2023年国庆假期期间(9月29日-10月6日),35个代表城市日均成交面积较去年国庆假期(10月1日-7日)及2019年假期下降两成左右。一线城市中,上海市场表现最突出,假期日均成交面积同比增长159%。另一方面,政策性资金支持也在向城市基建倾斜。1-9月,开发银行向城市基础设施领域发放贷款超过3400亿元,为城市交通、防洪排涝、污水和垃圾收集处理、管廊管网、城市有机更新等城市市政及公共设施建设、改造和智慧化升级等提供了有力支持。同时,开发银行也明确了将在下一步进一步加大以市场化方式支持城市基础设施建设力度。水泥:成本上升驱动水泥价格上涨节前全国水泥市场价格环比继续上涨,涨幅为0.7%。价格上调区域主要是华东和中南地区;其他地区价格基本稳定。9月底,国内水泥市场需求继续缓慢提升,全国重点地区水泥企业出货率为61%,环比提升0.5%。分区域看,华北、东北、华东和西北地区出货率有小幅增加;华南地区企业出货率环比持平;华中和西南地区受降雨天气影响,较上周略有下滑。价格方面,受煤炭等原燃材料价格上涨影响,水泥企业为缓解经营压力,价格延续上涨走势。价格连续三周上升:截至2023年9月28日,全国主要城市水泥价格365.48元/吨,环比+0.71%,同比-17%。出货率连续五周上升:截至2023年9月28日,全国水泥出货率为61.1%,环比+0.55pct,同比-10.89pct。开工率由升转降:截至2023年9月28日,全国水泥开工率为51.84%,环比-2.45pct,同比-6.14pct。整体出库量由升转降:截至2023年10月3日,本周全国水泥出库量522万吨,环比-8.59%,同比-38.37%。其中,水泥直供量(基建)为205.95万吨,环比-8.03%,同比-18.92%;房建+民用水泥用量为316.05万吨,环比-8.95%,同比-46.7%。库容比小幅下降:截至2023年9月28日,全国水泥库容比为75%,环比-0.63pct,同比+5.94pct。浮法玻璃:库存下降,价格有望维持稳定节前浮法玻璃价格基本稳定,库存小幅下降。节前需求方面继续以刚需为主,浮法厂出货情况有所好转,库存有所下降。节前产能小增,全国浮法玻璃生产线共计312条,在产253条,日熔量共计171850吨,环比增加600吨。生产企业库存总量为3982万重量箱,较前期库存下降50万重量箱,库存环比由增转降。5mm浮法玻璃价格保持稳定:截至2023年9月28日,全国5mm浮法白玻价格为110.05元/重箱,环比-0%,同比+23.65%。玻璃库存由升转降:截至2023年9月28日,全国(小口径)玻璃库存为2941万重箱,环比-1%,同比-38%;全国(大口径)玻璃库存为3982万重箱,环比-1%,同比-36%。5mm浮法玻璃价差继续下降:截至2023年9月28日,5mm浮法玻璃天然气价差为40.56元/重箱,环比-11.62%,同比+74.83%;5mm浮法玻璃石油焦价差为59.36元/重箱,环比-7.8%,同比+198.41%;5mm浮法玻璃重油价差为39.18元/重箱,环比-10.69%,同比+490.36%。光伏玻璃:库存仍在下降,价格有望继续维持稳定节前国内光伏玻璃库存继续下降,价格维持稳定。供应端来看,全国光伏玻璃在产生产线共计462条,日熔量合计93080吨/日,环比增加1200吨/日,库存天数为17.27天,环比下降0.51天,已连续五周下降。需求端近期组件厂家开工基本稳定。我们认为在产产线后续或仍有小幅增量,但未来短期供需关系变化不大,预计价格继续维持稳定。光伏玻璃价格稳定:截至2023年9月29日,光伏3.2mm镀膜玻璃(均价)为27.88元/平方米,环比-0%,同比+5.19%,3.2mm原片玻璃(均价)为19.75元/平方米,环比-0%,同比+3.95%,光伏2.0mm镀膜玻璃(均价)为19.75元/平方米,环比-0%,同比-1.25%,2.0mm原片玻璃(均价)为14.88元/平方米,环比-0%,同比+2.59%。光伏玻璃差价稳定:截至2023年9月29日,3.2mm镀膜玻璃天然气价差104.89元/重箱,环比+0.29%,同比+10.52%,3.2mm原片玻璃天然气价差54.11元/重箱,环比+0.56%,同比+12.66%,2.0mm镀膜玻璃天然气价差128.17元/重箱,环比+0.23%,同比-0.86%,2.0mm原片玻璃天然气价差79.42元/重箱,环比+0.38%,同比+6.92%。投资建议:建议重点关注基建产业链中手握优质订单且具备资金实力的建筑央国企龙头(中特估主线不变),如中国建筑、中国铁建、中国中铁、中国交建、四川路桥、山东路桥、安徽建工等;传统施工旺季有望带动水泥利润边际改善,建议关注水泥板块头部企业,如海螺水泥、冀东水泥、华新水泥等;保交楼贷款支持计划延续实施至2024年5月末,竣工边际改善有望持续,建议持续关注浮法玻璃龙头企业,此外,商务部已发布关于促进家居消费若干措施的通知,消费建材头部企业有望迎来复苏机会,相关标的如旗滨集团、三棵树、东方雨虹、坚朗五金、兔宝宝、北新建材、伟星新材等;建议关注稳健复苏的玻纤板块,后续供需格局有望改善的背景下,建议关注山东玻纤、中国巨石、长海股份、中材科技、宏和科技等;光伏高景气背景下建议关注亚玛顿、金晶科技、硅宝科技、回天新材;电力投资提速下建议关注中国电建、中国能建、苏文电能;“一带一路”十周年之际,国际工程项目订单需求有望提速,建议关注中工国际、中钢国际、中材国际、北方国际;减隔震行业扩容逻辑兑现的背景下推荐震安科技(赛道具备长期投资机会),建议关注天铁股份、时代新材、科顺股份;受益于下游电子等高景气板块,建议关注洁净室行业标的圣晖集成、柏诚股份、亚翔集成、太极实业;设计+AI场景有望随着技术提升而大幅提高经营效率,建议关注华建集团、华阳国际、华设集团;建筑工程设备租赁行业渗透率持续提升,加之运营模式优质,建议关注综合工程设备服务商、高空作业平台租赁龙头宏信建发。风险因素:基建、房地产投资大幅下滑,原材料成本大幅波动。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

银行行业深度研究:山东区域经济全貌及城商行透视-齐鲁青未了,蝶变新篇章 信达证券 2024-05-14(32页) 附下载

本期内容提要:山东战略定位清晰,是我国重要工业基地和北方经济发展战略支点。山东地理位置具有独特性,战...

1.97 MB共32页中文简体

5小时前97320积分

-

煤炭开采:印尼及东南亚煤炭供需展望 信达证券 2024-05-14(40页) 附下载

本期内容提要:高速增长的人口与经济促进能源消费的快速提升,煤炭消费的增加尤为显著。随着人口和经济的高...

2.5 MB共40页中文简体

5小时前5420积分

-

银行行业4月社融金融数据点评:4月融资较弱主要受需求偏弱和政策调整影响 东兴证券 2024-05-14(6页) 附下载

事件:5月11日,人民银行披露2024年4月社融金融数据:新增贷款7300亿元,社融减少1987亿元...

744.19 KB共6页中文简体

5小时前80220积分

-

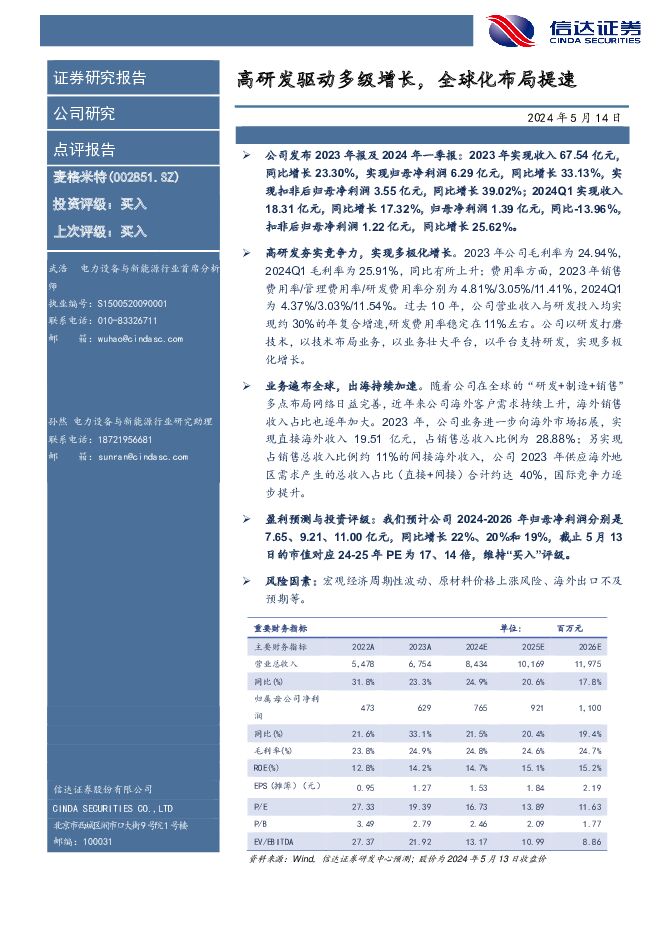

麦格米特 高研发驱动多级增长,全球化布局提速 信达证券 2024-05-14(4页) 附下载

麦格米特(002851)公司发布2023年报及2024年一季报:2023年实现收入67.54亿元,同...

428.05 KB共4页中文简体

5小时前28818积分

-

医药生物行业周报:持续关注央国企改革,院外品牌消费受益于老龄化需求提升 信达证券 2024-05-13(15页) 附下载

本期内容提要:上周市场表现:上周医药生物板块收益率为+2.61%,板块相对沪深300收益率为+0.8...

1.59 MB共15页中文简体

1天前40020积分

-

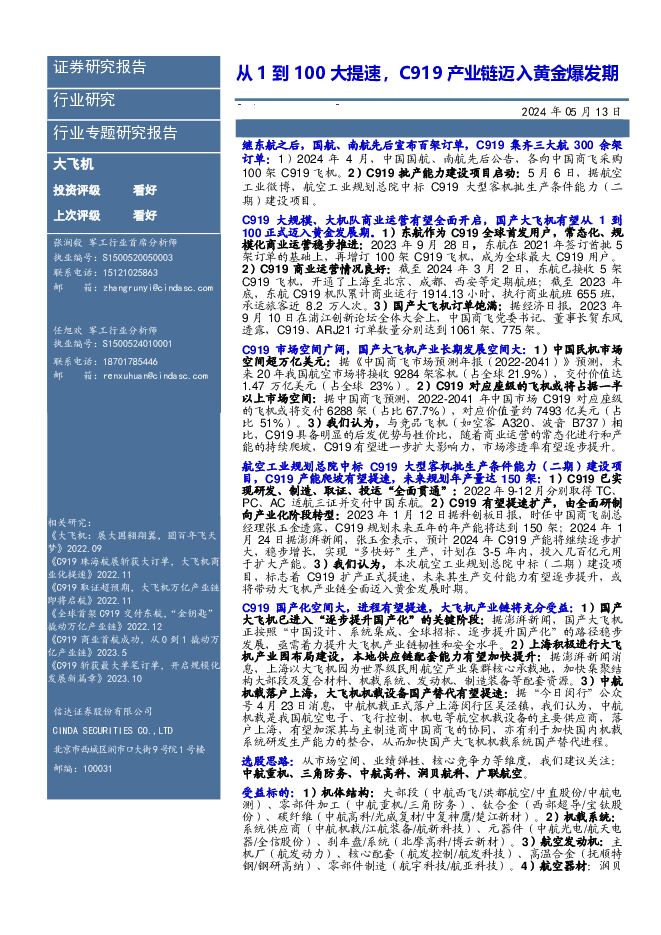

大飞机行业专题研究报告:从1到100大提速,C919产业链迈入黄金爆发期 信达证券 2024-05-13(12页) 附下载

订单:1)2024年4月,中国国航、南航先后公告,各向中国商飞采购100架C919飞机。2)C919...

1.84 MB共12页中文简体

1天前5120积分

-

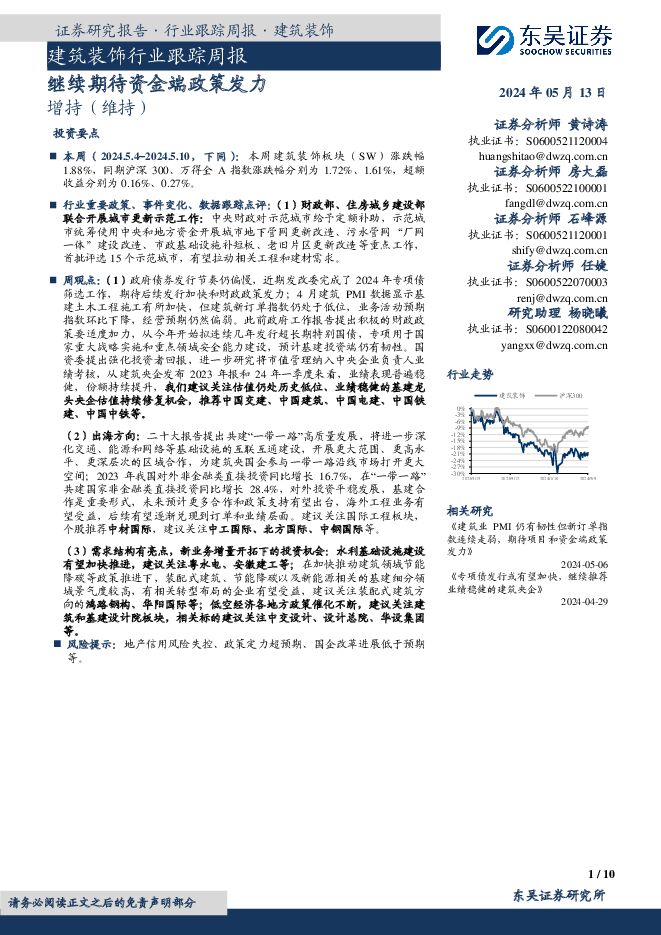

建筑装饰行业跟踪周报:继续期待资金端政策发力 东吴证券 2024-05-13(10页) 附下载

投资要点本周(2024.5.4–2024.5.10,下同):本周建筑装饰板块(SW)涨跌幅1.88%...

500.48 KB共10页中文简体

1天前39820积分

-

传媒行业:OpenAI计划宣布ChatGPT和GPT-4更新,DeepSeek发布全新一代MoE大模型 信达证券 2024-05-13(5页) 附下载

近期AI相关热点更新:OpenAI重磅更新定档本周一,预计展示全能AI语音助手。OpenAI宣布将在...

502.44 KB共5页中文简体

1天前82920积分

-

神州信息 金融科技业务实现良好增长态势,前瞻性布局量子通信领域 信达证券 2024-05-13(5页) 附下载

神州信息(000555)事件:神州信息发布2024年一季度报告,公司实现收入17.68亿元,同比下降...

341.89 KB共5页中文简体

1天前47918积分

-

洁特生物 业绩短期承压,2024年有望恢复增长 信达证券 2024-05-13(5页) 附下载

洁特生物(688026)事件:公司发布2023年年报及2024年一季报,2023年实现营业收入4.6...

340.32 KB共5页中文简体

1天前91918积分

-

我们需要习惯信贷的低增 信达证券 2024-05-13(10页) 附下载

低信贷不等同于经济支持力度弱。信贷总量增速从两位数的高增变成个位数,但当前信贷增速“换挡”不能与“支...

650.13 KB共10页中文简体

1天前19415积分

-

原油周报:市场等待OPEC+6月会议,油价震荡波动 信达证券 2024-05-12(28页) 附下载

本期内容提要:【油价回顾】截至2024年5月10日当周,油价震荡波动。本周,一方面以色列攻打加沙拉法...

3.95 MB共28页中文简体

2天前16020积分

-

有色金属周度报告:美国就业数据低于预期,继续看好金属价格上行 信达证券 2024-05-12(10页) 附下载

美国就业数据低于预期,继续看好金属价格上行。美国4月新增就业岗位17.5万个,低于预期的24.3万个...

1.38 MB共10页中文简体

2天前66720积分

-

新消费周观点:猪价同比转正拉动CPI兑现,持续验证消费配置长线逻辑 信达证券 2024-05-12(8页) 附下载

本期内容提要:猪价回到正增长,4月CPI超预期回升。本周六公布的4月CPI同比上涨0.3%,高于市场...

1.22 MB共8页中文简体

2天前18820积分

-

煤炭开采行业周报: 煤价企稳回升仍具上涨趋势,供需基本面持续向好 信达证券 2024-05-12(31页) 附下载

本期内容提要:本周产地煤价环比上涨。截至5月10日,陕西榆林动力块煤(Q6000)坑口价840.0元...

1.94 MB共31页中文简体

2天前79520积分

-

汽车行业跟踪:极氪正式在纽交所挂牌上市,看好五月需求释放与智能化迭代机会 信达证券 2024-05-12(23页) 附下载

本期内容提要:四月乘用车数据小幅下降,看好五月开始政策带动需求释放与智能化迭代机会。根据乘联会数据,...

1.74 MB共23页中文简体

2天前50020积分

-

大炼化周报:供给缩量推动化工品价格修复,价差水平改善 信达证券 2024-05-12(18页) 附下载

本期内容提要:国内外重点炼化项目价差跟踪:截至5月10日当周,国内重点大炼化项目价差为2457.94...

2.44 MB共18页中文简体

2天前80020积分

-

信达家电·热点追踪:多地地产限购政策放松,石头发布洗烘一体机新品 信达证券 2024-05-12(13页) 附下载

本期内容提要:近期,房地产放松政策频出。杭州不再审核购房资格,全面取消在本市范围内购买住房的条件和套...

906.86 KB共13页中文简体

2天前8320积分

-

银行:新增社融转负,期待政策发力 信达证券 2024-05-12(11页) 附下载

4月社融明显低于预期,直接融资为主要拖累。2024年4月新增社融-0.20万亿元,为2005年11月...

575.55 KB共11页中文简体

2天前22220积分

-

非银金融:自营投资能力驱动业绩、关注非方向性和并购双主线 信达证券 2024-05-11(28页) 附下载

本期内容提要:中央金融工作会议首提“政治性”、“人民性”,以中国式现代化全面推进强国建设、民族复兴伟...

2.1 MB共28页中文简体

2天前46020积分