拓斯达23Q2业绩环比大幅回升,五轴机床、光伏领域实现翻倍增长山西证券2023-08-21.pdf

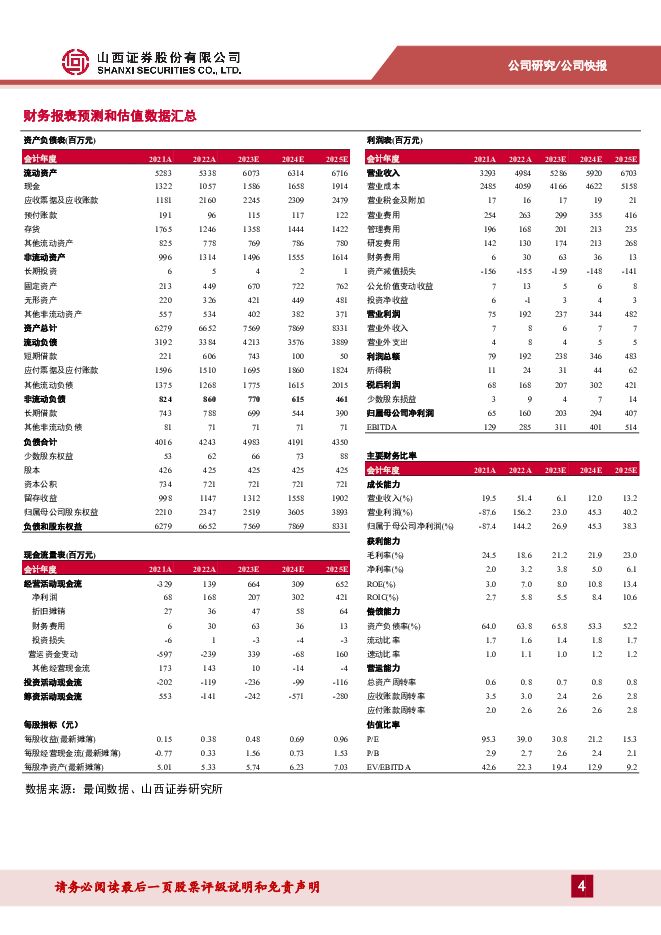

摘要:拓斯达(300607)事件描述公司披露2023年半年度报告:报告期内,公司实现营业收入21.03亿元,同比增长2.94%;实现归母净利润8437.15万元,同比下降17.55%;扣非后归母净利润7760.93万元,同比下降18.00%。业绩超出此前预期。事件点评2023Q2经营改善明显,营收、净利润分别环比增长63.16%、500.17%。报告期内,公司实现归母净利润8,437.15万元,同比下降17.55%,主要系智能能源及环境管理系统业务一季度交付的部分项目毛利率较低、整体毛利额减少超0.6亿元所致。分季度来看,2023Q2公司实现营收13.04亿元,同比增长17.05%、环比增长63.16%,实现归母净利润7232.14万元,同比增长49.15%、环比增长500.17%。2023Q2各业务板块盈利能力显著提升,单季度综合毛利率为21.83%,同比提升2.71pct、环比提升1.2pct;净利率为5.80%,同比提升1.26pct、环比提升4.36pct。2023H1,公司毛利率同比下降0.4pct至21.37%,净利率同比下降1pct至4.14%。分业务板块来看,2023H1,数控机床业务毛利率30.74%,同比上升4.11pct,Q2同比上升3.32pct、环比上升2.67pct;工业机器人及自动化应用系统业务毛利率33.79%,同比上升5.69pct,Q2同比上升8.91pct、环比上升1.11pct;注塑机、配套设备及自动供料系统业务毛利35.19%,同比上升0.41pct,Q2同比上升0.4pct、环比基本持平;智能能源及环境管理系统业务毛利率13.46%,同比下降2.05pct,主要系一季度交付项目拖累导致,Q2毛利率同比上升3.72pct、环比上升4.41pct。2023H1,公司期间费用率为12.94%,同比增长0.52pct,其中销售费用率5.44%,同比减少0.06pct;管理费用率3.83%,同比减少0.38pct;财务费用率0.79%,同比增加0.58pct,主要系报告期内汇兑损失及银行借款利息费用增加所致;研发费用率2.89%,同比增长0.38pct,主要系公司持续加大产品研发投入所致。报告期内,公司数控机床业务实现营业收入1.39亿元,同比增长42.08%,Q2单季度同比增长45.14%、环比增长近1.1倍,签单量及出货量均实现大幅增长。根据公司2023年半年度报告,报告期内,公司五轴联动数控机床签单量115台,同比增长近70%,出货量111台,同比增长超140%,从市场需求端来看,订单需求量持续保持稳定增长。公司新推出HMU1500卧式五轴联动加工中心,该机床搭载埃弗米自主研发的高刚性大扭矩的齿轮传动转台,整机刚性优良,动作灵敏,主要应用于航空类钛合金、高温合金及其它大中型复杂零件、新能源汽车副车架等加工领域,已实现向客户交付。报告期内,公司工业机器人及自动化应用系统业务实现营业收入4.37亿元,同比下降17.16%,多关节机器人产品线进一步丰富,自产多关节工业机器人本体出货量约1000台,在大客户开拓上取得明显成效。其中工业机器人实现营业收入1.10亿元,同比下降34.06%,主要是由于(1)注塑领域行业景气度下行以及行业竞争加剧的影响,直角坐标机器人收入同比下降21.02%;(2)公司今年主动收缩贸易类机器人业务,该业务下滑63.68%。自动化应用系统业务实现营业收入3.27亿元,同比下降9.32%,主要原因系公司处于战略考虑主动收缩。公司加快布局新产品的研发,报告期内新增了4款SCARA机器人及2款六轴机器人。其中TRH010-800-400-S、TRH010-1000-400-S在轻量化及速度加速度平衡处理,特别适合于高节拍场景,适用于3C、包装、新能源等领域;TRH010-800-400-H、TRH010-1000-400-H在末端采用了减速机直连及支撑杆加强设计,具有重载高刚性,特别适合于负载较重偏心较大的应用场景,适用于3C、包装、新能源等领域。报告期内,公司注塑机、配套设备及自动供料系统业务实现营业收入1.69亿元,同比下降14.09%,全电动注塑机获得客户高度认可并实现小批量销售。其中,注塑机业务实现营业收入7490.39万元,同比增长2.59%,Q2同比增长45.14%,主要系(1)公司持续进行产品性能迭代升级,客户认可度提升,(2)产品技术工艺持续优化,供应链体系逐渐完善,盈利能力有所改善所致;注塑机配套设备及自动供料系统业务实现营业收入9446.27万元,同比下降23.90%,主要与注塑领域下游行业整体景气度下行有关。报告期内,公司全电动注塑机获得客户高度认可并实现小批量销售。与传统的液压注塑机相比,全电动注塑机具有节能环保、可控性高、噪声低、易维护等优势,精度与成型效率高,在3C和医疗等对工作环境、精密度要求高的行业中具有显著优势。报告期内,公司智能能源及环境管理系统业务实现营业收入13.07亿元,同比增长10.83%,大客户持续增加,横向拓展效果明显。公司近年来持续拓展大客户,在3C、光伏、锂电等领域已与多家大客户建立了合作关系,为客户提供国内及海外地区的智能工厂解决方案服务,受益于下游客户需求持续增加,该板块业务规模实现相应增长。公司在光伏、3C等领域新客户、新订单上实现新突破。根据公司2023年半年度报告,公司在光伏领域的客户开拓力度较大,1-7月光伏客户订单总额超12亿元,约为去年全年的2.4倍,客户包括隆基绿能、通威股份、晶澳科技、晶科能源、天合光能、阳光电源、华晟新能源等。同时,公司在3C领域持续拓展,相关订单持续增加,客户包括立讯精密、富士康、伯恩光学、华勤技术等。基于公司各业务板块之间的高度协同性,未来公司工业机器人、注塑机、数控机床等产品类业务逐步切入大客户供应体系的空间较大。全球布局营销网络,渠道及市场优势明显,进一步加大东南亚市场布局。报告期内,公司实现海外收入2.66亿元,同比增长48.26%,占总收入比重增加至12.64%。截至2023年6月30日,公司在全国拥有约30家办事处,200余人的销售队伍,拥有国内代理商及经销商20余家,国际代理商及经销商30余家,海外销售遍及50多个国家和地区,其中,公司在越南的布局更早,业务开拓已有明显成效,积累了一定程度的品牌优势。今年开始,公司加大力度发展墨西哥业务,目前已有几个重要项目正在有序推进。随着公司在墨西哥等新市场布局的持续扩大,公司海外市场收入将会进一步提升。盈利预测、估值分析和投资建议:我们预计公司2023-2025年归母净利润分别为2.0亿元、2.9亿元、4.1亿元,同比分别增长26.9%、45.3%、38.3%,EPS分别为0.48元、0.69元、0.96元,按照8月21日收盘价14.65元,PE分别为30.8、21.2、15.3倍,维持“买入-A”的投资评级。风险提示:宏观经济波动和下游行业周期变化风险;上游原材料短缺及采购成本大幅上升的风险;应收账款风险;产品替代及技术失密的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

太阳能行业周报:1-3月国内光伏新增装机同比增长35.9%,产业链价格持续下行 山西证券 2024-04-28(4页) 附下载

投资要点国家能源局:1-3月国内光伏新增装机同比增长35.9%:4月22日,国家能源局发布1-3月份...

417.3 KB共4页中文简体

1天前420积分

-

机器人系列报告:丝杠:高端机床国产替代,机器人再添增长空间 天风证券 2024-04-26(26页) 附下载

一、丝杠:线性传动部件,下游应用多在机床、工业自动化、汽车等,人形机器人有望打开新空间丝杠主要包括梯...

1.7 MB共26页中文简体

1天前020积分

-

光伏支架行业研究:光伏支架市场空间广阔,跟踪支架渗透率有望提升 源达信息 2024-04-28(14页) 附下载

投资要点光伏支架为太阳能面板关键支撑部件光伏支架是太阳能光伏发电系统中用于支撑、安装和稳固太阳能面板...

2.16 MB共14页中文简体

1天前220积分

-

电力月报:3月用电高增,用电增速继续高于规上发电 山西证券 2024-04-26(26页) 附下载

电力月度数据:3月行情回顾:3月CS电力及公用事业板块上涨4.32%,沪深300指数上涨0.61%,...

2.65 MB共26页中文简体

1天前220积分

-

光伏产业链周评(4月第4周):3月光伏装机同比下滑三成,欧洲通过禁止强迫劳动法案 国信证券 2024-04-28(19页) 附下载

摘要及投资建议【产业链价格】主链方面,受库存影响,本周硅料价格继续走跌。P型方面,硅料价格下跌2.5...

1.87 MB共19页中文简体

1天前220积分

-

电力设备及新能源周报:北京车展顺利开幕,1-3月国内光伏新增装机超45GW 民生证券 2024-04-28(28页) 附下载

本周(20240422-20240426)板块行情电力设备与新能源板块:本周上涨1.04%,涨跌幅排...

1.26 MB共28页中文简体

1天前020积分

-

非银行金融行业周报:公募费改全面落地,高质量发展渐行渐稳 山西证券 2024-04-26(11页) 附下载

投资要点公募费率改革措施全面落地。4月19日,证监会制定发布《公开募集证券投资基金证券交易费用管理规...

1001.99 KB共11页中文简体

1天前020积分

-

意华股份 Q1业绩超预期,光伏支架有望放量 中泰证券 2024-04-28(4页) 附下载

意华股份(002897)投资要点公告摘要:公司发布2023年报及2024年一季报,2023年实现营收...

481.62 KB共4页中文简体

1天前218积分

-

旗滨集团 光伏玻璃盈利能力接近龙头水平,看好公司未来成长 天风证券 2024-04-28(3页) 附下载

旗滨集团(601636)事件:公司发布23年年报,23fy实现营收/归母净利/扣非归母净利156.8...

689.62 KB共3页中文简体

1天前218积分

-

瑞丰新材 Q1业绩稳定增长,润滑油需求向好 山西证券 2024-04-27(5页) 附下载

瑞丰新材(300910)事件描述公司发布2024年一季报,实现营业收入7.14亿元,同比+14.41...

404 KB共5页中文简体

1天前018积分

-

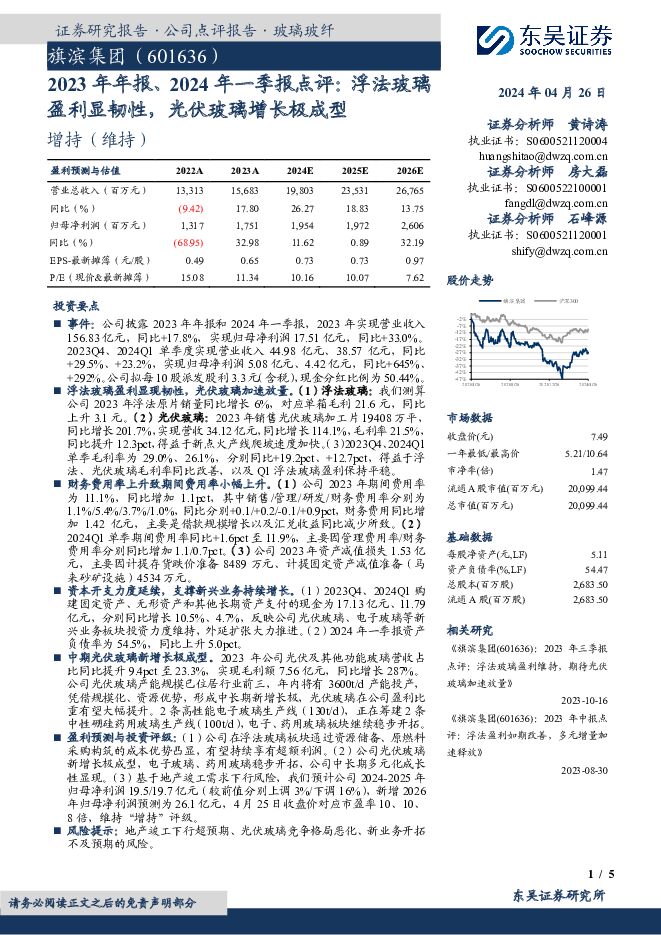

旗滨集团 2023年年报、2024年一季报点评:浮法玻璃盈利显韧性,光伏玻璃增长极成型 东吴证券 2024-04-26(5页) 附下载

旗滨集团(601636)投资要点事件:公司披露2023年年报和2024年一季报,2023年实现营业收...

578.3 KB共5页中文简体

1天前218积分

-

普冉股份 23Q4环比扭亏为盈,“存储+”战略有效推进 山西证券 2024-04-26(6页) 附下载

普冉股份(688766)事件描述公司发布2023年年度报告。2023年全年实现营业收入11.27亿元...

442.26 KB共6页中文简体

1天前018积分

-

欧派家居 2023年派息率提升至55%,降本增效助力毛利率提升 山西证券 2024-04-26(5页) 附下载

欧派家居(603833)事件描述4月24日,公司披露2023年年报,2023年,公司实现营业收入22...

432.26 KB共5页中文简体

1天前018积分

-

南网能源 2024年一季报点评:主业稳步推进,2024布局分散式风电,探索户用光伏 东吴证券 2024-04-28(3页) 附下载

南网能源(003035)投资要点事件:公司发布2024年一季报,公司实现营业收入5.76亿元,同比增...

505.67 KB共3页中文简体

1天前018积分

-

龙源电力 2024年一季报点评:风平火起,光伏延续增势 民生证券 2024-04-26(3页) 附下载

龙源电力(001289)事件概述:4月25日,公司发布2024年一季度报告,报告期内实现营业收入98...

664.43 KB共3页中文简体

1天前418积分

-

联瑞新材 营收与净利润同比双增长,加大研发助力高端产能放量 山西证券 2024-04-27(5页) 附下载

联瑞新材(688300)事件描述公司发布2024年第一季度度报告,实现营收2.02亿元,同比增加39...

406.82 KB共5页中文简体

1天前018积分

-

立讯精密 消费电子为基,AI驱动多元化发展 山西证券 2024-04-26(5页) 附下载

立讯精密(002475)事件描述公司发布2023年年报以及24年一季报,同时发布上半年业绩展望。公司...

424.88 KB共5页中文简体

1天前018积分

-

科德数控 2023年新签订单同比增长65%,定增落地推动产能扩建 山西证券 2024-04-26(5页) 附下载

科德数控(688305)事件描述公司披露2023年年度报告:报告期内,公司实现营业收入4.52亿元,...

426.84 KB共5页中文简体

1天前018积分

-

华勤技术 24年一季度业绩稳健增长,高性能计算充分受益AI大浪潮 山西证券 2024-04-26(5页) 附下载

华勤技术(603296)事件描述公司公告2023年业绩:收入853.38亿元,同比-7.89%;归母...

414.44 KB共5页中文简体

1天前018积分

-

恒源煤电 经营预期稳健,高股息有望提振估值 山西证券 2024-04-28(5页) 附下载

恒源煤电(600971)事件描述公司发布2024年第一季度报告:报告期内公司实现营业收入20.51亿...

406.96 KB共5页中文简体

1天前018积分