基础化工行业周报:四川推动两大磷矿基地建设,纯MDI、热法磷酸价差扩大华安证券2023-08-13.pdf

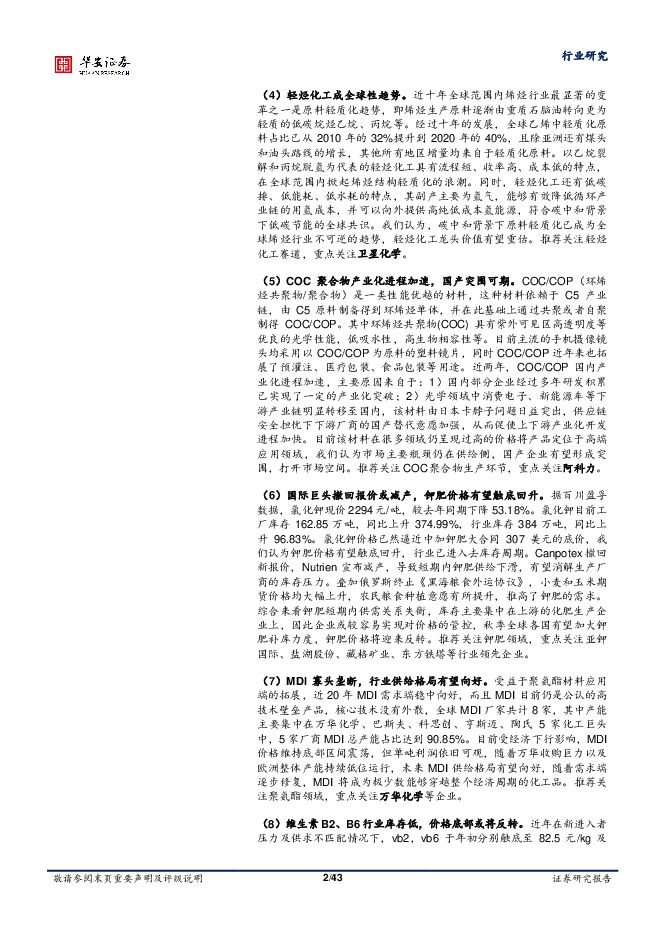

摘要:行业周观点本周(2023/8/7-2023/8/11)化工板块整体涨跌幅表现排名第5位,跌幅为-1.95%,走势处于市场整体走势上游。上证综指跌幅为-3.01%,创业板指跌幅为-3.37%,申万化工板块跑赢上证综指1.05个百分点,跑赢创业板指1.42个百分点。2023年化工行业景气度将延续分化趋势,推荐关注合成生物学、农药、层析介质、代糖、维生素、轻烃化工、COC聚合物、MDI等行业:(1)合成生物学奇点时刻到来。能源结构调整大背景下,化石基材料或在局部面临颠覆性冲击,低耗能的产品或产业有望获得更长成长窗口。对于传统化工企业而言,未来的竞争在于能耗和碳税的成本,优秀的传统化工企业会利用绿色能源代替方案、一体化和规模化优势来降低能耗成本,亦或新增产能转移至更大的海外市场,从而达到双减的目标。同时,随着生物基材料成本下降以及“非粮”原料的生物基材料的突破,生物基材料有望迎来需求爆发期,需求超预期的高景气赛道,未来有望盈利估值与业绩的双重提升。推荐关注合成生物学领域,重点关注凯赛生物、华恒生物等行业领先企业。(2)配额政策落地在即,三代制冷剂有望进入高景气周期。24年起三代制冷剂供给进入“定额+持续削减”阶段,同时二代制冷剂加速削减,四代制冷剂因为专利问题价格居高不下难以形成替代,制冷剂供给端持续缩减。同时随着热泵、冷链市场发展以及空调存量市场持续扩张,叠加东南亚国家制冷剂需求扩张等因素,需求端保持稳定增长。未来制冷剂市场供需缺口将会持续扩大,制冷剂价格稳定上涨,拥有较高配额占比的公司将充分受益。建议关注:巨化股份、三美股份、昊华科技、永和股份。(3)电子特气是电子工业的“粮食”,是产业链国产化的核心一环。从全球电子特气市场的角度来看,目前行业呈现出高技术壁垒和高附加值的特征。从国内电子特气市场的角度来看,下游晶圆制造的产业升级迅速与国产高端电子特气市场分散、产能不足的矛盾日益加剧。换而言之,产业链的松散和稀缺也带来了较大的国产替代机遇,率先布局高端产能,拥有丰厚技术储备的企业有望占据先机,迎来更大的发展空间。从需求端来看,集成电路/面板/光伏三轮驱动,高端产能需求日益迫切。其中,半导体对特气的拉动主要表现为集成电路高端化带来的量价齐升;平板显示来自于为产业升级与迭代带来的特气品类需求提升;光伏主要表现为装机量快速增长带动量的增长。市场空间方面,预计到2025年,全球电子特气市场规模将达到60.23亿美元,行业规模持续增长,未来空间广阔。综上,电子特气行业核心竞争力可以总结为:提纯的技术+混合的配方+多(全)品类供应的潜力。建议关注有望凭借核心产品向着全品类的平台型公司进发,实现以点破面,最终真正实现电子特气国产化的优质公司:金宏气体、华特气体、中船特气。(4)轻烃化工成全球性趋势。近十年全球范围内烯烃行业最显著的变革之一是原料轻质化趋势,即烯烃生产原料逐渐由重质石脑油转向更为轻质的低碳烷烃乙烷、丙烷等。经过十年的发展,全球乙烯中轻质化原料占比已从2010年的32%提升到2020年的40%,且除亚洲还有煤头和油头路线的增长,其他所有地区增量均来自于轻质化原料。以乙烷裂解和丙烷脱氢为代表的轻烃化工具有流程短、收率高、成本低的特点,在全球范围内掀起烯烃结构轻质化的浪潮。同时,轻烃化工还有低碳排、低能耗、低水耗的特点,其副产主要为氢气,能够有效降低循环产业链的用氢成本,并可以向外提供高纯低成本氢能源,符合碳中和背景下低碳节能的全球共识。我们认为,碳中和背景下原料轻质化已成为全球烯烃行业不可逆的趋势,轻烃化工龙头价值有望重估。推荐关注轻烃化工赛道,重点关注卫星化学。(5)COC聚合物产业化进程加速,国产突围可期。COC/COP(环烯烃共聚物/聚合物)是一类性能优越的材料,这种材料依赖于C5产业链,由C5原料制备得到环烯烃单体,并在此基础上通过共聚或者自聚制得COC/COP。其中环烯烃共聚物(COC)具有紫外可见区高透明度等优良的光学性能,低吸水性,高生物相容性等。目前主流的手机摄像镜头均采用以COC/COP为原料的塑料镜片,同时COC/COP近年来也拓展了预灌注、医疗包装、食品包装等用途。近两年,COC/COP国内产业化进程加速,主要原因来自于:1)国内部分企业经过多年研发积累已实现了一定的产业化突破;2)光学领域中消费电子、新能源车等下游产业链明显转移至国内,该材料由日本卡脖子问题日益突出,供应链安全担忧下下游厂商的国产替代意愿加强,从而促使上下游产业化开发进程加快。目前该材料在很多领域仍呈现过高的价格将产品定位于高端应用领域,我们认为市场主要瓶颈仍在供给侧,国产企业有望形成突围,打开市场空间。推荐关注COC聚合物生产环节,重点关注阿科力。(6)国际巨头撤回报价或减产,钾肥价格有望触底回升。据百川盈孚数据,氯化钾现价2294元/吨,较去年同期下降53.18%。氯化钾目前工厂库存162.85万吨,同比上升374.99%,行业库存384万吨,同比上升96.83%。氯化钾价格已然逼近中加钾肥大合同307美元的底价,我们认为钾肥价格有望触底回升,行业已进入去库存周期。Canpotex撤回新报价,Nutrien宣布减产,导致短期内钾肥供给下滑,有望消解生产厂商的库存压力。叠加俄罗斯终止《黑海粮食外运协议》,小麦和玉米期货价格均大幅上升,农民粮食种植意愿有所提升,推高了钾肥的需求。综合来看钾肥短期内供需关系失衡,库存主要集中在上游的化肥生产企业上,因此企业或较容易实现对价格的管控,秋季全球各国有望加大钾肥补库力度,钾肥价格将迎来反转。推荐关注钾肥领域,重点关注亚钾国际、盐湖股份、藏格矿业、东方铁塔等行业领先企业。(7)MDI寡头垄断,行业供给格局有望向好。受益于聚氨酯材料应用端的拓展,近20年MDI需求端稳中向好,而且MDI目前仍是公认的高技术壁垒产品,核心技术没有外散,全球MDI厂家共计8家,其中产能主要集中在万华化学、巴斯夫、科思创、亨斯迈、陶氏5家化工巨头中,5家厂商MDI总产能占比达到90.85%。目前受经济下行影响,MDI价格维持底部区间震荡,但单吨利润依旧可观,随着万华收购巨力以及欧洲整体产能持续低位运行,未来MDI供给格局有望向好,随着需求端逐步修复,MDI将成为极少数能够穿越整个经济周期的化工品。推荐关注聚氨酯领域,重点关注万华化学等企业。(8)维生素B2、B6行业库存低,价格底部或将反转。近年在新进入者压力及供求不匹配情况下,vb2,vb6于年初分别触底至82.5元/kg及107.5元/kg,价格长期低迷下,市场开工率不足50%。目前行业库存处于低位,中小企业产能分散且规模较小,产能复苏重启预计短期内无法实现。Vb6方面,6月28日帝斯曼官宣关停上海星火维生素B6工厂,供大于求关系得到缓解。三季度维生素企业迎来停产检修,后续库存有望迎来短期持续低位。需求端,维生素B2、B6均以出口为主,随着海外家禽价格回升,维生素补库需求有望回升。推荐关注维生素B族领域,重点关注天新药业、广济药业等企业。化工价格周度跟踪本周化工品价格周涨幅靠前为纯MDI(+9.00)、硫磺(+7.69%)、醋酸(+6.78%)。①纯MDI:工厂控量发货,带动价格上行。②硫磺:需求提升,带动价格上行。③醋酸:供应紧张,带动价格上行。本周化工品价格周跌幅靠前为草甘膦(-2.63%)、甘氨酸(-2.61%)、尿素(-2.40%)。①草甘膦:需求减少,成本下降,导致价格下降。②甘氨酸:供应充足,企业销售压力大,甘氨酸价格下跌。③尿素:工厂降价吸单,尿素价格下跌。周价差涨幅前五:电石法PVC(+28.69%)、DMF(+24.30%)、PVA(+22.96%)、顺酐法BDO(+18.52%)、醋酸(+12.40%)。周价差跌幅前五:醋酸乙烯(-24.95%)、黄磷(-17.62%)、己二酸(-13.36%)、双酚A(-9.44%)、聚合MDI(-6.75%)。化工供给侧跟踪本周行业内主要化工产品共有119家企业产能状况受到影响,较上周统计数量减少1家,其中统计新增停车检修9家,重启10家。本周新增检修主要集中在磷酸一铵,预计2023年8月中旬共有19家企业重启生产。重点行业周度跟踪1、石油石化:原油供给缩减,油价上涨。建议关注中国海油、卫星化学、广汇能源原油:原油供给缩减,油价上涨。供给方面,由于沙特的重大自愿减产生效,欧佩克+7月原油产量削减至近两年低点。沙特最近的减产以及哈萨克斯坦和尼日利亚的供应中断抵消了伊朗和伊拉克的增产,导致欧佩克+产量环比下降近100万桶/日。调查发现,欧佩克13个成员国的日产量为2734万桶,而俄罗斯和其他8个盟国的日产量为1306万桶,总计为4040万桶。这是该集团自2021年8月以来的最低水平。此外,沙特的产量降至905万桶/日,这是自2021年6月以来的最低水平。库存方面,美国能源情报署周三公布,截至8月4日当周,美国汽油库存减少266.1万桶,馏分油(包括取暖油和柴油)库存减少170.6万桶。需求方面,中国海关总署周二公布的数据显示,7月份中国石油进口量为4369万吨,即1029万桶/日,进口量较6月份下降18.8%。美国汽油价格已停止快速上涨,自上周五以来,汽油价格要么下降,要么保持稳定。此前,油价连续17天上涨,达到8个月高点,这在很大程度上是反映全球需求低迷的油价下滑的结果。LNG:需求持续低迷,LNG价格下跌。供应方面:本周宁夏、陕西地区部分液厂因气源问题而停产,局部地区供应收紧,使周边液厂出货顺畅。叠加因局部地区储备库低价采购,部分液厂库存压力缓解。需求方面:成都大运会的结束,区域内交通限行、工厂限产等陆续解除,下游需求或有所恢复,缓解川渝地区液厂库存压力。但由于华南地区雨水天气较多,气电需求下滑,整体来看,需求依旧无明显增加趋势。油价维持高位,油服行业受益。能源服务公司贝克休斯的数据显示,截至8月4日当周,美国活跃的石油钻井平台数量再次下降,减少了4台,至525台,为自2022年3月以来的最低水平。2、磷肥及磷化工:一铵、磷酸氢钙、磷矿石价格上涨。建议关注云天化、川发龙蟒、川恒股份一铵:需求强势,一铵价格上涨。供应方面:本周一铵行业周度开工56.50%,平均日产3.15吨,周度总产量为22.02万吨,本周一铵开工和产量较上周有小幅提升,影响因素主要源于西南部分厂家装置检修结束,恢复正常生产;华北部分厂家增量生产所致。但还有华中部分厂家装置检修以及西北部分厂家由于原料供应问题装置停车。综合算下,本周一铵供应增加有限。需求方面:本周国内复合肥市场继续向上整理,当前秋季备肥继续推进,下游经销商按需跟进备肥,部分厂家上调小麦肥、常规肥报价。据百川盈孚不完全统计,本周复合肥平均开工负荷在42.95%,较上周上涨2.91%,市场整体开工继续回升。进入8月中旬,厂家执行待发较为充裕、经销商提货速度加快,因此厂家生产积极性提升,部分大厂开工保持在中等偏高负荷,个别达到满开状态以保障秋肥市场供应。磷酸氢钙:需求走强,磷酸氢钙价格上涨。供应方面:本周磷酸氢钙市场产量预计44980吨,环比上涨了2.98%,开工率44.85%,与上周相比上涨了1.30%。本周云南1企业装置技改,暂停生产,1企业装置恢复开工。广西、四川各1企业装置恢复生产。企业主发前期预收订单,积极发运,总体出货情况表现良好。上半周部分企业限量对外接单,下半周多数企业停签停报。需求方面:本周湖北地区企业少量放单,下游采购积极性较高。对本周其他地区磷酸氢钙市场现价,下游采购积极性一般,对经销商市场前期低价合同订单,市场询单氛围积极。磷矿石:需求向好,磷矿石价格上涨。供给方面,本周,主产区主流矿企库存稳定,供应能力正常。另外,大运会即将结束,四川地区矿企仍要在安全检查结束后,陆续恢复磷矿开采,企业库存正常,短时供应影响不大。需求方面,周下游工厂开工高位维系,对矿石需

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

聚酯板块偏弱运行化工品价差整体改善 东吴证券 2024-04-29(43页) 附下载

【六大炼化公司涨跌幅】截至2024年04月26日,6家民营大炼化公司近一周股价涨跌幅:恒逸石化(环比...

5.28 MB共43页中文简体

4天前35820积分

-

基础化工行业周报:天然橡胶价格回落,制冷剂景气延续上行 国海证券 2024-04-29(68页) 附下载

投资要点:2024年4月25日国海化工景气指数为100.58,较4月18日上升0.01。综合考虑化工...

4.74 MB共68页中文简体

4天前45020积分

-

基础化工行业周报:三代制冷剂延续强势,纯碱现货价格继续上涨 太平洋 2024-04-29(30页) 附下载

报告摘要1.重点行业和产品情况跟踪制冷剂:三代制冷剂价格延续强势。根据百川盈孚数据,截至4月26日,...

2.93 MB共30页中文简体

4天前57320积分

-

化工新材料产业周报:星舰预计5月再次试飞,宁德时代发布神行PLUS 国海证券 2024-04-29(34页) 附下载

投资要点:核心逻辑新材料是化工行业未来发展的一个重要方向,正处于下游需求迅速爆发阶段,随着政策支持与...

2.96 MB共34页中文简体

4天前36420积分

-

轻工制造行业周报:业绩陆续发布,关注高增长标的 华安证券 2024-04-29(19页) 附下载

主要观点:业绩陆续发布,关注高增长标的本周发布业绩公告的公司中,嘉益股份、双枪科技、家联科技、建霖家...

1.14 MB共19页中文简体

4天前82820积分

-

基础化工行业研究周报:金融助力石化业绿色低碳转型,MMA、纯碱价格上涨 天风证券 2024-04-29(20页) 附下载

上周指24年4月15-21日(下同),本周指24年4月22-28日(下同)。本周重点新闻跟踪近日,中...

2.19 MB共20页中文简体

4天前15420积分

-

化工新材料行业周报:国内成品油新一轮价格下调将开启 平安证券 2024-04-29(16页) 附下载

核心观点:石油化工:中东局势紧张提振国际油价,国内成品油价将迎来新一轮下调。截至4.26,据ifin...

2.16 MB共16页中文简体

4天前10620积分

-

化工:万华化学基本面周度动态跟踪:北美部分MDI装置停产,福建扩建36万TDI项目 华安证券 2024-04-29(32页) 附下载

周度观点为加快绿色低碳先进技术示范应用和推广,国家发展改革委网站4月16日公布《绿色低碳先进技术示范...

2.15 MB共32页中文简体

4天前36420积分

-

汽车行业点评:报废更新细则出台,释放消费观望情绪 华安证券 2024-04-29(3页) 附下载

事件4 月 26 日,商务部、财政部等 7 部门联合发布《汽车以旧换新补贴实施细则》,指出自细则印发...

304.47 KB共3页中文简体

4天前95220积分

-

基础化工行业周报:纯碱尿素等涨幅居前,建议继续关注轮胎、油气开采板块 华鑫证券 2024-04-29(30页) 附下载

投资要点纯碱尿素等涨幅居前,甲醇氯化钾等跌幅较大周环比涨幅较大的产品:丙酮(华东地区高端,8.64%...

979.41 KB共30页中文简体

4天前36220积分

-

基础化工行业专题研究:“升级”是化工领域单位GDP能耗降低的主要推动力 天风证券 2024-04-29(9页) 附下载

2024年政府工作报告中提出的降低单位GDP能耗2.5%的目标是针对“十四五”期间目标的年度拆解,伴...

686.41 KB共9页中文简体

4天前98020积分

-

中密控股 23年报+24Q1点评:Q1营收同比+17.1%,国际市场持续外拓 华安证券 2024-04-29(4页) 附下载

中密控股(300470)主要观点:事件概况中密控股于2024年4月24日发布2023年年报及2024...

536 KB共4页中文简体

4天前43218积分

-

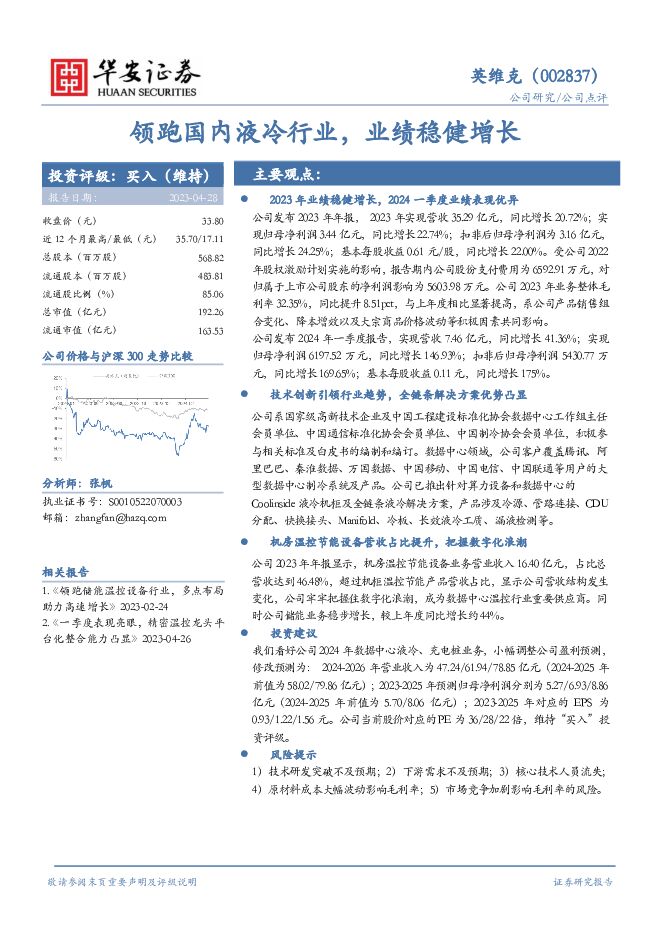

英维克 领跑国内液冷行业,业绩稳健增长 华安证券 2024-04-29(4页) 附下载

英维克(002837)主要观点:2023年业绩稳健增长,2024一季度业绩表现优异公司发布2023年...

392.9 KB共4页中文简体

4天前68618积分

-

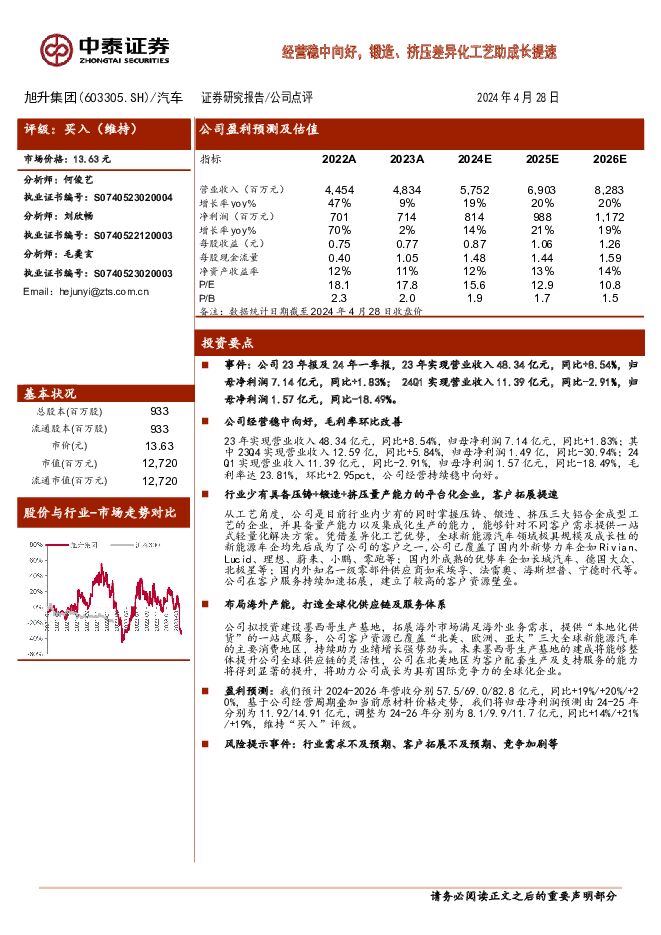

旭升集团 经营稳中向好,锻造、挤压差异化工艺助成长提速 中泰证券 2024-04-29(6页) 附下载

旭升集团(603305)投资要点事件:公司23年报及24年一季报,23年实现营业收入48.34亿元,...

293.75 KB共6页中文简体

4天前26118积分

-

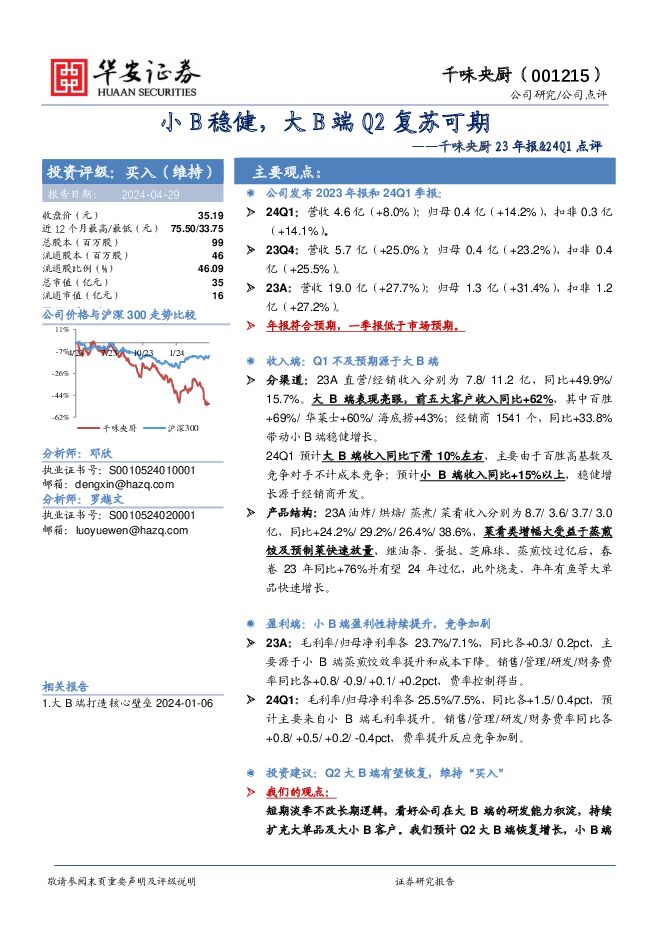

千味央厨 千味央厨23年报&24Q1点评:小B稳健,大B端Q2复苏可期 华安证券 2024-04-29(4页) 附下载

千味央厨(001215)主要观点:公司发布2023年报和24Q1季报:24Q1:营收4.6亿(+8....

459.24 KB共4页中文简体

4天前24518积分

-

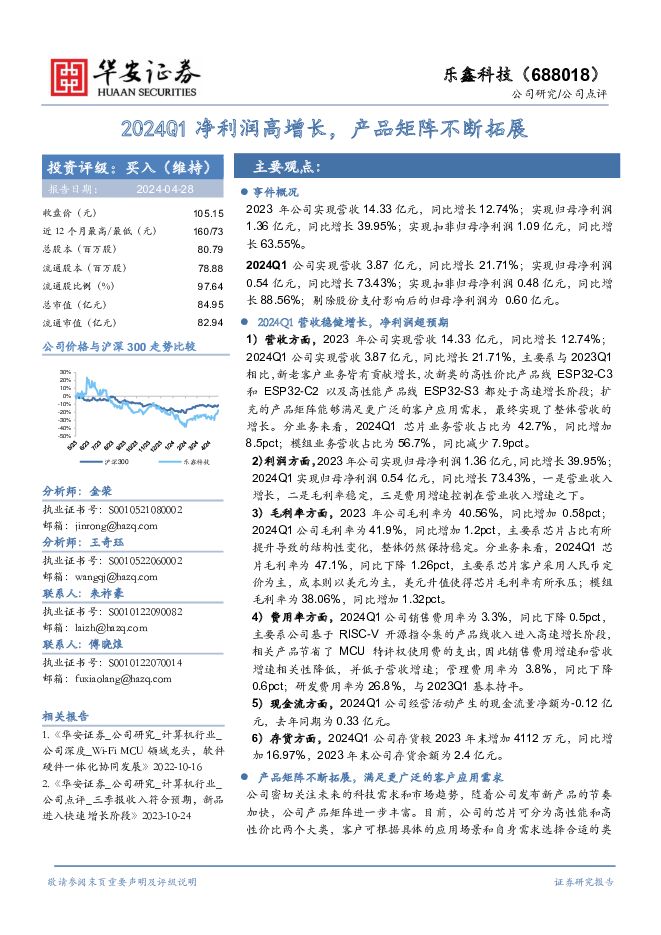

乐鑫科技 2024Q1净利润高增长,产品矩阵不断拓展 华安证券 2024-04-29(4页) 附下载

乐鑫科技(688018)主要观点:事件概况2023年公司实现营收14.33亿元,同比增长12.74%...

545.51 KB共4页中文简体

4天前92318积分

-

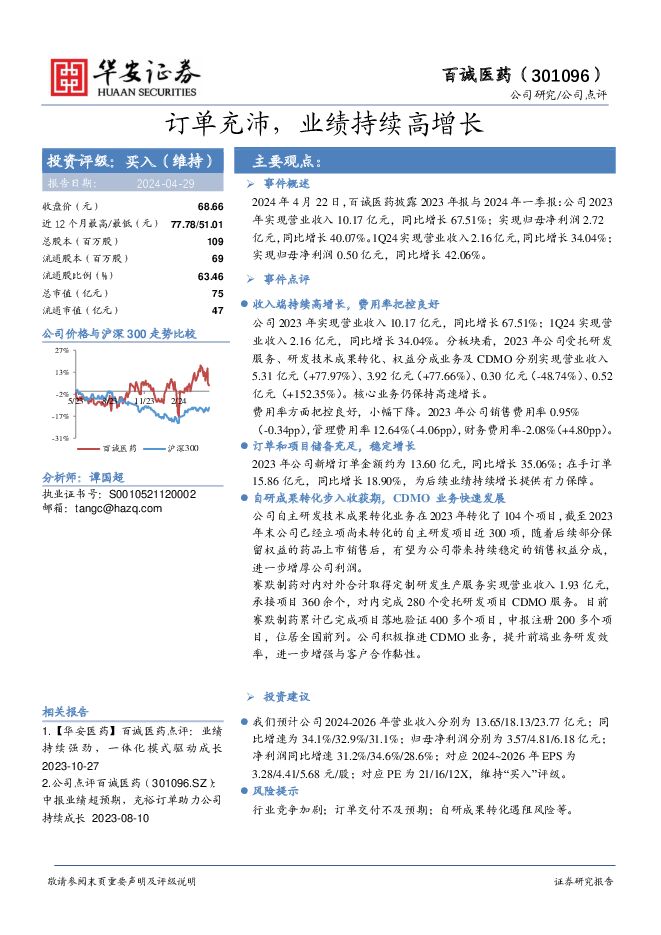

百诚医药 订单充沛,业绩持续高增长 华安证券 2024-04-29(4页) 附下载

百诚医药(301096)主要观点:事件概述2024年4月22日,百诚医药披露2023年报与2024年...

487.88 KB共4页中文简体

4天前68618积分

-

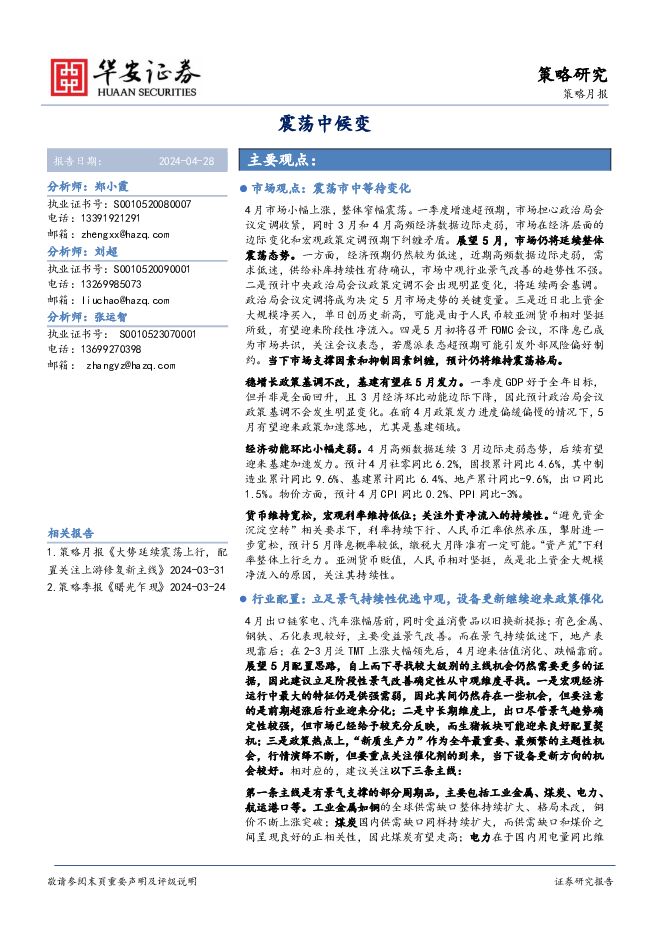

策略月报:震荡中候变 华安证券 2024-04-29(16页) 附下载

主要观点:市场观点:震荡市中等待变化4月市场小幅上涨,整体窄幅震荡。一季度增速超预期,市场担心政治局...

770.96 KB共16页中文简体

4天前93310积分

-

基础化工行业周报:看好草甘膦等农药海外补库渐启,粘胶长丝报价上行 开源证券 2024-04-28(36页) 附下载

本周行业观点1:草甘膦持续去库,看好出口链海外农药补库渐启据Wind和海关总署数据,2024年1-3...

4.87 MB共36页中文简体

5天前96320积分

-

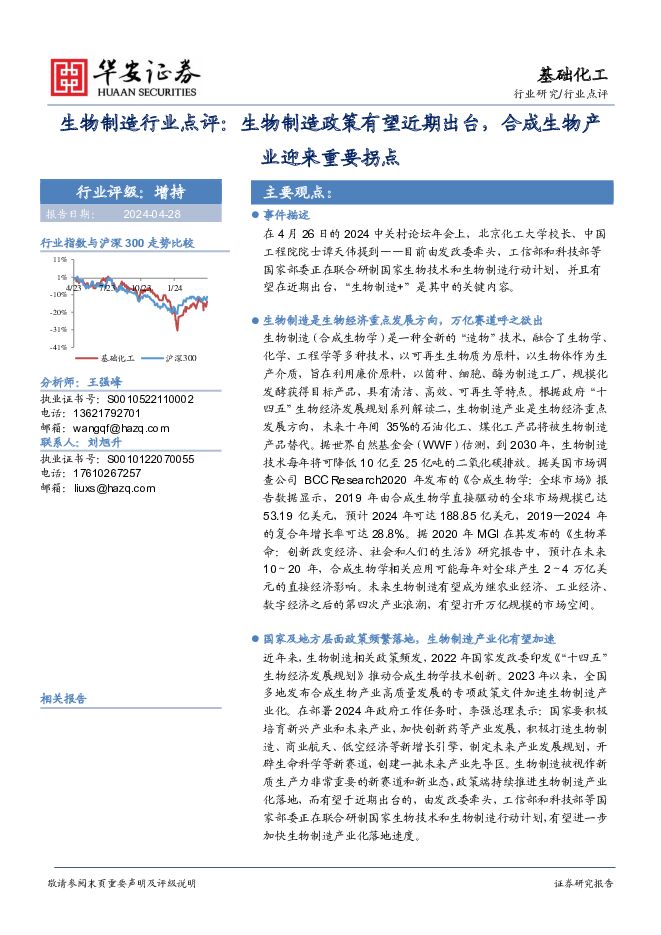

生物制造行业点评:生物制造政策有望近期出台,合成生物产业迎来重要拐点 华安证券 2024-04-28(5页) 附下载

主要观点:事件描述在4月26日的2024中关村论坛年会上,北京化工大学校长、中国工程院院士谭天伟提到...

485 KB共5页中文简体

5天前55420积分