建筑行业周报:中央再提稳增长、关注资金投放节奏,国新加大对建筑、能源、机械类央国企投资力度中泰证券2023-07-10.pdf

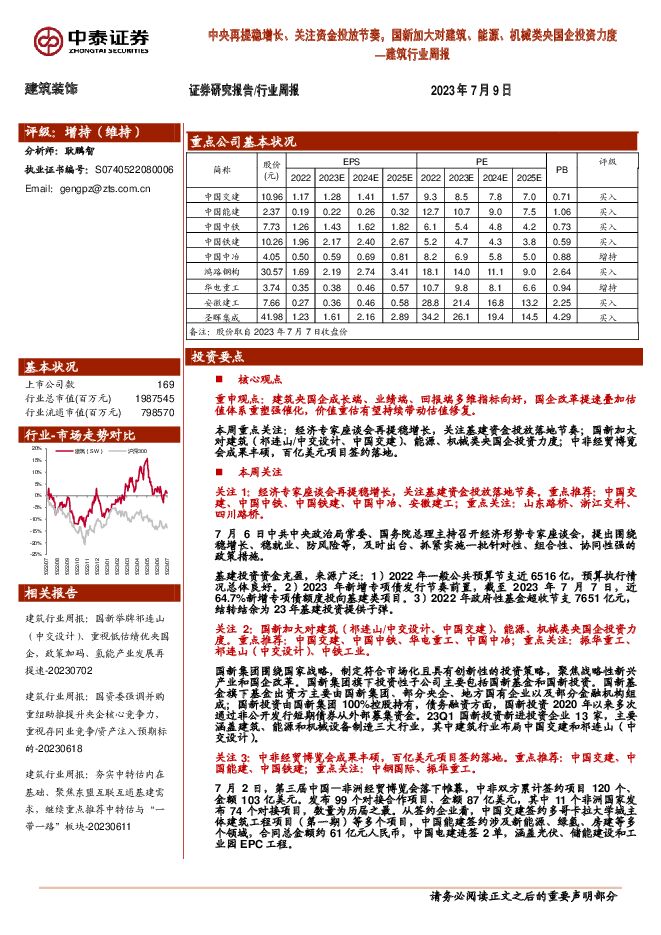

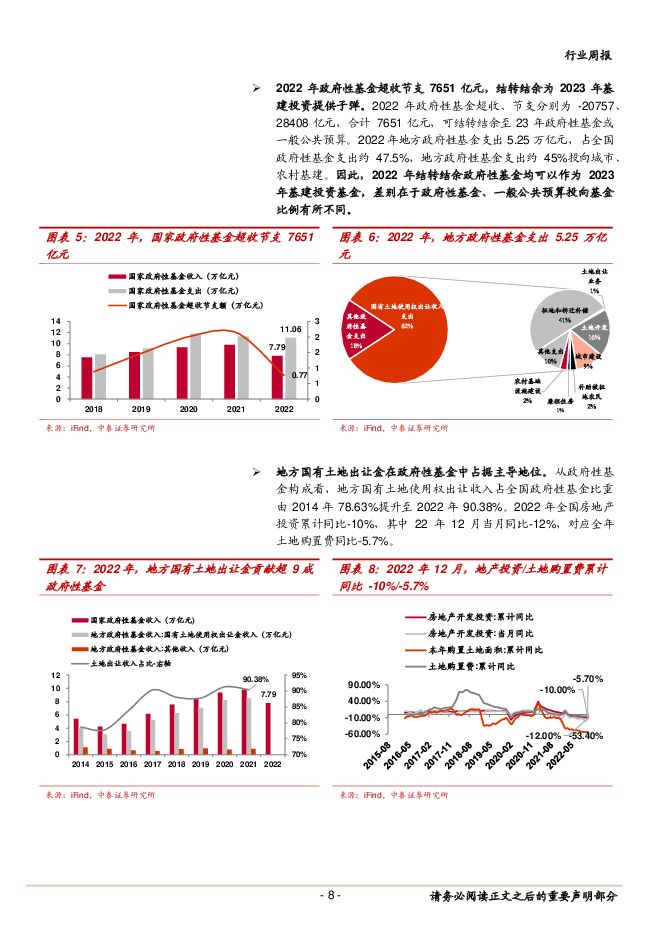

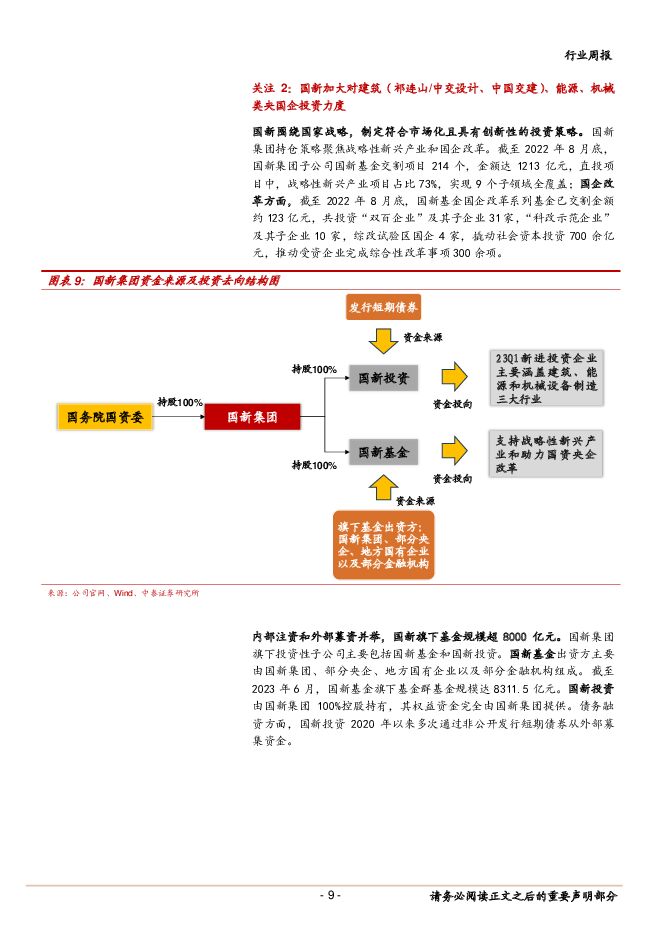

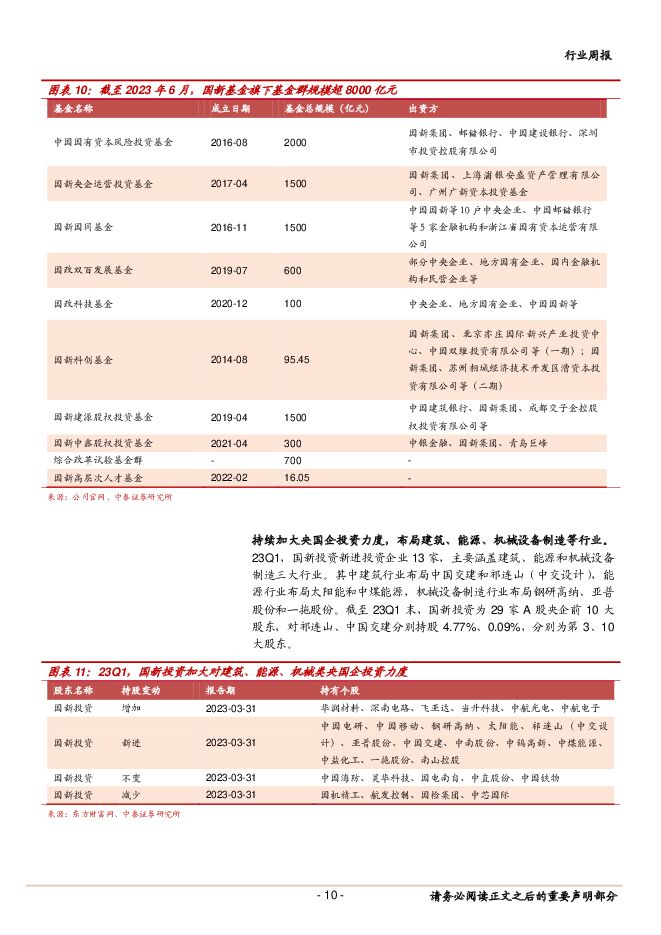

摘要:投资要点核心观点重申观点:建筑央国企成长端、业绩端、回报端多维指标向好,国企改革提速叠加估值体系重塑强催化,价值重估有望持续带动估值修复。本周重点关注:经济专家座谈会再提稳增长,关注基建资金投放落地节奏;国新加大对建筑(祁连山/中交设计、中国交建)、能源、机械类央国企投资力度;中非经贸博览会成果丰硕,百亿美元项目签约落地。本周关注关注1:经济专家座谈会再提稳增长,关注基建资金投放落地节奏。重点推荐:中国交建、中国中铁、中国铁建、中国中冶、安徽建工;重点关注:山东路桥、浙江交科、四川路桥。7月6日中共中央政治局常委、国务院总理主持召开经济形势专家座谈会,提出围绕稳增长、稳就业、防风险等,及时出台、抓紧实施一批针对性、组合性、协同性强的政策措施。基建投资资金充盈,来源广泛:1)2022年一般公共预算节支近6516亿,预算执行情况总体良好。2)2023年新增专项债发行节奏前置,截至2023年7月7日,近64.7%新增专项债额度投向基建类项目。3)2022年政府性基金超收节支7651亿元,结转结余为23年基建投资提供子弹。关注2:国新加大对建筑(祁连山/中交设计、中国交建)、能源、机械类央国企投资力度。重点推荐:中国交建、中国中铁、华电重工、中国中冶;重点关注:振华重工、祁连山(中交设计)、中铁工业。国新集团围绕国家战略,制定符合市场化且具有创新性的投资策略,聚焦战略性新兴产业和国企改革。国新集团旗下投资性子公司主要包括国新基金和国新投资。国新基金旗下基金出资方主要由国新集团、部分央企、地方国有企业以及部分金融机构组成;国新投资由国新集团100%控股持有,债务融资方面,国新投资2020年以来多次通过非公开发行短期债券从外部募集资金。23Q1国新投资新进投资企业13家,主要涵盖建筑、能源和机械设备制造三大行业,其中建筑行业布局中国交建和祁连山(中交设计)。关注3:中非经贸博览会成果丰硕,百亿美元项目签约落地。重点推荐:中国交建、中国能建、中国铁建;重点关注:中钢国际、振华重工。7月2日,第三届中国—非洲经贸博览会落下帷幕,中非双方累计签约项目120个、金额103亿美元。发布99个对接合作项目、金额87亿美元,其中11个非洲国家发布74个对接项目,数量为历届之最。从签约企业看,中国交建签约多哥卡拉大学城主体建筑工程项目(第一期)等多个项目,中国能建签约涉及新能源、绿氢、房建等多个领域,合同总金额约61亿元人民币,中国电建连签2单,涵盖光伏、储能建设和工业园EPC工程。重点标的重点推荐:中国交建(23年业绩对应8.5xPE,0.71xPB):全球头部基建承包商,发布股权激励案锚定业绩目标,分拆设计资产借壳祁连山上市,全面布局海风、光伏新能源业务,三峡旗下中水电划转中交集团、注入股份可期。23Q1,实现归母净利润55.82亿元,yoy+9.60%,海外新签额834.19亿元,yoy+35.32%。重点推荐:中国能建(23年业绩对应10.7xPE,1.06xPB):全球火电工程建设龙头,发力新能源投建营、积极布局压缩空气储能&氢能。22年,公司新签合同额10491亿元,同比高增20.2%,新能源/传统能源工程建设新签合同额3550/2493亿元,同比分别高增83.9%/23.9%。重点推荐:中国中铁(23年业绩对应5.4xPE,0.73xPB):新兴领域拓展加速推进,股票激励引发新动能。发力水利水电、清洁能源、港口航道、海上风电等新兴领域,股权激励激发动能。23Q1新签合同额6673.8亿元,同比增长10.2%。重点推荐:华电重工(23年业绩对应21.4xPE,2.25xPB):风光火氢协同发展的辅机、工程系统承包龙头。23Q1公司实现营收9.01亿元,yoy-32.2%,归母净亏损-1.10亿元,同比保持稳定。重点推荐:中国铁建(23年业绩对应4.7×PE,0.59×PB):基建工程承包龙头,稳增长主力军。加快布局绿色环保、城市运营等领域,发行REITs,旗下公路资产价值有望重估。23Q1,实现归母净利59.08亿元,yoy+5.1%,实现新签合同额5396.34亿元,yoy+15.82%。重点推荐:中国中冶(23年业绩对应6.9xPE,0.88xPB):冶金建设龙头,业绩高速成长,资源开发贡献利润新增量。22年实现营收/归母净利5926.69/102.72亿元,同比增长18.40%/22.66%。23Q1实现归母净利33.72亿元,yoy+25.77%。重点推荐:安徽建工(23年业绩对应5.5xPE,1.04xPB):传统水利劲旅,有望受益全国、地方水利工程高景气度。19-22年,公司水利工程新签由23亿元增至60亿元,CAGR+37%,22年水利工程合同金额占比4.5%。22年公司累计新签1327亿元,同比高增75%。23Q1实现归母净利3.48亿元,yoy+11.35%,新签合同额384.52亿元,同比高增16.56%。重点关注:祁连山(中交设计)(1.02XPB)。拟置入中交集团旗下6家头部设计院,打造中交设计平台。新祁连山作为中交设计平台,由原中国交通建设集团有限公司(简称“中交集团”)旗下6家头部设计院组成,聚焦公路、市政领域。6家设计院已在非洲、东欧、东南亚、大洋洲和拉美地区的53个国家和地区开展业务,为中国企业在设计领域践行“走出去”战略排头兵重点关注:中钢国际(2.05xPB)。国内外领先的工业工程技术与服务上市公司,有望受益宝武在沙特全流程厚板工厂建设。23Q1,实现归母净利润2.08亿元,同比高增61.6%。重点关注:振华重工(1.31xPB):重型装备制造行业知名企业,国有控股A、B股上市公司,控股公司中国交通建设集团有限公司。2022年,公司实现营业收入约为人民币301.92亿元,同比上升16.22%;归母扣非净利润约为4.15亿元,较往年同期增加8.55亿元。年归母净利润高增21.06%;23年实现归母净利润6.17亿元,同比稳增5.5%。重点关注:中铁工业(1.00xPB):盾构机龙头制造商,新兴市场拓展增长曲线。22年隧道施工装备业务新签增长12%,提前布局海风市场有望受益海风工程高景气度。23Q1实现归母净利润5.25亿元,同比稳增4.2%。板块跟踪【基建市政】:截至2023年7月7日,新增地方专项债发行规模累计22596亿元,共有64.7%新增专项债额度投向基建类项目。7月1日-7日,新发行及拟发行地方专项债171亿元,市政和产业园区基础设施/交通基础设施/社会事业占比分别25.0%/8.2%/16.9%,23M1-7基建类分别占比67.0%/63.0%/62.0%/58.7%/65.7%/70.4%/44.6%。【专业工程】:火电投资上行、核准装机再提速,灵活性改造迎景气区间。2023年7月1日-7日,全国新开工火电装机0.7GW,新核准火电装机3.3GW。2022年,全国核准火电装机合计82.5GW,同比增速达343.5%;其中:22Q1-4装机分别8.6/16.3/25.5/32.1GW,23Q1/Q2/Q3(截至7月7日)核准分别18.3/13.8/3.3GW;投资进度方面,2022年全年,全国主要发电企业电源工程完成投资7208亿元,同比增长22.8%;电网工程完成投资5012亿元,同比增长2.0%;国内火电电源基本建设投资达909亿元,同比高增28%。海风工程政策迎来密集期,核准放量趋势持续。根据风电头条,23Q2海上风电核准装机量达2.6GW。据北极星风力发电网统计,截至2023年2月2日,中国已实现全容量并网投产海上风场共114座,涵盖海上风机近5,700台,累计装机量达28.6GW;根据《2022全球海上风电大会倡议》,“十四五”期间各省海上风电规划装机可达100GW。我们认为海上风电工程仍有较大成长空间,板块景气度有望持续上升。【地产链】:销售端:30大中城市商品房成交面积周环比+44.7%、同比-24.0%。1)新房方面,23年第26周(7月3日-7月7日),30大中城市商品房成交面积为390.79万平方米,环比+44.7%、同比-24.0%。2)二手房方面,23年第26周,全国二手房出售挂牌量指数为38.86,环比+22.2%,同比-20.6%。拿地端:房企拿地环比提升122.1%。23年第26周,100大中城市当周供应土地规划建筑面积5194万平方米,环比+122.1%,同比-22.3%(去年同期当周供应土地面积6689万平方米)。行情回顾:建筑板块本周累计涨幅0.5%本周(7.3-7.7)申万建筑指数单周涨幅0.5%,列申万32个一级行业中列第11位,上证指数单周涨幅-0.2%。细分三级行业方面:子版块走势分化,装修装饰涨幅2.4%。【个股行情】:全筑股份(18.66%)、东湖高新(13.66%)、GT集团(12.30%)【活跃度&估值】:本周(7.3-7.7)建筑板块日均交易量164亿元,较上周日均值170亿减少6亿元。截至7月7日收盘,建筑装饰一级行业动态市盈率PETTM9.7倍、市净率0.90,对应10年历史估值分位数分别为25%、14%,处于估值偏低、底部回升阶段。高频跟踪:本周城投债发行量上升,住宅用地供应同比下降,钢材价格环比下降【资金】:本周城投债发行额586.4亿元,新增22只专项债。【土地供应】:本周大中城市累计供应土地建面/纯住宅建面同比-11%/-39%。【原材料】:石油沥青开工率周环比下降,螺纹钢价格下降。风险提示:疫情反弹;基建投资增速不及预期;房地产投资增速不及预期;电力投资增速不及预期;建筑设计领域AI发展不及预期;国企改革推进不及预期;海外项目需求不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

电子行业2024年中期投资策略:从云到端,AI产业的新范式 民生证券 2024-06-18(131页) 附下载

核心观点:AI产业的新范式一、模型变革,云端融合为趋势。近年来生成式AI步入快速发展期,开源及垂直大...

11.37 MB共131页中文简体

7小时前75520积分

-

商贸零售行业2024年中期投资策略:顺势而为,积极拥抱新模式与新变革 民生证券 2024-06-18(143页) 附下载

核心观点:关注线下渠道、高性价比、消费分化及产品创新赋能品牌建设商贸零售行业复盘与展望:复盘商贸零售...

6.65 MB共143页中文简体

7小时前97520积分

-

机械设备行业周报:5月小松开工指数转正,工程机械复苏趋势明确 华龙证券 2024-06-18(16页) 附下载

摘要:5月小松开工指数转正,行业复苏趋势明确。开工端:5月小松中国区挖机开工小时数101.1小时,同...

4.51 MB共16页中文简体

7小时前51220积分

-

食品饮料行业2024年中期投资策略:平芜尽处是春山-布局长期,跟踪改善,优选个股 民生证券 2024-06-18(63页) 附下载

核心观点:板块估值风险释放,已具备较高安全边际,短期市场仍将偏向交易确定性与边际改善从长期投资角度,...

3.79 MB共63页中文简体

7小时前96520积分

-

银行行业2024年度中期投资策略:红利价值为胜负手,进可攻退可守 国联证券 2024-06-18(25页) 附下载

复盘:2024年银行板块绝对收益与超额收益均表现亮眼从市场表现来看,截至2024年6月6日,2024...

2.38 MB共25页中文简体

7小时前48920积分

-

【中泰汽车】空气悬架行业深度:消费属性与底盘技术升级,高价值量与低渗透率的优质赛道 中泰证券 2024-06-18(42页) 附下载

核心观点赛道选择标准基于汽车零部件成长路径(消费属性+电动&智能)及空间(单车价值量>5000且渗透...

2.51 MB共42页中文简体

7小时前9920积分

-

银行角度看5月社融:政府债拉动下同比多增,票据仍有一定冲量 中泰证券 2024-06-18(16页) 附下载

投资要点社融情况:5月社融增加2.07万亿,较去年同期增加5132亿元,新增规模超过万得一致预期下的...

739.38 KB共16页中文简体

7小时前38020积分

-

建材&建筑行业2024年度中期投资策略:国内估值修复,出海成长可期 东吴证券 2024-06-18(21页) 附下载

大宗建材:景气仍在底部,需求仍是主要矛盾。【玻纤行业】:周期拐点已现,看好电子布景气继续上行。【水泥...

1.44 MB共21页中文简体

7小时前48220积分

-

建筑材料5月行业数据点评:地产投资销售表现仍弱,核心城市预期有望先稳 德邦证券 2024-06-18(10页) 附下载

投资要点:事件:2024年6月17日,国家统计局公布2024年1-5月宏观投资数据。2024年1-5...

1.39 MB共10页中文简体

7小时前42520积分

-

计算机:中泰科技:华为HDC大会在即,纯血鸿蒙+盘古大模型打造超级终端助手 中泰证券 2024-06-18(14页) 附下载

投资要点HDC2024:HarmonyOSNEXT+盘古大模型5.0联袂推出。2024年华为创新频出...

1.23 MB共14页中文简体

7小时前15120积分

-

机械设备行业周报:3C设备受益消费电子新周期,特斯拉股东大会公布Optimus量产节奏 中国银河 2024-06-18(12页) 附下载

核心观点:市场行情回顾:上周机械设备指数上涨0.54%,沪深300指数下跌0.91%,创业板指上涨0...

939.72 KB共12页中文简体

7小时前62520积分

-

轻工制造及纺织服装行业周报:关注618大促品牌表现,5月纺服出口数据回暖 中泰证券 2024-06-18(33页) 附下载

投资要点上周行情:2024/6/11至2024/6/14,上证指数-0.61%,深证成指-0.04%...

853.91 KB共33页中文简体

7小时前59320积分

-

24年1-5月国家统计局房地产数据追踪:销售未见明显改善,投资持续承压 德邦证券 2024-06-18(5页) 附下载

投资要点:政策端持续优化,住宅销售累计同比降幅略有收窄。5月17日,央行设立3000亿元保障性住房再...

872.1 KB共5页中文简体

7小时前50520积分

-

房地产行业点评:投资销售降幅平稳,国内贷款同比转正 平安证券 2024-06-18(5页) 附下载

事项:国家统计局公布2024年1-5月全国房地产开发投资及销售数据,其中投资额4.1万亿元,同比下降...

702.74 KB共5页中文简体

7小时前94920积分

-

建筑工程行业:2024年1-5月全国固定资产投资同比增长4.0%,低于预期0.2个百分点 国泰君安证券(香港) 2024-06-18(3页) 附下载

我们推荐受益于房地产行业复苏、基础设施投资持续推进、“一带一路”沿线新机遇、国企改革和低估值等主题的...

524.6 KB共3页中文简体

7小时前49720积分

-

机械设备行业周报:工程机械龙头仍显韧性,人形机器人未来空间可期 东海证券 2024-06-18(9页) 附下载

投资要点:工程机械:2023年50强工程机械主机厂总销售额维持增长,中国企业上榜数量增加。英国《国际...

519.52 KB共9页中文简体

7小时前76320积分

-

建筑行业周观点:专项债发行或继续提速,基建投资增速放缓 国信证券 2024-06-18(9页) 附下载

核心观点本周核心观点:5月单月发行专项债6600亿元,同比+58.9%,其中再融资债发行2217亿元...

461.37 KB共9页中文简体

7小时前18220积分

-

房地产2024年1-5月统计局数据点评:销售端单月环比修复,投资端持续承压 中国银河 2024-06-18(9页) 附下载

核心观点:事件:统计局公布2024年1-5月全国房地产开发投资和销售数据,2024年1-5月全国房地...

356.35 KB共9页中文简体

7小时前6720积分

-

云鼎科技 能源IT优质企业,智慧矿山大模型与华为深度合作 中泰证券 2024-06-18(32页) 附下载

云鼎科技(000409)报告摘要专注提供信息技术服务和工业智能化应用,打造智能化解决方案增长曲线。公...

3 MB共32页中文简体

7小时前66318积分

-

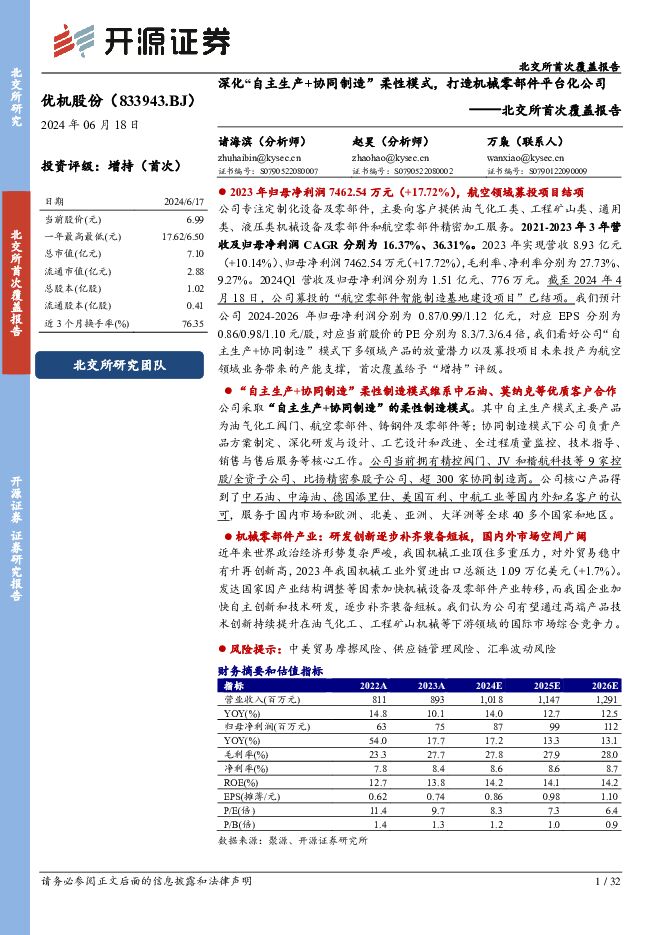

优机股份 北交所首次覆盖报告:深化“自主生产+协同制造”柔性模式,打造机械零部件平台化公司 开源证券 2024-06-18(32页) 附下载

优机股份(833943)2023年归母净利润7462.54万元(+17.72%),航空领域募投项目结...

2.95 MB共32页中文简体

7小时前90118积分