互联网行业:OTA:1季度业绩回顾及展望;行业增长确定性强交银国际证券2023-06-12.pdf

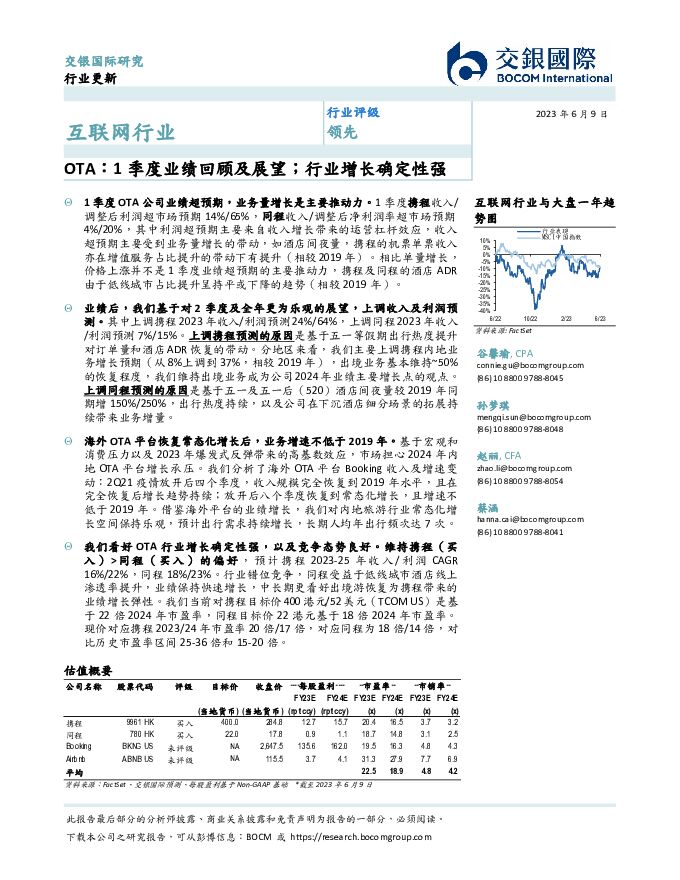

摘要:1季度OTA公司业绩超预期,业务量增长是主要推动力。1季度携程收入/调整后利润超市场预期14%/65%,同程收入/调整后净利润率超市场预期4%/20%,其中利润超预期主要来自收入增长带来的运营杠杆效应,收入超预期主要受到业务量增长的带动,如酒店间夜量,携程的机票单票收入亦在增值服务占比提升的带动下有提升(相较2019年)。相比单量增长,价格上涨并不是1季度业绩超预期的主要推动力,携程及同程的酒店ADR由于低线城市占比提升呈持平或下降的趋势(相较2019年)。业绩后,我们基于对2季度及全年更为乐观的展望,上调收入及利润预测。其中上调携程2023年收入/利润预测24%/64%,上调同程2023年收入/利润预测7%/15%。上调携程预测的原因是基于五一等假期出行热度提升对订单量和酒店ADR恢复的带动。分地区来看,我们主要上调携程内地业务增长预期(从8%上调到37%,相较2019年),出境业务基本维持~50%的恢复程度,我们维持出境业务成为公司2024年业绩主要增长点的观点。上调同程预测的原因是基于五一及五一后(520)酒店间夜量较2019年同期增150%/250%,出行热度持续,以及公司在下沉酒店细分场景的拓展持续带来业务增量。海外OTA平台恢复常态化增长后,业务增速不低于2019年。基于宏观和消费压力以及2023年爆发式反弹带来的高基数效应,市场担心2024年内地OTA平台增长承压。我们分析了海外OTA平台Booking收入及增速变动:2Q21疫情放开后四个季度,收入规模完全恢复到2019年水平,且在完全恢复后增长趋势持续;放开后八个季度恢复到常态化增长,且增速不低于2019年。借鉴海外平台的业绩增长,我们对内地旅游行业常态化增长空间保持乐观,预计出行需求持续增长,长期人均年出行频次达7次。我们看好OTA行业增长确定性强,以及竞争态势良好。维持携程(买入)>同程(买入)的偏好,预计携程2023-25年收入/利润CAGR16%/22%,同程18%/23%。行业错位竞争,同程受益于低线城市酒店线上渗透率提升,业绩保持快速增长,中长期更看好出境游恢复为携程带来的业绩增长弹性。我们当前对携程目标价400港元/52美元(TCOMUS)是基于22倍2024年市盈率,同程目标价22港元基于18倍2024年市盈率。现价对应携程2023/24年市盈率20倍/17倍,对应同程为18倍/14倍,对比历史市盈率区间25-36倍和15-20倍。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

卫星互联网行业点评:北京明确商业航天落子规划,引领商业航天健康有序发展 民生证券 2024-05-10(2页) 附下载

事件:2024年5月8日,北京市海淀区人民政府官网发布关于印发《海淀区建设商业航天创新高地行动计划(...

566.96 KB共2页中文简体

1天前34820积分

-

传媒互联网行业2023年报&2024一季报业绩总结:业绩整体增长明显,子版块出现部分分化 中国银河 2024-05-10(21页) 附下载

核心观点:业绩整体增长明显:剔除传媒行业ST股后,我们统计了传媒行业128家公司2023年全年业绩情...

1.38 MB共21页中文简体

1天前33620积分

-

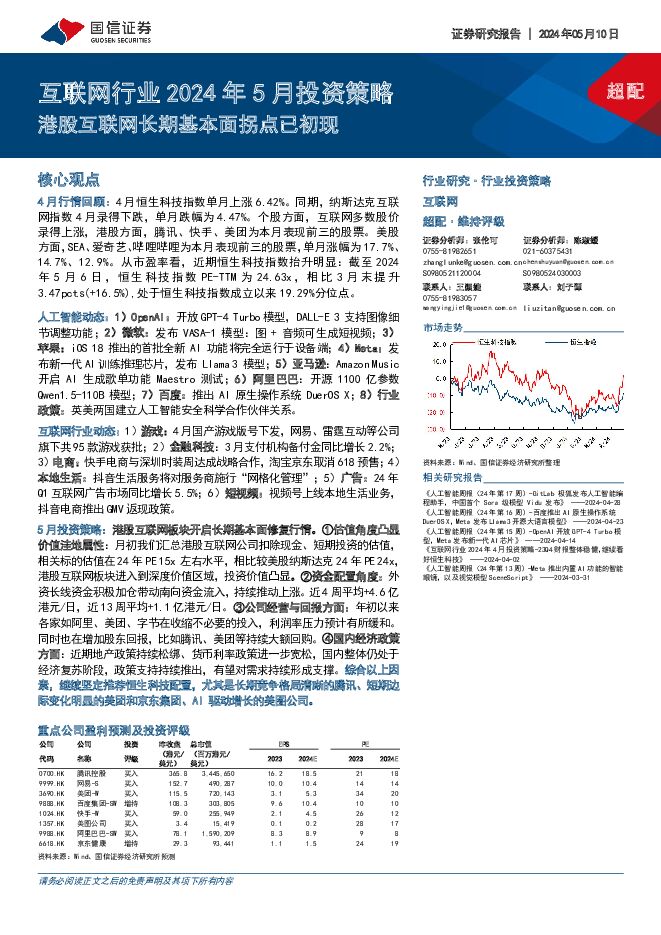

互联网行业2024年5月投资策略:港股互联网长期基本面拐点已初现 国信证券 2024-05-10(18页) 附下载

核心观点4月行情回顾:4月恒生科技指数单月上涨6.42%。同期,纳斯达克互联网指数4月录得下跌,单月...

1.2 MB共18页中文简体

1天前53020积分

-

传媒互联网行业2023年报&2024一季报业绩总结:业绩整体增长明显,子版块出现部分分化 中国银河 2024-05-10(21页) 附下载

核心观点:业绩整体增长明显:剔除传媒行业ST股后,我们统计了传媒行业128家公司2023年全年业绩情...

1.38 MB共21页中文简体

1天前85720积分

-

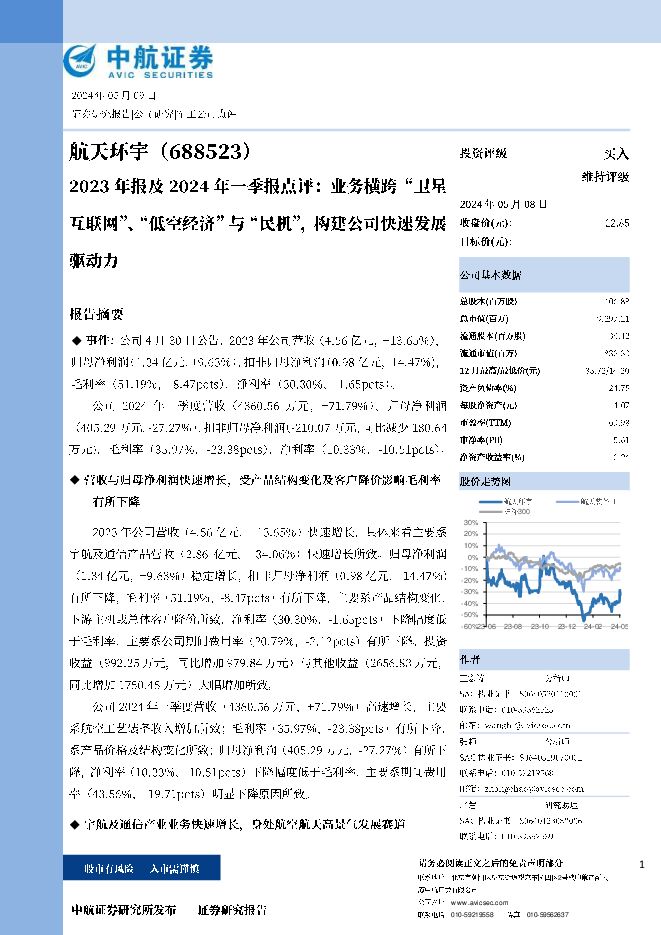

航天环宇 2023年报及2024年一季报点评:业务横跨“卫星互联网”、“低空经济”与“民机”,构建公司快速发展驱动力 中航证券 2024-05-10(8页) 附下载

航天环宇(688523)内容摘要事件:公司4月30日公告,2023年公司营收(4.56亿元,+13....

1.09 MB共8页中文简体

1天前72318积分

-

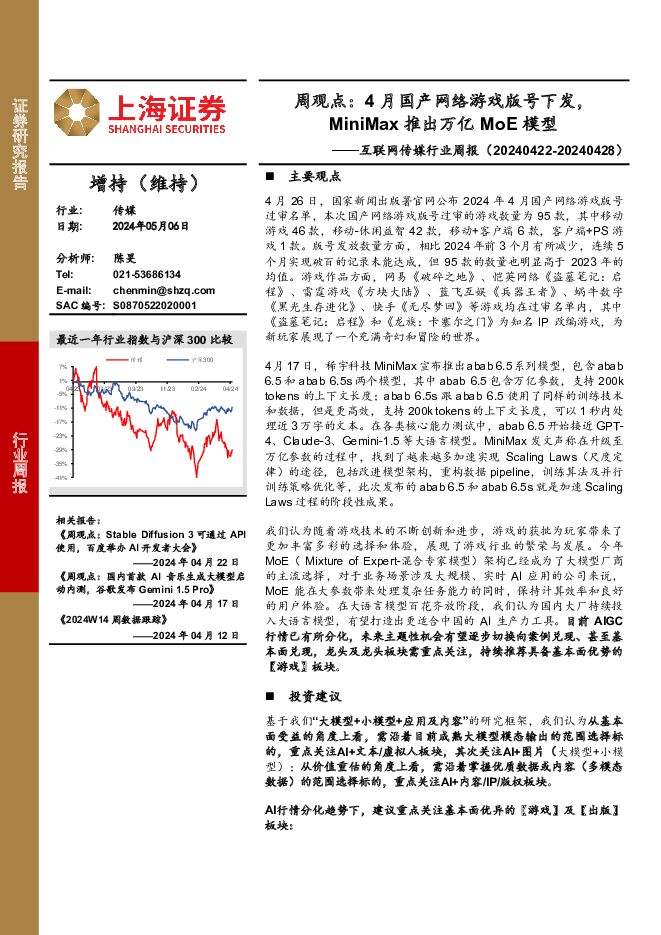

互联网传媒行业周观点:4月国产网络游戏版号下发,MiniMax推出万亿MoE模型 上海证券 2024-05-07(3页) 附下载

主要观点4月26日,国家新闻出版署官网公布2024年4月国产网络游戏版号过审名单,本次国产网络游戏版...

351.73 KB共3页中文简体

4天前47220积分

-

普天科技 公司动态报告:卫星互联网的“国家队” 民生证券 2024-05-07(16页) 附下载

普天科技(002544)致力于推动数字时代ICT融合服务,多头布局紧抓数字经济发展机遇。筑牢信息通信...

1.24 MB共16页中文简体

4天前48118积分

-

传媒互联网产业行业研究:基本面尚在筑底,静待业绩回升及AI落地 国金证券 2024-05-06(23页) 附下载

投资逻辑传媒板块:收入持续修复,4Q23及1Q24盈利水平短期承压;估值催化弱化,市场表现走弱。1)...

2.67 MB共23页中文简体

5天前61420积分

-

传媒互联网行业周报:五一档票房破15亿,假期大涨维持看好恒生科技 德邦证券 2024-05-06(9页) 附下载

投资要点:投资组合:腾讯控股、网易、恺英网络、上海电影、三七互娱、神州泰岳、吉比特、姚记科技、汤姆猫...

1.01 MB共9页中文简体

5天前92020积分

-

传媒互联网2023业绩&2024Q1基金持仓点评:供需提振驱动景气度向上,配置比例小幅回升 国联证券 2024-05-06(14页) 附下载

2023年业绩综述:供需双端提振,传媒互联网板块整体回升随着疫后经济复苏提振居民消费能力,以及供给侧...

818.75 KB共14页中文简体

5天前56620积分

-

传媒互联网&通信行业:拼多多驿站获快递经营许可,美团五一本地消费增长25% 东兴证券 2024-05-06(7页) 附下载

周观点:浪潮信息AI服务器产线充沛。从需求端看,根据赛迪顾问数据,2022年中国服务器市场出货量约4...

665.31 KB共7页中文简体

5天前90220积分

-

传媒互联网海外5月金股 德邦证券 2024-05-06(3页) 附下载

投资要点:腾讯控股:互联网核心资产,估值较低,重点产品定档。增值业务方面,国内游戏随着头部游戏策略的...

355.83 KB共3页中文简体

5天前50220积分

-

4月中央政治局会议6大关注点:稳中求进,乘势而上 交银国际证券 2024-05-06(13页) 附下载

2024年4月30日,中共中央总书记习近平主持召开中央政治局会议,会议分析和研究了当前经济形势和经济...

553.88 KB共13页中文简体

5天前9115积分

-

美国4月非农就业点评:就业放缓,但可能尚不足以支撑3季度降息 交银国际证券 2024-05-06(5页) 附下载

美国 4 月非农新增就业 17.5 万人,低于预期 24.3 万人,前值修正至 31.5 万人。4 ...

1.13 MB共5页中文简体

5天前16315积分

-

科技行业4月报,1季度业绩喜忧参半,低空经济政策密集出台 交银国际证券 2024-05-06(12页) 附下载

4月科技企业陆续公布1季度业绩。从指数表现看,全球范围内,代表科技行业的MSCI信息科技指数跌5.6...

375.39 KB共12页中文简体

5天前21410积分

-

全球流动性风向标系列(十一):5月美联储FOMC会议点评-降息概率进一步下降,但风险资产仍有机会 交银国际证券 2024-05-06(12页) 附下载

2024年5月2日,美联储FOMC会议上将基准利率维持在5.25-5.50%区间不变,连续第六次暂停...

1.01 MB共12页中文简体

5天前61910积分

-

传媒行业周报:港股互联网板块回暖拾遗珠 A股业绩期落地后如何看? 华鑫证券 2024-05-05(20页) 附下载

投资要点本周观点更新2024年4月港股互联网板块热度起,5月迎开门红,从行业头部代表企业到垂类小而美...

1.36 MB共20页中文简体

6天前87720积分

-

伊利股份 在低迷市场中持续扩大市占率及利润率 交银国际证券 2024-05-05(5页) 附下载

伊利股份(600887)伊利同时公布2023全年及2024年1季度业绩,增长放缓:2023年4季度及...

366.84 KB共5页中文简体

6天前86918积分

-

美的集团 产品结构提升拉动作用明显,OBM业务持续获正面反馈 交银国际证券 2024-05-05(5页) 附下载

美的集团(000333)1季度收入利润均呈双位数增长。2024年1季度美的集团销售额/归母净利润同比...

350.84 KB共5页中文简体

6天前66418积分

-

格力电器 2023年利润超预期,空调业务盈利能力提升显著,上调目标价 交银国际证券 2024-05-05(5页) 附下载

格力电器(000651)2023 年利润超预期,净利润率达 6 年最高。 格力电器 2023 年/2...

351.61 KB共5页中文简体

6天前31918积分