宏观经济研究专题报告:于无声处听惊雷申港证券2023-04-27.pdf

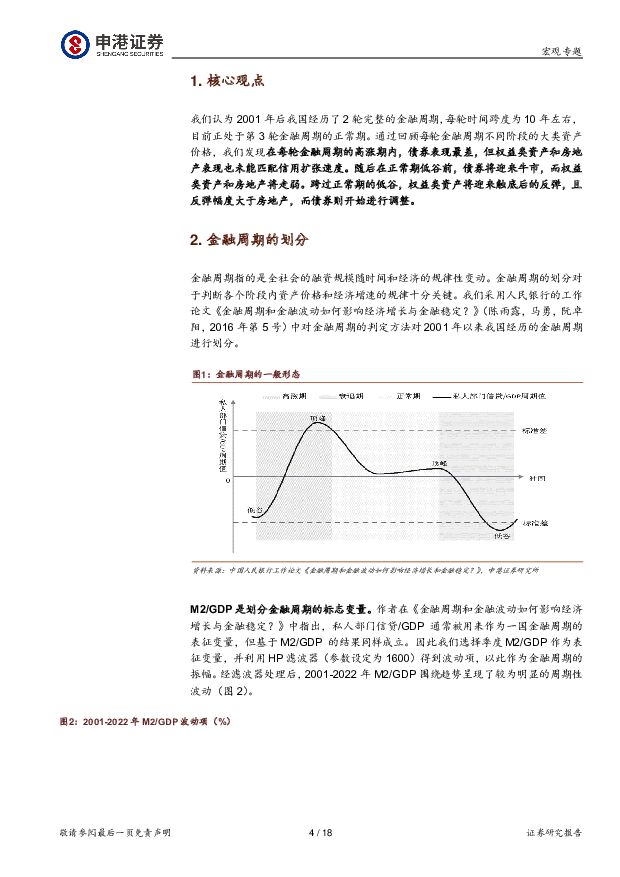

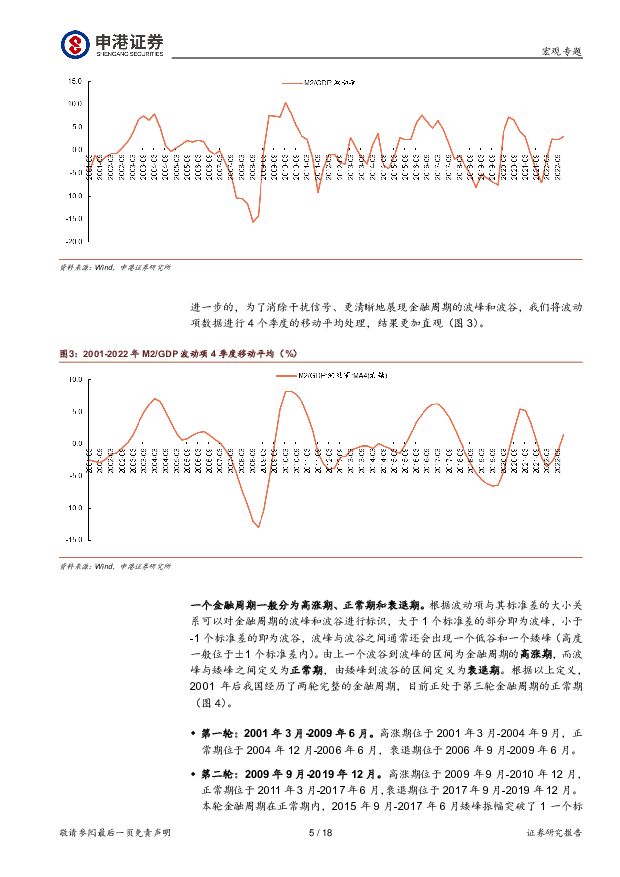

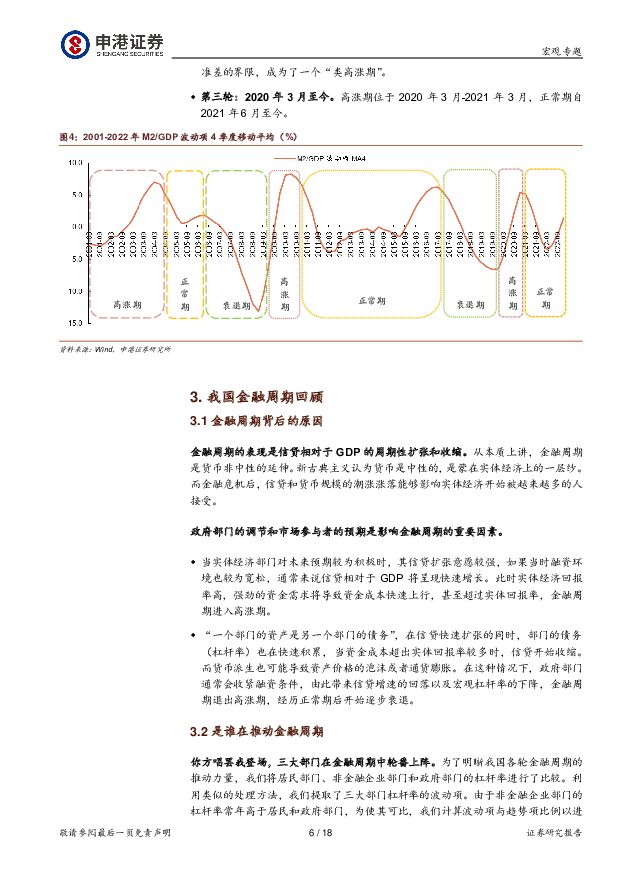

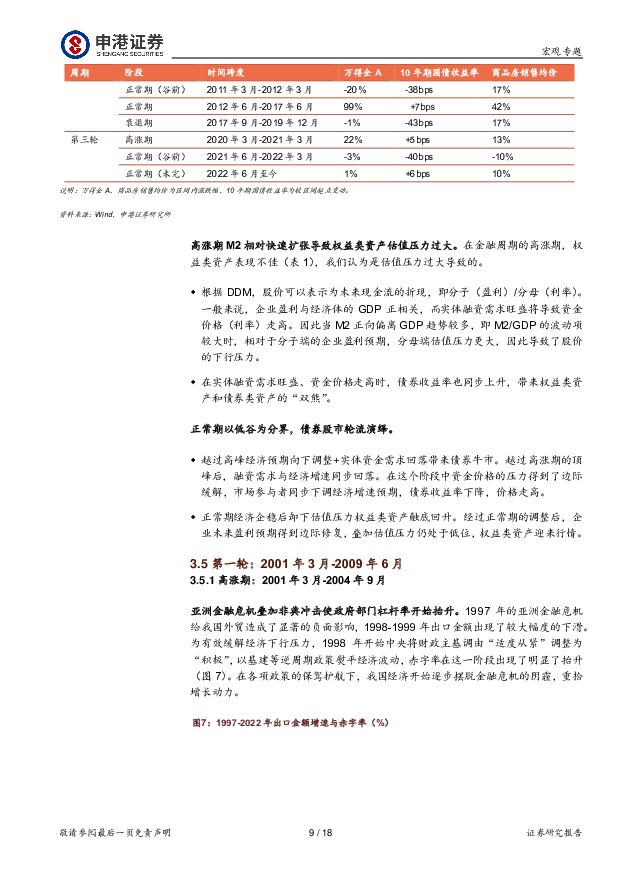

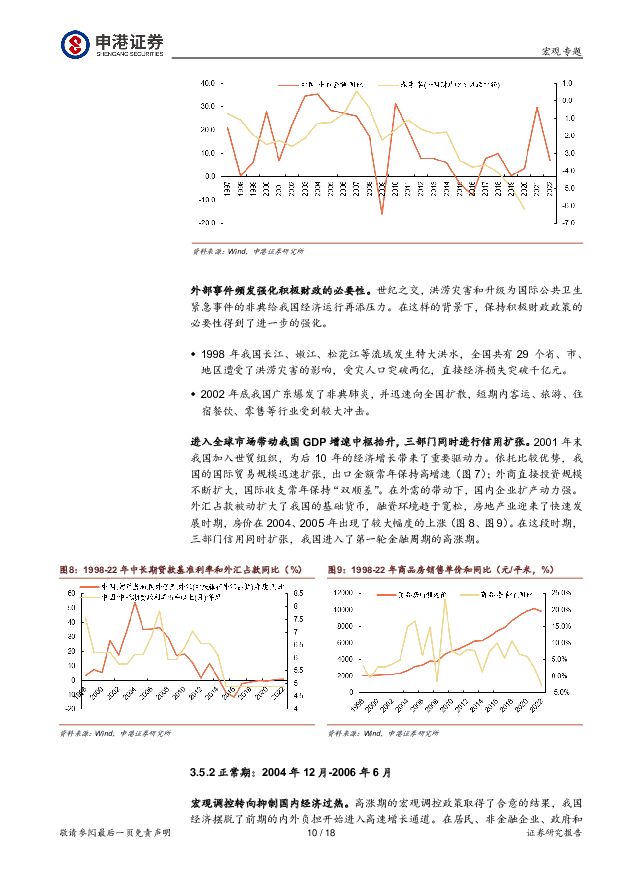

摘要:投资摘要:我们认为2001年后我国经历了2轮完整的金融周期,每轮时间跨度为10年左右,目前正处于第三轮金融周期的正常期。通过回顾每轮金融周期不同阶段的大类资产价格,我们发现在每轮金融周期的高涨期内,债券表现最差,但权益类资产和房地产表现也未能匹配信用扩张速度。随后在正常期低谷前,债券将迎来牛市,而权益类资产和房地产将走弱。跨过正常期的低谷,权益类资产将迎来触底后的反弹,且反弹幅度大于房地产,而债券则开始进行调整。一、金融周期的划分我们选择季度M2/GDP作为表征变量,并利用HP滤波器(参数设定为1600)得到波动项,以此作为金融周期的振幅。根据波动项与其标准差的大小关系可以将金融周期划分为高涨期、正常期和衰退期。第一轮:2001年3月-2009年6月。高涨期位于2001年3月-2004年9月,正常期位于2004年12月-2006年6月,衰退期位于2006年9月-2009年6月。第二轮:2009年9月-2019年12月。高涨期位于2009年9月-2010年12月,正常期位于2011年3月-2017年6月,衰退期位于2017年9月-2019年12月。第三轮:2020年3月至今。高涨期位于2020年3月-2021年3月,正常期自2021年6月至今。二、是谁在推动金融周期为了明晰我国各轮金融周期的推动力量,我们将居民部门、非金融企业部门和政府部门的杠杆率进行了比较。利用类似的处理方法,我们提取了三大部门杠杆率的波动项。高涨期三大部门共同扩张。从振幅大小来看,在金融周期的高涨期和衰退期,我们往往能观察到三大部门杠杆率相对于趋势的同步扩张。如2001年3月-2004年9月、2009年9月-2010年12月。正常期、衰退期三大部门角色分化。在正常期和衰退期,三大部门杠杆率振幅方向并不一致。在2006年6月-2009年9月的衰退期,金融危机的冲击大大缩短了该阶段的持续时间,政府承担了关键的逆周期调节任务,在金融周期中逆流而上。在2011年3月-2017年6月的正常期,政府同样承担了稳增长的职能,振幅方向与居民和非金融企业部门背离。在2021年6月至今的正常期,居民部门加杠杆的意愿大幅走弱,与企业和政府部门形成了显著的差异。居民和非金融企业部门杠杆率振幅逐步减弱,政府部门杠杆率振幅保持稳定。2001年3月至今,每轮金融周期中居民和非金融企业部门杠杆率振幅有逐渐衰减的趋势,而政府部门杠杆率振幅则保持相对稳定,反映出居民和非金融企业部门推动金融周期继续扩张的意愿和能力近年来逐步减弱。三、金融周期中的GDP增速金融周期波动项与GDP增速中枢基本匹配。在过去两轮金融周期的高涨期,GDP增速也随之冲高。正常期GDP增速则随金融周期振幅回落而向下调整。衰退期则通常伴随着GDP增速的走低。振幅领先GDP增速。从位置来看,金融周期波峰和波谷通常领先GDP增速2-4个季度。四、金融周期中的资产价格我们考察了过去两轮金融周期中各个阶段的资产价格,结合数据的可获得性,我们选择以下指标分别表征不同大类资产价格走势:权益类资产——万得全A固收类资产——10年期国债到期收益率房地产——商品房销售均价通过回顾截至到目前的三轮金融周期,我们发现在每轮金融周期的高涨期内,债券表现最差,但权益类资产和房地产表现也未能匹配信用扩张速度。随后在正常期低谷前,债券将迎来牛市,而权益类资产和房地产将走弱。跨过正常期的低谷,权益类资产将迎来触底后的反弹,且反弹幅度大于房地产,而债券则开始进行调整。风险提示:居民扩表意愿弱于预期、企业扩产意愿不及预期、海外需求收缩幅度超预期、政策风险、周期划分误差、参数选择误差

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

农林牧渔行业研究周报:能繁环比下降,产能去化加快 申港证券 2024-04-25(13页) 附下载

投资摘要:每周一谈:能繁环比下降产能去化加快商品猪价格周度环比回落,仔猪母猪价格回暖商品猪价格小幅反...

2.04 MB共13页中文简体

4天前820积分

-

食品饮料行业研究周报:消费类高频数据波动,食品饮料具备高股息潜力 申港证券 2024-04-25(10页) 附下载

市场回顾上周(4.15-4.21)食品饮料指数涨跌幅+0.74%,在申万31个行业中排名第10,跑输...

1.32 MB共10页中文简体

4天前020积分

-

宏观经济专题研究:中美日三国M2统计口径比较研究 国信证券 2024-04-25(15页) 附下载

核心观点货币供应量统计的基本原则。(1)现行国际统计规则当中,货币被当成一种具备较高流动性的金融资产...

701.03 KB共15页中文简体

4天前215积分

-

沪深300:市场信心有所增强 申港证券 2024-04-24(7页) 附下载

上周各主要指数表现分别为:沪深300上涨1.89%,上证指数上涨1.52%,深成指上涨0.58%、创...

618.74 KB共7页中文简体

5天前210积分

-

通信行业研究周报:中国移动集采AI服务器Meta发布下一代开源大模型 申港证券 2024-04-23(9页) 附下载

每周一谈:近日,中国移动启动2024-2025新型智算中心集采,本次招标共分为两个标包,采购7994...

859.43 KB共9页中文简体

6天前520积分

-

汽车行业研究周报:比亚迪产品矩阵进一步丰富 申港证券 2024-04-23(10页) 附下载

投资摘要:每周一谈:比亚迪产品矩阵进一步丰富近期,比亚迪发布了豹8、SUPER3、SUPER9三款全...

1.06 MB共10页中文简体

6天前220积分

-

轻纺美妆行业周报:2024年3月份社会消费品零售总额增长3.1% 申港证券 2024-04-23(10页) 附下载

投资摘要:每周一谈:2024年3月份社会消费品零售总额增长3.1%2024年3月份社会消费品零售总额...

943.65 KB共10页中文简体

6天前220积分

-

电力设备行业研究周报:氢能产业有望加速发展 申港证券 2024-04-23(9页) 附下载

投资摘要:每周一谈:氢能产业有望加速发展近期,四川省发布了《四川省进一步推动氢能全产业链发展及推广应...

1 MB共9页中文简体

6天前220积分

-

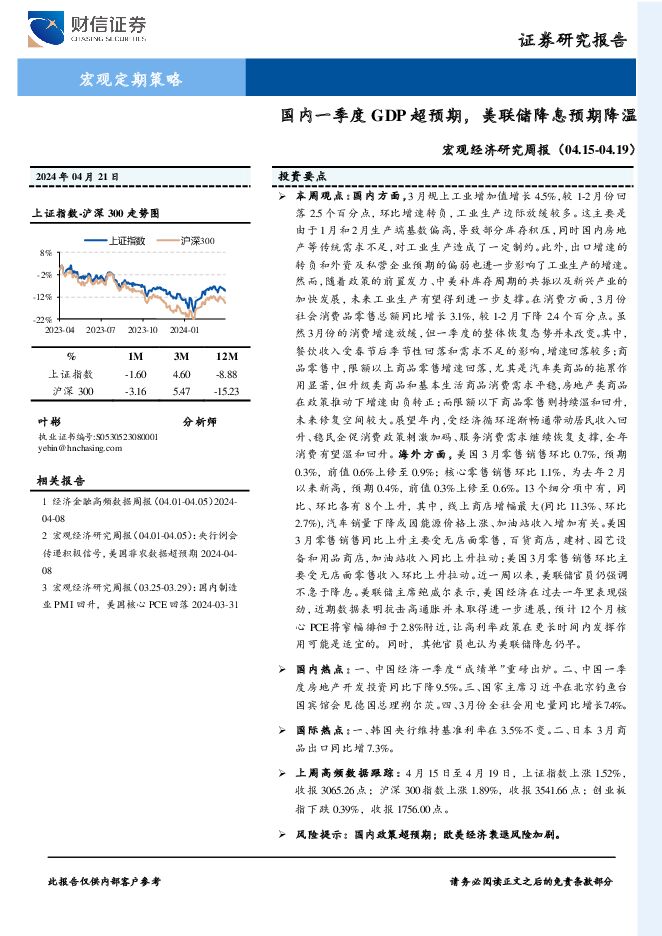

宏观经济研究周报:国内一季度GDP超预期,美联储降息预期降温 财信证券 2024-04-23(14页) 附下载

本周观点:国内方面,3月规上工业增加值增长4.5%,较1-2月份回落2.5个百分点,环比增速转负,工...

968.15 KB共14页中文简体

6天前215积分

-

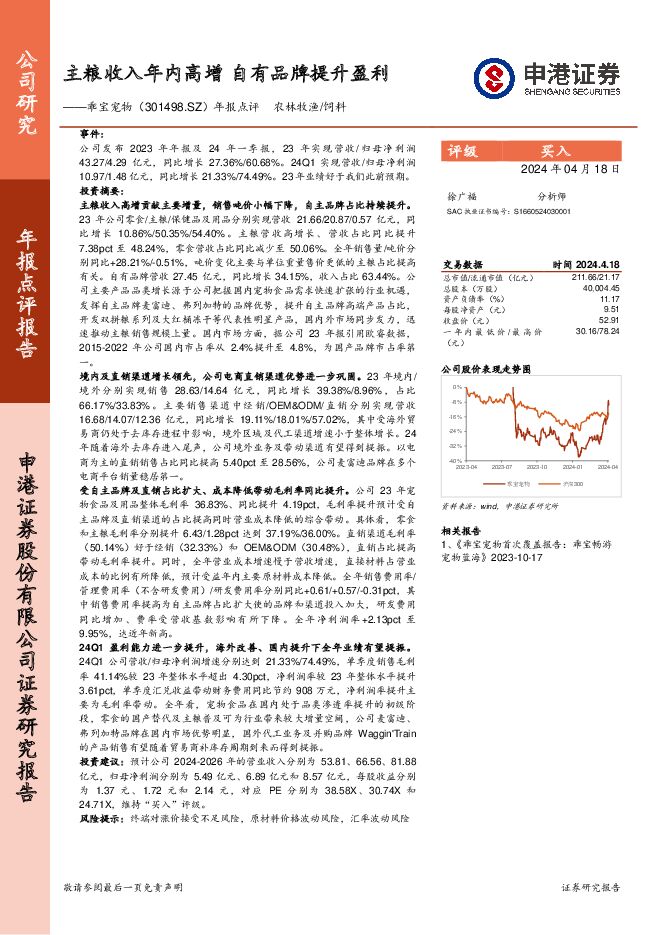

乖宝宠物 年报点评:主粮收入年内高增,自有品牌提升盈利 申港证券 2024-04-22(5页) 附下载

乖宝宠物(301498)事件:公司发布2023年年报及24年一季报,23年实现营收/归母净利润43....

729.39 KB共5页中文简体

7天前218积分

-

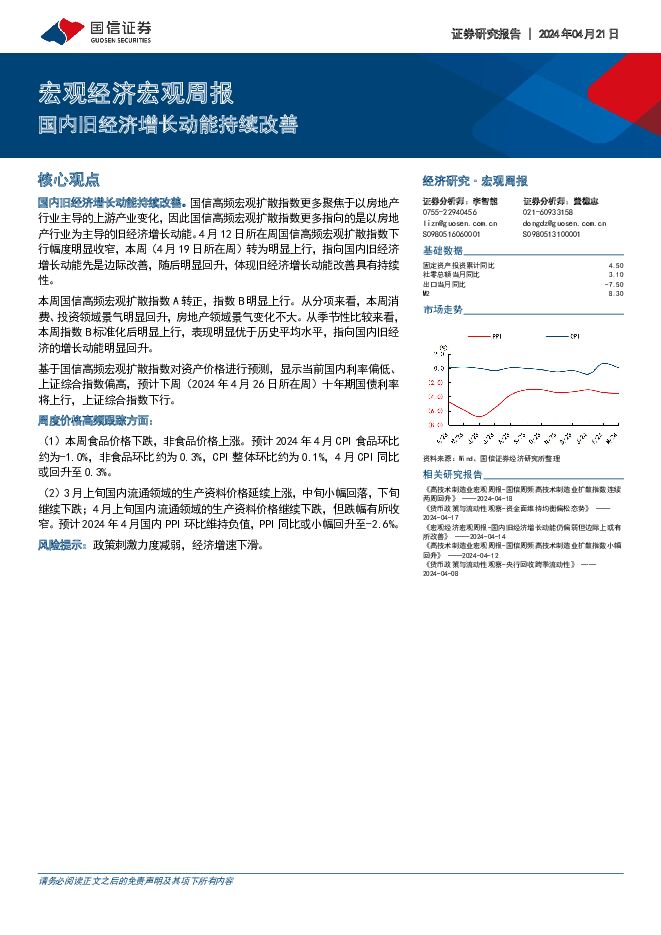

宏观经济宏观周报:国内旧经济增长动能持续改善 国信证券 2024-04-22(13页) 附下载

核心观点国内旧经济增长动能持续改善。国信高频宏观扩散指数更多聚焦于以房地产行业主导的上游产业变化,因...

715.64 KB共13页中文简体

7天前215积分

-

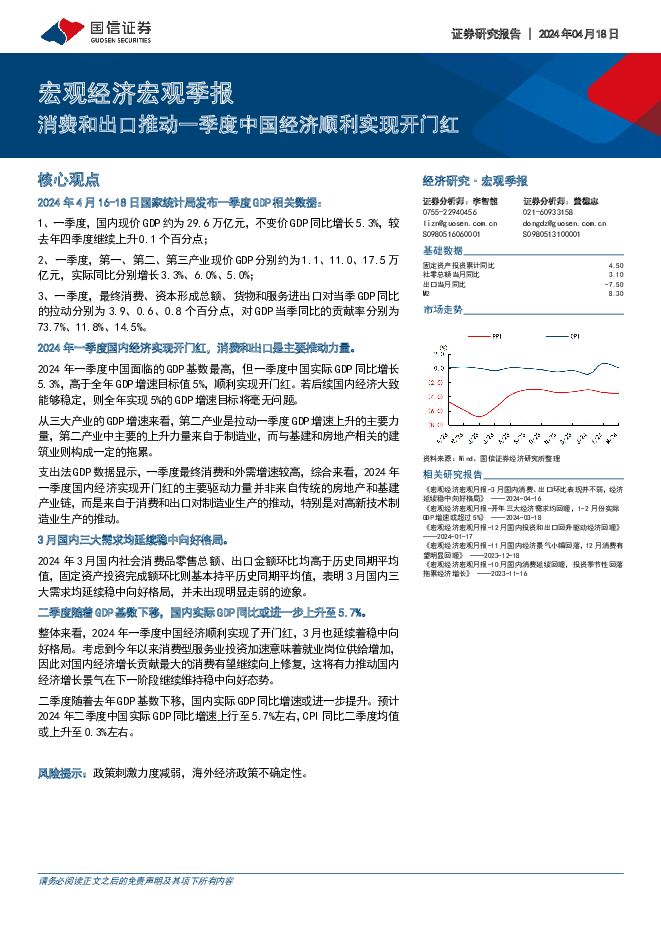

宏观经济宏观季报:消费和出口推动一季度中国经济顺利实现开门红 国信证券 2024-04-18(13页) 附下载

核心观点2024年4月16-18日国家统计局发布一季度GDP相关数据:1、一季度,国内现价GDP约为...

686.18 KB共13页中文简体

1周前215积分

-

宏观经济评论 第一上海证券 2024-04-18(3页) 附下载

第一上海——美股宏观策略周报政治事件伊朗对以色列展开报复,实际上要的是面子,并不想把冲突加剧。但是以...

500.17 KB共3页中文简体

1周前615积分

-

策略周报:短期行情或受政策主导 申港证券 2024-04-18(7页) 附下载

投资摘要:深成指下跌3.32%、创业板指下跌4.21%,中证500下跌1.81%。上周多数行业板块下...

606.44 KB共7页中文简体

1周前210积分

-

2024年二季度宏观经济展望:经济底部逐渐明朗,政策仍需细化落实 华龙证券 2024-04-17(34页) 附下载

2024年一季度,全球经济依旧维持弱势复苏,部分经济体持续承压,需求疲软仍是主要拖累因素。全球制造业...

3.2 MB共34页中文简体

1周前415积分

-

食品饮料行业研究周报:茅台批价波动影响板块,劲仔Q1业绩预告靓丽 申港证券 2024-04-16(9页) 附下载

市场回顾本周,食品饮料指数涨跌幅-5.66%,在申万31个行业中排名第28,跑输沪深300指数3.0...

1.15 MB共9页中文简体

1周前720积分

-

通信行业研究周报:固网宽带速率再创新高 申港证券 2024-04-16(9页) 附下载

投资摘要:每周一谈:2023年Q4,国内固定宽带平均下载速率再创新高。2023年Q4,固定宽带平均下...

857.36 KB共9页中文简体

1周前220积分

-

汽车行业研究周报:3月销量提升明显 申港证券 2024-04-16(10页) 附下载

投资摘要:每周一谈:3月销量提升明显2024年3月全国汽车销量、库存情况等数据公布,在国家促消费政策...

1.23 MB共10页中文简体

1周前420积分

-

轻纺美妆行业周报:商务部等14部门联合发布《推动消费品以旧换新行动方案》 申港证券 2024-04-16(10页) 附下载

投资摘要:每周一谈:商务部等14部门联合发布《推动消费品以旧换新行动方案》近日,商务部等14部门联合...

951.55 KB共10页中文简体

1周前720积分

-

电力设备行业研究周报:3月动力电池装车量稳步增长 申港证券 2024-04-15(11页) 附下载

投资摘要:每周一谈:3月动力电池装车量稳步增长新能源汽车稳定增长。2024年3月,我国新能源汽车销量...

1.36 MB共11页中文简体

1周前220积分