永顺泰关注大麦成本变化带来的投资机会申港证券2023-03-22.pdf

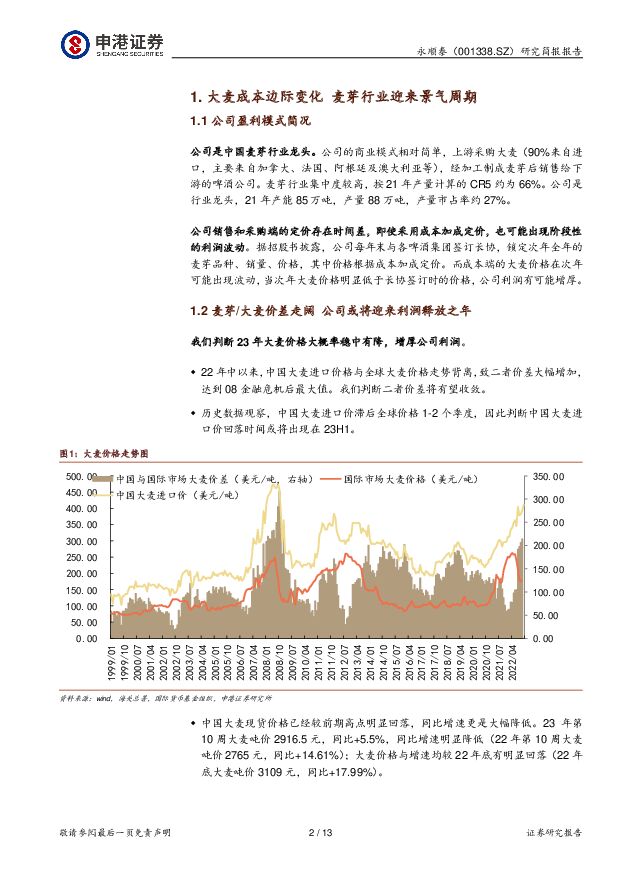

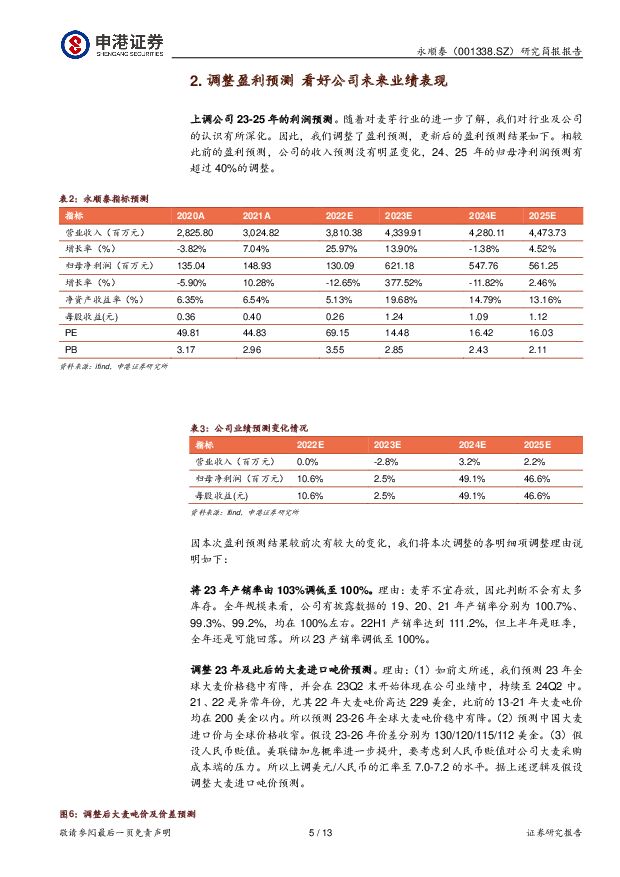

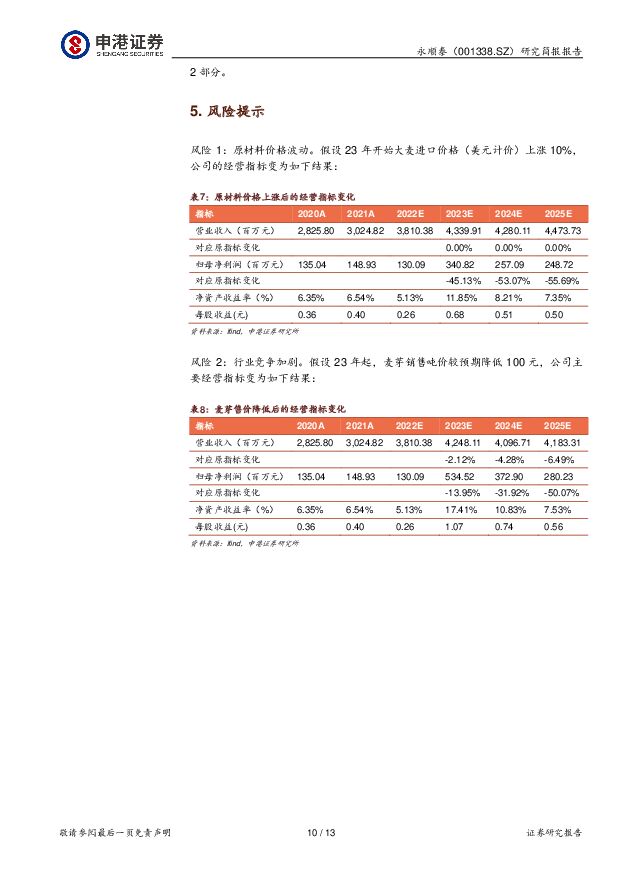

摘要:永顺泰(001338)公司销售和采购端的定价存在时间差,即使采用成本加成定价,也可能出现阶段性的利润波动。我们判断23年大麦价格大概率稳中有降,增厚公司利润。中国大麦现货价格已经较前期高点明显回落,同比增速更是大幅降低,验证了这一观点。而23年全球大麦价格亦没有上涨的基础。23年啤酒麦芽长协价格+15~20%,使麦芽/大麦价差走阔,麦芽行业获益。啤酒行业多数公司已经在22年末签署了23年的麦芽长协,锁定的价格较22年同比增加15%~20%。在大麦成本可能企稳回落的背景下,这将显著增厚麦芽公司利润水平。麦芽行业整体利润率较低,永顺泰近年的净利润率约在3%左右,因此销售价格15~20%的增长或将显著提高永顺泰的利润水平。为什么大麦价格下行,而麦芽长协反而提价?有几方面原因:麦芽长协签订时大麦价格处于高位。麦芽长协在上一年3、4季度签订,尤其在年底居多。22年第52周的大麦现货价格为3109元,同比+18%,恰好对应了该期麦芽长协价格同比+15~20%的增幅。22年底大麦价格仍处在高位,有利于麦芽行业与啤酒行业谈判过程中争取更高的销售价格。大麦价格在21、22年两年大幅增长,麦芽长协价未能覆盖该涨幅,麦芽行业在这一过程中自身利润受损,保障了啤酒行业的盈利水平。我们判断啤酒集团出于长期商业合作考虑,允许麦芽公司23年适度盈利。永顺泰与中国主要啤酒集团合作历史较长,合作关系较为稳固。而麦芽作为啤酒中至关重要的原料,会很大程度上影响啤酒的口感、味道。因此我们判断啤酒集团对于更换麦芽供应商会较为慎重。永顺泰作为国内龙头,其工艺水平、麦芽品质等均处于行业领先水平,不会被轻易替换。投资建议:我们预测公司22-25年的营业收入分别为38.1亿元、43.4亿元、42.8亿元、44.7亿元,对应增速分别为26%、13.9%、-1.4%、4.5%;同期公司归母净利润预计分别为1.3亿元、6.2亿元、5.5亿元、5.6亿元,对应增速分别为-12.7%、377.5%、-11.8%、2.5%。对应期间的EPS分别为0.26元、1.24元、1.09元、1.12元,当前股价对应的PE分别为67倍、14倍、15.9倍、15.5倍。我们维持此前对该公司的“买入”评级不变。风险提示:原材料价格波动的风险;行业竞争加剧及麦芽销售价格不及预期的风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

医药行业研究框架与近期投资观点:科技与消费属性齐备的医药板块星辰大海 华安证券 2024-04-25(62页) 附下载

风险提示创新药研发不及预期的风险;审批注册不及预期的风险;医药政策相关风险;国际供应链变动风险;国际...

3.67 MB共62页中文简体

2天前020积分

-

氢能&燃料电池源行业研究:FCV进入放量快车道,盘点燃料电池投资机会 国金证券 2024-04-25(29页) 附下载

核心观点政策方针与全额补贴已推动燃料电池汽车示范先行,全生命周期成本平价与针对性补贴将成为下一阶段重...

3.27 MB共29页中文简体

2天前020积分

-

农林牧渔行业研究周报:能繁环比下降,产能去化加快 申港证券 2024-04-25(13页) 附下载

投资摘要:每周一谈:能繁环比下降产能去化加快商品猪价格周度环比回落,仔猪母猪价格回暖商品猪价格小幅反...

2.04 MB共13页中文简体

2天前220积分

-

食品饮料行业研究周报:消费类高频数据波动,食品饮料具备高股息潜力 申港证券 2024-04-25(10页) 附下载

市场回顾上周(4.15-4.21)食品饮料指数涨跌幅+0.74%,在申万31个行业中排名第10,跑输...

1.32 MB共10页中文简体

2天前020积分

-

房地产行业2024年5月投资策略:复苏持续性仍有待验证,维持新开工改善的判断 国信证券 2024-04-25(12页) 附下载

核心观点行业:复苏持续性仍有待验证。从统计局数据看,新房销售量价降幅小幅收窄。2024年1-3月,商...

2.01 MB共12页中文简体

2天前020积分

-

华贸物流 华贸物流,短期业绩承压,4月投资收益增厚公司业绩 太平洋 2024-04-25(4页) 附下载

华贸物流(603128)事件近期,华贸物流发布2023年报,报告期内,全年实现营业总收入146.1亿...

764.74 KB共4页中文简体

2天前018积分

-

东方财富 自营投资表现较好,支撑业绩韧性 平安证券 2024-04-25(4页) 附下载

东方财富(300059)事项:东方财富发布2024年一季报,实现营业总收入24.56亿元(YoY-1...

863.8 KB共4页中文简体

2天前218积分

-

宏观点评:制造业投资:何以风头正劲? 东吴证券 2024-04-25(7页) 附下载

制造业投资在当前超预期的宏观数据中异军突起,其含金量和可持续性也引发市场关注。在一季度中国经济中,制...

583.73 KB共7页中文简体

2天前015积分

-

金融行业周报:公募佣金新规助力投资者降低交易成本 华龙证券 2024-04-24(9页) 附下载

上周(4月15日至4月19日)A股市场整体下行,沪深300指数上涨1.89%,全年上涨3.22%;非...

1.12 MB共9页中文简体

3天前020积分

-

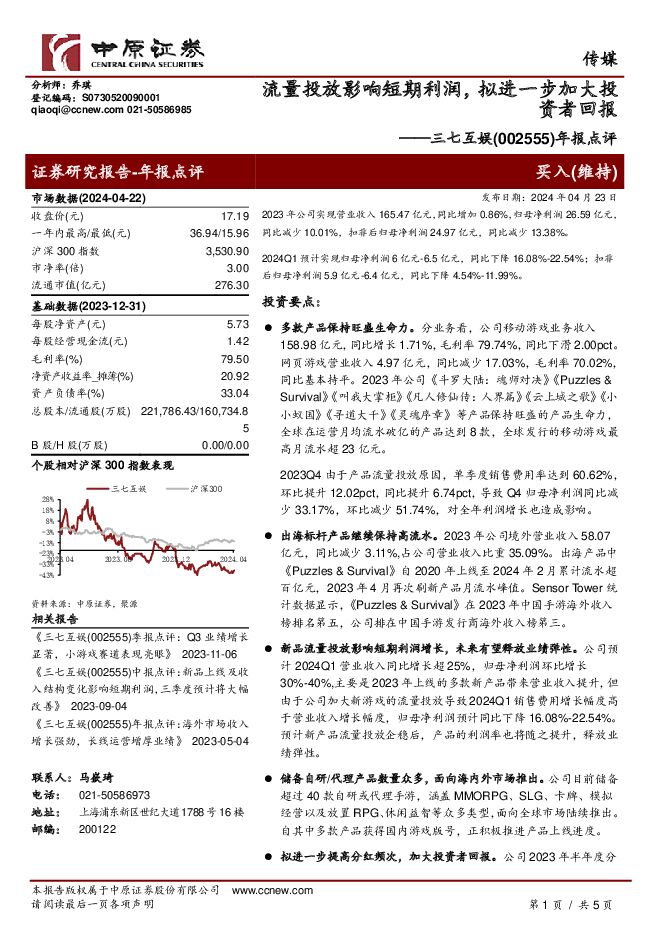

三七互娱 年报点评:流量投放影响短期利润,拟进一步加大投资者回报 中原证券 2024-04-24(5页) 附下载

三七互娱(002555)2023年公司实现营业收入165.47亿元,同比增加0.86%,归母净利润2...

447.33 KB共5页中文简体

3天前018积分

-

三七互娱 年报点评:流量投放影响短期利润,拟进一步加大投资者回报 中原证券 2024-04-24(5页) 附下载

三七互娱(002555)2023年公司实现营业收入165.47亿元,同比增加0.86%,归母净利润2...

447.33 KB共5页中文简体

3天前218积分

-

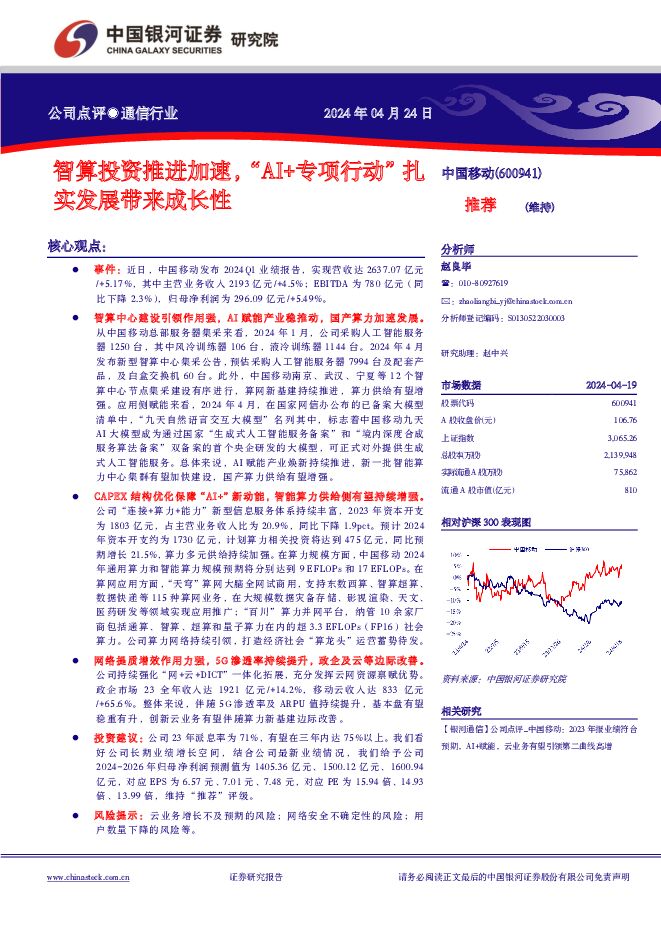

中国移动 智算投资推进加速,“AI+专项行动”扎实发展带来成长性 中国银河 2024-04-24(4页) 附下载

中国移动(600941)核心观点:事件:近日,中国移动发布2024Q1业绩报告,实现营收达2637....

399.84 KB共4页中文简体

3天前218积分

-

中国移动 智算投资推进加速,“AI+专项行动”扎实发展带来成长性 中国银河 2024-04-24(4页) 附下载

中国移动(600941)核心观点:事件:近日,中国移动发布2024Q1业绩报告,实现营收达2637....

399.84 KB共4页中文简体

3天前018积分

-

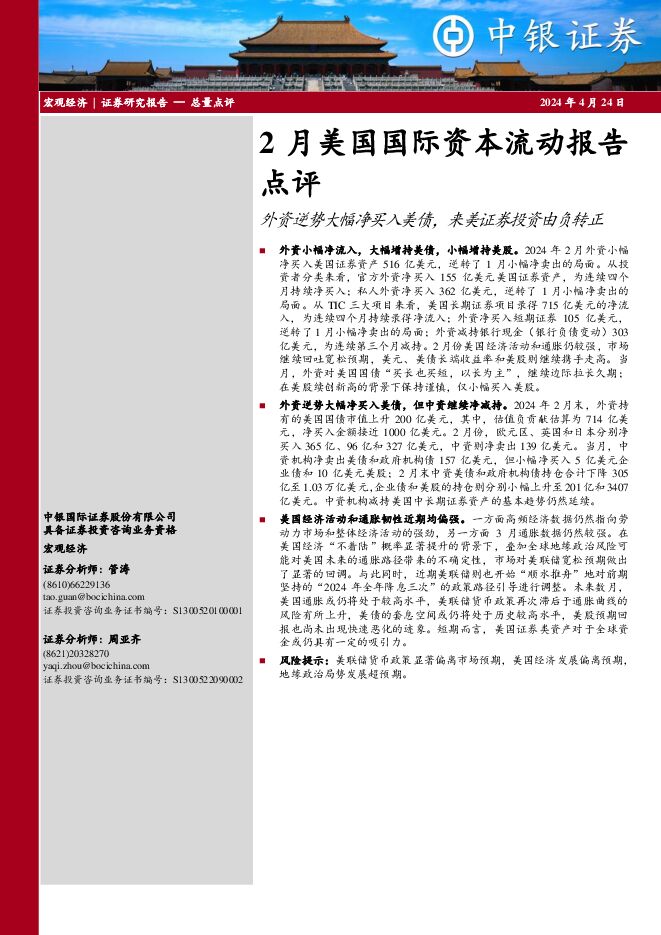

2月美国国际资本流动报告点评:外资逆势大幅净买入美债,来美证券投资由负转正 中银证券 2024-04-24(11页) 附下载

外资小幅净流入,大幅增持美债,小幅增持美股。2024年2月外资小幅净买入美国证券资产516亿美元,逆...

487.57 KB共11页中文简体

3天前215积分

-

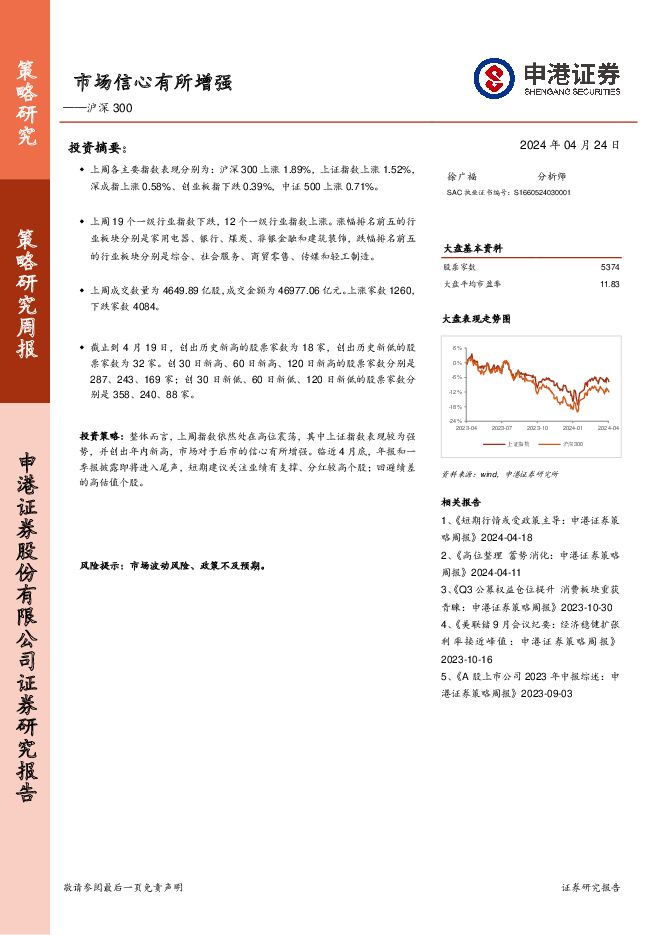

沪深300:市场信心有所增强 申港证券 2024-04-24(7页) 附下载

上周各主要指数表现分别为:沪深300上涨1.89%,上证指数上涨1.52%,深成指上涨0.58%、创...

618.74 KB共7页中文简体

3天前010积分

-

房地产数据背后的地产基建图景(七):地产基本面延续下行趋势,基建投资维持稳健增长 国信证券 2024-04-23(27页) 附下载

核心观点房地产:基本面各项指标均延续下行趋势,板块行情启动仍待销售复苏1.销售:3月销量降幅略有收窄...

2.54 MB共27页中文简体

4天前520积分

-

养老金融行业双周报:澳大利亚超级基金拟翻倍投资于私募股权 平安证券 2024-04-23(8页) 附下载

本期重点:4月中上旬,海内外养老金融共有三个事件值得关注。第一,美国铝业公司因将养老金转移给保险公司...

786.33 KB共8页中文简体

4天前020积分

-

通信行业研究周报:中国移动集采AI服务器Meta发布下一代开源大模型 申港证券 2024-04-23(9页) 附下载

每周一谈:近日,中国移动启动2024-2025新型智算中心集采,本次招标共分为两个标包,采购7994...

859.43 KB共9页中文简体

4天前420积分

-

汽车行业研究周报:比亚迪产品矩阵进一步丰富 申港证券 2024-04-23(10页) 附下载

投资摘要:每周一谈:比亚迪产品矩阵进一步丰富近期,比亚迪发布了豹8、SUPER3、SUPER9三款全...

1.06 MB共10页中文简体

4天前220积分

-

轻纺美妆行业周报:2024年3月份社会消费品零售总额增长3.1% 申港证券 2024-04-23(10页) 附下载

投资摘要:每周一谈:2024年3月份社会消费品零售总额增长3.1%2024年3月份社会消费品零售总额...

943.65 KB共10页中文简体

4天前220积分