非银行金融他山之石系列报告(三):海外投行资管差异化竞争研究——坚持综合金融优势平安证券2023-03-02.pdf

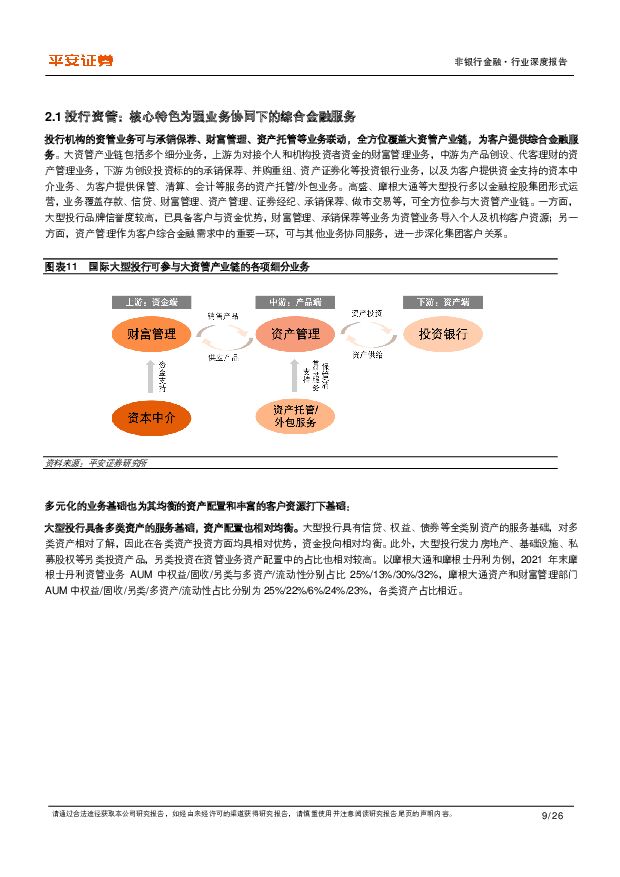

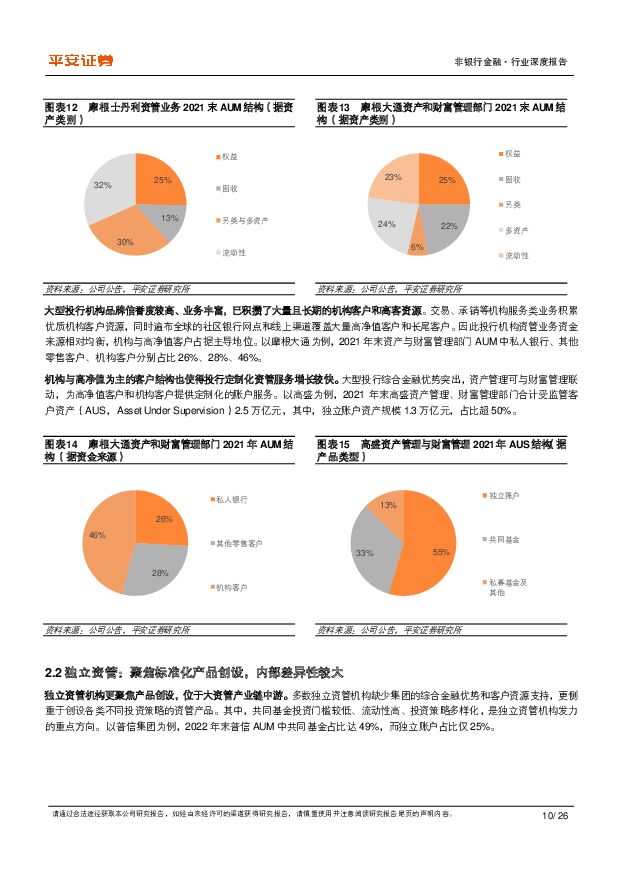

摘要:全球资管市场持续集中,大型投行为重要参与者。全球资管业务发展已较为成熟,近年来资金净流入相对放缓,市场表现驱动全球资管市场稳定扩张。行业马太效应显著,行业资管规模CR20集中度由2012年的41.4%提升至2021年的45.2%。头部格局较为稳固,2021年末AUM排名前20的资管机构中独立/投行/保险数量分别为8/9/3家,投行机构入围数量最多,是全球资管市场的重要参与者。独立、投行、保险三类资管机构差异化发展,综合金融服务是投行资管的核心特色。1)投行资管:可与承销保荐、财富管理、资产托管等业务协同,全方位覆盖大资管产业链。其多元化的业务基础也导致了投行资管较为均衡的资产配置和丰富的机构与高净值客户资源。2)独立资管:更聚焦标准化产品创设,位于大资管产业链中游。不同独立资管机构投资策略差异较大,其资产配置与资金来源也出现分化。3)保险资管:产品与渠道并重,位于大资管产业链上游、中游。保险资管可吸收保险客户和自有资金,在渠道端具备优势。头部保险公司资管运营相对独立,第三方资金和标准化产品占主导。资产端更偏好固收投资,匹配负债端较长久期。国内资管市场前景广阔,券商资管大有可为。随着我国居民财富的不断积累和金融资产配置需求的快速提升,同时资本市场改革进程加快,我国资管市场仍有较大发展空间。与公募基金、银行理财等其他资管机构相比,券商资管在规模与规模增速上不占优,但投资范围较广、权益类和另类投资更具潜力、高客和机构客户基础具备相对优势。未来券商可借鉴海外大型投行资管业务发展经验,进一步发挥综合金融优势,渠道端精细化、差异化管理客户,协同财富管理、机构服务充分利用高客和金融同业客户资源;资产端提升权益类、另类投资产品主动管理能力,协同大投行业务切入优质资产;人力端优化薪酬激励,打通投研、投顾、投行人才交流渠道。投资建议:资管新规打破机构监管框架后,券商资管将与公募基金、银行理财、保险资管等机构同台竞技。借鉴海外大型投行资管业务发展经验,我国头部券商可依托强业务协同和综合金融服务优势,走出一条差异化发展之路,并成为资管市场重要参与者。建议关注业务发展均衡、综合服务优势突出的龙头券商中信证券,资管业务领先、公募子公司规模优势显著的特色券商广发证券、东方证券、兴业证券,具备公募基金渠道优势的互联网财富管理券商东方财富。风险提示:1)权益市场大幅波动、市场交投活跃度大幅下滑;2)监管政策变动超预期,相关资质审批进度不及预期;3)资管行业竞争空前加剧,基金费率超预期下行;4)宏观经济下行风险。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

预制食品行业全景图:供需两旺,行业正在走向高质量发展 平安证券 2024-04-25(32页) 附下载

核心摘要上游:原材料依存度较高,成本下行阶段有望释放利润弹性。预制食品直接材料成本在总成本中占比极高...

2.36 MB共32页中文简体

3天前020积分

-

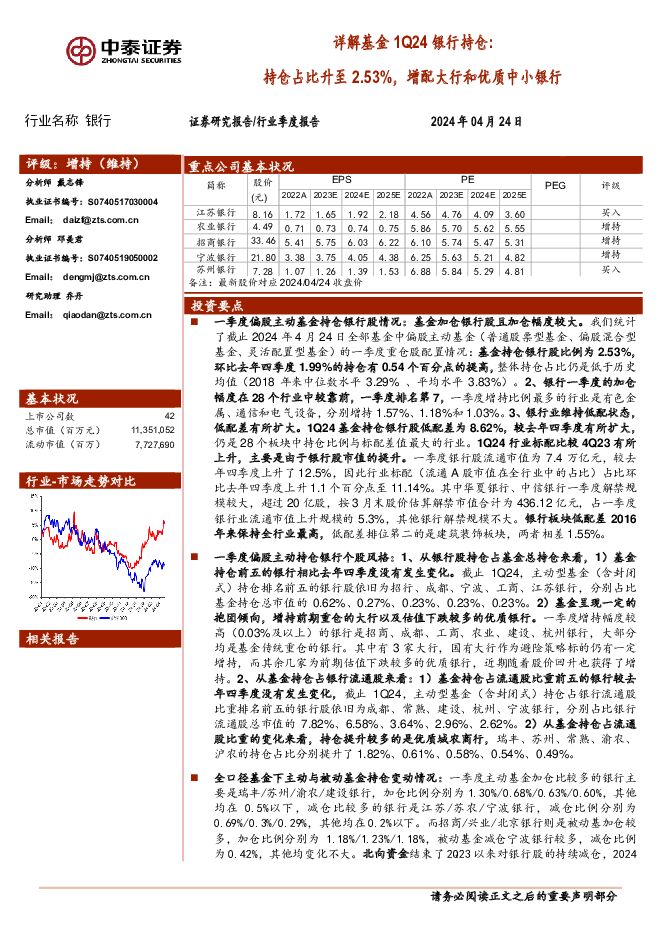

银行业详解基金1Q24银行持仓:持仓占比升至2.53%,增配大行和优质中小银行 中泰证券 2024-04-25(14页) 附下载

投资要点一季度偏股主动基金持仓银行股情况:基金加仓银行股且加仓幅度较大。我们统计了截止2024年4月...

990.67 KB共14页中文简体

3天前020积分

-

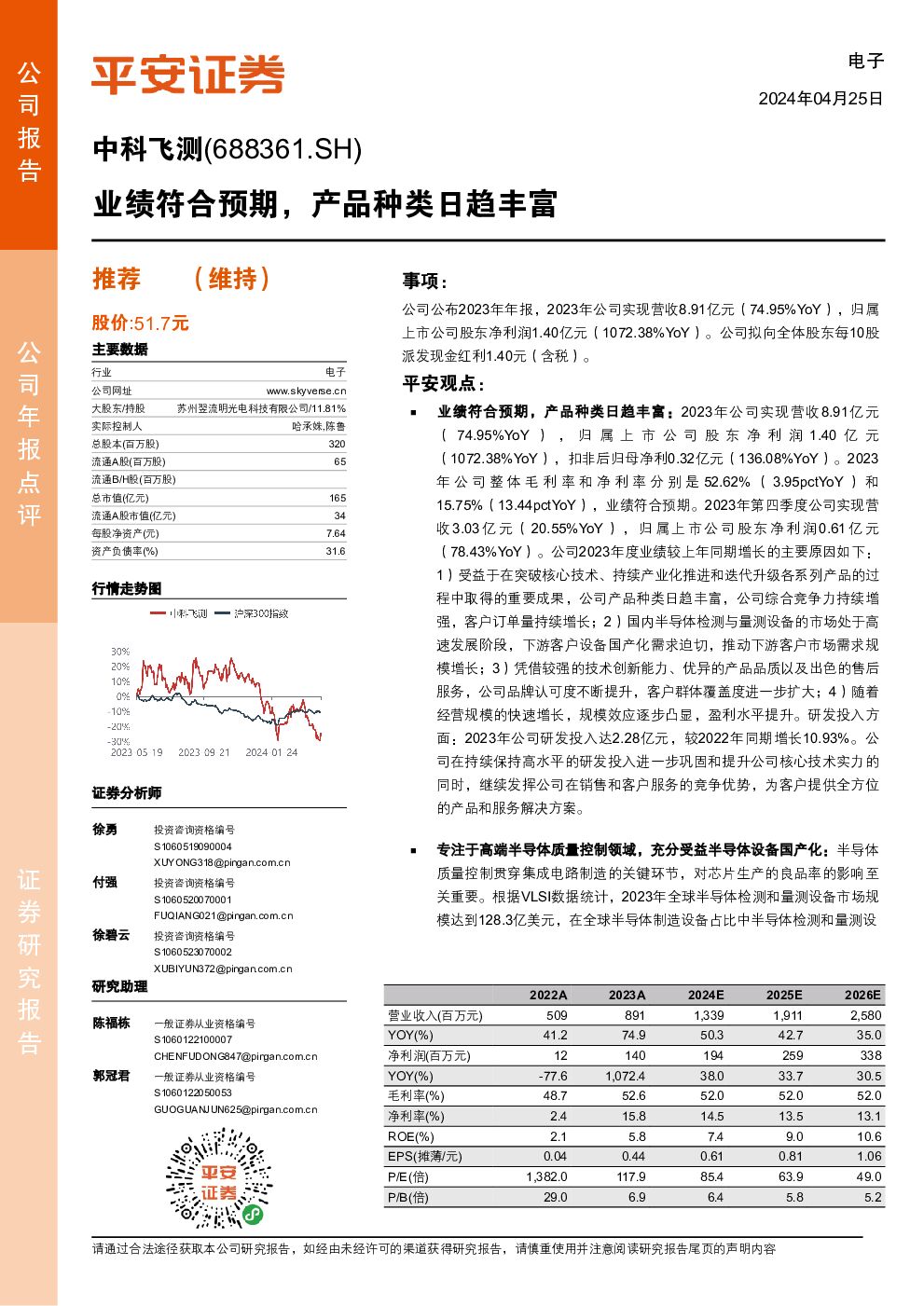

中科飞测 业绩符合预期,产品种类日趋丰富 平安证券 2024-04-25(4页) 附下载

中科飞测(688361)事项:公司公布2023年年报,2023年公司实现营收8.91亿元(74.95...

754.74 KB共4页中文简体

3天前318积分

-

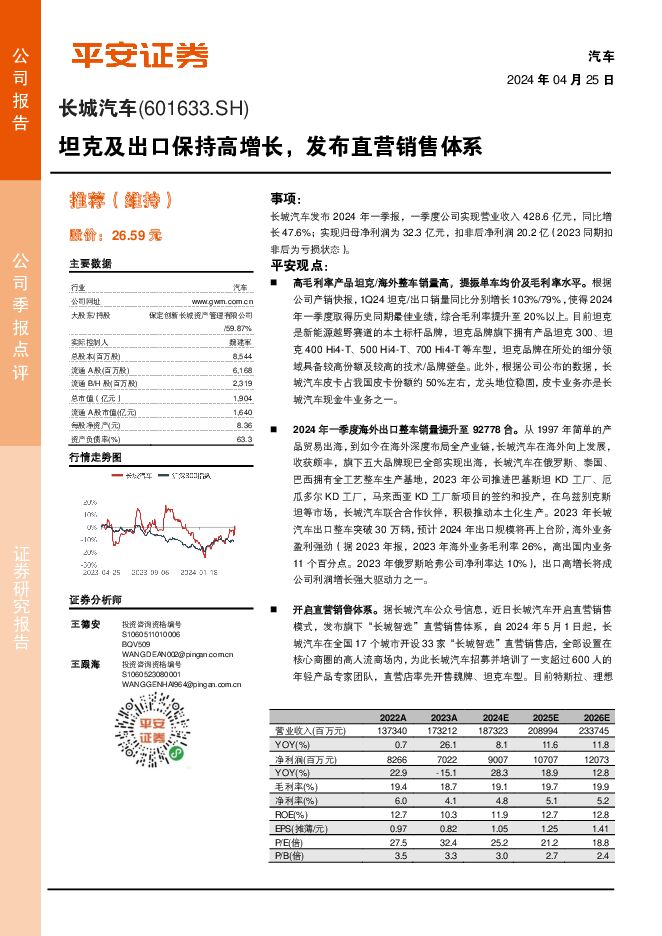

长城汽车 坦克及出口保持高增长,发布直营销售体系 平安证券 2024-04-25(4页) 附下载

长城汽车(601633)事项:长城汽车发布2024年一季报,一季度公司实现营业收入428.6亿元,同...

696.05 KB共4页中文简体

3天前518积分

-

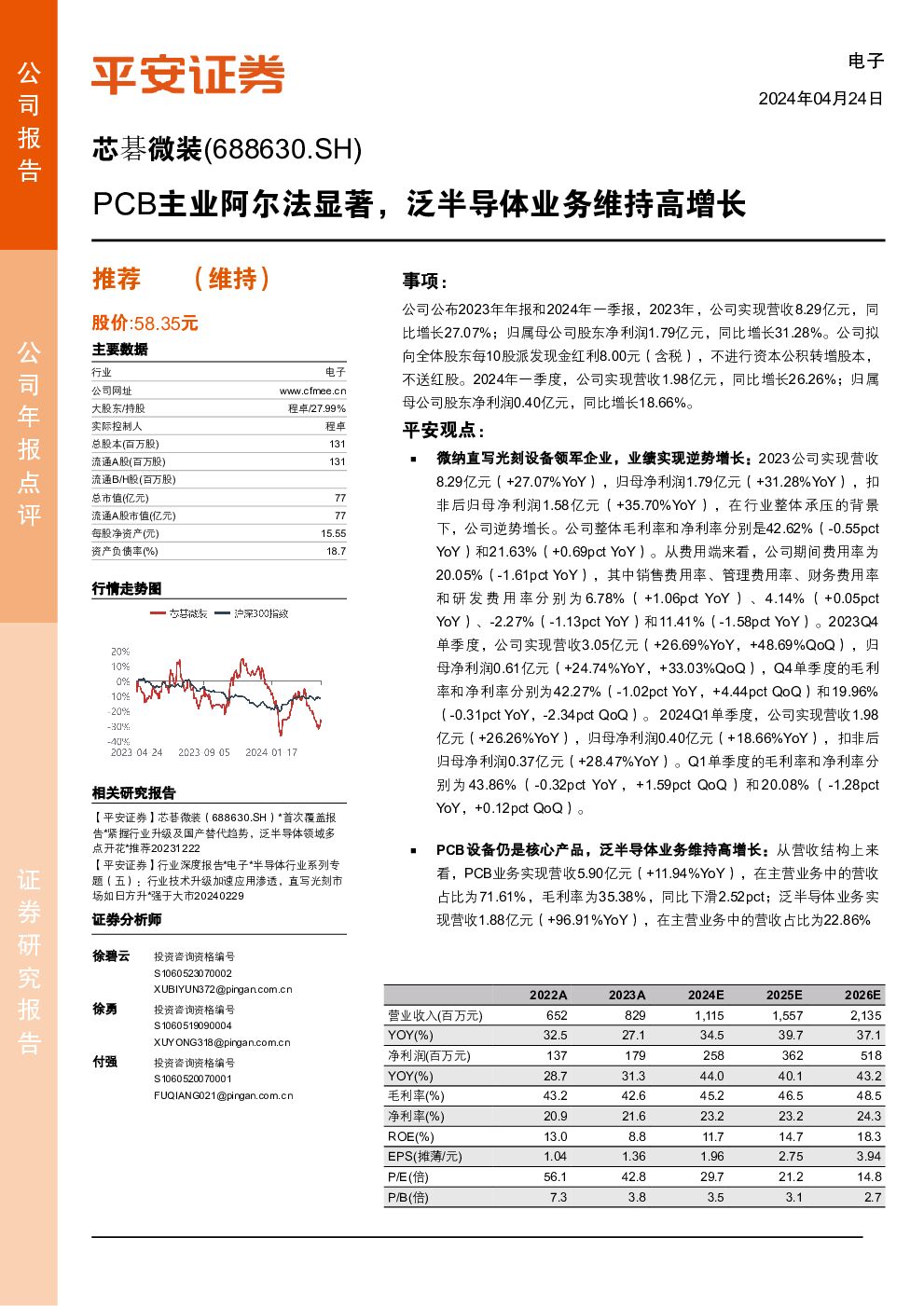

芯碁微装 PCB主业阿尔法显著,泛半导体业务维持高增长 平安证券 2024-04-25(4页) 附下载

芯碁微装(688630)事项:公司公布2023年年报和2024年一季报,2023年,公司实现营收8....

813.75 KB共4页中文简体

3天前518积分

-

立讯精密 各项业务进展顺利,半年度业绩预增 平安证券 2024-04-25(4页) 附下载

立讯精密(002475)事项:公司公布2023年年报,2023年公司实现营收2319.05亿元(8....

776.03 KB共4页中文简体

3天前218积分

-

九典制药 销售费用率改善趋势明显,酮洛芬凝胶贴膏迎放量元年 平安证券 2024-04-25(4页) 附下载

九典制药(300705)事项:公司公布2023年报,实现收入26.93亿元(+15.75%),归母净...

777.99 KB共4页中文简体

3天前218积分

-

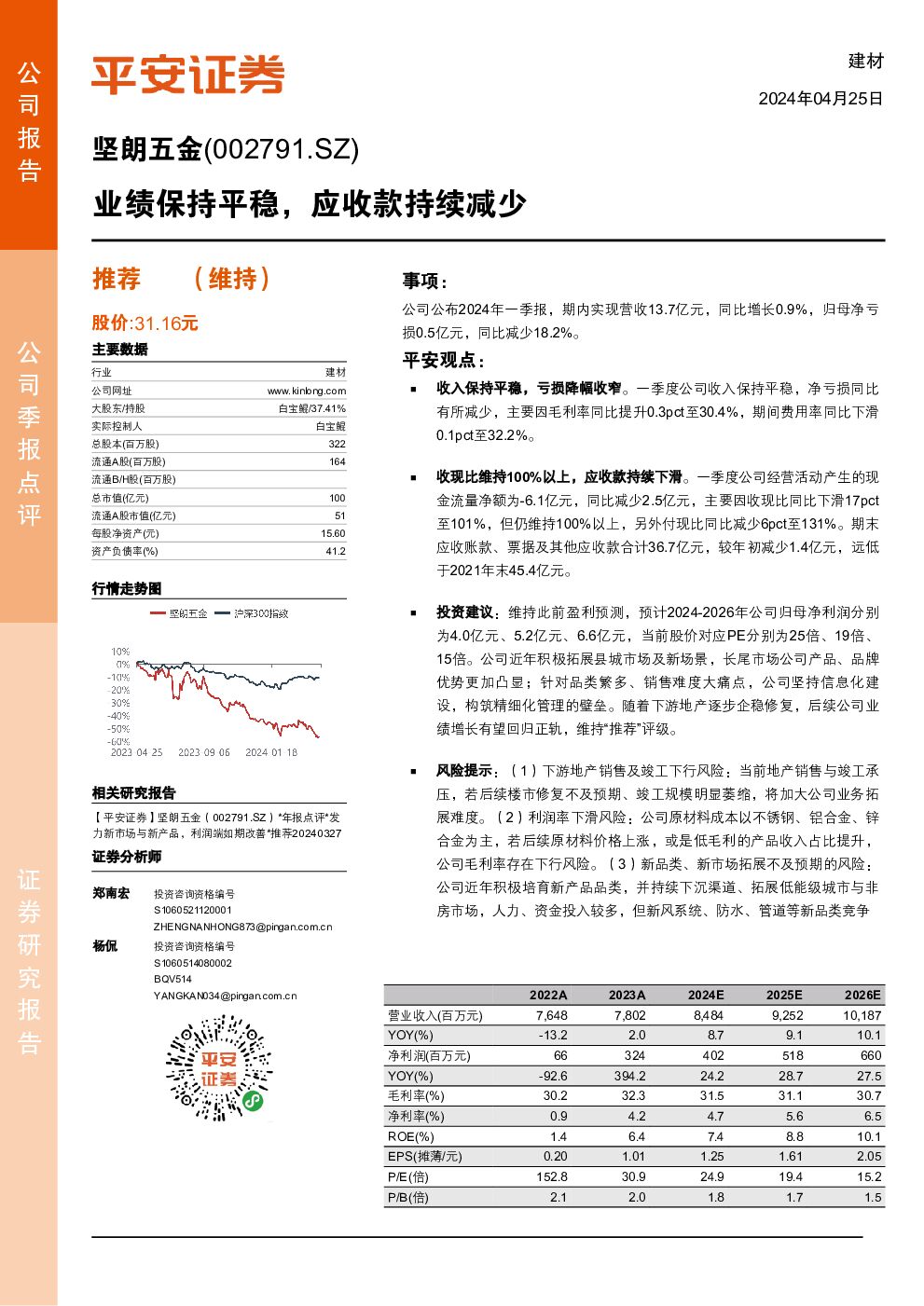

坚朗五金 业绩保持平稳,应收款持续减少 平安证券 2024-04-25(4页) 附下载

坚朗五金(002791)事项:公司公布2024年一季报,期内实现营收13.7亿元,同比增长0.9%,...

693.35 KB共4页中文简体

3天前318积分

-

成都银行 盈利稳健资产质量夯实,持续看好区域红利释放 平安证券 2024-04-25(5页) 附下载

成都银行(601838)事项:成都银行发布2023年年报及2024年一季报,公司23年、24Q1分别...

985.79 KB共5页中文简体

3天前218积分

-

东方财富 自营投资表现较好,支撑业绩韧性 平安证券 2024-04-25(4页) 附下载

东方财富(300059)事项:东方财富发布2024年一季报,实现营业总收入24.56亿元(YoY-1...

863.8 KB共4页中文简体

3天前218积分

-

广联达 营收同比微幅下降,看好数字新成本业务未来发展 平安证券 2024-04-25(4页) 附下载

广联达(002410)事项:公司公告2024年一季报,2024年一季度,公司实现营业总收入13.00...

750.05 KB共4页中文简体

3天前218积分

-

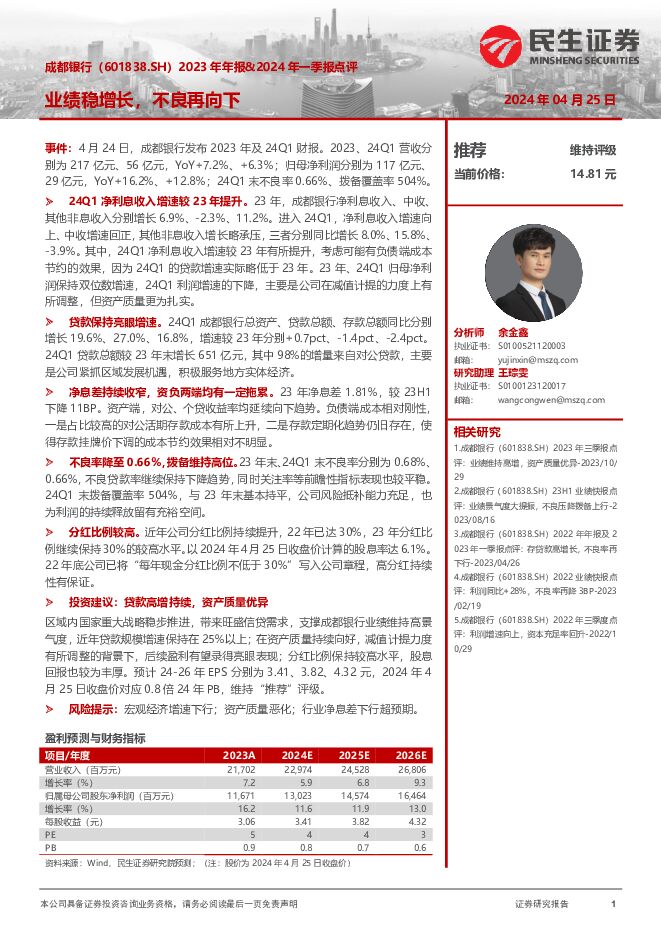

成都银行 2023年年报&2024年一季报点评:业绩稳增长,不良再向下 民生证券 2024-04-25(6页) 附下载

成都银行(601838)事件:4月24日,成都银行发布2023年及24Q1财报。2023、24Q1营...

748.12 KB共6页中文简体

3天前418积分

-

平安研粹:2024年5月市场观点 平安证券 2024-04-25(23页) 附下载

海外:全球避险情绪升温1、 美国通胀仍强, 美联储“放鹰” 。 4月以来公布的数据显示, 美国经济韧...

1.37 MB共23页中文简体

3天前210积分

-

金融行业周报:公募佣金新规助力投资者降低交易成本 华龙证券 2024-04-24(9页) 附下载

上周(4月15日至4月19日)A股市场整体下行,沪深300指数上涨1.89%,全年上涨3.22%;非...

1.12 MB共9页中文简体

4天前020积分

-

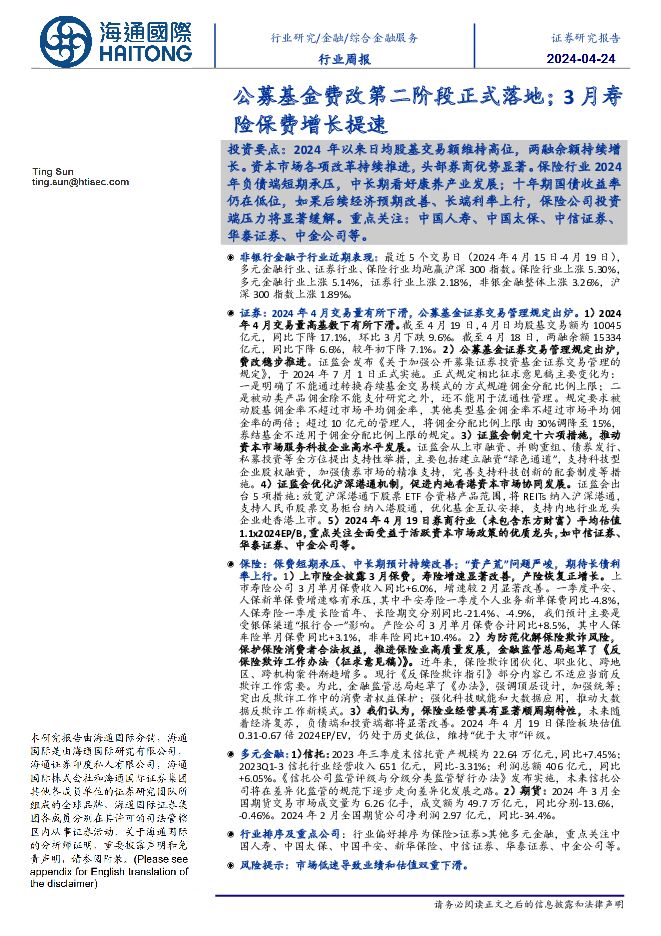

综合金融服务行业周报:公募基金费改第二阶段正式落地;3月寿险保费增长提速 海通国际 2024-04-24(19页) 附下载

2024年以来日均股基交易额维持高位,两融余额持续增长。资本市场各项改革持续推进,头部券商优势显著。...

2.56 MB共19页中文简体

4天前520积分

-

汽车行业点评:特斯拉一季度业绩下滑,新车型加速推出 平安证券 2024-04-24(3页) 附下载

事项:特斯拉发布2024年一季度业绩报告,2024年一季度特斯拉实现营业收入213.0亿美元,同环比...

311.59 KB共3页中文简体

4天前220积分

-

中国银行行业:24Q1美资行业绩总结:营收和计提表现优于,NII表现分化 海通国际 2024-04-24(16页) 附下载

24Q1,营收同比增速均超预期,,延续,23Q4,的情况,,非息收入占比较高的银行营收表现更好。美资...

1.12 MB共16页中文简体

4天前220积分

-

银行行业:1Q24基金持仓环比提升,高股息价值凸显 东兴证券 2024-04-24(9页) 附下载

事件:近期公募基金陆续披露2024年一季报,我们持续跟踪“普通股票型+偏股混合性+灵活配置型”口径下...

867.14 KB共9页中文简体

4天前220积分

-

非银行业主动型基金重仓数据跟踪(24Q1):板块持仓已处底部,关注左侧布局机会 平安证券 2024-04-24(13页) 附下载

核心观点一、行业数据跟踪:A股重仓市值环比继续下降,新发基金数量下滑。24Q1上证综指宽幅震荡,结构...

1.36 MB共13页中文简体

4天前520积分

-

光伏玻璃行业深度报告:供需阶段性改善,龙头竞争优势稳固 平安证券 2024-04-24(24页) 附下载

光伏玻璃为组件重要构成,产品趋于轻薄化。光伏玻璃作为光伏组件重要防护构成,主要采用压延法生产工艺,相...

2.04 MB共24页中文简体

4天前220积分