策略专题研究:时代的国企:国改专题系列之策略联合行业篇民生证券2023-02-28.pdf

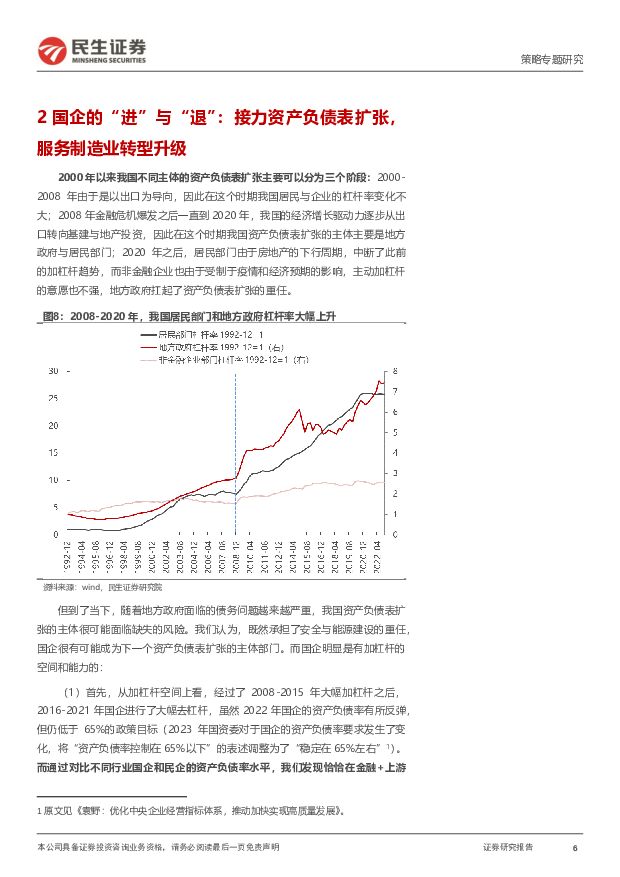

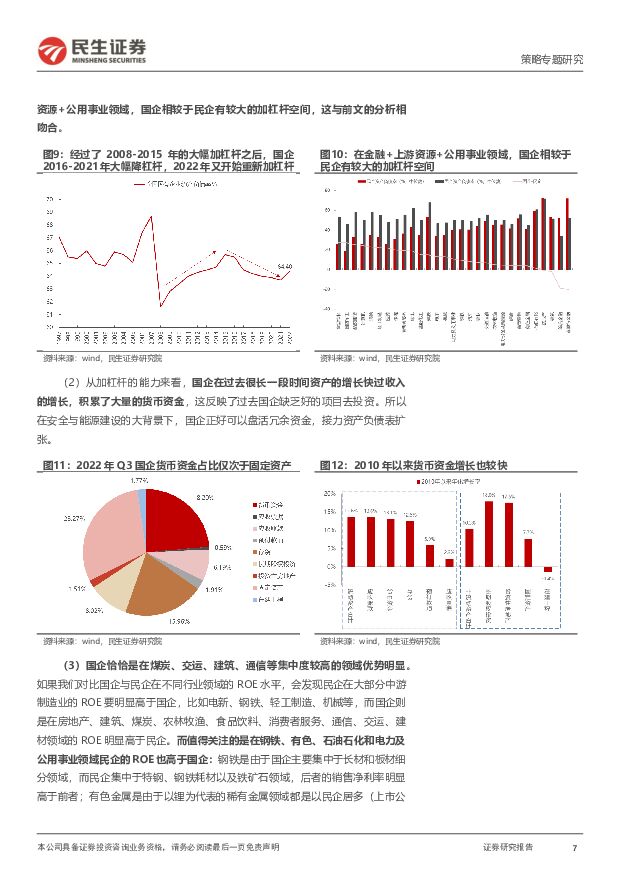

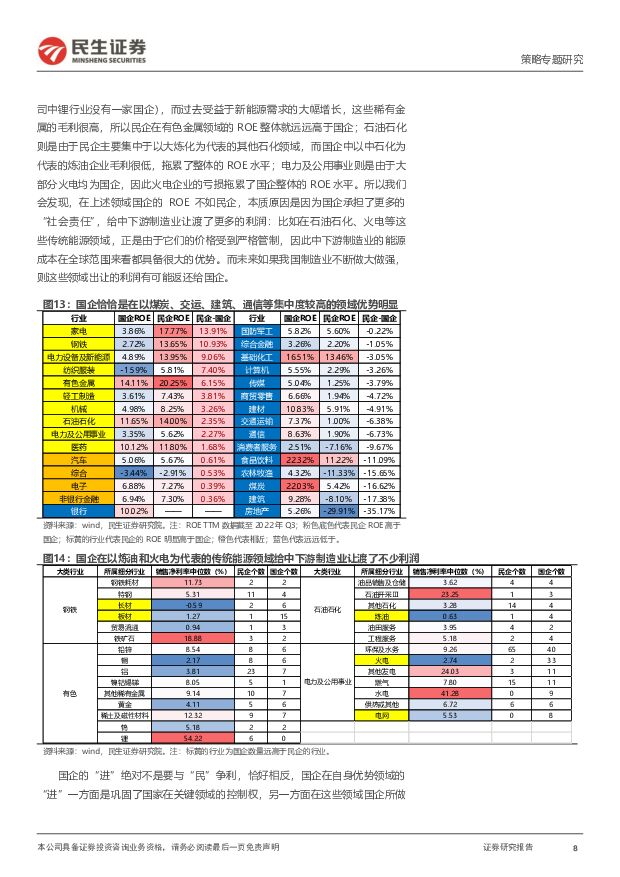

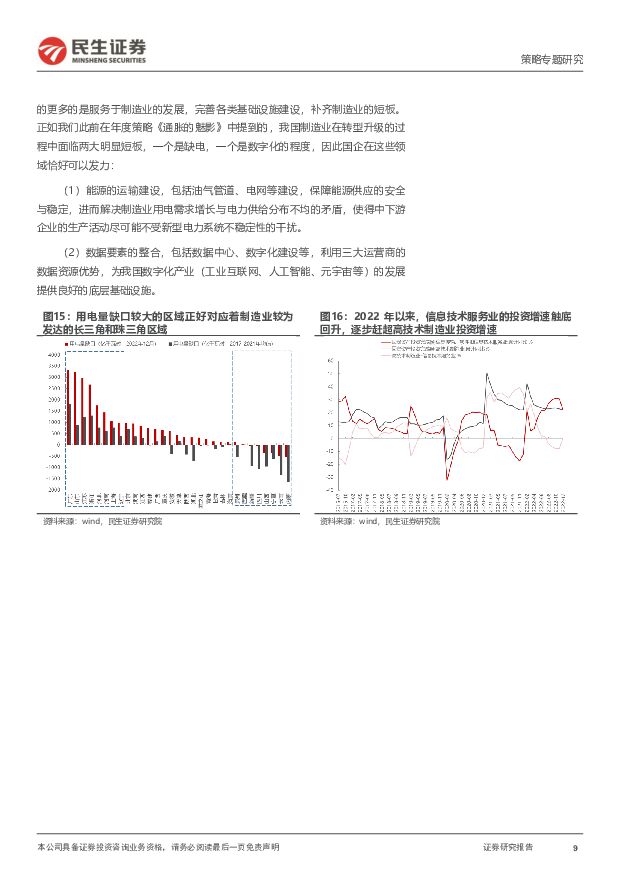

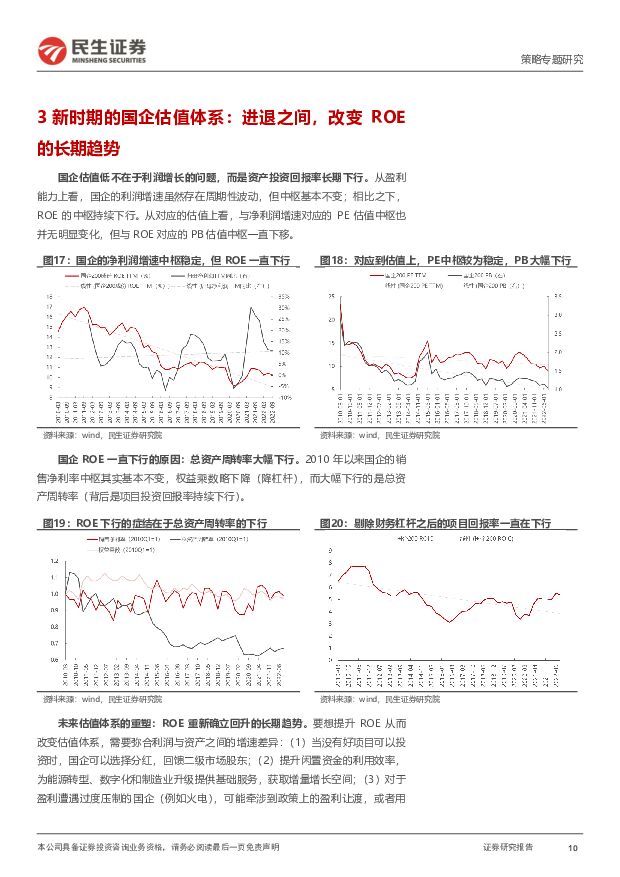

摘要:国企的十年接力:从“一带一路”到“安全”。2023年是“一带一路”的第十年,也是“安全”的第一年。在经历了参与国内城镇化基础设施建设、出海寻找新市场以及国企的三年改革之后,国企似乎又站在了一个新时代的起点:面对不稳定的地缘政治环境以及2018年以来“逆全球化”的趋势,聚焦“安全”与高端制造业的发展使得国企有了新的机遇,因为国企所主导的领域正好与安全和能源以及数字化建设的领域相匹配。与此同时,过去十年地方政府与居民部门加杠杆的模式当下也正受到冲击,国企作为过去资产增长较快的部门,有能力也有义务承担起下一轮资产负债表扩张的任务。但上述变化明显还未被市场所认识到:2020年以来国企破净个股占比持续处于历史高位,有意思的是这与2013年首次提出“一带一路”之前类似,而在那之后国企迎来了一轮历史级别的估值修复。“特色社会主义估值体系”对于国企而言并非只是一句口号,而是面对时代的呼唤与要求,国企的长期基本面正在发生重大变化,价值重估可能才刚刚开始。国企的“进”与“退”:接力资产负债表扩张,服务制造业转型升级。2008年之后我国的经济增长驱动力逐步从出口转向投资,在这个时期资产负债表扩张的主体主要是地方政府与居民部门。但到了当下由于房地产与地方政府债务的限制,我国未来加杠杆的主体面临缺失风险。面对资产负债表可能的收缩,国企既然承担了安全与能源建设的重任,很有可能成为下一个资产负债表扩张的主体。而国企明显是有扩张空间和能力的:(1)2023年国资委将国企“资产负债率控制在65%以下”的表述调整为了“稳定在65%左右”,当前国企杠杆率为64.40%;相比之下,恰恰在金融+上游资源+公用事业领域,国企相较于民企有较大的加杠杆空间。(2)国企在过去很长一段时间资产的增长快过收入的增长,积累了大量的货币资金。(3)与民企ROE进行对比,国企在煤炭、交运、建筑、通信等集中度较高的领域优势明显,而值得关注的是在钢铁、有色、石油石化和电力及公用事业领域,国企给中下游制造业让渡了利润,未来改善空间较大。国企的“进”绝对不是要与“民”争利,恰好相反,国企在自身优势领域的“进”一方面是巩固了国家在关键领域的控制权,另一方面在这些领域国企所做的更多的是服务于制造业的发展,完善各类基础设施建设,补齐制造业的电力与数字化的短板。理解新时期的国企估值体系:从ROE的变化说起。从盈利能力上看,国企的利润增速虽然存在周期性波动,但中枢基本不变;相比之下,ROE中枢持续下行。从对应的估值上看,与净利润增速对应的PE估值中枢也并无明显变化,但与ROE对应的PB估值中枢一直下移。国企ROE一直下行的原因在于总资产周转率大幅下行,以及部分行业因为提供正外部性带来的持续盈利压制。上述现状最终需要通过部分机制条件进行修正,包括:对于持续亏损但是社会短缺的国企业务,存量业务通过价格机制改革、适当补贴实现盈利水平的正常化;拓展新业务,让其更好服务于能源转型、数字化和制造业升级;正常提升分红和回购。拥抱“时代的国企”。根据ROE与分红的组合,不同行业的国企面临的基本面改善潜在路径其实并不一致,结合民生证券行业研究的成果,我们最终给出了“国企改革15标的”名单:(1)煤炭:山西焦煤、晋控煤业。(2)金属与材料:东方钽业、中钨高新。(3)建筑建材:北新建材、中材科技。(4)计算机:中国软件、中国长城。(5)电力与环保行业:长江电力、三峡能源、中国核电、华光环能。(6)军工:航发动力、航天电器。(7)医药:达仁堂。风险提示:安全与能源相关政策落地不及预期;项目投资回报不及预期。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

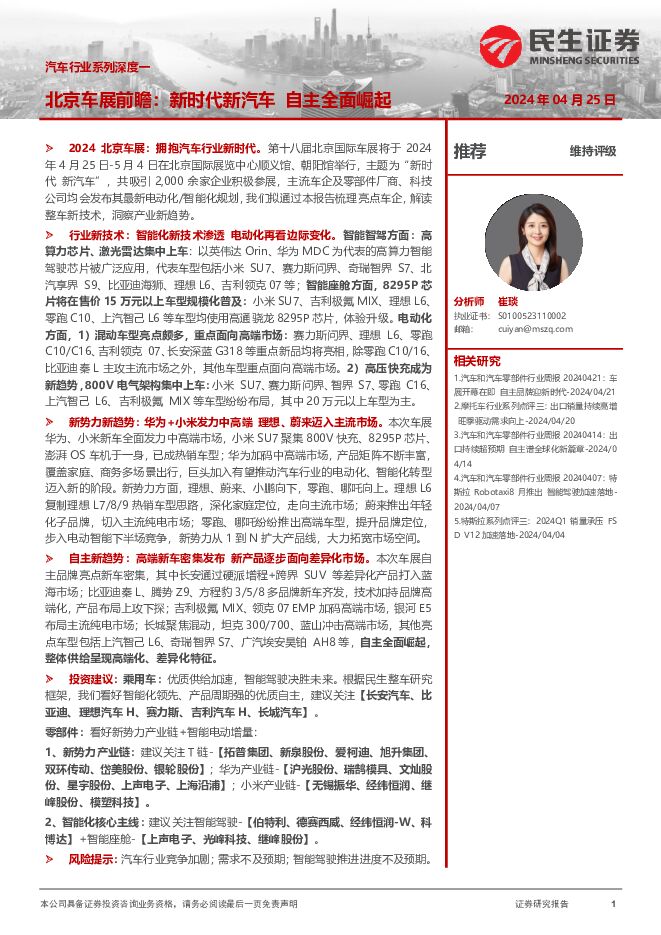

汽车行业系列深度一:北京车展前瞻:新时代新汽车自主全面崛起 民生证券 2024-04-25(45页) 附下载

2024北京车展:拥抱汽车行业新时代。第十八届北京国际车展将于2024年4月25日-5月4日在北京国...

3.38 MB共45页中文简体

3天前220积分

-

特斯拉系列点评四:新车型加速推出 AI智驾引领行业 民生证券 2024-04-25(5页) 附下载

事件概述:北京时间2024年4月24日早6:30,特斯拉公布24Q1财报:销量:2024Q1公司交付...

765.8 KB共5页中文简体

3天前220积分

-

家电行业专题研究:如何看待本轮美国家电零售的补库需求? 民生证券 2024-04-25(19页) 附下载

2020年以来美国家电零售库存经历了一轮完整的库存周期,当前或正处于新一轮库存周期的开端。2015-...

1.28 MB共19页中文简体

3天前220积分

-

电新行业2024Q1基金持仓分析:乌云遮日终散去 民生证券 2024-04-25(15页) 附下载

电新板块整体持仓情况环比改善根据基金的披露规则,一季报和三季报披露前十大重仓股,半年报和年报披露全部...

886.47 KB共15页中文简体

3天前020积分

-

MR行业跟踪报告:Horizon OS对标安卓,Meta构建新蓝图 民生证券 2024-04-25(2页) 附下载

事件:2024年4月22日,根据Meta官网的博客内容,其计划向第三方设备制造商开放Quest操作系...

579.25 KB共2页中文简体

3天前220积分

-

中煤能源 2024年一季报点评:24Q1业绩下滑,在建项目贡献未来成长 民生证券 2024-04-25(3页) 附下载

中煤能源(601898)事件:2024年4月24日,公司发布了2024年第一季度报告。公司2024年...

863.82 KB共3页中文简体

3天前218积分

-

中熔电气 2023年年报及2024年一季报点评:23年业绩承压,静待海外收获 民生证券 2024-04-25(3页) 附下载

中熔电气(301031)事件:公司发布2023年年报及2024年一季报。2023年公司实现收入10....

695.61 KB共3页中文简体

3天前118积分

-

中信博 2023年年报及2024年一季报点评:支架业务量利齐升,Q1业绩大超预期 民生证券 2024-04-25(3页) 附下载

中信博(688408)事件:2024年4月24日,公司发布2023年年年报和2024年一季报。根据公...

656.25 KB共3页中文简体

3天前218积分

-

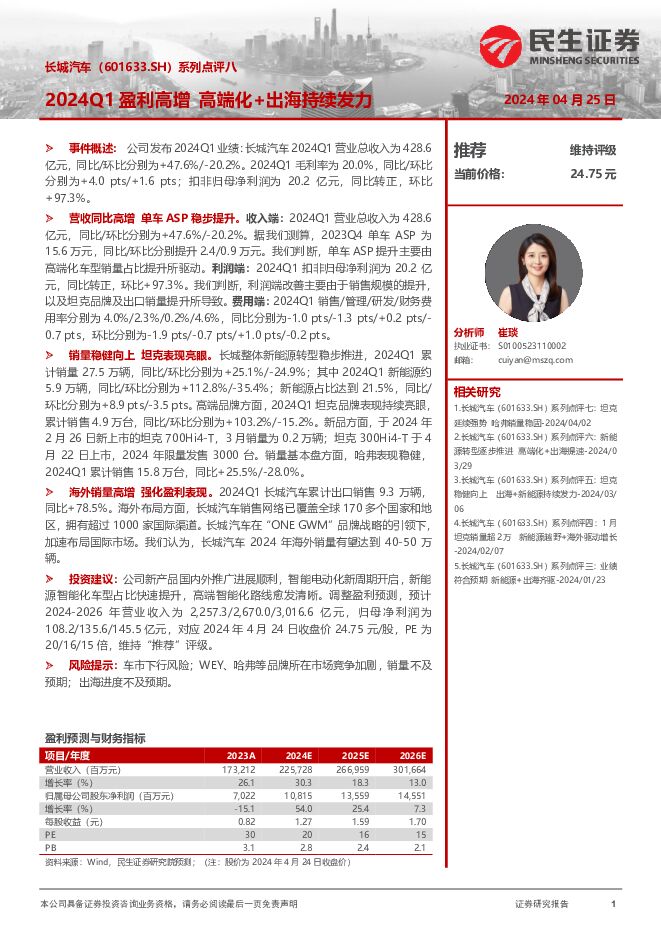

长城汽车 系列点评八:2024Q1盈利高增,高端化+出海持续发力 民生证券 2024-04-25(3页) 附下载

长城汽车(601633)事件概述:公司发布2024Q1业绩:长城汽车2024Q1营业总收入为428....

823.39 KB共3页中文简体

3天前418积分

-

中科飞测 2023年年报&2024年一季报点评:盈利持续释放,多种量检测新品突破 民生证券 2024-04-25(3页) 附下载

中科飞测(688361)事件概述:4日24日,中科飞测发布2023年报和2024年一季报。公司202...

677.07 KB共3页中文简体

3天前218积分

-

中国移动 2024年一季报点评:24Q1扣非净利环比同比改善,重点发展新质生产力 民生证券 2024-04-25(3页) 附下载

中国移动(600941)事件:4月22日,公司发布2024年一季报,公司实现营业收入2637亿元,同...

678.05 KB共3页中文简体

3天前318积分

-

中国广核 2024年一季报点评:台山电量修复,防4入列在即 民生证券 2024-04-25(3页) 附下载

中国广核(003816)事件概述:4月24日,公司发布2023年一季度报告,报告期内实现营业收入19...

680.48 KB共3页中文简体

3天前218积分

-

致欧科技 2024年一季报点评:收入增速超预期,品牌归一沉淀长期价值 民生证券 2024-04-25(3页) 附下载

致欧科技(301376)事件:致欧科技发布2024年一季度报告,2024Q1公司实现营收/归母净利润...

668.8 KB共3页中文简体

3天前218积分

-

艾森股份 深度报告:湿化学品国产之光,布局先进封装加速替代 民生证券 2024-04-25(37页) 附下载

艾森股份(688720)深耕十余载,打造国内领先电子化学品企业。艾森股份作为半导体国产替代的领航者,...

2.76 MB共37页中文简体

3天前218积分

-

兴森科技 2023年年报&2024年一季报点评:2023年平稳过渡,高端IC封装基板打造成长第二极 民生证券 2024-04-25(3页) 附下载

兴森科技(002436)事件:兴森科技4月24日晚发布2023年年报及2024年一季报,2023年,...

676.91 KB共3页中文简体

3天前418积分

-

兔宝宝 2023年年报&2024年一季报点评:加大分红提高股息,多渠道继续下沉 民生证券 2024-04-25(4页) 附下载

兔宝宝(002043)公司披露2023年年报&2024年一季报:2023年实现营收90.63亿元,同...

721.77 KB共4页中文简体

3天前218积分

-

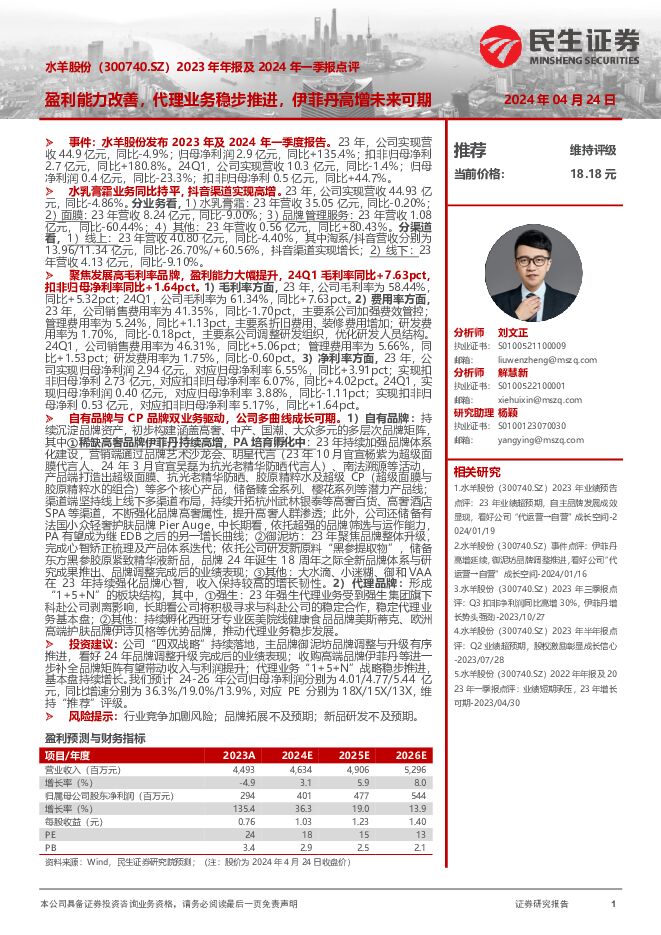

水羊股份 2023年年报及2024年一季报点评:盈利能力改善,代理业务稳步推进,伊菲丹高增未来可期 民生证券 2024-04-25(3页) 附下载

水羊股份(300740)事件:水羊股份发布2023年及2024年一季度报告。23年,公司实现营收44...

745.7 KB共3页中文简体

3天前418积分

-

陕西华达 2024年一季报点评:深度布局射频连接器;把握卫星等新兴领域机遇 民生证券 2024-04-25(3页) 附下载

陕西华达(301517)事件:4月24日,公司发布2024年一季报,1Q24实现营收1.8亿元,Yo...

702.67 KB共3页中文简体

3天前418积分

-

美格智能 2023年年报&2024年一季报点评:收入边际改善显著,利润水平结构性调整 民生证券 2024-04-25(3页) 附下载

美格智能(002881)事件:2024年4月25日,美格智能发布2023年年报及2024年一季报,2...

681.6 KB共3页中文简体

3天前618积分

-

明阳电气 2023年年报及2024一季报点评:一季度业绩超预期,多业务领域积极拓展 民生证券 2024-04-25(3页) 附下载

明阳电气(301291)事件:2024年4月24日,公司发布2023年年报和2024年一季报,23年...

655.17 KB共3页中文简体

3天前218积分