建筑建材行业周报:持续看好减隔震、基建开工、地产竣工信达证券2023-01-16.pdf

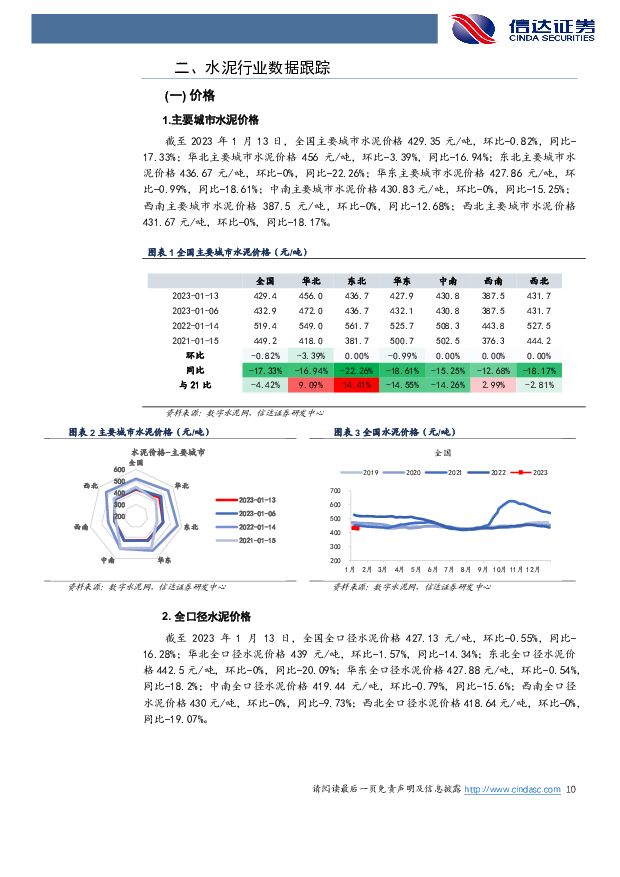

摘要:行业:保交楼政策持续发力,2023年地产竣工端改善逻辑有望加强。2023年1月10日,人民银行、银保监会联合召开主要银行信贷工作座谈会,会议强调要配合有关部门和地方政府扎实做好保交楼、保民生、保稳定各项工作,运用好保交楼专项借款、保交楼贷款支持计划等政策工具,积极提供配套融资支持,维护住房消费者合法权益。要落实好16条金融支持房地产市场平稳健康发展的政策措施,用好民营企业债券融资支持工具(“第二支箭”),保持房企信贷、债券等融资渠道稳定,满足行业合理融资需求。要因城施策实施好差别化住房信贷政策,更好支持刚性和改善性住房需求,加大住房租赁金融支持。2023年1月13日,中国人民银行副行长宣昌能表示保持房地产融资平稳有序。坚持“房住不炒”的定位,因城施策实施好差别化住房信贷政策。用好保交楼专项借款、保交楼贷款支持计划等政策工具,维护好住房消费者合法权益。实施好改善优质房企资产负债表计划,有效防范化解优质头部房企风险。完善住房租赁金融支持政策,推动房地产行业向新发展模式平稳过渡。中国人民银行货币政策司司长邹澜则补充到当前正在研究推出另外几项结构性工具,主要重点支持房地产市场平稳运行,包括保交楼贷款支持计划、住房租赁贷款支持计划等。近期保交楼政策不断发力,且后续仍有结构性工具用于支持保障房地产市场平稳运行,23年地产竣工端及下游需求有望持续改善。减隔震行业近期逻辑更新如下:1)短期拐点:疫情复苏下利空出尽行业拐点:隔震订单转化周期较短,一般3-6个月即可确认收入,因此项目开工端节奏至关重要。随着疫情防控政策优化,之前受疫情影响的市政类房建项目有望加速开工,同时,防疫导致地方财政吃紧逐步缓解也有利于项目资金支持增加。我们认为明年基建增速有望继续维持8-10%的高速增长,民生补短板等结构性基建项目将更加凸显,学校和医院开工建设有望提速,叠加行业扩容逻辑将推进整体速度。业绩保障度:规模不断扩大,疫情制约下的订单开工转化问题与原材料运输问题有望逐步消退,转化率与出货量有望双双提升。2)中长期逻辑:《条例》驱动下的10倍行业扩张行业扩容:去年9月《建设工程抗震管理条例》正式执行,减隔震技术强制执行主力范围由云南扩张到全国“高烈度区”“地震重点监视防御区”学校、医院等“八类”建筑。行业正处于《条例》驱动下的扩容周期内。行业趋势预判:随着标准规范逐步落地,低标准低价格低利润竞争的小企业有望加速出清,龙头护城河将越来越深。3)多样化需求:有利于巩固估值韧性突破纯基建下游,迎来新需求,由此前学校、医院等主力需求延伸至数据中心、精密仪器企业厂房、酒厂、LNG、博物馆等。行业发展迫切性:建筑减隔震技术属于“柔性抗震”,具备最优抗震效果+经济性+提高得房率+降碳等优质特征,是发达国家预防地震时首先选择的抗震方式,我国以前多采用传统抗震,即“硬碰硬”,目前正在加速推广减隔震技术。北京强制性建筑减隔震地方标准《建筑工程减隔震技术规程》已于2022年12月29日发布,并将于2023年7月1日执行,标准趋严趋势较为明确,建议关注震安科技,行业龙头优势进一步凸显。建议关注其他相关优质上市公司时代新材、天铁股份、科顺股份等。水泥:春节临近需求减少本周全国水泥市场价格继续下行,跌幅为0.8%。价格下调地区主要是北京、天津、江西南昌、湖北宜昌和湖南常德,回落幅度20-40元/吨。1月上旬,随着春节临近,下游市场需求大幅萎缩,绝大部分地区企业出货率降至10%-50%,企业陆续执行错峰生产或停窑检修,下周市场将进入休市阶段,预计价格保持平稳为主。价格:截至2023年1月13日,全国主要城市水泥价格429.35元/吨,环比-0.82%,同比-17.33%。出货率:截至2023年1月13日,全国水泥出货率为28.08%,环比-10.96pct,同比-14.59pct,所有地区出货率不足5成。开工率:截至2023年1月12日,全国水泥开工率为16.63%,环比-4.4pct,同比-16.17pct。库容比:截至2023年1月13日,全国水泥库容比为71.75%,环比-0.97pct,同比+11.13pct,所有地区均处于近7成或7成以上高位。玻璃:浮法玻璃价格趋稳,光伏玻璃价格下降5mm浮法玻璃价格:截至2023年1月12日,全国5mm浮法白玻价格为85.63元/重箱,环比+0.63%,同比-20.14%。光伏玻璃价格:截至2023年1月13日,光伏3.2mm镀膜玻璃(均价)为26.5元/平方米,同比+6%,3.2mm原片玻璃(均价)为17.5元/平方米,同比+9.38%,光伏2.0mm镀膜玻璃(均价)为19.5元/平方米,同比+1.56%,2.0mm原片玻璃(均价)为14元/平方米,同比+25.84%。玻璃库存:截至2023年1月12日,全国(小口径)玻璃库存为3764万重箱,环比-184万重箱,同比+767万重箱;全国(大口径)玻璃库存为5008万重箱,环比-190万重箱,同比+1178万重箱。玻璃价差:截至2023年1月12日,5mm浮法玻璃天然气价差为24.18元/重箱,环比+0.8%,同比-76.36%;5mm浮法玻璃石油焦价差为18.08元/重箱,环比+2.51%,同比-65.03%;5mm浮法玻璃重油价差为8.88元/重箱,环比+19.67%,同比-75.34%。光伏玻璃差价:截至2023年1月13日,3.2mm镀膜玻璃天然气价差98.64元/重箱,环比-0.14%,同比+9.33%,3.2mm原片玻璃天然气价差42.39元/重箱,环比-0.34%,同比+24.78%,2.0mm镀膜玻璃天然气价差54.89元/重箱,环比-0.26%,同比+1.7%,2.0mm原片玻璃天然气价差20.51元/重箱,环比-0.69%,同比+486.12%。投资建议:我们看好2023年防疫政策优化下的需求改善。当前阶段建议优先关注基建链条,尤其是手握优质订单且具备资金实力的建筑央企龙头,建议持续关注头部建筑央企国企,如中国建筑、中国铁建、中国中铁、中国交建、山东路桥、四川路桥等;随着疫情改善需求逐步回升预期,建议关注水泥板建材方面,如海螺水泥、冀东水泥等;地产复苏预期下,建议持续关注浮法玻璃复苏及消费建材头部企业复苏机会,相关标的如旗滨集团、三棵树、东方雨虹、坚朗五金、兔宝宝、北新建材等、蒙娜丽莎;建议关注长期景气度较高的玻纤板块,后续供需格局有望改善,建议关注山东玻纤、中国巨石、长海股份、中材科技等。推荐震安科技,有望直接受益于防疫政策优化,且具备较好的基本面支持,今年业绩表现有望可观。风险因素:基建、房地产投资大幅下滑,原材料成本大幅波动。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

非银金融行业:“Beta加强器”:当下险企股债配置及投资弹性分析 信达证券 2024-05-23(32页) 附下载

本期内容提要:在预定利率下行和中国经济结构转型的背景下,市场对于保险投资端较为悲观,一方面,担忧利率...

2.28 MB共32页中文简体

5小时前020积分

-

韵达股份 公司深度报告:国内电商快递龙头之一,经营及件量拐点有望延续 信达证券 2024-05-23(25页) 附下载

韵达股份(002120)本期内容提要:公司是相对中立的国内电商快递龙头公司创建于1999年,晚于顺丰...

2.11 MB共25页中文简体

5小时前018积分

-

建材行业周报:地产链行情有望延续,短期建议关注补涨品种 甬兴证券 2024-05-22(15页) 附下载

核心观点本周核心观点与重点要闻回顾消费建材:房地产数据依然处于筑底阶段,静待新政效果落地。根据国家统...

750.47 KB共15页中文简体

1天前49620积分

-

建筑材料行业周报:地产政策多箭齐发,去库存关注建材竣工端 上海证券 2024-05-22(15页) 附下载

核心观点央行连发三则通知,地产信贷政策进一步优化。5月17日央行接连发布重磅地产政策,其中需求端三则...

597.82 KB共15页中文简体

1天前35620积分

-

消费建材2023年年报&2024年一季报总结:寻找周期底部的蓄势待发 民生证券 2024-05-21(32页) 附下载

特征一:24Q1淡季更淡,超预期标的超额收益明显23Q4增收不增利,24Q1整体收入及利润表现均出现...

1.89 MB共32页中文简体

2天前32920积分

-

原油周报:市场权衡宏观和基本面,油价维持震荡 信达证券 2024-05-19(28页) 附下载

本期内容提要:【油价回顾】截至2024年5月17日当周,油价震荡波动。本周,美国4月PPI涨幅超过预...

3.82 MB共28页中文简体

3天前53920积分

-

有色金属周度报告:国内地产政策加码叠加海外降息预期升温,金属价格全面上行 信达证券 2024-05-19(10页) 附下载

国内地产政策加码叠加海外降息预期升温,继续看好金属价格上行。央行等部委5月17日联合宣布了三项与房地...

2.56 MB共10页中文简体

3天前26420积分

-

周观点:推理市场含苞待放,关注AI为苹果带来的投资机遇 信达证券 2024-05-19(11页) 附下载

本期内容提要:本周申万电子细分行业涨跌不一。申万电子二级指数年初以来涨跌幅分别为:半导体(-15.6...

1011.22 KB共11页中文简体

3天前11320积分

-

医药生物行业周报:药店&器械有望逐渐改善,持续关注央国企改革 信达证券 2024-05-20(16页) 附下载

本期内容提要:上周市场表现:上周医药生物板块收益率为-2.12%,板块相对沪深300收益率为-2.4...

1.62 MB共16页中文简体

3天前68920积分

-

银行市场化参与支持地产,购房需求有望 信达证券 2024-05-19(13页) 附下载

本期内容提要:近日,央行在房地产相关方向推出多项措施:1)设立3000亿元保障性住房再贷款。支持地方...

1.23 MB共13页中文简体

3天前83320积分

-

信达家电·热点追踪:地产政策托底基本面,板块估值有望提升 信达证券 2024-05-20(15页) 附下载

本期内容提要:5月17日,央行发布通知:1)取消全国层面首套房和二套住房商业性个人住房贷款利率政策下...

1009.08 KB共15页中文简体

3天前73420积分

-

新消费周观点:美国降息预期增强,我国政 信达证券 2024-05-19(7页) 附下载

本期内容提要:我国政策空间正在打开。我们认为受中美利差的影响,我国财政与货币政策空间受制于美国,在美...

676.52 KB共7页中文简体

3天前89920积分

-

建筑材料行业周报:央行地产金融政策超预期,看好建材底部反弹 开源证券 2024-05-20(23页) 附下载

央行地产金融政策超预期,看好建材底部反弹央行、国家金融监督管理总局出台政策,对于贷款购买商品住房的居...

3.44 MB共23页中文简体

3天前88520积分

-

汽车行业跟踪:蔚来旗下乐道L60发布,零跑、Stellantis合资公司“零跑国际”成立 信达证券 2024-05-19(21页) 附下载

本期内容提要:开拓新品牌+布局出海,新势力积极转型应对挑战。在国内车市竞争逐渐加剧的当下,众多品牌正...

1.47 MB共21页中文简体

3天前42420积分

-

煤炭开采行业周报:地产链政策利好频发,上游炼焦煤资源或更受益 信达证券 2024-05-20(31页) 附下载

本期内容提要:本周产地煤价环比下跌。截至5月17日,陕西榆林动力块煤(Q6000)坑口价845.0元...

1.95 MB共31页中文简体

3天前91420积分

-

建筑材料行业周观点:建材或迎极佳修复窗口期 德邦证券 2024-05-20(32页) 附下载

投资要点:周观点:本周多部门联合出台一系列地产刺激政策,降低首付比例(首套15%,二套25%)、取消...

2.37 MB共32页中文简体

3天前36120积分

-

快递行业4月经营数据分析:4月行业件量同比+23%,行业经营改善可期 信达证券 2024-05-20(5页) 附下载

本期内容提要:事件:顺丰控股、圆通速递、韵达股份、申通快递发布2024年4月经营数据。单价:竞争秩序...

847.2 KB共5页中文简体

3天前65720积分

-

建筑材料行业研究周报:地产预期或迎反转,继续推荐消费建材一线优质龙头及二线弹性品种 天风证券 2024-05-20(8页) 附下载

行情回顾过去五个交易日(0513-0517)沪深300涨0.32%,建材(中信)涨4.37%,除玻纤...

1.05 MB共8页中文简体

3天前67120积分

-

非金属建材周报(24年第20周):地产政策持续加码,继续看好建材板块机会 国信证券 2024-05-20(19页) 附下载

核心观点房地产供需两端政策齐发,或提振居民购房信心。5月17日,国新办举行国务院政策例行吹风会,介绍...

2.56 MB共19页中文简体

3天前71420积分

-

建材:房地产新政多箭齐发,国资收储有望加快,持续看好地产链建材表现 国投证券 2024-05-20(4页) 附下载

事件: 2024 年 5 月 17 日,中国人民银行连发三则重要通知,宣布取消全国层面首套住房和二套...

658.71 KB共4页中文简体

3天前54720积分