浙江鼎力全球竞争力持续增强,看好公司未来盈利修复安信证券2022-08-14.pdf

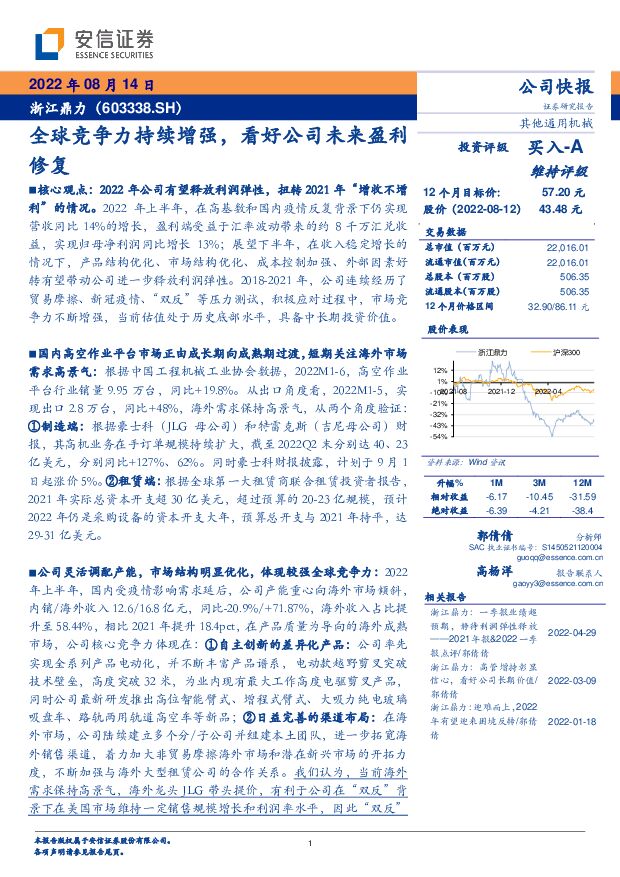

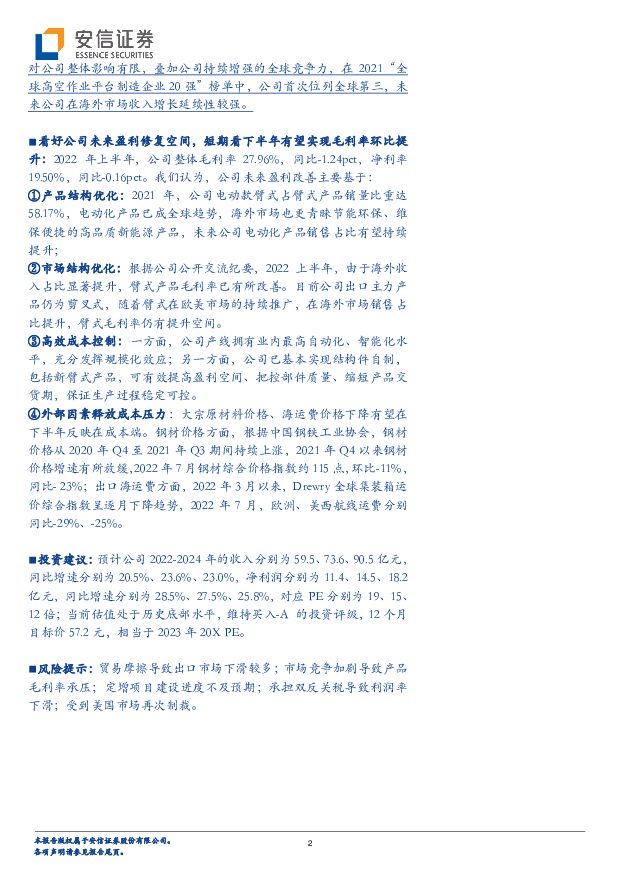

摘要:浙江鼎力(603338)核心观点:2022年公司有望释放利润弹性,扭转2021年“增收不增利”的情况。2022年上半年,在高基数和国内疫情反复背景下仍实现营收同比14%的增长,盈利端受益于汇率波动带来的约8千万汇兑收益,实现归母净利润同比增长13%;展望下半年,在收入稳定增长的情况下,产品结构优化、市场结构优化、成本控制加强、外部因素好转有望带动公司进一步释放利润弹性。2018-2021年,公司连续经历了贸易摩擦、新冠疫情、“双反”等压力测试,积极应对过程中,市场竞争力不断增强,当前估值处于历史底部水平,具备中长期投资价值。国内高空作业平台市场正由成长期向成熟期过渡,短期关注海外市场需求高景气:根据中国工程机械工业协会数据,2022M1-6,高空作业平台行业销量9.95万台,同比+19.8%。从出口角度看,2022M1-5,实现出口2.8万台,同比+48%,海外需求保持高景气,从两个角度验证:①制造端:根据豪士科(JLG母公司)和特雷克斯(吉尼母公司)财报,其高机业务在手订单规模持续扩大,截至2022Q2末分别达40、23亿美元,分别同比+127%、62%。同时豪士科财报披露,计划于9月1日起涨价5%。②租赁端:根据全球第一大租赁商联合租赁投资者报告,2021年实际总资本开支超30亿美元,超过预算的20-23亿规模,预计2022年仍是采购设备的资本开支大年,预算总开支与2021年持平,达29-31亿美元。公司灵活调配产能,市场结构明显优化,体现较强全球竞争力:2022年上半年,国内受疫情影响需求延后,公司产能重心向海外市场倾斜,内销/海外收入12.6/16.8亿元,同比-20.9%/+71.87%,海外收入占比提升至58.44%,相比2021年提升18.4pct,在产品质量为导向的海外成熟市场,公司核心竞争力体现在:①自主创新的差异化产品:公司率先实现全系列产品电动化,并不断丰富产品谱系,电动款越野剪叉突破技术壁垒,高度突破32米,为业内现有最大工作高度电驱剪叉产品,同时公司最新研发推出高位智能臂式、增程式臂式、大吸力纯电玻璃吸盘车、路轨两用轨道高空车等新品;②日益完善的渠道布局:在海外市场,公司陆续建立多个分/子公司并组建本土团队,进一步拓宽海外销售渠道,着力加大非贸易摩擦海外市场和潜在新兴市场的开拓力度,不断加强与海外大型租赁公司的合作关系。我们认为,当前海外需求保持高景气,海外龙头JLG带头提价,有利于公司在“双反”背景下在美国市场维持一定销售规模增长和利润率水平,因此“双反”对公司整体影响有限,叠加公司持续增强的全球竞争力,在2021“全球高空作业平台制造企业20强”榜单中,公司首次位列全球第三,未来公司在海外市场收入增长延续性较强。看好公司未来盈利修复空间,短期看下半年有望实现毛利率环比提升:2022年上半年,公司整体毛利率27.96%,同比-1.24pct,净利率19.50%,同比-0.16pct。我们认为,公司未来盈利改善主要基于:①产品结构优化:2021年,公司电动款臂式占臂式产品销量比重达58.17%,电动化产品已成全球趋势,海外市场也更青睐节能环保、维保便捷的高品质新能源产品,未来公司电动化产品销售占比有望持续提升;②市场结构优化:根据公司公开交流纪要,2022上半年,由于海外收入占比显著提升,臂式产品毛利率已有所改善。目前公司出口主力产品仍为剪叉式,随着臂式在欧美市场的持续推广,在海外市场销售占比提升,臂式毛利率仍有提升空间。③高效成本控制:一方面,公司产线拥有业内最高自动化、智能化水平,充分发挥规模化效应;另一方面,公司已基本实现结构件自制,包括新臂式产品,可有效提高盈利空间、把控部件质量、缩短产品交货期,保证生产过程稳定可控。④外部因素释放成本压力:大宗原材料价格、海运费价格下降有望在下半年反映在成本端。钢材价格方面,根据中国钢铁工业协会,钢材价格从2020年Q4至2021年Q3期间持续上涨,2021年Q4以来钢材价格增速有所放缓,2022年7月钢材综合价格指数约115点,环比-11%,同比-23%;出口海运费方面,2022年3月以来,Drewry全球集装箱运价综合指数呈逐月下降趋势,2022年7月,欧洲、美西航线运费分别同比-29%、-25%。投资建议:预计公司2022-2024年的收入分别为59.5、73.6、90.5亿元,同比增速分别为20.5%、23.6%、23.0%,净利润分别为11.4、14.5、18.2亿元,同比增速分别为28.5%、27.5%、25.8%,对应PE分别为19、15、12倍;当前估值处于历史底部水平,维持买入-A的投资评级,12个月目标价57.2元,相当于2023年20XPE。风险提示:贸易摩擦导致出口市场下滑较多;市场竞争加剧导致产品毛利率承压;定增项目建设进度不及预期;承担双反关税导致利润率下滑;受到美国市场再次制裁。

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

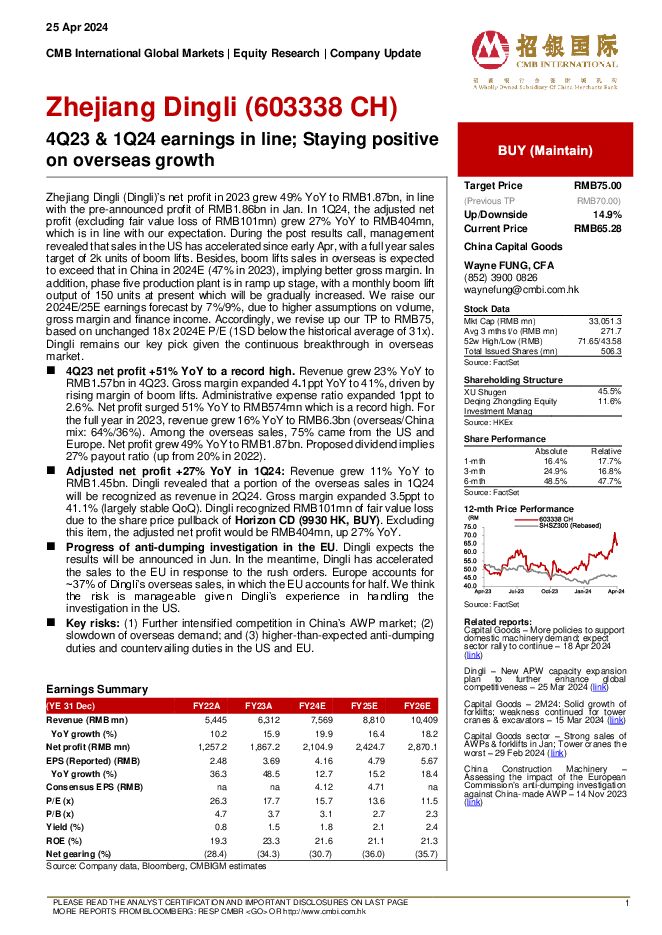

浙江鼎力4Q23&1Q24earningsinlineStayingpositiveonoverseasgrowth招银国际2024-04-25 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.23 MB共7页中文简体

4天前218积分

-

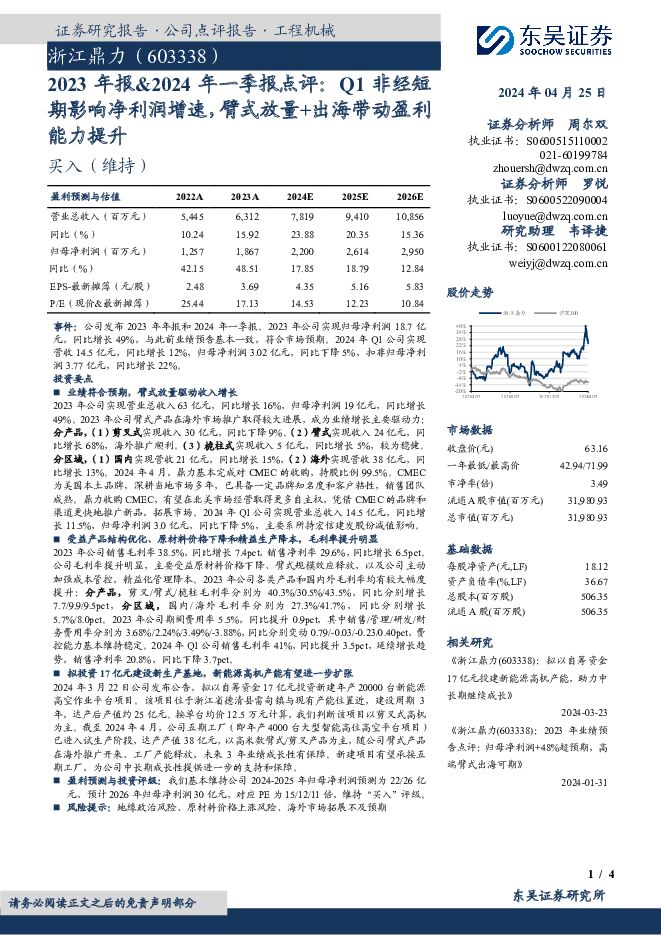

浙江鼎力 2023年报&2024年一季报点评:Q1非经短期影响净利润增速,臂式放量+出海带动盈利能力提升 东吴证券 2024-04-25(4页) 附下载

浙江鼎力(603338)事件:公司发布2023年年报和2024年一季报。2023年公司实现归母净利润...

588.11 KB共4页中文简体

4天前218积分

-

浙江鼎力 公司盈利能力持续提升 国联证券 2024-04-25(3页) 附下载

浙江鼎力(603338)事件:公司发布2023年年报及2024年一季报,公司2023年实现营收63....

353.44 KB共3页中文简体

4天前018积分

-

浙江鼎力 New AWP capacity expansion plan to further enhance global competitiveness 招银国际 2024-03-25(7页) 附下载

富强、民主、文明、和谐、自由、平等、公正、法治、爱国、敬业、诚信、友善

1.23 MB共7页中文简体

1个月前68018积分

-

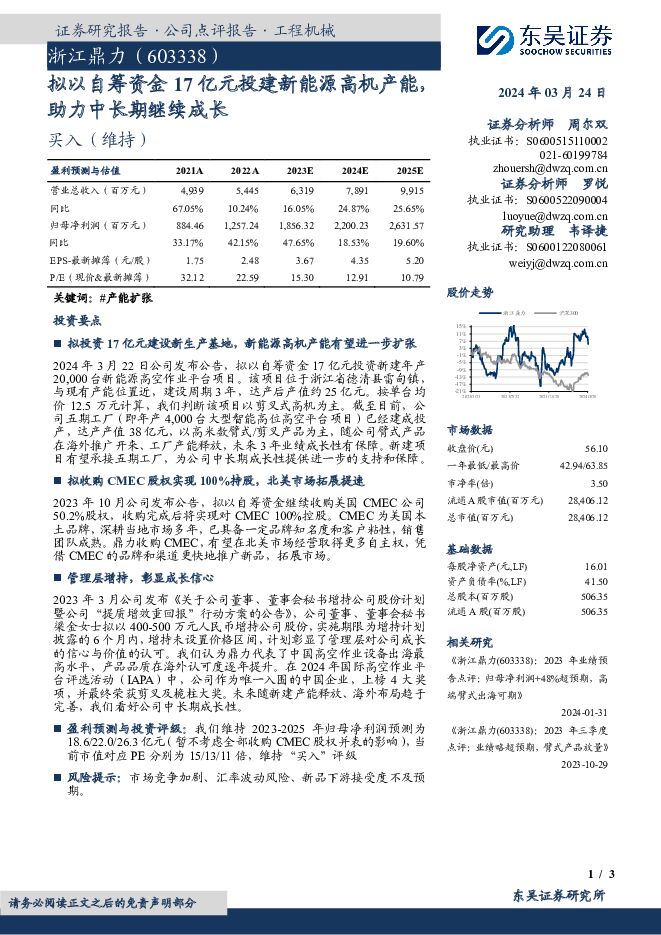

浙江鼎力 拟以自筹资金17亿元投建新能源高机产能,助力中长期继续成长 东吴证券 2024-03-24(3页) 附下载

浙江鼎力(603338)投资要点拟投资17亿元建设新生产基地,新能源高机产能有望进一步扩张2024年...

489.39 KB共3页中文简体

1个月前47518积分

-

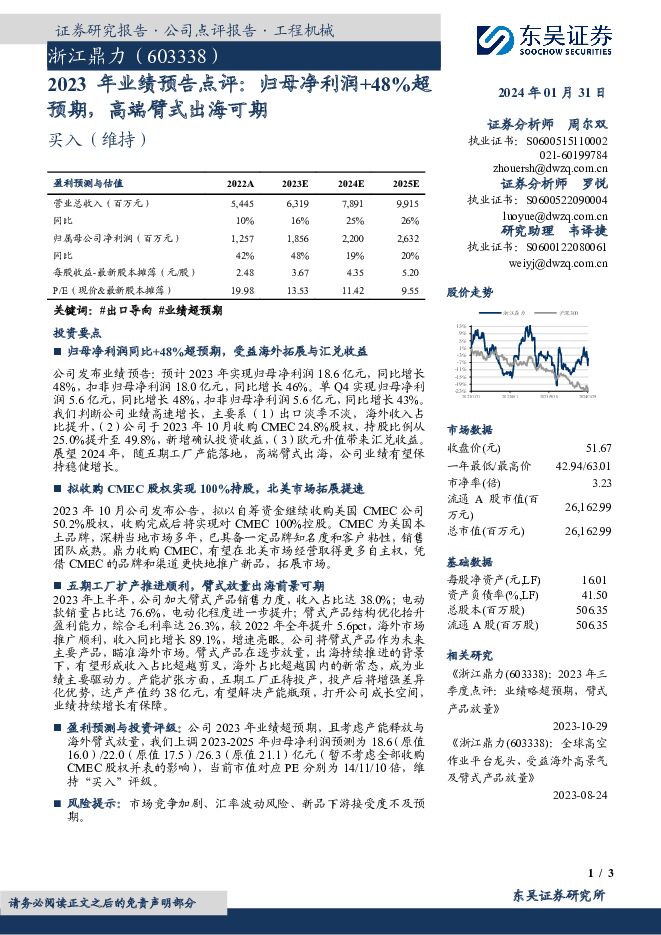

浙江鼎力 2023年业绩预告点评:归母净利润+48%超预期,高端臂式出海可期 东吴证券 2024-01-31(3页) 附下载

浙江鼎力(603338)投资要点归母净利润同比+48%超预期,受益海外拓展与汇兑收益公司发布业绩预告...

486.15 KB共3页中文简体

2个月前78618积分

-

浙江鼎力 业绩超预期,利润弹性持续释放 国投证券 2024-01-31(5页) 附下载

浙江鼎力(603338)事件: 公司发布 2023 年年度业绩预增公告,预计实现归母净利润 18.5...

735.15 KB共5页中文简体

2个月前89618积分

-

长城汽车 11月总销量表现稳健,新能源、海外均创新高 安信证券 2023-12-07(5页) 附下载

长城汽车(601633)事件:据公司公告,11月批发销量为12.3万辆,同比增长40%,环比下滑6%...

749 KB共5页中文简体

2023-12-0879318积分

-

医药2024年度策略:迎接医药新周期,新“四化建设”引领未来 安信证券 2023-12-06(100页) 附下载

总论在2020年年末我们撰写2021年年度策略时提出:医保全面控费背景下,医药“四化建设”是未来投资...

3.13 MB共100页中文简体

2023-12-0784620积分

-

2024年汽车策略:变革加速,格局向好 安信证券 2023-12-06(67页) 附下载

2023年复盘: 内销、 出海均表现优异。 2023年乘用车销量整体表现超预期, 呈现出淡季不淡的特...

2.93 MB共67页中文简体

2023-12-0752220积分

-

银行策略:2024年,是否会有转机? 安信证券 2023-12-06(43页) 附下载

核心观点: ①收入方面, 净息差与中收承压是当前银行业面临的客观现实, 能继续扩表的银行可能营收的韧...

2.15 MB共43页中文简体

2023-12-0761820积分

-

农林牧渔行业周报:产能去化仍将持续,关注生猪板块 安信证券 2023-12-06(13页) 附下载

生猪养殖: 产能去化仍将持续,关注生猪板块价格端: 猪价下跌,仔猪价格持续上涨。本周生猪均价 14....

722.67 KB共13页中文简体

2023-12-0776520积分

-

蓝天燃气 管理层增持强化发展信心,稀缺业绩稳健高股息标的 安信证券 2023-12-06(5页) 附下载

蓝天燃气(605368)事件:12月5日,公司发布股东及董监高增持股份计划的公告,股东陈启勇、总经理...

804.46 KB共5页中文简体

2023-12-0732418积分

-

11月经济金融数据展望:政府债推升社融或至9.4%,PPI延续回落 安信证券 2023-12-06(11页) 附下载

11月新增人民币贷款(社融口径)预计在1.2万亿左右,同比多增约500亿,结合政府债发行高峰预计11...

1.53 MB共11页中文简体

2023-12-076115积分

-

食品饮料行业2024年投资策略:水落石方出 安信证券 2023-12-05(24页) 附下载

回顾:结构性弱复苏基本面来看,2023年场景放开后消费呈结构性弱复苏,整体食品饮料板块实现收入利润稳...

1.77 MB共24页中文简体

2023-12-0648020积分

-

商贸社服2024年年度投资策略 安信证券 2023-12-05(29页) 附下载

主线一:性价比消费风起居民消费意愿有一定回升。宏观层面,2018-2022年我国居民年人均可支配收入...

1.17 MB共29页中文简体

2023-12-069020积分

-

迈威生物 ADC新星崛起,看好Nectin-4 ADC海外市场潜力 安信证券 2023-12-05(49页) 附下载

迈威生物(688062)核心推荐逻辑:公司ADC平台已得到验证,看好核心品种Nectin-4ADC海...

3.2 MB共49页中文简体

2023-12-0648718积分

-

周度经济观察:需求自然回落,政策观望途中 安信证券 2023-12-05(9页) 附下载

从11月PMI和高频数据来看,总需求仍然处于偏弱的状态,宏观经济的企稳反弹需要依赖于外部政策的干预。...

882.9 KB共9页中文简体

2023-12-068115积分

-

交通运输行业周报:跨境电商物流景气,OPEC+延长减产 安信证券 2023-12-04(21页) 附下载

本周上证综指较上周环比-0.31%,A股交运指数较上周环比+0.19%,跑赢上证指数0.49pct。...

2.27 MB共21页中文简体

2023-12-059920积分

-

鸣志电器 HB步进电机龙头平台化发展,空心杯电机领跑人形市场 安信证券 2023-12-04(44页) 附下载

鸣志电器(603728)核心观点:公司是混合式(HB)步进电机龙头,2022年营业收入29.60亿元...

4.18 MB共44页中文简体

2023-12-0515518积分