机械设备行业跟踪周报:建议关注风电设备盈利拐点机会;海外电池企业扩产加速利好锂电设备商东吴证券2022-08-01.pdf

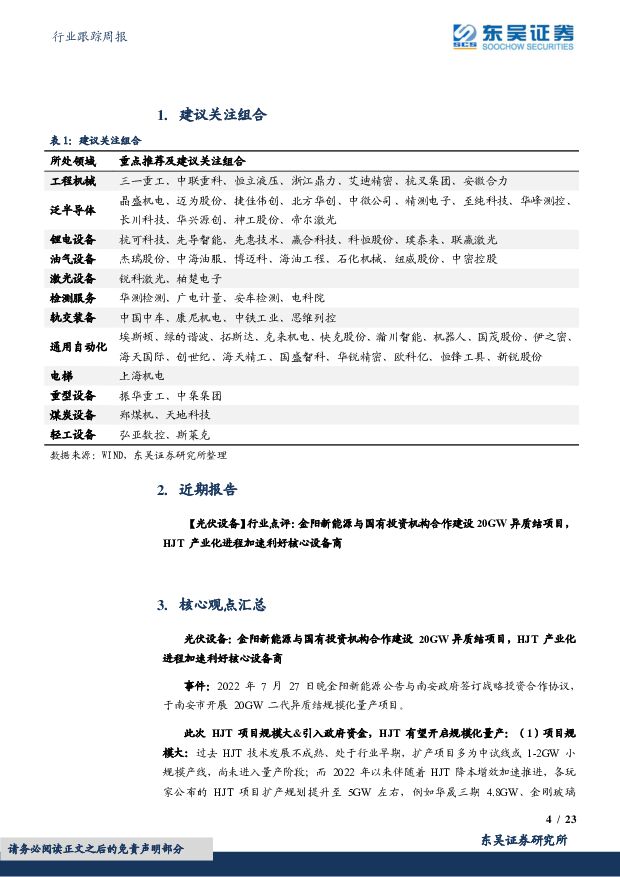

摘要:1.推荐组合:三一重工、晶盛机电、先导智能、迈为股份、恒立液压、杰瑞股份、柏楚电子、华测检测、奥特维、杭可科技、金博股份、奥普特、高测股份、利元亨、芯源微、联赢激光、瀚川智能、新锐股份。2.投资要点:光伏设备:金阳新能源与国有投资机构合作建设 20GW 异质结项目,HJT 产业化进程加速利好核心设备商2022 年 7 月 27 日晚金阳新能源公告与南安政府签订战略投资合作协议,于南安市开展 20GW二代异质结规模化量产项目。此次 HJT 项目规模大&引入政府资金,HJT 有望开启规模化量产。(1)项目规模大:过去 HJT 技术发展不成熟、处于行业早期,扩产项目多为中试线或 1-2GW 小规模产线,尚未进入量产阶段;而 2022 年以来伴随着 HJT 降本增效加速推进,各玩家HJT 项目扩产规划提升至 5GW 左右,例如华晟 4.8GW、金刚玻璃 4.8GW、印度信实 4.8GW等,此次金阳大幅提升至 20GW,表明 HJT 有望开启规模化量产。(2)引入政府资金:此次金阳 20GW 项目对应设备投资额约 80 亿,南安政府将协调引进省、市级产业基金或其他投资基金。对于新进入者而言与地方政府合作能够提供融资渠道,如华晟获得宣城政府国资扶持,利于解决 HJT 资金问题。我们认为随着 HJT 硅片薄片化发展,叠加银包铜、SMBB、AZO 靶材等技术不断成熟,2022 年降本增效加速推进,2022 年底 HJT 成本有望与 PERC 打平,即 PERC 为0.96 元/W、HJT 为 0.92 元/W,我们看好新进入者一体化加速布局 HJT,现有龙头待成本打平后开启扩产。投资建议:硅片环节推荐晶盛机电、高测股份;电池片设备推荐迈为股份;组件设备推荐奥特维;热场环节推荐金博股份。锂电设备:美国电动车补贴政策再获突破,关注海外动力电池厂扩产加速设备出海&盈利改善美国电动车税收抵免政策获重申,下周参议院投票有望加速落地。此前拜登的 BBB 法案由于曼钦反对而流产,近日曼钦与舒默就新能源和医疗保健法案达成协议,重申电动车补贴计划,税收抵免政策继续推进,有望通过立法程序。若补贴落地有望提升美国电动车渗透率,动力电池供需缺口进一步拉大,刺激海外动力电池厂加速扩产&国内动力电池厂加速海外布局。海外动力电池厂扩产加速,核心设备商杭可将充分受益。我们预计 2022 年 1-6 月杭可新签订单约 45 亿元,其中外资客户占比约 40%,按订单量级来看依次为 SK、LG 和远景 AESC,均为美国车企的主要电池供应商。海外子公司方面杭可也已有完整布局,紧跟海外大客户扩产节奏。此外低毛利订单出清&海外高毛利订单占比提升,2022 年杭可盈利能力有望逐步修复。重点推荐先导智能、杭可科技、联赢激光、利元亨、先惠技术,建议关注海目星、斯莱克。风电设备:原材料价格持续下降,看好下半年装机回升&盈利拐点出现随着第一批风光大基地陆续投产,2022 年下半年风电装机有望大幅提升,我们预计 2022 全年我国风电装机有望超过 55GW。截至 7 月 29 日,我国风电公开招标约 56GW,超过 2021 全年招标量(54GW),其中陆上 45.1GW,海上 11.1GW。我们预计 2022 全年招标有望超过 100GW,将支撑 2023 年大规模装机。在成本端,7 月份以来,铸造生铁、炼钢生铁、环氧树脂等大宗价格持续回落。以中厚板:20 为例,7 月 29 日含税价为 4191 元/吨,较 7 月 1 日下降 11%。我们判断下半年风电产业链成本端压力将明显缓解,叠加市场需求回暖后议价能力提升,零部件环节盈利拐点有望出现。重点推荐新强联、东方电缆,恒润股份、中际联合,建议关注大金重工、海力风电。通用自动化:6 月经济数据持续修复,建议关注需求韧性较强的自动化板块宏观层面:6 月工业增加值同比+3.9%,较上月回升 3.2pct。其中制造业增加值同比+3.4%、较上月回升 3.3pct;在供应链稳步修复下,前期受疫情影响较大的汽车制造、通用设备、铁路船舶等显著回升,电气机械、计算机通信电子等延续高增。1-6 月制造业固定资产投资同比+10.4%,单月增速从 7.0%提升至 9.9%,保持较强韧性。中观层面: ①1-6 月工业机器人产量 20.2 万台,同比-11.2%;其中 6 月产量 4.6 万台,同比+2.5%,环比+26%。以 ABB/KUKA/雅马哈为例, 6 月订单分别同比+30%/+39%/+8%;分别环比+2%/+48%/-19%。下游锂电、光伏等新兴行业保持较快增长, 3C、一般工业等需求较为疲软。②1-6 月金属切削机床产量 29 万台,同比-7.3%,其中 6 月单月产量 5 万台,同比-12%,降幅略有收窄。以北京精雕/马扎克/德马吉为例,6 月订单分别环比+12%/+18%/+22%,5 月以来持续修复。工业自动化推荐怡合达、绿的谐波、埃斯顿、国茂股份;刀具推荐欧科亿、华锐精密、新锐股份;机床行业推荐科德数控、创世纪、国盛智科,建议关注海天精工。工程机械:7 月挖机行业预计同比转正,出口大幅增长 90%超预期CME 预估 2022 年 7 月挖掘机(含出口)销量 1.9 万台左右,同比增速 8%,其中出口销量预计9500 台,同比增长 90%超预期,占行业销量超 50%。经历 5 个季度下滑,工程机械行业大概率在7 月转正。看好工程机械下半年回暖,三季报起重点公司收入端有望重回正增长,钢材价格回落释放利润弹性,国际化有望成为后续最大看点,推荐【三一重工】【恒立液压】【徐工机械】【中联重科】。风险提示:下游固定资产投资不及市场预期;行业周期性波动;疫情影响持续

免责声明: 1.本站部分作品是由网友自主投稿和发布、编辑整理上传,对此类作品本站仅提供交流平台,不为其版权负责。 2.如发布机构认为违背了您的权益,请与我们联系,我们将对相关资料予以删除。 3.资源付费,仅为我们搜集整理和运营维护费用,感谢您的支持!

合集服务: 单个细分行业的合集获取请联系行研君:hanyanjun830

-

氢能&燃料电池源行业研究:FCV进入放量快车道,盘点燃料电池投资机会 国金证券 2024-04-25(29页) 附下载

核心观点政策方针与全额补贴已推动燃料电池汽车示范先行,全生命周期成本平价与针对性补贴将成为下一阶段重...

3.27 MB共29页中文简体

1天前020积分

-

24Q1食品饮料持仓分析:酒类环比加仓,食品分化加剧 东吴证券 2024-04-25(12页) 附下载

投资要点24Q1食品饮料主动基金持仓环比略降,持仓比重低位徘徊。23Q1-24Q1主动型基金食品饮料...

807.47 KB共12页中文简体

1天前020积分

-

海外电子周点评:ASML24Q1新增订单不及预期,台积电下调晶圆代工行业增长预期 东吴证券国际经纪 2024-04-25(3页) 附下载

投资要点ASML24Q1新增订单不及预期,EUV订单需求保持强劲。美国时间4月17日,ASML公布2...

369.21 KB共3页中文简体

1天前020积分

-

中闽能源 福建省风电运营商 充分受益于福建海风成长 华源证券 2024-04-25(13页) 附下载

中闽能源(600163)投资要点:福建投资集团旗下新能源平台,现有装机1GW。公司为福建省开发集团旗...

956.58 KB共13页中文简体

1天前018积分

-

浙江鼎力 2023年报&2024年一季报点评:Q1非经短期影响净利润增速,臂式放量+出海带动盈利能力提升 东吴证券 2024-04-25(4页) 附下载

浙江鼎力(603338)事件:公司发布2023年年报和2024年一季报。2023年公司实现归母净利润...

588.11 KB共4页中文简体

1天前018积分

-

致欧科技 2024年一季报点评:收入+45%表现亮眼,汇兑影响短期利润 东吴证券 2024-04-25(3页) 附下载

致欧科技(301376)投资要点业绩简评:2024Q1公司实现收入为18.42亿元,同比+45%;实...

498.98 KB共3页中文简体

1天前018积分

-

长城汽车 2024年一季报点评:Q1业绩超预期,全球化+智能化加速跃进 东吴证券 2024-04-25(3页) 附下载

长城汽车(601633)投资要点业绩概要:公司发布2024Q1季报,一季度整体实现营收428.6亿元...

517.31 KB共3页中文简体

1天前018积分

-

永艺股份 2023年报点评:海外需求逐步改善,自主品牌建设加速 东吴证券 2024-04-25(3页) 附下载

永艺股份(603600)投资要点事件:公司发布2023年年报,2023全年实现营收35.4亿元,同比...

544.47 KB共3页中文简体

1天前018积分

-

亚光科技 2023年年报点评:归母净利润同比增长76.41%,业务增长持续推进 东吴证券 2024-04-25(3页) 附下载

亚光科技(300123)事件:公司发布2023年报,2023年实现营收15.89亿元,同比-5.79...

693.72 KB共3页中文简体

1天前018积分

-

亿纬锂能 2024年一季报点评:业绩基本符合预期,储能持续高速增长 东吴证券 2024-04-25(3页) 附下载

亿纬锂能(300014)投资要点一季报业绩基本符合市场预期。公司Q1营收93.2亿元,同环比-17%...

509.38 KB共3页中文简体

1天前018积分

-

燕京啤酒 2024一季报点评:扣非业绩超预期,开门红顺利 东吴证券 2024-04-25(4页) 附下载

燕京啤酒(000729)投资要点2024Q1实现开门红,扣非业绩超预期。公司2024Q1实现营收35...

541.82 KB共4页中文简体

1天前018积分

-

盈康生命 2023年年报业绩点评:收入恢复快速增长,利润业绩扭亏为盈 东吴证券 2024-04-25(3页) 附下载

盈康生命(300143)投资要点事件:公司公告,2023年实现营业收入14.71亿元(+27.20%...

308.53 KB共3页中文简体

1天前018积分

-

新澳股份 2023年报及2024年一季报点评:羊毛+羊绒双轮驱动持续兑现,期待2024年毛价企稳回升 东吴证券 2024-04-25(3页) 附下载

新澳股份(603889)投资要点公司公布2023年报及2024年一季报:1)2023年:营收44.3...

497.76 KB共3页中文简体

1天前018积分

-

兔宝宝 2023年年报及2024年一季报点评:全渠道稳步开拓,经营韧性彰显 东吴证券 2024-04-25(3页) 附下载

兔宝宝(002043)事件:公司发布2023年年报及2024年一季报。2023年公司营收90.63亿...

520.01 KB共3页中文简体

1天前018积分

-

天山铝业 公司简评报告:铝价下跌拖累,铝土矿&电池箔进入收获期 首创证券 2024-04-25(3页) 附下载

天山铝业(002532)核心观点铝价下降,2023年利润同比下滑。2023年公司实现营业收入289....

376.56 KB共3页中文简体

1天前018积分

-

尚太科技 2023年年报及2024年一季报点评:Q1业绩超市场预期,盈利持续优于同行 东吴证券 2024-04-25(3页) 附下载

尚太科技(001301)投资要点Q4业绩符合预期,Q1盈利超预期。公司23年营收44亿,同-8%;归...

501.15 KB共3页中文简体

1天前018积分

-

睿创微纳 2023年年报点评:营收高速增长,特种民用放量,国内外业务双轮驱动 东吴证券 2024-04-25(3页) 附下载

睿创微纳(688002)事件:公司发布2023年年度报告。公司实现营业收入35.59亿元,同比增长3...

518.63 KB共3页中文简体

1天前018积分

-

科拓生物 2023年年报&2024年一季报点评:益生菌业务表现亮眼,加速战略转型 东吴证券 2024-04-25(4页) 附下载

科拓生物(300858)投资要点公司发布2023年报和2024年一季报:2023年公司收入2.99亿...

550.56 KB共4页中文简体

1天前018积分

-

科德数控 2023年报&2024年一季报点评:业绩快速增长,定增扩产&研发投入增强核心竞争力 东吴证券 2024-04-25(3页) 附下载

科德数控(688305)2023年业绩快速增长,2024Q1利润短期承压:公司2023年实现营收4....

512.88 KB共3页中文简体

1天前018积分

-

开特股份 2023年年报&2024年一季报点评:业绩快速增长,传感器业务打开成长空间 东吴证券 2024-04-25(3页) 附下载

开特股份(832978)投资要点受益于新能源车行业快速发展,公司业绩稳健增长公司2023年实现营收6...

508.03 KB共3页中文简体

1天前018积分